học. Mức độ chấp nhận rủi ro được nhắc đến trong nhiều nghiên cứu (Montes và Peixoto, 2014; De Moraes và cộng sự, 2016; Zheng và cộng sự., 2019), đo lường bằng đại lượng dự phòng cho vay. Trong khi đó, tính ổn định tài chính trong các nghiên cứu gần đây của (De Moraes và cộng sự, 2016) được đo lường bằng tỷ lệ an toàn vốn tối thiểu được xác định dựa trên hiệp định Basel I, Basel II và mới nhất là Basel III. Các nhà giám sát theo dõi chỉ số CAR để bảo đảm rằng ngân hàng có thể hấp thụ một số khoản lỗ hợp lý và tuân thủ theo quy tắc điều tiết ngân hàng. De Moraes và cộng sự (2016) cho rằng tỷ số này giúp kiểm soát việc ngân hàng sử dụng đòn bẩy quá nhiều dẫn đến mất khả năng thanh toán. Các nghiên cứu của Blose (2001), Hassan (1992); Chol (2000) và gần đây là El-Ansary và Hafez (2015) tìm thấy tác động trái chiều của dự phòng cho vay đến tỷ lệ an toàn vốn. Điều này cho thấy các ngân hàng có dự phòng cao làm giảm tỷ lệ an toàn vốn. Ngược lại, nghiên cứu của De Moraes và cộng sự (2016) lại chỉ ra tồn tại mối quan hệ cùng chiều giữa dự phòng cho vay và tỷ lệ an toàn vốn. Để làm sáng tỏ mực tiêu nghiên cứu đặt ra, tác giả xây dựng mô hình dựa trên nghiên cứu của Smaoui và cộng sự (2019); De Moraes và cộng sự (2016).

![]() =

= ![]() +

+ ![]() +

+ ![]() +

+ ![]() +

+ ![]() +

+ ![]() +

+

![]() +

+ ![]() +

+ ![]() +

+ ![]() (mô hình 3)

(mô hình 3)

Trong đó: Hệ số an toàn vốn (CAR); Dự phòng cho vay (PROV); Tỷ suất sinh lợi (ROA); Tỷ lệ nợ xấu (DEFAULT); Khe hở sản lượng (O_GAP); Khe hở tín dụng (C_GAP); Tỷ số thanh khoản (LIQUID); Hệ số rủi ro (NLTA); Tỷ số tiền gửi (DEPTA).

Büyükşalvarci và Abdioğlu (2011) coi dự phòng cho vay là yếu tố đại diện cho mức độ chấp nhận rủi ro của ngân hàng vì tỷ lệ này cho thấy tình hình tài chính của các ngân hàng. Một tác động tiêu cực của dự phòng tổn thất cho vay đến CAR có nghĩa là các ngân hàng đang ở tình trạng kiệt quệ tài chính và gặp nhiều khó khăn trong việc tăng tỷ lệ an toàn vốn. Ngược lại, một tác động tích cực có thể báo hiệu rằng các ngân hàng tự nguyện tăng vốn đến một mức độ đủ để vượt qua tình hình tài chính xấu của họ. Blose (2001) phát hiện ra rằng dự phòng tổn thất cho vay gây ra sự suy giảm tỷ lệ an toàn vốn. Hassan (1992) và Chol (2000) cũng đồng thuận về mối quan hệ tiêu cực giữa tỷ lệ an toàn vốn và dự phòng tổn thất cho vay.

Büyükşalvarci và Abdioğlu (2011) trong nghiên cứu tại các ngân hàng ở Thổ Nhĩ Kỳ trong giai đoạn 2006 đến 2011 đã cho kết quả về mối quan hệ ngược chiều giữa dự phòng cho vay và tỷ lệ an toàn vốn tối thiểu dựa trên hồi quy Random – Effects, cùng chiều với Fixed – Effects. El-Ansary và Hafez (2015) nghiên cứu tại các ngân hàng thương mại ở Ai Cập tìm thấy bằng chứng về dự phòng cho vay tác động tiêu cực đến tỷ lệ an toàn vốn.

Mặt khác, nhiều nghiên cứu cho thấy các ngân hàng có xu hướng tăng vốn khi dự phòng cho vay tăng lên. Mili và cộng sự (2017) trong nghiên cứu của mình đã tìm thấy tác động cùng chiều giữa dự phòng cho vay và tỷ lệ an toàn vốn. De Moraes và cộng sự (2016) nghiên cứu tại Brazil cũng cho kết quả khi dự phòng cho vay tại các ngân hàng thương mại tăng lên sẽ thúc đẩy tăng tỷ lệ an toàn vốn để hấp thụ rủi ro dự kiến.

Giả thuyết H3-1: Mức độ chấp nhận rủi ro tác động trái chiều đến tính ổn định tài chính của các ngân hàng thương mại Việt Nam

3.3.1 Đo lường tính ổn định tài chính của ngân hàng thương mại Việt Nam.

Có thể bạn quan tâm!

-

Tác Động Của Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro Của Các Ngân Hàng Thương Mại.

Tác Động Của Chính Sách Tiền Tệ Đến Mức Độ Chấp Nhận Rủi Ro Của Các Ngân Hàng Thương Mại. -

Xây Dựng Mô Hình Tác Động Của Chính Sách Tiền Tệ Đến Tính Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam.

Xây Dựng Mô Hình Tác Động Của Chính Sách Tiền Tệ Đến Tính Ổn Định Tài Chính Của Các Ngân Hàng Thương Mại Việt Nam. -

Tổng Hợp Dấu Kết Quả Nghiên Cứu Tác Động Của Chính Sách Tiền Tệ Và Các Yếu Tố Khác Đến Mức Độ Chấp Nhận Rủi Ro.

Tổng Hợp Dấu Kết Quả Nghiên Cứu Tác Động Của Chính Sách Tiền Tệ Và Các Yếu Tố Khác Đến Mức Độ Chấp Nhận Rủi Ro. -

Tổng Hợp Dấu Kết Quả Nghiên Cứu Tác Động Của Mức Độ Chấp Nhận Rủi Ro Và Các Yếu Tố Khác Đến Tính Ổn Định Tài Chính Của Ngân Hàng

Tổng Hợp Dấu Kết Quả Nghiên Cứu Tác Động Của Mức Độ Chấp Nhận Rủi Ro Và Các Yếu Tố Khác Đến Tính Ổn Định Tài Chính Của Ngân Hàng -

Tóm Tắt Phương Pháp Ước Lượng Từ Các Nghiên Cứu Gần Nhất

Tóm Tắt Phương Pháp Ước Lượng Từ Các Nghiên Cứu Gần Nhất -

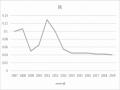

Tình Hình Biến Động Chính Sách Tiền Tệ, Dự Phòng Cho Vay Và Hệ Số An Toàn Vốn Của Các Ngân Hàng Thương Mại Việt Nam Từ 2007 – 2019.

Tình Hình Biến Động Chính Sách Tiền Tệ, Dự Phòng Cho Vay Và Hệ Số An Toàn Vốn Của Các Ngân Hàng Thương Mại Việt Nam Từ 2007 – 2019.

Xem toàn bộ 203 trang tài liệu này.

CAR được xem là chỉ số đủ vốn của một định chế tài chính. Chỉ số này nếu cao hơn ngưỡng tối thiểu theo hiệp ước Basel I và II là 8% có nghĩa là số vốn đáp ứng được yêu cầu tối thiểu để đối phó với rủi ro như rủi ro tín dụng hay rủi ro hoạt động. Khi CAR vượt quá mức tối thiểu hàm ý ngân hàng đang có nguồn vốn dư nhiều hơn. Điều này đồng nghĩa là ngân hàng đang có nguồn vốn sẵn sàng tham gia vào các giao dịch có thể làm tăng thêm rủi ro. Biến số này được tính bằng tổng vốn trên tài sản có rủi ro. Các nhà giám sát theo dõi chỉ số CAR để bảo đảm rằng ngân hàng có thể hấp thụ một số khoản lỗ hợp lý và tuân thủ theo quy tắc điều tiết ngân hàng. De Moraes và cộng sự (2016) cho rằng tỷ số này giúp kiểm soát việc ngân hàng sử dụng đòn bẩy quá nhiều dẫn đến mất khả năng thanh toán. Do đó trong nghiên cứu này chỉ số CAR được xem như thước đo cho tính ổn định tài chính của hệ thống ngân hàng dựa trên các tiêu chí tính toán khắt khe mà nó tuân thủ của hiệp ước Basel. Các nghiên cứu gần đây sử dụng CAR để phân tích mối liên kết giữa CSTT và mức độ ổn định tài chính. CAR cũng được sử dụng để phân tích tác động

truyền dẫn CSTT qua hành vi chấp nhận rủi ro và khả năng đánh đổi giữa nợ xấu và mức độ ổn định của ngân hàng (De Moraes và cộng sự (2016). Biến CAR sẽ được đo lường dựa vào công thức như sau:

![]()

(Rủi ro tín dụng + Rủi ro thị trường + Rủi ro hoạt động)

Cho đến nay, các ngân hàng chỉ công bố CAR theo báo cáo thường niên và được tính toán nội bộ, việc tự tính hệ số CAR cho các ngân hàng tại Việt Nam là việc bất khả thi đối với các nhà nghiên cứu hoặc các đối tượng bên ngoài. Do đó, tác giả thu thập hệ số CAR được công bố trong báo cáo thường niên của các ngân hàng và xem đây là nguồn số liệu đáng tin cậy nhất có thể thu thập.

3.3.2 Đo lường các biến kiểm soát mô hình tác động của mức độ chấp nhận rủi ro đến tính ổn định tài chính của ngân hàng thương mại Việt Nam.

3.3.2.1 Tỷ suất sinh lợi.

Brown và Octavia (2010) và Gropp và Heider (2009) kết luận rằng các ngân hàng có lợi nhuận cao có xu hướng điều tiết vốn thấp hơn so với các ngân hàng có lợi nhuận thấp. Trái ngược, Mili và cộng sự (2017) thực hiện nghiên cứu và cho kết quả thể hiện mối quan hệ cùng chiều giữa tỷ suất sinh lợi và hệ số an toàn vốn.

Lý thuyết trật tự phân hạng cho thấy các ngân hàng và các công ty thích tài trợ nội bộ hơn tài chính bên ngoài (Bitar và cộng sự, 2017) vì tài chính cổ phần bị đánh giá thấp và cho tín hiệu không mấy khả quan (Belkhir và cộng sự, 2016). Do đó, nếu các ngân hàng sẵn sàng sử dụng thu nhập giữ lại để tăng vốn thay vì phát hành vốn cổ phần mới, người ta sẽ kỳ vọng lợi nhuận của ngân hàng sẽ có tác động tích cực đến tỷ lệ vốn của ngân hàng (Rime, 2001). Smaoui và cộng sự (2019) mong đợi các ngân hàng có tỷ suất sinh lợi cao thường có tỷ lệ an toàn vốn cao hơn các ngân hàng còn lại, mối quan hệ tích cực được tìm thấy mặc dù chưa có bằng chứng thực nghiệm để kết luận. Osama El-Ansary (2019) nghiên cứu thực hiện cho mẫu 113 ngân hàng tại các quốc gia mới nổi từ năm 2009 – 2013 đưa ra bằng chứng về mối quan hệ tích cực giữa tỷ suất sinh lợi và hệ số an toàn vốn. De Moraes và cộng sự (2016) ủng hộ quan điểm mối quan hệ cùng chiều giữa tỷ suất sinh lợi và hệ số an toàn vốn trong nghiên cứu của mình tại Brazil. El-Ansary và Hafez (2015) trong

nghiên cứu của mình đã cho kết quả âm giữa tỷ suất sinh lợi và hệ số an toàn vốn mặc dù chưa có bằng chứng thực nghiệm cho kết luận này.

Tỷ suất sinh lợi được tính dựa trên tỷ số giữa lợi nhuận sau thuế trên tổng tài sản. Dựa trên các cơ sở nghiên cứu trước, tác giả mong đợi mối quan hệ cùng chiều giữa tỷ suất sinh lợi và hệ số an toàn vốn.

Giả thuyết H3-2: Có mối quan hệ đồng biến giữa tỷ suất sinh lợi và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.2. Tỷ lệ nợ xấu.

Tỷ lệ nợ xấu được xem là rủi ro tín dụng mà các ngân hàng thường phải đối mặt (Srairi, 2013). Khalaf (2014) chưa tìm thấy bằng chứng cho thấy có mối liên hệ giữa nợ xấu và tỷ lệ an toàn vốn tại các ngân hàng ở Saudi Arabia.

Osama El-Ansary (2019) nghiên cứu cho 113 ngân hàng tại các quốc gia mới nổi cho bằng chứng về quan hệ cùng chiều giữa tỷ lệ nợ xấu và tỷ lệ an toàn vốn tối thiểu. Ngược lại, trong nghiên cứu của De Moraes và cộng sự (2016) cho các ngân hàng tại Brazil lại cho kết quả các ngân hàng có tỷ lệ nợ xấu cao thường có tỷ lệ an toàn vốn thấp hơn.

DEFAULT = ![]()

Tỷ lệ nợ xấu tăng phản ánh rủi ro đến từ hoạt động tín dụng của các ngân hàng thương mại, về mặt lý thuyết khi nợ xấu tăng sẽ ảnh hưởng đến dự phòng rủi ro của các ngân hàng tăng theo, tăng tỷ trọng tài sản có rủi ro. Kết quả này hàm ý về mối quan hệ ngược chiều giữa nợ xấu và tỷ lệ an toàn vốn tối thiểu. Tuy nhiên, thực tế lại xuất hiện trường hợp tỷ lệ nợ xấu tăng làm tăng tỷ lệ an toàn vốn tối thiểu như nghiên cứu của Osama El-Ansary (2019) cho 113 ngân hàng tại các quốc gia thị trường mới nổi. Giải thích cho mối quan hệ cùng chiều này là do các ngân hàng thương mại tăng vốn để hấp thụ các khoản lỗ dự kiến (hoặc rủi ro dự kiến) đến từ hoạt động tín dụng, một nguyên nhân khác các nhà quản trị ngân hàng đã có hoạch định cơ cấu nợ phù hợp nhằm hạn chế rủi ro từ nợ xấu. Từ các kết quả nghiên cứu và lập luận nêu trên, tác giả xây dựng giả thuyết:

Giả thuyết H3-3: Có mối quan hệ đồng biến giữa tỷ lệ nợ xấu và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.3. Khe hở sản lượng.

Ruckes (2004) chỉ ra mối quan hệ tiêu cực giữa tăng trưởng tín dụng (trong thời kỳ tăng trưởng) và hệ số an toàn vốn. Mili và cộng sự (2017) giả định rằng rủi ro ngân hàng thấp hơn trong thời kỳ tăng trưởng kinh tế mạnh mẽ, khiến các ngân hàng giảm vốn điều tiết. Thời kỳ tăng trưởng thấp làm tăng rủi ro tài chính của ngân hàng và khuyến khích các ngân hàng duy trì tỷ lệ vốn cao. Tuy nhiên, kết quả nghiên cứu của Mili và cộng sự (2017) lại cho kết quả ngược lại, trong thời kỳ kinh tế tăng trưởng, các ngân hàng tăng lượng vốn điều tiết (quan hệ cùng chiều).

Nghiên cứu trước đây chỉ ra rằng các ngân hàng có thể tăng tỷ lệ nắm giữ vốn trong thời kỳ bùng nổ kinh tế vì sự tăng trưởng nhanh chóng của tăng trưởng tín dụng (Vithessonthi, 2014).

Trong thời kỳ kinh tế tăng trưởng, đa phần các ngân hàng sẽ giảm tỷ lệ an toàn vốn theo Osama El-Ansary (2019). De Moraes và cộng sự (2016) kỳ vọng rằng các ngân hàng trong thời kỳ tăng trưởng kinh tế sẽ có tỷ lệ an toàn vốn thấp, kết quả nghiên cứu tại Brazil đã ủng hộ giả định này. Trong bài nghiên cứu này, tác giả sử dụng biến khe hở sản lượng được nghiên cứu của De Moraes và cộng sự (2016) sử dụng đại diện cho ảnh hưởng của chu kỳ kinh tế đến hệ số an toàn vốn. Giả thuyết đặt ra như sau:

Giả thuyết H3-4: Có mối quan hệ nghịch biến giữa khe hở sản lượng và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.4. Khe hở tín dụng.

Khe hở tín dụng được đo lường dựa trên hướng dẫn của Ủy ban giám sát ngân hàng Basel. Khe hở tín dụng được tín dựa trên chênh lệch giữa tỷ số tín dụng / GDP và xu hướng dài hạn của tỷ số này (tính theo bộ lọc Hodrick – Prescott). Chỉ tiêu này nên được sử dụng bởi các cơ quan quản lý của hệ thống tài chính như là một tiêu chí để kích hoạt bộ đệm vốn. Mục tiêu là tăng khả năng hấp thụ các khoản lỗ của các tổ chức tài chính trong thời kỳ tăng trưởng tín dụng nhằm đối phó với rủi ro trong thời kỳ suy giảm sau đó. De Moraes và cộng sự (2016) kỳ vọng rằng khe

hở tín dụng có tác động tích cực đến hệ số an toàn vốn mặc dù bằng chứng thực nghiệm thu được lại cho kết quả ngược lại.

Tác động của khe hở tín dụng đến tỷ lệ an toàn vốn ít được tìm thấy trong các nghiên cứu tại Việt Nam, do đó việc đưa khe hở tín dụng vào mô hình nghiên cứu dựa trên mô hình gốc của De Moraes và công sự (2016) sẽ giúp làm sáng tỏ các ngân hàng thương mại Việt Nam phản ứng như thế nào qua các chu kỳ tăng trưởng tín dụng. Từ kết quả nghiên cứu của De Moraes và công sự (2016) tác giả kỳ vọng về mối liên hệ giữa khe hở tín dụng và hệ số an toàn vốn được tìm thấy tại các ngân hàng thương mại Việt Nam.

Giả thuyết H3-5: Có mối quan hệ nghịch biến giữa khe hở tín dụng và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.5. Tỷ số thanh khoản.

Bitar và cộng sự (2017) giữ quan điểm rằng các ngân hàng có tỷ lệ tài sản có tính thanh khoản cao hơn có khả năng tăng nợ, điều này có thể làm giảm tỷ lệ nắm giữ vốn ngân hàng. Tuy nhiên lý thuyết trật tự phân hạng chỉ ra rằng việc có một lượng tài sản lưu động lớn hơn sẽ dẫn đến giảm sự bất cân xứng thông tin và tăng khả năng tăng vốn tài chính (Belkhir và cộng sự, 2016). Smaoui và cộng sự (2019) tìm thấy mối quan hệ cùng chiều giữa tỷ số thanh khoản và tỷ lệ an toàn vốn. Xuân Thoa và Ngọc Anh (2017) thực hiện cho các ngân hàng thương mại tại Việt Nam đã cho kết quả ngược chiều giữa hệ số thanh khoản về tỷ lệ an toàn vốn với hồi quy Fixed – Effects.

![]()

Hệ số thanh khoản phản ánh rủi ro thanh khoản của các NHTM, nó cho thấy khả năng chi trả các khoản nợ trong ngân hàng. Do đó, khi ngân hàng gặp rủi ro về thanh khoản sẽ đe dọa đến chức năng hoạt động thanh toán cũng như sự ổn định của hệ thống ngân hàng, vì lý do này mà nhiều nghiên cứu kỳ vọng tìm thấy mối quan hệ cùng chiều giữa rủi ro thanh khoản và tính ổn định của ngân hàng. Trong nghiên cứu này tác giả xây dựng giả thuyết như sau:

Giả thuyết H3-6: Có mối quan hệ đồng biến giữa tỷ số thanh khoản và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.6. Hệ số rủi ro.

Rime (2001) báo cáo một mối liên hệ tích cực đáng kể giữa những thay đổi về rủi ro ngân hàng và những thay đổi trong tỷ lệ vốn. Theo Rime (2001), trong một hệ thống các tiêu chuẩn vốn dựa trên rủi ro, các ngân hàng được yêu cầu điều chỉnh tỷ lệ vốn của mình để đối phó với sự gia tăng rủi ro để giữ cho tỷ lệ vốn điều chỉnh rủi ro của họ không đổi. Theo Bitar và cộng sự (2017) thì các ngân hàng kiểm soát rủi ro bằng cách sử dụng tỷ lệ cho vay ròng trên tổng tài sản (NLTA), mối quan hệ tích cực đã được tìm thấy. Smaoui và cộng sự (2019) tìm thấy bằng chứng cho thấy khi các ngân hàng gia tăng tỷ lệ cho vay sẽ làm tăng tỷ lệ an toàn vốn tối thiểu, hàm ý về mối quan hệ cùng chiều. Kết luận của Osama El-Ansary (2019) cho rằng đa số các ngân hàng sẽ giảm tỷ lệ an toàn vốn nếu dư nợ cho vay khách hàng tăng lên (quan hệ ngược chiều); tuy nhiên, cũng trong nghiên cứu này nhóm ngân hàng Thổ Nhỉ Kỳ và một số nước trung Đông Á lại cho kết quả cùng chiều giữa dư nợ cho vay và tỷ số an toàn vốn. Tại Việt Nam, Xuân Thoa và Ngọc Anh (2017) nghiên cứu cho các ngân hàng thương mại Việt Nam từ năm 2011 – 2015 cho kết quả ngược chiều giữa tỷ lệ cho vay và tỷ lệ an toàn vốn. Căn cứ vào các kết quả nghiên cứu thực hiện được nêu trên, tác giả mong đợi tìm thấy mối quan hệ giữa hệ số rủi ro và tỷ lệ an toàn vốn.

NLTA =

Giả thuyết H3-7: Có mối quan hệ đồng biến giữa hệ số rủi ro và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.

3.3.2.7. Tỷ lệ tiền gửi.

Việc tăng tiền gửi ngân hàng đòi hỏi phải có quy định để đảm bảo quyền của người gửi tiền và duy trì khả năng thanh toán của ngân hàng. Tiền gửi thường được coi là nguồn vốn rẻ hơn so với tín dụng và các công cụ tài chính tương tự, như tài trợ trái phiếu và chứng khoán hóa cho vay (Kleff và Weber, 2008). Theo Asarkaya và Özcan (2007), tỷ lệ tiền gửi có tác động tiêu cực đến hệ số an toàn vốn.

Smaoui và cộng sự (2019) đo lường cấu trúc tiền gửi với tỷ lệ tiền gửi trên tổng tài sản. Tiền gửi cao hơn đòi hỏi nhiều quy định và giám sát của ngân hàng hơn để bảo vệ quyền của người gửi tiền và ngăn ngừa rủi ro mất khả năng thanh

toán. Mili và cộng sự (2017) tìm thấy mối quan hệ tiêu cực giữa tỷ lệ tiền gửi và hệ số an toàn vốn vì tiền gửi hình thành nguồn tài chính rẻ hơn cho các ngân hàng. Tương tự, kết luận của Smaoui và cộng sự (2019) cũng cho rằng các ngân hàng có tỷ lệ tiền gửi cao sẽ tác động ngược chiều đến hệ số an toàn vốn. Một mối quan hệ ngược chiều giữa tỷ lệ tiền gửi và hệ số an toàn vốn cũng được tìm thấy trong nghiên cứu tại các ngân hàng trong các quốc gia mới nổi của Osama El-Ansary (2019).

DEPTA =

Dựa trên các bằng chứng thực nghiệm nêu trên, tác giả xây dựng giả thuyết mong đợi mối quan hệ ngược chiều giữa tỷ lệ tiền gửi và hệ số an toàn vốn.

Giả thuyết H3-8: Có mối quan hệ nghịch biến giữa tiền gửi và tính ổn định tài chính của các ngân hàng thương mại Việt Nam.