- Cho vay tiêu dùng góp phần nâng cao đời sống dân cư, người tiêu dùng được thoả mãn tốt hơn các nhu cầu vật chất, tinh thần, từ đó góp phần làm cho xã hội phát triển lành mạnh hơn. Một xã hội mà người dân có cuộc sống đầy đủ, tiện nghi sẽ phần nào hạn chế những hiện tượng tiêu cực như biểu tình, phản động, mất trật tự trị an, những hiện tượng vốn được coi là đặc trưng của một xã hội bất ổn và lạc hậu.

- Cho vay tiêu dùng phát triển làm tăng cơ hội làm ăn của các doanh nghiệp. Do được hỗ trợ và khuyến khích, nhu cầu của khách hàng sẽ ngày càng đa dạng phong phú hơn, do đó các nhà sản xuất có cơ sở để đưa ra những quyết định sản xuất kinh doanh đúng đắn, phù hợp với nhu cầu khách hàng, giúp cho hoạt động sản xuất kinh doanh ngày càng phát triển bền vững.

1.1.3. Một số mô hình nghiên cứu sự hài lòng của khách hàng và đo lường chất

lượng dịch vụ:

1.1.3.1. Mô hình chỉ số hài lòng của Mỹ (American Customer Satisfaction Index – ACSI):

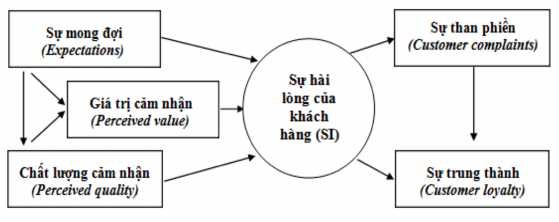

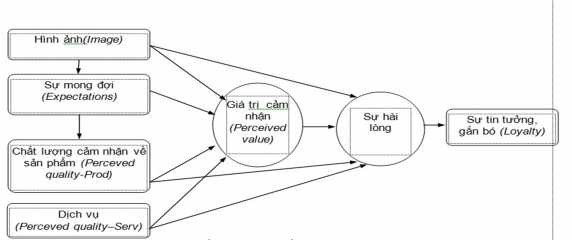

Trong mô hình chỉ số hài lòng của Mỹ (ACSI), giá trị cảm nhận chịu tác động bởi chất lượng cảm nhận và sự mong đợi của khách hàng. Khi đó, sự mong đợi của khách hàng có tác động trực tiếp đến chất lượng cảm nhận.

Chỉ số hài hài lòng của khách hàng bao gồm các nhân tố (biến), mỗi nhân tố được cấu thành từ nhiều yếu tố cụ thể đặc trưng của sản phẩm hoặc dịch vụ.

Sự hài lòng khách hàng được định nghĩa như là một sự đánh giá toàn diện về sự sử dụng một dịch vụ hoặc hoạt động sau bán của doanh nghiệp và đây chính là điểm cốt lòi của mô hình CSI (mô hình chỉ số hài lòng của khách hàng)

Xung quanh biến số này là hệ thống các mối quan hệ nhân quả xuất phát từ những biến số khởi tạo như:

Sự mong đợi (expectations) của khách hàng, hình ảnh doanh nghiệp và sản phẩm, chất lượng cảm nhận (perceived quality) và giá trị cảm nhận (perceived value) về sản phẩm hoặc dịch vụ kèm theo đến các biến số kết quả của sự hài lòng như sự trung thành (customer loyalty) hay sự than phiền của khách hàng (customer complaints)

Sơ đồ 4: Mô hình chỉ số hài lòng khách hàng của Mỹ

(American Customer Satisfaction Index – ACSI)

1.1.3.2. Mô hình chỉ số hài lòng các quốc gia EU (European Customer Satisfaction Index – ECSI):

Mô hình chỉ số hài lòng các quốc gia EU (ECSI) có một số khác biệt nhất định. So với ACSI, hình ảnh của sản phẩm, thương hiệu có tác động trực tiếp đến mong đợi của khách hàng. Khi đó, sự hài lòng của khách hàng là sự tác động tổng hòa của bốn nhân tố hình ảnh, giá trị cảm nhận, chất lượng cảm nhận về cả sản phẩm hữu hình và vô hình. Thông thường, chỉ số ACSI thường áp dụng cho lĩnh vực công còn chỉ số ECSI thường ứng dụng đo lường các sản phẩm, các ngành.

Sơ đồ 5: Mô hình chỉ số hài lòng khách hàng của các quốc gia EU

(European Customer Satisfaction Index – ECSI)

Điểm mạnh của cách tiếp cận này là làm dịch chuyển ngay tức khắc kinh nghiệm tiêu dùng, tạo điều kiện cho việc nghiên cứu mối quan hệ nhân quả giữa các yếu tố tạo nên sự hài lòng và sự trung thành của khách hàng. Chính vì vậy, mục tiêu đầu tiên của việc tiếp cận theo cấu trúc CSI là việc giải thích sự trung thành của khách hàng đối với một doanh nghiệp, quốc gia nói chung hay một sản phẩm nói riêng thông qua chỉ số hài lòng khách hàng khi chịu sự tác động trực tiếp hoặc gián tiếp bởi hình ảnh, sự mong đợi, chất lượng cảm nhận và giá trị cảm nhận đối với sản phẩm và dịch vụ đó.

1.1.4. Mô hình nghiên cứu đề xuất:

1.1.4.1. Các nghiên cứu liên quan:

Luận văn thạc sĩ: “Đo lường chất lượng dịch vụ Internet – Banking của ngân hàng thương mại cổ phần Á Châu chi nhánh Đà Nẵng” của Nguyễn Lâm Hoàng Yến (2013)

Đề tài sử dụng mô hình nghiên cứu SERVPERF để đo lường chất lượng dịch vụ Internet – Banking của ngân hàng Á Châu của chi nhánh Đà Nẵng. Từ đó đề xuất ra các giải pháp nâng cao chất lượng dịch vụ của ngân hàng nhằm mang đến sự thỏa mãn và hài lòng cho khách hàng.

Trong đề tài nghiên cứu: “Đánh giá sự hài lòng của khách hàng cá nhân khi sử dụng dịch vụ tại Ngân hàng TMCP SeABabk – chi nhánh Đà Nẵng” của Nguyễn Thị Anh Thơ (2019)

Mô hình nghiên cứu sử dụng trong đề tài này là mô hình SERVPERF, tác giả dùng để đánh giá sự hài lòng của khách hàng đối với chất lượng dịch vụ tại Ngân hàng TMCP SeABabk – CN Đà Nẵng. Áp dụng thang đo Likert 5 mức độ (Hoàn toàn không đồng ý, không đồng ý, trung lập, đồng ý, hoàn toàn đồng ý). Theo đề tài này nghiên cứu này thì có 5 biến độc lập (bao gồm phương tiện hữu hình, khả năng làm việc, sự đáp ứng, độ tin cậy, sự cảm thông) tác dộng đến chất lượng dịch vụ tại ngân hàng TMCP SeABabk – CN Đà Nẵng. Sau khi phân tích kết quả thì cả 5 biến độc lập này đều tác động thuận chiều đến sự hài lòng của khách hàng.

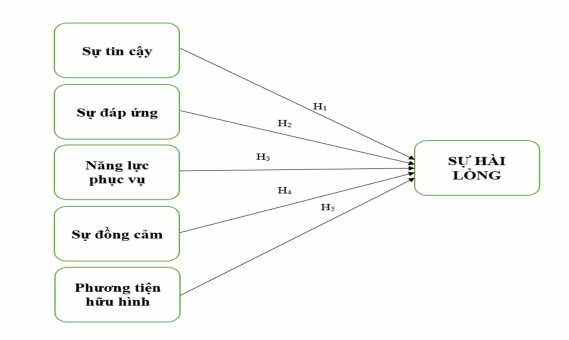

1.1.4.2. Mô hình nghiên cứu đề xuất và các giả thuyết:

Xuất phát từ những vấn đề thực tiễn, cơ sở lý thuyết và các công trình nghiên cứu trước đây kết hợp thông qua quá trình nghiên cứu bằng phương pháp thảo luận nhóm và khảo sát trực tiếp khách hàng cá nhân tác giả đề xuất mô hình nghiên cứu như sau bao gồm 5 biến độc lập, 1 biến phụ thuộc và 23 biến quan sát.

Sơ đồ 6: Mô hình nghiên cứu đề xuất

Các nhân tố trong mô hình được giải thích như sau:

- Sự tin cậy (Reliability): Được định nghĩa là khả năng cung cấp dịch vụ như đã hứa một cách đáng tin cậy và xác đáng. Đó là việc giữ lời hứa về cung cấp dịch vụ, giá cả, giải quyết khiếu nại, than phiền của khách hàng, nói lên khả năng thực hiện dịch vụ phù hợp và đúng thời hạn ngay lần đầu tiên.

- Khả năng đáp ứng (Responsiveness): là khả năng phục vụ biểu hiện khi nhân viên tiếp xúc với khách hàng, nhân viên trực tiếp thực hiện dịch vụ, khả năng nghiên cứu để nắm bắt thông tin liên quan cần thiết cho việc phục vụ khách hàng, làm cho khách hàng tin cậy vào công ty. Khả năng này thể hiện qua danh tiếng của công ty, nhân cách của nhân viên phục vụ giao tiếp trực tiếp với khách hàng.

- Năng lực phục vụ (Assurance): kiến thức chuyên môn và phong cách lịch lãm, niềm nở của nhân viên phục vụ, tính sẵn sàng và đặc biệt là giải quyết nhanh các khiếu nại, thắc mắc của khách hàng.

- Sự đồng cảm (Empathy): liên quan đến việc tạo mọi điều kiện dễ dàng cho khách hàng trong việc tiếp cận với dịch vụ, như rút ngắn thời gian chờ đợi của khách hàng, địa điểm phục vụ và giờ mở cửa thuận lợi cho khách hàng. Giải thích cho khách hàng hiểu biết dễ dàng và lắng nghe về những vấn đề liên quan đến họ như giải thích dịch vụ, chi phí, giải quyết khiếu nại thắc mắc. Thể hiện qua khả năng hiểu biết và nắm bắt nhu cầu của khách hàng thông qua việc tìm hiểu những đòi hỏi của khách hàng và quan tâm đến cá nhân họ.

- Phương tiện hữu hình (Tangibles): Tập trung vào các yếu tố về những mặt diện mạo của dịch vụ như thể hiện qua ngoại hình, trang phục của nhân viên phục vụ, các trang thiết bị hỗ trợ cho dịch vụ, cơ sở vật chất, cách ăn mặc của nhân viên.

Giả thuyết nghiên cứu: Nghiên cứu về chất lượng dịch vụ cho vay tiêu dùng của ngân hàng Đông Á - Chi nhánh Huế thông qua các nhân tố. Từ đó, có thể đánh giá sự hài lòng của khách hàng về chất lượng dịch vụ cho vay tiêu dùng tại đây. Với mô hình nghiên cứu như trên, các giả thiết nghiên cứu đưa ra như sau:

+ H₁: Có mối quan hệ cùng chiều giữa độ tin cậy của nhà cung cấp dịch vụ là hệ thống các dịch vụ dành cho khách hàng được ngân hàng cung ứng và sự hài lòng của khách hàng cá nhân khi sử dụng dịch vụ.

+ H₂: Có mối quan hệ cùng chiều giữa khả năng đáp ứng của nhà cung cấp dịch vụ là hệ thống các dịch vụ khách hàng được ngân hàng cung ứng và sự hài lòng của khách hàng cá nhân.

+ H₃: Có mối quan hệ cùng chiều giữa năng lực phục vụ của nhà cung cấp dịch vụ là hệ thống các dịch vụ khách hàng được ngân hàng cung ứng và sự hài lòng của khách hàng cá nhân.

+ H₄: Có mối quan hệ cùng chiều giữa mức độ đồng cảm của nhà cung cấp dịch vụ là toàn bộ thái độ, cảm xúc của toàn thể cán bộ nhân viên của ngân hàng và sự hài lòng của khách hàng cá nhân

+ H₅: Có mối quan hệ cùng chiều giữa phương tiện hữu hình của nhà cung cấp dịch vụ là toàn bộ cơ sở vật chất, hạ tầng phục vụ khách hàng khi đến thực hiện giao dịch tại ngân hàng và sự hài lòng của khách hàng cá nhân.

1.1.4.3. Mã hóa thang đo:

a) Thang đo về sự tin cậy, năng lực phục vụ, khả năng đáp ứng, phương tiện hữu hình, sự đồng cảm về chất lượng dịch vụ tại NH TMCP Đông Á – Chi nhánh Huế:

Mã hóa | ||

Sự tin cậy | ||

1 | Ngân hàng luôn thực hiện đúng những gì cam kết với khách hàng | TINCAY1 |

2 | Bảo mật tốt thông tin khách hàng | TINCAY2 |

3 | Là ngân hàng có uy tín | TINCAY3 |

4 | Ngân hàng cung cấp thông tin chính xác cho khách hàng | TINCAY4 |

Năng lực phục vụ | ||

5 | Nhân viên Ngân hàng có trình độ chuyên môn giỏi | PHUCVU1 |

6 | Khả năng làm việc nhanh chóng, chính xác của nhân viên ngân hàng | PHUCVU2 |

7 | Nhân viên Ngân hàng luôn cung cấp các thông tin dịch vụ cần thiết cho khách hàng | PHUCVU3 |

8 | Nhân viên Ngân hàng luôn giải quyết thỏa đáng các khiếu nại của khách hàng | PHUCVU4 |

Khả năng đáp ứng | ||

9 | Nhân viên Ngân hàng luôn sẵn sàng phục vụ khách hàng | DAPUNG1 |

10 | Ngân hàng luôn tiên phong cung cấp các sản phẩm, các gói dịch vụ mới để đáp ứng nhu cầu ngày càng tăng của khách hàng | DAPUNG2 |

11 | Giấy tờ, biểu mẫu tín dụng tại Đông Á Bank được thiết kế | DAPUNG3 |

Có thể bạn quan tâm!

-

Tổng Quan Về Sự Hài Lòng Của Khách Hàng Cá Nhân Đối Với Chất

Tổng Quan Về Sự Hài Lòng Của Khách Hàng Cá Nhân Đối Với Chất -

Khái Niệm, Đặc Điểm, Các Thành Phần/khía Cạnh Chất Lượng Dịch Vụ

Khái Niệm, Đặc Điểm, Các Thành Phần/khía Cạnh Chất Lượng Dịch Vụ -

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Của Khách Hàng:

Mối Quan Hệ Giữa Chất Lượng Dịch Vụ Và Sự Hài Lòng Của Khách Hàng: -

Bài Học Rút Ra Cho Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế:

Bài Học Rút Ra Cho Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế: -

Tình Hình Nguồn Nhân Lực Của Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế Giai Đoạn 2017 – 2019:

Tình Hình Nguồn Nhân Lực Của Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế Giai Đoạn 2017 – 2019: -

Kiểm Định Độ Tin Cậy Thang Đo Các Biến Độc Lập

Kiểm Định Độ Tin Cậy Thang Đo Các Biến Độc Lập

Xem toàn bộ 153 trang tài liệu này.

đơn giản, rò ràng | ||

12 | Thời gian vay vốn nhanh chóng | DAPUNG4 |

Phương tiện hữu hình | ||

13 | Nhân viên ngân hàng làm việc có trang phục gọn gàng, lịch sự | HUUHINH1 |

14 | Cơ sở hạ tầng của ngân hàng khang trang, hiện đại | HUUHINH2 |

15 | Không gian giao dịch sạch sẽ, thoáng mát, tiện nghi | HUUHINH3 |

16 | Chỗ để xe thuận tiện và an toàn | HUUHINH4 |

Sự đồng cảm | ||

17 | Nhân viên thường xuyên quan tâm, thăm hỏi khách hàng trước và sau giải ngân | DONGCAM1 |

18 | Có nhiều chương trình khuyến mãi, tặng quà nhân dịp ngày lễ, kỷ niệm, sinh nhật của khách hàng | DONGCAM2 |

19 | Ngân hàng bố trí nhân viên có chuyên môn đáp ứng các yêu cầu của khách hàng | DONGCAM3 |

20 | Ngân hàng luôn lắng nghe ý kiến đóng góp của khách hàng | DONGCAM4 |

b) Thang đo về sự hài lòng của khách hàng cá nhân về chất lượng dịch vụ tại

NH TMCP Đông Á – chi nhánh Huế

Mã hóa | ||

Sự hài lòng | ||

21 | Quý khách hài lòng với chất lượng dịch vụ cho vay tiêu dùng tại Đông Á Bank | HAILONG1 |

22 | Quý khách sẽ tiếp tục sử dụng dịch vụ cho vay tại Đông Á Bank | HAILONG2 |

23 | Quý khách sẽ giới thiệu Đông Á Bank cho bạn bè, đồng nghiệp và người thân | HAILONG3 |

1.2. Kinh nghiệm nâng cao sự hài lòng của khách hàng cá nhân tới chất lượng dịch vụ cho vay tiêu dùng tại một số ngân hàng và bài học rút ra cho Ngân hàng TMCP Đông Á – Chi nhánh Huế.

1.2.1 Kinh nghiệm từ Ngân hàng TMCP Á Châu (ACB)

Với kế hoạch phát triển trở thành một trong những ngân hàng bán lẻ hàng đầu tại Việt Nam, ngân hàng TMCP Á Châu (ACB) đã trình làng ra thị trường nhiều sản phẩm dịch vụ tài chính tiện ích. Sản phẩm quản lý tài khoản tiền của nhà đầu tư là sản phẩm liên kết với Công ty chứng khoán với mục đích cung cấp dịch vụ tài chính trọn gói hiệu quả cho nhà đầu tư chứng khoán. Với sự ra đời của sản phẩm này, khách hàng được thực hiện không hạn chế các giao dịch ngân hàng trên tài khoản tiền gửi trong suốt phiên giao dịch chứng khoán, ngay cả khi đang đặt lệnh mua bán chứng khoán. Dịch vụ thực hiện hoàn toàn miễn phí với nhà đầu tư và các công ty chứng khoán liên kết.

ACB cũng triển khai chính sách “Siêu linh hoạt” dành cho những tài khoản tiết kiệm gửi mới bằng VNĐ của các KHCN với kỳ hạn gửi 2 hoặc 3 tháng. Đây là chính sách của ACB để đảm bảo quyền lợi tốt nhất cho khách hàng khi có nhu cầu chính sách của ACB nhằm đảm bảo quyền lợi cao nhất cho khách hàng khi có nhu cầu sử dụng vốn linh hoạt.

1.2.2. Kinh nghiệm từ Ngân hàng TMCP Kỹ thương (Techcombank)

Năm 2017, Ngân hàng TMCP Kỹ thương Techcombank thông báo hoàn thành việc liên kết với 16 cửa hàng xe máy trên toàn địa bàn TP. Huế cho người mua xe vay vốn. Đây là một nét mới trong hướng hợp tác của các ngân hàng, thay vì giới thiệu và cung cấp sản phẩm cho vay tại các quầy giao dịch, khách hàng có thể tiếp cận nguồn vốn vay này ngay tại cửa hàng mà mình đang mua. Xu hướng này rút ngắn thời gian và thủ tục cho khách hàng, đồng thời cũng là một cách của ngân hàng chuyên biệt hóa sản phẩm theo từng nhu cầu của khách hàng.

Về mặt thủ tục cũng đơn giản và thuận tiện hơn rất nhiều cho các khách hàng mua xe. Với việc tham gia của ngân hàng, khách hàng được tiếp cận nguồn vốn