- Hệ số β4 = 0,219 có ý nghĩa là khi biến “Phương tiện hữu hình” thay đổi một đơn vị trong khi các biến khác không đổi thì “Sự hài lòng” biến động cùng chiều với 0,219 đơn vị.

- Hệ số β5 = 0,294 có ý nghĩa là khi biến “Sự đồng cảm” thay đổi một đơn vị trong khi các biến khác không đổi thì “Sự hài lòng” biến động cùng chiều với 0,294 đơn vị.

Có một điểm chung của các biến độc lập này là đều ảnh hưởng thuận chiều đến biến phụ thuộc “Sự hài lòng”, sự hài lòng của khách hàng về chất lượng cho vay tiêu dùng tại ngân hàng Đông Á – Chi nhánh Huế sẽ được gia tăng khi những nhân tố ảnh hưởng này tăng. Điều này cho thấy ngân hàng Đông Á cần có những động thái nhằm kiểm soát các nhân tố này một cách tốt hơn.

2.2.5.4. Đánh giá độ phù hợp của mô hình:

Model | R | R Square | Adjusted R Square | Std. Error of the Estimate | Durbin - Watson |

1 | 0,786 | 0,618 | 0,602 | 0,40060 | 1,835 |

Có thể bạn quan tâm!

-

Kiểm Định Độ Tin Cậy Thang Đo Các Biến Độc Lập

Kiểm Định Độ Tin Cậy Thang Đo Các Biến Độc Lập -

Kiểm Định Kmo Và Bartlett’S Test Biến Phụ Thuộc:

Kiểm Định Kmo Và Bartlett’S Test Biến Phụ Thuộc: -

Đánh Giá Của Khách Hàng Đối Với Nhóm Năng Lực Phục Vụ:

Đánh Giá Của Khách Hàng Đối Với Nhóm Năng Lực Phục Vụ: -

Định Hướng Cụ Thể Của Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế

Định Hướng Cụ Thể Của Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế -

Kiến Nghị Đối Với Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế:

Kiến Nghị Đối Với Ngân Hàng Tmcp Đông Á – Chi Nhánh Huế: -

Bảng Hỏi Điều Tra Phiếu Khảo Sát

Bảng Hỏi Điều Tra Phiếu Khảo Sát

Xem toàn bộ 153 trang tài liệu này.

Bảng 22: Đánh giá độ phù hợp của mô hình

(Nguồn: Kết quả điều tra xử lý của tác giả năm 2020) Để đánh giá độ phù hợp của mô hình ta dùng hệ số xác định R2 hiệu chỉnh.

Dựa vào bảng kết quả phân tích, mô hình 5 biến độc lập có giá trị R Square hiệu chỉnh là 0,602 tức là: độ phù hợp của mô hình là 60,2%. Hay nói cách khác, 60,2% độ biến thiên của biến phụ thuộc “Sự hài lòng” được giải thích bởi 5 nhân tố: “Sự tin cậy”, “Khả năng đáp ứng”, “Sự đồng cảm”, “Phương tiện hữu hình”, “Năng lực phục vụ”. Bên cạnh đó, ta nhận thấy giá trị R Square hiệu chỉnh là 0,602 là khá cao ( > 50%), nghĩa là mối quan hệ giữa biến độc lập và biến phụ thuộc được coi là gần chặt chẽ và với giá trị này thì độ phù hợp của mô hình là chấp nhận được.

2.2.5.5. Kiểm định sự phù hợp của mô hình:

Để kiểm định độ phù hợp của mô hình ta sử dụng các công cụ kiểm định F và kiểm định t. Để có thể suy mô hình này thành mô hình của tổng thể ta cần tiến hành kiểm định F thông qua phân tích phương sai.

Bảng 23: Kiểm định ANOVA

Model | Sum of Squares | Df | Mean Square | F | Sig. | |

1 | Regression | 30,873 | 5 | 6,175 | 38,475 | 0,000 |

Residual | 19,097 | 119 | 0,160 | |||

Total | 49,970 | 124 | ||||

(Nguồn: Kết quả điều tra xử lý của tác giả năm 2020)

Giả thiết H0 là “Hệ số xác định R bình phương = 0”. Kết quả từ bảng kiểm định ANOVA cho thấy giá trị Sig. của F = 0,000 < 0,05 cho phép nghiên cứu bác bỏ giả thiết H0, tức là mô hình hồi quy phù hợp. Như vậy mô hình hồi quy thu được rất tốt, các biến độc lập giải thích được sự thay đổi của biến phụ thuộc “Sự hài lòng” hay nói cách khác có ít nhất một biến độc lập nào đó ảnh hưởng đến biến phụ thuộc.

2.2.5.6. Xem xét tự tương quan

Đại lượng Durbin – Watson được dùng để kiểm định tương quan của các sai số kề nhau. Dựa vào kết quả thực hiện phân tích hồi quy cho thấy, giá trị Durbin – Watson là 1,835 thuộc trong khoảng chấp nhận (1,6 đến 2,6). Vậy có thể kết luận là mô hình không xảy ra hiện tượng tự tương quan.

2.2.5.7. Xem xét đa cộng tuyến:

Trong mô hình hồi quy, nếu các biến độc lập có mối quan hệ tuyến tính, nghĩa là các biến độc lập có tương quan chặt, mạnh với nhau thì sẽ có hiện tượng đa cộng

tuyến, đó là hiện tượng các biến độc lập trong mô hình phụ thuộc lẫn nhau và thể hiện được dưới dạng hàm số.

Nếu hệ số phóng đại phương sai VIF (variance inflation factor) > 2 thì có dấu hiệu đa cộng tuyến, đây là điều không mong muốn. Nếu VIF > 10 thì chắc chắn có đa cộng tuyến. Nếu VIF < 2: không bị đa cộng tuyến

Từ kết quả phân tích hồi quy ở trên, ta có thể thấy rằng giá trị VIF của mô hình nhỏ (VIF < 2) nên nghiên cứu kết luận rằng mô hình hồi quy không vi phạm hiện tượng đa cộng tuyến.

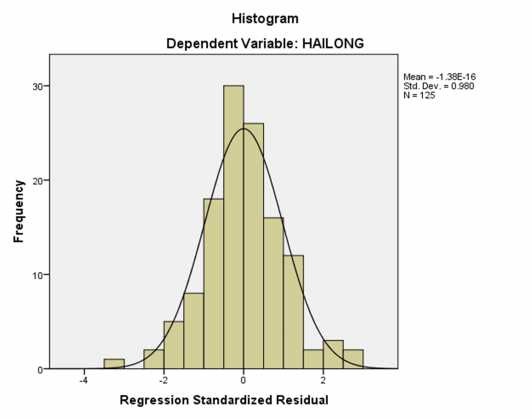

2.2.5.8. Kiểm định phân phối chuẩn của phần dư:

Phần dư có thể không tuân theo phân phối chuẩn vì những lý do như: sử dụng sai mô hình, phương sai không phải là hằng số, số lượng các phần dư không đủ nhiều để phân tích. Vì vậy chúng ta phải tiến hành kiểm định phân phối chuẩn của phần dư để xem xét sự phù hợp của mô hình đưa ra. Có 2 phương pháp thường được sử dụng để kiểm định phân phối chuẩn của phần dư, đó là phương pháp đồ thị và phương pháp số học. Nghiên cứu sử dụng phương pháp đồ thị để kiểm định phân phối chuẩn của phần dư.

Biểu đồ 1: Biểu đồ tần số Histogram của phần dư chuẩn hóa

Từ biểu đồ trích từ kết quả phân tích hồi quy, ta thấy rằng phần dư tuân theo phân phối chuẩn. Với giá trị Mean xấp xỉ -1.38E-16 và giá trị Std.Dev gần bằng 1 (0,980).

2.2.6. Đánh giá chung về chất lượng dịch vụ cho vay tiêu dùng cá nhân tại ngân hàng TMCP Đông Á – Chi nhánh Huế:

2.2.6.1. Những kết quả đạt được của Ngân hàng TMCP Đông Á – Chi nhánh Huế:

Về lĩnh vực cho vay tiêu dùng thì ngân hàng Đông Á – Chi nhánh Huế nhận được sự tin dùng khá cao từ quý khách hàng. Dịch vụ cho vay tiêu dùng cá nhân mà ngân hàng cung cấp đã đáp ứng phần nào nhu cầu của họ. Thực tế chứng minh, dưới sự tín nhiệm của quý khách hàng thì doanh thu, lợi nhuận, dư nợ của ngân hàng TMCP Đông Á – Chi nhánh Huế trong năm 2017 - 2019 liên tục tăng trưởng qua các năm và có xu hướng tăng lên trong các năm tới.

Ngân hàng TMCP Đông Á là một trong những ngân hàng có số lượng khách hàng sử dụng dịch vụ cho vay tiêu dùng khá lớn. Nếu như Vietcombank với lợi thế ra đời lâu năm và tiền thân là ngân hàng quốc doanh nên được nhiều khách hàng lựa chọn thì hai ngân hàng Sacombank và Đông Á từ khi gia nhập thị trường Thừa Thiên Huế đã chú trọng phát triển mảng này, Sacombank có chiến lược đánh đến tất cả các loại hình khách hàng ở các huyện, Đông Á triển khai dịch vụ cho vay tiều dùng tai các phường xã trên địa bàn tỉnh. Do đó, lượng khách hàng phù hợp với các tiêu chí cho vay của ngân hàng này nhiều.

Ngày càng có nhiều khách hàng tin dùng sử dụng dịch vụ cho vay tại ngân hàng. Nhờ chính sách cho vay thông thoáng, lãi suất cho vay cá nhân linh hoạt phù hợp với mức thu nhập của từng đối tượng khách hàng cộng với việc thủ tục vay vốn đơn giản, dễ dàng, nhanh chóng thu hút được số lượng khách hàng lớn sử dụng sản phẩm cho vay tiêu dùng. Với những giấy tờ tùy thân đơn giản là đã hoàn thành hồ sơ vay vốn, giải ngân vốn nhanh chóng,… Tất cả các yếu tố trên đều có tác động khá tốt đến sự lựa chọn của khách hàng khi sử dụng dịch vụ cho vay tiêu dùng tại ngân hàng.

Ngân hàng có đội ngũ nhân viên nhiệt tình và chu đáo, đa số khách hàng đều hài lòng và đánh giá cao năng lực phục vụ của đội ngũ nhân viên nhân viên tại ngân hàng. Họ am hiểu nhiều kiến thức, có trình độ chuyên môn cao và có đạo đức nghề nghiệp. Điều này được chứng minh cụ thể hơn trong quá trình làm việc: tiếp cận, tư vấn và chăm sóc khách hàng, hỗ trợ khách hàng trên nhiều phương diện để đáp ứng nhu cầu của khách hàng một cách tốt nhất và đặc biệt là không có hiện tượng gian dối trong quá trình làm việc nói chung và quá trình cho khách hàng cá nhân vay vốn nói riêng.

Đối với công tác định giá tài sản, thì ngân hàng Đông Á – Chi nhánh Huế định giá rất rò ràng và chính xác. Đây chính là điểm mạnh của ngân hàng Đông Á đối với hình thức cho vay thế chấp tài sản. Còn đối với công tác kiểm tra, giám sát hoạt động cho vay thì ngân hàng tiến hành kiểm tra, giám sát thường xuyên, luôn

kiểm tra nghiêm ngặt các loại giấy tờ cần thiết và làm giảm đi nhiều các rủi ro mà khách hàng có thể gặp nhất giúp nâng cao tính thanh khoản.

Hoạt động vay tiêu dùng không đòi hỏi phải chứng minh chi tiết mục đích sử dụng vốn, khách hàng sẽ được ngân hàng cho vay tiền mặt để sử dụng vào nhiều mục đích khác nhau. Dịch vụ cho vay tiêu dùng của ngân hàng giúp nâng cao chất lượng cuộc sống cho người vay, bởi người vay sẽ giải quyết được vấn đề tiền bạc khi cần một khoản tiền để đáp ứng ngay. Bên cạnh đó, hoạt động cho vay tiêu dùng cũng như các dịch vụ mà khách hàng vay vốn tiêu dùng sử dụng đem lại nguồn thu nhập khá cao cho ngân hàng Đông Á – CN Huế.

2.2.6.2. Những hạn chế của dịch vụ cho vay tiêu dùng tại ngân hàng TMCP Đông Á

– Chi nhánh Huế và nguyên nhân:

Hạn chế:

Bên cạnh những kết quả đạt được trong thời gian qua thì nhân thấy ngân hàng Đông Á – Chi nhánh Huế cũng đang có một số hạn chế trong phát triển cho vay tiêu dùng như:

Ảnh hưởng không nhỏ bởi sự suy thoái của nền kinh tế cùng với ảnh hưởng của dịch bệnh Covid – 19 vào cuối năm 2019. Làm cho tình hình hoạt động tại ngân hàng gặp một số khó khăn.

Số lượng phòng giao dịch còn quá ít, chỉ tập trung ở khu vực thành phố, cộng với việc hệ thống quản lý chưa đồng bộ gây ra nhiều khó khăn cho những khách hàng muốn sử dụng dịch vụ tại ngân hàng.

Ngân hàng TMCP Đông Á – Chi nhánh Huế chưa chú trọng nhiều về hoạt động Marketing, các phương tiện truyền thông về dịch vụ của ngân hàng còn hạn chế, đa số khách hàng đều không thấy được sự quảng bá thương hiệu so với các ngân hàng khác, khách hàng đến với công ty đa phần là được giới thiệu thông qua các khách hàng đã sử dụng dịch vụ hay nhân viên tại ngân hàng.

Quy trình kiểm tra, giám sát hiệu quả hoạt động sử dụng vốn chưa đảm bảo độ

chính xác, dễ dẫn đến việc đưa ra các quyết định bị sai lệch làm ảnh hưởng đến

công tác quản lý của ngân hàng nói riêng và ảnh hưởng đến một số khách hàng nói chung.

Tuy được khách hàng khá tín nhiệm trong lĩnh vực cho vay tiêu dùng tuy nhiên với một thị trường cạnh tranh như hiện nay thì mức lãi suất cho vay tại ngân hàng vẫn chưa thật sự tốt và cần tối ưu hơn nữa. Ngoài ra, việc đánh giá khả năng thanh toán và sử dụng vốn vay của khách hàng thông qua các kênh thông tin thu thập được còn thiếu sự chính xác.

Các sản phẩm dịch vụ cho vay tiêu dùng tuy có phát triển nhưng chưa thật sự mạnh, mang tính tự phát, còn đơn điệu và rập khuôn nên chưa khai thác hết nhu cầu của khách hàng. Trong khi đó Vietcombank và Sacombank có thể nói rằng dịch vụ đi kèm khá nhiều mang đến sự tiện lợi cho khách hàng khi đến giao dịch vay vốn tiêu dùng.

Tuy thái độ phục vụ và khả năng đáp ứng của nhân viên ngân hàng được khách hàng đánh giá khá cao nhưng ngân hàng cũng cần phải chú trọng các công tác chăm sóc khách hàng, thường xuyên đưa ra các chương trình khuyến mãi đối với khách hàng cũng như có các ưu đãi về lãi suất vay vốn tốt với các khách hàng thân thiết, có uy tín.

Nguyên nhân:

- Thứ nhất, nguyên nhân từ phía khách hàng:

Yếu tố quyết định đến khả năng trả nợ tiêu dùng là nguồn thu nhập mang lại từ hoạt động sản xuất kinh doanh, từ lương,… của khách hàng. Chính vì vậy, những tác động không thuận lợi đến hoạt động sản xuất kinh doanh, đến tiền lương, nguồn thu nhập của khách hàng là nguyên nhân chính dẫn đến rủi ro đối với các khoản cho vay tiêu dùng. Mặt khác, với xu hướng nhu cầu tiêu dùng ngày càng tăng trong thời buổi hiện nay đòi hỏi ngân hàng phải có sự tìm hiểu kỹ lưỡng khách hàng, tạo ra những sản phẩm và dịch vụ cũng như chất lượng đội ngũ nhân viên chuyên nghiệp. Khi có nhiều sự lựa chọn cộng với việc thái độ phục vụ tốt thì họ có thể bỏ qua một số sai sót từ ngân hàng nếu như chất lượng phục vụ không đáp ứng được.

- Thứ hai, nguyên nhân từ phía ngân hàng cho vay:

+ Một số khách hàng còn chưa hài lòng với chất lượng dịch vụ cho vay tiêu dùng tại ngân hàng TMCP Đông Á – CN Huế. Do đó, vẫn còn tình trạng khách hàng rời bỏ ngân hàng để chuyển sang giao dịch tại ngân hàng khác. Hiện nay, trên địa bàn tỉnh Thừa Thiên Huế cũng có hai ngân hàng được đánh giá cao về chất lượng dịch vụ cho vay tiêu dùng là NH TMCP Ngoại Thương Việt Nam (Vietcombank) Và NH TMCP Sài Gòn Thương Tín (Sacombank). Khách hàng có cảm nhận tốt và thường nghĩ đến hai ngân hàng này khi được hỏi về dịch vụ cho vay tiêu dùng.

+ Rủi ro phát sinh do tiêu cực của cán bộ hay do trình độ năng lực yếu kém: Bố trí cán bộ thiếu đạo đức vào làm công tác thẩm định cho vay dẫn đến tình trạng tiêu cực, mà phổ biến nhất là tình trạng cán bộ tín dụng vay kẻ hay nhận hối lộ tiền của khách hàng rồi thẩm định sơ sài, nâng giá tài sản thế chấp, cầm cố lên quá cao so với thực tế để cho vay cao, không tuân thủ quy trình tín dụng. Trong một số trường hợp, nợ xấu phát sinh là do cán bộ tín dụng yếu kém về trình độ, năng lực, thẩm định không tốt các điều kiện vay vốn đối với khách hàng.

+ Thực hiện không tốt việc giám sát và quản lý trong và sau khi cho vay: Việc thầm định các điều kiện vay vốn trước khi cho vay là rất quan trọng để đi đến quyết định tín dụng. Tuy nhiên vấn đề giám sát và quản lý khoản vay trong quá trình giải ngâm và sau khi cho vay cũng quan trọng không kém, vì hiện trạng của món vay luôn thay đổi theo thời gian. Không làm tốt việc kiểm tra sau khi cho vay sẽ không giúp ngân hàng phát hiện và chủ động trong việc giảm thiểu rủi ro tín dụng.

+ Mạng lưới hoạt động của ngân hàng Đông Á - Chi nhánh Huế còn thưa thớt trên địa bàn Huế, tuy có 2 chi nhánh những khu vực giao dịch tại Mai Thúc Loan vẫn khá nhỏ.

+ Công nghệ máy móc của ngân hàng Đông Á – CN Huế tuy cũng ổn định nhưng vẫn chưa thật sự đạt hiệu quả như mong muốn, chưa có sự phát triển đồng bộ giữa chương trình vay và ngân hàng điện tử.