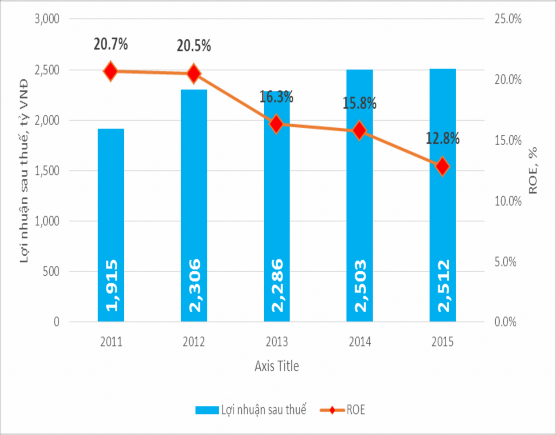

Lợi nhuận hàng năm và hiệu quả trên vốn

Biểu đồ 2.5: Lợi nhuận và hiệu quả vốn của MB

Nguồn: [48], [49], [50], [51], [52]

Có thể thấy vốn chủ sở hữu của M tăng trưởng dần qua các năm. Điều này thể hiện khả năng sinh lời tốt của MB khi vốn chủ được bổ sung bằng các quỹ và lợi nhuận giữ lại. Một điểm cần lưu ý là trong 2 năm trở lại đây, khả năng sinh lời trên vốn cũng suy giảm một phần dưới tác động khó khăn chung của nền kinh tế và ngành ngân hàng so với những năm trước, đồng thời các chi phí liên quan đến trích lập dự phòng rủi ro tín dụng và dự phòng khác cũng tăng lên do tác động của nợ xấu tăng. Tuy nhiên, MB vẫn giữ được vị thế là một trong những ngân hàng có khả năng sinh lời trên vốn tốt nhất, đồng thời có mức độ ổn định cao, phát triển bền vững hơn so với các ngân hàng khác. MB vững vàng vượt qua khó khăn trong giai đoạn vừa qua và vươn lên hàng đầu các NHTM cổ phần với nhiều chỉ số tài chính vượt trội.

Bảng 2.7: Chỉ tiêu ROE các ngân hàng

Đơn vị: %

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

MB | 22,1 | 20,7 | 20,5 | 16,3 | 15,8 | 12,83 |

VCB | 23,0 | 17,1 | 12,5 | 10,4 | 10,8 | 11,94 |

CTG | 22,4 | 26,8 | 19,8 | 13,2 | 10,5 | 10,31 |

BIDV | 18,0 | 13,2 | 12,9 | 13,7 | 15,3 | 15,71 |

STB | 15,6 | 14,0 | 5,1 | 14,6 | 12,6 | 5,64 |

ACB | 21,7 | 27,5 | 7,5 | 6,5 | 7,6 | 8,16 |

TCB | 24,8 | 28,8 | 5,9 | 4,8 | 7,5 | 10,05 |

EIB | 13,5 | 20,4 | 13,3 | 4,3 | 0,4 | 0,44 |

VPB | 13,0 | 14,3 | 10,1 | 14,2 | 15,0 | 21,42 |

VIB | 16,6 | 8,7 | 6,3 | 0,6 | 6,4 | N.A |

SHB | 15,0 | 15,0 | 0,4 | 8,6 | 7,6 | 7,47 |

Có thể bạn quan tâm!

-

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội

Cơ Cấu Tổ Chức Của Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Kết Quả Tái Cơ Cấu Các Tổ Chức Tín Dụng Đến Cuối 2015

Kết Quả Tái Cơ Cấu Các Tổ Chức Tín Dụng Đến Cuối 2015 -

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội Qua Hệ Số An Toàn Vốn

Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội Qua Hệ Số An Toàn Vốn -

Đánh Giá Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Đánh Giá Thực Trạng Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội -

Giải Pháp Nâng Cao Năng Lực Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Giải Pháp Nâng Cao Năng Lực Quản Trị Vốn Chủ Sở Hữu Tại Ngân Hàng Thương Mại Cổ Phần Quân Đội

Xem toàn bộ 176 trang tài liệu này.

Nguồn: [45], [46], [47], [49], [53], [54], [55], [56], [57], [58]

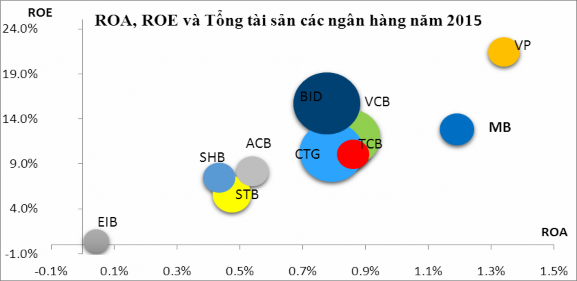

Qua bảng trên cho thấy mặc dù ROE của các Ngân hàng nhìn chung có giảm từ 2010-2015 do tác động khó khăn chung của nền kinh tế và ngành Ngân hàng. Tuy nhiên, giai đoạn đó M luôn đứng trong tốp dẫn đầu về chỉ số lợi nhuận trên vốn chủ sở hữu. Điều này có thể quan sát rõ ràng hơn vào cuối năm 2015 so sánh giữa các ngân hàng:

Biểu đồ 2.6: Tương quan tổng tài sản, ROE và ROA của một số ngân hàng

Nguồn: [45], [46], [47], [49], [53], [54], [55], [56], [57], [58]

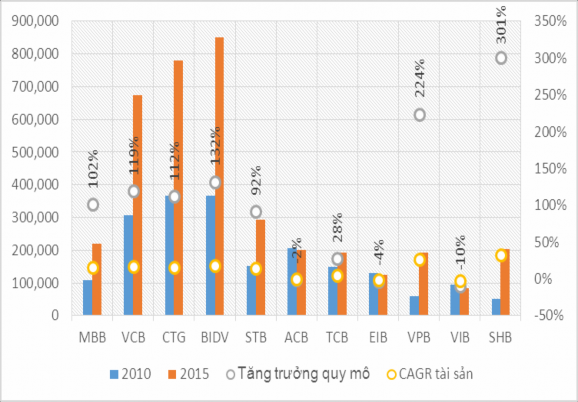

Qua so sánh quy mô giữa các ngân hàng, MB nằm trong nhóm hàng đầu các ngân hàng TMCP nhưng quy mô các ngân hàng này còn nhỏ so với các ngân hàng có vốn nhà nước. So sánh mức độ tài sản và vốn chủ của các ngân hàng vào thời điểm cuối 2010 và 2015 mặc dầu chưa đưa ra được đánh giá về mức độ tài sản rủi ro và sự đầy đủ của vốn, nhưng có thể thấy mức độ tăng trưởng của các ngân hàng trong những năm qua.

Tài sản năm 2015 so với năm 2010: sau 5 năm, các ngân hàng đều gia tăng tài sản ở mức độ khác nhau, M tương đồng với các NHTM quốc doanh về tốc độ tăng trưởng tài sản sau 5 năm. So với các ngân hàng có quy mô về tài sản lớn hơn hoặc ngang bằng vào năm 2010, MB có tốc độ tăng trưởng ấn tượng, với mức CAGR vào khoảng 15,1%, tương đồng với các ngân hàng TMQD, chỉ thấp hơn SH và VP ank (hai ngân hàng này có tổng tài sản thấp bằng nửa MB vào thời điểm 2010)

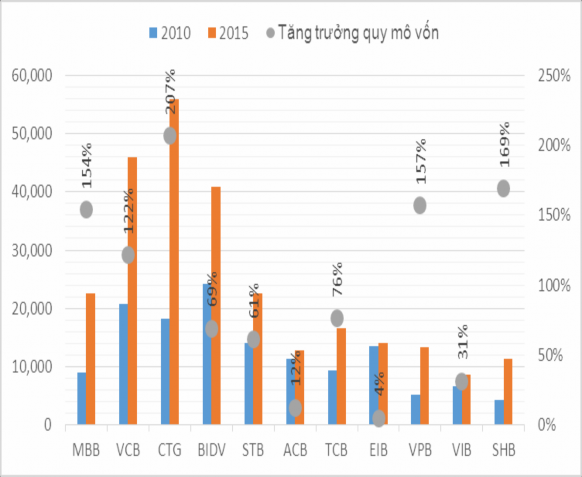

Biểu đồ 2.7: Tăng trưởng quy mô tài sản các ngân hàng 2010 - 2015

Nguồn: [45], [46], [47], [49], [53], [54], [55], [56], [57], [58]

Vốn chủ sở hữu năm 2015 2010 cũng có những diễn biến tương tự khi MB cùng với một số ngân hàng TMQD có mức tăng trưởng tương đối tốt (trừ BIDV) trong khi các ngân hàng TMCP khác chậm hơn, M với mức vốn chủ sở hữu 2010 tương đương hoặc thấp hơn so với một số ngân hàng TMCP đã vươn lên trong top dẫn đầu về vốn chủ sở hữu các ngân hàng. Ở khía cạnh khác, quy mô vốn chủ của các ngân hàng TMQD ngày càng gia tăng và khoảng cách giữa MB với các ngân hàng này càng rộng ra và trở thành thách thức lớn đối với MB trong khát vọng vươn lên của mình. Điểm sáng ở đây là M cũng đang gia tăng khoảng cách đối với các ngân hàng còn lại.

Biểu đồ 2.8: Tăng trưởng quy mô vốn các ngân hàng 2010 - 2015

Nguồn: [45], [46], [47], [49], [53], [54], [55], [56], [57], [58]

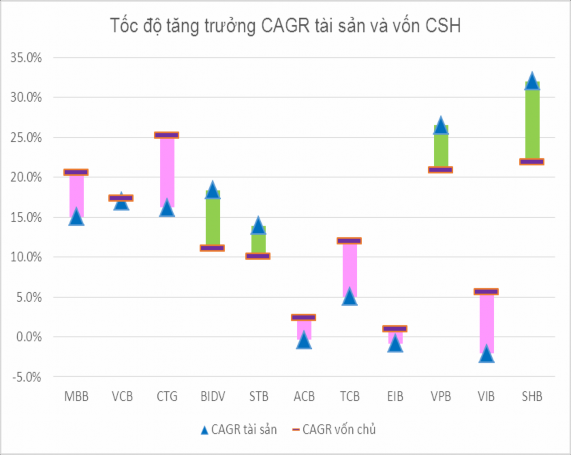

Có thể nói hầu hết các ngân hàng đều gia tăng tài sản và vốn chủ sở hữu trong giai đoạn 2010 – 2015 ở các mức độ khác nhau và nhận xét ở đây là tài sản (rủi ro) tăng lên đều được hỗ trợ bằng vốn chủ sở hữu gia tăng. So sánh mức tương đồng trong gia tăng tài sản và vốn giữa các ngân hàng giữa hai thời điểm cuối 2010 và cuối 2015 theo công thức tính hiệp phương sai cov (Covariance):

![]()

Với tỷ lệ cov xấp xỉ 100% thì tốc độ tăng trưởng tài sản tương đồng với vốn chủ, cov>100% tăng trưởng tài sản lớn hơn tăng trưởng vốn chủ và ngược lại. Có thể quan sát thấy mức độ biến động giữa tài sản và vốn của một số ngân hàng ở mức 100% là tương đối tương đồng trong khi một số ngân hàng khác có sự chênh lệch rất lớn (dương hoặc âm) (xem Biểu đồ 2.9). Trong giai đoạn 2010 – 2015 ngành ngân hàng có rất nhiều biến động nên khó có thể đưa ra một nhận xét chính xác về các ngân hàng không thể hiện những tương đồng trong biến động về tài sản và vốn, nhưng nhận xét ở đây là M cùng một vài ngân hàng khác có được sự ổn định trong suốt giai đoạn qua nếu xét trên khía cạnh tăng trưởng tài sản rủi ro được hỗ trợ tương ứng từ việc tăng trưởng vốn chủ sở hữu. Bên cạnh đó, từ tỷ lệ cov xấp xỉ bằng 1 cũng có thể nội suy cơ cấu tài sản rủi ro không có nhiều thay đổi tại M sau 5 năm, hay việc dịch chuyển cơ cấu tài sản rủi ro chưa thực sự được thực hiện và cần được kiểm chứng, phần dưới phân tích sơ ộ kiểm chứng này.

Biểu đồ 2.9: Tương quan tăng trưởng vốn và tài sản

các ngân hàng 2010 - 2015

Nguồn: [45], [46], [47], [49], [53], [54], [55], [56], [57], [58]

Đánh giá sơ ộ về cấu trúc tài sản MB qua 2 thời điểm 2010 và 2015, một quan sát có thể nhận thấy rằng mặc dầu quy mô tài sản tăng tương đối cao với tốc độ tăng trưởng trung bình kép vào khoảng 15,1% nhưng về cơ ản cơ cấu tài sản của MB là ổn định.

2.2.2 Thực trạng quản trị vốn chủ sở hữu tại Ngân hàng thương mại cổ phần Quân đội qua quản trị tài chính hiện đại

Qua quá trình phát triển, M đã tăng trưởng không ngừng về quy mô tài sản và vốn chủ sở hữu như đã nêu ở trên. Từ góc nhìn quản trị vốn, có thể nêu ra một số quan sát đối với MB thông qua công tác quản lý tài chính tại MB như sau:

Năm 2010, sau cuộc khủng hoảng tài chính toàn cầu (GFC) 2008, đồng thời đứng trước các khó khăn và cơ hội của nền kinh tế, M đã hoạch định lại chiến lược phát triển với tầm nhìn trở thành ngân hàng thuận tiện và mục tiêu nằm trong tốp 3 các NHTMCP về doanh thu thuần sau rủi ro. Chiến lược của ngân hàng bao gồm các chiến lược phát triển kinh doanh, đồng thời củng cố các năng lực quản trị như quản trị tài chính, quản trị rủi ro, tối ưu vận hành,… trên cơ sở xây dựng 2 nền tảng và 3 trụ cột với 22 giải pháp chiến lược.

Đối với quản lý tài chính của ngân hàng để tiệm cận tới thông lệ quản trị tốt nhất, nhiều chương trình dự án đã được khởi động triển khai và hoàn thiện trong giai đoạn 2011-2015 bao gồm: các dự án liên quan đến phân bổ chi phí, quản lý vốn chủ sở hữu, hoàn thiện hệ thống giá vốn nội ộ FTP, hoàn thiện hệ thống áo cáo quản trị. Một phần trong các dự án này có liên quan mật thiết đến việc triển khai Basel II theo các cam kết của Việt Nam về việc tuân thủ các quy định về an toàn vốn cũng như những quy định khác về tài sản rủi ro.

Các nội dung trong chương trình phát triển quản lý tài chính hiện đại (bao gồm cả vốn) cũng đi theo lộ trình và công việc tương tự như các ngân hàng ở các nước đang phát triển. Nội dung chủ yếu bao gồm:

1. Tái cơ cấu tổ chức Khối TCKT

2. Thiết kế, xây dựng lại quy trình kế hoạch tài chính.

3. Thiết kế, xây dựng quy trình quản lý vốn.

4. Củng cố các năng lực lập và kiểm soát quản trị tài chính: các quy trình và công cụ phân bổ chi phí, xây dựng và hoàn thiện hệ thống giá vốn nội bộ (FTP) , ao gồm cả kế hoạch chiến lược trung dài hạn liên quan đến vốn.

5. Củng cố chế độ báo cáo kinh doanh, tài chính và quản trị trên nền tảng CNTT hiện đại.

Tình hình tái cơ cấu tổ chức Khối TCKT

Việc tái cơ cấu tổ chức Khối TCKT bao gồm:

MB tập trung hóa các chức năng và hoạt động kế toán tài chính tại Hội sở chính, tách bạch các hoạt động kế toán giao dịch với các hoạt động mang tính chuyên gia cao, thông qua đó xây dựng kế hoạch nguồn nhân lực hợp lý trong Khối TCKT. Sử dụng lực lượng nhân sự chuyên gia vào các công việc quản lý mang tính chuyên gia và tăng năng lực trình độ và khuyến khích tăng năng suất lao động.

Tổ chức quản trị thành tích, quản trị chi phí hiệu quả và việc lập kế hoạch và giám sát tài chính theo Khối kinh doanh nhằm phân tích, đánh giá hoạt động theo từng Khối kinh doanh và đưa ra những nhận định dự báo chính xác và thiết thực cho quá trình ra quyết định của các chuyên viên cao cấp. Điểm này xuất phát từ thực tiễn MB trong những năm trước khi quy mô c n tương đối nhỏ, việc phân chia các Khối kinh doanh nhằm hướng đến khách hàng theo từng phân khúc đã được thực hiện, nhưng chưa thực hiện được những quy trình về lập kế hoạch tài chính và kiểm soát tài chính nhằm đưa ra được những đánh giá và quan sát tốt phục vụ đánh giá hiệu quả hoạt động cũng như sự thấu hiểu sâu sắc về mối khối, hỗ trợ định hướng phát triển kinh doanh và kiểm soát của các lãnh đạo.

Thiết kế, củng cố quy trình lập kế hoạch tài chính

Với chương trình này, M đã quy trình hóa sâu hơn việc lập kế hoạch tài chính hàng năm, việc lập kế hoạch tài chính hàng năm trước đây vẫn còn ở mức độ đơn giản. Các phần công việc trong chương trình này liên quan đến việc (i) thiết kế chuẩn hóa quy trình lập kế hoạch tài chính hàng năm ( ao gồm nhiệm vụ và việc phối hợp giữa các đơn vị chức năng trong M ), (ii) thiết lập các công cụ cho quy trình, (iii) triển khai mạnh quy trình nhất quán và có hiệu quả trong toàn ngân hàng.