ngân hàng đã áp dụng nhiều biện pháp hành chính bao gồm áp dụng mức trần cho tăng trưởng tín dụng (20% cho năm 2011), lãi suất tiền gửi (lãi suất tiền gửi VNĐ mức trần là 14%, lãi suất tiền gửi bằng đồng USD với mức trần là 2% đối với các khoản tiết kiệm cá nhân và 0,5% đối với tiền gửi của các tổ chức kinh tế), cũng như áp dụng mức trần cho các lĩnh vực phi sản xuất và quy định cấm huy động và cho vay vàng. Trong dài hạn, việc lạm dụng các công cụ trực tiếp này thay vì các công cụ thị trường có thể sẽ có hại cho sự lành mạnh của hệ thống ngân hàng cũng như quá trình phục hồi của nền kinh tế.

2.2. Thực trạng quản trị rủi ro trong kinh doanh của NHTM Việt Nam theo Hiệp ước Basel

Cũng như hệ thống ngân hàng các nước khác, mục tiêu của hệ thống ngân hàng Việt Nam là an toàn, hiệu quả và bền vững. Hơn nữa, so với thông lệ quốc tế, mức độ rủi ro trong hoạt động của các ngân hàng thương mại Việt Nam, đặc biệt là rủi ro tín dụng còn khá cao và khó lường trước các hậu quả xảy ra. Vì vậy, trong những năm gần đây, các ngân hàng thương mại Việt Nam cũng đã bắt đầu quan tâm tới hoạt động quản trị rủi ro như một phần trong chiến lược kinh doanh của mình nhằm tăng cường mức độ an toàn hoạt động và phát huy lợi thế cạnh tranh thông qua việc đầu tư công nghệ để đáp ứng các chuẩn mực quản trị rủi ro. Nhiều ngân hàng đã tìm kiếm các giải pháp quản trị rủi ro thông qua các đơn vị tư vấn nước ngoài như McKinsey, Deloitte, Ernst&Young, …

Tuy nhiên, đánh giá một cách tổng thể, mô hình quản trị rủi ro của toàn bộ hệ thống ngân hàng thương mại Việt Nam hiện nay chưa đồng bộ, mang tính đơn lẻ và chưa thực sự phát huy hiệu quả trong hoạt động quản trị rủi ro. Hoạt động quản trị rủi ro của các ngân hàng mới chỉ dừng lại ở việc thành lập ra các đơn vị quản lý rủi ro như Hội đồng quản lý rủi ro, Ủy ban quản lý rủi ro, phân cấp quản trị rủi ro tới từng bộ phận nghiệp vụ, phân tích rủi ro thông qua một số chỉ tiêu tài chính đơn giản mà chưa có những mô hình lượng hóa rủi ro nhất định. Bên cạnh đó, cơ quan giám sát là Ngân hàng Nhà nước cũng chưa đưa ra được khung pháp lý quản trị rủi ro một cách đầy đủ, cụ thể, thống nhất cho toàn bộ các ngân hàng. Những nội dung trình bày dưới đây sẽ phân tích, đánh giá thực trạng quản trị rủi ro của các ngân hàng thương mại Việt Nam giai đoạn hiện nay trong sự đối chiếu, so sánh với các

chuẩn mực theo ba trụ cột của Hiệp ước Basel, từ đó cho thấy những kết quả đã đạt được và những hạn chế cần khắc phục trong công tác quản trị rủi ro của các ngân hàng thương mại Việt Nam.

2.2.1. Thực trạng quản trị vốn của các NHTM Việt Nam theo Hiệp ước Basel

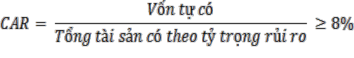

Tỷ lệ an toàn vốn tối thiểu (hệ số an toàn vốn) để đảm bảo hoạt động ngân hàng được an toàn theo Trụ cột thứ nhất của Hiệp ước Basel được tính toán theo công thức sau:

Với cách tiếp cận này, để có cơ sở đánh giá thực trạng quản trị nguồn vốn tại các NHTM Việt Nam so với công thức tính của Basel, dưới đây, Luận án sẽ đánh giá, xem xét từng yếu tố cấu thành công thức tính hệ số an toàn vốn nêu trên bao gồm vốn tự có và các loại rủi ro ảnh hưởng tới chất lượng tài sản có tại các NHTM Việt Nam.

2.2.1.1. Tình hình vốn tự có của các NHTM Việt Nam hiện nay

(i). Quy định về vốn tự có của Ngân hàng Nhà nước Việt Nam

Vốn tự có là chỉ tiêu thể hiện khả năng tự chủ của mỗi một NHTM để có thể đối phó thành công với rủi ro, đảm bảo hoạt động kinh doanh an toàn. Ngày 19/4/2005, Thống đốc NHNN đã ban hành Quyết định số 457/2005/QĐ-NHNN Quy định về các tỷ lệ bảo đảm an toàn trong hoạt động của Tổ chức tín dụng trong đó bao gồm các quy định chi tiết về việc xác định vốn tự có của các NHTM. Đặc biệt, lần đầu tiên Quyết định 457 đã quy định "các NHTM phải duy trì tỷ lệ tối thiểu 8% giữa vốn tự có so với tổng tài sản "Có" rủi ro”. Tài sản có rủi ro được xác định trên cơ sở từng loại tài sản có (trong bảng và ngoài bảng cân đối) được chuyển đổi theo hệ số rủi ro tùy theo mức độ rủi ro (0% - Tài sản có không có rủi ro; 50% - Các khoản phải đòi có tài sản bảo đảm bằng bất động sản; 100% - Rủi ro cao nhất).

Có thể nói, các nội dung quy định về việc tính toán mức vốn tự có và tỷ lệ vốn tự có tối thiểu so với tổng tài sản "Có" rủi ro như nêu tại Quyết định 457 đã tiến khá sát so với yêu cầu tính toán vốn tự có theo chuẩn mực Basel, điều này vừa đảm bảo hoạt động kinh doanh của các NHTM được an toàn hơn, vừa tạo đà cho các

NHTM Việt Nam có khả năng tiếp cận và áp dụng hiệu quả các nguyên tắc đánh giá hoạt động an toàn theo Hiệp ước Basel.

Ngày 20/5/2010, thống đốc NHNN đã ký Thông tư số 13/TT-NHNN quy định về tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng (thay thế cho quyết định 457/2005/QĐ-NHNN). Điểm đáng chú ý trong Thông tư 13 so với quyết định 457 là Thông tư 13 có chỉnh sửa bổ sung các quy định về tỷ lệ an toàn trong hoạt động của các tổ chức tín dụng. Theo đó, về tỷ lệ an toàn vốn, nhằm phù hợp với tình hình thực tế hiện nay là nhiều NHTM hoạt động theo mô hình công ty mẹ - công ty con và nhằm tiến thêm một bước trong việc tuân thủ 25 nguyên tắc thanh tra cơ bản của Uỷ ban Basel, Thông tư yêu cầu các TCTD duy trì tỷ lệ an toàn vốn riêng lẻ và hợp nhất. Tỷ lệ an toàn vốn được điều chỉnh lên 9% thay vì 8% như quy định tại quyết định 457.

Theo tiêu chuẩn của Basel II, hệ số an toàn vốn tối thiểu của các ngân hàng phải đạt 8%. Tuy nhiên, trên thế giới, việc áp dụng hệ số an toàn vốn tối thiểu hiện phổ biến theo tiêu chuẩn của Basel II đã ở mức 12%. Một số thống kê gần đây cho thấy hệ số CAR tại các NHTM của khu vực châu Á - Thái Bình Dương bình quân hiện nay là 13,1%, của khu vực Đông Á là 12,3%. Đây cũng là mức một số NHTM Việt Nam đã đạt được. Có thể đánh giá rằng, việc nâng 1% tỷ lệ an toàn vốn không đáng ngại với các NHTM trong thời điểm hiện nay vì trong những năm trở lại đây, sự tăng trưởng nhanh về quy mô vốn đã giúp các ngân hàng cải thiện đáng kể năng lực tài chính và hệ số này. Hệ số CAR của nhiều NHTM đã vượt 9% mà NHNN đặt ra tại Thông tư 13. Đặc biệt, trong bối cảnh gia nhập WTO, quy mô về vốn của các NHTM Việt Nam chắc chắn phải tăng hơn nữa, nhằm vừa đảm bảo hệ số hoạt động an toàn, vừa đảm bảo khả năng mở rộng kinh doanh, đáp ứng các yêu cầu mới từ thị trường.

Bảng 2.1: Tỷ lệ an toàn vốn tối thiểu (CAR) của NHTM (tính đến 31/12/2011)

Ngân hàng | Chỉ số (%) 2011 | STT | Ngân hàng | Chỉ số (%) 2011 | |

1 | Vietcombank | 10,0 | 7 | VPBank | 14,29 |

Có thể bạn quan tâm!

-

Lộ Trình Thực Hiện Yêu Cầu Về Vốn Theo Hiệp Ước Basel Iii

Lộ Trình Thực Hiện Yêu Cầu Về Vốn Theo Hiệp Ước Basel Iii -

Bài Học Rút Ra Từ Thực Tiễn Áp Dụng Hiệp Ước Basel Trong Quản Trị Rủi Ro Tại Một Số Nước Trên Thế Giới

Bài Học Rút Ra Từ Thực Tiễn Áp Dụng Hiệp Ước Basel Trong Quản Trị Rủi Ro Tại Một Số Nước Trên Thế Giới -

Diễn Biến Tăng Trưởng Tín Dụng Giai Đoạn 2001 – 2013E

Diễn Biến Tăng Trưởng Tín Dụng Giai Đoạn 2001 – 2013E -

Thống Kê Tỷ Lệ Nợ Xấu Của Hệ Thống Nhtm Việt Nam Giai Đoạn 2003 - 2011

Thống Kê Tỷ Lệ Nợ Xấu Của Hệ Thống Nhtm Việt Nam Giai Đoạn 2003 - 2011 -

Quản trị rủi ro trong kinh doanh của ngân hàng thương mại Việt Nam theo hiệp ước Basel - 14

Quản trị rủi ro trong kinh doanh của ngân hàng thương mại Việt Nam theo hiệp ước Basel - 14 -

Thực Trạng Công Tác Thanh Tra, Giám Sát Hoạt Động Và Tuân Thủ Các Quy Định Pháp Luật Của Hệ Thống Ngân Hàng Việt Nam Theo Hiệp Ước Basel

Thực Trạng Công Tác Thanh Tra, Giám Sát Hoạt Động Và Tuân Thủ Các Quy Định Pháp Luật Của Hệ Thống Ngân Hàng Việt Nam Theo Hiệp Ước Basel

Xem toàn bộ 277 trang tài liệu này.

Vietinbank | 9,86 | 8 | Techcombank | 11,43 | |

3 | Agribank | ~ 9,0 | 9 | SHB | 13,8 |

4 | BIDV | 10,28 | 10 | Maritimebank | 9,18 |

5 | Sacombank | 11,66 | 11 | Habubank | ~ 9,5 |

6 | VIB | ~ 14,0 | 12 | Seabank | 12,61 |

Nguồn: Báo cáo tài chính của NHTM

Ngoài ra, về giới hạn tín dụng, Thông tư 13 sửa đổi bổ sung khái niệm khách hàng có liên quan và các giới hạn cho phù hợp với Luật doanh nghiệp, yêu cầu quản lý trong thời gian tới. Về tỷ lệ khả năng chi trả, sửa đổi các tỷ lệ khả năng chi trả cụ thể hơn và phù hợp với thông lệ quốc tế. Thông tư cũng bổ sung thêm tỷ lệ về dự trữ thanh khoản nhằm đánh giá mức độ dự trữ thanh khoản của các tổ chức tín dụng để xử lý kịp thời khi gặp khó khăn về thanh khoản. Sau khi lấy ý kiến phản hồi của các TCTD và sau một thời gian triển khai, NHNN đã tiếp tục ban hành một số thông tư như thông tư số 19/2010/TT-NHNN, thông tư số 22/2011/TT-NHNN, thông tư số 33/2011/TT-NHNN sửa đổi, bổ sung một số điều của thông tư 13 nhằm hoàn thiện hơn các nội dung được quy định trong thông tư này.

(ii). Tình hình vốn tự có tại các NHTM Việt Nam

Để có cơ sở đánh giá đúng thực trạng vốn tự có tại các NHTM Việt Nam hiện nay, dưới đây chúng ta sẽ xem xét và đánh giá thực trạng vốn tự có của nhóm ngân hàng thương mại Nhà nước và nhóm Ngân hàng thương mại cổ phần.

a. Nhóm ngân hàng thương mại Nhà nước

Trước thời điểm tháng 12/2007, thuộc nhóm Ngân hàng Thương mại Nhà nước bao gồm 5 ngân hàng: Ngân hàng Ngoại thương Việt Nam, Ngân hàng Công thương Việt Nam, Ngân hàng Đầu tư và Phát triển Việt Nam, Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam và Ngân hàng Nhà đồng bằng sông Cửu Long. Đến thời điểm đầu năm 2012, trong số 5 ngân hàng này có 3 ngân hàng đã cổ phần hoá là Ngân hàng TMCP Ngoại thương Việt Nam, Ngân hàng TMCP Công thương Việt Nam và Ngân hàng TMCP Đầu tư và phát triển Việt Nam, song, như

trình bày ở trên, Nhà nước vẫn nắm giữ cổ phần chính, nên xét một cách tương đối, tác giả vẫn xếp ba ngân hàng này vào nhóm Ngân hàng thương mại Nhà nước. Do thị phần hoạt động của 5 NHTM này chiếm tỷ lệ khá lớn nên có thể nói sự an toàn trong hoạt động của nhóm Ngân hàng này quyết định sự an toàn của toàn bộ hệ thống NHTM Việt Nam.

Tại thời điểm năm 2000, trước thực trạng tỷ lệ nợ xấu quá cao, có nguy cơ dẫn đến sự phá sản của các NHTM NN, các ngân hàng này đã tiến hành xây dựng Chương trình tái cơ cấu mà nội dung chính là cải thiện tình hình tài chính thông qua việc tăng quy mô vốn tự có và xử lý nợ xấu. Cụ thể, Chính phủ đã trực tiếp cấp

12.000 tỷ đồng đưới dạng cấp trái phiếu đặc biệt với thời hạn 20 năm để tăng vốn tự có cho Ngân hàng Ngoại thương Việt Nam, Ngân hàng Công thương Việt Nam, Ngân hàng Đầu tư và Phát triển Việt Nam và Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam, đưa tổng mức vốn tự có của 5 ngân hàng này lên hơn 18.000 tỷ đồng, trong tổng số vốn tự có của toàn bộ hệ thống NHTM Việt Nam là 35.000 tỷ đồng (chiếm 51%).

Ngoài ra, do môi trường kinh doanh thuận lợi, các NHTM NN trong các năm qua đều kinh doanh có lãi cao và đều có khả năng tự bổ sung được vốn tự có thông qua việc phân chia vào các quỹ. Vì vậy, vốn tự có của các NHTM NN tăng lên đáng kể so với giai đoạn trước, qua đó làm tăng tỷ lệ an toàn.

Bảng 2.2: Quy mô vốn điều lệ của các NHTM NN tính đến tháng 12/2011

(Đơn vị tính: tỷ VND, triệu USD; Tỷ giá quy đổi USD/VND = 21.030)

Vốn điều lệ (VND) | USD | |

Agribank | 22.176 | 1.055 |

BIDV | 12.948 | 616 |

Vietcombank | 19.698 | 937 |

Vietinbank | 20.230 | 962 |

Ngân hàng Phát triển nhà đồng bằng Sông Cửu Long | 3.056 | 145 |

Nguồn: Báo cáo tài chính 2011 của các ngân hàng

b. Nhóm các ngân hàng thương mại cổ phần

Thời điểm trước năm 1998, theo quy định của ngân hàng Nhà nước thì mức vốn tự có tối thiểu để thành lập NHTMCP là 70 tỷ VND, chỉ tương đương 4,5 triệu Đôla Mỹ. Do mức vốn này không lớn trong khi thị trường kinh doanh ngân hàng vẫn được đánh giá là thị trường có mức lợi nhuận cao và ổn định, vì vậy, dẫn đến sự thành lập ồ ạt các NHTMCP trong giai đoạn này. Sau năm 1998, do còn non kém về mặt nhận thức và thiếu sự kiểm soát chặt chẽ từ ngay trong nội bộ ngân hàng, một số NHTMCP đã tập trung cho vay với số lượng lớn các Công ty của chính các cổ đông ngân hàng. Thêm vào đó, thị trường bất động sản giảm mạnh đẩy các nhà đầu tư vào lĩnh vực bất động sản vào tình trạng không trả được nợ dẫn đến một số NHTMCP lâm vào tình trạng mất khả năng thanh toán, vốn tự có bị âm và các ngân hàng này buộc phải giải thể hoặc buộc phải sáp nhập với ngân hàng khác khỏe mạnh hơn.

Từ năm 2000 đến nay, các NHTMCP đang tồn tại đã buộc phải nhìn nhận nghiêm túc hơn về việc đảm bảo hoạt động kinh doanh an toàn, bao gồm cả việc đảm bảo duy trì tỷ lệ 8% vốn tự có so với tổng tài sản "Có" rủi ro. Nói cách khác, các NHTMCP đã tự ý thức sự cần thiết và cố gắng duy trì tỷ lệ vốn tự có so với tổng tài sản "Có" rủi ro theo thông lệ quốc tế (tỷ lệ an toàn vốn tối thiểu) ngay cả khi NHNN chưa yêu cầu thực hiện điều này.

Do vậy, từ năm 2000 đến nay, các NHTMCP đã hoạt động tốt hơn và có thể tự bổ sung vốn khá lớn. Ngoài ra, các NHTMCP còn liên tục bổ sung vốn tự có thông qua việc phát hành cổ phiếu mạnh mẽ, làm tăng nhanh chóng vốn tự có qua các năm, góp phần nâng cao đáng kể hệ số hoạt động an toàn của các NHTMCP. Điều này được minh chứng rõ ràng qua trường hợp của NHTMCP Á Châu (ACB). ACB được thành lập năm 1993, vốn điều lệ của Ngân hàng ban đầu chỉ là 20 tỷ VNĐ, năm 1994 tăng lên 70 tỷ VNĐ, tháng 2/1997 tăng lên 273 tỷ VNĐ, tháng 3/1997 tăng lên 353 tỷ VNĐ trong đó có trên 25% là vốn cổ đông từ nước ngoài, năm 2003 tăng lên 424 tỷ VNĐ, năm 2005 tăng lên 600 tỷ VNĐ rồi 948 tỷ VNĐ năm 2006 tăng lên 1.100 tỷ VNĐ, năm 2009 đã tăng lên 7.814 tỷ VNĐ, năm 2011 tăng lên 9.376 tỷ VNĐ và dự kiến năm 2012 tăng lên trên 11.252 tỷ đồng.

Bảng 2.3: Quy mô vốn điều lệ của một số NHTMCP tính đến tháng 12/2011

(Đơn vị tính: tỷ VND, triệu USD; Tỷ giá quy đổi USD/VND = 21.030)

Ngân hàng | Vốn điều lệ (VND) | USD | |

1 | Sacombank | 10.740 | 511 |

2 | ACB | 9.376 | 446 |

3 | Seabank | 5.335 | 254 |

4 | Techcombank | 8.788 | 412 |

5 | Ngân hàng TMCP An Bình | 3.830 | 182 |

6 | Ngân hàng TMCP Dầu khí toàn cầu | 3.018 | 144 |

Nguồn: Báo cáo tài chính của các NHTM

Bảng 2.4: Quy mô vốn điều lệ của một số NHTM của các quốc gia trong khu vực năm 2010 (Đơn vị tính: triệu USD)

Quốc gia | Vốn | |

I | Indonesia | |

1 | Bank Mandiri | 2.122 |

2 | Bank BNI | 1.499 |

3 | Bank central Asia | 1.304 |

II | Malaysia | |

1 | Maybank | 4.102 |

2 | Public bank | 2.382 |

3 | Commerce Asset - Holding | 1.695 |

III | Thái Lan | |

1 | Bangkok Bank | 3.178 |

2 | Siam Commercial Bank | 2.189 |

3 | Kasikornbank | 1.996 |

Nguồn: Tạp chí ngân hàng số 24/2010

Qua số liệu trên cho thấy vốn của các NHTM Việt Nam hiện nay tuy đã được cải thiện song vẫn còn cách biệt rất lớn so với mức vốn của một ngân hàng, một tập đoàn tài chính ở mức trung bình của nước ngoài. Vốn hạn chế sẽ khiến các NHTM gặp nhiều khó khăn trong việc cung ứng vốn đầu tư, đặc biệt cho các dự án lớn. Hơn nữa, Việt Nam đang trong tiến trình hội nhập, đặc biệt, khi Việt Nam đã chính thức gia nhập Tổ chức Thương mại Thế giới (WTO), các đối thủ cạnh tranh là các NHTM nước ngoài sẽ tràn vào với thế mạnh về vốn rất lớn, vì vậy, quy mô về vốn của các NHTM Việt Nam chắc chắn phải tăng hơn nữa nhằm vừa đảm bảo hệ số hoạt động an toàn, vừa đảm bảo khả năng mở rộng kinh doanh, đáp ứng các yêu cầu mới từ thị trường.

2.2.1.2. Rủi ro trong hoạt động kinh doanh của NHTM Việt Nam xét theo khía cạnh an toàn vốn

(i). Rủi ro tín dụng

a. Thực trạng rủi ro tín dụng tại các NHTM Việt Nam

Có thể thấy rằng, sự phát triển của hệ thống NHTM Việt Nam ngày càng được khẳng định trong quá trình phát triển của nền kinh tế và đời sống xã hội. Đóng góp của ngành ngân hàng với ý nghĩa là mạch máu lưu thông vốn tiền tệ của nền kinh tế ngày càng rõ ràng thông qua chỉ số Độ sâu về tài chính của nền kinh tế Việt Nam. Sử dụng chỉ số tín dụng/GDP để đánh giá về độ sâu tài chính của Việt Nam, có thể thấy, độ sâu tài chính của Việt Nam đã được cải thiện nhanh chóng, từ 35% GDP năm 2000 lên 90% GDP năm 2008 và 125% năm 2011, ngang mức bình quân của khu vực Đông Nam Á, như Thái Lan và Malaysia.

Điều này có nghĩa là ngân hàng đã ngày càng thu hút nhiều nguồn tiền gửi từ dân chúng, giúp lưu chuyển, lưu thông tiền tệ từ nơi thừa vốn sang nơi thiếu vốn, phát triển sản xuất kinh doanh. Các dịch vụ tài chính, ngân hàng cũng được phát triển theo hướng vừa mở rộng, vừa chuyên sâu; vừa tăng số lượng đồng thời chất lượng của các dịch vụ này cũng được nâng lên rõ rệt. Một số dịch vụ có thể được coi là đạt tiêu chuẩn quốc tế (ví dụ: xử lý thẳng điện SWIFT đến và đi theo chuẩn Straight Through Processing – STP; chi trả kiều hối qua internet,…).