1,6% (năm 2018) lên 2,1% (năm 2020), đây là khoản nợ bắt đầu có nguy cơ phát sinh nợ xấu vì vậy ngân hàng phải thư ng xuyên giám sát các khoản vay theo từng đối tượng, có các biện pháp hợp lý và hiệu quả không để các khoản nợ thuộc nhóm 2 bị chuyển nợ xấu. Có như vậy thì mới đảm bảo cho hoạt động tín dụng của chi nhánh đạt được chất lượng tốt nhất.

b. Thực trạng đo lường rủi ro tín dụng trong cho vay khách hàng doanh nghiệp tại LPB chi nhánh Hà Nam

Thực tế tại LPB chi nhánh Hà Nam, rủi ro thư ng chỉ được phân tích một cách định tính và chưa thực hiện đo lư ng được mức độ rủi ro chi tiết. Đối với từng khách hàng, mức độ rủi ro tín dụng sẽ thay đổi và được lượng hoá thông qua quá trình đánh giá bằng thang điểm, trên cơ sở các thông tin tài chính và phi tài chính có sẵn của khách hàng tại th i điểm chấm điểm tín dụng.

Hệ thống chấm điểm và xếp hạng tín dụng mà LPB chi nhánh Hà Nam đang thực hiện theo hướng dẫn của Ngân hàng TMCP Bưu điện Liên Việt tại Quyết định số 1197/QĐ-BĐLV-XLRR ngày 18/10/2013 nhưng do cán bộ tín dụng tự chấm điểm nên tính khách quan chưa cao. Quy trình chấm điểm tín dụng và xếp hạng khách hàng doanh nghiệp được LPB chi nhánh Hà Nam thực hiện tuần tự theo các bước sau:

Bước 1: Thu thập thông tin

Cán bộ tín dụng tiến hành thu thập, điều tra và tổng hợp thông tin về khách hàng và cùng với đó là phương án sản xuất kinh doanh hoặc dự án đầu tư. Các chủ doanh nghiệp có thể cung cấp những báo cáo tài chính với những con số không chính xác. Ở bước này phụ thuộc rất lớn ở năng lực nghiệp vụ của cán bộ tín dụng qua việc tiếp xúc khách hàng. RRTD cũng có nguy cơ xảy ra khi cán bộ tín dụng thông đồng với khách hàng để làm đẹp các con số trong hồ sơ xin vay vốn. Thông tin thu thập chính xác là yếu tố quyết định tới hiệu quả của đo lư ng RRTD. Các nguồn thu thập thông tin bao gồm:

- Hồ sơ do khách hàng cung cấp: các báo cáo tài chính và giấy t pháp lý.

- Phỏng vấn khách hàng trực tiếp.

- Đến thăm thực địa khách hàng.

- Thông qua báo chí và các phương tiện thông tin đại chúng khác.

- Báo cáo nghiên cứu thị trư ng của các tổ chức chuyên nghiệp.

- Phòng Thông tin kinh tế tài chính ngân hàng của Ngân hàng TMCP Bưu điện Liên Việt.

- Trung tâm thông tin tín dụng của NHNN Việt Nam.

- Các nguồn thông tin khác...

Đây là bước quan trọng nhất phát hiện những hồ sơ vay vốn ẩn rủi ro cao.

Bước 2: Xác định ngành nghề lĩnh vực sản xuất kinh doanh của doanh nghiệp. LPB chi nhánh Hà Nam áp dụng biểu điểm khác nhau cho 4 loại ngành nghề/lĩnh vực sản xuất kinh doanh khác nhau, bao gồm: Nông, lâm và ngư nghiệp,

Công nghiệp, Thương mại và dịch vụ, Xây dựng.

Bước 3: Chấm điểm quy mô của doanh nghiệp.

Dựa vào thang điểm tại Phụ lục 2.3, từ năm 2017 đến năm 2019, tại LPB chi nhánh Hà Nam chủ yếu là các doanh nghiệp có quy mô vừa và nhỏ chiếm trên 90% tổng số doanh nghiệp trên địa bàn.

Bảng 2.5: Kết quả chấm điểm theo quy mô doanh nghiệp giai đoạn năm 2018- 2020 tại LPB chi nhánh Hà Nam

Xếp loại | Năm 2018 | Năm 2019 | Năm 2020 | ||||

Số lượng | T trọng (%) | Số lượng | T trọng (%) | Số lượng | T trọng (%) | ||

1 | Doanh nghiệp lớn | 37 | 6,38 | 42 | 6,68 | 46 | 6,96 |

2 | Doanh nghiệp vừa | 209 | 36,03 | 223 | 35,45 | 235 | 35,55 |

3 | Doanh nghiệp nhỏ | 334 | 57,59 | 364 | 57,87 | 380 | 57,49 |

Tổng | 580 | 100,00 | 629 | 100,00 | 661 | 100,00 | |

Có thể bạn quan tâm!

-

Kinh Nghiệm Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Hà Nam

Kinh Nghiệm Của Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Hà Nam -

Tình Hình Hoạt Động Và Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam

Tình Hình Hoạt Động Và Kết Quả Hoạt Động Kinh Doanh Của Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam -

Mô Hình Quản Lý Rủi Ro Tín Dụng Tại Lpb Chi Nhánh Hà Nam

Mô Hình Quản Lý Rủi Ro Tín Dụng Tại Lpb Chi Nhánh Hà Nam -

Xử Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam

Xử Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam -

Định Hướng Và Giải Pháp Hoàn Thiện Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam

Định Hướng Và Giải Pháp Hoàn Thiện Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam -

Giải Pháp Hoàn Thiện Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam Đến Năm 2025

Giải Pháp Hoàn Thiện Quản Lý Rủi Ro Tín Dụng Tại Ngân Hàng Tmcp Bưu Điện Liên Việt – Chi Nhánh Hà Nam Đến Năm 2025

Xem toàn bộ 118 trang tài liệu này.

(Nguồn: Phòng Khách hàng doanh nghiệp - LPB chi nhánh Hà Nam)

Dựa vào thang điểm trên, các doanh nghiệp được xếp loại thành: quy mô lớn (Từ 70-100 điểm), quy mô vừa (Từ 30-69 điểm) và quy mô nhỏ (Dưới 30 điểm).

Bước 4: Chấm điểm các chỉ số tài chính.

Trên cơ sở xác định quy mô và ngành nghề, lĩnh vực sản xuất kinh doanh của doanh nghiệp cán bộ tín dụng chấm điểm các chỉ số tài chính của doanh nghiệp. Trên cơ sở dữ liệu báo cáo tài chính hàng năm và hàng quý được khách hàng cung cấp, cán bộ tín dụng thực hiện nhập số liệu vào máy tính và được hệ thống chấm điểm khách hàng doanh nghiệp của Ngân hàng TMCP Bưu điện Liên Việt tính toán tự động, sau đó đưa ra Điểm tài chính của doanh nghiệp (Phụ lục 2.4).

Bước 5: Chấm điểm các chỉ số phi tài chính.

Khác với chấm điểm các chỉ số tài chính (mang tính định lượng) thì việc chấm điểm các chỉ số phi tài chính của doanh nghiệp được dựa trên sự đánh giá chủ quan đối với doanh nghiệp của cán bộ tín dụng trong quá trình quan hệ tín dụng (trước, trong và sau khi cấp tín dụng) theo các thang điểm của hệ thống chấm điểm khách hàng doanh nghiệp của Ngân hàng TMCP Bưu điện Liên Việt (Phụ lục 2.5).

Bước 6: Tổng hợp điểm và xếp hạng doanh nghiệp.

Căn cứ theo trọng số áp dụng đối với điểm tài chính và điểm phi tài chính của từng loại hình doanh nghiệp (Phụ lục 2.4; 2.5), hệ thống xếp hạng khách hàng của LPB chi nhánh Hà Nam sẽ tự động tính toán đưa ra điểm tổng hợp đối với doanh nghiệp. Cán bộ tín dụng thực hiện xếp hạng khách hàng theo tiêu chuẩn xếp hạng khách hàng nội bộ của Ngân hàng TMCP Bưu điện Liên Việt tại phụ lục 2.1.

Bước 7: Trình phê duyệt kết quả xếp hạng khách hàng.

Sau khi hoàn thành việc xếp hạng doanh nghiệp, cán bộ tín dụng lập t trình tín dụng. T trình cần phải được trưởng phòng kế hoạch - kinh doanh kiểm tra và ký trước khi trình lên Giám đốc. Khi t trình được lập xong, ngân hàng sẽ có thông tin toàn diện về doanh nghiệp. RRTD trước và sau khi lập t trình sẽ được lượng hóa khá rõ ràng dựa vào thang điểm và xếp hạng.

2.2.3. Phòng ngừa và kiểm soát rủi ro tín dụng tại Ngân hàng TMCP Bưu điện Liên Việt – Chi nhánh Hà Nam

a. Thực trạng phòng ngừa rủi ro tín dụng trong cho vay khách hàng doanh nghiệp tại LPB chi nhánh Hà Nam

Từ năm 2015, LPB chi nhánh Hà Nam thực hiện trích lập dự phòng rủi ro theo Thông tư số 02/2013/TT-NHNN ngày 21/01/2013; Quyết định số 493/2015/QĐ-NHNN của Ngân hàng Nhà nước và Quyết định số Quyết định 450/QĐ-HĐTV-XLRR ngày 30/5/2017 của Hội đồng thành viên Ngân hàng TMCP Bưu điện Liên Việt, từ đó việc phân loại nợ và trích lập dự phòng rủi ro có nhiều thay đổi với các tiêu chí phân loại nợ chặt chẽ hơn, phản ánh chính xác hơn chất lượng các khoản vay. Trên cơ sở đó đánh giá chi tiết từng khoản vay và đưa ra mức trích dự phòng rủi ro cho từng nhóm nợ. Dự phòng cụ thể phải được trích lập cho từng nhóm nợ theo tỷ lệ quy định đối với nhóm 1 (Nợ đủ tiêu chuẩn) là 0%; Nhóm 2 (Nợ cần chú ý) là 5%; Nhóm 3 (Nợ dưới tiêu chuẩn) là 20%; Nhóm 4 (Nợ nghi ng ) là 50%; Nhóm 5 (Nợ có khả năng mất vốn) là 100%. Số tiền dự phòng cụ thể phải trích đối với từng khách hàng được tính theo công thức sau:

![]()

Trong đó:

- R: Tổng số tiền dự phòng cụ thể phải trích của từng khách hàng;

- ![]() : là tổng số tiền dự phòng cụ thể của từng khách hàng từ số dư nợ thứ 1 đến thứ n.

: là tổng số tiền dự phòng cụ thể của từng khách hàng từ số dư nợ thứ 1 đến thứ n.

Ri: là số tiền dự phòng cụ thể phải trích của từng khách hàng đối với số dư nợ gốc của khoản nợ thứ i. Ri được xác định theo công thức:

Ri = (Ai - Ci) x r Trong đó:

Ai: Số dư nợ gốc thứ i;

Ci: giá trị khấu trừ của tài sản bảo đảm, tài sản cho thuê tài chính (sau đây gọi chung là tài sản bảo đảm) của khoản nợ thứ i;

r: tỷ lệ trích lập dự phòng cụ thể theo nhóm được quy định tại khoản 2 Điều này. Trư ng hợp Ci > Ai thì Ri được tính bằng 0.

Tình hình trích lập dự phòng rủi ro tín dụng trong cho vay khách hàng doanh nghiệp của LPB chi nhánh Hà Nam được thể hiện qua bảng sau:

Bảng 2.6: Tình hình trích lập dự phòng rủi ro tín dụng trong cho vay khách hàng doanh nghiệp của LPB chi nhánh Hà Nam giai đoạn 2018-2020

Đơn vị tính: Tỷ đồng

Chỉ tiêu | Năm 2018 | Năm 2019 | Năm 2020 | So sánh 2019/2018 | So sánh 2020/2019 | |||

Số tuyệt đối | Số tương đối (%) | Số tuyệt đối | Số tương đối (%) | |||||

1 | Tổng dư nợ cho vay KHDN (bao gồm cả DNNN và doanh nghiệp ngoài quốc doanh) | 6.438 | 7.671 | 9.030 | 1.233 | 19,15 | 1.359 | 17,72 |

1.1 | Dư nợ nhóm 1 (Nợ đủ tiêu chuẩn) | 5.605 | 6.737 | 7.975 | 1.132 | 20,19 | 1.238 | 18,38 |

1.2 | Dư nợ nhóm 2 (Nợ cần chú ý) | 645 | 723 | 821 | 78 | 12,09 | 98 | 13,55 |

1.3 | Dư nợ nhóm 3 (Nợ dưới tiêu chuẩn) | 139 | 157 | 183 | 18 | 12,95 | 26 | 16,56 |

1.4 | Dư nợ nhóm 4 (Nợ nghi ng ) | 45 | 51 | 48 | 6 | 13,33 | -3 | -5,88 |

1.5 | Dư nợ nhóm 5 (Nợ có khả năng mất vốn) | 4 | 3 | 3 | -1 | - 25,00 | 0 | 0,00 |

2 | Số trích lập dự phòng | 87 | 96 | 105 | 10 | 10,98 | 9 | 8,95 |

3 | Tỷ lệ trích lập dự phòng/Tổng dư nợ cho vay KHDN (%) | 1,34 | 1,25 | 1,16 | -0,09 | -6,86 | 0 | -7,44 |

(Nguồn: Phòng Khách hàng doanh nghiệp - LPB chi nhánh Hà Nam)

LPB chi nhánh Hà Nam luôn chú trọng tới công tác trích lập dự phòng rủi ro, thực hiện việc trích lập dự phòng rủi ro tín dụng đúng chế độ, kịp th i, đầy đủ theo quy định, tổ chức xử lý rủi ro nghiêm túc, đảm bảo hồ sơ và đối tượng được xử lý phù hợp với cơ chế của Ngân hàng Nhà nước Việt Nam và của Ngân hàng TMCP Bưu điện Liên Việt, luôn duy trì tỷ lệ dự phòng RRTD trên tổng dư nợ ở mức hợp lý.

Trong giai đoạn 2018-2020, số tiền trích lập dự phòng RRTD cho vay KHDN của chi nhánh có xu hướng tăng lên song tỷ lệ trích lập dự phòng/Tổng dư nợ cho vay KHDN lại có xu hướng giảm, số tiền trích lập dự phòng RRTD cho vay KDDN năm 2017 là 87 tỷ đồng, tương ứng với tỷ lệ trích lập dự phòng/Tổng dư nợ cho vay KHDN là 1,34%. Năm 2019 số tiền trích lập dự phòng RRTD cho vay KDDN tăng lên là 105 tỷ đồng nhưng tỷ lệ trích lập dự phòng/Tổng dư nợ cho vay KHDN giảm còn 1,16%. Điều này cho thấy, cùng với việc tăng quy mô cho vay KHDN, chi nhánh cũng đang kiểm soát tốt tình hình nợ xấu, giảm tỷ lệ nợ xấu.

b. Thực trạng kiểm soát, giám sát rủi ro tín dụng trong cho vay khách hàng doanh nghiệp tại LPB chi nhánh Hà Nam

Cho dù ngân hàng trước khi ra quyết định tài trợ đã đánh giá và lượng hóa rủi ro tín dụng nhưng do nhiều yếu tố phức tạp, ngân hàng vẫn phải đối mặt với rủi ro tín dụng. Vì vậy cần giám sát chặt hoạt động tín dụng để hạn chế tổn thất. Để kiểm soát được những rủi ro đó thì khoản vay cần phải được kiểm tra và theo dõi thư ng xuyên xem có được sử dụng đúng mục đích hay không. Việc kiểm soát bao gồm:

* Kiểm soát quá trình thẩm định khoản cấp tín dụng:

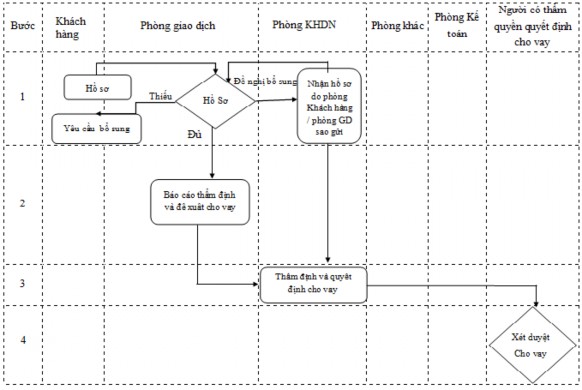

Công tác quản lý thẩm định hồ sơ vay vốn khách hàng trước khi cho vay tại Chi nhánh được thể hiện qua sơ đồ 2.4:

Sơ đồ 2.4: Quy trình thẩm định hồ sơ vay

(Nguồn: Phòng Khách hàng doanh nghiệp - LPB chi nhánh Hà Nam)

Nhìn vào quy trình trên ta có thể thấy tại LPB chi nhánh Hà Nam đã có sự hình thành các bộ phận thực hiện các nhiệm vụ của quy trình cho vay vốn. Các quyết định cho vay được đưa ra chủ yếu là bởi lãnh đạo phòng giao dịch sau khi đã thông qua Phòng Khách hàng doanh nghiệp lớn, cán bộ tín dụng có nhiệm vụ là báo cáo và tham mưu cho lãnh đạo. Đối với những khoản vay có giá trị lớn (có giá trị từ 3 tỷ đồng trở lên), sẽ được trình lên Ngân hàng TMCP Bưu điện Liên Việt. Việc quyết định những khoản vay lớn thư ng chậm, dựa vào cấp trên, do đó đôi khi mất đi nhiều cơ hội kinh doanh cho chi nhánh.

Công tác thẩm định tại Chi nhánh chủ yếu là dựa vào năng lực và kinh nghiệm của cán bộ do đó không tránh khỏi những bất cập, hạn chế trong đánh giá và mang tính chủ quan là nhiều, thể hiện ở:

- Công tác thẩm định khách hàng:

Công tác thu thập hồ sơ, cán bộ tín dụng đôi khi vì chủ quan nhận những hồ sơ không đầy đủ những giấy t cần thiết, có những báo cáo tài chính độ tin cậy

không cao. Mặt khác, ngân hàng cũng chưa thu thập những thông tin liên quan đến ngành nghề kinh doanh của doanh nghiệp làm cơ sở đánh giá cho tình hình khả thi của những phương án kinh doanh đưa ra, không thể đảm bảo tính an toàn cho vốn vay.

Việc thẩm định vốn tự có, tình hình tài chính của các các doanh nghiệp vay vốn chưa thực sự chính xác do gặp rất nhiều khó khăn do việc chấp hành pháp lệnh kế toán thống kê ở các doanh nghiệp chưa nghiêm nhất là đối với các DNVVN. Số liệu trên báo cáo tài chính của các doanh nghiệp chưa phản ánh đầy đủ, chân thực về thực trạng tài chính của doanh nghiệp dẫn đến thông tin về năng lực tài chính, tình hình công nợ của khách hàng chưa chính xác. Đặc biệt là khi thẩm định vốn tự vó của khách hàng thuộc khu vực kinh tế ngoài quốc doanh, Chi nhánh chưa có cơ sở để xác định chính xác vốn tự có, vốn vay vì thư ng xuyên xảy ra tình trạng là các doanh nghiệp này lập 2 bảng cân đối kế toán và báo cáo thu nhập để đối phó với ngân hàng và cơ quan thuế. Trong khi đó cơ quan cấp giấy chứng nhận đăng ký kinh doanh lại không quản lý vốn điều lệ, các doanh nghiệp tự khai nên ngân hàng chưa có có sở chứng minh nguồn vốn tự có.

Đứng trên phương diện kỹ thuật và công nghệ thì công tác thẩm định còn yếu kém. Vì hầu hết cán bộ thẩm định chỉ chuyên môn về lĩnh vực ngân hàng tài chính tiền tệ trong khi lĩnh vực đầu tư của khách hàng lại vô cùng phong phú . Phần lớn cán bộ tín dụng còn tin tưởng vào quan hệ thân quen, coi nhẹ quy trình tín dụng, giám sát không chặt chẽ khi thẩm định cho vay gây ảnh hưởng đến hiệu quả tín dụng làm phát sinh nợ quá hạn.

Khi thẩm định các dự án đầu tư có quy mô lớn, phức tạp về mặt kỹ thuật, công nghệ thị trư ng, ngân hàng cũng gặp nhiều hạn chế do hệ thống cơ quan dịch vụ tư vấn thẩm định phương án đầu tư chưa phát triển.

- Thẩm định tài sản thế chấp: Việc thẩm định tài sản thế chấp tại doanh nghiệp được tiến hành chủ yếu qua công tác thăm dò luồng tin trên thị trư ng về tình hình tài sản và cán bộ tín dụng trực tiếp thăm quan địa điểm, trụ sở làm việc nếu đó là đất đai, nhà cửa. Qua cảm tính và kinh nghiệm cán bộ tín dụng sẽ tiến hành đánh giá về trị giá của tài sản. Do đó không thể tránh khỏi những sai sót khi