tư nhỏ, quyền và lợi ích của người cho vay cần phải được qui định cụ thể và thực hiện tốt để củng cố niềm tin của nhà đầu tư vào thị trường vốn. Kinh nghiệm các nước cho thấy khi thị trường vốn phát triển, cơ sở pháp lý cho hoạt động của thị trường luôn được hoàn thiện để đáp ứng nhu cầu hoạt động cao hơn và phức tạp hơn của thị trường.

(3) Phát triển các trung gian tài chính: bao gồm hoạt động của các trung gian tài chính như các công ty chứng khoán, sở giao dịch chứng khoán tập trung và phi tập trung, quĩ đầu tư, các công ty xác định hạng mức tín nhiệm, trung tâm lưu ký chứng khoán và thanh toán. Hoạt động của các trung gian tài chính này đóng vai trò quan trọng trong việc cung cấp chất lượng dịch vụ phục vụ nhu cầu giao dịch và đầu tư của các nhà đầu tư trên thị trường vốn.

(4) Phát triển các công cụ phái sinh: ngoài các công cụ cơ bản như cổ phiếu và trái phiếu, các công cụ phái sinh như quyền chọn, hợp đồng kỳ hạn, hợp đồng tương lai, các khoản bảo đảm v.v.. là những công cụ cần thiết để nhà đầu tư có thể sử dụng để quản lý rủi ro hoặc đa dạng hoá nhu cầu đầu tư.

(5) Sự điều hành và giám sát của các cơ quan quản lý nhà nước: sự điều hành và giám sát hoạt động và các giao dịch thị trường, ngăn chặn các hành vi gian lận, giao dịch nội gián, thao túng thị trường và việc tuân thủ các qui định pháp luật về chứng khoán.

Kết luận Chương 1

Chương 1 đã trả lời được các câu hỏi (1), (2) trong mục đích nghiên cứu của luận án về những vấn đề lý luận cơ bản liên quan tới vấn đề phát triển thị trường vốn.

Phát triển thị trường vốn là một quá trình phức tạp và có tính không chắc chắn trong việc thực thi chính sách là tương đối cao do các nhà hoạch định chính sách sẽ không thể nào ước lượng trước được hết những phản ứng có thể có của các đối tượng tham gia thị trường, trong đó bao gồm cả các nhà điều hành và quản lý thị trường. Tuy nhiên, dường như đã có những sự thống nhất cơ bản về các khía cạnh cần phải thực hiện để phát triển thị trường vốn trong đó chủ yếu trên các khía cạnh sau đây: hoàn thiện khung pháp lý cho hoạt động của thị trường vốn, nâng cao hiệu quả giám sát và điều tiết thị trường của nhà nước. Một điểm cần nhấn mạnh là việc nhà nước không tham gia vào việc cung cấp các dịch vụ tài chính, thay vào đó chú trọng vào việc giám sát, đảm bảo tính công bằng, minh bạch cho thị trường hoạt động. Ngoài ra còn các biện pháp phát triển hàng hoá, hoàn thiện cấu trúc thị trường, phát triển các trung gian tài chính, vấn đề quản trị công ty và bảo vệ nhà đầu tư cũng góp phần tích cực trong việc phát triển thị trường vốn.

CHƯƠNG 2:

THỰC TRẠNG PHÁT TRIỂN THỊ TRƯỜNG VỐN Ở VIỆT NAM

2.1 Sự ra đời và phát triển của thị trường vốn Việt Nam

Thị trường vốn ở Việt Nam ra đời nhằm đáp ứng nhu cầu về vốn trong quá trình phát triển kinh tế và thúc đẩy quá trình đổi mới các doanh nghiệp nhà nước. Nền kinh tế Việt Nam được định hướng chuyển sang cơ chế thị trường kể từ Đại hội Đảng cộng sản lần VI năm 1986. Trong quá trình chuyển đổi nền kinh tế từ cơ chế kế hoạch hoá tập trung sang nền kinh tế vận hành theo cơ chế thị trường, có hai vấn đề nổi lên:

Thứ nhất là nhu cầu về huy động vốn cho quá trình phát triển kinh tế xã hội.

Thứ hai, thúc đẩy quá trình cổ phần hoá, nâng cao hiệu quả hoạt động của khu vực kinh tế quốc doanh.

Thông qua hoạt động của thị trường vốn, Chính phủ có thể phát hành các loại trái phiếu chính phủ nhằm tài trợ cho các dự án phát triển kinh tế xã hội. Bên cạnh đó, hoạt động của thị trường vốn cung cấp tính thanh khoản cho các loại công cụ tài chính dài hạn, và như vậy sẽ giúp cho việc thực hiện thành công chính sách cổ phần hoá các doanh nghiệp nhà nước.

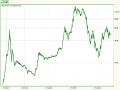

Ngay từ đầu những năm 1990, việc phát triển thị trường vốn mà cụ thể là thị trường chứng khoán đã được các cơ quan của Chính phủ triển khai. Sự phát triển của thị trường vốn ở Việt Nam có thể được chia làm ba giai đoạn quan trọng. Giai đoạn đầu từ đầu những năm 1990 tới năm 2000 là bước chuẩn bị cho việc thành lập và đi vào hoạt động của thị trường chứng khoán với sự thành lập của Uỷ ban Chứng khoán nhà nước, các Trung tâm giao dịch chứng khoán và hệ thống cơ sở pháp lý ban đầu cho hoạt động chứng khoán như Luật doanh nghiệp. Giai đoạn thứ hai bắt đầu từ năm 2000 kể từ khi Trung tâm giao dịch chứng khoán Thành phố Hồ Chí Minh chính thức đi vào hoạt động cho đến hết năm 2005. Tháng 6/2006 khi Quốc hội thông qua Luật chứng khoán đánh dấu quá

trình hoàn thiện cơ sở pháp lý và củng cố hoạt động của thị trường chứng khoán. Giai đoạn 3 từ năm 2006 đến năm 2009 đánh dấu sự phát triển mạnh mẽ của thị trường chứng khoán và sau đó là sự giảm giá kéo dài trên thị trường do tác động của các yếu tố kinh tế vĩ mô và sự suy thoái kinh tế trên phạm vi toàn thế giới. Bảng 2.1 tóm tắt những cột mốc chính đánh dấu sự phát triển của thị trường vốn ở Việt Nam.

Bảng 2.1 Các cột mốc chính đánh dấu sự phát triển của thị trường vốn ở Việt Nam

Sự kiện | |

1990 | Luật Doanh nghiệp được thông qua và có hiệu lực |

6/11/1993 | Quyết định số 207/QĐ-TCCB của Thống đốc Ngân hàng nhà nước với nhiệm vụ nghiên cứu, xây dựng đề án và chuẩn bị các điều kiện để thành lập TTCK |

29/6/1995 | Quyết định số 361/QĐ-TTg thành lập Ban Chuẩn bị tổ chức TTCK giúp Thủ tướng Chính phủ chỉ đạo chuẩn bị các điều kiện cần thiết cho việc xây dựng TTCK ở Việt Nam |

28/11/1996 | Nghị định số 75/CP của Chính phủ thành lập Uỷ ban Chứng khoán Nhà nước |

20/7/2000 | Trung tâm Giao dịch Chứng khoán Thành phố Hồ Chí Minh khai trương hoạt động |

28/7/2000 | Phiên giao dịch đầu tiên của Trung tâm Giao dịch Chứng khoán Thành phố Hồ Chí Minh với 2 cổ phiếu có mã giao dịch là REE và SAM |

8/3/2005 | Giao dịch thứ cấp tại Trung tâm giao dịch chứng khoán Hà Nội bắt đầu được thực hiện |

23/6/2006 | Quốc hội khoá XI thông qua Luật chứng khoán là văn bản xác |

Có thể bạn quan tâm!

-

Các Điều Kiện Để Phát Triển Thị Trường Vốn

Các Điều Kiện Để Phát Triển Thị Trường Vốn -

Các Chỉ Tiêu Phản Ánh Mức Độ Bảo Vệ Quyền Của Nhà Đầu Tư

Các Chỉ Tiêu Phản Ánh Mức Độ Bảo Vệ Quyền Của Nhà Đầu Tư -

Sự Phát Triển Của Thị Trường Vốn Ở Các Nước Phát Triển

Sự Phát Triển Của Thị Trường Vốn Ở Các Nước Phát Triển -

Tình Hình Niêm Yết Trái Phiếu Chính Phủ Qua Các Năm

Tình Hình Niêm Yết Trái Phiếu Chính Phủ Qua Các Năm -

Số Lượng Công Ty Chứng Khoán Và Quĩ Đầu Tư Trên Thị Trường Chứng Khoán Việt Nam

Số Lượng Công Ty Chứng Khoán Và Quĩ Đầu Tư Trên Thị Trường Chứng Khoán Việt Nam -

Giao Dịch Thứ Cấp Trên Sở Giao Dịch Chứng Khoán Hà Nội

Giao Dịch Thứ Cấp Trên Sở Giao Dịch Chứng Khoán Hà Nội

Xem toàn bộ 199 trang tài liệu này.

Sự kiện | |

định hành lang pháp lý cao nhất trong lĩnh vực chứng khoán | |

8/8/2007 | Sở Giao dịch chứng khoán TP. Hồ Chính Minh chính thức được khai trương |

2/6/2008 | Thị trường trái phiếu chuyên biệt hình thành theo Quyết định số 352/QĐ-UBCK ngày 16/5/2008. |

24/6/2009 | Sở Giao dịch chứng khoán Hà Nội được khai trương |

24/6/2009 | Khai trương Thị trường giao dịch chứng khoán công ty đại chúng chưa niêm yết (UPCoM) với 10 công ty đại chúng đăng ký giao dịch |

Nguồn: Tác giả tổng hợp

Ở mức độ pháp lý thấp hơn, Chính phủ và Bộ Tài chính cũng đã ban hành hàng loạt các Nghị định, Thông tư hướng dẫn cụ thể việc triển khai các qui định trong Luật Chứng khoán.

2.2 Thực trạng phát triển thị trường vốn ở Việt Nam hiện nay

Thực trạng của thị trường vốn sẽ được xem xét trên các khía cạnh về hàng hóa trên thị trường vốn, các chủ thể tham gia trên thị trường vốn, cơ chế điều hành và giám sát thị trường cũng như các qui định liên quan tới việc bảo vệ nhà đầu tư. Các chỉ tiêu về sự phát triển của thị trường vốn sẽ được tính toán dựa trên các chỉ tiêu đã được phân tích trong Chương 1.

2.2.1 Các công cụ trên thị trường vốn Việt Nam

Ở Việt Nam kể từ khi thực hiện quá trình đổi mới, thị trường vốn có thể được coi là bắt đầu hoạt động từ cuối năm 1991 khi Chính phủ phát hành các loại tín phiếu kho bạc và trái phiếu chính phủ ra thị trường. Giao dịch trên thị trường trái phiếu mới chỉ dừng lại ở việc phát hành trên thị trường sơ cấp, thị trường thứ cấp cho đến trước năm 2000 gần như không tồn tại.

2.2.1.1 Cổ phiếu và chứng chỉ quĩ

Từ tháng 7/2000 thị trường vốn Việt Nam đánh dấu một bước phát triển căn bản với sự kiện Trung tâm giao dịch chứng khoán TP Hồ Chí Minh (HOSE) chính thức đi vào hoạt động cho phép niêm yết và giao dịch các loại cổ phiếu, trái phiếu chính phủ và trái phiếu công ty. Thời điểm ban đầu khi thực hiện giao dịch mới chỉ có 2 công ty niêm yết, nhưng sau đó số lượng công ty đã tăng lên dần qua các năm tiếp theo.

Bảng 2.2 Số lượng cổ phiếu niêm yết trên hai Sở giao dịch Chứng khoán qua các năm

2000 | 2005 | 2006 | 2007 | 2008 | 2009 | |

1. Sở Giao dich Chứng khóa TP HCM (HOSE) | ||||||

Số lượng cổ phiếu và chứng chỉ quĩ niêm yết (cuối các năm) | 5 | 33 | 108 | 141 | 174 | 200 |

Số lượng cổ phiếu và chứng chỉ quĩ niêm yết tăng lên trong năm | 5 | 7 | 74 | 33 | 33 | 26 |

Mức vốn hoá thị trường (tỷ đồng) | 1.247 | 7.500 | 147.967 | 359.000 | 171.51 8 | 495.014 |

2. Sở giao dịch Chứng khoán Hà Nội (HNX) | ||||||

Số lượng cổ phiếu và chứng chỉ quĩ niêm yết (cuối các năm) | 0 | 9 | 87 | 112 | 168 | 257 |

Số lượng cổ phiếu niêm yết tăng lên trong năm | 0 | 9 | 81 | 25 | 56 | 89 |

Mức vốn hóa thị trường (tỷ đồng) | 0 | 1.884 | 73.189 | 130.700 | 55.174 | 119.300 |

Nguồn: [120], [121], và tác giả tổng hợp.

Một số số liệu thống kê chủ yếu về cổ phiếu và chứng chỉ quĩ đầu tư tại HOSE và HNX qua các năm được tổng hợp trong Bảng 2.2.

Qua Bảng 2.2 ta thấy số lượng chứng khoán niêm yết vào cuối năm 2000 là năm đầu tiên thị trường đi vào hoạt động mới chỉ có 5 công ty với mức vốn hóa hơn

1.200 tỷ đồng thì vào cuối năm 2005 đã có 42 cổ phiếu và CCQ được giao dịch. Số lượng chứng khoán niêm yết đã tăng mạnh trên cả 2 Sở giao dịch trong 2 năm 2006-2007 vì một nguyên nhân quan trọng là ưu đãi về thuế từ việc niêm yết chứng khoán kết thúc vào cuối năm 2006, do vậy các doanh nghiệp đã có động lực đẩy nhanh việc niêm yết. Trong năm 2007, tận dụng đà tăng giá cổ phiếu từ đầu năm, nhiều công ty cũng thúc đẩy việc niêm yết. Số cổ phiếu và chứng chỉ quĩ cuối năm 2007 là 253 trên cả 2 Sở giao dịch, tăng gấp 6 lần về số chứng khoán niêm yết so với cuối năm 2005. Đến cuối năm 2009, số lượng cổ phiếu và chứng chỉ quĩ niêm yết đã tăng lên 457 loại, gần gấp đôi so với cuối năm 2007. Đây là một sự phát triển nhanh chóng trong điều kiện năm 2008-2009 thị trường chứng khoán rơi vào giai đoạn khó khăn. Khủng hoảng kinh tế thế giới tác động tiêu cực tới kinh tế trong nước và không thuận lợi cho sự phát triển của thị trường vốn.

Trong đó, Sở Giao dịch chứng khoán Hà Nội (HNX) mà tiền thân là Trung tâm giao dịch chứng khoán Hà Nội mặc dù mới chính thức tổ chức giao dịch từ tháng 3/2005 cũng đã đạt được những thành tựu đáng kể trong qui mô niêm yết và giao dịch. Số lượng cổ phiếu được niêm yết tại HASTC đã tăng mạnh trong năm 2006 với 81 công ty niêm yết mới và cuối năm 2008 tổng số cổ phiếu niêm yết tại đây là 168, gần bằng số cổ phiếu niêm yết trên HOSE. Mức vốn hoá thị trường vào cuối năm 2008 đã gấp gần 30 lần so với cuối năm 2005, và giá trị giao dịch cổ phiếu bình quân phiên đã gấp hơn 60 lần trong cùng thời gian này.

Bên cạnh số lượng cổ phiếu và chứng chỉ quĩ niêm yết tăng lên, mức vốn hóa thị trường cũng tăng lênh nhanh chóng. Cuối năm 2009, mức vốn hóa thị trường cả 2 Sở giao dịch đã tăng xấp xỉ gấp 66 lần so với mức vốn hóa cả 2 Sở vào cuối năm 2005.

Ngoài ra, thị trường UPCOM đi vào hoạt động cũng đã góp phần gia tăng số lượng cổ phiếu giao dịch trên thị trường. Cuối năm 2009 đã có 34 công ty đăng ký giao dịch 327 triệu cổ phiếu trên thị trường.

Trên thị trường tự do, số lượng chứng khoán của các công ty đại chúng đăng ký với Ủy ban Chứng khoán Nhà nước cũng tăng lên. Đến cuối năm 2009, đã có 954 công ty đại chúng đăng ký với Ủy ban Chứng khoán Nhà nước. Đây là số lượng hàng hóa tiềm năng sẽ phải thực hiện đăng ký lưu ký tập trung vào giao dịch qua Trung tâm lưu ký chứng khoán. Khi việc đăng ký hoàn thành hứa hẹn sẽ cung cấp một số lượng rất lớn hàng hóa nữa cho thị trường vốn Việt Nam.

2.2.1.2 Trái phiếu Chính phủ

Thị trường trái phiếu ở Việt Nam cũng đã có những bước phát triển mạnh mẽ trong thời gian gần đây.

Từ cuối năm 1991, tín phiếu kho bạc và trái phiếu chính phủ trung dài hạn đã được phát hành để tài trợ cho thâm hụt ngân sách của chính phủ [104]. Tuy nhiên, do thâm hụt ngân sách của Việt Nam trong giai đoạn 1992-1996 được kiểm soát và sự thiếu vắng của thị trường thứ cấp, qui mô phát hành và giao dịch của các loại trái phiếu trong giai đoạn này là không đáng kể (xấp xỉ và thấp hơn 3.000 tỷ đồng, nhỏ hơn 2% GDP).

Kể từ năm 2000, thị trường trái phiếu đã có bước phát triển mạnh mẽ với sự ra đời và đi vào hoạt động của Trung tâm giao dịch chứng khoán TP Hồ Chí Minh và năm 2005 là Trung tâm giao dịch chứng khoán Hà Nội.

Tại Việt Nam, các loại trái phiếu trên thị trường trái phiếu bao gồm: trái phiếu chính phủ (gồm cả trái phiếu do các cơ quan của chính phủ phát hành), trái phiếu chính quyền địa phương, và trái phiếu doanh nghiệp.

Đến thời điểm cuối năm 2000, số lượng trái phiếu có giá trị niêm yết là 1.100 tỷ đồng với 2 mã trái phiếu. Khối lượng trái phiếu chính phủ được phát hành mới và