nước ngoài ở khu vực ngân hàng Trung Quốc, nên chỉ chấp nhận tỷ lệ sở hữu của nhà đầu tư nước ngoài khá nhỏ và tham gia về mặt quản lý cũng ở mức hạn chế (Xu, 2009). Đây là chính sách mà Chính phủ Trung Quốc công bố là “giúp củng cố và phát triển hệ thống quản lý ở các NHTM trong nước và không cho phép nước ngoài giành quyền quản lý các ngân hàng này” (Li, 2009) [93] và điều này được cụ thể hóa trong các quy định hạn chế sở hữu của nhà đầu tư nước ngoài, như, Luật Quản lý Giám sát ngân hàng Trung Quốc (sửa đổi, bổ sung năm 2006) quy định về sở hữu của “một thể nhân nước ngoài không quá 20% vốn” và hầu hết các nhà đầu tư nước ngoài chỉ sở hữu không quá 10% vốn do những quy định dưới luật khác có liên quan.

Tuy nhiên, tỷ lệ sở hữu thấp và vai trò quản lý hạn chế của các nhà đầu tư nước ngoài tại các ngân hàng Trung Quốc đã và đang làm suy yếu các động cơ của nhà đầu tư nước ngoài trong việc quan tâm thực sự đến hiệu quả hoạt động chung của ngân hàng và khiến họ có xu hướng tập trung vào tạo lập giá trị chỉ ở những lĩnh vực hẹp (như phát hành thẻ tín dụng) (Berger và Hasan, 2009) [42] và khiến Chính phủ Trung Quốc không đạt được mục tiêu ban đầu về tiếp nhận kinh nghiệm chuyên môn, và quản trị hiện đại của.

3.2.2.2. Thành lập cơ quan xử lý nợ xấu:

Vấn đề nợ xấu thể hiện chi phí của quá trình cải cách kinh tế khu Trung Quốc quyển đổi từ nền kinh tế kế hoạch tập trung sang nền kinh tế thị trường và là mặt trái của quá trình tăng trưởng nóng dựa trên đầu tư của nước này trong hơn 2 thập niên (CBRC, 2003) và chỉ được bắt đầu xử lý từ năm 1999. Theo Liao và Liu (2005), tỷ lệ lợ xấu trên tổng vốn vay của các ngân hàng Trung Quốc đã đạt mức đỉnh 35% vào năm 1999 (tương đương 2,5 nghìn tỷ NDT và bằng 31% GDP của Trung Quốc vào thời điểm đó) – tuy nhiên các báo cáo chính thức của PBOC không phản ánh số liệu nợ xấu ở mức độ đó mà chỉ phản án quan ngại của Chính phủ và thể hiện quyết tâm cải cách với việc thành lập 04 công ty quản lý tài sản (AMC) gồm: Cinda, Hoa Long, China Orient và Great Wall.

Theo định nghĩa (PBOC, 2005) các AMC này là “các tổ chức tài chính phi ngân hàng thuộc sở hữu nhà nước” do PBOC, CSRC và Bộ Tài chính Trung Quốc thành lập và điều hành, trong đó, CBRC phụ trách các hoạt động hàng ngày của AMC, Bộ Tài chính xác định có chấp thuận một khoản nợ xấu hay không và một Ban Giám sát, được chỉ định bởi Hội đồng Nhà nước, sẽ giám sát chất lượng tài

sản của AMC. Vốn đầu tư ban đầu cho các AMC do Bộ Tài chính cấp (tổng trị giá 40 tỷ NDT - 10 tỷ NDT cho mỗi AMC), sau đó Bộ Tài chính sẽ phát hành các khoản nợ chính phủ đặc biệt để bổ sung vốn cho AMC, vốn từ các nguồn khác bao gồm nguồn đi vay từ các tổ chức tài chính (chủ yếu từ PBOC) và phát hành trái phiếu. Ước tính trong quá trình xử lý nợ xấu, 04 AMC đã vay 604 tỷ NDT từ PBOC và phát hành 811 tỷ NDT trái phiếu.

Các AMC này phát hành những trái phiếu không thể chuyển nhượng (được đảm bảo bởi Kho bạc) cho các NHTMNN tương ứng. Kết quả là các tài sản xấu trên sổ sách tài chính của 04 NHTMNN lớn đã được hoán đổi bằng các trái phiếu an toàn do AMC phát hành. Các AMC sẽ phải trả lãi suất là 2,25%/năm đối với cả khoản vay từ PBOC và các trái phiếu đặc biệt cho AMC. Tổng tài sản và các khoản nợ của các NHTMNN này không thay đổi. Theo ước tính, các AMC đã mua 1,4 nghìn tỷ NDT từ nhóm “Big Four”, chủ yếu là các khoản nợ xấu hình thành do “các lý do lịch sử” (những khoản vay phát sinh sau năm 1999 hoặc không do Chính phủ chỉ đạo sẽ không được chuyển giao).

Các AMC này sẽ nắm giữ các tài sản xấu như là vốn chủ sở hữu (theo mô hình Resolution Trust của Hoa Kỳ) và có nhiều AMC, mỗi AMC cho một NHTM chủ chốt (theo mô hình phân cấp quản lý nợ xấu của Thụy Điển). 04 AMC này sẽ phát hành những trái phiếu không thể chuyển nhượng (được đảm bảo bởi Kho bạc) cho các NHTMNN tương ứng. Kết quả là các tài sản xấu trên sổ sách tài chính của 04 NHTMNN lớn đã được hoán đổi bằng các trái phiếu an toàn do AMC phát hành (Chính phủ bảo lãnh). Tổng tài sản và các khoản nợ của các NHTMNN này không thay đổi.

Về việc bán các khoản nợ xấu này cho các nhà đầu tư nước ngoài, theo báo cáo của China Orient (2008), các nhà đầu tư nước ngoài chỉ chiếm khoảng 30% các giao dịch mua bán nợ xấu do các AMC thực hiện, trong khi các tổ chức đầu tư nhà nước chiếm đến 46% và các nhà đầu tư tư nhân trong nước chiếm 24%. Nguyên nhân của tình trạng này là do nhiều khoản nợ xấu có chất lượng tốt được định giá thấp hơn thực tế khoảng 20% (xu hướng chiết khấu quá mức), thậm chí thấp hơn cả tỷ lệ thu hồi tiền mặt trung bình của 04 AMC (Jiang, 2010) [58]. Các tổ chức đầu tư của nhà nước, với lợi thế về thông tin và quan hệ sẽ có ưu thế trong nắm bắt cơ hội lợi nhuận từ những tài sản xấu này, đôi khi họ chỉ cần bán những tài sản hữu hình trong danh mục đầu tư (như đất, nhà xưởng, máy móc…)

đã có thể thủ hồi khoản đầu tư bỏ ra và có lãi. Vấn đề quản lý hoạt động bán khoản nợ xấu chịu nhiều sự chỉ trích cho sự điều tiết các AMC thiếu hiệu quả, nhất quán của các cơ quan chức năng. Cục Kiểm toán Nhà nước Trung Quốc (2005) công bố “Báo cáo về hoạt động của các AMC (giai đoạn 2000-2003)” cho thấy nhiều vấn đề (bao gồm các hành vi gian lận, vi phạm, hoạt động sai mục đích lên đến 71,5 tỷ NDT giá trị tài sản khó đòi).

Có nhiều đánh giá khác nhau về mức độ thành công trong xử lý nợ xấu tại Trung Quốc do có nhiều ước tính khác nhau về tổng dư nợ xấu hiện tại của nước này (số liệu nợ xấu tại Trung Quốc do các tổ chức quốc tế, như E&Y, công bố thường gấp đôi số liệu do Chính phủ Trung Quốc công bố). Nguyên nhân sự khác biệt này bắt nguồn từ cách tính và cả các nguyên nhân mang tính chính trị (Li, 2009) [93]. Do có sự khác biệt lớn giữa giá trị sổ sách các khoản nợ xấu và giá cả thương lượng được các NHTM ghi giảm đi so với các khoản dự phòng tổn thất cho vay và không nên sử dụng giá trị sổ sách của tất cả các khoản nợ xấu trong một danh mục đầu tư của AMC khi ước tính nợ xấu còn lại trong hệ thống (Xu, 2009). Tuy nhiên, phần lớn các đánh giá đề ghi nhận số lượng và tỷ lệ nợ xấu trong hệ thống ngân hàng Trung Quốc đã giảm đáng kể, thể hiện qua tỷ lệ dự phòng tổn thất cho vay được cải thiện đáng kể. Cụ thể, tỷ lệ dự phòng tổn thất cho vay (loan loss reserve) trên nợ xấu tại nhóm “Big Four” đã tăng gấp đôi, từ 19,1% năm 2003 lên đến 29,2% năm 2007 và tiếp tục tăng lên đến mức trên 40% trong các năm trở lại đây (CBRC, 2012). Con số chính thức do Chính phủ Trung Quốc công bố cho thấy nợ xấu đã giảm nhanh từ 13,6% (2004) xuống còn 5,5% (2008) và tiếp tục giảm dần trong những năm gần đây. Tuy nhiên, nhiều chuyên gia quan ngại số liệu này dựa trên những thống kê chưa đầy đủ (như chưa bao gồm các khoản nợ xấu do các ngân hàng chính sách, hiệp hội tín dụng và các AMC nắm giữ). Cơ cấu nợ xấu sau cải cách không có nhiều thay đổi so với thời điểm năm 1999, các khoản vay công nghiệp chiếm 36%, các khoản vay bán buôn/lẻ chiếm 18%, các khoản vay nông nghiệp chiếm 8%, các khoản vay cá nhân chiếm 9%.

3.2.2.3. Phát triển thị trường mua, bán nợ xấu trong hệ thống ngân hàng:

Trung Quốc đã hình thành thị trường mua bán nợ xấu của hệ thống ngân hàng từ cách đây hơn một thập niên và đã phát triển khá hoàn thiện về cấu trúc thị trường (với thị trường sơ cấp và thị trường thứ cấp), tuy nhiên quá trình phát triển đó cũng bộc lộ những bất cấp, hạn chế mà Việt Nam có thể rút kinh nghiệm.

Thị trường mua bán nợ xấu của hệ thống ngân hàng Trung Quốc gồm 2 cấp: thị trường sơ cấp và thị trường thứ cấp, có thể được tóm tắt trong sơ đồ sau:

Hình 1: Cấu trúc thị trường mua bán nợ xấu của Trung Quốc

Người bán: các ngân

hàng

Thị trường Sơ cấp

Các bên tham gia khác: Tư vấn tài chính,

Tư vấn pháp lý,

Xếp hạng tín nhiệu, Các nhà cung cấp dịch vụ về nợ xấu,

Các tổ chức kế toán,

v.v…

Thị trường Thứ cấp

Người mua: các AMC

Người bán: các AMCs

Chính quyền địa phương /DNNN | Các AMCs khác | Nhà đầu tư nước ngoài |

Có thể bạn quan tâm!

-

So Sánh Quá Trình Mua Lại, Hợp Nhất, Sát Nhập Của Một Số Nước Châu Á Nhằm Ứng Phó Với Cuộc Khủng Hoảng Tài Chính 1997 -1998

So Sánh Quá Trình Mua Lại, Hợp Nhất, Sát Nhập Của Một Số Nước Châu Á Nhằm Ứng Phó Với Cuộc Khủng Hoảng Tài Chính 1997 -1998 -

Tổng Quan Quá Trình Cải Cách Hệ Thống Ngân Hàng Tại Trung Quốc

Tổng Quan Quá Trình Cải Cách Hệ Thống Ngân Hàng Tại Trung Quốc -

Đặc Điểm Hệ Thống Nhtm Trung Quốc Trước Cải Cách Và Những Động Lực Cải Cách

Đặc Điểm Hệ Thống Nhtm Trung Quốc Trước Cải Cách Và Những Động Lực Cải Cách -

Tổng Dư Nợ Xấu Tại Các Nhtm Trung Quốc (2005-6/2008)

Tổng Dư Nợ Xấu Tại Các Nhtm Trung Quốc (2005-6/2008) -

Quá Trình Tái Cấu Trúc Hệ Thống Ngân Hàng Việt Nam Hiện Nay – Những Thành Tựu Và Hạn Chế:

Quá Trình Tái Cấu Trúc Hệ Thống Ngân Hàng Việt Nam Hiện Nay – Những Thành Tựu Và Hạn Chế: -

Nghiên Cứu So Sánh Hệ Thống Ngân Hàng Việt Nam Và Trung Quốc Và Những Biện Pháp Tái Cơ Cấu Chủ Yếu

Nghiên Cứu So Sánh Hệ Thống Ngân Hàng Việt Nam Và Trung Quốc Và Những Biện Pháp Tái Cơ Cấu Chủ Yếu

Xem toàn bộ 127 trang tài liệu này.

Người mua: các nhà đầu tư

Nguồn: Li (2013)

Quá trình phát triển của thị trường sơ cấp gồm 3 giai đoạn:

- Giai đoạn 1999-2003: “mua và bán theo chính sách” – Chính phủ yêu cầu các AMC mua nợ xấu từ các ngân hàng tương ứng theo giá trị sổ sách và khoản lỗ phát sinh từ quá trình xử lý các khoản nợ này so với giá trị sổ sách lúc mua sẽ được Chính phủ bù đắp (Zhang và Shen, 2010);

- Giai đoạn 2004 – 2005: “bán theo chính sách và một phần mua theo thị trường” thông qua các phiên đấu giá – các NHTMNN phải giảm tỷ lệ nợ xấu để chuẩn bị cho quá trình cổ phần hóa các NHTMNN này;

- Giai đoạn 2005 – nay: “mua và bán theo thị trường” – các ngân hàng bán nợ xấu một cách tự nguyện và các AMC cạnh tranh với nhau để mua lại các khoản nợ xấu này; các nhà đầu tư tư nhân chưa được tham gia trên thị trường sơ cấp.

Những hạn chế của thị trường thứ cấp có thể kể đến cơ chế chính sách hiện tại chưa thành công trong việc hạn chế các ngân hàng tạo ra những khoản nợ xấu mới, do: (i) vẫn còn những tác động chính trị đến quyết định cho vay của ngân hàng; (ii) rủi ro đạo đức gây ra bởi cơ chế phá sản không khả thi trong thực tế.

Trên thị trường thứ cấp, các AMC đóng vai trò là người bán các khoản nợ xấu (sau khi đã cơ cấu lại/chứng khoán hóa) và nhận được những ưu đãi của Chính phủ về phí và thuế trong quá trình mua lại, quản lý và bán các khoản nợ xấu. Người mua trên thị trường thứ cấp gồm các AMC, các nhà đầu tư tư nhân, các chính quyền địa phương và các DNNN, về pháp lý, các thành phần này được đối xử bình đẳng. Tuy nhiên, trên thực tế, các AMC cho xu hướng lựa chọn bán nợ xấu cho chính quyền địa phương hoặc DNNN hơn là các nhà đầu tư tư nhân, vốn được đánh giá là có năng lực mua lại/hấp thụ nợ xấu tốt hơn (China Orient, 2009). Điều này khiến nợ xấu vẫn quanh quẩn trong hệ thống thuộc sở hữu nhà nước và khó được xử lý triệt để. Đây chính cũng là nguyên nhân cơ bản và chủ yếu khiến thị trường mua bán nợ xấu của Trung Quốc hoạt động kém hiệu quả.

Nguyên nhân của tình trạng này là do: (i) phần lớn các khoản nợ xấu được các AMC mau lại đều liên quan đến các khoản vay của DNNN, do đó, nếu các AMC bán các tài sản thế chấp của các khoản nợ này cho các nhà đầu tư tư nhân (thường là với giá thấp hơn giá trị sổ sách) thì sẽ bị cho là làm thất thoát tài sản của nhà nước; (ii) việc bán nợ xấu cho các DNNN và chính quyền địa phương có thể giúp AMC giảm chi phí giao dịch (giảm chí phí thẩm định và thời gian phê duyệt).

Sự tham gia của các nhà đầu tư nước ngoài cũng hạn chế trên thị trường thứ cấp, các nhà đầu tư nước ngoài lớn như Goldman Sach và Morgan Stanley đã tích cực tham gia mua lại các khoản nợ xấu trên thị trường thứ cấp của Trung Quốc vào thời điểm thị trường này mới hình thành những trong những năm gần đây đã giảm đáng kể hoạt động. Ngoài nguyên nhân từ sự lựa chọn của AMC (đã nêu ở trên) còn có các nguyên nhân (i) giữa nhà đầu tư nước ngoài và các AMC khó có thể thống nhất mức giá của các các khoảng nợ xấu do AMC định giá trên cơ sở giá mua từ các ngân hàng trong khi các nhà đầu tư nước ngoài quan tâm đến giá trị có thể khôi phục từ các khoản nợ xấu này; (ii) thời gian phê duyệt các trường hợp mua lại nợ xấu của nhà đầu tư nước ngoài thường kéo dài do những quan ngại về chuyển giao tài sản quốc gia.

Như vậy, có thể thấy những hạn chế về tiến độ xử lý nợ xấu thông qua thị trường mua bán nợ xấu của Trung Quốc chủ yếu bắt nguồn từ những hạn chế tại thị trường thứ cấp. Ba nguyên nhân chính dẫn đến tình trạng này được xác định là: (i) Cơ chế giám sát chồng chéo đối với AMC; (ii) Thiếu khung khổ pháp lý

thống nhất đối với hoạt động của thị trường thứ cấp; (iii) Hệ thống thực thi các quy định thiếu hiệu quả trên thị trường thứ cấp.

Thứ nhất, theo quy định hiện hành có quá nhiều cơ quan tham gia giám sát và điều tiết các AMC tại Trung Quốc, gồm Ngân hàng Nhân dân Trung Quốc (PBOC), Ủy ban Điều tiết Ngân hàng Trung Quốc (CBRC), Ủy ban Điều tiết Chứng khoán Trung Quốc (CSRC), Bộ Tài chính (MoF), Cục Quản lý Thuế (SAT), Cục Quản lý Ngoại hối (SAFE) như sơ đồ dưới đây:

CBRC

CSRC

MoF

SAT

SAFE

Hình 2: Những cơ quan giám sát hoạt động của các AMC trên thị trường thứ cấp

Hội đồng Nhà nước

Các giao dịch | Hoạt động | Quản lý | Các vấn đề | Các vấn đề | ||||||

hoạt động | kinh doanh | kinh doanh | tài chính | về thuế | về ngoại hối | |||||

kinh doanh | thông thường | liên quan | ||||||||

NDT và ngoại tệ | chứng khoán |

NHTW

Các AMC

Nguồn: Li (2013)

Ví dụ, quy định giám sát hiện tại chưa thể hiện rõ cơ quan nào sẽ chủ trì giám sát quá trình chứng khoán hóa các khoản nợ xấu do AMC tiến hành, do đó, quá trình này hiện đươc giám sát đồng thời bởi PBoC, CBRC, CSRC, MoF với những tiêu chuẩn và yêu cầu riêng của mỗi cơ quan khiến các AMC mất nhiều thời gian để đáp ứng đủ các yêu cầu đó, khiến quá trình bán các khoản nợ xấu đã được chứng khoán hóa bị chậm lại đáng kể.

Thứ hai, hiện nay có quá nhiều luật điều tiết hoạt động của các AMC trên thị trường thứ cấp, trong khi quy định liên quan từ các luật này có những điểm thiếu nhất quán, gây khó khăn cho việc tuân thủ của AMC. Cấu trúc các quy

định pháp lý điều tiết các hoạt động của AMC trên thị trường thứ cấp có thể được tóm tắt như sơ đồ sau:

Hình 3: Những luật chủ yếu điều tiết hoạt động của AMC trên thị trường thứ cấp

Diễn giải các luật của Tòa án Tối cao TQ

Các Quy định đối với Công ty Quản lý tài sản (do Hội đồng Nhà nước ban hành)

Các quy định/hướng dẫn do MoF, CBRC, CSRC, PBoC và các bộ, ngành ban hành

Thông báo/hướng dẫn của Tòa án Tối cao TQ

Các luật do Quốc hội hoặc Ủy ban Thường vụ Quốc hội ban hành

Luật Phá sản Doanh nghiệp | Luật Bảo lãnh | Luật về Tài sản | Luật về Thuế | Luật về Chứng khoán | Luật Quản lý Đất đai | Luật về Hợp đồng | Luật Doanh nghiệp | Luật Dân sự |

Nguồn: Li (2013)

Theo Li (2013), thực tế cho thấy, nhiều hướng dẫn do Tòa án Tối cáo hoặc các bộ, ngành đưa ra đối với một điều luật cụ thể lại mâu thuẫn với các điều luật khác, do đó AMC sẽ phải lựa chọn tuận thủ luật gốc (có địa vị pháp lý cao hơn) hoặc các hướng dẫn này (mang tính thực tiễn cao hơn) và đối diện với những vấn đề tranh chấp pháp lý từ sự thiếu nhất quán này. Ví dụ, khi AMC sử dụng công cụ hoán đổi nợ lấy cổ phần (debt – for – equity swap) trong xử lý nợ xấu doanh nghiệp, AMC sẽ nắm giữ cổ phần và trở thành cổ đông của doanh nghiệp đó, tuy nhiên, luật pháp hiện tại của Trung Quốc chưa quy định làm thế nào AMC có thể bán lại cổ phần đó. Cụ thể, Luật Doanh nghiệp của Trung Quốc quy định các doanh nghiệp đang ở trong tình trạng nợ này sẽ không được mua lại cổ phần của AMC.

Thứ ba, hệ thống thực thi các quy định thiếu hiệu quả trên thị trường thứ cấp thể hiện qua việc AMC phải chịu rất nhiều chi phí khi thực hiện giao dịch trên thị trường mua bán nợ xấu thứ cấp, mặc dù về mặt quy định pháp lý AMC được hưởng nhiều ưu đãi về thuế, phí khi tiến hành các giao dịch này. Cụ thể, những bất cập/thiếu nhất quán trong quy định khiến quá trình xử lý các tài sản thế chấp của các khoản nợ, phần lớn là bất động sản làm phát sinh các chi phí

đáng kể cho AMC như: chi phí quản lý bất động sản, chi phí thực thi phán quyết của tòa án, chi phí cho luật sư và quá trình đấu giá kéo dài và chi phí chuyển nhượng các tài sản này. Theo khảo sát của Orient (2009), chi phí thực tế AMC phải trả khi thực hiện giao dịch (trên thị trường mua bán nợ thứ cấp như sau:

Bảng 6: Ước tính chi phí cho một giao dịch của AMC trên thị trường thứ cấp

Tỷ lệ (% giá trị tài sản) | |

Phí xét xử (qua tòa án) | 5% |

Phí thực thi phán quyết của tòa | 1% |

Chi phí tổ chức đấu giá tài sản | 5% |

Chi phí cho cơ quan xếp hạng | 1% |

Chi phí trả cho luật sư | 2-3% |

Chi phí quản lý bất động sản | Không rõ |

Đối với DNNN: chi phí bố trí việc làm cho lao động | Không rõ |

Đối với những mảnh đất thuộc sở hữu nhà nước: hoàn trả chi phí chuyển nhượng đất bởi AMC | 40% giá trị của đất |

Đối với chuyển nhượng các tài sản thực | 1.05-1.25% phí giao dịch, 2.1%-2.5% (AMC và người mua, mỗi bên trả 50%). Các chi phí về quản lý khác |

Chi phí quản lý thông thường, trả lương | Không rõ |

Nguồn: Orient (2009)

Như vậy, có thể thấy, bên cạnh hai mục tiêu mang tính mâu thuẫn là bán các khoản nợ xấu ở mức giá có thể chấp nhận được để thu hút các nhà đầu tư, trong khi (đạt được tỷ lệ phục hồi giá trị tài sản do Bộ Tài chính đưa ra, các AMC còn phải đối diện với gánh nặng tài chính đáng kể từ các chi phí trên, khiến việc đạt được hai mục tiêu này càng trở nên khó khăn trong thực tế. Khảo sát của Orient (2009) [143] cho thấy khoảng 57% các nhà đầu tư trên thị trường mua bán nợ xấu thứ cấp cho rằng chính những rào cản/bất cập về pháp lý đã cản trở sự tham gia của họ trên thị trường này. Các nhà đầu tư này cũng đưa ra ví vụ về việc rất nhiều nhà đầu tư đã rời khỏi thị trường năm 2009 do những phán quyết của Tòa án Tối cao Trung Quốc chống lại ngân hàng UBS của Thụy Sỹ. Trong vụ tranh chấp này, ngân hàng UBS mua lại một khoản nợ xấu được bảo lãnh của một doanh nghiệp nhà nước từ AMC nhưng không được sự chấp thuận của doanh nghiệp nhà nước, theo Hướng dẫn của Tòa án Tối cao Trung Quốc, giao dịch giữa AMC và UBS không cần đến sự đồng ý của doanh nghiệp nhà nước này, tuy

nhiên, trong thực tế, việc chuyển giao tài sản được bảo lãnh vẫn chưa diễn ra do quá trình ra phán quyết chậm và thiếu rõ ràng của tòa án. Cho đến nay, vẫn không có dấu hiệu quay trở lại của các nhà đầu tư nước ngoài tại thị trường mua bán nợ xấu thứ cấp của Trung Quốc (Li, 2013) [102].

3.2.2.4. Kiểm soát vấn đề sở hữu chéo và “ ngân hàng ngầm”:

a. Về kiểm soát vấn đề sở hữu chéo:

Hiện nay ở Trung Quốc vẫn không có điều khoản cụ thể nào nhằm điều tiết tình trạng sở hữu chéo, do vẫn còn sự tranh luận về những mặt tiêu cực và tích cực của sở hữu chéo. Quan điểm của một số học giả Trung Quốc, điều quan trọng là cần phải xử lý hài hòa các khía cạnh khác nhau liên quan đến sở hữu chéo, đặc biệt là việc tạo dựng các khuôn khổ pháp lý và chính sách để quản lý và điều tiết các quan hệ sở hữu nói chung và sở hữu chéo nói riêng.

Đối với trường hợp sở hữu chéo với các công ty trực thuộc ngân hàng, Điều 43 của Luật Ngân hàng thương mại của Trung Quốc quy định [Các ngân hàng thương mại không được phép tham gia vào các hoạt động đầu tư tín thác và kinh doanh chứng khoán cũng như không được phép đầu tư vào bất động sản mà không nhằm mục đích phục vụ cho hoạt động kinh doanh chính của mình, không được phép đầu tư vào các định chế tài chính phi ngân hàng, kể cả các doanh nghiệp thông thường]. Tuy nhiên, các quy định này hiện vẫn còn đang được tranh luận khá nhiều ở Trung Quốc.

Đối với trường hợp sở hữu chéo trong các công ty tập đoàn, điều khó khăn nhất chính là việc xác định mối quan hệ giữa các thực thể kinh tế trong nội bộ tập đoàn, không chỉ là về mặt sở hữu trên danh nghĩa mà là các quan hệ kinh tế tạo nên các ràng buộc về mặt lợi ích giữa các thực thể này. Luật Doanh nghiệp của Trung Quốc (Điều 217) và các nguyên lý kế toán doanh nghiệp do Bộ Tài chính Trung Quốc ban hành đã sử dụng từ “kiểm soát” nhằm mô tả khả năng nắm quyền kiểm soát thực tế của các thực thể thông qua các quan hệ đầu tư, các thỏa thuận hợp tác, hợp đồng kinh tế hay bất cứ một sự dàn xếp nào khác (Li và Shinsuke, 2009) [104]. Việc dùng thuật ngữ kiểm soát (control) hay quyền kiểm soát (control right) có thể sẽ bao quát hơn so với khái niệm quyền về dòng tiền (cash flow right) hay quyền sở hữu (ownership right), tuy nhiên khái niệm này lại khó nắm bắt và đo lường hơn.

Đối với trường hợp các thực thể kinh tế không có quan hệ nội bộ tập đoàn, các chính sách kiểm soát sở hữu chéo không được quy định chặt chẽ do có quan điểm cho rằng quan hệ sở hữu này không tạo ra các tác động tiêu cực lên giá trị doanh nghiệp. Tuy nhiên, trong một số trường hợp cần thiết, chính phủ Trung Quốc vẫn có thể áp đặt các giới hạn lên việc thực thi các quyền của cổ đông. Các giới hạn tỷ lệ sở hữu có thể được áp đặt một cách linh động tùy vào từng trường hợp cụ thể, chẳng hạn như 10% hoặc 20% tương ứng với các công ty đã niêm yết hoặc chưa niêm yết. Hơn nữa, đi kèm với việc áp đặt giới hạn sở hữu hay hạn chế quyền cổ đông, các quy định về yêu cầu minh bạch hóa thông tin, chống độc quyền và đặc quyền… cũng đều được tuân thủ nghiêm ngặt.

Tóm lại, vấn đề sở hữu chéo ở Trung Quốc hiện nay cũng là một vấn đề mới và hiện cũng có rất nhiều tranh luận về lợi ích và rủi ro của nó. Một số người cho rằng sở hữu chéo là một hiện tượng bình thường và không cần phải xử lý nó, trong khi đó một số học giả khác lại cho rằng cần phải nhận diện đúng các rủi ro trong từng tình huống cụ thể để có biện pháp giám sát và điều tiết. Tuyên nhiên, đến nay, một cách chính thức, Trung Quốc vẫn chưa có một chính sách riêng cụ thể để xử lý vấn đề này.

b. Về kiểm soát hệ thống “ngân hàng ngầm”

Khác với thái độ chính sách chưa thực sự quan tâm kiểm soát sở hữu chéo nói chung, Trung Quốc đặc biệt siết chặt các quy định liên quan đến hoạt động tín thác nhằm kiểm soát và thu hẹp hệ thống “ngân hàng ngầm” đang phổ biến và gia tăng nhanh chóng ở nước này. Cụ thể, từ năm 2013, các cơ quan quản lý Trung Quốc đã có quy định chặt chẽ hơn đối với các hoạt động tín thác của NHTM và các tổ chức tài chính phi ngân hàng, quy định không đầu tư quá 35% tổng vốn huy động từ các WMP hoặc 4% tổng tài sản ngân hàng vào các tài sản dưới chuẩn (ví dụ, cho vay các doanh nghiệp tư nhân có độ tín nhiệm thấp).

Kể từ sau những biến động trên thị trường chứng khoán Trung quốc (làm mất hơn 4000 tỷ USD) năm 2015, chính phủ Trung Quốc đã đưa ra các chính sách nhằm hạn chế rủi ro cho hệ thống ngân hàng ngầm đối với hệ thống tài chính như: (i) Kiểm soát tốc độ tăng trưởng cho vay của các tổ chức ngoài hệ thống ngân hàng thương mại truyền thống; (ii) Thiết lập các nguyên tắc về cho vay lẫn nhau trong hệ thống liên ngân hàng nhằm hạn chế rủi ro từ việc các ngân

hàng nhỏ tăng cường vay mượn trên thị trường liên ngân hàng để tài trợ cho các khoản tín dụng có mức rủi ro cao; (iii) Yêu cầu minh bạch về tài sản, thanh khoản của hệ thống ngân hàng ngầm.

Đồng thời, chính phủ Trung Quốc cũng siết chặt các biện pháp hành chính và tăng cường xử lý các hoạt động bất hợp pháp (như rửa tiền, chuyển tiền và các hoạt động đầu tư, huy động vốn bất hợp pháp) trong hệ thống ngân hàng ngầm của nước này. Cụ thể, tính riêng trong năm 2015, cảnh sát Trung Quốc đã phá vỡ một hệ thống ngân hàng ngầm lớn nhất nước này với tổng trị giá giao dịch lên tới 410 tỷ NDT; chính quyền các tỉnh/thành phố lớn như Quảng Đông, Thượng Hải, Liêu Ninh, Triết Giang, Tân Cương đã liên tiếp phá vỡ 66 ngân hàng ngầm, bắt hơn 160 kẻ tình nghi phạm tội, tổng số tiền liên quan lên tới 430 tỷ NDT.

Bên cạnh đó, chính phủ Trung Quốc cũng bước đầu áp dụng những giải pháp căn cơ trong phát hiện và xử lý các “ngân hàng ngầm” như: (i) Tự do hóa lãi suất (năm 2012), PBOC đã công bố bãi bỏ quy định về trần và sàn lãi suất, nới lỏng quy định về lãi suất tham chiếu nhằm nâng cao tính cạnh tranh của các ngân hàng và tăng quyền chọn cho người gửi tiền); (ii) Giám sát các sản phẩm quản lý tài sản (cá sản phẩm tài chính không được bảo đảm lại được hạch toán ngoại bảng được tăng cường theo dõi, giám sát giúp phát hiện sớm những rủi ro và ngăn chặn các “ngân hàng ngầm” này chứng khoán hóa các khoản nợ xấu thành các sản phẩm tài sản không có bảo đảm); (iii) Theo dõi, giám sát hoạt động liên ngân hàng (nâng cao năng lực giám sát các sản phẩm quản lý tài sản trên thị trường liên ngân hàng).

3.2.3. Đánh giá hiệu quả tái cơ cấu hệ thống ngân hàng Trung Quốc:

3.2.3.1. Về cải cách quản trị và cơ cấu sở hữu của NHTMNN

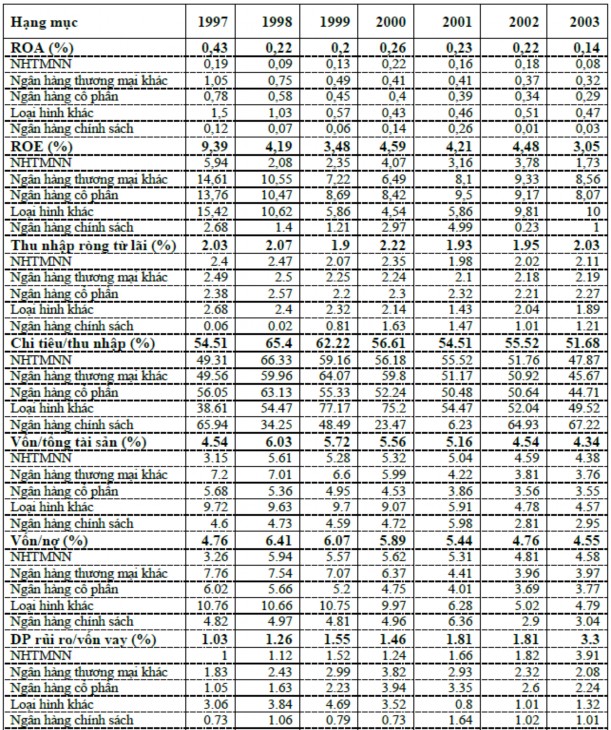

Trung Quốc đã đạt được những kết quả nhất định khi thực hiện tái cơ cấu về quản trị và sở hữu của các NHTMNN, đồng thời, những cái cách này cũng có tác động tràn (spillover effects) tới khu vực NHTM cổ phần và phần nào đáp ứng được nhu cầu cạnh tranh của quá trình hội nhập, thể hiện thông qua sự cải thiện các chỉ số đánh giá hiệu quả hoạt động của hệ thống ngân hàng trong giai đoạn đẩy mạnh tái cơ cấu (1997 – 2003) như sau:

Bảng 7: Tổng quan các ngân hàng tại Trung Quốc từ năm 1997 – 2003

Nguồn: García – Herrero và Santabárbara (2004)

- Về hiệu quả hoạt động và khả năng sinh lời của ngân hàng chủ yếu phụ thuộc vào hoạt động cho vay, chiếm đến 80,8% lợi nhuận hoạt động. Các chỉ số ROA và ROE dù được cải thiện những vẫn ở mức thấp là 0,14 và 3,05% (trong khi các chỉ số này của ngân hàng tây Âu lần lượt bình quân là 1,43 và 13, 57%). Mặc dù có sự hỗ trợ to lớn từ phía nhà nước với nhiều đợt tái cấp vốn, hệ số