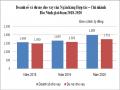

của Chi nhánh. Cùng với đó, thu ngoài lãi cũng đang có xu hướng tăng trưởng ổn định, có thể thấy Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh cũng đang tích cực mở rộng các hoạt động thu phí dịch vụ và thu bảo lãnh để gia tăng lợi nhuận cho Ngân hàng. Từ đó, lợi nhuận từ hoạt động kinh doanh của Chi nhánh có mức tăng trưởng đáng nể. Năm 2018, lợi nhuận từ hoạt động kinh doanh là 152.347 triệu đồng, năm 2019, tăng 6% đạt 161.483 triệu đồng, năm 2020, lợi nhuận lên đến

186.107 triệu đồng, tăng 15,24. Đây là kết quả của sự làm việc nghiêm túc, cố gắng của toàn thể ban lãnh đạo và các cán bộ nhân viên của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh. Dự kiến lợi nhuận đến thời điểm cuối năm 2021 sẽ ở mức trên 200 tỷ đồng.

Như vậy về mặt tổng quan, tình hình kinh doanh của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh ổn định và có bước tiến đáng khen ngợi. Ban lãnh đạo của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh luôn không ngừng nỗ lực cải thiện các chính sách nhằm đưa Chi nhánh tiến gần hơn với định hướng mô hình Ngân hàng hiện đại và toàn diện của Ngân hàng Hợp tác xã Việt Nam.

2.4. Thực trạng phát triển cho vay khách hàng cá nhân của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh

2.4.1 Các sản phẩm cho vay khách hàng cá nhân của Chi nhánh

Ngân hàng Hợp tác xã Việt Nam chia khách hàng của mình thành hai nhóm lớn: khách hàng cá nhân và khách hàng doanh nghiệp. Với khối khách hàng cá nhân, các sản phẩm dịch vụ cung cấp bao gồm: Cho vay tiêu dùng, Cho vay sản xuất kinh doanh và Cho vay đặc thù, cụ thể:

Cho vay tiêu dùng: Cho vay nhà ở xã hội; Cho vay cán bộ công nhân viên; Cho vay KHCN mua nhà tại dự án Phú Mỹ Hưng; Cho vay nhà dự án Hateco Yên Phong; Cho vay mua nhà, xây dựng – sửa chữa nhà ở; Cho vay mua ô tô tiêu dùng; cho vay phát triển nông nghiệp, nông thôn,...

Cho vay sản xuất kinh doanh: Cho vay cửa hàng, cửa hiệu; Cho vay đầu tư kinh doanh nhà hàng, khách sạn; Cho vay hạn mức 12 tháng; Cho vay kinh doanh tại chỗ; Cho vay Khách hàng bán lẻ có nguồn thu từ cây và các sản phẩm từ cây công

nghiệp dài ngày; Cho vay mua ô tô đối với Khách hàng bán lẻ (ô tô kinh doanh); cho vay phát triển nông nghiệp, nông thôn; Cho vay sản xuất kinh doanh nhỏ lẻ; Cho vay sản xuất kinh doanh siêu nhỏ; Cho vay thấu chi SXKD Khách hàng bán lẻ; Cho vay theo hạn mức thấu chi ưu đãi lãi suất; Cho vay theo Nghị định 67; Cho vay tổng đại lý Prudential,...

Cho vay đặc thù: Cho vay có bảo đảm đầy đủ bằng sổ tiết kiệm, Giấy tờ có giá; Cho vay chi phí du học đối với học viên phi công của Vietnam Airline; Cho vay thẻ tín dụng, sản phẩm thẻ tài chính cá nhân; Cho vay Ứng trước tiền bán chứng khoản,...

2.4.2 Chính sách cho vay khách hàng cá nhân

2.4.2.1. Các văn bản áp dụng

Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh là một Chi nhánh của Ngân hàng Hợp tác xã Việt Nam, hoạt động tín dụng cũng như kinh doanh của Chi nhánh phải tuân thủ các quy định của Ngân hàng Nhà nước và Ngân hàng Hợp tác xã Việt Nam, Ngân hàng Hợp tác xã Việt Nam CN Bắc Ninh phải chủ động tìm kiếm các dự án sản xuất, kinh doanh, dịch vụ khả thi, có khả năng hoàn trả nợ để cho vay và tự chịu trách nhiệm về quyết định cho vay của mình. Hiện nay Ngân hàng Hợp tác xã Việt Nam đang áp dụng các văn bản nghiệp vụ tín dụng đối với Khách hàng cá nhân như sau:

- Quyết định số 2185/QĐ-HĐQT-NHHTX35 ngày 29/12/2012 và các văn bản sửa đổi, bổ sung của Ngân hàng Hợp tác xã Việt Nam về việc Ban hành Quy định tạm thời cho vay đối với cá nhân, hộ gia đình trong hệ thống Ngân hàng Hợp tác xã Việt Nam.

- Quyết định số 235/2016/QĐ-TGĐ- NHHTX35 ngày 03/03/2016 của Ngân hàng Hợp tác xã Việt Nam về việc Ban hành Quy trình cấp tín dụng bán lẻ trong hệ thống Ngân hàng Hợp tác xã Việt Nam.

- Quyết định số 1718/2014/QĐ-HĐQT- NHHTX35 ngày 25/12/2014 của Ngân hàng Hợp tác xã Việt Nam về việc ban hành Quy định bảo đảm cấp tín dụng trong hệ thống Ngân hàng Hợp tác xã Việt Nam;

- Quyết định số 680/2015/QĐ-HĐQT- NHHTX35 ngày 15/04/2015 của Ngân hàng Hợp tác xã Việt Nam về việc Ban hành Quy trình nhận bảo đảm cấp tín dụng trong hệ thống Ngân hàng Hợp tác xã Việt Nam;

- Quyết định số 2750/2016/QĐ-TGĐ- NHHTX63 ngày 23/09/2016 của Ngân hàng Hợp tác xã Việt Nam Quy định và hướng dẫn sử dụng các mẫu hợp đồng tín dụng tiêu dùng đã được đăng ký theo quy định tại Quyết định 35/2015/QĐTTg trong hệ thống Ngân hàng Hợp tác xã Việt Nam;

- Quyết định số 2305/2014/QĐ-TGĐ- NHHTX35 ngày 30/09/2014 của Ngân hàng Hợp tác xã Việt Nam về việc ban hành Quy trình chấm điểm và xếp hạng tín dụng khách hàng cá nhân, hộ gia đình trong hệ thống Ngân hàng Hợp tác xã Việt Nam và các văn bản sửa đổi, bổ sung kèm theo;

- Cùng toàn bộ các văn bản khác có liên quan. Tính đến ngày 30/09/2016, Ngân hàng Hợp tác xã Việt Nam có 87 Quyết định, công văn liên quan đến quy trình nghiệp vụ, sản phẩm tín dụng đối với cho vay Khách hàng cá nhân; 17 Quyết định liên quan đến Tài sản bảo đảm; 10 Quyết định có liên quan đến trích lập, phân loại, xử lý nợ; 06 Quyết định liên quan đến hoạt động Tài trợ thương mại và nhiều văn bản quyết định có liên quan khác chỉ đạo trong từng thời kỳ.

Theo các quyết định này thì mức cho vay đối với một dự án/phương án được xác định căn cứ vào:

+ Mức vốn tự có tham gia và nhu cầu vay vốn của khách hàng để thực hiện dự án/phương án;

+ Khả năng hoàn trả nợ của khách hàng vay;

+ Giá trị TSBĐ, loại TSBĐ và biện pháp bảo đảm cấp tín dụng.

Tùy vào từng giai đoạn, trên cơ sở đánh giá hiệu quả hoạt động kinh doanh của từng Chi nhánh, Ngân hàng Hợp tác xã Việt Nam sẽ giao cụ thể mức phán quyết về việc cho vay Khách hàng cá nhân.

Trường hợp xét thấy có thể xác định giới hạn tín dụng lớn hơn mức thẩm quyền, Chi nhánh chuyển hồ sơ trình Trụ sở chính phê duyệt thông qua phòng Phê duyệt tín dụng, trong đó có ý kiến của Chi nhánh sau khi thẩm định về tài chính và

tình hình sản xuất kinh doanh của khách hàng.

2.4.2.2 Quy trình cho vay Khách hàng cá nhân tại Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh

Hiện nay, Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh đang thực hiện cho vay theo quy trình tín dụng được quy định tại Quyết định số 235/2016/QĐ-TGĐ-NHHTX35 ngày 03/03/2016 của Ngân hàng Hợp tác xã Việt Nam về việc Ban hành Quy trình cấp tín dụng bán lẻ trong hệ thống Ngân hàng Hợp tác xã Việt Nam. Cụ thể quy trình này như sau:

a. Tìm kiếm và tiếp cận khách hàng

Đây là bước mà các cán bộ QHKH thực hiện tìm kiếm, tiếp cận khách hàng và tiếp nhận nhu cầu, hướng dẫn khách hàng chuẩn bị hồ sơ đề nghị cấp tín dụng.

* Đối với hồ sơ pháp lý:

Hồ sơ tư cách pháp lý của Khách hàng:

- Giấy chứng nhận đăng ký kinh doanh

- Chứng minh nhân dân Khách hàng và vợ/chồng Khách hàng

- Sổ hộ khẩu, Đăng ký kết hôn

- Các văn bản khác theo quy định của Ngân hàng.

* Đối với hồ sơ đề nghị vay:

- Giấy đề nghị vay vốn

- Báo cáo tình hình tài chính (2 năm gần nhất) và cập nhật đến thời điểm hiện tại

- Bảng kê chi tiết số dư tín dụng tại các TCTD đến thời điểm vay vốn (nếu có)

- Hợp đồng kinh tế/ Hợp đồng liên doanh …

- Kế hoạch SXKD, Kế hoạch tài chính (nếu có)

- Phương án vay vốn/Dự án đầu tư

- Các hồ sơ liên quan khác…

b. Tiếp nhận và kiểm tra hồ sơ đề nghị cấp tín dụng

Cán bộ QHKH và Trưởng/ Phó phòng kiểm tra tống thể hồ sơ khách hàng cung cấp, đảm bảo hồ sơ đầy đủ, hợp lệ, trung thực; Kết hợp thẩm định thực tế khách hàng, tra cứu thông tin CIC và xác định khách hàng: (i) có thuộc danh sách

khách hàng cảnh báo sớm, danh sách khách hàng đen và/hoặc danh sách khách hàng

bị cấm vận theo quy định phòng chống rửa tiền của Ngân hàng Hợp tác xã Việt Nam, báo cáo Lãnh đạo để có ứng xử tín dụng phù hợp ; (ii) có thuộc nhóm đối tượng hạn chế/ hoặc không cấp tín dụng theo chính sách, định hướng tín dụng của Ngân hàng Hợp tác xã Việt Nam trong từng thời kỳ hay không.

Toàn bộ thông tin này, cán bộ QHKH cung cấp cùng hồ sơ cho CBTĐ.

c. Thẩm định và đề xuất quyết định tín dụng

CBTĐ thẩm định chi tiết khách hàng về: tư cách, tổ chức bộ máy, cập nhật thông tin thay đổi về pháp lý, tình hình quan hệ tín dụng, năng lực SXKD và năng lực tài chính. Đồng thời rà soát khách hàng có thuộc nhóm khách hàng liên quan để thực hiện cấp GHTD chung cho nhóm.

CBTĐ thẩm định kế hoạch SXKD, phương án/ dự án/ đề nghị cấp tín dụng và biện pháp bảo đảm của khách hàng. Trong quá trình thẩm định, CBTĐ phối hợp cùng CB QHKH làm rõ và bổ sung thông tin chưa thu thập đầy đủ, có thể trực tiếp đi thực tế khách hàng; cùng đánh giá lợi ích, rủi ro khách hàng mang lại, đưa ra đề xuất cấp tín dụng/ từ chối cấp tín dụng.

CBTĐ chấm điểm và xếp hạng tín dụng khách hàng theo quy trình chấm điểm và xếp hạng tín dụng hiện hành của Ngân hàng Hợp tác xã Việt Nam.

CBTĐ tiến hành khai báo đầy đủ nội dung thông tin thẩm định, scan đính kèm hồ sơ vào hệ thống CRLOS, kết luận, đề xuất chuyển hồ sơ trình Trưởng/ Phó phòng kiểm soát trên CRLOS. Trưởng/ Phó phòng tiến hành kiểm tra, trao đổi, thẩm định hồ sơ và đưa ra đề xuất, chịu trách nhiệm về kết quả rà soát và chuyển cho Ban Lãnh đạo Chi nhánh quyết định theo phân cấp thẩm quyền trên CRLOS.

d. Quyết định cấp tín dụng

Giám đốc/ Phó Giám đốc Chi nhánh tiếp nhận hồ sơ, xem xét và chịu trách nhiệm về quyết định cấp tín dụng đối với khách hàng, được quyền trả lại hồ sơ và yêu cầu thẩm định lại/ hoặc từ chối cấp tín dụng. Với hồ sơ vượt thẩm quyền Chi nhánh, Chi nhánh trình hồ sơ lên Ngân hàng Hợp tác xã Việt Namthông qua Phòng Phê duyệt tín dụng Trụ sở chính.

Khi có thông báo phê duyệt của Trụ sở chính (với hồ sơ vượt thẩm quyền chi nhánh) hoặc quyết định cấp tín dụng của Giám đốc/Phó giám đốc chi nhánh (với hồ sơ thuộc thẩm quyền chi nhánh), thông tin và hồ sơ được luân chuyển qua các phòng ban liên quan theo quy định.

e. Thông báo tín dụng, Hoàn thiện thủ tục nhận bảo đảm và Soạn thảo, ký kết hợp đồng

CB QHKH thông báo kết quả chấp thuận hoặc từ chối chấp thuận tín dụng đến khách hàng và bằng văn bản (nếu cần) thể hiện rõ nội dung cần thông báo.

Các bộ phận liên quan thực hiện thủ tục nhận bảo đảm theo quy trình nhận bảo đảm cấp tín dụng hiện hành.

Bộ phận HTTD tại Chi nhánh tiến hành soạn thảo Hợp đồng tín dụng theo nội dung phê duyệt cấp tín dụng, chuyển phòng ban liên quan cùng Giám đốc/ Phó Giám đốc chi nhánh và khách hàng để kiểm soát nội dung và ký Hợp đồng tín dụng.

f. Bàn giao hồ sơ tín dụng, Giải ngân theo Hợp đồng tín dụng đã ký kết

Toàn bộ hồ sơ tín dụng sau khi có phê duyệt và ký kết đầy đủ sẽ được CBTĐ lập phiếu và bàn giao sang bộ phận HTTD tại Chi nhánh.

CBQHKH có nhiệm vụ tiếp nhận hồ sơ đề xuất giải ngân từ khách hàng, kiểm tra mục đích, điều kiện giải ngân của khách hàng, kiểm tra hạn mức còn lại, kiểm tra tính đầy đủ hợp lệ của hồ sơ giải ngân…, chuyển CBTĐ nhập dữ liệu đề xuất giải ngân vào hệ thống VCOM, rà soát lại, ký hồ sơ giải ngân và chuyển sang Phòng HTTD tại Chi nhánh.

Phòng HTTD tại Chi nhánh tiếp nhận đề xuất, rà soát hồ sơ giải ngân đảm bảo tuân thủ đúng phê duyệt tín dụng và quy định của Ngân hàng Hợp tác xã Việt Nam, thực hiện tác nghiệp trên hệ thống INCAS và VCOM, chuyển hồ sơ sau khi rà soát trình ký Giám đốc/ Phó Giám đốc và bộ phận Kế toán để thực hiện hạch toán giải ngân.

g. Kiểm tra, giám sát tín dụng và quản lý thu hồi nợ

Kiểm tra, giám sát tín dụng là một bước hậu giải ngân nhưng đóng vai trò vô cùng quan trọng trong quy trình cấp tín dụng, giúp đảm bảo công tác quản lý rủi ro

tín dụng hiệu quả, giúp kiểm soát và phòng ngừa các rủi ro tiềm ẩn đối với các khoản nợ vay, kịp thời đưa ra các biện pháp để giảm thiểu rủi ro và thiệt hại có thể xảy ra.

Đến hàng kỳ, CB QHKH có trách nhiệm thực hiện theo dõi, đôn đốc khách hàng thực hiện trả nợ gốc – lãi đúng hạn. Trong trường hợp khách hàng không trả nợ đúng hạn sau khi đã được thông báo, đôn đốc, Ngân hàng tiến hành thay đổi các chính sách khách hàng đang áp dụng như: ngừng ưu đãi, ngừng cho vay mới, bổ sung thêm TSĐB,…; thực hiện trích tài khoản tiền gửi của khách hàng để thu nợ hoặc tiến hành phát mại TSĐB để thu hồi nợ…

h. Thanh lý hợp đồng tín dụng

Ngân hàng thực hiện giao trả TSĐB cho khách hàng; soạn thảo Biên bản thanh lý hợp đồng (nếu Hợp đồng tín dụng có thỏa thuận phải thanh lý hợp đồng), hai bên cùng ký Biên bản và lưu hồ sơ.

2.4.3 Phân tích kết quả phát triển cho vay KHCN giai đoạn 2018-2020

2.4.3.1 Tăng trưởng dư nợ cho vay KHCN

Bảng 2.4: Tăng trưởng dư nợ cho vay KHCN của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh giai đoạn 2018-2020

Đơn vị: tỷ đồng, %

2018 | 2019 | 2020 | |

Dư nợ cho vay KHCN | 1.490 (94,3%) | 1.583 (98,7%) | 1.751 (97%) |

Dư nợ cho vay KHDN | 90 (5,7%) | 20 (1,3%) | 54 (3%) |

Mức tăng trưởng dư nợ cho vay KHCN | 93 | 168 |

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Phát Triển Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Hợp Tác Xã.

Các Nhân Tố Ảnh Hưởng Đến Phát Triển Cho Vay Khách Hàng Cá Nhân Tại Ngân Hàng Hợp Tác Xã. -

Kinh Nghiệm Phát Triển Cho Vay Khách Hàng Cá Nhân Của Một Số Ngân Hàng Và Bài Học Rút Ra Cho Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh

Kinh Nghiệm Phát Triển Cho Vay Khách Hàng Cá Nhân Của Một Số Ngân Hàng Và Bài Học Rút Ra Cho Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh -

Tình Hình Hoạt Động Kinh Doanh Tại Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh Giai Đoạn 2018 – 2020.

Tình Hình Hoạt Động Kinh Doanh Tại Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh Giai Đoạn 2018 – 2020. -

Tình Hình Dư Nợ Cho Vay Khcn Của Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh Giai Đoạn 2018-2020

Tình Hình Dư Nợ Cho Vay Khcn Của Ngân Hàng Hợp Tác Xã Việt Nam Chi Nhánh Bắc Ninh Giai Đoạn 2018-2020 -

Định Hướng Phát Triển Hoạt Động Cho Vay Khách Hàng Cá Nhân

Định Hướng Phát Triển Hoạt Động Cho Vay Khách Hàng Cá Nhân -

Phát triển cho vay khách hàng cá nhân tại Ngân hàng Hợp tác xã Việt Nam – Chi nhánh Bắc Ninh - 10

Phát triển cho vay khách hàng cá nhân tại Ngân hàng Hợp tác xã Việt Nam – Chi nhánh Bắc Ninh - 10

Xem toàn bộ 96 trang tài liệu này.

(Nguồn: Báo cáo kết quả kinh doanh Ngân hàng Hợp tác xã Việt Nam Chi nhánh

Bắc Ninh 2018, 2019, 2020)

Qua bảng số liệu 2.4 thấy rằng, dư nợ cho vay KHCN chiếm 97% trong tổng dư nợ cho vay và đang có xu hướng gia tăng. Năm 2018, dư nợ cho vay KHCN đạt

1.490 tỷ đồng chiếm 94,3%, năm 2019 là 1.583 tỷ đồng, tương đương 98,7%. Năm 2020 con số này là 1.751 tỷ đồng, tương ứng với 97%. Dư nợ cho vay

KHCN của Chi nhánh chiếm tới 97% trong tổng dư nợ, nguyên nhân chính là do địa bàn hoạt động và định hướng tín dụng của Chi nhánh. Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh nằm tại trung tâm TP Bắc Ninh, có vị trí địa lý và giao thông thuận lợi gần các khu công nghiệp lớn vì vậy, dư nợ khách hàng cá nhân chiếm đa số. Và định hướng của Ngân hàng Hợp tác xã Việt Nam khi thành lập Chi nhánh Bắc Ninh cũng là hướng tới đối tượng khách hàng này là chính.

Năm 2020, bám sát định hướng phát triển của tỉnh Bắc Ninh, của ngành ngân hàng, Ngân hàng Hợp tác xã Việt Nam chi nhánh Bắc Ninh đã đề ra chiến lược kinh doanh, linh hoạt trong huy động vốn và cho vay để hoàn thành xuất sắc các chỉ tiêu kế hoạch được giao. Tổng mức tăng trưởng dư nợ cho vay KHCN đạt 223 tỷ đồng gấp gần 2 lần so với mức tăng trưởng của năm 2019. Kết quả đạt được là do Chi nhánh đã tạo điều kiện hỗ trợ cho KHCN thông qua các chương trình tín dụng ưu đãi, tạo điều kiện cho khách hàng vay vốn phù hợp để sản xuất kinh doanh. Mặc dù không được quá quan tâm, nhưng dư nợ cho vay KHCN vẫn tăng trưởng ổn định, đây là một thành công lớn của Chi nhánh.

Bảng 2.5: Cơ cấu cho vay KHCN theo kỳ hạn của Ngân hàng Hợp tác xã Việt Nam Chi nhánh Bắc Ninh theo thời hạn giai đoạn 2018-2020

Đơn vị: tỷ đồng

Năm | Chênh lệch | ||||||

2018 Số tiền | 2019 Số tiền | 2020 Số tiền | 2018/2019 | 2019/2020 | |||

Giá trị | % | Giá trị | % | ||||

Tổng DSCV KHCN | 1.560 | 1.659 | 1.883 | 99 | 6,34 | 224 | 13,5 |

Trung dài hạn | 420 | 355 | 294 | - 65 | - 15,47 | -61 | -17,18 |

Ngắn hạn | 1.140 | 1.304 | 1.589 | 164 | 14,38 | 285 | 21,85 |

(Nguồn: Báo cáo kết quả kinh doanh Ngân hàng Hợp tác xã Việt Nam Chi nhánh

Bắc Ninh 2018, 2019, 2020)

Trong cơ cấu cho vay KHCN theo thời hạn, doanh số cho vay ngắn hạn chiếm tỷ trọng khá cao chiếm từ 73 - 84% trong giai đoạn 2018-2020, phần còn lại cho