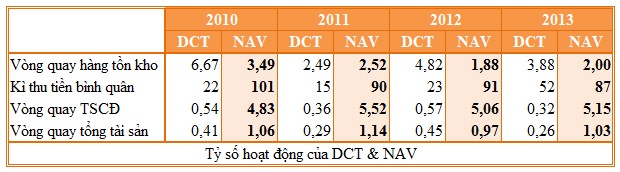

Bảng 4.12: Tỷ số hoạt đông của CTCP Nam Việt và CTCP tấm lợp VLXD Đồng Nai 2010 - 2013

4.2.2.1. Vòng quay tồn kho và số ngày tồn kho bình quân

Biểu đồ 4.6: Vòng quay hàng tồn kho của NAV và DCT

Giá vốn hàng bán NAV

VQ hàng tồn kho NAV

BQ hàng tồn kho NAV

VQ hàng tồn kho DCT

8

7

6

5

4

3

2

1

0

6,67

135.253

160.376

143.896

145.352

4,82

3,88

3,49

2,49

2,52

38.732

57.212

1,88

77.405

2,00

80.123

180000

160000

140000

120000

100000

80000

60000

40000

20000

0

Năm 2010 Năm 2011 Năm 2012 Năm 2013

Vòng quay hàng tồn kho của công ty năm 2011 giảm 0,98 vòng so với năm 2010. Bình quân hàng tồn kho tăng nhanh hơn so với giá vốn hàng bán làm cho số ngày hàng tồn kho tăng thêm 40 ngày thành 143 ngày. Năm 2012 vòng quay hàng tồn kho lại giảm 0,63 vòng. Điều này làm cho số ngày hàng tồn kho năm này tiếp tục tăng thêm 49 ngày thành 192 ngày. Năm 2013 tỷ số này được cải thiện làm số ngày tồn kho bình quân năm này là 180 ngày

Navifico có vòng quay hàng tồn kho giảm dần qua các năm, còn DCT có vòng quay hàng tồn kho tăng giảm bất ổn hơn. Tuy nhiên số ngày tồn kho của DCT trung bình lại ít hơn Navifico. Vì thế công ty cổ phần Nam Việt cần có biện pháp quản lý hàng tồn kho chặt chẽ hơn

4.2.2.2. Vòng quay khoản phải thu và số ngày thu tiền bình quân

Biểu đồ 4.7: Vòng quay khoản phải thu NAV và DCT

Doanh thu NAV

VQ khoản phải thu NAV

BQ khoản phải thu NAV

VQ khoản phải thu DCT

30,00

25,00

24,34

20,00

200000,0

180000,0

160000,0

140000,0

120000,0

15,00

16,09

15,56

165.375

182.890

171.721

186.938

10,00

6,86

5,00

3,55

3,99

3,97

4,16

46.649 45.840 43.302 44.949

0,00

100000,0

80000,0

60000,0

40000,0

20000,0

-

Năm 2010 Năm 2011 Năm 2012 Năm 2013

Vòng quay KPT năm 2011 tăng lên 0,44 vòng so với năm 2010 do doanh thu tăng 10,59% còn bình quân khoản phải thu lại giảm 1,73%. Vì vậy, kì thu tiền BQ giảm xuống còn 90 ngày. Năm 2012, vòng quay KPT vẫn giữ mức tương đối ổn định bằng với năm 2011. Năm 2013 vòng quay KPT đã tăng 0,19 vòng làm kì thu tiền BQ giảm xuống còn 87 ngày

Kỳ thu tiền BQ của công ty ngày càng giảm là do công ty đang thắt chặt tín dụng, để hạn chế việc chiếm dụng vốn. Vì vòng quay KPT ngày càng cao thì kì thu tiền BQ sẽ giảm, hiệu quả việc bán chịu và thu hồi nợ sẽ tốt, cần tiếp tục duy trì.

Vòng quay KPT của NAVIFICO tương đối ổn định qua các năm trong khi DCT lại biến động khá nhiều. Có thể thấy công ty có chính sách bán chịu tương đối ổn định

4.2.2.3. Hiệu suất sử dụng tài sản cố định

171.72 0, | |

Có thể bạn quan tâm!

-

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013 -

Biến Động Cơ Cấu Nguồn Vốn Ctcp Nam Việt 2010 – 2013

Biến Động Cơ Cấu Nguồn Vốn Ctcp Nam Việt 2010 – 2013 -

Bảng Tổng Hợp Báo Cáo Lưu Chuyển Tiền Tệ Của Navifico Giai Đoạn 2010 – 2013

Bảng Tổng Hợp Báo Cáo Lưu Chuyển Tiền Tệ Của Navifico Giai Đoạn 2010 – 2013 -

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013 -

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown -

Kết Quả Các Tham Số Hồi Quy Đơn Biến Của Mô Hình Chi Phí Quản Lý Doanh Nghiệp

Kết Quả Các Tham Số Hồi Quy Đơn Biến Của Mô Hình Chi Phí Quản Lý Doanh Nghiệp

Xem toàn bộ 111 trang tài liệu này.

Biểu đồ 4.8: Hiệu suất sử dụng tài sản cố định NAV và DCT

Doanh thu NAV

6,00

BQ TSCĐ ròng NAV

5,52

VQ TSCĐ NAV

5,06

5,15

5,00

4,83

4,00

3,00

165.375

182.890

1

VQ TSCĐ DCT

200000,0

180000,0

160000,0

140000,0

120000,0

186.938 100000,0

80000,0

2,00

34.233

33.916

36.264

1,00

0,00

0,5

Năm 2010

0,36

Năm 2011

5

Năm 2012

0,32

Năm 2013

60000,0

40000,0

20000,0

-

7

4

Nhìn chung hiệu suất sử dụng TSCĐ qua các năm đều lớn hơn 1 và tăng dần qua các năm, cho thấy với 1 đồng TSCĐ có thể tạo ra hơn 1 đồng doanh thu, cho thấy hiệu quả sử dụng TS tương đối tốt. Năm 2011 có số vòng quay TSCĐ tăng cao (tăng 0,69 vòng) do năm này doanh thu có tiến triển tăng 10,59%. Tuy nhiên, tới năm 2012, tỷ số này lại giảm nhẹ còn 5,06 vòng và tiếp tục tăng lên 5,15 vòng ở năm 2013. Điều này cho thấy, hiện tại, tình hình sản xuất kinh doanh của công ty thời gian này hiệu quả đem lại chưa được tốt và đồng thời công ty cũng có đầu tư mở rộng quy mô sản xuất.

4.2.2.4. Vòng quay tài sản

Biểu đồ 4.9: Vòng quay tổng tài sản NAV và DCT

Doanh thu NAV

1,20

1,06

BQ tổng TS NAV

1,14

182.890

1,00

VQ tài sản NAV

186.938

1,03

0,97

0,80

171.721

165.375

0,60

0,41

0,45

0,40

0,29

0,26

0,20

VQ tài sản DCT

190000,0

185000,0

180000,0

175000,0

170000,0

165000,0

160000,0

155000,0

150000,0

156.281 160.265 176.336 180.911

0,00

145000,0

140000,0

Năm 2010 Năm 2011 Năm 2012 Category 4

Mỗi đồng tài sản của Navifico tạo ra được số đồng doanh thu lớn hơn 1. Trong khi đó chỉ số này ở DCT thấp hơn khá nhiều. Do đó có thể kết luận, so với DCT thì hiệu quả sử dụng tài sản trong việc tạo ra doanh thu của công ty tuy ít nhưng lại tốt hơn nhiều

4.2.3. Phân tích cơ cấu tài chính

4.2.3.1. Phân tích tỷ số nợ

Tỷ số nợ so với tổng tài sản:

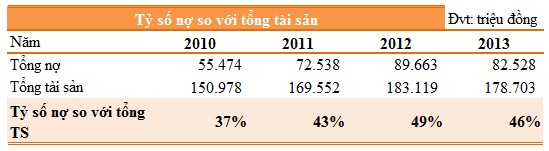

Bảng 4.13: Tỷ số nợ so với tổng tài sản của CTCP Nam Việt 2010 - 2013

Nhìn chung doanh nghiệp có tổng nợ khá cao và ngày càng tăng so với tổng tài sản, tổng nợ năm 2013 đã chiếm đến 46% trong tổng tài sản. Tỷ số nợ so với tổng tài sản năm 2011 tăng 6% do tổng nợ tăng 30,76% còn tổng TS chỉ tăng 12,3%. Năm 2012 tỷ số này tiếp tục tăng 6% do tổng nợ tiếp tục tăng 23,61% trong khi tổng TS tăng chỉ 8%. Năm 2013 tuy tỷ số này giảm nhẹ 3% do tổng nợ và tổng TS năm này đều giảm.

Tỷ số này qua các luôn cao đạt gần xấp xỉ 50% cho thấy công ty sử dụng nợ khá nhiều để tài trợ cho tài sản, khả năng tự chủ về tài chính không cao. Mặt khác, công ty đã tận dụng được lợi thế đòn bẩy tài chính và có khả năng tiết kiệm thuế từ việc sử dụng nợ.

Trong bối cảnh nền kinh tế đang gặp khó khăn như hiện nay, nhiều công ty trong các lĩnh vực khác nhau đang gặp khó khăn về tiếp cận nguồn vốn hoặc phải chịu gánh nặng chi phí tài chính. Navifico cũng không nằm ngoài vòng xoáy đó với tỷ lệ nợ cao, phụ thuộc tương đối lớn vào nợ vay.

Tỷ số nợ so với vốn chủ sở hữu:

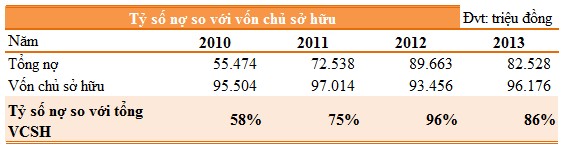

Bảng 4.14: Tỷ số nợ so với tổng VCSH của CTCP Nam Việt 2010 - 2013

Tỷ số nợ so với vốn chủ sở hữu qua các năm đều nhỏ hơn 1 chứng tỏ công ty sử dụng nợ ít hơn là sử dụng vốn chủ sở hữu để tài trợ cho tài sản, công ty không thật sự phụ thuộc vào nguồn tài trợ bên ngoài. Năm 2011 tỷ số nợ so với vốn chủ sở hữu tăng 17%. Năm 2012 tỷ số này tăng khá nhiều, tăng 21% do tổng nợ tăng 23,61% trong khi vốn chủ sở hữu giảm mất 3,67%. Tuy năm 2011, 2012 tỷ số nợ so với tổng VCSH của công ty khá cao, đơn cử năm 2012 tới 96% nhưng có thể nhận thấy nguyên nhân chính là do 2 năm này công ty bị ảnh hưởng của kinh tế suy thoái và các loại chi phí gia tăng đột biến. Năm 2013 tuy vẫn chịu ảnh hưởng không tốt từ giai đoạn trước nhưng tỷ số này đã giảm 10% còn 86%, có thể thấy công ty vẫn ý thức và giữ tỷ số này ở mức nhỏ hơn 1 để duy trì khả năng tự chủ tài chính của mình.

4.2.3.2. Phân tích tỷ số trang trải lãi vay

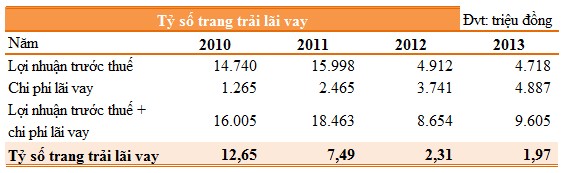

Bảng 4.15: Tỷ số trang trải lãi vay của CTCP Nam Việt 2010 - 2013

Lợi nhuận trước thuế và chi phí lãi vay năm 2010 và 2011 lớn hơn nhiều so với chi phí lãi vay cho thấy khả năng trang trải lãi vay tốt từ lợi nhuận hoạt động sản xuất kinh doanh.

Năm 2012 – 2013, tỷ số trang trải lãi vay giảm chỉ còn 1,97. Lợi nhuận của công ty giảm đi quá nhiều trong khi chi phí lãi vay lại tăng nhanh làm tỷ số trang trải lãi vay giảm, cho thấy áp lực trả lãi vay của công ty đang rất lớn.

4.2.4. Phân tích tỷ số lợi nhuận

4.2.4.1. Lợi nhuận gộp trên doanh thu

Bảng 4.16: Lợi nhuận gộp trên doanh thu của CTCP Nam Việt 2010 - 2013

Tỷ số lợi nhuận gộp trên doanh thu cho biết một đồng doanh thu thuần tạo ra được bao nhiêu lợi nhuận gộp. Năm 2011, tỷ số lợi nhuận gộp trên doanh thu là 21,3%, tăng 3,1% so với năm 2010 do doanh thu năm 2011 tăng. Năm 2012 tỷ số này giảm xuống còn 15,4% vả chỉ còn 14,21% ở năm 2013. Điều này có nghĩa cứ 100 đồng doanh thu sẽ mang đến cho công ty 14,2 đồng lợi nhuận.

Sự biến động không đều của tỷ số này qua các năm cho thấy tình hình tăng trưởng chưa được ổn định của công ty thời gian này.

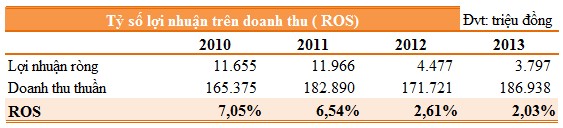

4.2.4.2. ROS

Bảng 4.17: Tỷ số lợi nhuận trên doanh thu của CTCP Nam Việt 2010 - 2013

Năm 2011, ROS của công ty giảm 0,5% còn 6,54% so với 2010 do doanh thu tăng ở mức 10,59% còn lợi nhuận chỉ tăng 5,82%. Tỷ số này tiếp tục giảm chỉ còn 2,03% ở năm 2013. Điều này cho thấy cứ mỗi 100 đồng doanh thu sẽ tạo ra cho công ty một khoản lợi nhuận ròng là 2,03 đồng.

Tỷ số này liên tục giảm qua các năm là dấu hiện cảnh báo cho công ty xem xét lại các khoản mục chi phí phát sinh.

4.2.4.3. ROA

Biểu đồ 4.10: ROA của NAV và DCT

Lợi nhuận ròng NAV

BQ tổng tài sản NAV

ROA NAV ROA DCT

186.938

176.336

160.265

0,08

156.281

160000

0,07

0,07

110000

0,03

0,03

0,03

60000

0,03

0,02

11.655

11.966

4.477

3.797

10000

Năm 2010

Năm 2011

Năm 2012

Năm 2013

-0,02

-40000

-90000

-0,05

-0,07

-140000

-190000

-0,12

-0,12

-240000

ROA năm 2013 là 2,1% có nghĩa là cứ 100 đồng tài sản thì sẽ tạo ra 2,1 đồng lợi nhuận cho cổ đông.

ROA của công ty cổ phần cơ khí và tấm lợp VLXD Đồng Nai không ghi nhận có tăng trưởng qua các năm 2010-2012. Đáng chú ý là tỷ số này ở năm 2012 là -5% và ở năm 2013 là -12%. Về phía Navifico, tỷ số này cũng ghi nhận giảm 4% ở năm 2012 tuy nhiên tốc độ giảm chậm hơn so với DCT. Điều này cho thấy tỷ suất sinh lợi của NAVIFICO cao hơn so với công ty cùng ngành. Vòng quay tài sản cao hơn đồng thời tỷ suất lợi nhuận ròng cũng cao hơn cho thấy hiệu quả của việc quản lý nguồn vốn trong hoạt động sản xuất kinh doanh của NAVIFICO tốt hơn DCT.

4.2.4.4. ROE

Biểu đồ 4.11: ROE của NAV và DCT

Lợi nhuận ròng NAV

BQ vốn cổ phần NAV

ROE NAV

ROE DCT

0,12

0,12

0,10

0,08

0,08

60000

0,05

0,04

11.655

11.966

94.620

96.259

4.477

95.235

3.797

94.816

0,00

10000

Năm 2010

Năm 2011

Năm 2012

Năm 2013

-40000

-0,10

-90000

-0,15

-0,20

-140000

-190000

-0,30

-240000

-0,40

-0,46

-290000

-0,50

-340000

Tỷ số lợi nhuận ròng trên vốn chủ sở hữu cho biết bình quân một đồng vốn chủ sở hữu tạo ra bao nhiêu đồng lợi nhuận ròng. Đứng trên góc độ cổ đông, đây là tỷ số quan trọng nhất. Năm 2010, tỷ số này là 12,32%. Năm 2011, có sự tăng nhẹ lên 12,43% và ở năm 2012 đã giảm mạnh chỉ còn 4,7% do lợi nhuận năm này giảm mạnh nhất trong giai đoạn. Năm 2013 tỷ số này giảm nhẹ còn 4%. Điều này có nghĩa với bình quân mỗi 100 đồng vốn chủ sở hữu của công ty tạo ra 4 đồng lợi nhuận dành cho cổ đông.

Tương tự như ROA, ROE của DCT cũng có không ghi nhận tăng trưởng trong giai đoạn 2010-2011 và chỉ còn -46% vào năm 2013. ROE của Navifico luôn cao hơn ROE của DCT, điều này chứng tỏ công ty Navifico sử dụng đồng vốn có hiệu quả, khả năng thu hồi vốn của các cổ đông cao. Thông thường các nhà đầu tư thường lùng mua các cổ phiếu có chỉ số ROE cao, như vậy với ROE tuy chỉ ở mức 4%, nhưng lại cao hơn DCT ở mức -46% trong giai đoạn kinh tế khó khăn, NAVIFICO đã chứng tỏ được