hoàn trả và thu nhập khác. Vì tính chất của nhóm ngành vật liệu xây dựng và gỗ nội thất nên sự thay đổi ở khoản mục lợi nhuận khác này là dễ hiểu và chấp nhận được.

Tổng lợi nhuận trước thuế và sau thuế TNDN:

Lợi nhuận trước thuế bao gồm các khoản lợi nhuận từ hoạt động kinh doanh, lợi nhuận từ hoạt động tài chính và lợi nhuận khác. EBIT của Navifico tăng trưởng chậm giai đoạn 2010 – 2011 và đặc biệt sụt giảm mạnh ở 2012 - 2013. EBIT năm 2013 chỉ đạt 4.718 triệu đồng, giảm hơn 3 lần so với 2010. Tỷ trọng lợi nhuận sau thuế thu nhập trên doanh thu thuần cũng giảm, năm 2010 chiếm 7,05%, năm 2011 chiếm 6,54%; năm 2012 còn 2,61% và năm 2013 chỉ còn 2,03%.

Lợi nhuận như đã phân tích ở trên chủ yếu do thị trường tiêu thụ với tốc độ quá chậm, dẫn đến hàng tồn kho ứ đọng, ảnh hưởng lớn đến hoạt động kinh doanh chính của công ty.

4.1.3. Phân tích báo cáo lưu chuyển tiền tệ

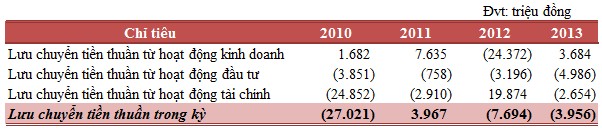

Bảng 4.7: Bảng tổng hợp báo cáo lưu chuyển tiền tệ của Navifico giai đoạn 2010 – 2013

Có thể bạn quan tâm!

-

Lịch Sử Hình Thành Và Phát Triển Công Ty Cổ Phần Nam Việt:

Lịch Sử Hình Thành Và Phát Triển Công Ty Cổ Phần Nam Việt: -

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013 -

Biến Động Cơ Cấu Nguồn Vốn Ctcp Nam Việt 2010 – 2013

Biến Động Cơ Cấu Nguồn Vốn Ctcp Nam Việt 2010 – 2013 -

Tỷ Số Hoạt Đông Của Ctcp Nam Việt Và Ctcp Tấm Lợp Vlxd Đồng Nai 2010 - 2013

Tỷ Số Hoạt Đông Của Ctcp Nam Việt Và Ctcp Tấm Lợp Vlxd Đồng Nai 2010 - 2013 -

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013 -

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown

Dự Báo Doanh Thu Ctcp Nam Việt 2014 Theo Phương Pháp Brown

Xem toàn bộ 111 trang tài liệu này.

Nguồn: Báo cáo tài chính CTCP Nam Việt

Lưu chuyển tiền thuần từ HĐKD:tăng trong 2 năm 2010, 2011 và giảm mạnh ở 2012. Nguyên nhân là do năm này các chi phí đều tăng quá nhanh, vượt qua mức tăng doanh thu. Điều này làm lợi nhuận công ty giảm đáng kể. Đây cũng là tín hiệu cho biết công ty cần chú trọng hơn đến công tác quản lý chi phí.

Lưu chuyển tiền thuần từ HĐĐT:công ty liên tục có sự đầu tư vào TÀI SảNCĐ và các TÀI SảN dài hạn khác. Điều này cho thấy công ty đang có kế hoạch cải thiện tình hình hoạt động sản xuất kinh doanh, mở rộng quy mô.

Lưu chuyển tiền thuần từ HĐTC:công ty đã có huy động thêm các nguồn vốn dưới hình thức vay để tài trợ bổ sung cho sản xuất kinh doanh hay cho hoạt động đầu tư. Đồng thời công ty cũng quan tâm nhiều đến công tác chi trả nợ vay.

NHẬN XÉT CHUNG:Qua bảng tổng hợp ta nhận thấy lượng tiền lưu chuyển trong năm 2012 - 2013 giảm mạnh sau khi đã ghi nhận tăng ở năm 2011. Trong năm 2012, lượng tiền lưu chuyển về HĐTC tăng mạnh, có nghĩa chi nhiều hơn thu. Vì vậy

sang năm 2013 công ty đã có quan tâm hơn đến dòng tiền này để tạo ra lợi nhuận nhiều hơn. Khi xem xét dòng ngân lưu của công ty năm 2013, ta nhận thấy cả hai ngân lưu ròng từ HĐĐT và HĐTC âm, còn ở HĐKD dương, điều này cho thấy công ty đang ở giai đoạn tăng trưởng khá ổn định và có xu hướng tiếp tục mở rộng quy mô trong tương lai.

Phân tích dòng tiền từ hoạt động kinh doanh:

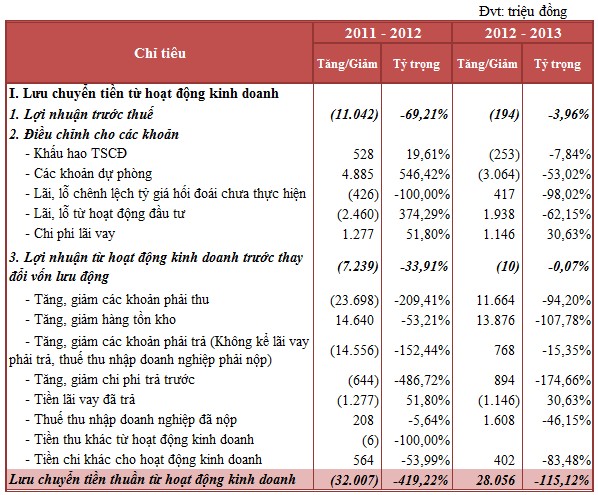

Bảng 4.8: Lưu chuyển tiền từ hoạt động kinh doanh 2011-2013 Nguồn: Báo cáo tài chính CTCP Nam Việt

Lợi nhuận trước thuế:

Trong giai đoạn năm 2011 – 2012, lợi nhuận trước thuế đạt được của Navifico khá thấp và giảm mạnh, đã giảm tới 69,21%. Tuy mức doanh thu năm 2012 tương đối lớn và không chênh lệch nhiều so với năm 2011, nhưng do chi phí quản lý doanh nghiệp tăng nhanh hơn mức tăng doanh thu nên ảnh hưởng trực tiếp đến lợi nhuận trước thuế giai đoạn này. Ngoài ra, trong giai đoạn này, công ty gặp nhiều khó khăn do tác động từ suy thoái kinh tế thế giới làm thị trường tiêu thụ bị ảnh hưởng, giá bán sản phẩm thấp, mặt khác các yếu tố điện, nước, xăng dầu tăng làm chi phí sản xuất tăng

lên. Sang năm 2013, do vẫn chịu ảnh hưởng từ giai đoạn trước nên LNTT của Navifico vẫn tiếp tục giảm nhẹ 3,96%.

Khoản phải thu:

Giai đoạn 2011 – 2013 công ty đang mở rộng tín dụng cho khách hàng để gia tăng sản lượng bán hàng trong hoàn cảnh kinh tế khó khăn như một giải pháp kích thích tiêu dùng. Nhờ vậy doanh thu giai đoạn này không giảm quá nhiều.

Hàng tồn kho

Năm 2011, hàng tồn kho tăng 27,5 tỷ đồng. Sang năm 2012 tiếp tục tăng 12,9 tỷ đồng và chỉ giảm nhẹ 1 tỷ đồng ở 2013. Mức tồn kho ứ đọng là thách thức rất lớn đối với hoạt động kinh doanh của công ty.

Khoản phải trả:

Trong năm 2011, các khoản phải trả người bán của Navifico tăng 9,55 tỷ. Các khoản này đã giảm 5 tỷ đồng ở mỗi năm 2012 và 2013. Dòng tiền giảm cho thấy doanh nghiệp đã bớt sử dụng nợ để tài trợ cho hoạt động sản xuất kinh doanh và một dòng tiền ra ít hơn được sử dụng để thanh toán các khoản phải trả trong kỳ. Mức giảm khoản phải trả ở năm 2012 và 2013 đã góp phần giảm bớt trách nhiệm thanh toán trong tương lai cho công ty.

Phân tích dòng tiền từ hoạt động đầu tư:

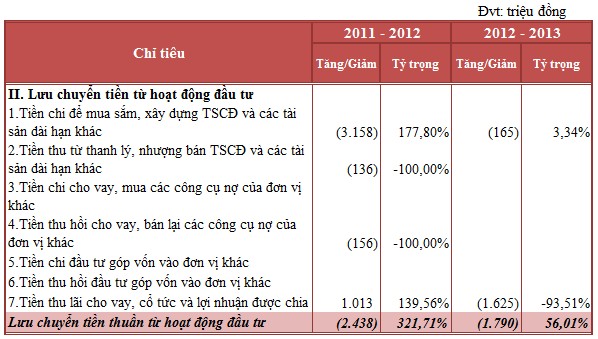

Bảng 4.9: Lưu chuyển tiền từ hoạt động đầu tư 2011-2013 Nguồn: Báo cáo tài chính CTÀI CHÍNHP Nam Việt

Tiền chi mua sắm, xây dựng TSCĐ và các TS dài hạn khác:

Dòng tiền này liên tục gia tăng qua các năm: năm 2011 là 1,78 tỷ đồng; 2012 là 4,93 tỷ đồng và 2013 là 5 tỷ đồng. Sở dĩ trong 3 năm này có sự gia tăng như vậy vì công ty đã tiến hành cải tạo dàn máy xeo và chế tạo các thiết bị, chuẩn bị phục vụ sản xuất tấm xi măng sợi PVA, đồng thời xây dựng quy trình sản xuất theo tiêu chuẩn FSC-Coc cho sản xuất chế biến gỗ và Hợp qui, hợp chuẩn cho sản xuất tấm lợp.

Tiền chi mua sắm, xây dựng TSCĐ và các tài sản dài hạn khác phản ánh tình hình đầu tư TSCĐ bằng tiền tại doanh nhiệp. Dòng tiền của công ty cho thấy việc mở rộng và đổi mới năng lực hoạt động nên đơn vị có khả năng tạo ra dòng tiền trong tương lai. Trong ba năm 2011, 2012, 2013 dòng tiền này liên tục tăng chứng tỏ Navifico đang tiếp tục phát triển kế hoạch đầu tư mở rộng hoạt động sản xuất kinh doanh và tiềm năng trong tương lai của công ty vẫn cao.

Phân tích dòng tiền từ hoạt động tài chính

Bảng 4.10: Lưu chuyển tiền từ hoạt động tài chính 2011-2012 Nguồn: Báo cáo tài chính CTCP Nam Việt

Lưu chuyển tiền từ hoạt động tài chính phản ánh các dòng tiền vào và ra liên qua đến hoạt động tăng (giảm) vốn chủ sở hữu, tăng (giảm) các khoản vay nợ các định chế tài chính và các khoản chi phí sử dụng các nguồn tài trợ trên.

Tiền vay ngắn hạn, dài hạn nhận được và tiền chi trả nợ gốc vay:

Số tiền từ vay ngắn hạn và dài hạn của công ty có sự gia tăng liên tục qua các năm. Có thể giải thích được sự gia tăng này vì công ty giai đoạn này đang có những khoản vay nợ để thanh toán các chi phí, phục vụ sản xuất kinh doanh.

Số tiền chi trả nợ gốc vay trong 3 năm 2011 - 2013 tăng tương ứng với số tiền tăng lên ở khoản mục vay ngắn hạn, dài hạn. Có thể thấy các khoản nợ vay đã tạo ra sức ép trả nợ rất lớn lên công ty thời gian này.

Cổ tức, lợi nhuận đã trả cho chủ sở hữu:

Là số tiền lãi mà công ty đã phân chia cho các chủ sở hữu. Số tiền này đang giảm dần qua các năm, cụ thể năm 2011 đã chi 12,02 tỷ đồng; năm 2013 chỉ trả 6,9 tỷ đồng. Sự sụt giảm này cho thấy mức độ tăng trưởng của công ty đang không được ổn định. Tuy nhiên việc công ty kinh doanh vẫn có lời và chia cổ tức cho chủ sở hữu trong tình hình kinh tế khó khăn vẫn là một tín hiệu tốt.

4.2. PHÂN TÍCH CÁC TỶ SỐ TÀI CHÍNH

4.2.1. Phân tích tỷ số thanh toán

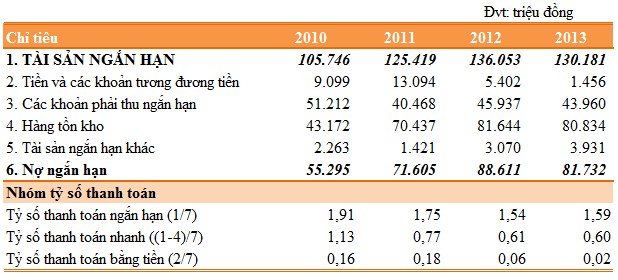

Bảng 4.11: Tỷ số thanh toán của CTCP Nam Việt 2010 - 2012

4.2.1.1. Tỷ số thanh toán ngắn hạn

Biểu đồ 4.3: Tỷ số thanh toán ngắn hạn của NAV và DCT

Tài sản ngắn hạn NAV

TSTT ngắn hạn NAV

Nợ ngắn hạn NAV

TSTT ngắn hạn DCT

2,5

160.000

136.053

130.181

140.000

2

1,91

125.419

1,75

105.746

120.000

1,5

1,54

88.611

1,59

100.000

81.732

71.605

80.000

1

55.295

60.000

40.000

0,5

0,44

0,41

0,4

0,31

20.000

0

-

Năm 2010 Năm 2011 Năm 2012 Năm 2013

Tỷ số thanh toán ngắn hạn qua các năm đều lớn hơn 1.5 cho thấy giá trị tài sản ngắn hạn lớn hơn giá trị nợ ngắn hạn. Tài sản ngắn hạn của công ty đủ đảm bảo cho việc thanh toán các khoản nợ ngắn hạn. Nhìn chung, khả năng thanh toán của công ty tốt, công ty luôn sẵn sàng thanh toán các khoản nợ.

Công ty tấm lợp VLXD Đồng Nai có tỷ số thanh toán ngắn hạn qua các năm đều nhỏ hơn 0,5 cho thấy tài sản ngắn hạn không đủ đảm bảo để thanh toán các khoản nợ ngắn hạn. Tỷ số thanh toán ngắn hạn của công ty cổ phần Nam Việt qua các năm cao hơn công ty tấm lợp VLXD Đồng Nai, cho thấy khả năng thanh toán của công ty Nam Việt cao hơn khá nhiều. Giai đoạn 2010-2013, khả năng thanh toán của công ty cổ phần Nam Việt có giảm đi nhưng vẫn đảm bảo được các khoản nợ tốt hơn so với công ty tấm lợp VLXD Đồng Nai.

4.2.1.2. Tỷ số thanh toán nhanh

Biểu đồ 4.4: Tỷ số thanh toán nhanh của NAV và DCT

1,20

1,13

1,00

0,80

0,77

0,61

0,60

0,60

TSTT nhanh NAV

TSTT nhanh DCT

0,40

0,22

0,21

0,20 0,12

0,04

-

Năm 2010 Năm 2011 Năm 2012 Năm 2013

Tỷ số thanh toán nhanh qua các năm có xu hướng giảm và nhỏ hơn 1 cho thấy giá trị tài sản ngắn hạn có tính thanh khoản cao có thể sử dụng ngay để thanh toán chưa đủ đảm bảo cho việc thanh toán ngay các khản nợ ngắn hạn.

Tỷ số thanh toán nhanh qua những năm sau giảm đi nhiều do các khoản chi phí phải trả tăng. Tỷ số thanh toán nhanh của NAVIFICO từ năm 2010 - 2012 đều cao hơn nhiều so với DCT cho thấy khả năng thanh toán các khoản nợ từ tài sản ngắn hạn có tính thanh khoản nhanh này cũng cao hơn. Sẽ tốt hơn nếu công ty vẫn đảm bảo được các khoản tài sản ngắn hạn này lớn hơn các khoản nợ ngắn hạn và đủ để thanh toán chúng.

4.2.1.3. Tỷ số thanh toán bằng tiền

Biểu đồ 4.5: Tỷ số thanh toán bằng tiền của NAV và DCT

Tiền & các khoản tương đương NAV

TSTT bằng tiền NAV

Nợ ngắn hạn NAV

TSTT bằng tiền DCT

0,2

0,18

100000,0

0,18

0,16

0,14

0,12

0,1

0,08

0,06

0,04

0,02

0

88.611

0,16

81.732

71.605

55.295

0,06

90000,0

80000,0

70000,0

60000,0

50000,0

40000,0

30000,0

0,03

9.099

13.094

0,01

0,02

5.402

0,02

1.45 0

20000,0

10000,0

-

Năm 2010 Năm 2011 Năm 2012 Năm 2013

6

Năm 2011, khả năng thanh toán nhanh bằng tiền của công ty tốt hơn năm 2010, tăng 0,02 do có một khoản tương đương tiền tăng lên thêm 43,91%, tổng tiền và khoản tiền tương đương này tăng nhanh hơn nợ ngắn hạn làm cho tỷ số thanh toán nhanh bằng tiền lớn hơn 1. Năm 2012 khả năng thanh toán nợ bằng tiền của công ty giảm, không đảm bảo được như năm 2011 do nợ vay tăng lên trong khi lượng tiền có tại công ty lại tiếp tục giảm mạnh. Năm 2013 tỷ số này của công ty giảm mạnh chỉ còn 0,02. Nguyên nhân là do lượng tiền mặt năm này của công ty giảm mạnh chỉ còn 1,45 tỷ đồng.

Ta thấy lượng tiền mặt cũng như các khoản tương đương tiền, có tính thanh khoản cao nhất, ở các công ty ngành vật liệu xây dựng, luôn ở mức thấp hơn nhiều so với những khoản nợ ngắn hạn và gần như không đủ khả năng thanh toán nếu không sử dụng đến các biện pháp đi vay, bán hàng tồn kho hay đi thu các khoản phải thu.

Lượng tiền mặt có tại công ty Navifico tuy không đủ đảm bảo khả năng thanh toán nếu không sử dụng nợ vay, bán hàng tồn kho và thu hồi các khoản phải thu tuy nhiên tỷ số này lại cao hơn nhiều khi so sánh với DCT là công ty hoạt động lâu đời cùng ngành.

4.2.2. Phân tích tỷ số hoạt động