hạn giảm 1,45% chỉ còn 72,85% lúc cuối kỳ. Các khoản phải thu ngắn hạn giảm 4,3% do giai đoạn này tình hình kinh doanh của công ty tương đối khó khăn. Tài sản ngắn hạn khác tuy có tăng 28% nhưng mức tăng không đủ bù cho sự sụt giảm ở các khoản mục khác. Đáng chú ý nhất là khoản mục Tiền và các khoản tương đương tiền tiếp tục giảm đáng kể: 3.946 triệu đồng, tương đương giảm 73,04%, khiến tỷ trọng khoản mục này xuống mức báo động chỉ còn chưa đến 1%. Nguyên nhân có sự sụt giảm mạnh như vậy là do Các khoản tương đương tiền đã giảm hoàn toàn 4.200 triệu đồng, khiến tỷ trọng khoản mục này về mức 0%. Việc sụt giảm tài sản có tính thanh khoản như vậy cho thấy tình hình vốn lưu động của công ty đang rất bất lợi. Nếu có bất kì vấn đề gì xảy ra đều có thể đặt công ty vào hoàn cảnh nguy hiểm.

Tài sản dài hạn:

2011 giảm 2,43% tương đương 1.099 triệu đồng. Nguyên nhân phần lớn là do Tài sản cố định hữu hình và Khấu hao luỹ kế giảm. Ngoài ra, còn do các khoản giảm ở Chi phí xây dựng cơ bản dở dang 268 triệu đồng và Các khoản đầu tư tài chính dài hạn giảm 156 triệu đồng so với kì trước. Tuy nhiên, ngoài các khoản mục giảm, cũng có một số khoản mục tăng lên, đáng nói đến là Nguyên giá tài sản cố định vô hình, tăng 900 triệu đồng (6,53%) phát sinh do chi phí mua phần mềm; và Nguyên giá tài sản cố định hữu hình tăng 714 triệu đồng do có sự đầu tư tài sản mới trong năm (377 triệu đồng), hoàn thành đầu tư xây dựng cơ bản (946 triệu đồng) và một khoản thu từ thanh lý, nhượng bán tài sản (609 triệu đồng). Năm 2012, tài sản dài hạn cũng có sự tăng nhẹ 6,65%, tuy nhiên tỷ trọng lại giảm còn 25,7% do tốc độ tăng TSNH nhanh hơn. Sự gia tăng ở khoản mục này chủ yếu là do có sự gia tăng ở Chi phí xây dựng cơ bản dở dang. Chi phí này đã tăng 6.155 triệu đồng, tương đương 468,54%. Chi phí xây dựng cơ bản dở dang tăng cao trong năm này là do công ty đã tiến hành cải tạo dàn xeo sản xuất xi măng sợi và các thiết bị phụ trợ, chuẩn bị phục vụ sản xuất tấm xi măng sợi PVA. Sang năm 2013, TSDH của công ty tiếp tục tăng khiến tỷ trọng tăng thành 27,15%. Sự gia tăng ở khoản mục này là do có sự gia tăng ở khoản mục Tài sản cố định. Khoản mục này tăng 3,91%, trong đó tiểu mục TSCĐ hữu hình tăng mạnh nhất 47,11% tương ứng 6.749 triệu đồng do trong kì công ty đã đầu tư mua thêm máy móc thiết bị, đồng thời có 1 số đầu tư xây dựng cơ bản đã hoàn thành.

Có thể thấy quy mô tài sản của công ty giai đoạn này có xu hướng tăng rất chậm, thậm chí giảm ở năm 2013. Với tình hình kinh tế giai đoạn này thì đây là điều dễ hiểu. Việc công ty vẫn chú trọng đầu tư vào tài sản cố định, cải thiện chất lượng sản phẩm có thể thấy công ty vẫn nỗ lực kinh doanh vượt qua khó khăn.

4.1.1.2. Phân tích tình hình nguồn vốn:

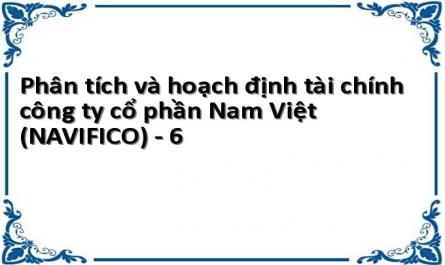

Biểu đồ 4.2: Cơ cấu nguồn vốn Công ty CP Nam Việt 2010 - 2013

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

51,04%

63,26%

57,22%

53,82%

Vốn chủ sở hữu

Nợ phải trả

48,96%

36,74%

42,78%

46,18%

Năm 2010 Năm 2011 Năm 2012 Năm 2013

Nợ phải trả:

Giai đoạn 2010 – 2012 tăng nhanh và liên tục. Năm 2011 tăng 30,76% chiếm tỷ trọng 42,78% cơ cấu nguồn vốn. Phần lớn là do Nợ ngắn hạn tăng thêm 16 tỷ đồng. Nợ dài hạn có sự gia tăng đột biến lên 933 triệu đồng, tăng 423,67%. Nguyên nhân của nợ dài hạn tăng cao như vậy phần lớn nhất là do Doanh thu chưa thực hiện tăng 500,73% so với năm trước. Bên cạnh các khoản tăng thì khoản mục Quỹ khen thưởng, phúc lợi lại giảm đáng kể: 41,88%. Khoản mục Phải trả người bán và Thuế và các khoản phải nộp Nhà nước cũng có sự giảm nhẹ. Năm 2012 nợ phải trả tiếp tục tăng 23,61% tương ứng 17.125 triệu đồng, chiếm tỷ trọng 48,96%. Trong đó, nợ ngắn hạn tăng 23.77% và nợ dài hạn tăng 12,76%. Nợ ngắn hạn tăng là do khoản mục Vay và nợ ngắn hạn tăng 29.472 triệu đồng (110,41%), Chi phí phải trả tăng 1.405 triệu đồng (285,01%). Nợ dài hạn tăng là do Doanh thu chưa thực hiện tăng lên 16,65%. Sang năm 2013, Nợ phải trả giảm tương đối đáng kể 7,96% tương ứng 7.135 triệu đồng, chiếm tỷ trọng 46,18%. Trong đó, nợ ngắn hạn giảm 7,76% và nợ dài hạn giảm mạnh 24,45% tương ứng 257 triệu đồng. Nợ ngắn hạn giảm chủ yếu là do khoản mục Người mua trả tiền trước giảm 97,30% (6.699 triệu đồng), và Thuế và các khoản phải nộp Nhà nước giảm 96,48% (1.038 triệu đồng). Trong giai đoạn này, công ty liên tục có vay nợ từ Ngân hàng TMCP Công thương – CN 14 nhằm mục đích thanh toán lương, mua nguyên vật liệu, vật tư… và chi phí khác phục vụ cho sản xuất kinh doanh.

Bảng 4.3: Biến động nguồn vốn CTCP Nam Việt 2010 – 2013

Đvt: triệu đồng

2010 – 2011 | 2011 – 2012 | 2012 – 2013 | ||||

Tăng/ Giảm | % | Tăng/ Giảm | % | Tăng/ Giảm | % | |

A – NỢ PHẢI TRẢ | 17.064 | 30,76% | 17.125 | 23,61% | (7.135) | -7,96% |

I. Nợ ngắn hạn | 16.309 | 29,50% | 17.006 | 23,75% | (6.878) | -7,76% |

1. Vay và nợ ngắn hạn | 9.304 | 53,51% | 29.472 | 110,41% | 4.280 | 7,62% |

2. Phải trả người bán | (295) | -1,72% | (5.345) | -31,78% | 1.984 | 17,29% |

3. Người mua trả tiền trước | 7.389 | 634,41% | (1.669) | -19,51% | (6.699) | -97,30% |

4. Thuế và các khoản phải nộp Nhà nước | (71) | -2,23% | (2.019) | -65,27% | (1.036) | -96,48% |

5. Phải trả người lao động | 1.324 | 58,39% | (1.311) | -36,52% | 1.064 | 46,70% |

6. Chi phí phải trả | 297 | 151,18% | 1.405 | 285,01% | (109) | -5,76% |

9. Các khoản phải trả phải nộp NH khác | (1.411) | -10,49% | (3.231) | -26,82% | (6.435) | -73,01% |

11. Quỹ khen thưởng, phúc lợi | (227) | -41,88% | (297) | -94,09% | 72 | 388,39% |

II. Nợ dài hạn | 755 | 423,67% | 119 | 12,76% | (257) | -24,45% |

8. Doanh thu chưa thực hiện | 752 | 500,73% | 150 | 16,65% | (257) | -24,45% |

B – VỐN CHỦ SỞ HỮU | 1.510 | 1,58% | (3.558) | -3,67% | 2.720 | 2,91% |

I. Vốn chủ sở hữu | 1.510 | 1,58% | (3.558) | -3,67% | 2.720 | 2,91% |

1. Vốn đầu tư của chủ sở hữu | - | - | - | |||

6. Chênh lệch tỉ giá hối đoái | 137 | 31,79% | (569) | -100,00% | - | |

7. Quỹ đầu tư phát triển | 957 | 14,08% | 324 | 4,18% | 304 | 3,76% |

8. Quỹ dự phòng tài chính | 239 | 11,63% | 81 | 3,53% | 76 | 3,19% |

10. Lợi nhuận sau thuế chưa phân phối | 176 | 2,83% | (3.395) | -53,09% | 2.340 | 78,03% |

II. Nguồn kinh phí và quỹ khác | - | - | - | |||

TỔNG CỘNG NGUỒN VỐN | 18.574 | 12,30% | 13.567 | 8,00% | (4.416) | -2,41% |

Có thể bạn quan tâm!

-

Mục Tiêu Của Hoạch Định Tài Chính:

Mục Tiêu Của Hoạch Định Tài Chính: -

Lịch Sử Hình Thành Và Phát Triển Công Ty Cổ Phần Nam Việt:

Lịch Sử Hình Thành Và Phát Triển Công Ty Cổ Phần Nam Việt: -

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013

Cơ Cấu Tổ Chức, Nhân Sự Công Ty Nguồn: Thông Tin Mới Nhất Từ 01.07.2013 -

Bảng Tổng Hợp Báo Cáo Lưu Chuyển Tiền Tệ Của Navifico Giai Đoạn 2010 – 2013

Bảng Tổng Hợp Báo Cáo Lưu Chuyển Tiền Tệ Của Navifico Giai Đoạn 2010 – 2013 -

Tỷ Số Hoạt Đông Của Ctcp Nam Việt Và Ctcp Tấm Lợp Vlxd Đồng Nai 2010 - 2013

Tỷ Số Hoạt Đông Của Ctcp Nam Việt Và Ctcp Tấm Lợp Vlxd Đồng Nai 2010 - 2013 -

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013

Thu Nhập Trên Mỗi Cổ Phiếu Của Ctcp Nam Việt 2010 - 2013

Xem toàn bộ 111 trang tài liệu này.

NGUỒN VỐN | ||||

2010 | 2013 | |||

A – NỢ PHẢI TRẢ | 36,74% | 42,78% | 48,96% | 46,18% |

I. Nợ ngắn hạn | 36,62% | 42,23% | 48,39% | 45,74% |

1. Vay và nợ ngắn hạn | 11,52% | 15,74% | 30,67% | 33,82% |

2. Phải trả người bán | 11,34% | 9,92% | 6,27% | 7,53% |

3. Người mua trả tiền trước | 0,77% | 5,04% | 3,76% | 0,10% |

4. Thuế và các khoản phải nộp Nhà nước | 2,10% | 1,82% | 0,59% | 0,02% |

5. Phải trả người lao động | 1,50% | 2,12% | 1,24% | 1,87% |

6. Chi phí phải trả | 0,13% | 0,29% | 1,04% | 1,00% |

9. Các khoản phải trả phải nộp NH khác | 8,91% | 7,10% | 4,81% | 1,33% |

11. Quỹ khen thưởng, phúc lợi | 0,36% | 0,19% | 0,01% | 0,05% |

II. Nợ dài hạn | 0,12% | 0,55% | 0,57% | 0,44% |

8. Doanh thu chưa thực hiện | 0,10% | 0,53% | 0,57% | 0,44% |

B – VỐN CHỦ SỞ HỮU | 63,26% | 57,22% | 51,04% | 53,82% |

I. Vốn chủ sở hữu | 63,26% | 57,22% | 51,04% | 53,82% |

1. Vốn đầu tư của chủ sở hữu | 52,99% | 47,18% | 43,69% | 44,77% |

6. Chênh lệch tỉ giá hối đoái | 0,29% | 0,34% | 0,00% | 0,00% |

7. Quỹ đầu tư phát triển | 4,50% | 4,57% | 4,41% | 4,69% |

8. Quỹ dự phòng tài chính | 1,36% | 1,35% | 1,30% | 1,37% |

10. Lợi nhuận sau thuế chưa phân phối | 4,12% | 3,77% | 1,64% | 2,99% |

II. Nguồn kinh phí và quỹ khác | 0,00% | 0,00% | 0,00% | 0,00% |

TỔNG CỘNG NGUỒN VỐN | 100,00% | 100,00% | 100,00% | 100,00% |

Bảng 4.4: Biến động cơ cấu nguồn vốn CTCP Nam Việt 2010 – 2013

2011

Cơ cấu

2012

Vốn chủ sở hữu:

Năm 2011 tăng không đáng kể 1,58% (1.510 triệu đồng). Trong đó, Lợi nhuận sau thuế chưa phân phối tăng 176 triệu đồng (tương đương 2,83%), điều này cho thấy rõ trong giai đoạn này, tình hình kinh doanh của công ty tăng trưởng khá chậm và gặp khó khăn. Bên cạnh đó, công ty cũng đã và đang quan tâm hơn đến việc đầu tư và dự phòng tài chính, bằng chứng là trong kì này, khoản mục Quỹ đầu tư phát triển và Quỹ dự phòng tài chính lần lượt tăng 14,08% và 11,63%. Năm 2012, tỷ trọng khoản mục này tiếp tục giảm từ 57,22% xuống còn 51,04%. Vốn chủ sở hữu giảm nhẹ 3,67% tương ứng 3.558 triệu đồng. Nguyên nhân giảm chủ yếu do Lợi nhuận sau thuế chưa phân phối ghi nhận giảm mạnh 3.395 triệu đồng (giảm 53,09%) và chênh lệch tỷ giá hối đoái giảm 569 triệu đồng (giảm 100%). Đây là một dấu hiệu không tốt cho tình hình tài chính của công ty. Trong năm, công ty đã tăng quỹ đầu tư phát triển thêm 324 triệu đồng và quỹ dự phòng tài chính tăng 81 triệu đồng. Năm 2013, tỷ trọng Vốn chủ sở hữu đã tăng lên 53,82%. Vốn chủ sở hữu tăng nhẹ 2,91% tương ứng 2.720 triệu đồng chủ yếu do Lợi nhuận sau thuế chưa phân phối tăng 2.340 triệu đồng (tăng 78,03%) và các quỹ đầu tư phát triển (304 triệu đồng), quỹ dự phòng tài chính (81 triệu đồng). Có thể thấy tỷ trọng Vốn chủ sở hữu năm này tăng là do tỷ trọng Nợ phải trả giảm đi chứ không phải do có sự gia tăng vốn hoặc lợi nhuận chưa phân phối.

Tình hình kinh tế không thấy dấu hiệu phục hồi, sức cầu liên tục giảm, hàng hóa sản xuất không tiêu thụ được trong khi chi phí đầu vào liên tục tăng cao đã ảnh hưởng rất lớn đến hoạt động kinh doanh của công ty. Lượng đặt hàng cũng như sức tiêu thụ giảm mạnh, trong khi đó công ty vẫn phải vay nợ ngân hàng để tiếp tục duy trì sản xuất. Việc vay nợ tạo ra 1 áp lực trả nợ rất lớn cho công ty trong tương lai. Với tình hình tài sản có tính thanh khoản cao giảm mạnh như phân tích trên đưa công ty đến tình trạng rất nguy hiểm khi có bất kì vấn đề nào xảy ra. Tuy công ty vẫn cố gắng duy trì sản xuất, kích thích sức cầu nhưng nếu kinh tế, đặc biệt là lĩnh vực xây dựng và bất động sản không tiến triển lạc quan hơn trong tương lai thì tình huống xấu nhất là vỡ nợ và phá sản là hoàn toàn có khả năng xảy ra.

4.1.2. Phân tích bảng báo cáo thu nhập

Bảng 4.5: Biến động doanh thu CTCP Nam Việt 2010 – 2013

Đvt: triệu đồng

2010 – 2011 | 2011- 2012 | 2011- 2013 | ||||

Tăng/ Giảm | % | Tăng/ Giảm | % | Tăng/ Giảm | % | |

1. Doanh thu bán hàng, cung cấp dịch vụ | 17.514 | 10,59% | (11.169) | -6,11% | 15.217 | 8,86% |

2. Các khoản giảm trừ doanh thu | - | - | - | |||

3. Doanh thu thuần bán hàng và CCDV | 17.514 | 10,59% | (11.169) | -6,11% | 15.217 | 8,86% |

4. Giá vốn hàng bán | 8.643 | 6,39% | 1.456 | 1,01% | 15.024 | 10,34% |

5. Lợi nhuận gộp bán hàng và CCDV | 8.871 | 29,45% | (12.625) | -32,38% | 193 | 0,73% |

6. Doanh thu hoạt động tài chính | (1.209) | -43,88% | 2.146 | 138,78% | (2.458) | -66,57% |

7. Chi phí tài chính | 1.153 | 38,41% | (183) | -4,42% | 1.231 | 31,00% |

- Trong đó: Chi phí lãi vay | 1.199 | 94,77% | 1.277 | 51,80% | 1.146 | 30,63% |

8. Chi phí bán hàng | 5.064 | 91,08% | (2.144) | -20,18% | (2.038) | -24,03% |

9. Chi phí quản lý doanh nghiệp | 187 | 1,95% | 4.309 | 44,13% | (2.281) | -16,21% |

10. Lợi nhuận từ hoạt động kinh doanh | 1.258 | 8,54% | (12.461) | -77,89% | 822 | 23,24% |

11. Thu nhập khác | 202 | 23,78% | 412 | 39,14% | (1.093) | -74,63% |

12. Chi phí khác | 583 | 113,44% | (1.006) | -91,80% | (77) | -85,25% |

13. Lợi nhuận khác | (380) | -112,95% | 1.418 | 3.252,73% | (1.017) | -73,94% |

14. Tổng lợi nhuận kế toán trước thuế | 878 | 5,82% | (11.042) | -69,21% | (194) | -3,96% |

15. Chi phí thuế TNDN hiện hành | 567 | 16,56% | (3.553) | -89,08% | 485 | 111,48% |

16. Chi phí thuế TNDN hoãn lại | - | - | - | |||

17. Lợi nhuận sau thuế TNDN | 311 | 2,67% | (7.489) | -62,59% | (680) | -15,18% |

Bảng 4.6: Biến động cơ cấu doanh thu CTCP Nam Việt 2010 – 2013

Đvt: triệu đồng

2011

Cơ cấu

CHỈ TIÊU | ||||

2010 | 2013 | |||

3. Doanh thu thuần bán hàng và cung cấp dịch vụ | 100,00% | 100,00% | 100,00% | 100,00% |

4. Giá vốn hàng bán | 81,79% | 78,68% | 84,64% | 85,79% |

5. Lợi nhuận gộp bán hàng và cung cấp dịch vụ | 18,21% | 21,32% | 15,36% | 14,21% |

6. Doanh thu hoạt động tài chính | 1,67% | 0,85% | 2,15% | 0,66% |

7. Chi phí tài chính | 1,82% | 2,27% | 2,31% | 2,78% |

- Trong đó: Chi phí lãi vay | 0,77% | 1,35% | 2,18% | 2,61% |

8. Chi phí bán hàng | 3,36% | 5,81% | 4,94% | 3,45% |

9. Chi phí quản lý doanh nghiệp | 5,79% | 5,34% | 8,20% | 6,31% |

10. Lợi nhuận từ hoạt động kinh doanh | 8,91% | 8,75% | 2,06% | 2,33% |

11. Thu nhập khác | 0,51% | 0,58% | 0,85% | 0,20% |

12. Chi phí khác | 0,31% | 0,60% | 0,05% | 0,01% |

13. Lợi nhuận khác | 0,20% | -0,02% | 0,80% | 0,19% |

14. Tổng lợi nhuận kế toán trước thuế | 9,12% | 8,72% | 2,86% | 2,52% |

15. Chi phí thuế TNDN hiện hành | 2,07% | 2,18% | 0,25% | 0,49% |

16. Chi phí thuế TNDN hoãn lại | 0,00% | 0,00% | 0,00% | 0,00% |

17. Lợi nhuận sau thuế TNDN | 7,05% | 6,54% | 2,61% | 2,03% |

2012

Phân tích doanh thu:

Tổng doanh thu của công ty cổ phần Nam Việt trong 4 năm từ 2010 đến 2013 có sự biến động đáng kể. Năm 2011 tăng 10,59% so với 2010 nhưng sang đến năm 2012 lại giảm 6,11% và tăng 8,89% ở 2013. Giai đoạn 2010 – 2011, chịu ảnh hưởng

của suy thoái kinh tế kéo dài từ nửa cuối năm 2008 nên thị trường tiêu thụ sản phẩm bị hạn chế, nhu cầu tấm lợp Fibro cement A giảm đáng kể; lạm phát tăng kéo theo chi phí đầu vào cho hoạt động sản xuất kinh doanh tăng; lãi vay ngân hàng có lúc vượt mức 20%/năm nên việc vay vốn từ các tổ chức tín dụng khó khăn hơn, đặc biệt là vay ngoại tệ phục vụ nhập nguyên liệu; hàng rào xuất khẩu gắt gao. Vì vậy nên công ty đã đề ra 1 số giải pháp như hướng hoạt động sản xuất chế biến gỗ về thị trường nội địa; hợp lý hóa sản xuất để có giá thành hợp lý, thực hiện cạnh tranh bằng chất lượng, phương thức kinh doanh và giá cả linh hoạt; củng cố hệ thống bán hàng, linh hoạt và có các giải pháp cho từng vùng thị trường; cân đối nguồn vốn hoạt động, điều chỉnh qui mô sản xuất, tồn kho… Nhờ vậy tổng doanh thu của công ty giai đoạn này vẫn ghi nhận tăng trưởng, đạt 87,86% so với kế hoạch.

Sang giai đoạn 2012-2013 tình hình kinh tế vẫn chưa thấy dấu hiệu phục hồi ổn định, tổng cầu giảm mạnh đồng thời các tác động khách quan khác như: giá xăng trong năm thay đổi 12 lần, đến cuối năm 2012 đã tăng 2.350đ/lít so với cuối năm 2011; giá điện tăng 2 lần, mỗi lần 5%; giá nước sạch tăng 50% từ 11/7,…đã làm mọi kế hoạch sản xuất kinh doanh của công ty thường xuyên rơi vào trạng thái bị động. Chi phí tăng cao, hàng hóa tồn kho lớn do sức tiêu thụ giảm đã làm tổng doanh thu 2012 chỉ đạt 171.721 triệu đồng, giảm 6,11% so với 2011 và chỉ đạt 70,97% so với kế hoạch đặt ra. Năm 2013 việc xuất khẩu gỗ lạc quan hơn các năm trước làm doanh thu năm này tăng 8,86%, đạt 186.938 triệu đồng, đạt 91,99% so với kế hoạch.

Phân tích giá vốn hàng bán:

Theo như bảng tổng hợp chiều ngang ở trên, khoản mục giá vốn hàng bán có xu hướng tăng liên tục trong suốt giai đoạn 2010 – 2013, tăng 6,39% ở năm 2011; 1,01% ở năm 2012 và tăng đột biến 10,34% năm 2013. Nguyên nhân chủ yếu cho sự gia tăng ở năm 2011 là do sự gia tăng doanh thu biểu hiện ở sản lượng tiêu thụ đã đề cập ở trên. Tuy nhiên sự gia tăng ở năm 2012 lại do chi phí mua nguyên liệu, vật liệu đầu vào tăng cao trong khi sức tiêu thụ hàng hóa năm này lại quá thấp. Năm 2013 do đồng thời doanh thu tăng và chi phí đầu vào tất cả đều tăng, trong khi sức tiêu thụ sản phẩm gỗ khá tốt thì tấm lợp vẫn tiếp tục bị đình trệ nên sự tăng doanh thu vẫn không đủ bù bắp cho mức tăng chi phí này.

Phân tích lợi nhuận gộp:

Lợi nhuận gộp giai đoạn 4 năm vừa qua của công ty cổ phần Nam Việt có sự biến động cùng chiều với doanh thu. Năm 2011 tăng 29,45%, đạt mức 38.994 triệu đồng nhưng bước sang 2012 đã giảm đến 32,38% chỉ còn 26.369 triệu đồng còn 2013 chỉ tăng không đáng kể chỉ 0,73%. Sự tăng trưởng này như đã phân tích các khoản

mục trên, là do tình hình thị trường không khởi sắc mà tiếp tục chuyển biến xấu đi, thị trường bất động sản đóng băng làm lượng hàng tồn kho nhóm vật liệu xây dựng càng tăng đến mức báo động.

Chi phí bán hàng và chi phí quản lý doanh nghiệp:

Chi phí bán hàng tăng đột biến trong năm 2011, đạt mức 10.624 triệu đồng tương đương tăng 91,08%. Sang năm 2012, chi phí này giảm 20,18% chỉ còn 8.480 triệu đồng và chỉ còn 6.442 triệu đồng ở 2013. Nguyên nhân chủ yếu có sự tăng đột biến năm 2011 là do trong năm này phát sinh 1 khoản chi phí tư vấn giám sát công trình 5.159 triệu đồng. Sang năm 2012 chi phí này đã không còn. Báo cáo tài chính NAVIFICO năm 2011, 2012 không ghi chú giải thích thêm cho sự thay đổi này. Tỷ trọng chi phí bán hàng trên doanh thu thuần tuy có thay đổi nhưng vẫn giữ mức tương đối ổn định 5%. Có thể thấy công ty đang nỗ lực tối thiểu hóa chi phí bán hàng nhằm tăng lợi nhuận thu được.

Chi phí quản lý doanh nghiệp tăng với tốc độ khá nhanh, từ 9,6 tỷ đồng năm 2010, năm 2012 là 14 tỷ đồng, tăng gần gấp đôi và giảm còn 12 tỷ đồng năm 2013. Ngoài ra chênh lệch giữa các năm không đồng đều, năm 2011 chỉ tăng 1,95% nhưng năm 2012 lại tăng đến 44,13%, sang năm 2013 lại giảm 16,21%. Mức tăng năm 2012 là do 1 khoản chi phí dự phòng đã tăng đột biến từ 645 triệu đồng lên đến 4,6 tỷ. Tỷ trọng chi phí quản lí doanh nghiệp trên doanh thu thuần năm 2012 tăng tương đối nhiều (tăng 2,86%). Qua đó cũng có thể nhận thấy Navifico có chú trọng đến công tác nhân sự, mỗi năm đều có chính sách phát triển mô hình tổ chức quản lý. Sang năm 2013 công ty cũng đã xem xét điều chỉnh lại mức chi phí này cho thích hợp hơn, hiện tại chi phí này đang ở mức 6,31% so với doanh thu.

Mức tăng của chi phí bán hàng và chi phí quản lý doanh nghiệp đều có chênh lệch so với tốc độ tăng trưởng của doanh thu, vì vậy nếu có thể Navifico nên cân nhắc lại các khoản chi phí này để tối đa hóa lợi nhuận cho công ty.

Lợi nhuận từ hoạt động kinh doanh chính

Đây là phần lợi nhuận quan trọng nhất trong tổng lợi nhuận trước thuế của công ty. Dựa trên số liệu trong báo cáo tài chính của công ty thì lợi nhuận từ hoạt động kinh doanh cũng biến động cùng chiều với doanh thu qua các năm.

Trong giai đoạn từ năm 2010 – 2011, lợi nhuận thuần tăng 8,54%. Nguyên nhân là do sự gia tăng của lợi nhuận gộp, tuy nhiên do sự gia tăng đột biến của chi phí bán hàng và sụt giảm của Doanh thu hoạt động tài chính làm mức tăng lợi nhuận không còn lý tưởng.

Trong giai đoạn từ năm 2011 – 2012, lợi nhuận thuần giảm 77,89% do lợi nhuận gộp giảm mà chi phí quản lý doanh nghiệp lại tăng quá nhanh. Tuy năm này Doanh thu hoạt động tài chính ghi nhận tăng 138,78% nhưng vẫn không đủ để bù đắp cho sụt giảm lợi nhuận.

Trong giai đoạn từ năm 2012 – 2013, lợi nhuận thuần tăng 23,24% do các chi phí đều giảm nhiều.

Tỷ trọng lợi nhuận thuần từ hoạt động kinh doanh trên doanh thu thuần qua các năm ngày càng giảm, từ 8,91% năm 2010 xuống chỉ còn 2,33% năm 2013. Điều này là do chi phí ngày càng tăng làm giảm tốc độ tăng trưởng lợi nhuận từ hoạt động kinh doanh. Trong cơ cấu tài chính thì tỷ trọng lợi nhuận thuần từ hoạt động kinh doanh trên tổng doanh thu là quan trọng nhất, nó thể hiện sự phát triển bền vững của công ty. Do đó, công ty cần cải thiện tốc độ tăng trưởng doanh thu này, nếu các khoản chi phí này càng tăng thì nên cắt giảm để làm tăng lợi nhuận thuần từ hoạt động kinh doanh.

Lợi nhuận từ hoạt động tài chính:

Doanh thu hoạt động tài chính giảm 42,88% năm 2011. Đến năm 2012, chỉ tiêu này đã tăng 138,78% thành 3.693 triệu đồng và giảm 66,57% chỉ còn 1.235 triệu đồng năm 2013. Doanh thu hoạt động tài chính của công ty chủ yếu đến từ nguồn lãi tiền gửi, cho vay; cổ tức, lợi nhuận được chia và chênh lệch tỷ giá đã thực hiện. Trong đó chỉ tiêu có tác động và biến động nhiều nhất là Cổ tức, lợi nhuận được chia. Đồng thời, giai đoạn này công ty liên tục phát sinh các khoản vay nhằm thanh toán lương, mua nguyên vật liệu, vật tư… trong tình hình Thị trường tài chính Việt Nam trên đà suy thoái và khủng hoảng, lãi suất biến động nhiều nên chi phí lãi vay liên tục tăng, gây thất thoát lợi nhuận.

Tỷ trọng doanh thu từ hoạt động tài chính trên doanh thu thuần tương đối ổn định qua các năm, cao nhất là năm 2012, doanh thu từ hoạt động tài chính chiếm 2,15% so với tổng doanh thu. Nhìn chung, doanh thu từ hoạt động tài chính không nên chiếm tỷ trọng quá cao trong cơ cấu thu nhập công ty. Các số liệu về doanh thu từ hoạt động tài chính của công ty là tương đối hợp lý so với các công ty khác cùng ngành.

Lợi nhuận khác:

Đây là khoản thu được từ các hoạt động không thường xuyên của doanh nghiệp. Báo cáo tài chính Navifico các năm từ 2010 – 2013 cho thấy khoản mục này có sự biến động mạnh và thất thường. Sự gia tăng ở khoản mục này ở năm 2011 phần lớn đến từ việc xử lý thiếu theo biên bản kiểm kê, còn ở năm 2012 là từ thu tiền BHXH