c, Mỗi xu hướng chính đều trải qua 3 giai đoạn:

- Giai đoạn tích lũy: thể hiện việc mua của các nhà đầu tư tinh thông.

- Giai đoạn tham gia công chúng: xảy ra khi giá bắt đầu tăng

- Giai đoạn phân phối: xảy ra khi khối lượng có tính chất đầu cơ và sự tham gia công chúng gia tăng.

d, Giá và khối lượng giao dịch có mối quan hệ nền tảng cơ bản:

- Khối lượng tăng khi giá phục hồi và thu hẹp khi giá giảm

- Nếu khối lượng thu hẹp khi giá tăng và gia tăng khi giá giảm cảnh báo sự đảo chiều của xu hướng chính.

4.2 FIBONACCI

Leonard Fibonacci là một nhà toán học nổi tiếng người Ý, đã khám phá ra những dãy số đơn giản tạo ra các tỉ số mô tả sự cân xứng tự nhiên của các sự vật trong vũ trụ. Các tỉ lệ đó xuất hiện từ dãy số sau: 1, 2, 3, 5, 8, 13, 21, 34….Dãy số này thu được bằng cách bắt đầu với 1 và 2, sau đó cộng 1+2 =3, là con số thứ ba rồi tiếp tục như vậy tìm ra các số tiếp theo trong dãy số này. Sau vài con số đầu tiên tạo thành dãy, nếu ta tính toán tỉ số của bất kì số nào với con số lớn hơn kế tiếp, ta sẽ được 0,618. Nếu tính tỉ số giữa 2 con số xen kẽ nhau, ta được 0,382. Fibonacci là một chủ đề rộng lớn và có nhiều cuộc nghiên cứu khác nhau về nó với những cái tên kỳ lạ và được coi là “tỉ lệ vàng”

- Fibonacci hồi truy mức độ: 0,236; 0,382; 0,500; 0,618; 0,764

- Fibonacci mở rộng mức độ: 0,00; 0,382; 0,618; 1,000; 1,382; 1,618.

Các tỉ số trên sẽ được phần mền tự động thực hiện. Những nhà giao dịch dùng những mức hồi truy Fibonacci như là mức sàn và mức trần.

Fibonacci hồi truy (FR)

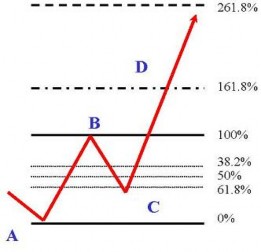

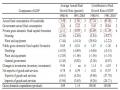

Được xác định trước tiên bằng cách vẽ đường thẳng nối kết giữa hai điểm giá cao nhất và thấp nhất của đồ thị giá trong giai đoạn phân tích. Một loạt 9 đường nằm ngang sau đó được vẽ lên tại các mức Fibonacci 0.0%,

23.6%, 38.2%, 50%, 61.8%, 100%, 161.8%, 261.8%, và 423.6% tương ứng

với chiều cao tính từ điểm giá cao nhất đến thấp nhất (một số đường có thể không được vẽ ra khi nằm ngoài quy mô phân tích của đồ thị)

Hình 1.7 Các mức giới hạn của Fibonacci hồi truy.

Đối với tín hiệu mua vào, khi giá chạm vào điểm A thể hiện một tín hiệu mua trong ngắn hạn, khi giá tăng đến điểm B thì giá sẽ điều chỉnh xuống điểm C nó là một điểm hỗ trợ rất mạnh tương ứng với F 61.8, do đó tại C giá sẽ bật ngược trở lại.

Đối với tín hiệu bán ra, khi giá chạm đến điểm A nó bắt đầu thể hiện một tín hiệu bán ra trong ngắn hạn, giá giảm xuống điểm B thì sẽ có sự điều chỉnh cho giá qua trở lại điểm C, tuy nhiên nó lại trùng với mức kháng cự mạnh nhất F61.8 rồi sẽ lao xuống trở lại. Trong những giai đoạn như thế này, giá thường lên cao trong 2-5 ngày rồi lại xuống thấp, biến động giá cứ diễn ra liên tục cho đến khi nó gặp mức kháng cự hay hỗ trợ mạnh nhất rồi tiếp tục đảo chiều.

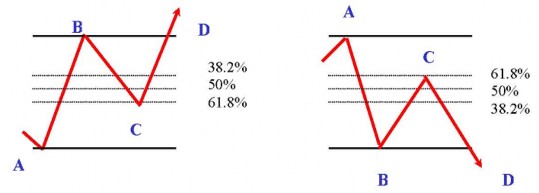

Fibonacci mở rộng:

Ứng dụng kế tiếp của Fibonacci mở rộng là để thu lại lợi nhuận từ những biến đổi của giá trên thị trường. Người ta thường dùng Fibonacci hồi truy để vào thị trường và dùng Fibonacci mở rộng để tìm những ngưỡng thoát ra khỏi thị trường. Một ví dụ mô tả dưới đây sẽ giúp ta hiểu hơn về việc sử dụng Fibonacci mở rộng.

Mức giá mục tiêu để thoát khỏi thị trường là điểm D, mức hỗ trợ giá đảo chiều đi lên F61.8 (fibonacci retracement) là C, điểm C này có thể tính toán được dựa trên các mức giá tại điểm A và B, nhưng tất cả các phần mềm hiện nay đều có thể tự tính cho chúng ta. Khi giá đi từ A lên đến B rồi lại đi xuống gặp ngưỡng hỗ trợ mạnh nhất F 61.8 thì giá có thể quay trở lại mức 161.8% (điểm D) lúc này ta có thể thoát ra khỏi thị trường, tuy nhiên giá vẫn còn có thể lên cao hơn nữa

Hình 1.8 Fibonacci mở rộng

|

Có thể bạn quan tâm!

-

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 2

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 2 -

Khái Niệm Và Đặc Điểm Của Phân Tích Kĩ Thuật

Khái Niệm Và Đặc Điểm Của Phân Tích Kĩ Thuật -

Ưu Điểm Và Nhược Điểm Của Phân Tích Kĩ Thuật

Ưu Điểm Và Nhược Điểm Của Phân Tích Kĩ Thuật -

Những Đặc Điểm Cơ Bản Của Kinh Doanh Trên Thị Trường Ngoại Hối .

Những Đặc Điểm Cơ Bản Của Kinh Doanh Trên Thị Trường Ngoại Hối . -

Tăng Trưởng Thực Tế Bình Quân Của Các Thành Phần Đóng Góp Vào Gdp Hàng Năm Từ 1980 Đến 2003

Tăng Trưởng Thực Tế Bình Quân Của Các Thành Phần Đóng Góp Vào Gdp Hàng Năm Từ 1980 Đến 2003 -

Diễn Biến Tỷ Giá Usd/jpy Tháng 1 Năm 2010

Diễn Biến Tỷ Giá Usd/jpy Tháng 1 Năm 2010

Xem toàn bộ 114 trang tài liệu này.

4.3 Mức sàn, mức trần, đường xu hướng và kênh xu hướng.

4.3.1 Mức sàn (support) và mức trần (resistance)

Mức sàn và mức trần là một trong những khái niệm quan trọng nhất trong giao dịch, nhưng dường như mọi người đều có những ý tưởng riêng cho mình để xác định mức trần hay mức sàn.

4.3.2 Đường xu hướng

Đường xu hướng là một phương pháp phân tích kĩ thuật thường dùng nhất trong giao dịch ngày nay, và cũng được xem là rất hiệu quả.

Nếu vẽ đúng những đường xu hướng có thể chính xác như bất kì phương pháp nào khác. Những lại có rất nhiều nhà giao dịch đã vẽ chúng không đúng hoặc cố tình vẽ đường xu hướng khớp với thị trường dẫn đến việc giao dịch không hiệu quả. Theo cách đơn giản nhất, một đường xu hướng đi lên được vẽ dọc theo những đáy của các mức sàn (khu vực đáy). Còn đường xu hướng đi xuống vẽ dọc theo những đỉnh của khu vực mức trần.

4.3.3 Kênh xu hướng

Để tạo một kênh đi lên chúng ta có thể vẽ một đường song song cùng với đường xu hướng đi lên, và sau đó dịch chuyển chúng đến vị trí sao cho chúng chạm vào những điểm cao nhất vừa mới hình thành.

Để tạo một kênh đi xuống đơn giản là vẽ một đường song song cùng đường xu hướng đi xuống, và sau đó di chuyển chúng đến vị trí sao cho chúng chạm vào những điểm thấp nhất vừa mới hình thành.

Khi giá chạm vào đường kênh ở dưới đáy thì đó là cơ hội để mua vào. Và ngược lại khi giá chạm vào đường kênh phía trên thì đó được xem là lúc để bán ra.

4.4 Đường trung bình động

Một đường trung bình động chỉ đơn giản là một cách để làm mềm biến động của giá cả theo thời gian. Khi nói: “đường trung bình động” thì có nghĩa là lấy giá đóng cửa trung bình của một đồng tiền trong X chu kì cuối cùng.

Giống như các vật chỉ thị khác, đường trung bình động được dùng để dự báo giá ở tương lai. Bằng cách xem xét độ dốc của trung bình động, ta sẽ có những dự báo tổng quát như là giá sẽ đi đến chỗ nào.

Đường trung bình động có vai trò làm mềm dao động của giá. Có nhiều dạng đường trung bình động khác nhau, và mỗi đường có mức độ làm phẳng khác nhau. Thông thường, đường trung bình động càng mềm (phẳng) bao nhiêu, thì nó thể hiện sự phản ứng chậm đối với sự biến động giá bấy nhiêu (đáp ứng với sự thay đổi về giá càng chậm). Đường trung bình động càng

nhấp nhô, thì nó thể hiện sự phản ứng càng nhanh đối với sự biến động giá (đáp ứng đối với sự thay đổi về giá càng nhanh).

- Trung bình động đơn giản (SMA): một đường trung bình động đơn giản là loại đơn giản nhất trong các trung bình động. Về căn bản, một điểm trung bình động đơn giản được tính bằng cách cộng tất cả các giá đóng cửa của X chu kì cuối cùng và rồi chia số đó cho X.

- Trung bình động theo hàm số mũ (EMA): Đường trung bình động theo hàm số mũ đặt trọng số lớn hơn cho những chu kỳ gần nhất vì thế nó chỉ cho ta thấy các nhà giao dịch đang làm gì. Hơn thế nữa, các nhà giao dịch thường dùng biểu đồ khung thời gian ngắn đối với đường EMA, những giá trị của nó sẽ giúp ta bắt kịp xu hướng rất nhanh để có thể đạt kết quả với lợi nhuận cao hơn.

4.5 Đường Bollinger Bands

Bollinger bands được sử dụng để đo lường sự biến động của thị trường. Một cách cơ bản, công cụ này cho chúng ta biết thị trường đang QUIET- ít biến động hay thị trường đang LOUD- giá dao động mạnh. Khi thị trường ít biến động thì hai đường co lại, và khi thị trường biến động mạnh thì hai đường tách xa nhau. Điểm nổi bật của Bollinger bands là giá luôn có xu hướng trở về mức giá trị giữa hai đường biên. Đó là toàn bộ ý tưởng phía sau của Bollinger bands , nó hoạt động như một mức giá sàn phụ và mức giá trần phụ. Nếu chúng ta sử dụng khung thời gian càng dài thì Bollinger bands càng mạnh. Sự thắt chặt của Bollinger bands là một điều rất tốt. Khi hai band thắt chặt lại với nhau, nó thường có nghĩa rằng sự đột phá sắp xảy ra. Nếu thanh nến bắt đầu phá lên band trên, sau đó thường sẽ tiếp tục đi lên. Nếu những thanh nến bắt đầu phá xuống dưới, sau đó thường tiếp tục đi xuống. Những thiết lập về giá trong Bollinger bands không diễn ra mỗi ngày nhưng chúng ta có thể nhận ra chúng vài lần trong một tuần nếu xem biểu đồ 15 phút

4.6 MACD

MACD là một từ viết tắt của đường trung bình hội tụ phân kì. Công cụ này được sử dụng để nhận ra những giá trị trung bình động mà có thể chỉ ra cho ta thấy một xu hướng mới, bất kể nó đi lên hay đi xuống. Sau cùng, ưu thế số một của chúng ta trong giao dịch là có thể nhận ra một xu hướng, bởi vì đó là nơi mà hầu hết tiền được tạo ra.

Với MACD chúng ta sẽ thấy 3 con số được thiết lập cho nó. Con số thứ nhất là con số chỉ chu kỳ được sử dụng để tính đường dịch chuyển nhanh, số thứ hai là số chỉ chu kỳ sử dụng cho đường dịch chuyển chậm, và số thứ ba là số cột được sử dụng để tính đường trung bình, nó nằm giữa số thứ nhất và số thứ hai.

Hình 1.9 Bolinger band, đường trung bình động- MA và đường trung bình hội tụ phân kì-MACD

Biểu đồ này đơn giản là vẽ lên sự khác nhau giữa đường trung bình Fast và Slow. Nếu ta nhìn vào bản đồ nguyên bản ta có thể thấy rằng khi hai đường trung bình tach rời nhau thì biểu đồ sẽ bung ra to hơn. Điều này gọi là sự phân kì bởi vì đường Fast tách ra hay di chuyển xa dần đường Slow. Khi

hai đường trung bình tiến lại gần nhau thì biểu đồ thu nhỏ lại. Điều này gọi là sự hội tụ bở gì đường Fast đang hội tụ hay tiến lại gần đường Slow.

Một mặt hạn chế của MACD là đường trung bình có khuynh hướng thường chậm hơn so với giá. Bởi vì nó chỉ là trung bình của giá quá khứ. Khi MACD thể hiện trung bình của các đường trung bình, sau đó lại được làm phẳng bằng một đường trung bình khác nữa nên ta có thể hình dung được rằng nó đã bị chậm một khoảng khá nhiều. Tuy nhiên, nó vẫn là một công cụ rất ưa thích của các nhà giao dịch.

4.7 PARABOLIC SAR

Parabolic Sar là một công cụ dùng để nhận biết nơi kết thúc của một xu hướng. Một đường Parabolic Sar (stop and reversal- Kết thúc và đảo chiều) được vẽ bởi những chấm, hoặc những điểm. Nó chỉ ra một sự đảo chiều tiềm năng trong sự di chuyển của giá.

Parabolic Sar là một công cụ rất đơn giản. Cơ bản, khi các chấm ở phía dưới thanh nến, đó là dấu hiệu để mua; và khi những chấm ở phía trên thanh nến, đó là dấu hiệu để bán. Đây hầu như là một dấu hiệu sớm nhất được thể hiện bởi vì nó cho biết giá cũng lên hay xuống như vậy. Như vậy công cụ này tốt nhất sự dụng trong thị trường có xu hướng, và không nên sử dụng trong thị trường không ổn định khi giá di chuyển vô hướng.

4.8 STOCHASTICS

Stochastics là một công cụ chỉ thị khác giúp ta nhận ra đâu là nơi một xu hướng có thể kết thúc. Bằng định nghĩa, Stochastics là một công cụ đo lường điểm không thể mua và điểm không thể bán trong thị trường. Hai đường tương tự như MACD vì cũng có một đường nhanh và một đường chậm. Thang đo Stochastics dao động từ 0 100, khi các đường Stochastics lớn hơn 70 nó có nghĩa là thị trường lúc này không nên mua nữa. Khi các đường Stochastics thấp hơn 30 nó có nghĩa rằng thị trường lúc này không nên

bán nữa. Như một quy luật, ta mua khi thị trường không thể bán và ta bán khi thị trường không thể mua.

4.9 Chỉ số sức mạnh tương đối ( Relative strength index- RSI)

RSI tương tự như Stochastics là nó chỉ ra điểm không thể mua và điểm không thể bán trong thị trường. Nó cũng dao động từ 0100. Nếu dưới 20 là không thể bán, nếu trên 80 thì ta không thể mua.

RSI có thể được sử dụng như Stochastics, từ biểu đồ dưới đây ta có thể thấy rằng khi RSI rớt xuống 20, nó rõ ràng cho thấy một thị trường không thể bán. Sau khi rớt, giá đã nhanh chóng quay trở lại. RSI là một công cụ rất phổ biến bởi vì nó có thể được sử dụng để xác nhận sự hình thành một xu hướng. Nếu ta nghĩ một xu hướng đang được hình thành, hãy nhìn vào RSI và nhìn vào nơi nào nó lớn hơn và nhỏ hơn 50. Nếu ta nhìn thấy một xu hướng lên, sau đó phải chắc chắn rằng RSI lớn hơn 50. Nếu nhìn thấy một xu hướng đi xuống sau đó phải chắc chắn rằng RSI nhỏ hơn 50.

Hình 1.10 PARABOLIC SAR, STOCHASTICS, RSI-chỉ số sức mạnh tương đối