1.3 Ưu điểm và nhược điểm của phân tích kĩ thuật

Ưu điểm:

- Phân tích kĩ thuật chỉ quan tâm đến sự dịch chuyển cung- cầu dẫn đến sự thay đổi xu hướng của giá

- Dữ liệu phân tích minh bạch dễ tiếp cận.

- Cho biết thời điểm mua- bán hớp lý nhất. Làm tăng hiệu suất sử dụng vốn do hành động theo diễn biến thị trường.

Nhược điểm:

- Không phát huy tác dụng trong điều kiện thị trường hiệu quả

- Một quy tắc giao dịch hiệu quả sẽ nhanh chóng bị lỗi thời khi có nhiều người sử dụng nó.

Với những đặc điểm khác nhau tạo nên những ưu điểm và nhược điểm bổ sung cho nhau của phân tích kĩ thuật và phân tích cơ bản. Chính vì vậy mà để kinh doanh hiệu quả không chỉ trên thị trường ngoại hối mà hầu hết các thị trường giao sau, thị trường chứng khoán các nhà giao dịch thành công đều phải kết hợp cả hai phương pháp này.

2. Các loại biểu đồ

2.1 Biểu đồ tuyến (line charts)

Một biểu đồ tuyến đơn giản là một đường được vẽ từ một giá đóng cửa này đến một giá đóng cửa kế tiếp. Khi các giá đóng cửa này được nối với nhau chúng ta có thể nhìn thấy sự chuyển động của một cặp giá ngoại tệ trên một khoảng thời gian.

2.2 Biểu đồ thanh phương Tây (Western bar charts)

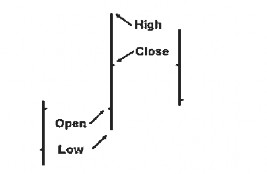

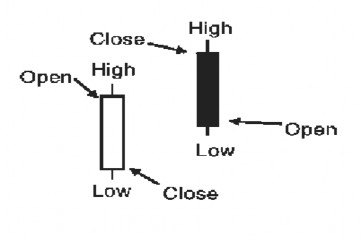

Biểu đồ thanh cũng cho chúng ta thấy giá đóng cửa, trong khi đồng thời cũng chỉ ra giá mở cửa, cũng như cho ta thấy giá cao và giá thấp. Đáy của thanh thẳng đứng biểu thị giá trị thấp nhất đã giao dịch trong một khoảng thời gian, trong khi đỉnh của thanh chỉ ra giá cao nhất đã xảy ra. Vì thế, thanh

thẳng đứng biểu thị phạm vi giao dịch của cặp tiền tệ một cách đầy đủ. Vạch ngang bên trái là giá mở cửa và bên phải là giá đóng cửa.

Biểu đồ thanh cũng được gọi là biểu đồ “OHLC”

Hình 1.1 Biểu đồ thanh

High: mức giá cao nhất trong ngày giao dịch Low: mức giá thấp nhất Open: mức giá mở cửa Close: mức giá đóng cửa |

Có thể bạn quan tâm!

-

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 1

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 1 -

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 2

Phân tích cơ bản và phân tích kỹ thuật trong kinh doanh trên thị trường ngoại hối và điều kiện áp dụng cho Việt Nam - 2 -

Khái Niệm Và Đặc Điểm Của Phân Tích Kĩ Thuật

Khái Niệm Và Đặc Điểm Của Phân Tích Kĩ Thuật -

Mức Sàn, Mức Trần, Đường Xu Hướng Và Kênh Xu Hướng.

Mức Sàn, Mức Trần, Đường Xu Hướng Và Kênh Xu Hướng. -

Những Đặc Điểm Cơ Bản Của Kinh Doanh Trên Thị Trường Ngoại Hối .

Những Đặc Điểm Cơ Bản Của Kinh Doanh Trên Thị Trường Ngoại Hối . -

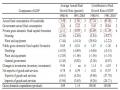

Tăng Trưởng Thực Tế Bình Quân Của Các Thành Phần Đóng Góp Vào Gdp Hàng Năm Từ 1980 Đến 2003

Tăng Trưởng Thực Tế Bình Quân Của Các Thành Phần Đóng Góp Vào Gdp Hàng Năm Từ 1980 Đến 2003

Xem toàn bộ 114 trang tài liệu này.

2.3 Biểu đồ cây nến Nhật Bản (Japanese candlestick charts)

Biểu đồ cây nến biểu thị những thông tin giống như biểu đồ thanh. Tuy nhiên, ở loại biểu đồ này, khối lớn hơn ở chính giữa biểu thị một dãy giá đóng cửa và mở cửa. Theo truyền thống, nếu khối ở giữa được lấp đầy hoặc tô màu nghĩa là giá tiền tệ lúc đóng cửa thấp hơn giá lúc mở cửa. Nếu giá đóng cửa cao hơn giá mở cửa, khối ở giữa sẽ là màu trắng hoặc rỗng. Người ta cũng có thể dùng mầu xanh thay cho màu trắng và màu đỏ thay cho màu đen.

Hình 1.2 Biểu đồ hình nến

High: mức giá cao nhất trong ngày giao dịch Low: mức giá thấp nhất Open: mức giá mở cửa Close: mức giá đóng cửa |

Mục đích của biểu đồ cây nến là để phục vụ như một phương tiện trợ giúp khi mà những thông tin về giá cả xuất hiện trên biểu đồ thanh OHLC. Lợi thế của loại biểu đồ này là:

- Dễ hiểu và nó là một công cụ tốt bắt đầu tính toán phân tích biểu đồ

- Dễ sử dụng, mắt chúng ta có thích nghi ngay lập tức với những thông tin trên kí hiệu của thanh

- Biểu đồ cây nến và mẫu hình cây nến có những tên đặc biệt và dễ nhớ

- Thuận tiện để nhận diện những điểm thay đổi thị trường- đảo chiều từ thị trường đang lên sang thị trường đi xuống hoặc ngược lại.

Biểu đồ cây nến giúp ta dễ nhận biết và giải thích hơn nhiều sự thay đổi về cảm nhận của thị trường trên cơ sở hằng ngày bằng cách nhìn sự thay đổi màu sắc trên thân cây nến.

Cây nến cũng có những kích cỡ thân khác nhau. Thân cây nến dài tượng trưng cho sức mua và sức bán mạnh, khối lượng mua bán càng nhiều thì thân cây nến càng dài. Thân cây nến ngắng thể hiện rất ít người mua bán.

Cây nến rỗng và dài nghĩa là đang có rất nhiều người mua, thân càng dài thì khoảng cách giữa giá mở và giá đóng càng lớn. Cây nến dài có tô màu nghĩa là có nhiều người bán, thân càng dài thị khoảng cách giữa giá mở và giá đóng càng lớn. Điều này có nghĩa là giá đã rớt mạnh so với lúc mở cửa.

Những mẫu hình cơ bản của đồ thị cây nến

Spinning tops

Là loại cây nến có bóng dưới và bóng trên dài, còn thân chính thì ngắn, màu sắc của thân chính rất quan trọng. Mẫu hình này thể hiện tính do dự của người mua lẫn người bán.

Thân chính ngắn (có thể rỗng hay tô màu) thể hiện xu thế dao động rất chậm giữa giá mở và giá đóng, và hai bóng thể hiện cuộc chiễn giữa người mua và người bán, nhưng không ai thắng cả.

- Nếu một spinning top được thành lập trong quá trình đi lên thì có nghĩa là không còn nhiều người mua nữa và có thể xảy ra sự đảo chiều.

- Nếu một spinning top được thành lập trong quá trình đi xuống thì có nghĩa là không còn nhiều người bán nữa và có thể xảy ra sự đảo chiều.

Maruboru

Là loại cây nến không có bóng của cột hình nến. Tuỳ thuộc vào thân cây nên là rỗng hay được tô mày thì giá cao nhất và giá thấp nhất trùng với giá mở cửa.

Maruboru màu trắng có thân màu trắng, dài và không có bóng. Giá mở cửa trùng với giá thấp nhất, và giá đóng cửa trùng với giá cao nhất. Đây là mẫu biểu đồ thể hiên xu hướng đi lên rất mạnh và có rất nhiều người mua trong suốt phiên giao dịch

Maruboru màu đen có thân màu đen, dài và không bóng. Giá mở cửa trùng với giá cao nhất và giá đóng cửa trùng với giá thấp nhất. đây là mẫu thể hiện hình nến đi xuống và cho thấy những người bán đang làm chủ phiên giao dịch. Nó ám chỉ thị trường tiếp tục giảm hay đảo chiều đi xuống.

Doji

Hình cây nến doji được hình thành khi giá mở cửa và giá đóng của bằng nhau. Doji thể hiện sự không nhất quán của thị trường, là cuộc chiến bất phân thắng bại của người bán và người mua. Giá dao động trên dưới giá mở cửa suốt phiên giao dịch, nhưng khi đóng cửa giá gần bằng hoặc bằng giá mở cửa.

3. Các mẫu hình cơ bản trong phân tích kĩ thuật.

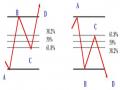

Mô hình 2 đỉnh – (double tops): Hiện tượng này xuất hiện khi giá đạt đến một điểm cao rõ rệt, vượt hẳn điểm trước đây, sau đó quay lại điểm đó và lại vượt lên. Khi thời gian 2 đỉnh liên tiếp của sự tăng giá này cách nhau càng lâu thì càng thể hiện khả năng tăng giá của đồ thị này. Sự biến đổi của mô hình này tương tự như hiện tượng mà người ta gọi là mô hình các đỉnh “M” hay 1-2-3 đợt sóng tăng giá. Tuy nhiên, sự tăng giá thứ 2 thường thấp hơn sự

tăng giá đầu tiên đối với mô hình này. Trong hầu hết các trường hợp, những điểm quyết định thường là những điểm tăng giá, đó là những điểm đánh dấu khả năng xuất hiện một mức giá trần mong đợi, và một mức giá thấp tạm thời. Nếu giá giảm xuống thấp hơn mức đó, đó là sự xác nhận đỉnh mô hình và dấu hiệu khuyên ta nên bán.

Hình 1.3 Mẫu hình hai đỉnh

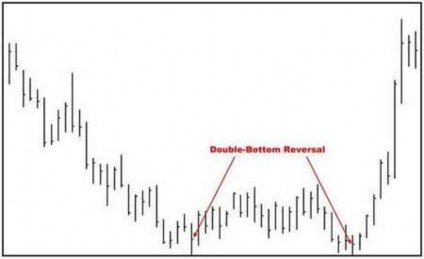

Mô hình 2 đáy (double bottom) : nguyên tắc của mô hình này giống như sự ngược lại của mô hình 2 đỉnh. Tương tự mô hình này được gọi là mô hình các đáy “W” hoặc 1-2-3 đợt sóng giảm giá. Trong tất cả các trường hợp của mô hình này, giá đạt đến một mức thấp rõ rệt, có sự bật lên 1 chút, sau đó rớt xuống mức thấp để thử lại 1 lần nữa, và cuối cùng tăng trở lại. Khi giá vượt khỏi mức cao tạm thời, khi đó đáy mô hình được xác nhận và thị trường nên bán.

Hình 1.4 Mẫu hình hai đáy

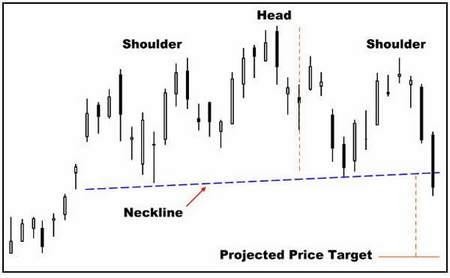

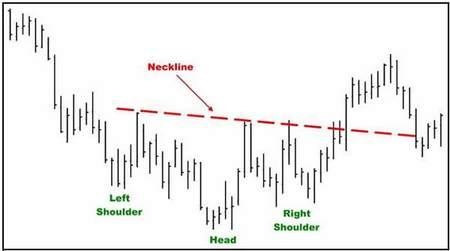

Mô hình “đầu và vai” (Head-and-shoulders top reversal): Mô hình đảo ngược khuynh hướng truyền thống này xuất hiện khi thị trường tạo ra một điểm cao mới (left shoulder), giảm xuống, tăng lên đến đỉnh mới cao hơn (head) và giảm trở lại, sau đó tăng tới 1 đỉnh cao mới sau 1 thời gian có thể là bằng với đỉnh bên trái (left shoulder) và sau đó thì giảm trở lại. Điểm mấu chốt ở đây là “1 đường tiệm cận” - “neckline” hoặc là 1 đường nằm ngang mà có thể nối 2 điểm thấp trên đồ thị.

Hình 1.5 Mẫu hình Vai- đầu - vai

Khi giá rớt xuống thấp hơn “neckline”, đó là dấu hiệu kết thúc sự tăng giá và có khả năng bắt đầu 1 đợt giảm giá của thị trường. Tuy nhiên, trong nhiều trường hợp giá có khuynh hướng đi ngược với xu hướng thị trường vì vậy sự dừng lại chưa tạo ra một xu hướng giảm giá ngay. Đôi khi điểm dừng lại của đường tiệm cận xuất hiện như 1 sự gián đoạn hoặc báo hiệu 1 xu hướng giảm giá mạnh, ủng hộ cho sự đảo ngược về giá.

Mô hình “ đầu và vai” là một trong nhiều loại mô hình đồ thị khác nhau mà được sử dụng để hoạch định cho chiến lược về giá. Các nhà phân tích đo lường khoảng cách từ đỉnh “head” đến đường tiệm cận của đồ thị sau đó trừ đi khoảng cách từ điểm ngừng của đường tiệm cận để tính toán xem giá có thể giảm đến mức nào.

Mô hình “đầu và vai” đảo ngược (Head-and-shoulders bottom reversal) : các đáy “vai và đầu” cũng giống các đỉnh “vai và đầu” nhưng ngược lại. Điều này có nghĩa là giá trượt xuống 1 mức thấp (left shoulder), tăng trở lại sau 1 thời gian, sau đó giảm xuống đến 1 mức thấp hơn (head), lại tăng trở lại và sau cùng là hạ xuống lần nữa đến 1 mức thấp xấp xỉ với mức “left shoulder” (right shoulder).

Hình 1.6 Mẫu hình Vai- đầu- vai đảo ngược

Đường tiệm cận của đồ thị rất quan trọng. Khi giá vượt khỏi đường tiệm cận này, mô hình đảo ngược kết thúc và 1 xu hướng tăng tiềm năng có thể xuất hiện. Cùng với các đỉnh “ vai và đầu”, có thể có 1 vài giao dịch về phía sau và phía trước theo cả 2 phía của đường tiệm cận khi thị trường quyết định chọn hướng đi, và khoảng cách giữa đường tiệm cận và đỉnh “head” có thể được sử dụng để dự đoán xem giá có thể biến động như thế nào.

4. Các Lý thuyết cơ bản và công cụ sử dụng trong phân tích kĩ thuật

4.1 Lý thuyết Dow

Là cơ sở đầu tiên cho mọi nghiên cứu kĩ thuật trên thị trường. Mặc dù nó thường bị coi là trễ so với thị trường nhưng nó vẫn được đông đảo những người có quan tâm đến và tôn trọng. Cơ sở để xây dựng cũng như đối tượng nghiên cứu của lý thuyết chính là những biến động của bản thân thị trường (thể hiện trong chỉ số trung bình của thị trường). Lý thuyết này được áp dụng cho phân tích kĩ thuật trên mọi thị trường không chỉ riêng chứng khoán mà cả trong kinh doanh ngoại hối nó cũng được xem là một lý thuyết nền tảng. Khi nghiên cứu lý thuyết Dow các nguyên lý quan trọng sau:

a, Giá đóng cửa hàng ngày phản ánh tất cả hành động của thị trường b, Mô tả thị trường có 3 xu thế

- Xu thế cấp 1: là những chuyển động lớn của tỷ giá, bao hàm cả thị trường, thường sử dụng biểu đồ ngày và biểu đồ tuần. Còn đối với thị trường chứng khoán xu thế này có thể kéo dài trong cả vài năm.

- Xu thế cấp 2: là những điều chỉnh có tác động làm gián đoạn quá trình vận động của giá theo xu thế cấp 1. Thường thì những biến động trung gian này kéo dài trong nhiều giờ cho đến 1 tuần.

- Xu thế nhỏ: đây là những dao động trong thời gian ngắn, thông thường các nhà phân tích thường dùng các biểu đồ 1 phút hoặc 5 phút để phân tích các biến động ngắn hạn này. Bản thân những dao động ngắn này không thực sự có ý nghĩa nhưng chúng góp phần tạo nên các xu thế trung gian.