trị - xã hội. Thêm vào đó, các doanh nghiệp có sở hữu Nhà nước được cho là có sự “bảo lãnh ngầm” của Nhà nước nên các mối quan hệ với các đối tác như các tổ chức hành chính, ngân hàng, đối tác chiến lược có sự khác biệt hơn. Có những quan điểm trái chiều về tác động của sở hữu Nhà nước đến TKCCP. Một số ý kiến cho rằng, các công ty Nhà nước hoạt động kinh doanh không hiệu quả và không mang lại lợi ích cho cổ đông thiểu số, hiệu quả quản trị yếu và kém minh bạch thông tin dẫn tới TKCCP giảm như các nghiên cứu của (Shleifer và Vishny, 1994; Boutchkova và Megginson, 2000). Tuy nhiên, minh chứng tại một số quốc gia đang phát triển với sự hỗ trợ của Chính phủ cho các doanh nghiệp này như ưu đãi về thuế, vốn vay hay các dự án đã giúp hiệu quả hoạt động của các doanh nghiệp này tốt hơn. Điều này đã gián tiếp tác động tới TKCCP đặc biệt trong thời kỳ khủng hoảng kinh tế theo (Borisova và cộng sự, 2015).

Sở hữu cổ đông lớn: Chủ sở hữu phải đánh đổi giữa quyền kiểm soát và TKCCP theo nghiên cứu của (Coffee, 1991; Holmström và Tirole, 1993). Khi quyền kiểm soát tập trung trong một số cổ đông và nắm giữ dài hạn thì số lượng cổ phiếu được giao dịch trên thị trường sẽ giảm dẫn tới giảm TKCCP. Có thể thấy rằng, nguyên nhân khiến TKCCP giảm tại các doanh nghiệp có sự xuất hiện sở hữu CĐL do: Thứ nhất, khi sở hữu một lượng lớn cổ phiếu, nhóm cổ đông này có lợi thế thông tin về doanh nghiệp hơn so với các cổ đông còn lại khi CĐL sử dụng lợi thế thông tin để giao dịch cổ phiếu sẽ gây ra bất cân xứng thông tin và giảm TKCCP. Thứ hai, CĐL có xu hướng nắm giữ cổ phiếu trong dài hạn nên làm giảm tần suất giao dịch cổ phiếu và lượng cổ phiếu sẵn sàng giao dịch trên thị trường.

Trong khi, cá nhân có xu hướng đầu tư vào các công ty nhỏ hơn để trở thành CĐL và nắm quyền kiểm soát công ty khi nắm giữ khối lượng lớn cổ phiếu thường đồng thời giữ chức vụ trong Hội đồng quản trị công ty. Như vậy, điều khó tránh khỏi là bất cân xứng thông tin sẽ tăng lên khi nhóm cổ đông này có lợi thế về thông tin hơn các NĐT bên ngoài. Khác biệt giữa cổ đông tổ chức và cổ đông cá nhân tới TKCCP có thể từ vốn, kinh nghiệm quản trị doanh nghiệp. Nhưng cùng chung đặc điểm về mâu thuẫn lợi ích và thông tin giữa những CĐL đồng thời tham gia hoạt động quản trị và giảm lượng cổ phiếu giao dịch trên thị trường.

Sở hữu của NĐT nước ngoài: Theo lý thuyết đại diện, NĐT nước ngoài thường là những CĐL với chiến lược đầu tư dài hạn nhằm chia sẻ lợi ích kinh tế trong tương lai

chính vì vậy họ giám sát chặt chẽ hoạt động của nhà quản trị. Hơn nữa, với các quốc gia đang phát triển, NĐT nước ngoài được cho là mang đến sự cải thiện về hoạt động quản trị giúp hiệu quả hoạt động tăng lên; chính sách công bố và minh bạch thông tin hơn làm giảm bất cân xứng thông tin giữa các NĐT trên thị trường. Đồng thời, với kinh nghiệm đầu tư và nguồn vốn lớn, NĐT nước ngoài giúp cho hoạt động giao dịch sôi động hơn và chi phí giao dịch bình quân giảm. Một số nghiên cứu thực nghiệm cũng đã chứng minh tại các thị trường mới nổi, sở hữu NĐT nước ngoài có tác động thuận chiều tới TKCCP như (Lewis, 1999; Bekaert và cộng sự, 2000). Tuy nhiên, một số ý kiến khác cho rằng, NĐT nước ngoài với sự khác biệt về văn hóa, môi trường thông tin và khoảng cách địa lý sẽ cản trở việc giám sát nhà quản trị. Thêm vào đó, NĐT nước ngoài được ưu ái về thông tin và quyền lợi nên họ tạo ra dự báo kịp thời và chính xác hơn các NĐT trong nước theo như nghiên cứu của (Grinblatt và Keloharju, 2000; Rhee và Wang, 2009). Tác động của sở hữu NĐT nước ngoài tới TKCCP tại các nền kinh tế với thể chế và chính sách pháp luật khác nhau sẽ cho kết quả khác nhau.

Thứ hai, cấu trúc sở hữu dựa trên mức độ tập trung sở hữu được chia làm 2 loại: sở hữu tập trung và sở hữu phân tán. Sở hữu tập trung được cho là phần lớn vốn của công ty được sở hữu bởi một cá nhân hoặc một nhóm cá nhân, tổ chức và đồng thời nhóm cá nhân, tổ chức này thực hiện hoạt động quản trị và chi phối các quyết định. Vì vậy, việc ra quyết định của nhà quản trị nhằm bảo vệ lợi ích của nhóm cổ đông này là điều khó tránh và quyền lợi của các cổ đông nhỏ khác sẽ bị ảnh hưởng. Nghiên cứu của Porta và cộng sự (1996) đã chỉ ra rằng, quốc gia tồn tại quyền sở hữu cổ phiếu tập trung cao tại các doanh nghiệp thường có qui định bảo vệ nhà đầu tư kém hơn. Ngược lại, sở hữu phân tán được hiểu là vốn chủ của công ty được sở hữu bởi số lượng lớn các cổ đông, việc quản trị và ra quyết định do ban giám đốc công ty. Đồng thời, các cổ đông nhỏ lẻ không tham gia hoạt động quản trị và ít có động lực để kiểm tra chặt chẽ hoạt động quản trị. Nghiên cứu của Ragazzi (1981) cho rằng công ty được sở hữu phân tán là công ty cổ phần được sở hữu bởi một số lượng lớn các cá nhân, tổ chức và cổ đông không có khả năng nhận được lợi ích trực tiếp hoặc gián tiếp vượt trội so với các cổ đông khác. Lợi ích trên mỗi cổ phần là giống nhau giữa các cổ đông. Các thành viên trong hội đồng quản trị không phân biệt số lượng cổ phiếu nắm giữ đều nhận mức thù lao dựa trên đóng góp của họ cho hoạt động quản trị doanh nghiệp (thù lao theo giá thị trường lao động). Ngoài ra, cổ đông nội bộ không thể nhận được lợi ích trực tiếp hoặc gián tiếp từ thông tin nội bộ của doanh nghiệp. Có thể thấy rằng, mức độ sở hữu phân tán sẽ đồng nghĩa với số lượng cổ phiếu tự do chuyển nhượng của công ty trên thị trường.

Cổ phiếu tự do chuyển nhượng (Free-float) được hiểu là cổ phiếu được nắm giữ bởi các cổ đông không bị giới hạn quyền chuyển nhượng, không nắm quyền kiểm soát công ty và không nhận được bất kỳ lợi ích vượt trội nào so với các cổ đông khác. Công ty có số lượng cổ phiếu tự do chuyển nhượng càng lớn thì tính chất “đại chúng” của công ty càng cao. Do đó, các công ty có tỷ lệ cổ phiếu tự do chuyển nhượng cao sẽ hạn chế được hiện tượng thông tin bất cân xứng giữa các nhóm cổ đông nội bộ và cổ đông bên ngoài. Vì vậy, cổ phiếu tự do chuyển nhượng tại các doanh nghiệp sẽ giúp tăng TKCCP thông qua việc giảm bất cân xứng thông tin giữa các nhóm cổ đông và tăng số lượng cổ phiếu sẵn sàng giao dịch trên thị trường.

Có thể bạn quan tâm!

-

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 8

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 8 -

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 9

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 9 -

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 10

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 10 -

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 12

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 12 -

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 13

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 13 -

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 14

Nhân tố tác động đến tính thanh khoản của cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam - 14

Xem toàn bộ 215 trang tài liệu này.

2.3.1.2. Chính sách cổ tức

Tác động của chính sách cổ tức tới TKCCP đã được chứng minh trong các nghiên cứu lý thuyết và thực nghiệm như (Bhattacharya, 1979; Howe và Lin, 1992; Baker và Wurgler, 2004). CSCT thể hiện việc phân phối giữa lợi nhuận để lại tái đầu tư và cổ tức chi trả cho các cổ đông. Nó là một trong ba quyết định tài chính quan trọng của công ty. CSCT ấn định lợi nhuận sau thuế của công ty sẽ được phân phối như thế nào, tỷ lệ phần trăm được giữ lại để tái đầu tư và tỷ lệ còn lại dùng để chi trả cổ tức cho các cổ đông. Tại các công ty cổ phần có sự tách biệt giữa quyền sở hữu và quyền quản lý. Quyền sở hữu thuộc về các cổ đông và quyền quản lý thuộc về nhà quản trị. CSCT phải được thông qua bởi Đại hội đồng cổ đông nhưng nhà quản trị đóng vai trò quan trọng trong việc định hướng có tính chất chiến lược về việc chi trả cổ tức. Chính sách cổ tức bao gồm các nội dung về tỷ lệ trả cổ tức hình thức trả cổ tức, thời gian thanh toán.

Tác động của CSCT tới TKCCP bởi 2 cơ chế: Thứ nhất, việc trả cổ tức được coi là hoạt động phát tín hiệu tới các NĐT trên thị trường thể hiện công ty đang nắm giữ các dự án triển vọng trong tương lai và hoạt động kinh doanh của công ty đang rất hiệu quả. Thứ hai, chi trả cổ tức làm giảm dòng tiền tự do của doanh nghiệp dẫn tới các quyết định về cơ cấu tài trợ và việc sử dụng nguồn vốn bên ngoài là điều không thể tránh. Vì vậy, yêu cầu công bố và minh bạch thông tin tăng lên giúp giảm khoảng cách thông tin giữa nhà quản trị và NĐT bên ngoài, thông tin bất cân xứng giảm giúp thanh khoản của chứng khoán tăng lên.

2.3.1.3. Hiệu quả hoạt động của doanh nghiệp

Hiệu quả hoạt động của doanh nghiệp thể hiện kết quả hoạt động kinh doanh vượt trội hơn chi phí bỏ ra của doanh nghiệp trong một thời kỳ. Thông qua xem xét hiệu quả

hoạt động của DNNY, các NĐT có cơ sở để đánh giá tình hình hoạt động cũng như năng lực quản trị công ty của một doanh nghiệp, tiến hành so sánh hiệu quả của một doanh nghiệp giữa các thời kỳ hoặc giữa các doanh nghiệp trong một thời kỳ, tác động đến quyết định đầu tư vào cổ phiếu của công ty. Hiệu quả hoạt động tốt là một nhân tố để thu hút các NĐT bằng chứng được thể hiện qua các nghiên cứu về hoạt động giao dịch của các NĐT trong thời kỳ công bố báo cáo tài chính của các doanh nghiệp. Doanh nghiệp có hiệu quả kinh doanh tốt có thể hạn chế được rủi ro bởi tác động chung trên thị trường, giá cổ phiếu mang tính thông tin cao hơn và khả năng phục hồi giá cổ phiếu sau những cú sốc của thị trường tốt hơn những doanh nghiệp khác. Hiệu quả hoạt động được chứng minh có tác động thuận chiều tới thanh khoản của cổ phiếu trong các nghiên cứu của (Kim và Verrecchia, 1994; Brooks, 1994; Fehle, 2004).

2.3.1.4. Qui mô doanh nghiệp

Trên thực tế, cổ phiếu của doanh nghiệp có qui mô lớn thu hút sự quan tâm của các nhà đầu tư nên hoạt động giao dịch cổ phiếu tích cực hơn so với cổ phiếu của doanh nghiệp qui mô nhỏ. Cổ phiếu của doanh nghiệp lớn đồng thời thu hút các nhà phân tích thị trường cũng như báo chí tìm hiểu, phân tích nhiều hơn về nhóm doanh nghiệp này. Chính vì vậy, nhà đầu tư tiết kiệm được thời gian và chi phí tìm kiếm thông tin về doanh nghiệp. Đặc biệt, với các doanh nghiệp lớn thực hiện đa dạng hóa ngành nghề, thời gian hoạt động lâu dài, kinh nghiệm quản trị doanh nghiệp tốt thì sự biến động giá cổ phiếu cũng nhỏ hơn.

Bên cạnh đó, doanh nghiệp có qui mô lớn có khả năng tiếp cận vốn trên thị trường tốt hơn bởi được cho là có uy tín hơn so với doanh nghiệp có qui mô nhỏ nên nhóm này tận dụng khả năng huy động vốn với chi phi thấp hơn. Khi qui mô doanh nghiệp gia tăng thì nhu cầu bổ sung tài chính cũng tăng lên dẫn tới sự phân tán trong cơ cấu sở hữu, số lượng cổ đông tăng lên. Hơn nữa, qui mô doanh nghiệp tăng đồng nghĩa với việc hoạt động kinh doanh đồng thời chịu sự chi phối của các cổ đông công ty và sự giám sát của nhiều thành viên khác trên thị trường. Vì vậy, chính sách công bố, minh bạch thông tin tại các doanh nghiệp này được chú trọng hơn. Các doanh nghiệp nhỏ có ít động lực trong việc minh bạch thông tin nên chi phí giao dịch tại các công ty này sẽ cao hơn (Stoll và Whaley, 1983).

Tác động của qui mô tới TKCCP được xác định thông qua chính sách công bố, minh bạch thông tin của doanh nghiệp và hoạt động giao dịch cổ phiếu. Một số nghiên cứu thực nghiệm như Merton (1987), Lesmond và cộng sự (1999) đã chứng minh qui mô doanh nghiệp có tác động tích cực tới TKCCP.

2.3.2. Các nhân tố ngoài doanh nghiệp

2.3.2.1. Môi trường pháp lý

Porta và cộng sự (1996) cho rằng qui định pháp luật và chính sách thi hành về bảo vệ quyền lợi của các cổ đông bên ngoài có sự khác biệt hệ thống giữa các quốc gia. Porta và cộng sự (1996) thực hiện so sánh về luật bảo vệ quyền lợi tại hai nhóm quốc gia có hệ thống luật dựa trên án lệ (Anh, Mỹ) và nhóm quốc gia có hệ thống luật dựa trên luật cổ đại của La Mã (châu Âu lục địa như Pháp, Đức, Ý…). Quyền lợi của các cổ đông và chính sách công bố thông tin của các CTĐC được thực hiện tốt hơn tại TTCK Anh và Mỹ. Luật bảo vệ quyền lợi cho các công đông và chính sách công bố thông tin có tác động trực tiếp tới thanh khoản của cổ phiếu. Đồng thời, các qui định này có tác động gián tiếp tới TKCCP thông qua việc tác động tới hiệu quả quản trị doanh nghiệp. Thể chế chính trị yếu kém tác động tiêu cực đến khả năng định giá doanh nghiệp và tăng chi phí vốn.

Lesmond (2005) chi phí thanh khoản giảm tại các quốc gia có luật bảo vệ nhà đầu tư bên ngoài tốt hơn. Việc thực thi các qui tắc pháp luật ảnh hưởng đến rủi ro thông tin thông qua các qui định về giao dịch nội gián. Khả năng thực hiện các giao dịch nội gián nhiều hơn làm tăng chi phí giao dịch do có nhiều lựa chọn đối nghịch và điều này ảnh hưởng đến việc ra quyết định của các nhà đầu tư. Việc thiếu luật kiểm soát các giao dịch nội gián làm tăng rủi ro thông tin (tăng thông tin bất cân xứng giữa cổ đông nội bộ và cổ đông bên ngoài) khiến chênh lệch giá lớn hơn và TKCCP giảm. Đồng thời, nghiên cứu của Lesmond (2005) đã chứng minh rủi ro chính trị gia tăng khiến chi phí giao dịch và chi phí tác động giá cổ phiếu tăng hay TKCCP giảm.

2.3.2.1. Môi trường thông tin

Qui định công bố thông tin của cơ quan quản lý đối với các thành viên trên thị trường sẽ hạn chế bất cân xứng thông tin. Đồng thời, điều kiện công bố thông tin như cơ sở hạ tầng, phương tiện truyền thông thuận lợi cũng là các yếu tố quyết định đến chính sách công bố và minh bạch thông tin của các thành viên trên thị trường. Bất cân xứng thông tin là một nhân tố khiến chi phí thanh khoản tăng bởi thông tin bất cân xứng sẽ cản trở giao dịch của các nhà đầu tư khi khoảng chênh lệch giá rộng không khuyến khích các nhà đầu tư thiếu thông tin ra quyết định.

Qui định công bố thông tin đối với các công ty đại chúng - Qui định công bố thông tin đối với các CTĐC đảm bảo thông tin công bố đáng tin cậy, đầy đủ, thường

xuyên và kịp thời giúp chi phí giao dịch giảm. Giám sát tuân thủ qui định đối với các CTĐC về chất lượng thông tin trong BCTC, báo cáo quản trị.

Qui định công bố thông tin đối với hoạt động giao dịch của người nội bộ sẽ hạn chế được bất cân xứng thông tin giữa các nhóm nhà đầu tư và bảo vệ nhà đầu tư thiếu thông tin trước các lựa chọn đối nghịch.

2.3.2.2. Chu kỳ kinh tế

Tăng trưởng kinh tế là sự gia tăng của nền kinh tế trong một khoảng thời gian nhất định (thường là một năm). Levine và Zervos (1998) cho rằng, thanh khoản của TTCK là một trong số ít các thước đo được dùng để dự báo tăng trưởng kinh tế trong dài hạn theo (Levine và Zervos, 1998). Khi nền kinh tế có dấu hiệu tăng trưởng tích cực sẽ thu hút các NĐT trong và ngoài nước, tạo điều kiện phát triển TTCK nói chung và thanh khoản cho chứng khoán nói riêng. Ngược lại, sự sụt giảm thanh khoản của thị trường mạnh mẽ nhất tương ứng với các cuộc khủng hoảng kinh tế tài chính lớn.

“Lạm phát là sự tăng lên theo thời gian của mức giá chung của nền kinh tế, là sự mất giá thị trường hay giảm sức mua của đồng tiền”. Trong một số nghiên cứu (Awan, 2014), (Jiang, 2014) đều chỉ ra rằng lạm phát có mối quan hệ mật thiết và ngược chiều với thanh khoản của chứng khoán.

KẾT LUẬN CHƯƠNG 2

Trong Chương 2, tác giả trình bày cở sở lí luận về thanh khoản của cổ phiếu như khái niệm và các phương pháp đo lường TKCCP được phân loại theo thước đo một chiều và thước đo đa chiều. Đồng thời, tác giả dựa trên các lý thuyết cơ sở, tổng quan nghiên cứu về thanh khoản của cổ phiếu và nhân tố tác động tới thanh khoản của cổ phiếu để làm dẫn chứng cho việc xác định các nhân tố tác động tới TKCCP niêm yết trong luận án. Trên cơ sở đó, tác giả thực hiện phân tích thực trạng TKCCP và thực trạng các nhân tố tác động tới TKCCP trên thị trường chứng khoán Việt Nam trong Chương 3.

CHƯƠNG 3

THỰC TRẠNG THANH KHOẢN CỦA CỔ PHIẾU VÀ NHÂN TỐ TÁC ĐỘNG TỚI THANH KHOẢN CỦA CỔ PHIẾU NIÊM YẾT TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

3.1. Thực trạng cổ phiếu niêm yết trên thị trường chứng khoán Việt Nam

3.1.1. Khái quát về thị trường chứng khoán Việt Nam

Ủy ban chứng khoán Nhà nước được thành lập vào ngày 28/11/1996 theo nghị định số 75/CP của Chính phủ đã có ý nghĩa quyết định cho việc ra đời của TTCK Việt Nam sau 3 năm kể từ khi xây dựng đề án thành lập TTCK vào năm 1993. Đến năm 1998 chính thức khai sinh TTCK Việt Nam với sự thành lập của trung tâm giao dịch chứng khoán TP Hồ Chí Minh - HOSE và phiên giao dịch đầu tiên trên sàn HOSE diễn ra vào ngày 28/07/2000 với 2 mã cổ phiếu REE và SAM, thị trường chỉ thực hiện 2 phiên giao dịch mỗi tuần. Theo diễn biến của các chỉ số thị trường, TTCK Việt Nam từ 28/07/2000 đến 31/12/2019 có thể chia thành 4 giai đoạn.

Giai đoạn 1 từ 28/07/2000 đến tháng 12/2007 (Giai đoạn hình thành và bùng nổ thị trường): Giai đoạn 2000-2005 được đánh giá là thời kỳ hoàn thiện và phát triển thị trường đã đạt được các thành tựu nhất định. Cơ cấu thị trường về cơ bản đã hình thành rõ nét từ thị trường sơ cấp tới thị thị trường thứ cấp, thị trường cổ phiếu và thị trường trái phiếu. Mặc dù qui mô thị trường còn nhỏ, chưa thu hút được NĐT nhưng thị trường hoạt động an toàn, khá trôi chảy và từng bước phát triển. Công tác thanh tra và giám sát của UBCK được thực hiện tốt. Năm 2005 đánh dấu bước phát triển của TTCK Việt Nam với việc thành lập Trung tâm lưu ký chứng khoán Việt Nam (VSD) và trung tâm giao dịch chứng khoán Hà Nội vào ngày 01/08/2005.

Luật Chứng khoán số 70/2006/QH11 được Quốc hội thông qua vào ngày 29/06/2006 là văn bản quan trọng cho sự phát triển của TTCK Việt Nam. Luật chứng khoán nêu ra 5 nguyên tắc hoạt động của TTCK và qui định về hoạt động chào bán, niêm yết và giao dịch chứng khoán. Luật chứng khoán đã tạo nền tảng giúp TTCK Việt Nam bùng nổ trong giai đoạn 2006-2007. Thị trường tăng trưởng mạnh về qui mô niêm yết, qui mô vốn hóa, số lượng DNNY và số lượng NĐT tổ chức cũng như NĐT cá nhân. Mốc trên 500 điểm của VN-index đạt được vào phiên giao dịch cuối tháng 3/2006 với điểm số VN-index là 503,56 điểm, KLGD trong phiên này đạt 1.872.150 cổ phiếu với GTGD đạt hơn 87 tỷ đồng. Quyết định số 599/2007/QĐ-TTg chuyển trung tâm GDCK thành Sở GDCK (HOSE) và áp dụng hình thức khớp lệnh liên tục đã hỗ trợ hoạt động

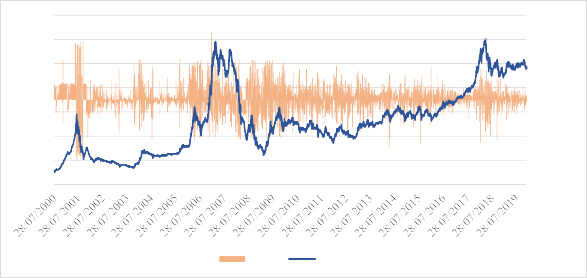

giao dịch trên sàn HOSE bùng nổ mạnh mẽ trong năm 2007. VN-Index lập đỉnh trong năm 2007 với 1.106,6 điểm vào ngày 3/10/2007, KLGD hơn 13 triệu cổ phiếu tương ứng giá trị hơn 1.486 tỷ đồng. Mô tả sự tăng trưởng mạnh mẽ của thị trường thông qua biến động của chỉ số VN-Index và tỷ suất sinh lời (TSSL) chỉ số VN-Index trong hình dưới đây:

1400

1200

1000

800

600

400

200

0

10.00%

8.00%

6.00%

4.00%

2.00%

0.00%

-2.00%

-4.00%

-6.00%

-8.00%

-10.00%

TSSL VNINDEX

Hình 3.1. Biến động của chỉ số VN-Index từ 28/7/2000 đến 31/12/2019

Nguồn: Tác giả tổng hợp và tính toán từ ***

Giai đoạn 2 từ tháng 12/2007 đến tháng 12/2013 (Giai đoạn thị trường khủng hoảng): Cuối năm 2007 là những diễn biến khó lường của khủng hoảng tài chính toàn cầu đã đẩy chỉ số VN-index giảm về mức dao động quanh 300 điểm trong năm 2008. Từ ảnh hưởng của cuộc khủng hoàng kinh tế dẫn tới mất cân đối trong tài chính vĩ mô tại Việt Nam với tỷ lệ lạm phát kỷ lục 23,11% (theo IMF data files) và thâm hụt cán cân thương mại 12.783 triệu USD (theo ADB). TTCK bộc lộ dần những yếu kém, luồng thông tin không chính xác và tâm lý đám đông gây ra sự bất ổn định và tác động xấu tới thị trường. Chỉ số VN-index đóng cửa ngày 31/12/2009 tại mức 494,8 điểm. UBCKNN đã đưa thị trường UpCom vào vận hành từ tháng 6 năm 2009, đến cuối năm đã có 34 cổ phiếu được giao dịch với giá trị đạt gần 540 tỷ đồng. Năm 2010 đầy biến động với chỉ số VN-index dao động trong biên độ hẹp từ 480-550 điểm và chạm đáy vào ngày 25/8 với mức 423,89 điểm, hàng loạt các cổ phiếu lớn, nhỏ đều giảm giá mạnh từ 30%-60%. Điểm sáng của thị trường năm 2010, UBCKNN đã tiến hành xây dựng Luật Chứng khoán sửa đổi và được Quốc hội thông qua với mục tiêu khắc phục các vấn đề bất cập trên thị trường như hiện tượng “các đội lái” thao túng giá cổ phiếu; tăng tính minh bạch và công khai thông tin; bảo vệ quyền lợi của các cổ đông thiểu số; triển khai các cam kết để hội nhập trong lĩnh vực chứng khoán. Năm 2011 được coi là năm khó khăn nhất