Kết quả phân tích và dự báo:

Bảng 4-6 Kết quả phân tích và dự báo

XẤU | TỐT | ||||||

STT | Mã | Thời gian | Ngày | STT | Mã | Thời gian | Ngày |

1 | ABT | Q | 30/09/08 | 1 | FPC | Q | 30/09/08 |

2 | AGF | Q | 30/09/08 | 2 | IFS | Q | 30/09/08 |

3 | ALP | Q | 30/09/08 | 3 | VPL | Q | 30/09/08 |

4 | ALT | Q | 30/09/08 | ||||

5 | ASP | Q | 30/09/08 | ||||

6 | BBC | Q | 30/09/08 | ||||

7 | BBT | Q | 30/09/08 | ||||

8 | … | … | … | ||||

Có thể bạn quan tâm!

-

Xác Định Giá Trị Của Luật Hợp Thành

Xác Định Giá Trị Của Luật Hợp Thành -

Phân Kỳ Và Hội Tụ Của Đường Trung Bình Di Động

Phân Kỳ Và Hội Tụ Của Đường Trung Bình Di Động -

Kết Hợp Hạng, Các Chỉ Số Và Luật Mờ Tương Ứng

Kết Hợp Hạng, Các Chỉ Số Và Luật Mờ Tương Ứng -

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 10

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 10 -

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 11

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 11

Xem toàn bộ 91 trang tài liệu này.

Hình 4-2 Kết quả thực hiện phân tích

Kết quả phân tích tình hình hoạt động kinh doanh trong quí 4 năm 2008 của 20 công ty cho kết quả chỉ có 3 công ty là FPC, IFS và VPL là kinh doanh tốt. Còn lại các công ty khác là không tốt. Điều này đã được chúng tôi kiểm chứng trong báo cáo tài chính quí 4 của các công ty. Báo cáo kết quả hoạt động kinh doanh của hầu hết các công ty đều là thua lỗ.

Do dữ liệu báo cáo tài chính của các công ty ở Việt Nam chưa thật sự chính xác và minh bạch, chúng tôi đã tiến hành thực nghiệm trên dữ liệu của 30 công ty nước ngoài để đảm bảo tính chính xác của mô hình.

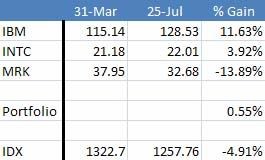

Việc dự báo của 30 công ty nước ngoài trong ngày 31 tháng 3 năm 2008 cho kết quả chỉ có 3 công ty kinh doanh tốt. Kết quả tốt hơn việc dự báo của SP500, bảng sau cho thấy mối quan hệ giữa việc dự đoán của mô hình so với dự đoán của SP500

Hình 4-3 Dự đoán Sp500

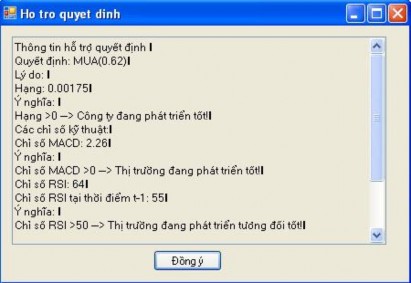

4.3.2 Kết quả việc hỗ trợ quyết định

Việc hỗ trợ quyết định hành động mua bán yêu cầu dữ liệu thực nghiệm phải tuơng đối chính xác, do đó chúng tôi tiến hành thực nghiệm trên dữ liệu của các công ty nước ngoài.

Hỗ trợ quyết định cho các công ty nước ngoài với các số liệu như sau: Công ty IBM:

Với Hạng = 0.00175 Chỉ số MACD=2.26

Chỉ số RSI= 64 Chỉ số CCI= 168

Cho ta quyết định: MUA

Hình 4-4 Hỗ trợ quyết định cho công ty IBM

Ngoài ra kết quả của một số công ty khác được liệt kê trong bảng sau:

Bảng 4-7 Hỗ trợ quyết định cho các công ty

Mã Công ty | Hạng công ty | Chỉ số MACD | Chỉ số RSI | Chỉ số CCI | Quyết định | |

1 | BAC | 0.0021 | -045 | 43 | -124 | BÁN |

2 | INTC | -0.0008 | 0.69 | 66 | 182 | MUA |

3 | CQ | 0.00205 | 2.9 | 51 | 30 | GIỮ LẠI |

4 | MSFT | -0.0062 | 0.21 | 52 | 42 | GIỮ LẠI |

5 | DIS | 0.0029 | 0.9 | 65 | 93 | GIỮ LẠI |

6 | GM | 0.00021 | -0.08 | 47 | -58 | BÁN NHIỀU |

7 | IBM | 0.00175 | 2.26 | 64 | 168 | MUA |

8 | CVX | -0.0076 | 2.35 | 70 | 165 | MUA |

9 | GE | -0.0008 | -0.51 | 40 | -117 | BÁN |

10 | MMM | -0.0002 | -0.43 | 50 | 7 | GIỮ LẠI |

4.4 Đánh giá và phân tích

Với các nhà đầu tư chỉ sử dụng phân tích kỹ thuật thì họ chỉ nhìn vào các chỉ số một cách độc lập. Nghĩa là với chỉ số MACD thì nếu chỉ số này > 0 thì họ quyết định MUA, ngược lại quyết định BÁN. Với các chỉ số RSI hay CCI thì không được sử dụng nhiều.

Ở đây mô hình kết hợp ba chỉ số và các miền quyết định tương đối linh hoạt để đưa ra một quyết định chính xác nhất.

Với các nhà phân tích tài chính thì họ chỉ xác định được hoạt động kinh doanh thông qua các biến số tài chính và báo cáo hoạt động kinh doanh. Họ chỉ xác định được là doanh nghiệp sẽ hoạt động tốt hay xấu trong tương lai. Với việc áp dụng mô hình chúng tôi không chỉ dự đoán được tình hình kinh doanh xấu tốt mà còn xác định được hạng của công ty so với các công ty khác.

Mô hình của chúng tôi kết hợp phân lớp dự báo, hệ logic mờ và phân tích kỹ thuật tạo ra một hệ hỗ trợ quyết định tương đối đầy đủ và chính xác.

Để đánh giá độ chính xác của mô hình so với thực tế chúng tôi đã tiến hành thực nghiệm việc hỗ trợ quyết định mua/bán cho công ty Intel trong các ngày của năm 2007 và 2008. Dưới đây là bảng đánh giá

Bảng 4-8 Kết quả so sánh giữa quyết định từ MACD, mô hình và thực tế

Ngày | Quyết định từ MACD | Quyết định từ Hệ thống | Thực tế | |

1 | 29/3/2007 | BÁN (-0.32) | BÁN (0.38) | BÁN |

2 | 30/6/2007 | MUA (0.46) | GIỮ | MUA |

3 | 14/7/2007 | MUA (0.74) | MUA (0.62) | MUA |

4 | 20/8/2007 | MUA (0.21) | BÁN (0.32) | BÁN |

5 | 30/9/2007 | BÁN (-0.37) | BÁN (0.40) | BÁN |

6 | 31/12/2007 | BÁN (-0.26) | BÁN (0.31) | MUA |

… | … | … | … | … |

22 | 02/01/2008 | MUA (0.52) | BÁN (0.24) | BÁN |

23 | 17/01/2008 | MUA (0.73) | MUA (0.67) | BÁN |

24 | 15/2/2008 | BÁN (-0.40) | BÁN (0.45) | BÁN |

25 | 29/3/2008 | MUA (0.68) | MUA (0.75) | MUA |

Giải thích bảng so sánh và đánh giá:

Cột đầu tiên là số thứ tự của lần thực nghiệm, cột thứ hai là ngày, cột thứ ba là cột quyết định của nhà đầu tư chỉ sử dụng chỉ số MACD. Cột thứ ba là quyết định của hệ thống và cột cuối cùng là kết quả thực tế. Ví dụ trong lần thử thứ nhất ngày 29/03/2007, người đầu tư chỉ dựa vào chỉ số MACD=-0.32 là <0 và theo kinh nghiệm thị trường đang bán quá mức sẽ đưa ra quyết định là BÁN. Hệ thống cũng đưa ra quyết định BÁN với chỉ số hỗ trợ 0.38. Thực tế sau một khoảng thời gian 12 ngày, giá của cố phiếu giảm có nghĩa là nhà đầu tư quyết định BÁN sẽ thắng.

Trong lần thử lần thứ hai tại ngày 30/06/2007, chỉ số MACD = 0.46 có nghĩa thị trường đang mua quá mức nhà đầu tư sẽ quyết định MUA. Tuy nhiên, hệ thống kết hợp các chỉ số và không quyết định MUA hay BÁN mà chỉ đưa ra khuyến cáo là GIỮ. Kết quả thực tế là giá cố phiếu trên thị trường có tăng nhưng tăng nhẹ, có nghĩa là MUA là hợp lý.

Trong lần thử thứ ba tại ngày 24/07/2007, nhà đầu tư chỉ sử dụng chỉ số MACD, hệ thống và thực tế đều cho kết quả là MUA.

Thống kê sau 25 lần thực nghiệm ta có kết quả như sau:

Hiệu suất của nhà đầu tư chỉ sử dụng chỉ số MACD: đoán đúng 14/25 tương đương với 56%.

Hiệu suất của nhà đầu tư sử dụng hệ thống: đoán đúng 18/25 tương đương với 75%.

80%

70%

60%

50%

Số lần đoán chính xác

40%

30%

20%

10%

0%

MACD Hệ thống

Hình 4-5 Tỷ lệ chính xác

Thực tế tôi đã thử nghiệm độ chính xác trong vòng 6 tháng từ ngày 01/01/2008 đến ngày 01/07/2008 với các phương thức đánh giá theo kỳ hạn: quý, tháng và thu được kết quả về độ chính xác như biểu đồ dưới đây:

70%

70%

69%

69%

Số lần đoán chính xác

68%

68%

67%

67%

66%

Quý 1 Quý 2

Hình 4-6 Tỷ lệ chính xác theo quý

Quý 1 dự đoán trong 40 lần trong đó có 27 lần chính xác, 13 lần dự đoán sai, tỉ lệ đoán chính xác là 67%, quý 2 dự đoán trong 58 lần thì có 41 lần chính xác, 17 lần dự đoán sai. Tỉ lệ đoán chính xác là 70%

Để thấy khả năng hỗ trợ quyết định chi tiết hơn việc quyết định từ các chỉ số đơn lẻ, tôi Đã thực nghiệm so sánh và có bảng kết quả sau:

Bảng 4-9 So sánh việc ba chỉ số với hệ thống

Ngày | MACD | RSI | CCI | Hệ thống | |

1 | 1/1/2008 | 0.17 | 51 | -13 | GIỮ |

2 | 2/1/2008 | 0.05 | 43 | -154 | MUA NHIỀU |

3 | 3/1/2008 | -0.11 | 40 | -203 | BÁN |

4 | 4/1/2008 | -0.38 | 32 | -288 | BÁN NHIỀU |

5 | 7/1/2008 | -0.58 | 33 | -230 | BÁN NHIỀU |

6 | 15/01/2008 | -1.07 | 37 | -76 | GIỮ |

7 | 22/1/2008 | -1.79 | 26 | -137 | BÁN |

8 | 24/1/2008 | -1.68 | 38 | -72 | GIỮ |

... | 26/3/2008 | 0.32 | 54 | 108 | MUA |

44 | 29/3/2008 | 0.2 | 47 | 7 | MUA NHIỀU |

45 | 31/3/2008 | 0.18 | 49 | 11 | MUA NHIỀU |

Phân tích bảng so sánh:

Với nhà đầu tư chỉ sử dụng chỉ số MACD thì ở ngày 1/1/2008 chỉ số đó bằng 0.17>0 có nghĩa là thị trường có dấu hiệu mua vào. Kết hợp chỉ số RSI=51 có nghĩa là thị trường đang ở mức bình thường. Chỉ số CCI=-13<0 có nghĩ thị trường có dấu hiệu bán ra. Lúc này nhà đầu tư sẽ không biết nên quyết định mua hay bán. Hệ thống đã kết hợp 3 chỉ số này để đưa ra quyết định là GIỮ lại, không bán không mua.

Tương tự với lần thử thứ 2 vào ngày 2/1/2008, chỉ số MACD=0.05 nằm trên đường zero, có nghĩa thị trường đang có dấu hiệu mua vào. Chỉ số RSI = 43 nằm trong khoảng [30-50] có nghĩa thị trường bình thường. Tiếp đến nhà đầu tư nhìn vào chỉ số CCI=-154 dưới mức -100 có nghĩa thị trường rất xấu. Hệ thống đưa ra kết luận là mua nhiều.Thống kê quá trình dự đoán tôi có biểu đồ so sánh ba chỉ số với hệ thống như sau:

70%

60%

50%

Số lần đoán chính xác

40%

30%

20%

10%

0%

MACD RSI CCI Hệ thống

Hình 4-7 So sánh tỷ lệ chính xác

So sánh nhà đầu tư sử dụng một chỉ số MACD duy nhất với hệ thống ta thấy có kết quả gần giống nhau. Hệ thống có sự hỗ trợ mạnh hơn trong việc quyết định mua hay mua nhiều, bán hay bán nhiều. Trong những trường hợp, không thể đưa ra quyết định chính xác là mua hay bán hệ thống sẽ đưa ra quyết định là giữ lại.

4.5 Kết luận

Với việc áp dụng mô hình học máy, việc đánh giá và dự đoán đạt được những ưu điểm hơn hẳn so với việc dùng các phương pháp thống kê truyền thống. Cụ thể:

- Phương pháp có khả năng dự đoán nhiều biến, không bị giới hạn như trong MSExcel hay Lotus và đặc biệt cho kết quả chính xác hơn.

- Không cần biết những thông tin trong tương lai vẫn có thể dự đoán cho một yếu tố mà nó phụ thuộc vào các thông tin đó.

- Mạng Nơron có thể dự đoán trên chính những số liệu của mình đã có trong quá khứ

Theo các kết quả thực nghiệm, ta thấy rằng kết quả dự báo của mô hình tốt hơn so với việc chỉ dùng mô hình mạng nơron. Mô hình mạng nơron chỉ dự báo được tình hình kinh doanh của công ty trong quí sau là tốt hay xấu. Việc kết hợp logic mờ và phân tích kỹ thuật cho phép ta dự báo tình hình biến động về giá trong ngày tới. Từ đó giúp nhà đầu tư đưa ra quyết định mua hay bán chính xác và có cơ sở hơn.

KẾT LUẬN

Luận văn định hướng nghiên cứu vào mạng nơron, logic mờ mà phân tích kỹ thuật trong đầu tư chứng khoán. Chúng tôi đã xây dựng và sử dụng Mô hình kết hợp giữa mạng nơron với logic mờ và phân tích kỹ thuật áp dụng vào bài toán đánh giá rủi ro, hỗ trợ quyết định cho các doanh nghiệp.

Chúng tôi đã đưa ra một mô hình dựa trên phân tích kỹ thuật và mạng nơron, hệ mờ cho việc dự báo, đánh giá rủi ro trong lĩnh vực đầu tư và kinh doanh chứng khoán. Những đóng góp chính của luận văn là:

1. Hệ thống hoá được các nội dung cơ bản về tài chính, một số kiến thức cơ bản về mạng nơron và logic mờ.

2. Nghiên cứu và xây dựng mô hình kết hợp mạng nơron, hệ mờ và phân tích kỹ thuật.

3. Xây dựng phần mềm dự báo và hỗ trợ quyết định cho doanh nghiệp trong lĩnh vực đầu tư và kinh doanh chứng khoán.

Những nghiên cứu khả quan về kết hợp mạng nơron, logic mờ và phân tích kỹ thuật trong việc đánh giá rủi ro, hỗ trợ quyết định đã chứng tỏ đây là một mô hình có thể ứng dụng hiệu quả trong thực tế. Có thể nói nó là một công cụ hữu ích cho các nhà đầu tư không chuyên trong việc quyết định đầu tư. Tuy nhiên, mô hình vẫn còn có một số hạn chế nhất định như không có các giá trị rõ và các định nghĩa chuẩn cho việc xác định giá trị trong quá trình mờ và giải mờ. Việc chọn các giá trị vẫn phải dựa vào kinh nghiệm của các chuyên gia.

Do đó một trong các hướng phát triển tiếp theo của đề tài là nghiên cứu, cải tiến cà thử nghiệm các phương pháp học máy tiên tiến khác như Support Vertor Machine, Cây quyết định… để có thể nâng cao được kết quả và có thể ứng dụng trong thực tế. Ngoài ra hệ thống cần kết nối trực tuyến với máy chủ dữ liệu để có thể lấy dữ liệu mới nhất cho việc dự báo và kinh doanh chứng khoán.

Về lĩnh vực tài chính, đề tài sẽ nghiên cứu thêm về phân tích kỹ thuật nhằm nâng cấp, bố sung thêm luật cho tập luật. Đồng thời nghiên cứu thêm về các tỷ số tài chính trong các báo cáo tài chính để đánh giá rủi ro một cách rõ ràng, chính xác hơn.