2.2.4 Phân hoạch dữ liệu

Sau khi chuẩn hoá dữ liệu, chúng ta chia dữ liệu thành ba tập: tập huấn luyện (train set), tập validation và tập kiểm tra (test dataset). Tập huấn luyện là tập lớn nhất được sử dụng bởi mô hình để học các mẫu trong tập dữ liệu. Tập validation có kích cỡ chiếm khoảng 10%-30% của tập huấn luyện, nó được dùng để ước lượng khả năng khái quát hoá của một mạng theo giả thiết được huấn luyện. Việc kiểm tra cuối cùng được thực hiện trên tập test.

Mô hình phân lớp dữ liệu huấn luyện thành hai lớp: tốt và xấu.

Lớp tốt tương ứng với các giao dịch trong khoảng thời gian nhất định có hiệu suất tốt

Hiệu suất được tính theo công thức

Perfomance=(FurtureQuote-PresentQuote)/PresentQuote (3.1) Trong đó:

PresentQuote là giá đóng cửa hiện tại FurtureQuote là giá đóng cửa trong tương lai Hiệu suất là “Tốt” nếu Performance >0

Hiệu suất là “Xấu” nếu Performance <0

Sau đó dữ liệu được phân hoạch cho các tập train và tập test

2.2.5 Thiết kế và huấn luyện mạng Nơron

Số lượng lớp ẩn: mạng đa lớp được chọn sử dụng 2 lớp

Việc huấn luyện dữ liệu có nhiều phương pháp như đã giới thiệu ở chương 2. Ở đây chúng ta sử dụng kỹ thuật mạng nơron và thuật toán back-progapation được chọn để sử dụng bởi nó có nhiều ưu điểm. Mạng Nơron được sử dụng là mạng đa lớp gồm 2 perceptron. Các tham số của mạng gồm: tốc độ học, số lượng nút ẩn, số vòng lặp tối đa.

Kết quả huấn luyện sẽ cho ra các độ chính xác: dự báo macro, micro, F1…

Sau khi chọn được kết quả huấn luyện tốt nhất, chúng ta chuyển sang phân tích dữ liệu mẫu để dự báo

2.2.6 Phân tích dữ liệu

Dữ liệu cần phân tích là mẫu của các công ty chưa được gán nhãn trong quí tới. Dữ liệu này có thể là dữ liệu theo quí hoặc dữ liệu theo năm. Kết thúc phân tích dữ liệu các mẫu sẽ được gán nhãn phân thành chia thành hai lớp: xấu và tốt.

Ngoài ra, chúng ta còn lấy thêm thông tin là hạng (rank) của từng công ty nhằm phục vụ cho việc xây dựng tập luật cơ sở của hệ hỗ trợ quyết định trong mục sau.

2.3 Xây dựng tập luật từ phân tích kỹ thuật

Phân tích kỹ thuật tìm kiếm các mẫu, các xu thế và các hệ số khác trong các chuỗi giá, từ đó có thể dự đoán hiệu quả của trong tương lai và sau đó đưa ra quyết định mua hay bán dựa trên các hệ số này. Các hệ số này thường có được từ các dữ liệu trong quá khứ theo một lý thuyết đặc biệt dựa trên kinh nghiệm. Mặc dù vẫn có những tranh cãi về hiệu quả của phân tích kỹ thuật, nhưng nhiều nghiên cứu đã chỉ ra rằng phân tích kỹ thuật có khả năng dự báo tương đối mạnh, hơn hẳn các chiến lược mua- bán và các phương pháp thống kê. Mục đích của mục này là từ những kiến thức của các chuyên gia trong lĩnh vực tài chính xây dựng nên một hệ thống thương mại có hỗ trợ quyết định. Hệ thống dùng phân tích kỹ thuật như là đầu vào. Bốn chỉ số kỹ thuật được sử dụng cho việc dự báo là:

- Commodity Channel Index (CCI),

- Relative Strength Index (RSI),

- Moving Average Convergence and Divergence (MACD)

- Bollinger Band. Below.

2.3.1 Phân kỳ và hội tụ của đường trung bình di động

Công cụ chỉ báo MACD do Gernald Appel[10] phát triển, nó là một bộ tạo dao động được cải tiến dựa trên cách tiếp cận sự trung bình di chuyển đơn giản. Đường MACD được tính bằng cách lấy hai đường trung bình di chuyển mũ của giá đóng cửa

Đường MACD tiêu chuẩn hình thành từ trung bình di động 12 ngày và trung bình di động 26 ngày.Thông thường, đường MACD 9 ngày được sử dụng như đường so sánh. Giao của đường MACD với đường so sánh thường dùng để chỉ ra tín hiệu mua-bán. Các luật cho MACD như sau:

1. IF MACD ở trên đường tín hiệu THEN BUY.

2. IF MACD ở dưới đường tín hiệu THEN SELL.

Tuy nhiên giá trị của đường MACD cũng dao động lên trên vào xuống dưới đường zero. Đó là nơi nó bắt đầu tương đồng với một dao động. Tình trạng mua quá mức được thể hiện khi đường này nằm trên đường zero và ngược lại nếu nó nằm dưới đường zero thì đó là tình trạng bán quá mức.

Ta có thể có luật sau:

1. IF MACD trên 0 THEN OVERBUY.

2. IF MACD dưới 0 THEN OVERSELL.

2.3.2 Chỉ số kênh giá hàng hoá - The Commodity Channel Index (CCI)

Chỉ số kênh giá hàng hoá được xây dựng bởi Donal R.Lamber[10] bằng cách so sánh giá cả hiện tại với trung bình di động trên một khoảng thời gian được chọn- thường là 200 ngày. Sau đó chuẩn hoá giá trị dao động bằng cách sử dụng một số chia dựa trên độ lệch trung bình. Kết quả là, chỉ số CCI biến động trong một giới hạn không đổi từ cận dưới -100 tới cận trên +100 (thỉnh thoảng có thể là -200 và +200). Các nhà phân tích kỹ thuật sử dụng chỉ số CCI như là dao động mua/bán quá mức (oversold/overbought). Khi CCI vượt trên +100 thì được xem là mua quá mức, tương tự khi CCI dưới -100 thì được xem là bán quá mức.

CCI được tính bằng cách sử dụng giá tiêu biểu (typical price-TP),đó là giá trị trung bình của các giá cao, thấp và đóng trên một giá ngày. Sau đó tính trung bình di động của giá tiêu biểu cho khoảng thời gian N (MATP). Tiếp theo, trung bình sai (MD) được tính bằng cách lấy trung bình giữa giá tiêu biểu trong khoảng thời gian N- ngày và giá tiêu biểu khoảng thời gian mới nhất đã được làm trơn. Cuối cùng CCI được tính bằng công thức: [8]

CCI TP MATP

c MD

3.2

Trong đó hằng số c thường được chọn là 0.015. Các luật phân lớp thị trường với chỉ số CCI như sau:

1. IF CCI tăng trên 100 THEN BULLISH.

2. IF CCI giảm dưới 100 THEN BEARISH.

3. IF CCI tăng trên -100 THEN BULLISH

4. IF CCI giảm dưới -100 THEN BEARISH.

2.3.3 Chỉ số cường độ tương đối - Relative Strength Index (RSI)

Chỉ số cường độ tương đối được phát triển bởi J. Welles Wilder, cũng được dùng như dao động mua/bán quá mức. Công thức tính như sau: [8]

RSI 100

RS

1 RS '

3.3

trong đó RS trung bình giá đóng cửa tăng và trung bình giá đóng cửa giảm trong khoảng thời gian N. Công thức tính RSI cho ta một khoảng giới hạn từ 0 đến 100, nó giải quyết vấn đề của những dịch chuyển bất thường và giải quyết nhu cầu về một biên độ giới hạn trên và dưới không đổi.

RSI biểu diễn mặt chia đứng từ 0 tới 100. Những dịch chuyển ở trên mức 70 được xem là mua quá mức trong khi tình trạng bán quá mức là những dịch chuyển dưới 30. Các luật phân lớp cho chỉ số này như sau:

1. IF RSI tăng trên 70 THEN BULLISH.

2. IF RSI giảm dưới 70 THEN BEARISH.

3. IF RSI tăng trên 50 THEN BULLISH.

4. IF RSI giảm dưới 50 THEN BEARISH.

5. IF RSI tăng trên 30 THEN BULLISH.

6. IF RSI giảm dưới 30 THEN BEARISH.

2.3.4 Dải băng Bollinger

Dải băng Bollinger so sánh các mức giá không ổn định và tương đối qua một khoảng thời gian. Tính không ổn định được đo như dịch chuyển chuẩn của giá chứng khoán. Ba tín hiệu của chỉ tiêu kỹ thuật này tạo nên một dải trùm lên các chuỗi thời gian. Đường giữa của dải Bollinger được tính bằng việc lấy đường trung bình trượt (MA) của chuỗi giá. Các mức giá được xem là mua quá mức khi chúng đụng lên dải băng trên và được xem là bán quá mức nếu chúng đụng dải băng dưới.

Các luật phân lớp thị trường sử dụng dải Bollinger Bands như sau.

1. IF Price tăng trên đường Bollinger bên trên THEN BULLISH.

2. IF Price giảm xuống dưới đường Bollinger bên trên THEN BEARISH.

3. IF Price tăng lên trên đường Bollinger giữa THEN BULLISH.

4. IF Price giảm xuống dưới đường Bollinger giữa THEN BEARISH.

5. IF Price tăng lên trên đường Bollinger dưới THEN BULLISH.

6. IF Price giảm xuống dưới đường Bollinger dưới THEN BEARISH.

2.4 Kết hợp phân tích kỹ thuật với logic mờ và mạng nơron

Hệ thống dựa trên các luật mờ được xây dựng ở mục trên. Nhìn chung các luật với ngưỡng cứng được thay bởi các luật với ngưỡng mờ. Hệ thống suy diễn mờ Mamdani sẽ thực hiện việc này. Đầu vào của hệ thống là các chỉ số kỹ thuật và rank của công ty, đầu ra của hệ thống sẽ là một tín hiệu mua hoặc bán và có thể là giữ. Hệ thống gồm một số mô đun được minh hoạ trong hình.

Giá chứng khoán

Mô đun chỉ tiêu kỹ thuật

Mô đun hội tụ

Luật

Hệ suy diễn mờ

Hạng (Rank)

Các chỉ số kỹ thuật

Đầu vào FIS mới

Tín hiệu Mua/Bán

Hình 3-3 Hệ suy diễn mờ

2.4.1 Mô đun chỉ số kỹ thuật

Đầu vào của hệ thống là một chuỗi giá chứng khoán với tần suất tuần. Dữ liệu này được đưa vào mô đun chỉ số kỹ thuật, sau đó tính toán các chỉ số như MACD, RSI, CCI, BB cho các chuỗi dữ liệu này. Các kiến thức chuyên gia sau đây liên quan tới các chỉ số kỹ thuật, chỉ số MACD là chỉ số quyết định cho việc mua và bán. Chỉ số RSI và CCI sử dụng để xác định mức độ mua bán, chẳng hạn mua mạnh, bán mạnh, hay đơn thuần chỉ là mua bán bình thường. Ngoài ra, chúng ta còn sử dụng hạng của công ty để kết quả được chính xác hơn.

Các tham số cho các chỉ số kỹ thuật được xác định theo nguyên tắc mặc định trong phân tích kỹ thuật. Ví dụ với chỉ số MACD, 12 và 26 ngày được sử dụng như là di chuyển trung bình ngắn hạn và dài hạn. Chỉ số RSI sử dụng khoảng thời gian là 20, tương tự với chỉ số CCI và có thêm c=0.015

2.4.2 Mô đun hội tụ

Mô đun này có nhiệm vụ chuyển các chỉ số kỹ thuật và hạng của công ty thành các biến đầu vào của hệ suy diễn mờ. Ví dụ sự khác biệt của tín hiệu MACD với tín hiệu so sánh được tính toán để sử dụng như là đầu vào của hệ suy diễn mờ. Các biến đầu vào cho hệ thống suy diễn mờ được tổng kết như sau:

Bảng 3-1 Miền giá trị của các tham số

Ý nghĩa | Miền giá trị | |

RANK | Hạng của công ty | [-1,1] |

MACD | Chỉ số MACD | [-2,2] |

RSI | Chỉ số RSI tại thời điểm t | [0,100] |

RSI1 | Chỉ số RSI tại thời điểm t-1 | [0,100] |

CCI | Chỉ số CCI tại thời điểm t | [-200,200] |

CCI1 | Chỉ số CCI tại thời điểm t-1 | [-200,200] |

BB | Chỉ số BB tại thời điểm t | [0,100] |

BB1 | Chỉ số BB tại thời điểm t-1 | [0,100] |

Có thể bạn quan tâm!

-

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 4

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 4 -

Mô Hình Mạng Perceptron 3 Lớp (Mlp)

Mô Hình Mạng Perceptron 3 Lớp (Mlp) -

Xác Định Giá Trị Của Luật Hợp Thành

Xác Định Giá Trị Của Luật Hợp Thành -

Kết Hợp Hạng, Các Chỉ Số Và Luật Mờ Tương Ứng

Kết Hợp Hạng, Các Chỉ Số Và Luật Mờ Tương Ứng -

Kết Quả So Sánh Giữa Quyết Định Từ Macd, Mô Hình Và Thực Tế

Kết Quả So Sánh Giữa Quyết Định Từ Macd, Mô Hình Và Thực Tế -

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 10

Nghiên cứu và ứng dụng một số mô hình học máy trong việc hỗ trợ đánh giá rủi ro tài chính - 10

Xem toàn bộ 91 trang tài liệu này.

2.4.3 Mô đun hệ suy diễn mờ (FIS)

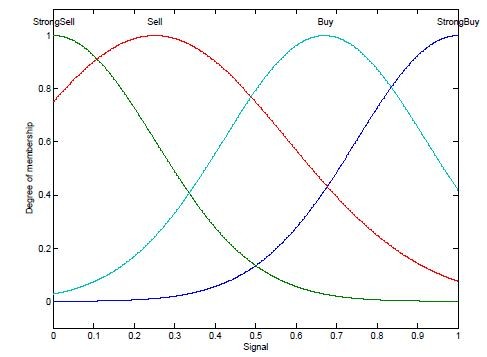

Hệ suy diễn mờ lấy các dữ liệu đầu ra của mô đun hội tụ và sinh các tín hiệu mua bán dựa trên cá luật được định nghĩa bởi các luật cơ sở. Hệ thống là hệ Mamdani mờ. Các hàm membership Gaussian cũng được sử dụng ở cả dữ liệu đầu vào và dữ liệu đầu ra. Hai hàm thuộc được định nghĩa cho từng đầu vào. Đầu ra của hệ thống là một tín hiệu trong miền được chuẩn hoá, trên đó 4 tập mờ BÁN MẠNH (STRONG SELL), BÁN (SELL), MUA (BUY),MUA MẠNH (STRONG BUY) được định nghĩa.

Việc phân hoạch miền của đầu ra được mô tả trong hình. Tín hiệu mua nhiều được sinh khi đầu ra gần 1.0 và tín hiệu bán ra nhiều được sinh khi đầu ra gần 0. Hệ thống sử dụng thuyết min-max. Toán tử min được sử dụng cho việc kết hợp các luật. Để phân lớp đầu ta thành một trong bốn điều kiện, đầu ra với độ thuộc lớn nhất được chọn. Nếu có nhiều giá trị đầu ra với cùng độ thuộc cực đại, giá trị đầu ra lớn nhất được sử dụng như là đầu ra được giải mờ.

Hình 3-4 Miền giá trị của đầu ra

2.4.4 Luật cơ sở

Luật cơ sở của hệ suy diễn mờ được khởi tạo theo những chỉ dẫn phân tích kỹ thuật cho các chỉ số được sử dụng trong mô hình. Trong đó MACD được sử dụng trong tất cả các luật. Sau đây là các luật mờ:

r1 = if (MACD is low) and

(RSI is high) and

(RSI1 is veryhigh) then trades is sell r2 = if (MACD is low) and

(RSI is low) and

(RSI1 is high) then trades is strong_sell r3 = if (MACD is high) and

(RSI is low) and

(RSI1 is low) then trades is strong_buy

r4 = if (MACD is high) and (RSI is verylow) and (RSI1 is verylow) then trades is sell

r5 = if (MACD is low) and (CCI is high) and (CCI1 is veryhigh) then trades is strong_sell

r6 = if (MACD is high) and (CCI is veryhigh) and (CCI1 is high) then trades is buy

r7 = if (MACD is low) and (CCI is verylow) and (CCI1 is low) then trades is sell

r8 = if (MACD is high) and (CCI is low) and (CCI1 is verylow) then trades is strong_buy

Ngoài ra chúng ta còn bổ sung thêm 4 tập luật dựa vào sự kết hợp mạng Nơron như sau:

//NN rules

r9 = if (RANK is verylow)and (MACD is low) then trades is strong_sell r10 = if (RANK is low)and(MACD is low) then trades is sell

r11 = if (RANK is high)and (MACD is high) then trades is buy

r12 = if (RANK is veryhigh)and (MACD is high) then trades is strong_buy

Kết luận

Chương này đã đưa ra mô hình phân tích rủi ro tài chính. Các bước xây dựng mô hình được giới thiệu một cách khá chi tiết. Kết quả cuối cùng là một mô hình kết hợp giữa mạng nơron, phân tích kỹ thuật và logic mờ. Đây là mô hình đuợc dùng để xây dựng chương trình đánh giá rủi ro tài chính và đưa ra hỗ trợ quyết định trong đầu tư và kinh doanh chứng khoán.