Một ví dụ về lợi ích tiềm năng mà dịch vụ NHĐT đem lại đó là: Số lượng KH trực tuyến của TCTC Woolwich ở Anh, phát triển nhanh đến nỗi chính điều đó được coi là một trong những lý do cho việc NH Barclays lớn nhất nhì UK đã mua lại Woolwich. Số lượng KH trực tuyến của họ không chỉ tăng lên rất nhanh, mà cơ sở KH mới cũng rất có lãi. Theo số liệu riêng của Woolwich, KH trực tuyến của họ đã mua bốn sản phẩm tài chính - cao hơn nhiều so với KH của chi nhánh truyền thống

Dịch vụ NHĐT giúp nâng cao hình ảnh của một NH, điều này đặc biệt đúng trong những ngày đầu khi chỉ có các NH tư duy sáng tạo triển khai kênh này. Danh mục SP - DV NHĐT được giới thiệu rộng rãi trên website NH khiến NH có sức hút hơn với các KH tri thức, hiện đại, vẫn giữ vai trò là một kênh marketing phổ biến của NH. Ví dụ như ngân hàng VPBank Việt Nam, NH được các chuyên gia đánh giá đang có bước đột phá lớn về hình ảnh thương hiệu trong các năm gần đây, với lợi nhuận tăng trưởng mạnh dẫn đầu khối NH tư nhân. Trong năm 2015, VPBank đã nhận đồng thời hai giải thưởng “Ngân hàng điện tử tốt nhất” và “Sản phẩm ngân hàng tốt nhất Việt Nam”, trao tặng bởi Tạp chí “Global Banking and Finance Review”, một trong những tạp chí uy tín của Anh. VPBank với nỗ lực cung cấp dịch vụ NH trực tuyến chất lượng cao đã góp phần thúc đẩy TTKDTM tại Việt Nam theo chủ trương của Chính phủ và NHNN.

- Dịch vụ ngân hàng điện tử góp phần tăng hiệu quả hoạt động của ngân

hàng

Nhiều nghiên cứu cũng cho thấy dịch vụ NHĐT góp phần tái thiết kế lại tổ

chức, quy trình kinh doanh của NH, thúc đẩy thực hành làm việc hiệu quả hơn, tốc độ cao hơn. Dịch vụ NHĐT còn giúp NH dễ dàng mở rộng thị trường, không giới hạn về không gian, không cần sự hiện diện vật lý của chi nhánh đại lý NH, ví dụ chính là các “Ngân hàng ảo” hiện nay.

Aduda & Kingoo (2012) đã điều tra mối quan hệ giữa dịch vụ NHĐT và hiệu suất của hệ thống NH Kenya. Nghiên cứu đã sử dụng dữ liệu thứ cấp được thu thập từ các báo cáo hàng năm của các NH mục tiêu và họ đã sử dụng cả số liệu thống kê

mô tả và suy luận để phân tích dữ liệu. Nghiên cứu tiết lộ rằng tồn tại một mối quan hệ tích cực giữa hoạt động dịch vụ NHĐT và hoạt động NH vì thông qua dịch vụ NHĐT, ngân hàng đã đưa dịch vụ ngân hàng đến gần hơn với KH của NH do đó cải thiện hiệu suất của ngành NH.

Có thể bạn quan tâm!

-

Các Nhân Tố Ảnh Hưởng Đến Sự Phát Triển Của Dịch Vụ Ngân Hàng Điện Tử

Các Nhân Tố Ảnh Hưởng Đến Sự Phát Triển Của Dịch Vụ Ngân Hàng Điện Tử -

Một Số Tiêu Chí Đánh Giá Kết Quả Hoạt Động Của Ngân Hàng

Một Số Tiêu Chí Đánh Giá Kết Quả Hoạt Động Của Ngân Hàng -

Đánh Giá Kết Quả Hoạt Động Phi Tài Chính (Non-Financial Performance) Của Ngân Hàng

Đánh Giá Kết Quả Hoạt Động Phi Tài Chính (Non-Financial Performance) Của Ngân Hàng -

Kết Quả Hoạt Động Và Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Điện Tử Tại Các Ngân Hàng Thương Mại Việt Nam

Kết Quả Hoạt Động Và Thực Trạng Phát Triển Dịch Vụ Ngân Hàng Điện Tử Tại Các Ngân Hàng Thương Mại Việt Nam -

Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2014-2018

Kết Quả Hoạt Động Của Các Ngân Hàng Thương Mại Việt Nam Giai Đoạn 2014-2018 -

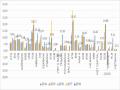

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018

Tỷ Lệ Thu Nhập Thuần Từ Họat Động Dịch Vụ/tổng Ln Hoạt Động (%) Của 30 Nhtm Vn Giai Đoạn 2014- 2018

Xem toàn bộ 226 trang tài liệu này.

Một nghiên cứu nữa của Okiro và Ndungu (2013) nghiên cứu tác động của dịch vụ mobile banking và internet banking đến hoạt động của các TCTC tại Kenya thông qua khảo sát 30 TCTC cho kết quả: Các dịch vụ internet banking phổ biến nhất mới chỉ là tìm kiếm thông tin về giá sản phẩm và việc sử dụng thẻ tín dungnj trực tuyến. Kể từ khi được giới thiệu vào giữa năm 2005, việc áp dụng Internet banking vẫn còn chậm do không có sẵn cơ sở hạ tầng và thiếu văn bản pháp luật hỗ trợ cho NH trực tuyến. Tuy nhiên việc áp dụng NH trực tuyến đã nâng cao hiệu quả hoạt động của ngành NH do tăng hiệu quả và năng suất hoạt động của NH. Kết quả khảo sát cho thấy Internet banking và mobile banking có tác động tốt đến KQHĐ của ngân hàng.

- Dịch vụ ngân hàng điện tử cải thiện mức độ hài lòng của khách hàng đối với dịch vụ ngân hàng

Trong công cuộc cạnh tranh gay gắt giữa các NHTM vừa và nhỏ hiện nay, việc cung cấp trải nghiệm độc đáo, sản phẩm sáng tạo tiện dụng, chi phí hợp lý là yếu tố hấp dẫn sẽ giữ chân KH, nâng cao sự hài lòng của KH đối với dịch vụ NH.

Phương châm “customer first”- khách hàng là ưu tiên số một, là kim chỉ nam để thành công trong phát triển dịch vụ NHĐT (Shah and Clarke, 2009). NH phải tìm hiểu nguyện vọng, nhu cầu đặc biệt của KH, từ đó cung cấp dịch vụ cho KH bằng cách sử dụng công nghệ tốt nhất đang có. Trong môi trường kinh doanh hiện đại, KH muốn có nhiều sự lựa chọn hơn là các dịch vụ NH truyền thống. Các dịch vụ NH cần được tăng cường sự tiện lợi của khả năng trực tuyến, khả năng tự chủ, tự phục vụ của KH, để KH luôn cảm nhận được sự ưu tiên mà dịch vụ NHĐT đem đến.

Dịch vụ NHĐT có thể được cung cấp 24 giờ một ngày trong suốt cả năm, và sự sẵn có rộng rãi của Internet, ngay cả trên điện thoại di động, có nghĩa là KH có

thể thực hiện nhiều công việc tài chính của họ hầu như mọi lúc mọi nơi, không bị phụ thuộc vào giờ hoạt động hành chính của NH. Điều này đặc biệt đúng với các nước phát triển, nhưng ngày càng tăng ở các nước đang phát triển, sự lan truyền của truyền thông không dây có nghĩa là các dịch vụ NHĐT đang trở nên dễ dàng tiếp cận hơn bao giờ hết.

Bello và Dogarawa (2005) cũng đã kiểm tra và đánh giá tác động của dịch vụ NHĐT đối với sự hài lòng của KH trong hệ thống ngành NH Nigeria. Nghiên cứu của họ phát hiện ra rằng nhiều KH của NH tại Nigeria nhận thức đầy đủ về những phát triển tích cực trong CNTT và viễn thông dẫn đến việc sử dụng các ứng dụng của mô hình ngân hang điện tử như là các kênh giao dịch mới cho các sản phẩm và dịch vụ của NHTM Nigeria. Mục đích của việc triển khai dịch vụ NHĐT là để đáp ứng và làm cho KH hài lòng. Tuy nhiên, nghiên cứu cũng cho thấy KH thích sử dụng dịch vụ NHĐT vẫn chưa hài lòng với chất lượng và hiệu quả của dịch vụ. Nhận thức và phản ứng của KH đối với những phát triển này là vấn đề quan tâm của cả Chính phủ và ngành ngân hàng.

- Dịch vụ ngân hàng điện tử góp phần đổi mới mô hình kinh doanh và sản phẩm của ngân hàng

Dịch vụ NHĐT đã thay đổi mô hình kinh doanh NH bán lẻ truyền thống theo nhiều cách, nhưng về cơ bản đó là việc ứng dụng công nghệ vào việc cung cấp dịch vụ ngân hàng truyền thống và các dịch vụ ngân hàng hiện đại cho khách hàng. Ngoài ra thông qua dịch vụ NHĐT, các NH có thể phân phối các dịch vụ tài chính được bán chéo giữa các NH. Điều này có nghĩa là các NH có thể bán và quản lý các dịch vụ được cung cấp bởi các NH khác (thường là các NH nước ngoài) để tăng doanh thu của họ. Đây là một khả năng đặc biệt hấp dẫn đối với các NH nhỏ với phạm vi sản phẩm hạn chế.

Sự phát triển dịch vụ NHĐT cũng đã dẫn đến việc cho vay thẻ tín dụng tăng lên vì nó là một loại giao dịch vay dễ dàng phân phối nhất trên Internet. Thanh toán hóa đơn điện tử cũng tăng nhanh cho thấy dịch vụ thanh toán hóa đơn và các dịch

vụ liên quan khác của dịch vụ NHĐT có tác động thực sự đến hoạt động NH bán lẻ, mở rộng nhanh chóng các luồng doanh thu.

Dịch vụ NHĐT đã thay đổi hoàn toàn môi trường kinh doanh của ngân hàng. Các giao dịch ngân hàng thủ công, văn hóa lưu trữ sổ cái và nhật ký giao dịch đã giảm mạnh do sự ra đời của dịch vụ NHĐT. Dịch vụ NHĐT giúp NH mở rộng thị trường, gia tăng sức cạnh tranh, nâng cao chất lượng quan hệ KH và tăng sự trung thành của KH hiện có, theo Summa et al (2011). Ngoài ra, việc áp dụng giao dịch trực tuyến cũng dẫn đến sự thay đổi đáng kể từ nguồn vốn huy động chính như tiền gửi không kỳ hạn, tài khoản thanh toán (deposit account, checking account) sang các tài khoản tiền gửi của thị trường tiền tệ (market money deposit account). Sự thay đổi này cho thấy thanh toán hóa đơn điện tử và các khả năng khác của các trang web NH giao dịch có tác động thực sự đến thực tiễn NH bán lẻ (DeYoung, 2007).

- Dịch vụ NHĐT có thể “biến đổi” các rủi ro hoạt động của ngân hàng và yêu cầu các biện pháp phòng chống rủi ro.

Ủy ban Basel (2000) đã phát hành Báo cáo của “Electronic Banking Group- EBG” về quản lý và giám sát rủi ro các vấn đề phát sinh từ sự phát triển của ngân hàng điện tử trong tháng 10 năm 2000. Báo cáo này đã kiểm kê và đã đánh giá các rủi ro chính liên quan đến ngân hàng điện tử, đó là rủi ro chiến lược, rủi ro danh tiếng, rủi ro hoạt động (bao gồm rủi ro an ninh và pháp lý) và rủi ro tín dụng, thị trường và thanh khoản. EBG kết luận rằng hoạt động ngân hàng điện tử không làm phát sinh các rủi ro hoạt động vốn có. Tuy nhiên, báo cáo lưu ý rằng ngân hàng điện tử có thể làm tăng và sửa đổi một số rủi ro truyền thống này, do đó ảnh hưởng đến rủi ro tổng thể hồ sơ của ngân hàng. Cụ thể, rủi ro chiến lược, rủi ro hoạt động và rủi ro danh tiếng là chắc chắn tăng cao bởi sự ra đời nhanh chóng và sự phức tạp cơ bản về công nghệ của các hoạt động ngân hàng điện tử.

Báo cáo của EBG lưu ý rằng các đặc điểm cơ bản của ngân hàng điện tử (và thương mại điện tử nói chung) đặt ra một số thách thức về quản lý rủi ro:

• Tốc độ thay đổi liên quan đến đổi mới công nghệ và dịch vụ khách hàng trong dịch vụ NHĐT là chưa từng có. Trước đây, các ứng dụng ngân hàng mới đã được triển khai trong khoảng thời gian tương đối dài và chỉ sau khi thử nghiệm chuyên sâu. Tuy nhiên, ngày nay, các ngân hàng đang gặp áp lực cạnh tranh để triển khai các ứng dụng kinh doanh mới trong khung thời gian rất nén - thường chỉ vài tháng từ khi khái niệm đến khi sản xuất. Sự cạnh tranh này tăng cường thách thức quản lý để đảm bảo rằng đánh giá chiến lược, phân tích rủi ro và đánh giá bảo mật được thực hiện trước khi triển khai các ứng dụng ngân hàng điện tử mới.

• Các trang web NHĐT giao dịch và kinh doanh bán buôn và bán lẻ có liên quan các ứng dụng thường được tích hợp nhiều nhất có thể với các thế hệ máy tính cho phép xử lý trực tiếp hơn các giao dịch điện tử. Như là quá trình xử lý tự động trực tiếp làm giảm cơ hội mắc lỗi của con người và gian lận vốn có trong các quy trình thủ công, nhưng nó cũng làm tăng sự phụ thuộc vào thiết kế và kiến trúc hệ thống cũng như khả năng tương tác và hoạt động của hệ thống khả năng mở rộng.

• NHĐT làm tăng sự phụ thuộc của các ngân hàng vào CNTT, do đó tăng độ phức tạp kỹ thuật của nhiều vấn đề vận hành và bảo mật và thúc đẩy xu hướng hướng tới nhiều quan hệ đối tác, liên minh và thuê ngoài thỏa thuận với các bên thứ ba mà thiếu sự kiểm soát. Sự phát triển này đã dẫn đến việc tạo ra các mô hình kinh doanh mới liên quan đến các ngân hàng và các tổ chức phi ngân hàng, chẳng hạn như các nhà cung cấp dịch vụ Internet, các công ty viễn thông và các hãng công nghệ khác.

• Bản chất Internet là phổ biến và toàn cầu, là một mạng mở có thể truy cập được từ mọi nơi trên thế giới bởi các bên không xác định, với việc định tuyến các tin nhắn qua vị trí không xác định và thông qua các thiết bị không dây phát triển nhanh chóng. Do đó, tầm quan trọng của các biện pháp kiểm soát bảo mật, kỹ thuật xác thực khách hàng, bảo vệ dữ liệu, thủ tục theo dõi kiểm tra và các tiêu chuẩn về quyền riêng tư của khách hàng ngày một tăng lên.

2.4. Kinh nghiệm quốc tế trong phát triển dịch vụ ngân hàng điện tử hướng tới mô hình ngân hàng số nhằm nâng cao kết quả hoạt động ngân hàng

2.4.1. Về định danh số và xây dựng hệ sinh thái số

Kinh nghiệm của Ấn Độ

Có thể thấy định danh số là cốt lõi của quá trình chuyển đổi số hóa các dịch vụ tài chính ngân hàng. Đây thực sự là thách thức với những nước đang phát triển do người dân thiếu dữ liệu lưu trữ định danh chính thống. Kinh nghiệm từ Ấn Độ đã áp dụng thành công xây dựng định danh số - Chương trình quốc gia India Stack đột phá trong hệ sinh thái kỹ thuật số và khởi nghiệp Ấn Độ. Chương trình quốc gia India Stack không chỉ giải quyết các thách thức lớn mà Chính phủ Ấn Độ gặp phải, đồng thời mở ra cơ hội phát triển của hệ sinh thái kỹ thuật số. Quá trình xây dựng và phát triển hệ sinh thái kỹ thuật số ở Ấn Độ gợi mở nhiều kinh nghiệm mà các nước đang phát triển như Việt Nam có thể học hỏi.

Trước khi bắt đầu chương trình quốc gia India Stack, Ấn Độ đối mặt hệ thống dịch vụ công không đồng đều và không hiệu quả. Ấn Độ hiện là quốc gia đông dân thứ hai thế giới, với trên 1,3 tỷ người, trong đó 65% dân số sống ở khu vực nông thôn, hầu như không tiếp xúc với các dịch vụ công nghệ, NH. Điều này tạo ra thách thức không nhỏ đối với chính phủ trong việc cung cấp các dịch vụ y tế, giáo dục, thực phẩm cho toàn bộ công dân của mình. Có thể nói rằng, vấn đề lớn nhất đối với Ấn Độ là tính bao trùm, khi các chính sách từ trước đến giờ gần như chưa bao giờ có thể bao phủ hoàn toàn người dân thuộc mọi thành phần, khu vực và vùng miền khác nhau.

Ngoài ra, hệ thống dịch vụ công của Ấn Độ còn không hiệu quả, nảy sinh gian lận. Ví dụ, nếu một người muốn gia hạn giấy phép lái xe, anh ta buộc phải đến chính xác văn phòng quản lý cơ giới mà anh ta đã đến đăng ký bằng lái lúc đầu để gia hạn. Nguyên nhân là do các dịch vụ công của Ấn Độ dựa vào hệ thống danh tính công dân gắn với vị trí cố định (tương tự như hệ thống hộ khẩu tại Việt Nam). Và vấn đề là hệ thống thông tin này được lưu trữ cục bộ tại từng cơ quan địa phương,

gây khó khăn cho việc truy xuất và sử dụng thông tin đó ở các cơ quan, địa phương khác. Vấn đề về tính bao trùm thông tin không đồng đều đã khiến hệ thống dịch vụ công của Ấn Độ gây ra nhiều lãng phí, cả thời gian và tiền bạc, cũng như nảy sinh các vấn đề gian lận và tham nhũng.

Chính phủ Ấn Độ hiểu rằng cần phải thay đổi cách thức hoạt động của toàn bộ hệ thống cung cấp dịch vụ công, hướng đến một hệ thống mới có tính di động, kiểm soát mức độ và nội dung truy cập, có thể chia sẻ và kiểm chứng được khi cần thiết. Giải pháp duy nhất là tích hợp kỹ thuật số và điều này đã dẫn đến sự ra đời của Aadhaar- chương trình nhận dạng kỹ thuật số sinh trắc học, vào năm 2009. Hệ thống xác thực danh tính Aadhaar bao gồm các thông tin cơ bản như tên, địa chỉ, ngày sinh, giới tính, ảnh chân dung và dữ liệu sinh trắc học - dấu vân tay và/hoặc quét mống mắt của mỗi công dân. Mỗi công dân khi đăng ký danh tính thông qua hệ thống Aadhaar sẽ được cung cấp một ID kỹ thuật số duy nhất và vĩnh viễn, gồm 12 chữ số. ID duy nhất này giúp mọi người dễ dàng xác nhận dân dạng mà không cần mang theo tài liệu chứng minh - chỉ cần 12 chữ số ID và quét vân tay.Tuy nhiên, Aadhaar chỉ mới là bước đầu tiên trong chiến lược hướng tới một hệ sinh thái kỹ thuật số, kinh tế phi tiền mặt của Ấn Độ.

Với nền tảng là Aadhaar, Ấn Độ đã xây dựng chương trình India Stack vào năm 2012, đây là Chương trình Ứng dụng mở (API) lớn nhất thế giới với 4 lớp công nghệ riêng biệt: (i) Lớp Phi hiện diện với công cụ Aadhaar đảm bảo rằng mọi cá nhân có thể cung cấp định danh ở bất kỳ nơi đâu và địa điểm nào cho những người được cho phép ; (ii) Lớp Phi giấy tờ với công cụ eKYC, eSign và Digital Locker cung cấp các giải pháp nhằm xác minh, xác thực, lưu trữ và truy xuất thông tin; (iii) Lớp Phi tiền mặt với các công cụ như UPI (giao diện thanh toán hợp nhất) cho phép thực hiện các giao dịch chuyển tiền trực tiếp lập tức và an toàn mà không cần nhập các thông tin chi tiết – Lớp Đồng ý cho phép người dùng kiểm soát việc chia sẻ dữ liệu cá nhân tới các bên liên quan. Với cấu trúc “ngăn xếp” như vậy, India Stack đã tạo ra sự thay đổi đáng kể trong cách chính phủ, doanh nghiệp và người dân tương

tác với nhau. Mở tài khoản NH có thể thực hiện ngay lập tức thông qua Aadhaar với quy trình xác minh eKYC.

NH Axis là NH Ấn Độ đầu tiên cung cấp một quy trình eKYC vào năm 2013, giảm thời gian mở tài khoản NH từ 7-10 ngày xuống chỉ còn 1 ngày. Ngày nay, nhiều NH truyền thống và NH thanh toán được cấp phép ở Ấn Độ cung cấp tài khoản để mở và sử dụng ngay với quy trình eKYC. Phê duyệt khoản vay cũng có thể được hoàn thành trực tuyến khi KH cung cấp sự đồng ý để NH truy cập vào các thông tin, tài liệu cần thiết thông qua Lớp đồng ý và công cụ Digital Locker. Điều này cũng tương tự đối với các bệnh viện, du lịch và khách sạn. Ngoài ra, các khoản vay, giải ngân, thuế, trợ cấp sẽ đến trực tiếp người thụ hưởng thông qua công cụ UPI. Điều này đặc biệt hữu ích đối với những người sống ở nông thôn, vốn vẫn chưa được kết nối với internet, không biết chữ và không sở hữu điện thoại thông minh. Đây sẽ là một kinh nghiệm quý giá đối với những quốc gia như Việt Nam, vốn đang hướng tới hệ thống dịch vụ công ngày càng hoàn thiện và một hệ sinh thái kỹ thuật số.

Kinh nghiệm của Bangladesh

Bangladesh sở hữu một mạng lưới cáp quang tốc độ cao song song với tuyến đường sắt (1.800 km) bao phủ hầu hết các khu vực quan trọng của Bangladesh. Mạng cáp quang này có thể được sử dụng làm mạng trục chính của hệ thống NHĐT ở Bangladesh. Các nhà khai thác điện thoại di động như Grameen Phone và Ranks ITT của Bangladesh đã sử dụng mạng cáp quang này để tiếp cận ngay cả ở các khu vực nông thôn với các dịch vụ của họ. Điều đáng khích lệ là một số NH tư nhân và nước ngoài đã được sử dụng mạng cáp quang này để thực hiện các giao dịch trực tuyến, dịch vụ ATM và POS.

Các dịch vụ Internet đã đến Bangladesh vào năm 1996, Bangladesh đã tham gia siêu xa lộ thông tin bằng cách kết nối với hệ thống cáp ngầm quốc tế vào năm 2006 và đến năm 2010, tổng cộng có 159 nhà cung cấp dịch vụ Internet (ISP) đã kết nối với hệ thống này, trong đó 64 tổ chức đang tích cực cung cấp dịch vụ (Baten and Kamil, 2010). Theo kịch bản này, là một phần trong quyết định của chính phủ