Cụ thể, thuế suất xác định theo hạng đất và ổn định hạng đất 10 năm, gồm 2 biểu thuế: biểu thuế cho cây hàng năm, đất CHN được chia làm 6 hạng, khung thuế suất từ 50-550 kg/1ha; biểu thuế cho cây lâu năm, đất CLN được chia thành 5 hạng, khung thuế suất từ 80 - 650 kg/ha. Các năm tiếp theo, Nhà nước thực hiện các chính sách miễn, giảm thuế theo Nghị quyết số 51/2001/QH10 và Nghị quyết số 15/2003/QH11 về việc miễn, giảm thuế SDĐ nông nghiệp (giai đoạn 2003 – 2010); Nghị quyết 55/2010/QH12 và Nghị định 20/2011/NĐ-CP (Giai đoạn 2011 – 2020).

Bảng 3. Quy định chính sách pháp luật về thuế sử dụng đất nông nghiệp

Giai đoạn | ||

Trước 01/01/1994 | Điều lệ thuế thuế nông nghiệp 1951 – 1983; Pháp lệnh thuế nông nghiệp năm 1983 | Thuế đánh vào hoa lợi của sử dụng đất nông nghiệp (mang tính chất thuế thu nhập) |

Luật số 23/L/CTN năm 1993; Nghị định 74/CP ngày 25/10/1993; Thông tư số 89- TC/TCT; Thông tư số 03/1997/TC-TCT; Thông tư số 59-TC/TCT; Nghị quyết số 15/2003/QH11; Nghị quyết 55/2010/QH12; Nghị định 20/2011/NĐ-CP; Văn bản hợp nhất số 35/VBHN- BTC ngày 14/7/2014 | Thực hiện phân phối giá | |

trị gia tăng theo hạng | ||

Từ 01/01/1994 đến | đất; | |

31/12/2019 | Thực hiện quy định về | |

miễn và giảm thuế SDĐ | ||

nông nghiệp; | ||

Có thể bạn quan tâm!

-

O'sullivan, A (2012), Urban Economics 8Th, Mcgraw-Hill/irwin, New York.

O'sullivan, A (2012), Urban Economics 8Th, Mcgraw-Hill/irwin, New York. -

Todaro, M. P., & Smith, S. C. (2015), Economic Development, 12Th Edition, Pearson, United States Of America.

Todaro, M. P., & Smith, S. C. (2015), Economic Development, 12Th Edition, Pearson, United States Of America. -

Diện Tích Đất Đô Thị Việt Nam Chia Theo Khu Vực (Gđ 2000-2010)

Diện Tích Đất Đô Thị Việt Nam Chia Theo Khu Vực (Gđ 2000-2010) -

Phân Tích Tần Suất Các Yếu Tố Tác Động Gia Tăng Giá Trị Đất Đô Thị Xuất Hiện Trong Phỏng Vấn Sâu

Phân Tích Tần Suất Các Yếu Tố Tác Động Gia Tăng Giá Trị Đất Đô Thị Xuất Hiện Trong Phỏng Vấn Sâu -

So Sánh Giá Đất Phi Nông Nghiệp Được Chuyển Đổi Sau Quy Hoạch Tại Một Số Địa Phương

So Sánh Giá Đất Phi Nông Nghiệp Được Chuyển Đổi Sau Quy Hoạch Tại Một Số Địa Phương -

Đánh Giá Khả Năng Và Cơ Chế Tác Động Của Các Yếu Tố Đến Gia Tăng Giá Trị Đất Đô Thị Tại Việt Nam

Đánh Giá Khả Năng Và Cơ Chế Tác Động Của Các Yếu Tố Đến Gia Tăng Giá Trị Đất Đô Thị Tại Việt Nam

Xem toàn bộ 301 trang tài liệu này.

Đất nông nghiệp

Văn bản Nội dung cơ bản

Nguồn: Tác giả tổng hợp.

Về thuế sử dụng đất phi nông nghiệp: Chính sách thuế sử dụng đất phi nông nghiệp được áp dụng lần đầu là Pháp lệnh thuế nhà, đất năm 1991 sau này được sửa đổi vào năm 1992 và 1994. Về bản chất, đây là chính sách thuế điều tiết vào việc SDĐ phi nông nghiệp, thuế tính bằng thóc theo số lần thuế suất chuẩn là thuế SDĐ nông nghiệp và thu bằng tiền tính theo giá thóc. Theo đó, mức độ điều tiết (mức thuế suất) là rất thấp và mức thu thuế là tương đối ổn định như thuế đất nông nghiệp.

Từ ngày 01/01/2012, cả nước thực hiện Luật thuế sử dụng đất phi nông nghiệp (Luật số 48/2010/QH12), Căn cứ tính thuế là giá tính thuế và thuế suất. Thuế SDĐ phi nông nghiệp đã thực hiện điều chỉnh vào đối tượng chịu thuế là đất ở tại nông thôn, đất ở tại đô thị; đất sản xuất kinh doanh phi nông nghiệp.

10

Bảng 4. Quy định chính sách pháp luật về thuế sử dụng đất phi nông nghiệp

Đất phi nông nghiệp | ||

Văn bản | Nội dung cơ bản | |

Trước 15/7 /1991 | Áp dụng thuế thổ trạch ở các thành phố và thị trấn (Theo Nghị định 661-TTg năm 1956) | Thuế thổ trạch gồm 2 phần, một phần thu về nhà, một phần thu về đất. |

15/7 /1991 – trước 31/7/1992 | Pháp lệnh Thuế nhà đất năm 1991 | Thực hiện thu thuế thu đối với nhà và đối với đất ở, đất xây dựng công trình; Căn cứ tính thuế nhà đất là diện tích nhà, diện tích đất và thuế suất (nhà: 0,3% giá tính thuế/năm; đất 0,5% giá trị thuế/năm. |

Pháp lệnh về thuế nhà, | ||

31/7/1992 – trước 01/01/ 2012 | đất năm 1992; Pháp lệnh thuế sửa đổi, bổ sung một số điều của pháp | Căn cứ tính thuế đất là diện tích đất, hạng đất và mức thuế trên một đơn vị diện tích. |

lệnh về thuế nhà đất năm 1994. | ||

- Luật 48/2010/QH12: Luật | ||

thuế sử dụng đất phi nông | ||

nghiệp; | Căn cứ tính thuế là giá tính thuế và | |

- Nghị định 53/2011/NĐ-CP | thuế suất; | |

Quy định chi tiết và hướng dẫn | Thuế suất đối với đất ở và đất sử | |

thi hành một số điều của Luật | dụng để kinh doanh áp dụng theo | |

Từ 01/01/2012 | Thuế SDĐ phi nông nghiệp; | biểu thuế lũy tiến từng phần [lần |

đến 31/12/2019 | - Thông tư 153/2011/TT-BTC | lượt 0,03% (phần diện tích đất |

Hướng dẫn về thuế SDĐ phi | trong hạn mức); 0,07% (phần diện | |

nông nghiệp; | tích đất vượt không quá 3 lần hạn | |

- Văn bản hợp nhất số | mức) và 0,15% (phần diện tích | |

10/VBHN-BTC hướng dẫn | vượt quá 3 lần hạn mức)] | |

về thuế SDĐ phi nông nghiệp | ||

ngày 15/5/2017 |

Nguồn: Tác giả tổng hợp.

(b) Thuế thu nhập từ hoạt động chuyển nhượng đất đai và BĐS:

Thuế chuyển quyền SDĐ được thực hiện từ 01/7/1994 cho đến hết năm 2003 đối với tổ chức kinh tế và đến hết năm 2008 đối với hộ gia đình, cá nhân. Cụ thể, thuế chuyển quyền SDĐ là khoản thu phát sinh khi có đất chuyển quyền sử dụng, trừ trường hợp đất chuyển quyền sử dụng cùng với chuyển quyền sở hữu nhà trên đất đã nộp thuế doanh thu và thuế lợi tức. Thuế chuyển quyền SDĐ đánh trên giá trị chuyển dịch, thời kỳ đầu thuế suất 5% và 20% áp dụng cho chuyển nhượng quyền SDĐ, 30

- 50% áp dụng cho các trường hợp hợp thức hóa cấp GCNQSDĐ gắn với chuyển mục đích SDĐ. Từ năm 2000, Luật thuế chuyển quyền SDĐ sửa đổi và áp dụng 2 mức thuế suất: 4% đối với đất phi nông nghiệp và 2% đối với đất nông nghiệp và chỉ áp dụng cho chuyển dịch quyền SDĐ, mà không áp dụng cho trường hợp cấp giấ chứng nhận quyền SDĐ gắn với chuyển mục đích SDĐ.

11

Đối với tổ chức kinh tế áp dụng từ năm 2004 sẽ thực hiện thuế thu nhập doanh nghiệp. Khi Đối tượng nộp thuế thu nhập từ chuyển QSDĐ, chuyển quyền thuê đất là tổ chức sản xuất, kinh doanh hàng hoá, dịch vụ có thu nhập từ chuyển quyền SDĐ, chuyển quyền thuê đất. Thu nhập từ hoạt động chuyển quyền SDĐ, chuyển quyền thuê đất phải chịu thuế thu nhập bao gồm các trường hợp như chuyển quyền SDĐ chưa có kết cấu hạ tầng, công trình kiến trúc trên đất; chuyển quyền SDĐ cùng với kết cấu hạ tầng, công trình kiến trúc trên đất; Thuế suất 28% trên thu nhập chịu thuế và áp dụng thuế suất lũy tiến. Bên cạnh đó, các tổ chức kinh tế áp dụng thuế thu nhập (thuế thu nhập doanh nghiệp) thuế suất 25% trên thu nhập chịu thuế và không thu thuế lũy tiến bổ sung phần thu nhập vượt trội (hiện nay là 22%);

Đối với hộ gia đình, cá nhân áp dụng thuế thu nhập cá nhân từ năm 2009: Có 02 phương án tính: (i) Thuế suất 25% trên thu nhập chịu thuế và (ii) đối với hộ gia đình, cá nhân trường hợp không xác định được hoặc không đủ điều kiện xác định thu nhập chịu thuế thì tính thuế suất 2% trên giá trị chuyển nhượng. Tuy nhiên, quy định hiện hành được thực hiện theo Luật số 71/2014/QH13 và các văn bản dưới luật, thuế suất tính chung đối với thu nhập từ chuyển nhượng BĐS là 2% tính trên giá chuyển nhượng.

Bảng 5. Quy định chính sách pháp luật về thuế thu nhập từ chuyển nhượng đất đai và BĐS

Loại thuế áp dụng | Đối tượng áp dụng nộp thuế | |||

Cá nhân, hộ gia đình | Tổ chức, doanh nghiệp | |||

1 | Thuế chuyển quyền SDĐ (từ 01/7/1994) | Luật số 35-L/CTN; Luật số 10/1998/QH10; | ||

2 | Thuế thu nhập | Luật số 04/2007/QH12: Luật thuế thu nhập cá nhân (có hiệu lực 01/01/2009) | Luật thuế thu nhập daonh nghiệp số 09/2003/QH11 (có hiệu lực 01/01/2004); Luật thuế thu nhập doanh nghiệp số 14/2008/QH12 | |

Luật số 71/2014/QH13 ngày 26/11/2014 về sửa đổi, bổ sung một số điều của các luật về thuế; Nghị định số 12/2015/NĐ-CP và Thông tư số 96/2015/TT-BTC | ||||

Nguồn: Tác giả tổng hợp.

Ngoài ra, theo quy định pháp luật, Việt Nam cũng thực hiện một số quy định có liên quan đến thuế giá trị gia tăng từ đầu phát triển đất đai và các khoản phí và lệ phí trong hoạt động quản lý và SDĐ.

Như vậy, về cơ bản các công cụ chính sách liên quan thu tài chính đất đai nhằm điều tiết giá trị đất gia tăng hiện vẫn còn khá phân tán và kết quả thu ngân sách từ đất đai còn hạn chế (Nguyễn Thanh Lân, 2019). Cụ thể, số liệu thực hiện thu các loại thuế trong giai đoạn 2012- 2017, cho thấy: Thuế sử dụng đất chỉ chiếm khoảng 0,15% tổng thu ngân sách nhà nước, thuế sử dụng đất phi nông nghiệp có số thu bình quân khoảng 1.300 tỷ đồng mỗi năm và tốc độ tăng bình quân hàng năm 1,3%. Trong khi, thuế thu nhập từ hoạt động chuyển nhượng đất đai và BĐS có số thu bình quân khoảng 12.407 tỷ đồng mỗi năm, chiếm trung bình khoảng 1,75% tổng thu ngân sách nhà nước (Bộ Tài chính, 2019) (Chi tiết mục 6.2- phía bên dưới).

12

6.2. Kết quả khoản thu tài chính từ đất trong giai đoạn 2012 -2017 1

Bảng 1: Số thu tiền sử dụng đất

(ĐVT: Tỷ đồng)

Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

1 | Tổng thu NSNN | 754.572 | 828.348 | 877.697 | 966.870 | 1.039.000 | 1.212.180 |

2 | Tổng thu nội địa | 477.106 | 567.403 | 593.560 | 740.932 | 829.000 | 990.280 |

3 | Tổng thu NSĐP | 336.937 | 368.833 | 377.707 | 450.977 | 544.425 | 456.092 |

4 | Số thu | 45.141 | 45.287 | 44.287 | 68.998 | 99.696 | 79.500 |

5 | Tỷ lệ % so với tổng thu NSNN | 5,98% | 5,46% | 5,03% | 7,13% | 9,59% | 6,55% |

6 | Tỷ lệ % so với thu nội địa | 10% | 7,9% | 7,45% | 9,3% | 12% | 8% |

7 | Tỷ lệ % so với thu NSĐP | 13,4% | 12,3% | 11,7% | 15,3% | 18,3% | 17,4% |

Nguồn: Bộ Tài chính, 2018.

Bảng 2: Số thu tiền thuê đất

(ĐVT: Tỷ đồng)

Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

1 | Tổng thu NSNN | 754.572 | 828.348 | 877.697 | 966.870 | 1.039.000 | 1.212.180 |

2 | Tổng thu nội địa | 477.106 | 567.403 | 593.560 | 740.932 | 829.000 | 990.280 |

3 | Tổng thu NSĐP | 336.937 | 368.833 | 377.707 | 450.977 | 544.425 | 456.092 |

4 | Số thu | 7.559 | 7.270 | 8.788 | 14.575 | 22.351 | 15.654 |

5 | Tỷ lệ % so với tổng thu NSNN | 1% | 0,87% | 1% | 1,5% | 2,15% | 1,29% |

6 | Tỷ lệ % so với thu nội địa | 1,69% | 1,28% | 1,48% | 1,96% | 2,7% | 1,6% |

7 | Tỷ lệ % so với thu NSĐP | 2,24% | 1,97% | 2,3% | 3,23% | 4,1% | 3,4% |

Nguồn: Bộ Tài chính, 2018.

1 Các bảng số liệu được tổng hợp theo kết quả công bố của Bộ Tài chính với số thu tính đến thời điểm 30/10/2017.

13

Bảng 3: Số thu tiền thuế sử dụng đất phi nông nghiệp

(ĐVT: Tỷ đồng)

Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | ||

1 | Tổng thu NSNN | 754.572 | 828.348 | 877.697 | 966.870 | 1.039.000 | 1.212.180 | |

2 | Tổng thu nội địa | 477.106 | 567.403 | 593.560 | 740.932 | 829.000 | 990.280 | |

3 | Tổng thu NSĐP | 336.937 | 368.833 | 377.707 | 450.977 | 544.425 | 456.092 | |

4 | Số thu | Số tuyệt đối | 1.023 | 1.377 | 1.428 | 1.460 | 1.397 | 1.176 |

So với năm trước | 1,8% | 1,7% | 1,2% | 0,8% | 0,9% | |||

5 | Tỷ lệ % so với tổng thu NSNN | 0,13% | 0,16% | 0,16% | 0,15% | 0,13% | 0,09% | |

6 | Tỷ lệ % so với thu nội địa | 0,22% | 0,24% | 0,24% | 0,19% | 0,16% | 0,11% | |

7 | Tỷ lệ % so với thu NSĐP | 0,3% | 0,37% | 0,37% | 0,32% | 0,25% | 0,25% | |

(Nguồn: Bộ Tài chính, 2018)

Bảng 4: Số thu thuế thu nhập từ hoạt động chuyển nhượng BĐS

(ĐVT: Tỷ đồng)

Chỉ tiêu | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | ||

1 | Tổng thu NSNN | 754.572 | 828.348 | 877.697 | 966.870 | 1.039.000 | 1.212.180 | |

2 | Tổng thu nội địa | 477.106 | 567.403 | 593.560 | 740.932 | 829.000 | 990.280 | |

3 | Tổng thu NSĐP | 336.937 | 368.833 | 377.707 | 450.977 | 544.425 | 456.092 | |

4 | Số thu | Thuế TNCN | 3.732 | 3.829 | 4.828 | 6.839 | 8.471 | 8.770 |

Thuế TNDN | 4.397 | 3.573 | 5.832 | 5.879 | 8.046 | 10.250 | ||

5 | Tỷ lệ % so với tổng thu NSNN | 0,25% | 0,2% | 0,27% | 0,3% | 0,36% | 0,38% | |

6 | Tỷ lệ % so với thu nội địa | 1,81% | 1,3% | 1,8% | 1,7% | 2% | 1,92% | |

7 | Tỷ lệ % so với thu NSĐP | 2,41% | 2% | 2,8% | 2,8% | 3% | 4,17% | |

Nguồn: Bộ Tài chính, 2018.

14

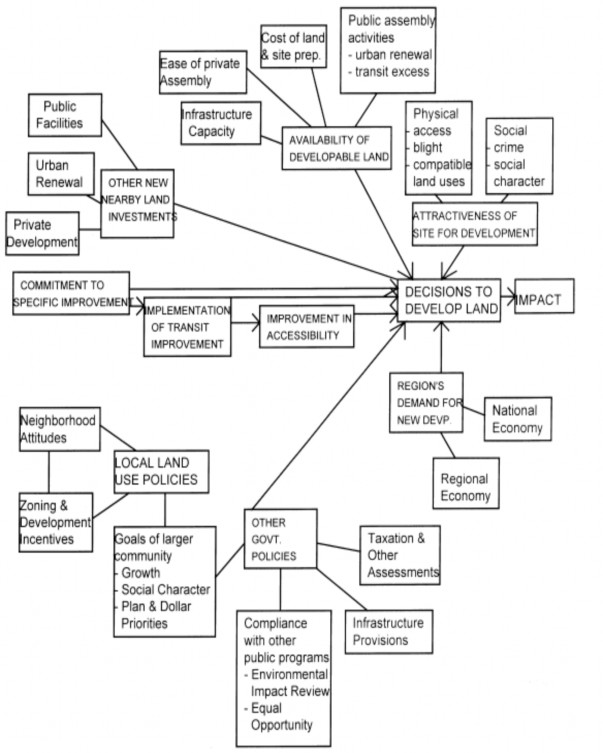

Phụ lục 7: Tổng hợp số yếu tố tác động quyết định phát triển đất đai tác động thay đổi giá trị đất đai

Source: Knight, R. L., & Trygg, L. L. (1977). Land use impacts of rapid transit: implications of recent experience (No. DOT-TPI-10-77-31). De Leuw, Cather and Co., San Francisco, CA (USA).

15

Phụ lục 8: Hướng dẫn phỏng vấn sâu và thảo luận nhóm

Nội dung hướng dẫn phỏng vấn sâu

Trên cơ sở phân tích lý thuyết và tham vấn các chuyên gia về đất đai và bất động sản, tác xây dựng lưới câu hỏi phục vụ cho phỏng vấn sâu và thảo luận nhóm.

1. Câu hỏi mở:

- Quan điểm về giá trị đất đai, giá trị đất gia tăng;

- Quan điểm về các yếu tố ảnh hưởng/ tác động làm gia tăng giá trị đất đai;

- Đánh giá về sự tác động của yếu tố do nhà nước thực hiện như: Quy hoạch; đầu tư cơ sở hạ tầng, chính sách chuyển đổi mục đích sử dụng đất;

- Đánh giá về biểu hiện giá trị đất gia tăng khi có các yếu tố do nhà nước thực hiện: Khi nào xuất hiện? Xuất hiện ra sao? Làm thế nào xác định được sự gia tăng?

- Những vấn đề khác (Yếu tố khác: Người sử dụng đất đầu tư, sự gia tăng tự nhiên giá trị đất, tập trung dân số v.v.);

- Quan điểm về các chính sách và cơ chế điều tiết giá trị đất gia tăng.

2. Câu hỏi định hướng

- Giải pháp xử lý các khó khăn trong xác định giá trị đất gia tăng; đánh giá về thực tiễn và quản lý về giá đất ở Việt Nam;

- Quan điểm và giải pháp về các công cụ chính sách điều tiết;

- Những vấn đề khác về điều kiện thực hiện (dữ liệu giá đất, năng lực định giá v.v.).

- Quan điểm về giá trị đất đai, giá trị đất gia tăng;

- Đánh giá về thực tiễn giá trị đất gia tăng do nhà nước tạo ra (quy hoạch, đầu tư hạ tầng, chuyển mục đích sử dụng đất);

- Quan điểm thế nào về điều tiết phần giá trị đất đai gia tăng;

- Đánh giá về các công cụ chính sách điều tiết và thu hồi giá trị đất gia tăng;

- Giải pháp xử lý và hoàn thiện các công cụ chính sách điều tiết.

Nội dung hướng dẫn thảo luận nhóm

Ghi chú: Trên đây là gợi ý nội dung phỏng vấn sâu và thảo luận nhóm chuyên gia, nhà nghiên cứu và hoạt động thực tiễn về đất đai/ BĐS. Các câu hỏi cần mở và linh hoạt hướng đến mục tiêu nghiên cứu.

16

GỢI Ý LƯỚI CÂU HỎI PHỎNG VẤN

1. Biểu hiện giá trị đất đai và giá trị đất gia tăng

a. Quan điểm của ông/ bà về giá đất và giá trị đất đai?

b. Giá trị thị trường của đất đai được xác định như thế nào? Cơ sở xác định giá trị đất đai gì?

c. Quan điểm của ông/ bà về giá trị phi kinh tế của đất đai là gì? Ví dụ như giá trị ở đối với đất ở? Hoặc giá trị về mặt xã hội, môi trường v.v.?

d. Gia tăng giá trị đất đai được hiểu như thế nào?

2. Các yếu tố tác động gia tăng giá trị đất đô thị

a. Các những yếu tố nào ảnh hưởng làm thay đổi giá đất đô thị?

b. Có thể phân nhóm các yếu tố tác động như thế nào? Tại sao?

c. Ông/bà cho rằng các yếu tố nào tác động thay đổi/ gia tăng giá trị đất đai ở đô thị do nhà nước thực hiện là?

3. Cơ chế tác động gia tăng giá trị đất đô thị

a. Các yếu tố do nhà nước tác động làm thay đổi về giá đất đai như thế nào? (Tập trung vào yếu tố: Quy hoạch, đầu tư CSHT, chính sách sử dụng đất)

b. Có sự khác biệt về sự tác động của các yếu tố này như thế nào?

c. Sự thay đổi về giá trị đất có phải do thay đổi về địa tô không? Ông bà nói rõ và phân tích thêm về vấn đề này?

d. Đo lường và đánh giá phần giá trị đất gia tăng như thế nào? Tại sao?

4. Thực trạng về cơ chế, chính sách điều tiết phần giá trị đất đai gia tăng tại đô thị Việt Nam

a. Vấn đề tồn tại trong điều tiết giá trị đất gia tăng là gì? Tại sao lại tồn tại vấn đề trên? Do quy định chính sách hay quá trình thực thi quy định chính sách?

b. Có hay không sự khác biệt về nhận thức và đánh giá khi xác định phần giá trị đất gia tăng như thế nào?

c. Các chính sách hiện nay quy định về vấn đề này là như thế nào?

d. Các chính sách tài chính đất đai điều tiết giá trị đất gia tăng ra sao?

5. Giải pháp đề nhà nước điều tiết phần giá trị đất đô thị gia tăng

a. Vấn đề tồn tại của cơ chế chính sách là gì? Tại sao?

b. Nhà nước cần làm những gì để điều tiết? Làm như thế nào?

c. Để điều tiết ông/ bà có những kiến nghị cụ thể gì về mặt chính sách đất đai (chính sách tài chính đất đai)?

17