NHTM cụ thể tối thiểu như thế nào, yêu cầu về vốn cần đạt là bao nhiêu lại chưa được đề cập một cách chi tiết.

- Peter S.Rose trong “Quản trị Ngân hàng thương mại” (2002) [75] đã đưa ra và phân tích rất cặn kẽ về rủi ro của ngân hàng nói chung bao gồm cả rủi ro tín dụng và các biện pháp phòng ngừa, hạn chế rủi ro.

- H.Greuning & S.Bratanovic trong " Phân tích rủi ro ngân hàng, Khung đánh giá công tác quản trị và rủi ro tài chính - Analyzing Banking Risk, A framework for Assessing Corporate Governence and Financial Risk" (2009)[69]. Nghiên cứu cung cấp một cách nhìn tổng quan về việc phân tích, đánh giá và quản lý rủi ro trong hoạt động kinh doanh ngân hàng. Các tác giả đã làm rõ một số yếu tố đánh giá về năng lực QTRRTD như năng lực quản trị rủi ro tín dụng theo khoản cấp tín dụng, năng lực QTRRTD theo danh mục tín dụng, phân tích yếu tố năng lực vốn, tài chính, các tác động của yếu tố này đối với năng lực QTRRTD của ngân hàng thông qua yêu cầu về vốn quy định chi tiết theo các chuẩn mực Basel II [52]. Ngoài ra, yếu tố về năng lực Quản trị điều hành với việc xây dựng các khung quản trị rủi ro chung và chi tiết theo mục tiêu của mỗi ngân hàng, vai trò của bộ phận kiểm tra, kiểm toán nội bộ. Theo phân tích của tác giả, năng lực quản trị điều hành rủi ro tín dụng được đánh giá: (i) Quy trình cấp tín dụng có được tuân thủ; (ii) Các chính sách rõ ràng trong quy trình nội bộ cũng như sổ tay hướng dẫn; (iii) Nhân sự đáp ứng yêu cầu về số lượng, trình độ thực hiện các chính sách cấp tín dụng; (iv) Mức độ sẵn có, kịp thời của thông tin trong suốt quá trình xét duyệt, cấp và quản lý tín dụng. Tuy nhiên, nội dung đánh giá năng lực QTRRTD chỉ được nêu một cách khái quát chung với ba yếu tố: quy trình cấp tín dụng, con người và thông tin, chưa có sự đánh giá cụ thể về chính sách chiến lược, cơ sở hạ tầng tin học và các công cụ đo lường rủi ro tín dụng là những thành phần quan trọng khi xây dựng và nâng cao năng lực QTRRTD cho các NHTM.

Haimes Y.Ỵ trong “Mô hình rủi ro, đánh giá và quản trị - Risk modeling, assessment, and management‟ (2016) [70] đã trình bày 2 vấn đề (i) Thứ nhất: Lý thuyết căn bản về mô hình rủi ro, đánh giá rủi ro và QTRRTD; (ii) Thứ hai: Nâng cao về mô hình rủi ro, đánh giá rủi ro và QTRRTD. Các công cụ quản trị rủi ro, đo lường rủi ro, đánh giá rủi ro từ mức cơ bản đến nâng cao. Nghiên cứu bổ sung một trong những nhân tố quan trọng về năng lực QTRRTD: Năng lực các công cụ đo lường rủi ro tín dụng. Đề ra cách xác định rủi ro, đo lường; mô hình và cách thức ra quyết định.

Micheal Ong trong “Mô hình xếp hạng tín dụng nội bộ - Internal Credit risk Models, Capital Allocation and Performance Measurement”, (2005) [82], đã nghiên

cứu chi tiết về cách thức tiếp cận, xây dựng mô hình xếp hạng/đánh giá tín dụng, cụ thể: ý nghĩa và các cấu thành RRTD, các phương pháp đo lường khả năng không trả được nợ; xây dựng mô hình đo lường RRTD; các tiếp cận các mô hình xếp hạng nội bộ trong việc đánh giá RRTD (mô hình Monte Carlo, RAPM, RAROC). Các mô hình đo lường RRTD nhằm xây dựng và quản lý danh mục tín dụng và xác định tổn thất dự kiến/không dự kiến cho các ngân hàng, từ đó đưa ra các quyết định phân bổ nguồn vốn và xếp hạng của ngân hàng. Đây là cơ sở để tác giả xây dựng yếu tố năng lực về xây dựng và vận hành các công cụ đo lường, năng lực về quản lý rủi ro theo danh mục tín dụng cho các NHTM.

2.2. Tình hình nghiên cứu trong nước

Tính đến thời điểm hiện nay đã có khá nhiều Luận án, công trình nghiên cứu trong nước về quản trị rủi ro tín dụng, tuy nhiên, có rất ít các nghiên cứu về năng lực quản trị rủi ro tín dụng của các Ngân hàng thương mại.

Có thể bạn quan tâm!

-

Nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần kỹ thương Việt Nam 1683910258 - 1

Nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần kỹ thương Việt Nam 1683910258 - 1 -

Nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần kỹ thương Việt Nam 1683910258 - 2

Nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần kỹ thương Việt Nam 1683910258 - 2 -

Lý Luận Cơ Bản Về Năng Lực Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại;

Lý Luận Cơ Bản Về Năng Lực Quản Trị Rủi Ro Tín Dụng Của Ngân Hàng Thương Mại; -

![Kim Tự Tháp Quản Trị Rủi Ro Tín Dụng (Nguồn: [87])](data:image/svg+xml,%3Csvg%20xmlns=%22http://www.w3.org/2000/svg%22%20viewBox=%220%200%2075%2075%22%3E%3C/svg%3E) Kim Tự Tháp Quản Trị Rủi Ro Tín Dụng (Nguồn: [87])

Kim Tự Tháp Quản Trị Rủi Ro Tín Dụng (Nguồn: [87]) -

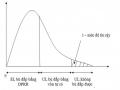

Đồ Thị Minh Họa Tổn Thất Tín Dụng Theo Basel Ii

Đồ Thị Minh Họa Tổn Thất Tín Dụng Theo Basel Ii

Xem toàn bộ 265 trang tài liệu này.

Trong các Luận án, công trình và đề tài nghiên cứu đã được nghiên cứu trước đây đã không ngừng hoàn thiện lý luận chung về quản trị rủi ro tín dụng trong hệ thống Ngân hàng Việt Nam qua các giai đoạn phát triển khác nhau. Đồng thời, các nghiên cứu cũng đã mô tả được phần nào về thực trạng hoạt động quản trị rủi ro tín dụng các các ngân hàng trong hệ thống Ngân hàng Việt Nam qua các thời kỳ, làm cơ sở để đưa ra các giải pháp nhằm hoàn thiện hoạt động quản trị rủi ro tín dụng của các ngân hàng này trong những thời kỳ đó.

Luận án tiến sỹ kinh tế, “Nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam” của tác giả Tạ Đình Long, Học viện Tài chính (2016) [19] Bằng việc sử dụng tổng hợp các phương pháp nghiên cứu trên cơ sở lý luận và thực tiễn, luận án đã khái quát những lý luận cơ bản về rủi ro tín dụng, quản trị rủi ro tín dụng trong các Ngân hàng hiện nay đặc biệt là năng lực quản trị rủi ro tín dụng. Đồng thời, luận án cũng làm rõ khái niệm về năng lực quản trị rủi ro và các tiêu chí để đánh giá năng lực quản trị rủi ro tín dụng; đi sâu nghiên cứu thực trạng hoạt động quản trị rủi ro tín dụng và thực trạng năng lực quản trị rủi ro tín dụng tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam trong giai đoạn 2007 - 2014 nhằm nhận định về tính đáp ứng yêu cầu quản trị rủi ro tín dụng của các tiêu chí đánh giá năng lực quản trị rủi ro tín dụng từ đó đưa ra các đánh giá khá chi tiết về kết quả đạt được, hạn chế và nguyên nhân của thực trạng năng lực quản trị rủi ro tín dụng tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam; Trên cơ sở thực trạng phân tích, luận án đề xuất một số giải pháp nhằm nâng cao năng lực QTRRTD của

Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam đến năm 2020. Tuy vậy, phạm vi nghiên cứu thực tế của luận án này là 2007 - 2014, định hướng giải pháp thực hiện đến năm 2020 trong khuôn khổ phạm vi đặc thù của Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam, một NHTM 100% vốn Nhà nước với hoạt động tín dụng thương mại và tín dụng chính sách vẫn chưa thực sự tách bạch, do đó nhiều nhận định và phân tích chưa có tính phù hợp với các NHTM thuộc khối ngoài quốc doanh nên không thể áp dụng hoàn toàn các kết quả nghiên cứu của luận án cho vấn đề nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng TMCP Kỹ thương Việt Nam.

Luận án tiến sỹ kinh tế: “Nâng cao năng lực quản trị rủi ro tín dụng theo thông lệ quốc tế tại Ngân hàng thương mại Việt Nam” của tác giả Nguyễn Thị Vân Anh, Viện Hàn lâm Khoa học Xã hội Việt Nam (2016) [2] đã nghiên cứu, xác định và tổng hợp lại 8 nhóm nhân tố tác động đến năng lực quản trị rủi ro tín dụng tại các Ngân hàng thương mại. Các nhân tố này trước đây chỉ được đánh giá riêng biệt chưa được nhận định trong mối quan hệ tổng thể Khung năng lực quản trị rủi ro tín dụng. Tác giả cũng tiến hành khảo sát về thực tế tiệm cận và mức độ sẵn sàng ứng dụng Basel II của nhóm 10 Ngân hàng thương mại Việt Nam, đưa ra các nhận định liên quan đến thực trạng quản trị rủi ro tín dụng, năng lực quản trị rủi ro tín dụng, tiềm lực của các ngân hàng trong lộ trình triển khai Basel II nhằm nâng cao năng lực quản trị rủi ro tín dụng. Tuy nhiên, luận án đề cập đến năng lực QTRRTD của hệ thống NHTM Việt Nam chứ không đề cập cụ thể vào trường hợp 1 NHTM cụ thể, mặt khác, luận án đề xuất khung phân tích năng lực quản trị rủi ro tín dụng nhưng chưa đánh giá mức độ ảnh hưởng của các yếu tố cấu thành khung năng lực QTRRTD.

Tại kỷ yếu Diễn đàn kinh tế mùa xuân 2013, nghiên cứu “Tái cấu trúc Ngân hàng thương mại - Nâng cao năng lực quản trị rủi ro” Lê Xuân Nghĩa (2011)[31] đã chỉ ra rằng yếu kém của các NHTM đa phần là năng lực quản trị điều hành, hệ thống công nghệ thông tin và quy trình QTRRTD. Theo như kết quả nghiên cứu, tái cấu trúc NHTM là cần thiết, là trọng tâm của tái cấu trúc nền kinh tế: (i) Cuộc chạy đua vốn theo nghị định số 141/2006/NĐ-CP của Chính phủ về ban hành Danh mục mức vốn pháp định của các TCTD ảnh hưởng đến năng lực quản trị, chất lượng nguồn nhân lực không đáp ứng kịp với tốc độ tăng tài sản tương ứng. Tái cấu trúc là sáp nhập tạo thành các NHTM có quy mô lớn chuẩn bị sẵn sàng vốn đối phó với rủi ro như: nợ xấu cao, tỷ suất sinh lời của vốn thấp; (ii) Hệ thống QTRR không tuân theo chuẩn mực quốc tế, do đó không đo lường được chính xác rủi ro để đưa ra biện pháp xử lý rủi ro tốt hơn; (iii) năng lực quản trị điều hành tại các NHTM thiếu và yếu: không tuân theo các chuẩn mực quốc

tế từ bộ máy QTRR, quy trình chính sách, các công cụ vận hành, bộ máy kiểm toán nội bộ (KTNB). Đây là những nhận định sâu sắc và sát với thực tiễn năng lực QTRRTD tại các NHTM Việt Nam. Tuy nhiên, tái cấu trúc NHTM nghiên cứu mới chỉ kết luận, tái cấu trúc là tập trung tăng quy mô vốn cho các ngân hàng thông qua sáp nhập, các nhân tố khác là kết quả của quá trình sau sáp nhập.

Tạp chí Tài chính, kỳ 2 - tháng 11/2018 (693) “Về quản trị rủi ro tín dụng tại các ngân hàng thương mại ở Việt Nam” của tác giả Đỗ Đoan Trang [40], bài báo đã nghiên cứu hoạt động quản trị rủi ro tín dụng của 17 NHTM trong hệ thống các NHTM Việt Nam, từ đó phân tích thực trạng hoạt động quản trị RRTD của hệ thống ngân hàng Việt Nam, rút ra một số hạn chế bộc lộ trong quản trị RRTD do việc mở rộng tín dụng quá mức, giám sát việc sử dụng khoản vay yếu,… Trên cơ sở đó, bài báo đã đề xuất hệ thống 7 giải pháp nhằm nâng cao hiệu quả hoạt động QTRRTD tại các NHTM Việt Nam trên cơ sở tuân thủ các nguyên tắc tổng hợp và báo cáo các dữa liệu rủi ro theo văn bản BCBS 239 của Ủy ban Basel bao gồm: hoạt động quản trị và hạ tầng tổng thể, năng lực tổng hợp dữ liệu rủi ro, hoạt động báo cáo về rủi ro, rà soát giám sát, công cụ giám sát và phối hợp.

Hội thảo NHNN Việt Nam và Ngân hàng Đức Giz (2011) [25] đề cập đến tầm quan trọng của công nghệ, cơ sở hạ tầng để không chỉ tối đa hóa lợi nhuận và tăng hiệu quả hoạt động kinh doanh, mà còn đảm bảo phát triển bền vững sẵn sàng đối phó với rủi ro có thể xảy ra. Vai trò cũng như tác động của yếu tố cơ sở hạ tầng công nghệ thông tin trong đánh giá năng lực QTRRTD được phân tích nhưng trong khuôn khổ của Hội thảo chưa thể làm rõ được thực trạng, giải pháp cụ thể nhằm nâng cao năng lực cơ sở hạ tầng tin học cho các ngân hàng, mối quan hệ giữa khả năng đáp ứng cơ sở hạ tầng công nghệ thông tin với các năng lực khác trong tổng thể năng lực QTRRTD.

Luận án tiến sỹ kinh tế “Quản trị rủi ro tín dụng đối với doanh nghiệp tại các Ngân hàng thương mại Việt Nam” của tác giả Nguyễn Thị Gấm, trường Đại học Kinh tế Quốc dân (2020) [10]. Bằng các phương pháp khoa học truyền thống và phương pháp định lượng các mô hình hồi quy dữ liệu bảng là mô hình Pooled OLS, thực hiện kiểm định lựa chọn giữa Pooled OLS và mô hình tác động cố định FEM; mô hình tác động ngẫu nhiên REM,… Luận án đưa ra khái niệm về QTRRTD đối với doanh nghiệp tại các NHTM Việt Nam theo phạm vi nghiên cứu với những thuộc tính đặc thù và thuộc tính chung vốn có của RRTD. Thông qua bức tranh thực trạng của các NHTM Việt Nam giai đoạn 2012-2017 để phân tích thực trạng QTRRTD trên cơ sở định hướng tái cơ cấu các NHTM giai đoạn 2 của Chính phủ và Ngân hàng Nhà nước

Việt Nam (NHNN), luận án đã đề xuất các nhóm giải pháp và kiến nghị với Chính phủ, NHNN nhằm tăng cường QTRRTD đối với doanh nghiệp.

Luận án tiến sỹ kinh tế, “Giải pháp quản trị rủi ro tín dụng tại ngân hàng thương mại cổ phần Công thương Việt Nam”của tác giả Nguyễn Như Dương (2018) [9] đã vận dụng những kiến thức lý luận cơ bản về quản trị rủi ro tín dụng: nội dung, mô hình đo lường rủi ro tín dụng, mô hình quản trị rủi ro tín dụng và quản trị rủi ro tín dụng theo hiệp ước Basel 2 để phân tích, đánh giá thực trạng QTRRTD tại Ngân hàng thương mại cổ phần Công thương Việt nam và ứng dụng mô hình kinh tế lượng trong đánh giá hiệu quả hoạt động QTRRTD của NHTMCP Công thương Việt Nam. Trên cơ sở đó, tác giả đã đề xuất các giải pháp mới nhằm tăng cường công tác quản trị rủi ro tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt nam. Luận án đã có những sự gợi mở về ứng dụng phương pháp định lượng vào đánh giá hiệu quả QTRRTD.

Luận án tiến sỹ kinh tế “Quản trị rủi ro tín dụng tại Ngân hàng thương mại Cổ phần Quân đội” của Tác giả Nguyễn Quang Hiện (2016) [16] đã sáng tỏ lý luận về rủi ro tín dụng và QTRRTD trong điều kiện áp lực cạnh tranh trong hoạt động kinh doanh của NHTM ngày càng mạnh mẽ cũng như những tác động của việc hội nhập kinh tế khu vực và quốc tế, từ đó rút ra những bài học kinh nghiệm QTRRTD cho NHTM Việt Nam thông qua việc cứu một số ngân hàng trên thế giới. Đồng thời, luận án đánh giá toàn bộ RRTD của Ngân hàng TMCP Quân đội một cách hệ thống trong giai đoạn 2011-2015 và thực trạng công tác QTRRTD của ngân hàng trong giai đoạn trên để từ đó đánh giá những kết quả đạt được và những hạn chế, tồn tại trong công tác QTRRTD của Ngân hàng TMCP Quân đội và các nguyên nhân của những hạn chế nhằm đề xuất các giải pháp và kiến nghị nhằm tăng cường công tác QTRRTD tại Ngân hàng TMCP Quân đội. Luận án không nghiên cứu về Năng lực QTRRTD, mặt khác, phạm vi nghiên cứu là Ngân hàng TMCP Quân Đội.

Luận án tiến sỹ kinh tế: “Quản trị rủi ro tín dụng theo Hiệp ước Basel 2 tại Agribank” của tác giả Trần Thị Việt Thạch, 2016 [33] phân tích, làm rõ lợi ích đối với NHTM khi thực hiện QTRRTD theo Basel 2 và các điều kiện cần thiết để NHTM triển khai QTRRTD theo Basel 2. Đồng thời, luận án nghiên cứu, khảo sát kinh nghiệm QTRRTD theo Basel 2 tại một số NHTM trong nước và nước ngoài. Ngoài ra, luận án phân tích, đánh giá thực trạng QTRRTD tại Agribank nhằm chỉ ra khoảng cách về trình độ QTRRTD, hạ tầng công nghệ, cơ sở dữ liệu, hệ thống xếp hạng tín dụng nội bộ, đo lường RRTD và vốn cho RRTD, năng lực đội ngũ cán bộ và minh bạch thông tin. Trên cơ sở đó, luận án đề xuất các giải pháp và điều kiện thực hiện

theo các giai đoạn. Luận án không nghiên cứu tới khía cạnh Năng lực QTRRTD, mặt khác, Luận án nghiên cứu về hoạt động QTRRTD của AgriaBank, với những đặc trưng của một NHTM nhà nước.

Luận án tiến sỹ kinh tế, “Phòng ngừa và hạn chế rủi ro tín dụng tại Ngân hàng thương mại cổ phần đầu tư và phát triển Việt Nam” của tác giả Trần Khánh Dương (2019) [8] đã hệ thống hóa những lý luận chung về phòng ngừa và hạn chế RRTD và các quy định về QTRRTD theo hiệp ước Basel tại Việt Nam, phân tích thực trạng RRTD và biện pháp phòng ngừa RRTD tại NHTM đầu tư và phát triển Việt Nam. Luận án cũng đã đưa ra những giải pháp thiết thực nhằm hoàn thiện, phòng ngừa và hạn chế rủi ro tín dụng trong kinh doanh của Ngân hàng thương mại cổ phần đầu tư và phát triển Việt Nam. Nghiên cứu phần lớn sử dụng các phương pháp nghiên cứu truyền thống, chưa kết hợp sử dụng các phương pháp mô hình và định lượng.

Luận án tiến sỹ với đề tài: “Nghiên cứu các nhân tố tác động đến thị trường nợ xấu tại Việt Nam” của tác giả Phạm Thị Trúc Quỳnh, trường Đại học Kinh tế Quốc dân (2020) [32]. Luận án sử dụng phương pháp nghiên cứu định lượng, sử dụng các mô hình toán để nghiên cứu các nhân tố tác động đến thị trường nợ xấu, xây dựng các chính sách phát triển thị trường nợ xấu theo cơ chế thị trường. Tuy nhiên, phạm vi nghiên cứu của luận án là nợ xấu, thị trường nợ xấu tại Việt Nam có nhiều điểm khác biệt với đề tài nghiên cứu về nâng cao năng lực QTRRTD của tác giả. Mặt khác số liệu báo cáo trong luận án này thuộc về các NHTM Việt Nam nói chung thay vì tập trung vào 1 NHTM cụ thể.

Luận án tiến sỹ với đề tài: “Quản lý nợ xấu trong hoạt động tín dụng của Ngân hàng thương mại cổ phần Công thương Việt Nam” của tác giả Trương Thi Đức Giang, trường Đại học Thương mại (2020) [11]. Luận án phân tích, đánh giá thực trạng nợ xấu và quản lý nợ xấu trong hoạt động tín dụng tại Ngân hàng thương mại cổ phần Công thương Việt Nam trong giai đoạn 2012 - 2018, giải pháp đề xuất đến 2030 trong điều kiện đặc thù của Vietinbank. Các giải pháp mà luận án đề cập tập trung vào khía cạnh quản lý nợ xấu trong khi QTRRTD và năng lực QTRRTD của NHTMCP Kỹ thương Việt Nam bao hàm nhiều nội dung khác.

Luận án tiến sỹ với đề tài “Nâng cao chất lượng tín dụng tại các Ngân hàng thương mại cổ phần Việt Nam” của tác giả Dương Thị Hoàn, Học viện Tài chính (2020) [15]. Luận án này đã xây dựng được mô hình nghiên cứu định lượng gồm 7 nhân tố ảnh hưởng đến chất lượng tín dụng của Ngân hàng thương mại, đánh giá khá

toàn diện chất lượng tín dụng của các Ngân hàng thương mại cổ phần Việt Nam giai đoạn 2014 - 2018 qua các nhân tố ảnh hưởng. Sự kết hợp giữa nghiên cứu định tính và định lượng đã góp phần tăng độ tin cậy cho những nhận xét và đánh giá của luận án về chất lượng tín dụng của các Ngân hàng thương mại cổ phần giai đoạn 2014 - 2018. Đề xuất một số giải pháp và kiến nghị nhằm nâng cao chất lượng tín dụng của các Ngân hàng thương mại cổ phần Việt Nam đến năm 2030.

3. Khoảng trống và câu hỏi nghiên cứu

3.1. Khoảng trống nghiên cứu

Các nghiên cứu liên quan tới lĩnh vực rủi ro tín dụng, quản trị rủi ro tín dụng và năng lực QTRRTD đã có đóng góp lớn trong việc nâng cao khả năng lực QTRRTD tại các NHTM, tuy nhiên, các nghiên cứu vẫn còn 1 số khoảng trống như sau:

Thứ nhất, về mặt lý luận, các công trình với những khía cạnh liên quan tới quản trị rủi ro tín dụng, quản trị rủi ro tín dụng rất nhiều, tuy nhiên, các công trình nghiên cứu tập trung phân tích về “năng lực quản trị rủi ro tín dụng” thì còn hạn chế, và đặc biệt, hiện nay các nghiên cứu về khung phân tích “năng lực quản trị rủi ro tín dụng” tại các Ngân hàng thương mại mới chỉ mang tính chất gợi mở, hoặc tìm hiểu trên khía cạnh tiếp cận của NHTM Nhà nước.

Mặt khác, nhiều công trình nghiên cứu về rủi ro tín dụng và năng lực QTRRTD vẫn mang tính chất định tính, chưa chỉ ra được mô hình để quản trị rủi ro, đo lường rủi ro, tổn thất ngân hàng phải gánh chịu khi rủi ro tín dụng xảy ra, chưa phản ánh được mức độ chấp nhận rủi ro của ngân hàng.

Do đó, luận án sẽ tập trung tìm hiểu, nghiên cứu về năng lực quản trị rủi ro tín dụng, nội dung của năng lực QTRRTD, xây dựng khung năng lực QTRRTD - đây là một điểm mới của luận án.

Thứ hai, về mặt thực tiễn, lĩnh vực tài chính - ngân hàng gắn liền với sự vận động của thời gian, trong giai đoạn gần đây, nhất là 2016 - 2019, ngành tài chính nói chung cũng như ngành ngân hàng nói riêng đã có những thay đổi đáng kể, điều này làm cho tính thời sự của các công trình nghiên cứu đi trước giảm đi đáng kể.

Hiện nay, đã có 18 NHTM Việt Nam đã áp dụng thành công trụ cột I tiêu chuẩn Basel II, các ngân hàng còn lại đang trong lộ trình áp dụng Basel II với thời hạn áp dụng là hết năm 2020. Đồng thời, Việt Nam cũng đang nghiên cứu những khả năng áp dụng Hiệp ước Basel III trong quá trình kiểm soát rủi ro các Ngân hàng thương mại Việt Nam. Chính vì vậy, những thay đổi trong quá trình áp dụng Basel tại Việt Nam làm cho các nghiên cứu trước đây ít nhiều lỗi thời cần có sự cập nhật.

Mặt khác, hiện nay chưa có đề tài cụ thể nào nghiên cứu về việc Nâng cao Năng lực quản trị rủi ro tại Techcombank. Là NHTM CP ngoài quốc doanh nhiều năm liền đứng đầu bảng xếp hạng ngân hàng về hiệu quả hoạt động, Techcombank luôn là ngân hàng tiên phong trong việc áp dụng các mô hình quản trị tiên tiến, quản lý và kiểm soát rủi ro tín dụng theo tiêu chuẩn quốc tế. Chính vì vậy, vấn đề quản trị rủi ro tín dụng và nâng cao năng lực quản trị rủi ro tín dụng đang là vấn đề nóng và nhận được nhiều sự quan tâm từ các nhà quản trị của Techcombank nói riêng, cũng như các nhà quản trị ngân hàng nói chung. Trên cơ sở những số liệu thu thập được, luận án tập trung phân tích thực trạng năng lực quản trị rủi ro tín dụng của Techcombank, từ đó xây dựng mô hình đánh giá năng lực quản trị rủi ro của Techcombank và đề xuất các giải pháp mang tính thời sự gắn liền với những định hướng trong hoạt động QTRRTD của hệ thống NHTM và của Techcombank trong giai đoạn 2014 - 2019, cũng như những kiến nghị nhằm nâng cao năng lực quản trị rủi ro tín dụng của Techcombank.

Do vẫn còn những khoảng trống nghiên cứu như trên, nên việc NCS lựa chọn đề tài là thật sự cần thiết, có ý nghĩa về mặt lý luận và thực tiễn.

3.2. Câu hỏi nghiên cứu

Để giải quyết được các khoảng trống nghiên cứu, luận án cần giải đáp được các câu hỏi nghiên cứu sau:

Thứ nhất, khung lý thuyết cơ bản của năng lực QTRRTD và nội dung năng lực QTRRTD? Các yếu tố cấu thành năng lực QTRRTD?

Thứ hai, thực trạng năng lực quản trị rủi ro tín dụng của Techcombank? Mức độ ảnh hưởng của các yếu tố cấu thành đến năng lực QTRRTD? Yếu tố nào được đánh giá có mức độ ảnh hưởng quan trọng nhất cũng như thứ tự mức độ ảnh hưởng của từng yếu tố đến năng lực QTRRTD của Techcombank?

Thứ ba, Techcombank cần thực hiện những giải pháp gì để nâng cao năng lực quản trị rủi ro tín dụng trong điều kiện vận dụng QTRR theo thông lệ quốc tế?

4. Mục tiêu nghiên cứu

Đề xuất các giải pháp và kiến nghị nhằm nâng cao năng lực quản trị rủi ro tín dụng tại Ngân hàng TMCP Kỹ thương Việt Nam

5. Đối tượng và phạm vi nghiên cứu

Đối tượng nghiên cứu: năng lực quản trị rủi ro tín dụng tại Ngân hàng thương mại. Đó chính là nội dung trọng tâm để NCS đi sâu nghiên cứu làm sáng tỏ và hoàn thiện lý luận cơ bản, thực chứng tại các NHTM, trong đó Ngân hàng

![Kim Tự Tháp Quản Trị Rủi Ro Tín Dụng (Nguồn: [87])](https://tailieuthamkhao.com/uploads/2023/05/12/nang-cao-nang-luc-quan-tri-rui-ro-tin-dung-tai-ngan-hang-thuong-mai-co-5-120x90.jpg)