là khi CAR > 8%, thiếu hụt vốn khi CAR < 8%, thiếu vốn rõ rệt khi CAR < 6% và thiếu vốn nghiêm trọng khi CAR < 2%.

- Vốn của các ngân hàng thì được chia thành 3 loại: vốn cấp một(chủ yếu là vốn chủ sở hữu), vốn cấp hai (nguồn vốn bổ sung có độ tin cậy thấp hơn như nguồn vốn từ phát hành trái phiếu chuyển đổi, vốn tăng do đánh giá lại tài sản, các khoản dự phòng tổn thất chung), vốn cấp ba ( là các khoản vay ngắn hạn). Trong đó, vốn cấp một phải lớn hơn, hoặc bằng vốn cấp hai cộng vốn cấp ba và vốn cấp ba không được xem xét đến khi tính đến tỷ lệ an toàn về vốn của ngân hàng.

- Tài sản có rủi ro: Basel I mới chỉ đề cập đến RRTD, và tùy theo mỗi loại tài sản sẽ được gắn cho một hệ số rủi ro, như sau:

RWABasel I = ∑Tài sản có * Hệ số rủi ro

- Về hệ số RR tài sản, Basel I đưa ra bốn mức rủi ro là: 0%, 20%, 50% và 100%. Liên quan đến rủi ro trong hoạt động của ngân hàng thì vào năm 1996, Basel I đã bổ sung thêm rủi ro thị trường, thực thi trước ngày 1/1/1998.

Hiệp ước Basel II:

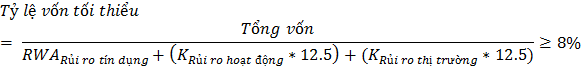

- Vào ngày 26/6/2004, Version mới của Basel I được ra đời sau cuộc khủng hoảng tài chính của các ngân hàng vào những năm 1990 và được gọi là Basel II. Basel II có hiệu lực vào tháng 1/2007 và lộ trình thực hiện đến hết năm 2009, và sau đó phải thực hiện đầy đủ từ năm 2010. Tỷ lệ vốn bắt buộc tối thiểu CAR vẫn là 8% của tổng tài sản có rủi ro, nhưng rủi ro được tính toán theo 3 yếu tố chính như sau: rủi ro tín dụng, rủi ro vận hành (hay còn gọi là rủi ro hoạt động), và rủi ro thị trường. Trong số rủi ro bao gồm nhiều mức, từ 0% đến 150% hoặc hơn. Và phần mẫu số khi tính CAR có một số thay đổi so với trước đó.

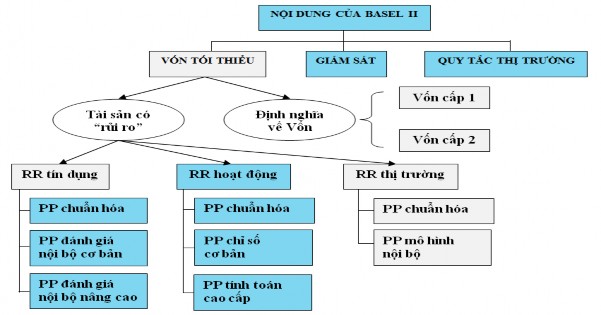

- Hiệp ước Basel II gồm ba trụ cột chính:

Trụ cột thứ nhất: Yêu cầu vốn tối thiểu, tìm cách phát triển và mở rộng các quy tắc chuẩn hóa được quy định trong Hiệp định 1988.

Có thể bạn quan tâm!

-

Quản trị rủi ro tín dụng theo hiệp ước Basel II tại Ngân hàng TMCP Sài Gòn Thương Tín Sacombank - 2

Quản trị rủi ro tín dụng theo hiệp ước Basel II tại Ngân hàng TMCP Sài Gòn Thương Tín Sacombank - 2 -

Kết Quả Hoạt Động Kinh Doanh Của Sacombank Qua Các Năm 2015-2019

Kết Quả Hoạt Động Kinh Doanh Của Sacombank Qua Các Năm 2015-2019 -

Nguyên Nhân Rủi Ro Tín Dụng: Theo Kết Quả Nghiên Cứu Của Souders And Alen, 2002: Qien And Strehan, 2007...thì Rrtd Gồm Có 03 Nguyên Nhân Chính Sau: Từ Phía Khách

Nguyên Nhân Rủi Ro Tín Dụng: Theo Kết Quả Nghiên Cứu Của Souders And Alen, 2002: Qien And Strehan, 2007...thì Rrtd Gồm Có 03 Nguyên Nhân Chính Sau: Từ Phía Khách -

Nghiên Cứu Quốc Tế Về Rủi Ro Tín Dụng Ngân Hàng

Nghiên Cứu Quốc Tế Về Rủi Ro Tín Dụng Ngân Hàng -

Dư Nợ Tín Dụng Của Sacombank Qua Các Năm 2015- 2019

Dư Nợ Tín Dụng Của Sacombank Qua Các Năm 2015- 2019 -

Thống Kê Các Lỗi Theo Mảng Nghiệp Vụ Tại Sacombank 2015 – 2019.

Thống Kê Các Lỗi Theo Mảng Nghiệp Vụ Tại Sacombank 2015 – 2019.

Xem toàn bộ 94 trang tài liệu này.

- Đối với việc đổi mới công thức tính hệ số an toàn vốn tối thiểu, hiệp ước Basel II đã cho thấy sự nhìn nhận toàn diện hơn đối với việc giám sát rủi ro của các ngân hàng thương mại.

- Đối với tổng vốn, Ủy ban yêu cầu xác định tương tự như trong Basel I. Đối với RWA, ngoài RRTD và rủi ro thị trường đã được qui định tại Basel I, Basel II bổ sung thêm RRHĐ.

- Bên cạnh đó, cách tính RWA trong Basel II cũng phức tạp hơn so với Basel I, từ đó có khả năng đánh giá chính xác hơn mức độ an toàn vốn. Trong Basel I, RWABasel I = Tài sản * hệ số rủi ro (không đề cập đến xếp hạng tín dụng). Trong Basel II, RWA RRTD (phương pháp chuẩn Basel II) = Tài sản * hệ số rủi ro (đề cập đến xếp hạng tín dụng). Đồng thời, RWABasel II = vốn tối thiểu đối với từng rủi ro (K) * 12.5.

- Đối với đo lường RRTD, Basel II đưa ra phương pháp sau: Phương pháp chuẩn hóa đánh giá RRTD.

RWAPhương pháp chuẩn của Basel II = Tài sản * Hệ số rủi ro

- Phương pháp này gần giống như phiên bản Basel I mà hiện nay các ngân hàng đang áp dụng. Tuy nhiên, điểm khác biệt của Basel II là: Basel I không đề cập đến xếp hạng tín dụng, các khoản cho vay tương ứng với từng hệ số rủi ro. Trong khi đó, Basel II đề cập đến xếp hạng tín dụng, không áp đặt hệ số rủi ro rõ ràng cho từng khoản mục mà còn tùy thuộc vào việc khoản mục đó được thực hiện với chủ thể nào, uy tín và xếp hạng tín dụng của chủ thể. Việc xếp trọng số bao nhiêu tùy thuộc mức độ tín nhiệm (xếp hạng tín dụng) của chủ nợ (từ AAA đến dưới B- và không xếp hạng) do các cơ quan xếp hạng tín nhiệm quy định. Điểm khác biệt nữa trong Basel II là: nợ được chia thành 5 nhóm có thêm hệ số 150% (trọng số lần lượt là 0%, 20%, 50%, 100% và 150%).

Trụ cột thứ hai :

- Đánh giá giám sát về an toàn vốn của tổ chức và quy trình đánh giá nội bộ.

- Trong trụ cột 2 của Basel II đề cập đến các nội dung sau: (i) Đưa ra 4 nguyên tắc quan trọng của việc kiểm tra, giám sát NHTM được xem như là kim chỉ nam hoạt động cho các cơ quan quản lý hệ thống ngân hàng; (ii) Đề cập đến các vấn đề cụ thể phải được quan tâm trong quá trình kiểm tra giám sát: rủi ro lãi suất trong sổ ngân hàng, RRTD, RRHĐ, rủi ro thị trường; và (iii) Các hướng khác của quá trình kiểm tra giám sát: tính

minh bạch giám sát, thông tin liên lạc và sự hợp tác tăng cường qua biên giới.

Trụ cột thứ ba:Sử dụng hiệu quả công bố thông tin như một đòn bẩy để tăng cường kỷ luật thị trường và khuyến khích các hoạt động ngân hàng lành mạnh.

Trụ cột thứ ba:

- Ủy ban Basel đưa ra yêu cầu các ngân hàng cần có chính sách về tính minh bạch thông tin. Chính sách này phải thể hiện rõ cách tiếp cận của ngân hàng đối với việc xác định sự minh bạch nào và kiểm soát nội bộ nào sẽ thực hiện theo quá trình minh bạch; thể hiện rõ các mục tiêu và chiến lược dành cho việc công khai hóa các thông tin về thực trạng tài chính và hoạt động ngân hàng. Ngoài ra, các ngân hàng cũng được yêu cầu phải xây dựng kế hoạch thực hiện công khai tài chính. Đó là công khai cơ cấu vốn, công khai cơ cấu rủi ro và các đánh giá rủi ro, công khai hiện trạng phù hợp vốn.

- Hiệp ước Basel II tạo một bước hoàn thiện hơn trong đánh giá an toàn ngân hàng thông qua việc hoàn thiện đánh giá tỷ lệ an toàn vốn. Theo đó, Basel II khắc phục các hạn chế của Basel I và khuyến khích các ngân hàng thực hiện các phương pháp quản lý rủi ro tiên tiến hơn. Basel II đưa ra một loạt các phương án lựa chọn, cho phép quyền tự quyết rất lớn trong giám sát hoạt động ngân hàng.

Hình 3.3: Cơ cấu của Hiệp ước Basel II

“Nguồn : Basel II, 2004”

- Hiệp ước Basel II trên thực tế bao gồm các chuẩn mực giám sát nhằm hoàn thiện các kỹ thuật đánh giá an toàn ngân hàng và được cấu trúc theo 3 trụ cột theo mô hình nêu trên.

- Việc bổ sung quy định trong Hiệp ước Basel II được tập trung bổ sung và hoàn thiện theo các nội dung sau:

Phần mẫu số của công thức tính vốn tối thiểu (qua việc bổ sung RRHĐ và rủi ro thị trường)

Đổi mới việc tính RRTD thông qua việc hoàn thiện phương pháp chuẩn hóa và bổ sung phương pháp đánh giá nội bộ cơ bản cũng như phương pháp đánh giá nội bộ nâng cao.

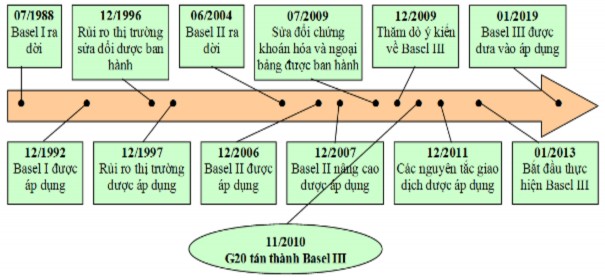

Hiệp ước Basel III:

- Vào ngày 12/9/2010, chuẩn mực vốn mới (Basel III) đã được BCBS thông qua trong bối cảnh những cuộc khủng hoảng về tài chính đã diễn ra trên phạm vi thế giới vào những năm 2007 – 2009. Basel III đã có hiệu lực kể từ năm 2013 và đã được thực hiện đến hết năm 2018, sau đó sẽ được thực hiện đầy đủ từ 1/1/2019.

- Hiện tại, các thành viên của BCBS gồm các thành viên sau đây: Đại diện các ngân hàng trung ương hay cơ quan giám sát ngân hàng của các quóc gia sau: Argentina, Úc, Bỉ, Brazil, Canada, Trung Quốc, Liên minh châu Âu, Pháp, Đức, Hồng Kông, Ấn Độ, Indonesia, Ý, Nhật Bản, Hàn Quốc, Luxembourg, Mexico, Hà Lan, Nga, Ả rập Xê út, Singapore, Nam Phi, Tây Ban Nha, Thụy Điển, Thụy Sĩ, Thổ Nhĩ Kỳ, Anh và Hoa Kỳ.

- Đối với Hiệp ước Basel I và Hiệp ước Basel II, thì hai Hiệp ước về vốn đặc biệt chú trọng đến tỷ lệ an toàn vốn. Tuy nhiên, với Basel I, thì rủi ro tín dụng được đặt lên hàng đầu, nó đòi hỏi các NH phải đảm bảo đủ vốn để hoạt động tín dụng được an toàn. Nhưng đến Basel II, bên cạnh rủi ro tín dụng phải đồng hành với việc kiểm soát rủi ro thị trường và rủi ro hoạt động.

- Có thể tóm lược sự hình thành và phát triển hơn 30 năm về các phiên bản của các hiệp ước Basel (từ phiên bản I đến phiên bản III) như hình tóm tắt sau:

Hình 3.4: Tóm tắt các Hiệp ước Basel (từ Basel I đến Basel III)

“ Nguồn: Các Hiệp ước Basel”

3.3.2 Các tiêu chuẩn quản trị RRTD theo Hiệp ước Basel II

3.3.2.1 Tiêu chuẩn về nhận diện rủi ro tín dụng theo Basel II

Ngân hàng cần nhận diện và quản lý RRTD trong mọi sản phẩm tín dụng và hoạt động của ngân hàng.

3.3.2.2 Tiêu chuẩn về đo lường rủi ro tín dụng theo Basel II

- Tỉ lệ an toàn về vốn tối thiểu CAR (Capital Adequacy Ratio): là một trong những thước đo độ an toàn vốn của ngân hàng. Nó được tính theo tỉ lệ phần trăm trong tổng vốn cấp I cộng vốn cấp II so với tổng tài sản đã điều chỉnh rủi ro của ngân hàng, và trong tổng tài sản của ngân hàng thì tài sản có (dư nợ tín dụng) luôn chiếm tỷ trọng cao nhất, vì thế hệ số CAR của các NHTM phụ thuộc rất lớn vào danh mục và chất lượng tín dụng của các ngân hàng.

CAR = [(Vốn cấp I + Vốn cấp II)/(Tài sản đã điều chỉnh rủi ro)]* 100

-Tỷ lệ này được dùng để bảo vệ các khách hàng gửi tiền trước rủi ro trong hoạt động của các ngân hàng.

- Theo đó, ngân hàng có tình hình tài chính tốt nhất khi có CAR > 10%, có vốn thích hợp là khi CAR > 8%, thiếu hụt vốn khi CAR < 8%, thiếu vốn rõ rệt khi CAR < 6% và thiếu vốn nghiêm trọng khi CAR < 2%.

- Ngân hàng phải có hệ thống theo dõi, quản lý thường xuyên các danh mục tín dụng có rủi ro khác nhau.

- Ngân hàng được khuyến khích xây dựng và sử dụng hệ thống đánh giá nội bộ để quản trị rủi ro tín dụng.

- Ngân hàng phải có hệ thống thông tin và công cụ phân tích giúp ban lãnh đạo đo lường rủi ro tín dụng.

3.3.2.3 Tiêu chuẩn về kiểm soát rủi ro tín dụng

Các giám sát viên thực hiện việc đánh giá một cách độc lập các chiến lược, chính sách, quy trình, và việc tuân thủ của các ngân hàng liên quan đến việc cấp tín dụng và quản trị rủi ro tín dụng.

3.3.2.4 Tiêu chuẩn về trích lập dự phòng và xử lý rủi ro tín dụng

- Dự phòng rủi ro tín dụng là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng không thực hiện nghĩa vụ theo cam kết. Dự phòng rủi ro tín dụng bao gồm dự phòng cụ thể và dự phòng chung.Trích lập dự phòng rủi ro tín dụng là khoản tiền ngân hàng trích vào quỹ dự phòng rủi ro để xử lý rủi ro nhằm giảm thiểu thiệt hại. Việc trích lập dự phòng rủi ro được NHNN quy định đối với NHTM.

- Theo Hiệp ước Basel II và theo thông tư số 02/2013/TT-NHNN của NHNN Việt Nam và các văn bản sửa đổi bổ sung thì quy định tất cả các ngân hàng thương mại phải trích dự phòng rủi ro để có thể bù đắp các khoản cho vay bị rủi ro. Quy định về việc trích lập dự phòng rủi ro tín dụng gồm hai phần: Dự phòng chung và dự phòng cụ thể.

Dự phòng chung: là khoản tiền được trích lập để dự phòng cho những tổn thất chưa xác định được trong quá trình phân loại nợ, trích lập dự phòng cụ thể và các trường hợp khó khăn về tài chính của ngân hàng do chất lượng các khoản nợ suy giảm. Sacombank trích lập dự phòng chung là 0,75% tổng số dư của các khoản cho vay từ nhóm 1 đến nhóm 4, không bao gồm các khoản cho vay được phân loại vào nhóm nợ có khả năng mất vốn ( nhóm 5).

Dự phòng cụ thể: là khoản tiền được trích lập trên cơ sở phân loại cụ thể các khoản nợ để dự phòng những tổn thất có thể xảy ra.

1/ Nợ NHÓM 1(Nợ đủ tiêu chuẩn): là các khoản nợ trong hạn và quá hạn dưới 10 ngày:

tỷ lệ trích lập DP cụ thể là : 0%;

2/ Nợ NHÓM 2(Nợ cần chú ý) là các khoản nợ quá hạn dưới 90 ngày: tỷ lệ 5%;

3/ Nợ NHÓM 3(Nợ dưới tiêu chuẩn) là các khoản nợ quá hạn từ 90 ngày đến 180 ngày: tỷ lệ 20%;

4/ Nợ NHÓM 4(Nợ nghi ngờ) là các khoản nợ quá hạn từ 181 ngày đến 360 ngày: tỷ lệ 50%;

5/ Nợ NHÓM 5(Nợ có khả năng mất vốn) là các khoản nợ quá hạn trên ngày: tỷ lệ 100%.

- Bên cạnh đó, TCTD được khấu trừ số tiền trích lập DPCT dựa trên tài sản đảm bảo, chẳng hạn như :

TSĐB là số dư trên tài khoản tiền gửi, sổ tiết kiệm bằng VNĐ tại TCTD : tỷ lệ khấu trừ là 100% ;

TSĐB là BĐS: tỷ lệ khấu trừ khi trích lập DPRR là 50%;

TSĐB là máy móc thiết bị, phương tiện vận tải...:tỷ lệ khấu trừ là 30%.

- Ngoài ra, theo qui định hiện hành thì nếu khách hàng có nhiều khoản vay nhưng nếu có một khoản vay bị quá hạn thì các khoản vay còn lại ( trong hạn cũng sẽ bị tính là quá hạn theo nhóm nợ cao nhất của khách hàng này “Nợ quá hạn kéo theo”) và phải trích lập DPRR theo qui định.

Xử lý rủi ro tín dụng:

Khi rủi ro xảy ra thì bộ phận xử lý rủi ro của ngân hàng tiến hành sử dụng dự phòng để bù đắp theo nguyên tắc:

- Sử dụng dự phòng rủi ro cụ thể để xử lý rủi ro tín dụng đối với các khoản nợ gốc tương ứng với số tiền đã trích lập dự phòng rủi ro cụ thể cho khoản đó.

- Chi nhánh khẩn trương tiến hành phát mãi tài sản đảm bảo theo thỏa thuận với khách hàng và theo quy định của pháp luật để thu hồi nợ.

- Trường hợp phát mãi tài sản thế chấp không đủ đền bù cho rủi ro tín dụng của khoản nợ đó thì được ngân hàng xem xét sử dụng dự phòng chung để xử lý.

Trường hợp số tiền dự phòng không đủ để xử lý toàn bộ rủi ro tín dụng của các khoản nợ phải xử lý trong năm tài chính thì ngân hàng hạch toán phần chênh lệch thiếu của số tiền dự phòng vào chi phí hoạt động của năm tài chính đó.

Trường hợp số tiền dự phòng đã trích còn lại lớn hơn số tiền dự phòng phải trích của năm tài chính thì ngân hàng thực hiện chế độ hoàn nhập chênh lệch dự phòng theo quy định của pháp luật về chế độ tài chính.

Trong những năm qua Sacombank đã xây dựng hệ thống đánh giá và quản lý rủi ro, chủ động đề ra các biện pháp đối phó với tình huống rủi ro, khủng hoảng phát sinh, tập trung xây dựng phần mềm quản lý rủi ro trên cơ sở tổng hợp, phân tích các số liệu lịch sử, giám sát thông qua các chỉ số báo cáo, xem xét lại quy trình nghiệp vụ nhằm giảm thiểu và hạn chế rủi ro.

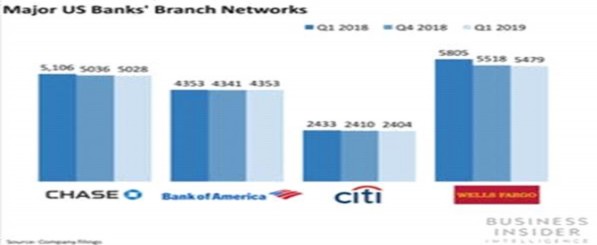

3.3.3 Liên hệ ngoài nước (Mỹ)

Ngân hàng thương mại ở Mỹ có số lượng rất nhiều, với hơn 7.200 ngân hàng. Căn cứ vào qui mô được phân thành 3 nhóm, và việc áp dụng các phiên bản của các Hiệp ước Basel cũng khác nhau giữa các nhóm ngân hàng này:

- Nhóm ngân hàng lõi (Core bank), khoảng 8 ngân hàng, đã áp dụng Basel III.

- Nhóm ngân hàng phổ biến (OBT in bank), với gần 7.000 ngân hàng, đã áp dụng Basel II.

- Nhóm ngân hàng quy mô nhỏ (General Bank): bao gồm các ngân hàng còn lại, áp dụng Basel I.

Theo Cục Dự trữ Liên bang Mỹ - Fed, có 4 ngân hàng hàng đầu nước Mỹ đã chiếm 50% tổng tài sản của ngân hàng ở Mỹ.

Hình 3.5: Mạng lưới chi nhánh của 4 ngân hàng lớn nhất nước Mỹ