PHỤ LỤC

Phụ lục A: Đánh giá hiệu quả quản trị của ngân hàng

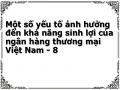

Hai chỉ số để đánh giá hiệu quả quản trị của ngân hàng là hiệu quả kỹ thuật và hiệu quả chi phí. Chúng được đánh giá bằng phương pháp phân tích đường bao (DEA). DEA là một kỹ thuật quy hoạch tuyến tính để đánh giá một đơn vị ra quyết định (DMU, hoặc ngân hàng trong luận văn này) hoạt động như thế nào khi so sánh với các ngân hàng khác trong mẫu. Kỹ thuật này tạo ra một tập hợp biên các ngân hàng hiệu quả và so sánh nó với các ngân hàng không hiệu quả để đo độ hiệu quả. Theo DEA, đơn vị hoạt động tốt nhất sẽ có chỉ số hiệu quả là 1, trong khi chỉ số của các đơn vị phi hiệu quả được tính bằng việc chiếu các đơn vị phi hiệu quả lên biên hiệu quả. Mục đích của DEA là tối đa hóa đầu ra trong khi cố định đầu vào (input-oriented) ; hoặc tối thiểu hóa đầu vào trong khi cố định đầu ra (output-oriented), đối với mỗi và toàn bộ ngân hàng trong nhóm mẫu quan sát.

Charnes, Cooper và Rhodes (1978) đã phát triển mô hình xác định hiệu quả của ngân hàng bằng kỹ thuật quy hoạch tuyến tính. Một DMU có thể tối đa hóa hiệu quả bằng cách giải bài toán với giả định không có khác biệt về quy mô giữa nhưng DMU (mô hình CRS):

(∑ )

Với ràng buộc:

Trong đó:

: trọng số của đầu ra thứ m

: trọng số của đầu vào thứ k

: đầu vào thứ k của DMU thứ j

: đầu ra thứ m của DMU thứ j N: số lượng DMU

Mô hình DEA với một đầu ra và hai đầu vào

Nguồn: Ngo, 2012

Giả định CRS chỉ phù hợp với điều kiện khi tất cả các ngân hàng trong mẫu đang hoạt động ở một quy mô tối ưu. Tuy nhiên trong thực tế, đôi khi sự cạnh tranh là không hoàn hảo, các ngân hàng bị ràng buộc về mặt tài chính … có thể làm cho các ngân hàng hoạt động không ở mức quy mô tối ưu. Banker và ctg (1984) đã cải tiến mô hỉnh bằng cách them vào điều kiện biến đổi theo quy mô khi đánh giá hiệu quả (VRS). Kỹ thuật này cho phép đánh giá DMU đang hoạt động tăng theo quy mô, giảm theo quy mô hay không ảnh hưởng bởi quy mô. Trong luận văn này sẽ sử dụng mô hình cố định đầu ra với điều kiện VRS để tính toán hiệu quả của các ngân hàng Việt Nam. Lý do là

hệ thống ngân hàng Việt Nam còn non trẻ và vẫn còn chịu ảnh hưởng mạnh mẽ của ngân hàng nhà nước và ngân hàng nhà nước có khuynh hướng kiểm soát đầu ra của hệ thống nhằm đóng góp cho sự phát triển của đất nước (Ngo, 2012).

Ngân hàng có đặc điểm là ngành có nhiều hoạt động đầu vào cũng như đầu ra. Do đó, việc chỉ định các đầu vào và các đầu ra một cách hợp lý là rất khó. Hiện nay, có năm cách tiếp cận trong việc xác định đầu vào và đầu ra của ngân hàng: Cách tiếp cận sản xuất, cách tiếp cận trung gian, cách tiếp cận tài sản, cách tiếp cận giá trị gia tăng, cách tiếp cận chi phí sử dụng..

Dựa vào một số nghiên cứu trước như Sathye (2001), Ngo (2012) và dữ liệu nghiên cứu, cách tiếp cận trung gian được sử dụng trong luận văn này với hai đầu ra và ba đầu vào. Hai đầu ra là thu nhập từ lãi và các khoản tương đương (y1) và thu nhập ngoài lãi và các khoản tương đương (y2). Ba đầu vào là tổng vốn huy động (x1), tài sản cố định (x2) và tổng số nhân viên (x3).

Phụ lục B: Hiệu quả chi phí (CEF) và hiệu quả kỹ thuật (TEF) trong giai đoạn 2004 - 2011

Ngân hàng | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | |||||||||

CEF | TEF | CEF | TEF | CEF | TEF | CEF | TEF | CEF | TEF | CEF | TEF | CEF | TEF | CEF | TEF | ||

1 | ACB | 1.000 | 1.000 | 0.894 | 0.816 | 0.793 | 0.759 | 1.000 | 1.000 | 0.799 | 0.850 | 1.000 | 1.000 | 0.652 | 0.766 | 0.578 | 0.916 |

2 | VBARD | 1.000 | 0.984 | 1.000 | 0.868 | 1.000 | 0.970 | 1.000 | 1.000 | 1.000 | 0.637 | 1.000 | 0.750 | 1.000 | 0.957 | 1.000 | 1.000 |

3 | BIDV | 1.000 | 0.853 | 1.000 | 0.949 | 1.000 | 0.762 | 1.000 | 0.934 | 0.671 | 0.384 | 0.922 | 0.717 | 0.746 | 0.757 | 0.791 | 0.852 |

4 | CTG | 1.000 | 1.000 | 0.859 | 0.804 | 0.828 | 0.702 | 0.847 | 0.893 | 0.944 | 0.439 | 0.614 | 0.431 | 1.000 | 1.000 | 1.000 | 1.000 |

5 | EAB | 0.684 | 1.000 | 0.914 | 1.000 | 0.839 | 0.647 | 0.749 | 0.629 | 0.732 | 0.653 | 0.824 | 0.756 | 0.697 | 0.707 | 0.887 | 0.897 |

6 | EIB | 0.602 | 0.664 | 0.687 | 0.682 | 0.902 | 0.690 | 0.769 | 0.750 | 0.626 | 0.510 | 1.000 | 0.709 | 0.686 | 0.756 | 0.752 | 0.960 |

7 | HBB | 0.697 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 0.821 | 1.000 | 0.154 | 0.367 | 0.560 | 0.757 | 0.584 | 0.998 | 0.664 | 0.980 |

8 | KIEN LONG | 1.000 | 1.000 | 1.000 | 0.753 | 1.000 | 1.000 | 1.000 | 1.000 | 0.771 | 0.237 | 0.518 | 0.883 | 1.000 | 1.000 | 0.632 | 0.630 |

9 | MB | 0.727 | 1.000 | 0.853 | 0.935 | 1.000 | 1.000 | 0.873 | 0.885 | 0.289 | 0.308 | 1.000 | 1.000 | 0.990 | 1.000 | 0.838 | 1.000 |

10 | MHB | 0.771 | 0.766 | 0.628 | 0.597 | 0.579 | 0.590 | 0.566 | 0.592 | 0.087 | 0.191 | 0.343 | 0.419 | 0.474 | 0.486 | 0.325 | 0.358 |

11 | SAIGONBANK | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 0.919 | 1.000 | 0.328 | 0.293 | 0.908 | 0.701 | 1.000 | 1.000 | 0.927 | 0.966 |

12 | STB | 1.000 | 0.861 | 0.193 | 0.371 | 1.000 | 0.643 | 0.966 | 0.720 | 0.788 | 0.543 | 1.000 | 0.913 | 0.710 | 0.612 | 0.920 | 0.945 |

13 | TCB | 0.789 | 0.991 | 1.000 | 1.000 | 0.806 | 0.825 | 0.701 | 0.786 | 1.000 | 1.000 | 1.000 | 1.000 | 0.742 | 0.798 | 0.832 | 1.000 |

14 | VCB | 1.000 | 1.000 | 0.986 | 1.000 | 0.945 | 1.000 | 0.689 | 0.830 | 0.533 | 0.602 | 1.000 | 1.000 | 1.000 | 1.000 | 0.913 | 1.000 |

15 | VPB | 0.800 | 1.000 | 0.584 | 0.716 | 0.605 | 0.576 | 0.705 | 0.642 | 0.127 | 0.133 | 0.653 | 0.516 | 0.555 | 0.683 | 0.698 | 1.000 |

16 | WB | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 0.892 | 1.000 | 0.442 | 0.460 | 0.501 | 0.866 | 0.645 | 0.520 | 0.447 |

17 | ABB | 0.711 | 1.000 | 0.897 | 1.000 | 0.537 | 0.758 | 0.244 | 0.180 | 0.637 | 0.563 | 0.886 | 0.882 | 0.776 | 0.801 | ||

18 | HDB | 0.978 | 1.000 | 0.845 | 0.963 | 0.433 | 0.590 | 0.377 | 0.385 | 0.590 | 0.828 | 0.413 | 0.520 | 0.426 | 0.630 | ||

19 | NAVIBANK | 1.000 | 1.000 | 0.567 | 0.751 | 0.542 | 0.753 | 0.265 | 0.287 | 0.409 | 0.600 | 0.773 | 0.929 | 0.403 | 0.668 | ||

20 | PNB | 0.690 | 0.686 | 0.836 | 0.837 | 0.565 | 0.561 | 0.285 | 0.287 | 0.488 | 0.545 | 0.456 | 0.689 | 1.000 | 1.000 |

Có thể bạn quan tâm!

-

Tóm Tắt Các Biến Sử Dụng Để Phân Tích Các Yếu Tố Ảnh Hưởng Đến Khả Năng Sinh Lợi Của Ngân Hàng Việt Nam Trong Giai Đoạn 2004 – 2011

Tóm Tắt Các Biến Sử Dụng Để Phân Tích Các Yếu Tố Ảnh Hưởng Đến Khả Năng Sinh Lợi Của Ngân Hàng Việt Nam Trong Giai Đoạn 2004 – 2011 -

Kết Quả Các Chỉ Số Đánh Giá Mô Hình

Kết Quả Các Chỉ Số Đánh Giá Mô Hình -

Đề Xuất Hướng Nghiên Cứu Tiếp Theo

Đề Xuất Hướng Nghiên Cứu Tiếp Theo -

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 10

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 10 -

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 11

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 11 -

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 12

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam - 12

Xem toàn bộ 101 trang tài liệu này.

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam

SEABANK | 0.474 | 0.990 | 0.546 | 0.998 | 0.533 | 1.000 | 0.085 | 0.254 | 0.652 | 0.846 | 0.626 | 0.949 | 0.099 | 0.351 | |||

22 | VIB | 0.603 | 0.829 | 0.654 | 0.736 | 0.601 | 0.654 | 0.106 | 0.255 | 0.616 | 1.000 | 0.735 | 1.000 | 0.830 | 1.000 | ||

23 | VCCB | 1.000 | 1.000 | 1.000 | 1.000 | 0.613 | 0.052 | 0.845 | 0.783 | 1.000 | 0.710 | 1.000 | 1.000 | ||||

24 | MSB | 0.664 | 0.876 | 0.579 | 0.698 | 0.099 | 0.280 | 0.589 | 1.000 | 0.501 | 0.932 | 0.662 | 1.000 | ||||

25 | OCB | 0.665 | 0.697 | 0.844 | 0.795 | 0.828 | 0.867 | 0.272 | 0.201 | 0.809 | 0.597 | 0.848 | 0.891 | ||||

26 | SHB | 0.369 | 0.410 | 0.610 | 0.827 | 0.754 | 0.820 | 0.528 | 0.550 | 0.668 | 0.690 | 0.588 | 0.687 | ||||

27 | LIEN VIETPOST | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 1.000 | 0.726 | 0.918 | ||||||||

28 | MXB | 0.955 | 0.218 | 1.000 | 1.000 | 0.715 | 0.803 | 1.000 | 1.000 | ||||||||

29 | NAB | 0.610 | 0.635 | 0.679 | 0.705 | 0.661 | 0.540 | 1.000 | 1.000 | ||||||||

30 | DAI DUONG | 0.268 | 0.853 | 0.294 | 0.569 | 0.690 | 1.000 | 0.445 | 0.887 | ||||||||

31 | PG BANK | 0.539 | 0.530 | 0.723 | 0.895 | 0.942 | 1.000 | 0.942 | 1.000 | ||||||||

32 | SCB | 0.629 | 0.843 | 0.250 | 0.472 | 0.392 | 0.522 | 1.000 | 1.000 | ||||||||

33 | TINNGHIABANK | 0.688 | 0.932 | 0.425 | 0.385 | 0.631 | 0.840 | 0.665 | 1.000 | ||||||||

34 | BVB | 0.535 | 1.000 | 0.820 | 0.873 | 0.883 | 0.835 | ||||||||||

35 | GPBANK | 1.000 | 1.000 | 0.597 | 0.921 | 0.524 | 1.000 | ||||||||||

36 | TIENPHONGBANK | 1.000 | 1.000 | 0.686 | 0.646 | 0.646 | 0.852 | ||||||||||

37 | VAB | 0.315 | 0.324 | 0.756 | 0.839 | 0.596 | 0.645 | ||||||||||

38 | TRUSTBANK | 1.000 | 1.000 | 0.622 | 0.662 | 0.485 | 0.496 | ||||||||||

Mean | 0.879 | 0.945 | 0.814 | 0.856 | 0.820 | 0.821 | 0.753 | 0.819 | 0.534 | 0.468 | 0.718 | 0.773 | 0.750 | 0.835 | 0.736 | 0.851 |

Nguồn: Tính toán của tác giả

Một số yếu tố ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại Việt Nam

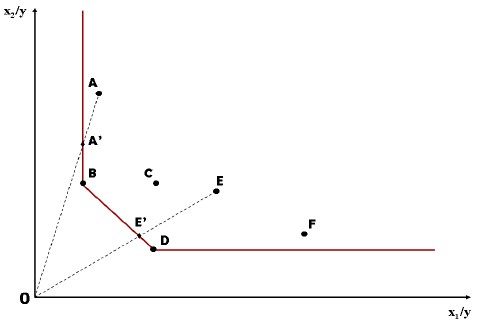

Phụ lục C: Kết quả hồi quy mô hình 1

35 | |

Number of observed variables: | 11 |

Number of unobserved variables: | 24 |

Number of exogenous variables: | 19 |

Number of endogenous variables: | 16 |

Weights | Covariances | Variances | Means | Intercepts | Total | |

Fixed | 24 | 0 | 6 | 0 | 0 | 30 |

Labeled | 0 | 0 | 0 | 0 | 0 | 0 |

Unlabeled | 18 | 5 | 13 | 0 | 0 | 36 |

Total | 42 | 5 | 19 | 0 | 0 | 66 |

Number of distinct sample moments: 66 Number of distinct parameters to be estimated: 36

Degrees of freedom (66 - 36): 30

Regression Weights: (Group number 1 - Default model)

<--- | GROW | Estimate 4.261 | S.E. 1.308 | C.R. 3.257 | P .001 | |

CRL | <--- | MAN.EFF | .007 | .002 | 3.854 | *** |

CRL | <--- | CONC | .056 | .014 | 4.070 | *** |

CRL | <--- | SIZE | .002 | .000 | 6.533 | *** |

MKT.PWT | <--- | MAN.EFF | .042 | .008 | 5.252 | *** |

STRCAP | <--- | MAN.EFF | .090 | .018 | 5.048 | *** |

STRCAP | <--- | CONC | -1.089 | .146 | -7.439 | *** |

MKT.PWT | <--- | CONC | .737 | .066 | 11.118 | *** |

MKT.PWT | <--- | SIZE | .027 | .001 | 19.244 | *** |

STRCAP | <--- | SIZE | -.049 | .003 | -16.288 | *** |

MKT.PWT | <--- | CRL | 1.269 | .288 | 4.409 | *** |

PROF | <--- | CRL | -.339 | .071 | -4.799 | *** |

PROF | <--- | STRCAP | .037 | .005 | 7.285 | *** |

PROF | <--- | MAN.EFF | .020 | .002 | 9.998 | *** |

PROF | <--- | MKT.PWT | -.030 | .010 | -2.990 | .003 |

HHICD | <--- | CONC | 1.000 | |||

CEF | <--- | MAN.EFF | 1.000 | |||

TEF | <--- | MAN.EFF | .621 | .043 | 14.428 | *** |

DMS | <--- | MKT.PWT | 1.000 | |||

AMS | <--- | MKT.PWT | 1.015 | .006 | 164.955 | *** |

LNTA | <--- | SIZE | 1.000 | |||

RGDP | <--- | GROW | 1.000 | |||

APLLRL | <--- | CRL | 1.000 | |||

TETA | <--- | STRCAP | 1.000 | |||

HHITA | <--- | CONC | 1.035 | .018 | 56.028 | *** |

ROA | <--- | PROF | 1.000 |

Standardized Regression Weights: (Group number 1 - Default model)

Estimate

MAN.EFF <--- GROW .207 CRL <--- MAN.EFF .226 CRL <--- CONC .269

CRL <--- SIZE .424 MKT.PWT <--- MAN.EFF .190 STRCAP <--- MAN.EFF .222 STRCAP <--- CONC -.369

<--- | CONC | .458 | |

MKT.PWT | <--- | SIZE | .814 |

STRCAP | <--- | SIZE | -.795 |

MKT.PWT | <--- | CRL | .166 |

PROF | <--- | CRL | -.241 |

PROF | <--- | STRCAP | .369 |

PROF | <--- | MAN.EFF | .481 |

PROF | <--- | MKT.PWT | -.165 |

HHICD | <--- | CONC | .984 |

CEF | <--- | MAN.EFF | 1.000 |

TEF | <--- | MAN.EFF | .664 |

DMS | <--- | MKT.PWT | .998 |

AMS | <--- | MKT.PWT | .999 |

LNTA | <--- | SIZE | 1.000 |

RGDP | <--- | GROW | 1.000 |

APLLRL | <--- | CRL | 1.000 |

TETA | <--- | STRCAP | 1.000 |

HHITA | <--- | CONC | .986 |

ROA | <--- | PROF | 1.000 |

Covariances: (Group number 1 - Default model)

<--> | SIZE | Estimate -.023 | S.E. .004 | C.R. -6.222 | P *** | |

CONC | <--> | GROW | .000 | .000 | 8.835 | *** |

SIZE | <--> | GROW | -.006 | .001 | -4.636 | *** |

z4 | <--> | z3 | .001 | .000 | 4.215 | *** |

e9 | <--> | e7 | .000 | .000 | -4.850 | *** |

Correlations: (Group number 1 - Default model)

Estimate

CONC <--> SIZE -.447

CONC <--> GROW .711 SIZE <--> GROW -.317 z4 <--> z3 .288

e9 <--> e7 -.444