MỘT SỐ KHUYẾN NGHỊ VỀ ĐO LƯỜNG RỦI RO TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM

Lợi nhuận và rủi ro là hai phạm trù luôn tồn tại song song không những trong lĩnh vực đầu tư chứng khoán mà ở hầu hết mọi lĩnh vực kinh tế. Rủi ro khi tham gia vào đầu tư trên thị trường chứng khoán là rất lớn nên việc áp dụng các phương pháp để lượng hóa và phòng ngừa rủi ro là cần thiết. Cho đến nay đã có nhiều mô hình đo lường rủi ro, tuy nhiên mỗi mô hình thường có những giả thiết nhất định, do đó các nhà đầu tư cần nghiên cứu ứng dụng các mô hình này phù hợp cho thị trường chứng khoán Việt Nam. Trên cơ sở tổng quan các mô hình đo lường rủi ro và các kết quả phân tích thực nghiệm về các mô hình đo lường rủi ro trên thị trường chứng khoán Việt Nam, luận án đưa ra một số khuyến nghị cho các nhà nghiên cứu, nhà tư vấn và người đầu tư về đo lường rủi ro thị trường trên thị trường chứng khoán Việt Nam:

Thứ nhất, kết quả kiểm định cho thấy ở giai đoạn nghiên cứu, hầu hết các chuỗi lợi suất của cổ phiếu được chọn tính VN30, lợi suất của HNX và lợi suất của VNINDEX (29 chuỗi trong tổng số 32 chuỗi) là không tuân theo phân phối chuẩn, điều đó cho thấy nếu nhà đầu tư sử dụng các kết quả phân tích từ các mô hình đo lường rủi ro với giả thiết phân phối chuẩn của các chuỗi này là chưa phù hợp và có thể dẫn tới kết quả sai lệch nhiều. Hơn nữa, các chuỗi lợi suất: RVCB, RSSI, RVIC, RSBT, RPNJ, RNTL, RMBB , RIJC, RHSG, RHPG, RHAG, REIB, RDIG, RCTG, RCII, RDRC, RFPT, RGMD, RITA, RKDC, RPVD, RREE, RSTB, RVNM, RVSH, RVNINDEX

có hệ số nhọn lớn hơn 3; điều đó cho thấy khả năng sau một chu kỳ thì giá của các cổ phiếu, chỉ số VNINDEX tăng (hoặc giảm) với biên độ lớn là đáng kể. Để biết độ biến động của các chuỗi lợi suất này thay đổi như thế nào thì các nhà đầu tư có thể tiếp cận các mô hình GARCH để phân tích. Với những chuỗi lợi suất có phương sai có điều kiện của sai số thay đổi thì kết quả ước lượng mô hình GARCH sẽ cho nhà đầu tư biết được tác động của những cú sốc trong quá khứ tác động nhiều hay ít tới độ biến động của lợi suất cổ

phiếu đó ở thời điểm hiện tại. Hơn nữa, để biết mối quan hệ giữa mức độ rủi ro của một tài sản riêng lẻ so với mức độ rủi ro của toàn thị trường ta có thể sử dụng hệ số beta trong mô hình CAPM. Hệ số này sẽ thay đổi tùy thuộc vào độ biến động của chỉ số thị trường, sự phụ thuộc của tài sản đó với chỉ số thị trường. Theo kết quả thực nghiệm, luận án đã lựa chọn được mô hình phương sai có điều kiện của sai số phù hợp cho 21 chuỗi lợi suất: RBVH, RCTG, RDIG, RDPM, REIB, RHPG, RHSG, RIJC, RMBB, RMSN, ROGC, RPVF, RSBT, RVCB, RCII, RFPT, RGMD, RKDC, RITA, RHNX,

RVNINDEX có hiệu ứng ARCH. Kết quả ước lượng mô hình GARCH ta thấy rằng những cú sốc trong quá khứ làm cho rủi ro (phương sai có điều kiện) của một số cổ phiếu (DPM, IJC, VCB, FPT) tăng lên nhiều hơn so với những cổ phiếu khác trong khi đó lợi suất kỳ vọng của những cổ phiếu này lại nhỏ hơn những cổ phiếu khác; vì vậy nhà đầu tư nên cẩn trọng với những cổ phiếu này khi tham gia thị trường. Trên cơ sở ước lượng mô hình GARCH đơn biến, mô hình GARCH đa biến ta thấy rủi ro hệ thống của các cổ phiếu thay đổi. Như vậy, khi nhà đầu tư biết được giá trị beta của cổ phiếu ở mỗi thời điểm thì nhà đầu tư sẽ biết được giá của cổ phiếu đó biến động ít hơn (β<1), nhiều hơn (β>1) hay bằng (β=1) mức biến động của thị trường. Nếu beta của chứng khoán nào đó lớn hơn 1 mà VNINDEX có dấu hiệu tăng lên, cùng với các thông tin khác thì đây là thông tin nhà đầu tư có thể tham khảo để có thể quyết định mua chứng khoán đó vì giá chứng khoán sẽ tăng giá nhiều hơn mức tăng của chỉ số thị trường; ngược lại nếu VNINDEX giảm thì nhà đầu tư có thể tham khảo thông tin này để quyết định bán chứng khoán đó vì giá chứng khoán sẽ giảm giá nhiều hơn mức giảm của chỉ số thị trường. Ngoài ra, việc nghiên cứu sự phụ thuộc của các cổ phiếu, sự phụ thuộc của mỗi cổ phiếu với chỉ số thị trường là cần thiết. Qua đó nhà đầu tư biết được xu hướng biến động, mức độ phụ thuộc của các cặp cổ phiếu, của mỗi cổ phiếu và chỉ số thị trường thay đổi như thế nào, đặc biệt trong những giai đoạn thị trường có biến động lớn. Để nghiên cứu sự phụ thuộc của các chuỗi

lợi suất trong điều kiện thị trường có biến động lớn, nhà đầu tư có thể tiếp cận các phương pháp: hàm đồng vượt ngưỡng, mô hình hồi quy phân vị, phương pháp copula.

Có thể bạn quan tâm!

-

Đồ Thị Hàm Trung Bình Vượt Ngưỡng Mẫu Của Chuỗi Reib

Đồ Thị Hàm Trung Bình Vượt Ngưỡng Mẫu Của Chuỗi Reib -

Phương Pháp Tham Số Với Giả Thiết Phân Phối Chuẩn

Phương Pháp Tham Số Với Giả Thiết Phân Phối Chuẩn -

Ước Lượng Es Của Danh Mục Đầu Tư Nhiều Tài Sản

Ước Lượng Es Của Danh Mục Đầu Tư Nhiều Tài Sản -

Kết Quả Ước Lượng Các Mô Hình Hồi Quy Phân Vị

Kết Quả Ước Lượng Các Mô Hình Hồi Quy Phân Vị -

Kết Quả Hồi Quy Hàm Đồng Vượt Ngưỡng Theo Bg Và Biến Trễ

Kết Quả Hồi Quy Hàm Đồng Vượt Ngưỡng Theo Bg Và Biến Trễ -

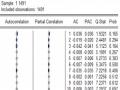

Lược Đồ Tương Quan Của Các Chuỗi Lợi Suất

Lược Đồ Tương Quan Của Các Chuỗi Lợi Suất

Xem toàn bộ 209 trang tài liệu này.

Thứ hai, khi nắm giữ danh mục đầu tư, để biết được nguy cơ tổn thất lớn nhất có thể xảy ra ở ngày tiếp theo (kỳ đầu tư tiếp theo) với một độ tin cậy nhất định, trong điều kiện thị trường hoạt động bình thường nhà đầu tư nên tính giá trị rủi ro (VaR) của danh mục đầu tư mình nắm giữ. Đặc biệt, trong những tình huống bất thường của thị trường xảy ra, mức thua lỗ vượt quá VaR xảy ra nhà đầu tư có thể tính tổn thất kỳ vọng (ES) của danh mục để dự đoán mức tổn thất có thể là bao nhiêu. Như vậy, độ đo rủi ro ES sẽ giúp nhà đầu tư có thể kiểm soát được khoản thua lỗ của danh mục đầu tư của mình một cách chủ động hơn khi thị trường có biến động bất thường. Độ chính xác của ước lượng VaR, ES phụ thuộc vào các yếu tố: Giá trị hiện tại của danh mục, mức độ tin cậy, chu kỳ, phương pháp tính toán. Để có được giá trị ước lượng VaR, ES chính xác thì trước hết nhà đầu tư phải luôn cập nhật thông tin về số liệu của danh mục đầu tư của mình, tiếp đó là lựa chọn phương pháp ước lượng để ước lượng các độ đo này. Trên cơ sở phân tích đặc điểm của mỗi phương pháp ước lượng VaR, ES nhà đầu tư có thể lựa chọn những phương pháp cho phù hợp, chẳng hạn: trong điều kiện thị trường bình thường thì có thể sử dụng phân phối chuẩn, phương pháp mô phỏng lịch sử ước lượng VaR, ES,… ; còn trong điều kiện thị trường có nhiều biến động thì sử dụng phương pháp EVT, kết hợp phương pháp Monte Carlo và copula để ước lượng VaR, ES,… Một thủ tục khá quan trọng là nhà đầu tư phải thực hiện hậu kiểm thường xuyên cho mô hình VaR, ES để biết được tính phù hợp của những mô hình này. Luận án đã tiếp cận phương pháp EVT để ước lượng VaR, ES của các chuỗi lợi suất không phân phối chuẩn; và kết quả ước lượng VaR và ES cho thấy trong hoàn cảnh xấu thì hiện tượng tất cả các cổ phiếu trên sàn HOSE, sàn HaSTC đồng loạt giảm giá kịch sàn hầu như không xảy ra. Tuy nhiên trong hoàn cảnh xấu với khả năng 99%, các cổ phiếu: CII,

FPT, KDC, PVD, STB, VSH, DRC, ITA, REE, VNM, VCB, SSI, VIC, SBT, PNJ, IJC, MBB, NTL,CTG, DIG, EIB, HAG, HPG có thể giảm giá

kịch sàn. Kết quả ước lượng VaR và ES sẽ giúp nhà đầu tư biết được mức độ tổn thất khi nắm giữ những cổ phiếu này và có giải pháp để phòng hộ rủi ro tốt hơn. Khi ước lượng VaR và ES của danh mục lập từ 5 cổ phiếu: RCII, RFPT, RGMD, RKDC, RITA với trọng số bằng nhau thì kết quả hậu kiểm cũng cho thấy phương pháp copula có điều kiện và EVT là phù hợp và phản ánh được giá trị tổn thất thực tế chính xác hơn khi sử dụng giả thiết lợi suất các tài sản có phân phối chuẩn. Kết quả này cung cấp cho nhà đầu tư cách tiếp cận mới phù hợp để nghiên cứu mô hình đo lường rủi ro của danh mục đầu tư ở thị trường chứng khoán Việt Nam, đặc biệt khi thị trường có biến động lớn.

Tuy nhiên, để có thể ứng dụng một cách hiệu quả các phương pháp định lượng trong phân tích đầu tư trên thị trường chứng khoán Việt Nam thì nhà đầu tư cũng cần nâng cao kiến thức chuyên môn hơn nữa. Một vấn đề quan trọng khác đó là chúng ta phải nâng cao tính hiệu quả của thị trường chứng khoán Việt Nam, giải quyết vấn đề này cần có sự chung tay của nhiều cơ quan tổ chức, đặc biệt phải kể đến vai trò hàng đầu của chính phủ, UBCKNN và các sở giao dịch chứng khoán.

KẾT LUẬN VÀ ĐỀ XUẤT HƯỚNG NGHIÊN CỨU TIẾP THEO

1. Kết luận

Luận án “Một số mô hình đo lường rủi ro trên thị trường chứng khoán Việt Nam” đã thực hiện được mục tiêu nghiên cứu, thông qua việc trả lời nội dung câu hỏi đã được đặt ra trong phần mở đầu:

- Thứ nhất, luận án đã tổng quan các mô hình đo lường rủi ro cũng như các phương pháp ước lượng các mô hình này. Luận án cũng đã tổng quan được các nghiên cứu rủi ro định lượng trên thị trường chứng khoán Việt Nam.

- Thứ hai, luận án đã đo lường được mức độ phụ thuộc của một số cặp lợi suất chứng khoán trong điều kiện thị trường bình thường và trong điều kiện thị trường có biến động lớn dựa trên các cách tiếp cận: hàm đồng vượt ngưỡng, mô hình hồi quy phân vị, phương pháp copula. Kết quả phân tích thực nghiệm cho thấy mức độ phụ thuộc của các căp lợi suất khi thị trường bình thường sẽ cao hơn khi thị trường có biến động lớn. Hơn nữa, dựa trên những cách tiếp cận đó luận án cũng nghiên cứu được sự biến động của mức độ phụ thuộc của các cặp chuỗi lợi suất này trong chu kỳ nghiên cứu.

- Thứ ba, luận án đã lựa chọn được mô hình phương sai sai số thay đổi phù hợp cho 21 chuỗi lợi suất có hiệu ứng ARCH. Kết quả ước lượng mô hình GARCH sẽ cho nhà đầu tư biết được tác động của những cú sốc trong quá khứ tác động nhiều hay ít tới độ biến động của lợi suất cổ phiếu đó ở thời điểm hiện tại. Hơn nữa, trên cơ sở kết quả ước lượng các mô hình GARCH đơn biến và mô hình GARCH đa biến luận án đã chỉ ra được sự biến động của rủi ro hệ thống của một số cổ phiếu.

- Thứ tư, luận án đã ước lượng được VaR và ES bằng phương pháp EVT cho những chuỗi lợi suất không có phân phối chuẩn. Dựa trên kết quả ước lượng VaR và ES, nhà đầu tư nắm giữ những chứng khoán này có thể biết được

sau một phiên giao dịch nếu trong điều kiện thị trường bình thường thì mức tổn thất tối đa là bao nhiêu, còn trong hoàn cảnh thị trường xấu thì nhà đầu tư cũng dự tính được mức tổn thất là bao nhiêu. Hơn nữa, luận án đã nghiên cứu các mô hình: Mô hình GARCH-EVT-copula-Gauss, mô hình GARCH- EVT-copula-T, mô hình GARCH-EVT-copula-DVine-T, mô hình phân phối chuẩn, phương pháp thực nghiệm để ước lượng VaR và ES của danh mục đầu tư nhiều cổ phiếu. Dựa trên kết quả phân tích thực nghiệm của danh mục gồm 5 cổ phiếu có trọng số bằng nhau, luận án đã chỉ ra được phương pháp copula có điều kiện và EVT là phù hợp và phản ánh được giá trị tổn thất thực tế chính xác hơn khi sử dụng giả thiết lợi suất tài sản có phân phối chuẩn.

- Thứ năm, luận án đã nêu ra một số khuyến nghị về đo lường rủi ro thị trường trên thị trường chứng khoán Việt Nam.

2. Đề xuất các hướng nghiên cứu tiếp theo

Để tiếp tục phát triển thị trường chứng khoán và giảm thiểu rủi ro trên thị trường chứng khoán, trong đó có quản trị rủi ro định lượng. Các hướng nghiên cứu trong tương lai có thể thực hiện với một số nội dung chính:

- Thứ nhất, nghiên cứu các mô hình đo lường rủi ro trên nhiều chứng khoán hơn và với nhiều loại rủi ro hơn.

- Thứ hai, mở rộng nghiên cứu sự phụ thuộc của thị trường chứng khoán và các thị trường khác trong nước, giữa thị trường chứng khoán Việt Nam và các thị trường ở khu vực và quốc tế.

Như vậy, những kết quả của luận án sẽ góp phần bổ sung cho các nghiên cứu quản trị rủi ro định lượng trên thị trường chứng khoán Việt Nam nói riêng và thị trường tài chính Việt Nam nói chung được phong phú hơn, và ngày càng hội nhập với các nghiên cứu của khu vực và thế giới.

DANH MỤC CÁC CÔNG TRÌNH NGHIÊN CỨU CỦA TÁC GIẢ

1. Hoàng Đức Mạnh (2010), “Ứng dụng lý thuyết cực trị trong đo lường rủi ro”,

Tạp chí Kinh tế và Phát triển, 159(II), 10-17.

2. Hoàng Đức Mạnh (2010), “Mô hình Garch-EVT trong đo lường rủi ro thị trường”, Tạp chí Kinh tế và Phát triển, 162(II), 21-31.

3. Hoàng Đức Mạnh (2012), “GARCH–Copula models analyses Dependence Structure between returns of shares and VnIndex index on Viet nam Stock Market”, Proceedings on Business Administration in a Global Society-Hà Nội- 2012, 119-132.

4. Hoàng Đức Mạnh, Trần Trọng Nguyên (2012), “Mô hình GARCH đa biến trong phân tích rủi ro của cổ phiếu trên thị trường chứng khoán Việt Nam”, Tạp chí Kinh tế và Phát triển, Số 186, Tháng 12, 75-85.

5. Hoàng Đức Mạnh (2012), “Ứng dụng lý thuyết cực trị trong phân tích và đánh giá rủi ro của một số cổ phiếu trên thị trường chứng khoán Việt Nam”, đề tài nghiên cứu khoa học, đạt giải khuyến khích “Giải thưởng tài năng khoa học trẻ cho giảng viên năm 2012” do Bộ giáo dục và Đào tạo tổ chức.

6. Hoàng Đức Mạnh (2013), “Phân tích sự phụ thuộc của các chuỗi lợi suất tài sản-Tiếp cận bằng mô hình hồi quy phân vị và phương pháp Copula”, Kỷ yếu hội thảo quốc gia: Đào tạo và ứng dụng Toán học trong kinh tế- xã hội, tháng 5 năm 2013, Nhà xuất bản Đại học Kinh tế Quốc dân, 311-321.

TIẾNG VIỆT

DANH MỤC TÀI LIỆU THAM KHẢO

1. Đặng Hữu Mẫn (2009 ), “Nghiên cứu chất lượng dự báo của những mô hình quản trị rủi ro thị trường vốn-trường hợp của Value-at-Risk Models”, Tạp chí khoa học và công nghệ Đà Nẵng, số 5(34), 126-134.

2. Đỗ Nam Tùng (2010), ‘‘Phương pháp Copula điều kiện trong quản trị rủi ro bằng mô hình VaR và áp dụng thực nghiệm”, Tạp chí Kinh tế và Phát triển, số 159/II, 55-63.

3. Hoàng Đình Tuấn (2010), Mô hình phân tích và định giá tài sản tài chính, Tập 1, 2, Nhà xuất bản Khoa học và Kỹ thuật, Hà Nội.

4. Hoàng Đình Tuấn (2010), “Mô hình tổn thất kỳ vọng trong quản trị rủi ro tài chính”, Tạp chí Kinh tế và Phát triển, số 159/II, 3-9.

5. Hoàng Đình Tuấn, Phạm Thị Thúy Nga (2006), “Phương pháp VaR trong quản lý rủi ro tài chính” Tạp chí Kinh tế và Phát triển, số đặc san khoa Toán kinh tế, 56-61.

6. Lê Đạt Chí, Lê Tuấn Anh (2012), ‘‘Kết hợp phương pháp CvaR và mô hình Merton/KMV để đo lường rủi ro vỡ nợ-Bằng chứng thực nghiệm ở Việt Nam”, Tạp chí Phát triển & Hội nhập, Số 5 (15), Tháng 7-8.

7. Lê Văn Tư (2003), Thị Trường Chứng Khoán, NXB Thống kê.

8. Nguyễn Ngọc Vũ (2010), “Tính toán hệ số Bêta của một số công ty niêm yết tại sàn giao dịch chứng khoán Hà Nội (HNX) ”, Tạp chí khoa học và công nghệ Đà Nẵng, số 2(37), 170-175.

9. Nguyễn Quang Dong, Nguyễn Thị Minh (2012), Giáo trình kinh tế lượng, Nhà xuất bản Đại học Kinh tế quốc dân.

10. Nguyễn Thị Cành (Chủ biên dịch thuật)(2009), Quản trị tài chính, Eugene F.Brigham Joel F.Houston - Đại học Florida.