Đầu tư tài chính ngắn hạn

Với nguyên tắc đầu tư (đã nêu ở trên) của Bảo Minh thì hoạt động đầu tư tài chính ngắn hạn tập trung chủ yếu vào Tiền gửi có kỳ hạn tại các ngân hàng, và đầu tư vào chứng chỉ và kỳ phiếu ngắn hạn.

Biểu đồ 5: Cơ cấu nguồn vốn đầu tư tài chính ngắn hạn của Bảo Minh.

Báo cáo tài chính đã kiểm toán BMI 2007-2008

Đầu tư tài chính ngắn hạn chủ yếu là tiền gửi tại Ngân hàng do vậy đảm bảo nguyên tắc an toàn nhưng cũng có nhược điểm lãi suất không cao, nếu biết tận dụng những lợi thế của công ty thì sẽ sử dụng đồng tiền này tốt hơn, đem lại lợi nhuận lớn hơn. Nhưng cũng phải đánh giá theo một hướng khác, bởi Bảo Minh là doanh nghiệp kinh doanh bảo hiểm phi nhân thọ số vốn lưu động phải tương đối lớn để trả cho các hợp đồng bảo hiểm, các tai nạn bất chợt xảy ra do vậy gửi tiền ngắn hạn ở ngân hàng là cách đảm bảo an toàn và mức thanh khoản tương đối cao.

Đầu tư tài chính dài hạn

Đầu tư tài chính dài hạn gồm trái phiếu chính phủ, trái phiếu doanh nghiệp, cổ phiếu, cho vay dài hạn, và đầu tư bất động sản và ủy thác đầu tư.

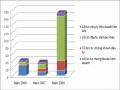

Tổng số vốn đầu tư dài hạn năm 2006 của Tổng công ty cổ phần Bảo Minh là: 465,5 tỷ đồng, năm 2007 tăng lên là 972 tỷ đồng, năm 2008 là 1.133 tỷ đồng. Khác với hoạt động đầu tư tài chính ngắn hạn, ở dài hạn Bảo Minh tập trung phần lớn vốn đầu tư vào trái phiếu doanh nghiệp và cổ phiếu, biểu đồ sau sẽ cho thấy rõ điều đó.

Biểu đồ 6: Cơ cấu đầu tư dài hạn của Bảo Minh

Đơn vị: Tỷ đồng

Nguồn: Báo cáo tài chính đã kiểm toán BMI, 2006-2008.

Tập trung số vốn đầu tư vào hoạt động đầu tư chứng khoán dài hạn lớn nhất ở cả 3 năm trong giai đoạn 2 này. Chứng khoán dài hạn đầu tư chủ yếu là Trái phiếu chính phủ, Trái phiếu doanh nghiệp và cổ phiếu. Danh mục đầu tư cổ phiếu khá phong phú gồm cổ phiếu đã niêm yết, chưa niêm yết, và các quỹ đầu tư. Hầu hết các công ty đều có danh mục đầu tư cổ phiếu ở nhiều ngành nghề khác nhau, với Bảo Minh cũng không là ngoại lệ, Năm 2006, 2007 Bảo Minh đầu tư vào một số ít cổ phiếu của các công ty hoạt động cùng ngành như: Công ty cổ phần Bảo Hiểm Bưu điện, còn hầu hết tập trung đầu tư vào các quỹ đầu tư tăng trưởng, Công ty chứng khoán của ngân hàng Đông Á,

Công ty quản lý quỹ đầu tư Bảo Việt, Quỹ đầu tư cân bằng Prudential nhằm vào lĩnh vực đầu tư chứng khoán; Ngoài ra có đầu tư gián tiếp vào hoạt động bất động sản thông qua đầu tư dài hạn cổ phiếu ngành khách sạn, địa ốc…và một số ngành khác để tăng hiệu quả của danh mục đầu tư, giảm tối đa rủi ro. Vởi việc đầu tư tỉ lệ cổ phiếu dài hạn tương đối lớn chiếm gần 50% trong lĩnh vực đầu tư chứng khoán trong cả 3 năm đã tạo cho các chỉ tiêu của Bảo Minh trong năm 2006 và 2007 khá cao: ví dụ như doanh thu bán chứng khoán, cổ tức từ chứng khoán nắm giữ dài hạn là 60,5 tỷ năm 2006 và 91,6 tỷ năm 2007; chiếm trên 30% tổng doanh thu hoạt động đầu tư trong 2 năm, chiếm 70% tổng doanh thu từ hoạt động đầu tư dài hạn đem lại. Tuy nhiên tới năm 2008 việc nắm giữ chứng khoán dài hạn đã khiến cho Bảo Minh giảm doanh thu đồng thời có khoản dự phòng giảm giá chứng khoán làm lợi nhuận giảm tương đối. Danh mục chứng khoán đầu tư của Bảo Minh ngày một phong phủ hơn mở rộng trên nhiều lĩnh vực đầu tư hơn, nhưng do xu thế chung của thị trường tài chính, nền kinh tế toàn cầu nói chung và thị trường chứng khoán nói riêng thì việc dự phòng giảm giá chứng khoán, và các khoản doanh thu từ chứng khoán giảm là đương nhiên. Tuy nhiên các chứng khoán này nắm giữ trong dài hạn, bởi vậy những lợi nhuận thu được từ tương lai từ các chứng khoán này sẽ khả quan hơn (thu nhập từ cổ tức, thu nhập từ việc bán lại chứng khoán trong tương lai).

Hoạt động ĐTTC dài hạn năm 2007 phát triển ở cả loại hình đầu tư bất động sản và ủy thác đầu tư, tuy nhiên vẫn chiếm một phần nhỏ trong danh mục đầu tư (khoảng 1% trong tổng nguồn vốn đầu tư dài hạn), đến năm 2008 sau khi thấy hoạt động bất động sản năm 2007 có chiều hướng đóng băng, Bảo Minh đã giảm tỷ lệ đầu tư bất động sản trực tiếp, chỉ đầu tư vào ủy thác đầu tư, nhưng giảm so với 2007.

Để thấy rõ hơn được hiệu quả hoạt động đầu tư tài chính của Bảo Minh xem xét một số chỉ tiêu tài chính sau:

Bảng 14: Một số chỉ tiêu tài chính thể hiện hiệu quả hoạt động đầu tư tài chính của Bảo Minh

Năm 2006 | 2007 | 2008 | |

Hiệu quả hoạt động ĐTTC tổng quát: -Theo doanh thu -Theo lợi nhuận | 6,57 5,62 | 8,25 7,19 | 3,81 2,79 |

Hiệu quả hoạt động ĐTTC ngắn hạn (tính theo lợi nhuận) | 2,90 | 5,50 | 4,26 |

Hiệu quả hoạt động ĐTTC dài hạn (tính theo lợi nhuận) | 10,55 | 7,45 | 2,18 |

Hiệu quả sử dụng vốn ngắn hạn | 0,116 | 0,090 | 0,087 |

Hiệu quả sử dụng vốn dài hạn | 0,132 | 0,190 | 0,156 |

Tỷ suất lợi nhuận theo vốn hoạt động ĐTTC | 0,107 | 0,106 | 0,102 |

Có thể bạn quan tâm!

-

Một Số Chỉ Tiêu Kinh Doanh Của Sam Năm 2005 – 2007

Một Số Chỉ Tiêu Kinh Doanh Của Sam Năm 2005 – 2007 -

Các Chỉ Tiêu Hoạt Động Đầu Tư Chứng Khoán Dài Hạn Của Sam.

Các Chỉ Tiêu Hoạt Động Đầu Tư Chứng Khoán Dài Hạn Của Sam. -

Chỉ Tiêu Tài Chính Dự Án Xây Dựng Khu Taihan-Sacom.

Chỉ Tiêu Tài Chính Dự Án Xây Dựng Khu Taihan-Sacom. -

Hoạt Động Đầu Tư Tài Chính Tại Ngân Hàng Cổ Phần Acb.

Hoạt Động Đầu Tư Tài Chính Tại Ngân Hàng Cổ Phần Acb. -

Đánh Giá Về Hoạt Động Đầu Tư Tài Chính Của Acb

Đánh Giá Về Hoạt Động Đầu Tư Tài Chính Của Acb -

Hoàn Thiện Công Tác Tổ Chức Hoạt Động Đầu Tư Tài Chính:

Hoàn Thiện Công Tác Tổ Chức Hoạt Động Đầu Tư Tài Chính:

Xem toàn bộ 131 trang tài liệu này.

Nguồn: Số liệu phân tích từ Báo cáo đầu tư Bảo Minh năm 2007,2008

Kết quả tính toán trên cho thấy: hiệu quả hoạt động đầu tư tài chính tổng quát tính trên doanh thu và lợi nhuận ở 2 năm đầu thời kỳ nghiên cứu đều cao đến năm 2008 thì giảm tương đối. Nếu tính theo doanh thu, cứ mỗi đồng chi phí cho hoạt động ĐTTC trên thực tế công ty thu được 6,57 đồng doanh thu vào năm 2006, tăng lên 8,25đồng vào năm 2007, giảm xuống còn 3,81 đồng vào năm 2008. Nếu tính theo lợi nhuận thì cứ một đồng chi phí tạo ra 5.62 đồng lợi nhuận vào năm 2006, 7,19 đồng vào năm 2007 và 2,79 đồng vào năm 2008. Từ chỉ tiêu hiệu quả hoạt động ĐTTC tổng quát cho ta thấy hiệu quả của hoạt động này khá cao (cao hơn rất nhiều so với hoạt động sản xuất kinh doanh thông thường) điều này cũng lý giải tại sao mà Bảo Minh nói riêng và các công ty bảo hiểm nói chung đều đẩy mạnh hoạt động ĐTTC

trong giai đoạn này. Tuy nhiên đến năm 2008 tỷ lệ này giảm xuống, đâ là tình hình chung của các doanh nghiệp bảo hiểm, trong giai đoạn này một số công ty đã thoái trào sau hàng loạt thua lỗ khi tham gia đầu tư chứng khoán mạnh mà không chú ý tới hoạt động chính của doanh nghiệp, hoạt động đầu tư tài chính của các doanh nghiệp bảo hiểm hầu hết là đầu tư vào các kênh an toàn, tỷ suất lợi nhuận chắc chắn, và không còn mấy hứng thú với cổ phiếu, đặc biêt là cổ phiếu OTC.

Để đánh giá một cách sâu sắc hơn. Chúng ta nhìn vào hiệu quả hoạt động ĐTTC ngắn hạn và dài hạn ở bảng 6. Từ kết quả tính toán đó cho thấy hiệu quả hoạt động trong dài hạn ở 2 năm 2006 và 2007 cao hơn hiệu quả hoạt động trong ngắn hạn rất nhiều. Điều đó thể hiện ở chỗ: một đồng chi phí cho hoạt động ĐTTC dài hạn trong năm 2006 sẽ tạo ra 10,55 đồng lợi nhuận, và 7,45 đồng lợi nhuận ở năm 2007 tuy nhiên chỉ tạo ra 2,18 đồng ở năm 2008, Nhưng cũng một đồng chi phí nếu chỉ đầu tư vào hoạt động ĐTTC chỉ đem lại 2,9 đồng lợi nhuận năm 2006, 5,50 đồng năm 2007 và 4,26 đồng trong năm 2008, Như vậy, quản trị doanh nghiệp cần thấy rõ điều này để lựa chọn loại hình đầu tư hợp lý hơn trong năm tiếp theo.

Hiệu quả sử dụng vốn dài hạn cũng như ngắn hạn theo doanh thu của Bảo Minh ở cả 3 năm đều cao. Tuy nhiên nhìn tổng hợp số liệu từ 3 năm cho thấy hiệu quả sử dụng vốn dài hạn của Bảo Minh đều cao hơn so với hiệu quả sử dụng vốn ngắn hạn tương đối nhiêu. Từ đó có thể giúp các nhà quản trị quyết định đầu tư hơn nữa vào dài hạn, bởi đem lại tính ổn định và lợi nhuận cao hơn cho Bảo Minh. Chỉ tiêu tỷ suất lợi nhuận theo vốn hoạt động ĐTTC phản ánh cứ một đồng vốn dành cho hoạt động ĐTTC trong kỳ thì doanh nghiệp thu được bao nhiêu đồng về lợi nhuận. Chỉ tiêu này của doanh nghiệp lớn, trên 0,1 lần chứng tỏ cứ một 100 đồng vốn bỏ ra có thể thu được trên 10 đồng lợi nhuận. Tuy nhiên vì đây là hoạt động đầu tư tài chính do vậy khoản

đầu tư này sẽ vẫn tiếp tục sinh lời trong tương lai. Bởi vậy có thể coi chỉ tiêu này là tương đối.

2.2.4. Đánh giá.

Có thể nói: cái được của hoạt động ĐTTC của Bảo Minh là đầu tư an toàn, có đa dạng hóa danh mục đầu tư, và đã góp phần tăng thu nhập cho Bảo Minh , đáp ứng nhu cầu về vốn cho đầu tư phát triển kinh tế, đã chú trọng đầu tư dài hạn phục vụ các chương trình phát triển mục tiêu của chính phủ. Bảo Minh tuy cổ phần hóa không lâu nhưng đã từng bước xây dựng được hình ảnh lớn mạnh, dần khẳng định vị thế là một tổ chức đầu tư tài chính chuyên nghiệp, có năng lực tài chính lớn, uy tín cao, thể hiện ở các mặt: hoạt động đầu tư đảm bảo an toàn, hiệu quả và tăng trưởng vững chắc; công tác đầu tư được sự quan tâm và chỉ đạo sát sao của lãnh đạo công ty, sự hợp các của các công ty tư vấn, các phòng ban chức năng.

Tuy nhiên việc đầu tư vào quá nhiều loại hình công ty khi đầu tư cổ phiếu sẽ khó giúp doanh nghiệp phân tích được cụ thể khả năng sinh lời của công ty đó do đó gặp nhiều rủi ro trong dài hạn đối với các cổ phiếu đó, đầu tư quá dàn trải cũng là một yếu điểm của doanh nghiệp. Một điểm yếu nữa của Bảo Minh trong hoạt động đầu tư là hệ thống hỗ trợ đầu tư như nghiện cứu, dự báo thị trường, phân tích đánh giá hoạt động đầu tư mới được triển khai nên chưa hỗ trợ được nhiều cho việc thực hiện các nghiệp vụ đầu tư. Cơ sở vật chất kỹ thuật chưa đáp ứng được yêu cầu đối với hoạt động đầu tư hiện đại, nhanh nhậy như hiện nay, còn thiếu các phần mềm chuyên dụng trong việc thu thập và xử lý thông tin. Thông tin dành cho hoạt động đầu tư không được cập nhật đầy đủ, chính xác và toàn diện.

2.3. Hoạt động đầu tư tài chính tại Ngân hàng cổ phần ACB.

Hoạt động đầu tư tài chính là loại hình đầu tư trong đó người đầu tư bỏ tiền ra cho vay hoặc mua các chứng chỉ có giá để hưởng lãi. Đối với các ngân hàng thì hoạt động đầu tư tài chính tương đối hẹp hơn so với các doanh

nghiệp sản xuất thông thường (đã đề cập tại chương I). Hoạt động đầu tư tài chính của các ngân hàng nói chung và thương mại cổ phần nói riêng là các hoạt động bỏ vốn mua bán các tài sản tài chính ngắn và dài hạn, trong đó có cả hình thức góp vốn kinh doanh với các doanh nghiệp khác mà không bao gồm các hoạt động gửi tiền tại Ngân hàng nhà nước hoặc các tổ chức tín dụng (bởi việc gửi tiền tại ngân hàng nhà nước được coi như việc dự trữ bắt buộc, còn gửi tiền tại các tổ chức tín dụng trong và ngoài nước nhằm giúp cho hoạt động ngân hàng, đặc biệt là hoạt động thanh toán trong nước và quốc tế được thuận lợi và nhanh chóng…đây chính là nghiệp vụ của ngân hàng- tổ chức tài chính đặc biệt) hay không bao gồm việc cho vay cá nhân hoặc các tổ chức kinh tế khác bởi đây cũng là nghiệp vụ ngân hàng – một trung gian tài chính… Đặc biệt trong giai đoạn này hoạt động đâu tư tài chính của ngân hàng mới chỉ dừng lại ở việc đầu tư chứng khoán(cổ phiếu, trái phiếu và chứng khoán phái sinh) và góp vốn liên doanh với một số doanh nghiệp khác.

Với sự hoạt động của hình thức đầu tư tài chính, vốn bỏ ra đầu tư đa số được lưu chuyển dễ dàng, khi cần có thế rút ra nhanh chóng. điều đó khuyến khích người có tiền bỏ tiền ra đầu tư. Tuy nhiên đầu tư tài chính có nguy cơ rủi ro cao hơn, để giảm thiểu rủi ro, nhà đầu tư thường đầu tư nhiều nơi, nhiều lĩnh vực. Đầu tư tài chính là nguồn cung cấp vốn quan trọng cho các hoạt động đầu tư khác. Đối với Ngân hàng thì hoạt động đầu tư chứng khoán đêm lại nguồn thu nhập lớn cho mình. Có nhiều mục đích khác nhau trong hoạt động này: có khoản đầu tư kinh doanh nhằm tìm kiếm thu nhập; có khoản nhằm mục đích thanh khoản còn thu nhập chỉ là phụ. Trong quản trị ngân hàng bao giờ cũng phải dự trữ các chứng khoán ngắn hạn, đặc biệt là tín phiếu kho bạc, loại tín phiếu này thường xuyên có lãi suất thấp, nhưng lại có tính thanh khoản cao, đáp ứng mục đích của ngân hàng là nâng cao khả năng thanh toán. Ngoài các chứng khoán ngắn hạn, việc đầu tư trực tiếp vào chứng khoán dài hạn chủ yếu nhằm mục đích tìm kiếm lợi nhuận.

Khác với sự phân chia chứng khoán đầu tư tài chính trong các doanh nghiệp, chứng khoán ngân hàng được quy định chặt chẽ nhằm đảm bảo tính minh bạch của thông tin. Việc phân loại đúng đắn tài sản tài chính nói chung và các chứng khoán nói riêng là tiền đề quan trọng cho quá trình ghi nhận, đo lường và trình bày trên báo cáo tài chính của các NHTM. Sự phân loại chứng khoán được quy định trong hai văn bản: Quyết định 479/2004/QĐ-NHNN ban hành ngày 29/04/2004 và quyết định 16/2007/QĐ-NHNN ban hành ngày 18/4/2007. Tuy nhiên các quyết định không đề cập một cách cụ thể và rõ ràng về các dấu hiệu nhận biết để phân biệt các loại chứng khoán này. Trong khi đó theo chuẩn mực kết toán quốc tế số 39 (IAS 39) phân chia các chứng khoán mua vào thành ba loại, chứng khoán kinh doanh, chứng khoán giữ đến đáo hạn và chứng khoán sẵn sàng để bán.

+ Chứng khoán kinh doanh: đây là loại chứng khoán mà các NHTM mua vào với mục đích hưởng chênh lệch giá trong ngắn hạn và các tài sản tài chính phái sinh mà được nắm giữ không phải với mục đích phòng ngừa (IAS 39-10).

+ Chứng khoán giữ đến đáo hạn: là các tài sản tài chính mà có các khoản thanh toán khi đáo hạn là cố định hay xác định được mà một doanh nghiệp có ý định giữ đến đáo hạn và có khả năng tài chính để giữ chúng đến đáo hạn, loại trù các khoản cho vay và phải thu nguồn gốc từ doanh nghiệp. Theo IAS 39-79 khẳng định ý nghĩa giữ đến đáo hạn vi phạm khi một trong các điều kiện sau thỏa mãn: (1) Doanh nghiệp có ý định giữ tài sản này trong một khoảng thời gian không xác định; (2) Doanh nghiệp buộc bán tài sản nhằm xử lý các tình huống thay đổi về lãi suất, rủi ro trong kinh doanh nhu cầu thanh khoản hay sự thay đổi về khả năng sinh lời của các khoản đầu tư thay thế, sự thay đổi nguồn tài chính; (3) Người phát hành có quyền thanh toán tài sản với giá trị thanh toán nhỏ hơn nhiều so với giá trị còn lại của nó.

+ Chứng khoán sẵn sàng để bán: là những chứng khoán mà tổ chức kinh doanh mua vào không xếp vào hai nhóm trên thì gọi là chứng khoán sẵn sàng