Nguyên tắc thứ 9: Cơ quan giám sát phải chỉ đạo trực tiếp hoặc gián tiếp thường xuyên, độc lập đánh giá chính sách, thủ tục, và thực tiễn liên quan đến rủi ro hoạt động của ngân hàng.

Vấn đề thứ 4: Vai trò của công bố thông tin

Nguyên tắc 10: Các ngân hàng phải thực hiện công bố đầy đủ và kịp thời thông tin để cho phép những người tham gia thị trường đánh giá khách quan.

Phụ lục 4. Thách thức ngân hàng Trung Quốc đối mặt khi thực hiện Basel II

Thách thức | Kết quả | |

Trụ cột 1 | Đáp ứng yêu cầu liên quan tới tỷ lệ an toàn vốn | Ngân hàng Trung Quốc phải cố gắng tăng cường mức vốn tổng thể của mình. |

Chi phí vốn tối thiểu tăng thêm đối với RRTN | ||

Thực hiện phương pháp chuẩn hóa | Khó áp dụng do thiếu tổ chức xếp hạng tín dụng uy tín trong nước; thiếu dữ liệu; hệ thống thông tin yếu. | |

Thực hiện phương pháp mô hình đánh giá nội bộ | Khó thực hiện do phương pháp xếp hạng còn kém và hạn chế trong việc áp dụng các kết quả xếp hạng. | |

Trụ cột 2 | Áp dụng phương thức giám sát, kiểm soát theo Basel II | Vì một số lý do nhất định, việc thực hiện Basel II tác động tiêu cực tới quy định đảm bảo an toàn và hạn chế hoạt động cho vay thận trọng. |

Sự hỗ trợ hoạt động giám sát | Không đáp ứng yêu cầu hỗ trợ do thiếu cơ sở dữ liệu giám sát và chế độ kiểm toán, kế toán chưa đầy đủ | |

Trụ cột 3 | Đối với những ngân hàng không trong danh sách thực hiện Basel II tại Trung Quốc | Nội dung thông tin công bố trên website không đáp ứng yêu cầu của các đối tượng tham gia thị trường, đặc biệt là thông tin về tài chính trọng yếu. |

Tính nhất quán trong tiêu chuẩn thống kê | Nhiều phương pháp thống kê được CBRC áp dụng đối với từng cấp độ khác nhau trong ngành ngân hàng. Do đó, các ngân hàng Trung Quốc chỉ có thể so sánh trong cùng một cấp độ nhất định. |

Có thể bạn quan tâm!

-

Đối Với Hoạt Động Quản Trị Rủi Ro Thị Trường

Đối Với Hoạt Động Quản Trị Rủi Ro Thị Trường -

Kiểm soát rủi ro trong hoạt động của các ngân hàng thương mại Việt Nam theo Hiệp ước Basel II - 23

Kiểm soát rủi ro trong hoạt động của các ngân hàng thương mại Việt Nam theo Hiệp ước Basel II - 23 -

Kiểm soát rủi ro trong hoạt động của các ngân hàng thương mại Việt Nam theo Hiệp ước Basel II - 24

Kiểm soát rủi ro trong hoạt động của các ngân hàng thương mại Việt Nam theo Hiệp ước Basel II - 24

Xem toàn bộ 202 trang tài liệu này.

Nguồn: Deloitte (2010)

![]()

Phụ lục 5A: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A1. Bảng cân đối kế toán và Báo cáo thu nhập | ||||||||||

Tồng tài sản | 283,850 | 112,862 | 269,399 | 307,403 | 123,393 | 365,018 | 235,975 | 1,103,793 | 1,182,727 | 1,034,089 |

Tiền mặt, TG tại NHNN | 13,166 | 5,444 | 6,662 | 8,515 | 4,604 | 8,333 | 8,447 | 25,903 | 33,434 | 103,710 |

TPCP, Tin phieu NHNN, kho bac | 49,562 | 24,681 | 17,315 | 37,156 | 12,452 | 29,710 | 18,627 | 57,505 | 98,720 | 106,870 |

Cho vay ròng | 193,762 | 35,765 | 158,459 | 178,148 | 78,958 | 214,079 | 135,792 | 774,828 | 824,253 | 530,822 |

Tài sản khác ròng | 27,359 | 46,970 | 86,963 | 83,583 | 27,379 | 112,896 | 73,110 | 245,558 | 226,320 | 292,687 |

Tổng nguồn vốn | 283,850 | 112,862 | 269,399 | 307,403 | 123,393 | 365,018 | 235,975 | 1,103,793 | 1,182,727 | 1,034,089 |

Tổng nợ phải trả | 268,150 | 99,160 | 243,864 | 279,206 | 114,647 | 342,137 | 208,410 | 1,041,705 | 1,135,878 | 981,235 |

Huy động (tiền gửi + GTCG) | 247,672 | 64,100 | 189,114 | 223,520 | 77,680 | 322,984 | 170,284 | 774,875 | 934,111 | 726,755 |

Huy động không kỳ hạn | 42,375 | 11,854 | 41,612 | 87,059 | 11,365 | 45,497 | 20,157 | 121,168 | 162,221 | 213,002 |

VND | 36,680 | 9,979 | 37,275 | 64,577 | 9,452 | 42,628 | 18,188 | 100,651 | 148,418 | 155,114 |

Ngoại tệ | 5,695 | 1,875 | 4,337 | 22,482 | 1,913 | 2,869 | 1,970 | 20,516 | 13,803 | 57,888 |

Huy động có kỳ hạn | 205,297 | 52,247 | 147,502 | 136,461 | 66,315 | 277,487 | 150,127 | 653,707 | 771,890 | 513,753 |

VND | 200,639 | 51,315 | 139,767 | 132,129 | 63,001 | 270,977 | 146,749 | 627,426 | 748,302 | 436,070 |

Ngoại tệ | 4,658 | 932 | 7,735 | 4,332 | 3,314 | 6,510 | 3,378 | 26,281 | 23,588 | 77,683 |

Nhận tiền gửi và đi vay trên LNH | 15,380 | 30,068 | 46,887 | 46,132 | 33,696 | 11,856 | 26,640 | 111,916 | 89,468 | 65,824 |

Tiền gửi của các TCTD khác | 12,157 | 13,399 | 21,878 | 37,073 | 17,264 | 6,818 | 8,401 | 66,812 | 28,518 | 56,088 |

Vay các TCTD khác | 3,223 | 16,669 | 25,009 | 9,059 | 16,432 | 5,039 | 18,239 | 45,103 | 60,950 | 9,737 |

VCSH | 15,700 | 13,702 | 25,535 | 28,196 | 8,746 | 22,881 | 27,565 | 62,088 | 46,849 | 52,854 |

Vốn tự có | 13,890 | 15,035 | 24,152 | 24,714 | 10,056 | 25,568 | 23,122 | 76,639 | 51,477 | 56,099 |

LNST | 2,089 | 125.4 | 5,677.5 | 4,294.5 | 1,124.2 | 1,228.8 | 4,780 | 6,718 | 6,593 | 8,849 |

Thu nhập thuần từ HĐKD | 103,023 | 34,824 | 87,780 | 116,419 | 18,531 | 68,977 | 9,454 | 26,649 | 30,314 | 22,069 |

Thu nhập lãi thuần | 8,248 | 1,617.8 | 8,828.7 | 10,653.6 | 3,443.1 | 4,934.6 | 8,935 | 26,451 | 29,619 | 21,618 |

Thu nhập lãi | 49,776 | 16,105 | 39,861 | 56,602 | 8,517 | 32,131 | ||||

Chi phí lãi | 41,528 | 14,487 | 31,054 | 45,948 | 5,075 | 27,192 | ||||

Thu nhập dịch vụ + ngoại hối + góp vốn | 2,169 | 886 | 5,578 | 2,349 | 836 | 3,726 | ||||

Chi phí dịch vụ + kinh doanh ngoại hối | 697 | 686 | 1,650 | 838 | 499 | 822 | ||||

Lãi/lỗ từ kinh doanh chứng khoán | 604 | 1,042.2 | 808.0 | 29.0 | 161.3 | 171.4 | 519 | 198 | 694 | 451 |

Thu nhập thuần từ hoạt động khác | 8,487 | 1,346 | 2,784 | 3,600 | 964 | 900 | 1,725 | 2,027 | 3,199 | 2,091 |

Chi phí hoạt động | 6,081 | 2,090 | 4,574 | 4,827 | 2,313 | 5,996 | 5,361 | 14,704 | 13,836 | 11,650 |

DPRRTD | 2,466 | 1,017 | 3,602 | 2,961 | 350 | 716 | 2,780 | 8,280 | 15,647 | 6,188 |

Thuế TNDN | 513 | 41 | 814 | 1,060 | 281 | 257 | ||||

![]()

![]()

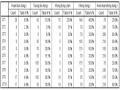

Phụ lục 5B: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A2: Dữ liệu đầu vào khác | ||||||||||

CAR | ||||||||||

Vốn tự có | 13,890 | 15,035 | 24,152 | 24,714 | 10,056 | 25,568 | 23,122 | 76,639 | 51,477 | 56,099 |

Tài sản có rủi ro | 140,702 | 88,426 | 229,390 | 236,068 | 79,460 | 241,738 | 168,924 | 831,254 | 577,368 | 640,303 |

Rủi ro tín dụng | ||||||||||

Performing loans | 194,134 | 35,401 | 157,765 | 178,073 | 77,878 | 207,437 | 133,910 | 773,903 | 822,248 | 532,714 |

Nợ đủ tiêu chuẩn (Nhóm 1) | 193,049 | 34,415 | 155,452 | 174,640 | 77,038 | 206,626 | 126,577 | 770,308 | 793,838 | 527,893 |

Nợ cần chú ý (Nhóm 2) | 1,085 | 986 | 2,314 | 3,433 | 839 | 812 | 7,333 | 3,595 | 28,410 | 4,821 |

Non performing loans (NPLs), gross | 1,372 | 789 | 2,575 | 2,184 | 1,987 | 9,206 | 3,959 | 8,977 | 12,187 | 6,158 |

Nợ dưới tiêu chuẩn (Nhóm 3) | 314 | 131 | 572 | 708 | 54 | 590 | 1,432 | 1,242 | 2,700 | 677 |

Nợ nghi ngờ (Nhóm 4) | 275 | 35 | 453 | 663 | 63 | 970 | 1,479 | 2,550 | 4,807 | 3,581 |

Nợ có khả năng mất vốn (Nhóm 5) | 783 | 624 | 1,550 | 813 | 1,870 | 7,645 | 1,048 | 5,184 | 4,680 | 1,900 |

DPRRTD | 1,744 | 425 | 1,881 | 2,109 | 907 | 2,564 | 2,077 | 8,052 | 10,182 | 8,050 |

TSBĐ đã khấu trừ | ||||||||||

Nhóm 1 | 176,749 | 21,358 | 73,169 | 186,213 | 74,564 | 188,732 | 115,516 | 557,993 | 428,237 | 424,793 |

Nhóm 2 | 921 | 323 | 1,168 | 3,076 | 600 | 571 | 4,264 | 2,857 | 14,112 | 6,304 |

Nhóm 3 | 334 | 324 | 210 | 431 | 96 | 243 | 480 | 309 | 2,078 | 306 |

Nhóm 4 | 227 | 358 | 219 | 526 | 109 | 340 | 694 | 1,539 | 1,797 | 1,953 |

Nhóm 5 | 1,086 | 4,461 | 903 | 557 | 2,453 | 3,544 | 1,197 | 5,398 | 3,336 | 664 |

TSBĐ là Bất động sản | 0 | 0 | ||||||||

Nhóm 1 | 151,377 | 11,940 | 28,027 | 65,012 | 47,196 | 141,907 | 72,893 | 385,639 | 280,503 | 214,948 |

Nhóm 2 | 827 | 139 | 618 | 1,232 | 392 | 437 | 2,901 | 2,126 | 10,609 | 2,290 |

Nhóm 3 | 327 | 124 | 136 | 257 | 74 | 88 | 302 | 267 | 1,592 | 226 |

Nhóm 4 | 213 | 148 | 160 | 333 | 83 | 326 | 441 | 1,238 | 1,403 | 512 |

Nhóm 5 | 1,059 | 3,799 | 841 | 362 | 1,983 | 3,024 | 1,072 | 3,696 | 2,708 | 425 |

TSBĐ là các loại khác | ||||||||||

Nhóm 1 | 25,372 | 9,418 | 45,142 | 121,200 | 27,368 | 46,825 | 42,623 | 172,354 | 147,734 | 209,845 |

Nhóm 2 | 95 | 185 | 550 | 1,845 | 208 | 134 | 1,363 | 731 | 3,502 | 4,014 |

Nhóm 3 | 7 | 201 | 74 | 174 | 23 | 155 | 178 | 42 | 487 | 81 |

Nhóm 4 | 15 | 210 | 58 | 193 | 25 | 14 | 254 | 301 | 394 | 1,440 |

Nhóm 5 | 27 | 662 | 63 | 195 | 470 | 519 | 125 | 1,702 | 628 | 239 |

Phụ lục 5C: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A2: Dữ liệu đầu vào khác | ||||||||||

Phân loại cho vay theo ngành kinh tế | ||||||||||

Tổng | 195,506 | 36,190 | 160,340 | 180,257 | 79,864 | 216,643 | 137,869 | 782,880 | 834,435 | 538,872 |

Nông nghiệp, lâm nghiệp và thủy sản | 1,149 | 309 | 302 | 2,665 | 1,736 | 24,210 | 3,539 | 29,763 | 36,891 | 11,291 |

Công nghiệp chế biến, chế tạo | 31,890 | 3,995 | 20,070 | 30,512 | 9,717 | 24,168 | 12,142 | 220,517 | 141,585 | 145,538 |

Xây dựng + BDS | 8,530 | 3,979 | 6,101 | 18,252 | 13,609 | 16,022 | 8,333 | 88,242 | 92,087 | 31,830 |

Bán buôn và bán lẻ; sửa chữa ô tô, mô tô, xe máy và xe có động cơ khác | 31,528 | 5,493 | 14,727 | 42,514 | 6,013 | 22,427 | 22,301 | 211,914 | 215,425 | 118,499 |

Hoạt động dịch vụ khác | 9,035 | 47,936 | 9,268 | 230 | 1,000 | 15,554 | 1,542 | 2,784 | 74,412 | 21,520 |

Khác | 113,374 | -25,523 | 109,873 | 86,084 | 47,788 | 114,262 | 90,013 | 229,660 | 274,035 | 210,193 |

Nợ xấu | 1,372 | 789 | 2,575 | 2,184 | 1,987 | 9,206 | 3,959 | 8,977 | 12,187 | 6,158 |

Nông nghiệp, lâm nghiệp và thủy sản | - | 5 | 3 | 1 | 58 | 119 | 9 | 288 | 673 | 4 |

Công nghiệp chế biến, chế tạo | 239 | 78 | 293 | 35 | 985 | 723 | 118 | 4,544 | 1,504 | 72 |

Xây dựng | 169 | 32 | 185 | 84 | 166 | 824 | 432 | 241 | 1,159 | 98 |

Bán buôn và bán lẻ; sửa chữa ô tô, mô tô, xe máy và xe có động cơ khác | 238 | 167 | 241 | 548 | 170 | 1,698 | 193 | 2,744 | 3,186 | 5 |

Hoạt động dịch vụ khác | 5 | 0 | 3 | 361 | 91 | 1,358 | 12 | 9 | 1,721 | 1,225 |

Khác | 720 | 508 | 1,850 | 1,156 | 517 | 4,484 | 3,194 | 1,151 | 3,944 | 4,754 |

Dư nợ cho vay khách hàng lớn nhất | ||||||||||

Lớn thứ nhất | 1,198 | 2,171 | 2,285 | 2,016 | 1,209 | 2,172 | 1,230 | 13,566 | 6,411 | 7,071 |

Lớn thứ hai | 982 | 1,953 | 2,500 | 1,713 | 921 | 2,080 | 2,000 | 13,199 | 4,782 | 5,943 |

Lớn thứ ba | 3,056 | 5,923 | 7,298 | 4,933 | 2,969 | 6,134 | 5,053 | 34,702 | 14,906 | 17,005 |

Lớn thứ tư | 740 | 1,500 | 2,700 | 994 | 758 | 1,722 | 1,768 | 7,326 | 3,710 | 3,294 |

Tổng dư nợ của 5 khách hàng lớn nhất tiếp theo | 7,853 | 15,070 | 18,124 | 12,993 | 7,648 | 15,579 | 12,424 | 92,202 | 39,150 | 45,029 |

Phụ lục 5D: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A3: Một số tỷ lệ cơ bản (Chỉ số lành mạnh tài chính) | ||||||||||

Mức độ an toàn vốn | ||||||||||

CAR | 9.9 | 17.0 | 10.5 | 10.5 | 12.7 | 10.6 | 13.7 | 9.2 | 8.9 | 8.8 |

Chất lượng tài sản | ||||||||||

Tỷ lệ nợ xấu | 0.7 | 2.2 | 1.6 | 1.2 | 2.5 | 4.2 | 2.9 | 1.1 | 1.5 | 1.1 |

DPRRTD/Nợ xấu | 127.1 | 53.8 | 73.1 | 96.6 | 45.6 | 27.8 | 52.5 | 89.7 | 83.5 | 130.7 |

(Nợ xấu- DPRRTD)/ Vốn | -2.7 | 2.4 | 2.9 | 0.3 | 10.7 | 26.0 | 8.1 | 1.2 | 3.9 | -3.4 |

Cho vay ngoại tệ/tổng dư nợ cho vay | 4.5 | 9.2 | 5.3 | 13.3 | 9.7 | 4.1 | 3.7 | 11.8 | 8.3 | 13.5 |

Tổng tài sản có rủi ro/tổng tài sản | 49.6 | 78.3 | 85.1 | 76.8 | 64.4 | 66.2 | 71.6 | 75.3 | 48.8 | 61.9 |

Khả năng sinh lời | ||||||||||

ROA | 0.9 | 0.1 | 2.5 | 1.6 | 1.1 | 0.4 | 2.3 | 0.7 | 0.6 | 1.0 |

ROE | 30.1 | 1.7 | 47.0 | 34.8 | 22.4 | 9.6 | 41.3 | 17.5 | 25.6 | 31.5 |

Thanh khoản | ||||||||||

Tài sản thanh khoản/tổng tài sản | 22.1 | 26.7 | 8.9 | 14.9 | 13.8 | 10.4 | 11.5 | 7.6 | 11.2 | 20.4 |

Tài sản thanh khoản/tổng nợ phải trả | 23.4 | 30.4 | 9.8 | 16.4 | 14.9 | 11.1 | 13.0 | 8.0 | 11.6 | 21.5 |

Mức độ nhạy cảm với rủi ro thị trường | ||||||||||

Trạng thái ngoại tệ ròng/vốn tự có | 2.4 | 0.1 | 11.8 | -4.2 | 6.9 | -0.4 | -0.8 | 28.6 | 1.7 | 7.6 |

Phụ lục 5E: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A4: Câu trúc hệ thống tài chính | ||||||||||

Thị phần tổng tài sản | 5.7 | 2.2 | 5.4 | 6.1 | 2.5 | 7.3 | 4.7 | 22.0 | 23.6 | 20.6 |

Thị phần cho vay | 6.2 | 1.1 | 5.1 | 5.7 | 2.5 | 6.8 | 4.4 | 24.8 | 26.4 | 17.0 |

Thị phần tiền gửi | 6.6 | 1.7 | 5.1 | 6.0 | 2.1 | 8.7 | 4.6 | 20.8 | 25.0 | 19.5 |

Thị phần Vốn | 4.3 | 4.7 | 7.5 | 7.7 | 3.1 | 8.0 | 7.2 | 23.9 | 16.0 | 17.5 |

Tổng tài sản/GDP | 6.3 | 2.5 | 6.0 | 6.8 | 2.7 | 8.1 | 5.2 | 24.5 | 26.3 | 23.0 |

Bảng A5: Phân tích các tỷ lệ cơ bản (xếp hạng) | ||||||||||

Tổng | 1.9 | 2.0 | 2.1 | 1.8 | 2.1 | 2.9 | 1.5 | 2.6 | 2.5 | 2.1 |

Mức độ an toàn vốn | ||||||||||

CAR | 3.0 | 1.0 | 3.0 | 3.0 | 2.0 | 3.0 | 1.0 | 3.0 | 4.0 | 4.0 |

Chất lượng tài sản | ||||||||||

Tỷ lệ nợ xấu | 1.0 | 3.0 | 2.0 | 1.0 | 3.0 | 4.0 | 3.0 | 1.0 | 1.0 | 1.0 |

DPRRTD/Nợ xấu | 1.0 | 3.0 | 3.0 | 2.0 | 4.0 | 4.0 | 3.0 | 3.0 | 3.0 | 1.0 |

(Nợ xấu- DPRRTD)/ Vốn | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 3.0 | 1.0 | 1.0 | 1.0 | 1.0 |

Cho vay ngoại tệ/tổng dư nợ cho vay | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 | 1.0 |

Tổng tài sản có rủi ro/tổng tài sản | 2.0 | 4.0 | 4.0 | 4.0 | 3.0 | 3.0 | 3.0 | 4.0 | 2.0 | 3.0 |

Khả năng sinh lời | ||||||||||

ROA | 4.0 | 4.0 | 1.0 | 2.0 | 4.0 | 4.0 | 1.0 | 4.0 | 4.0 | 4.0 |

ROE | 1.0 | 4.0 | 1.0 | 1.0 | 1.0 | 3.0 | 1.0 | 1.0 | 1.0 | 1.0 |

Thanh khoản | ||||||||||

Tài sản thanh khoản/tổng tài sản | 1.0 | 1.0 | 3.0 | 2.0 | 2.0 | 3.0 | 3.0 | 4.0 | 3.0 | 1.0 |

Tài sản thanh khoản/nợ phải trả ngắn hạn | 1.0 | 1.0 | 4.0 | 2.0 | 3.0 | 3.0 | 3.0 | 4.0 | 3.0 | 1.0 |

Mức độ nhạy cảm với rủi ro thị trường | ||||||||||

Trạng thái ngoại tệ ròng/vốn tự có | 1.0 | 1.0 | 3.0 | 1.0 | 2.0 | 1.0 | 1.0 | 4.0 | 1.0 | 2.0 |

Phụ lục 5F: Dữ liệu đầu vào của 10 NHTM thực hiện thí điểm theo Basel II

Ngân hàng TMCP Á Châu | Ngân hàng TMCP Hàng hải | Ngân hàng TMCP Kỹ Thương | Ngân hàng TMCP Quân Đội | Ngân hàng TMCP Quốc tế | Ngân hàng TMCP Sài Gòn Thương tín | Ngân hàng TMCP Việt Nam Thịnh vượng | Ngân hàng Công thương | Ngân hàng Đầu tư và Phát triển | Ngân hàng Ngoại thương | |

Bảng A6: Phân tích tỷ lệ cơ bản: Xác suất vỡ nợ | ||||||||||

Tổng | 5.6 | 9.3 | 4.9 | 1.4 | 5.6 | 9.3 | 1.3 | 13.0 | 11.5 | 10.6 |

Mức độ an toàn vốn | ||||||||||

CAR | 5.0 | 0.1 | 5.0 | 5.0 | 1.0 | 5.0 | 0.1 | 5.0 | 30.0 | 30.0 |

Chất lượng tài sản | ||||||||||

Tỷ lệ nợ xấu | 0.1 | 5.0 | 1.0 | 0.1 | 5.0 | 30.0 | 5.0 | 0.1 | 0.1 | 0.1 |

DPRRTD/Nợ xấu | 0.1 | 5.0 | 5.0 | 1.0 | 30.0 | 30.0 | 5.0 | 5.0 | 5.0 | 0.1 |

(Nợ xấu- DPRRTD)/ Vốn | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 5.0 | 0.1 | 0.1 | 0.1 | 0.1 |

Cho vay ngoại tệ/tổng dư nợ cho vay | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 | 0.1 |

Tổng tài sản có rủi ro/tổng tài sản | 1.0 | 30.0 | 30.0 | 30.0 | 5.0 | 5.0 | 5.0 | 30.0 | 1.0 | 5.0 |

Khả năng sinh lời | ||||||||||

ROA | 30.0 | 30.0 | 0.1 | 1.0 | 30.0 | 30.0 | 0.1 | 30.0 | 30.0 | 30.0 |

ROE | 0.1 | 30.0 | 0.1 | 0.1 | 0.1 | 5.0 | 0.1 | 0.1 | 0.1 | 0.1 |

Thanh khoản | ||||||||||

Tài sản thanh khoản/tổng tài sản | 0.1 | 0.1 | 5.0 | 1.0 | 1.0 | 5.0 | 5.0 | 30.0 | 5.0 | 0.1 |

Tài sản thanh khoản/nợ phải trả ngắn hạn | 0.1 | 0.1 | 30.0 | 1.0 | 5.0 | 5.0 | 5.0 | 30.0 | 5.0 | 0.1 |

Mức độ nhạy cảm với rủi ro thị trường | ||||||||||

Trạng thái ngoại tệ ròng/vốn tự có | 0.1 | 0.1 | 5.0 | 0.1 | 1.0 | 0.1 | 0.1 | 30.0 | 0.1 | 1.0 |