CHƯƠNG 1

TỔNG QUAN NGHIÊN CỨU VÀ CƠ SỞ LÝ THUYẾT VỀ QUY MÔ VÀ HIỆU QUẢ CỦA NGÂN HÀNG THƯƠNG MẠI

1.1. Khái quát về hoạt động kinh doanh của ngân hàng thương mại

Khoản 3, Điều 4, Luật các tổ chức tín dụng (2010) quy định về khái niệm ngân hàng thương mại. Theo đó:

“Ngân hàng thương mại là loại hình ngân hàng được thực hiện tất cả các hoạt động ngân hàng và các hoạt động kinh doanh khác theo quy định của Luật này nhằm mục tiêu lợi nhuận”.

Bên cạnh đó, Khoản 12, Điều 4 cũng quy định thêm về khái niệm các hoạt động ngân hàng. Theo đó, hoạt động ngân hàng là việc kinh doanh, cung ứng thường xuyên một hoặc một số các nghiệp vụ trong số: (i) Nhận tiền gửi; (ii) Cấp tín dụng; (iii) Cung ứng dịch vụ thanh toán qua tài khoản. Theo khái niệm của Luật các tổ chức tín dụng, có thể thấy hai chức năng quan trọng nhất của ngân hàng thương mại (sau đây gọi tắt là NHTM) là trung gian tài chính và trung gian thanh toán. Theo Freixas và Rochet (2008), lý thuyết ngân hàng hiện đại phân loại NHTM theo các chức năng chính. Theo đó, một NHTM có thể thực hiện một hoặc nhiều trong số bốn chức năng chính như: (i) Cung cấp thanh khoản và các dịch vụ thanh toán; (ii) Chuyển đổi tài sản; (iii); Quản lý rủi ro; (iv) Sản xuất thông tin và giám sát người vay vốn. Chức năng cung cấp thanh khoản và các dịch vụ thanh toán gồm các chức năng nhỏ hơn như chuyển đổi tiền tệ giữa các loại tiền tệ và các dịch vụ thanh toán từ các tài khoản khác nhau.

Chức năng chuyển đổi tài sản thể hiện vai trò trung gian tài chính. Trong đó, NHTM sẽ huy động tiền gửi từ khách hàng để đầu tư vào các khoản cho vay, cụ thể được chia thành hai chức năng (i) Chuyển đổi chất lượng (quality transformation) khi NHTM cung cấp sản phẩm tiền gửi với lãi suất sau điều chỉnh rủi ro tốt hơn so với các khoản đầu tư khác mà nhà đầu từ nhỏ lẻ có thể có được. Điều này xảy ra vì tình trạng thông tin bất cân xứng trên thị trường tài chính làm nhà đầu tư nhỏ lẻ khó có thể quản lý danh mục đầu tư của mình hiệu quả, trong khi NHTM có thể làm tốt điều này hơn so với người gửi tiền; (ii) Chuyển đổi kỳ hạn (maturity transformation) khi NHTM thường sử dụng các nguồn vốn ngắn hạn để sản xuất các loại tài sản dài hạn hơn như các khoản cho vay kém thanh khoản hơn nhằm thu lợi nhuận từ chênh lệch kỳ hạn.

Chức năng quản lý rủi ro quản lý các loại rủi ro đối với hoạt động ngân hàng. Các hoạt động ngoại bảng (off-balance-sheet operations) như các cam kết tín dụng,

Có thể bạn quan tâm!

-

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 1

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 1 -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 2

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 2 -

Lý Thuyết Tạo Thanh Khoản Và Học Thuyết Quá Lớn Để Đổ Vỡ.

Lý Thuyết Tạo Thanh Khoản Và Học Thuyết Quá Lớn Để Đổ Vỡ. -

Bằng Chứng Thực Nghiệm Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Của Ngân Hàng Thương Mại Trên Thế Giới

Bằng Chứng Thực Nghiệm Về Tác Động Của Các Nhân Tố Đến Hiệu Quả Của Ngân Hàng Thương Mại Trên Thế Giới -

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6

Hiệu quả theo quy mô của các ngân hàng thương mại Việt Nam - 6

Xem toàn bộ 248 trang tài liệu này.

bảo lãnh hay các loại hợp đồng phái sinh cũng là các đối tượng của chức năng này. Các hoạt động ngoại bảng giúp NHTM có được các nguồn thu ngoài lãi từ phí dịch vụ, hoa hồng, thu nhập từ kinh doanh ngoại hối, chứng khoán hóa khoản vay còn gọi là các nguồn thu từ các hoạt động phi truyền thống.

Chức năng sản xuất thông tin và giám sát người vay vốn: vấn đề thông tin bất cân xứng trên thị trường tài chính hàm ý bên đi vay thường có các thông tin mà bên cho vay chưa biết hoặc chưa nhận thức được đầy đủ. Vấn đề này không loại trừ trường hợp NHTM là bên cho vay. Để giảm thiểu rủi ro đạo đức và rủi ro về thông tin bất cân xứng từ bên đi vay, NHTM phải phát triển quy trình thẩm định hồ sơ vay vốn cũng như việc giám sát quá trình hoạt động của bên đi vay. Điều này cho phép NHTM khai thác được thêm thông tin của bên đi vay mà trước đó chưa có trên thị trường, đồng thời tạo điều kiện phát triển mối quan hệ dài hạn (long-term relationship) giữa NHTM và khách hàng để giảm thiểu các rủi ro trên (Mayer, 1988). Giá trị khoản vay giữa NHTM và khách hàng được đánh giá dựa trên mối quan hệ dài hạn này do đó khó có thể xác định rõ ràng (opaque), khác với giá các chứng khoán nợ khác trên thị trường tài chính vốn được xác định dựa trên thông tin của thị trường (Merton, 1993).

1.2. Khái niệm và đo lường hiệu quả của ngân hàng thương mại

Giống như các doanh nghiệp khác, NHTM hoạt động để có được lợi nhuận là chênh lệch giữa thu nhập với chi phí của chúng. Thu nhập và chi phí của NHTM được phân loại thành hai phần theo loại hoạt động của chúng. Thu nhập/chi phí từ lãi (interest income/expenses) có được từ các hoạt động truyền thống như tín dụng và huy động vốn; Thu nhập/chi phí ngoài lãi (non-interest income/expenses) từ các hoạt động phi truyền thống như phí, thu nhập từ các loại phí dịch vụ, giao dịch ngoại hối, hoạt động phái sinh, chứng khoán hóa, hoa hồng bảo hiểm, bảo lãnh.

Các nghiên cứu thực nghiệm về hiệu quả của NHTM có thể được phân loại theo hai hướng tiếp cận: (i) Hiệu quả tài chính (bank performance hoặc profitability) hay còn được biết đến là cách tiếp cận phi cấu trúc và (ii) Hiệu quả hoạt động (bank efficiency) hay còn được biết đến là cách tiếp cận cấu trúc.

Hiệu quả tài chính của NHTM thường được đo lường bằng các tiêu chí như: lợi nhuận trên tổng tài sản (return on assets – ROA), lợi nhuận trên vốn chủ sở hữu (return on equity- ROE), thu nhập lãi cận biên (net interest income - NIM). Trong một số trường hợp, để làm trơn sự biến động của dữ liệu trong năm tài chính (có thể phát sinh do tính mùa vụ trong năm), ROA và ROE có thể thay thế tương ứng bằng ROAA (return on average assests) hoặc ROAE (return on average equity). Cách tiếp cận này

còn được biết đến là cách tiếp cận phi cấu trúc (Hughes và Mester, 2013b). ROA phản ánh hiệu quả trong việc sử dụng tài sản của NHTM trong việc thu được lợi nhuận, trong khi đó ROE phản ánh hiệu quả trong việc sử dụng vốn chủ sở hữu do cổ đông đóng góp. Hai tiêu chí đều có nhược điểm nội tại, ROA dù là tiêu chí thường được sử dụng nhiều nhất khi đo lường hiệu quả tài chính của NHTM (Olson và Zoubi, 2011), tuy nhiên nó tổng hợp bất cân xứng hiệu quả mà lợi nhuận từ lãi và lợi nhuận ngoài lãi của NHTM. Bởi vì tổng tài sản (total assets) được sử dụng trong công thức tính ROA

không tính tới các hoạt động ngoại bảng (phi truyền thống), trong khi lợi nhuận từ các hoạt động này là một thành phần cấu thành lợi nhuận của NHTM1. ROE không tính tới rủi ro đi cùng với mức độ sử dụng đòn bẩy tài chính và tác động của các quy định về đòn bẩy tài chính (hoặc tỷ lệ an toàn vốn) (Dietrich và Wanzenried, 2011). NHTM có tỷ lệ vốn chủ sở hữu trên tổng tài sản lớn (đòn bẩy tài chính thấp) thường có ROE thấp trong khi ROA khá cao. NIM được tính bằng tỷ lệ của chênh lệch giữa

thu nhập từ lãi và chi phí lãi phải trả trên tổng tài sản sinh lãi (tổng tài sản). Nếu tỷ lệ này âm cho thấy tổng chi phí lãi mà NHTM phải trả cao hơn thu nhập từ lãi, do đó hoạt động thiếu hiệu quả.

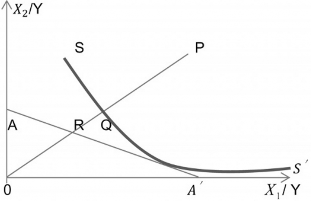

Theo cách tiếp cận hiệu quả hoạt động, Farrell (1957) đưa ra khái niệm hiệu quả kỹ thuật (technical efficiency - TE) của doanh nghiệp nói chung. Theo đó, thước đo này phản ánh năng lực của doanh nghiệp trong việc chuyển đổi các đầu vào (inputs) thành sản lượng đầu ra (outputs). Hình 1.1 thể hiện mô hình đơn giản gồm hai đầu vào (X1 và X2) và một đầu ra (Y), trong đó đường đẳng lượng SS’ thể hiện các cách kết hợp X1 và X2 đều cho cùng một sản lượng đầu ra. Dưới điều kiện hiệu quả không đổi theo quy mô (constant return to scale- CRS)2 chỉ có trong thị trường cạnh tranh hoàn hảo, đây là đường tối thiểu hóa quy mô đầu vào ứng với một sản lượng đầu ra nhất định. Giá trị OQ trong trường hợp này thể hiện điểm hiệu quả kỹ thuật. Điểm P nằm phía trên, bên phải đường đẳng lượng cho biết đây là vị trí phi hiệu quả kỹ thuật đối với doanh nghiệp. Cụ thể, doanh nghiệp sản xuất tại điểm P có cùng sản lượng với điểm Q, trong khi lượng đầu vào cần thiết nhiều hơn. Khi đó tỷ lệ phi hiệu quả kỹ thuật (techinal inefficiency rate) là TI = QP/OP, trong khi mức độ hiệu quả kỹ thuật

mà doanh nghiệp đạt được trong trường hợp này là TE = OQ/OP. Trong trường hợp P trùng Q, giá trị này bằng 1 giá trị thể hiện hiệu quả kỹ thuật hoàn hảo. Như vậy, mức độ hiệu quả kỹ thuật mà doanh nghiệp đạt được trong trường hợp thị trường cạnh tranh hoàn hảo và giả thiết hiệu quả không đổi theo quy mô thuộc khoảng 0 đến 1.

1 Tổng thanh khoản được tạo (liquidity creation) theo Berger và Bouwman (2009) sẽ phù hợp hơn Total Asset.

2 Giả thiết này có nghĩa một tỷ lệ tăng/giảm đầu vào sẽ cho kết quả đầu ra tăng/giảm cùng tỷ lệ.

Hình 1.1: Hiệu quả kỹ thuật trong thị trường cạnh tranh hoàn hảo

Nguồn: Coelli (1996)

Giả thiết về thị trường cạnh tranh hoàn hảo và hiệu quả không đổi theo quy mô không thực tế. Trong điều kiện hiệu quả biến đổi theo quy mô (variable return to scale- VRS), khái niệm hiệu quả kỹ thuật được phân tách thành hiệu quả kỹ thuật thuần túy (pure technical efficiency – PTE) và hiệu quả theo quy mô (scale efficiency – SE), được minh họa trong Hình 1.2.

Trong Hình 1.2, đường CRS thể hiện đường đẳng lượng trong trường hợp hiệu quả không đổi theo quy mô của doanh nghiệp có đầu vào X là đầu ra là Y. Tương tự trường hợp đầu tiên, mức độ hiệu quả kỹ thuật mà điểm P đạt được là TE = APc/ AP, mức độ phi hiệu quả kỹ thuật là TI = PPc/AP. Bên cạnh đó, đường VRS thể hiện cho đường đẳng lượng trong trường hợp hiệu quả kỹ thuật biến đổi trong thị trường không cạnh tranh hoàn hảo. VRS luôn nằm bên phải CRS thể hiện sự phi hiệu quả kỹ thuật theo các giả thiết ban đầu. Với cùng một mức đầu ra A, ta sẽ có mức độ hiệu quả kỹ thuật thuần túy là PTE = APv/ AP đại diện cho hiệu quả kỹ thuật đối với riêng đường VRS. Hiệu quả theo quy mô đại diện cho mức độ hiệu quả của đường VRS so với đường CRS, có giá trị bằng SE = APc/ APv, mức độ phi hiệu quả theo quy mô (scale inefficiency) trong trường hợp này là SI = PcPv/ APv. Dưới các điều kiện VRS, SE sẽ có giá trị nhỏ hơn 1, hay nói cách khác SI > 0, tức doanh nghiệp sẽ có mức độ phi hiệu quả theo quy mô nhất định. Ngược lại, nếu doanh nghiệp hoạt động tại đường CRS, SE = 1, doanh nghiệp đạt hiệu quả theo quy mô. Trong trường hợp này, các nghiên cứu thực nghiệm thường đánh giá hiệu quả hoat động (bank efficiency) thông qua các tiêu chí hiệu quả chi phí (cost efficiency), hiệu quả doanh thu (revenue efficiency) hay hiệu quả về lợi nhuận (profit efficiency) thông qua các phương pháp gồm nhóm các phương pháp tham số (parametric approach) và phi tham số (non- parametric approach).

Hình 1.2: Hiệu quả kỹ thuật thuần túy và hiệu quả theo quy mô

Nguồn: Coelli (1996)

Cách tiếp cận hiệu quả hoạt động còn được biết đến là cách tiếp cận cấu trúc (Hughes và Mester, 2013b), vì các nghiên cứu thực nghiệm dựa trên các lý thuyết giải thích mô hình sản xuất của doanh nghiệp hay lý thuyết trung gian tài chính để xây dựng mô hình cấu trúc mô tả đường sản xuất biên tối ưu về chi phí hoặc lợi nhuận đối với NHTM, có thể theo các phương pháp phi tham số hoặc tham số, đôi khi là bán tham số. Theo đó, các nhân tố trong mô hình cấu trúc thường được xác định theo lý thuyết cụ thể, cấu trúc mô hình tuân theo một dạng hàm nhất định, một số dạng thường được sử dụng như Translog, Fourier Flexible hoặc Cobb-Douglas. Theo Mesa và cộng sự (2014), các phương pháp phi tham số thường được sử dụng là: Data Envelopment Analysis (DEA), Free Disposable Hull Analysis (FDH) trong khi các phương pháp tham số thường được sử dụng là Stochastic Frontier Approach (SFA), Distribution Free Approach (DFA), Thick Frontier Approach (TFA). Sau đây, luận án trình bày nội dung các phương pháp này.

Phương pháp tham số (Parametric approach):

- Phương pháp phân tích biên ngẫu nhiên (stochastic frontier analysis – SFA) được đề xuất bởi Aigner và cộng sự (1977), Battese và Corra (1977), Meeusen và Broeck (1977) cho phép bao gồm trong mô hình thành phần sai sốđại diện các yếu tố mà doanh nghiệp không kiểm soát được khiến điểm sản xuất lệch khỏi đường biên hiệu quả. SFA còn được gọi là mô hình sai số gộp (composed error model) vì thành phần sai sốđược tách thànhđại diện cho sự phi hiệu quả trong hoạt động sản xuất (luôn không âm), trong khilà thành phần nhiễu thống kê của mô hình. Theo đó, hàm chi phí được xác định có dạng:

= (,) += (,) ++

Trong đó,là hàm chi phí tổng hợp, i đại diện cho mỗi NHTM,vàlần lượt đại diện cho các vector đầu ra và giá đầu vào. Đối với NHTM, các loại giá đầu vào thường được xem xét là giá vốn huy động, giá vốn chủ sở hữu, giá lao động. Trong khithường được coi là tuân theo phân phối chuẩn thì phân phối củacó thể được xem xét dưới các dạng phân phối bán chuẩn (half-normal distribution), phân phối mũ (exponential distribution) (Aigner và cộng sự, 1977; Mester, 1993), phân phối chuẩn xén cụt (truncated normal distribution) (Berger và DeYoung, 1997), hay phân phối chuẩn-gamma (normal-gamma distribution) (Greene, 1990).

- Phương pháp tiếp cận phân phối tự do (distribution free approach – DFA): là phương pháp ước lượng cho dữ liệu bảng được đề xuất bởi Schmidt và Sickles (1984); Berger (1993). Tương tự SFA, DFA cũng yêu cầu một định dạng hàm để xác định đường biên ngẫu nhiên, tuy nhiên thành phần sai số không yêu cầu chỉ định một phân phối cụ thể. Một điểm khác biệt nữa là DFA giả thiết thành phần phi hiệu quả có trung bình ổn định theo thời gian hay nói cách khác là nó có tính dừng (Cummins và Zi, 1998), trong khi thành phần nhiễu được giả thiết: (i) Tác động của chúng là ngắn hạn và (ii) Triệt tiêu khi được lấy trung bình theo thời gian (trung bình bằng 0). Do đó, ước lượng trung bình của thành phần sai số gộp chính là ước lượng trung bình cho thành phần phi hiệu quả. DFA dễ áp dụng hơn SFA vì không yêu cầu thống kê hợp lý cực đại (maximum likelihood method) để ước lượng cho hàm chi phí hay lợi nhuận. Thay vào đó, các phương pháp ước lượng khác thường được sử dụng. Ví dụ: Phương pháp bình phương nhỏ nhất tổng quát (generalized least square- GLS) (Schmidt và Sickles, 1984) hoặc phương pháp bình phương nhỏ nhất OLS (Berger, 1993). DFA có thể chệch nếu số kỳ quan sát quá dài, khi đó thành phần phi hiệu quả có thể không ổn định; hoặc quá ngắn, khi đó không đủ dài để loại bỏ được giá trị trung bình của thành phần sai số ngẫu nhiên. Để giải quyết vấn đề trên, DeYoung (1997) đề xuất số kỳ phù hợp là 6 đến 8 (khi đơn vị kỳ là năm).

- Phương pháp phân tích biên dày (thick frontier approach - TFA): được đề xuất bởi Berger và Humphrey (1991, 1992). TFA cũng đòi hỏi một dạng hàm tương tự SFA và DFA. TFA cũng không yêu cầu xác định phân phối cụ thể với dữ liệu chéo. TFA ước lượng hàm chi phí, kết quả ước lượng sau đó được sử dụng để xác định được các tứ phân vị về hiệu quả chi phí, theo đó hai nhóm tứ phân vị ngoài cùng đại diện cho hai đường biên dày của mẫu nghiên cứu có thành phần sai số đại diện cho sai số ngẫu nhiên và yếu tố may mắn. Khoảng cách chênh lệch giữa hai đường biên là sự chênh

lệch hiệu quả giữa hai tứ phân vị có chi phí trung bình cao nhất và thấp nhất đại diện cho sự phi hiệu quả. Hạn chế của TFA là nó tập trung vào phân tích hiệu quả tổng thể của mẫu nghiên cứu (theo các tứ phân vị) hơn là tập trung vào phân tích hiệu quả của từng đơn vị ra quyết định (decision making units - DMUs), tức là từng doanh nghiệp/NHTM. Ngoài ra, tính vững trong ước lượng của TFA không được đảm bảo vì nó phụ thuộc vào phương pháp ước lượng cho hàm chi phí hoặc trong trường hợp các giả thiết để áp dụng TFA bị vi phạm.

Phương pháp phi tham số (Non-parametric approach)

- Phương pháp bao dữ liệu (data envelopment analysis – DEA): Các giả thiết và mục tiêu cơ bản của phương pháp bao dữ liệu đã được trình bày tại phần đo lường hiệu quả kỹ thuật và hiệu quả theo quy mô của NHTM. Phương pháp này được đề xuất bởi Farrell (1957) với mô hình với chỉ một biến đầu ra, đây cũng là hạn chế của mô hình này. Charnes và cộng sự (1978) mở rộng mô hình với nhiều biến đầu vào và đầu ra, đồng thời xây dựng thuật toán Bao dữ liệu đo lường hiệu quả theo mô hình mở rộng cho tập dữ liệu gồm nhiều đơn vị ra quyết định (decision making units - DMUs). Phương pháp DEA gồm hai loại: (i) DEA hướng về đầu vào (input-oriented) tối thiểu hóa các nguồn lực đầu vào với cùng một mức đầu ra; (ii) DEA hướng về đầu ra (output-oriented) tối đa hóa đầu ra khi giữ nguyên các mức độ đầu vào. Sự khác biệt trong kết quả ước lượng điểm số hiệu quả (efficiency score) của từng DMU giữa hai loại DEA hướng về đầu vào và DEA hướng về đầu ra thường nhỏ (Coelli và Perelman, 1999).

- Phương pháp xử lý tham số tự do (free disposal hull - FDH): được đề xuất bởi Deprins và cộng sự (1984), sau đó được phát triển bởi Tulkens (1993). FDH và DEA đều cho kết quả ước lượng vững nếu hàm sản xuất thực tế (true production set) là hàm lồi. Tuy nhiên, giả thiết về tính lồi của FDH được nới lỏng hơn so với DEA, bù lại tốc độ hội tụ của kết quả có được từ FDH chậm hơn so với DEA. Trong trường hợp giả thiết về tính lồi không thỏa mãn, kết quả từ FDH hiệu quả và chính xác hơn DEA (Eeckaut và cộng sự, 1993; Tulkens, 1993).

FDH và DEA đều là phương pháp phi tham số, ưu điểm của chúng là không yêu cầu một hàm sản xuất cụ thể như các phương pháp tham số SFA, DFA, TFA, cũng không cần các giả thiết về phân phối trong thành phần sai số hay của dữ liệu. Tuy nhiên, nhược điểm của FDH và DEA không tính đến tác động của các biến ngẫu nhiên đến hiệu quả của các doanh nghiệp hay NHTM (Nga, 2017).

1.3. Các lý thuyết hàm ý sự khác biệt về hiệu quả tài chính của các ngân hàng thương mại theo quy mô

1.3.1. Lý thuyết trung gian tài chính

Lý thuyết trung gian tài chính có thể đã được hình thành sơ khai từ lâu, tuy nhiên nhiều nghiên cứu trên thế giới như Diamond (1984), Allen và Santomero (1998), Faulkender và Petersen (2005), Berger và cộng sự (2014) thường trích dẫn nghiên cứu của Leland và Pyle (1977) như nền tảng của lý thuyết này với việc giải quyết hai vấn đề thông tin bất cân xứng và chi phí giao dịch.

Chi phí giao dịch là một nhân tố có thể giải thích một phần sự tồn tại của trung gian tài chính. Freixas và Rochet (2008) sử dụng mô hình Arrow-Debreu về sự cân bằng đồng thời của các thị trường hàng hóa, tiền gửi, tín dụng và trái phiếu với các chủ thể tham gia gồm hộ gia đình, doanh nghiệp và NHTM. Tại trạng thái cân bằng, với giả thiết về khả năng tiếp cận hoàn hảo trên thị trường tài chính đối với các chủ thể, các NHTM không có lợi nhuận, đồng thời quy mô tài sản của chúng không tác động lên các chủ thể khác trong nền kinh tế. Tuy nhiên, các giả thiết của mô hình rất dễ bị vi phạm nên cách tiếp cận về chi phí giao dịch chỉ đóng vai trò thứ yếu trong việc giải thích sự tồn tại của các trung gian tài chính như NHTM.

Leland và Pyle (1977) xem xét cấu trúc thị trường tài chính theo cách tiếp cận thông tin bất cân xứng. Theo Leland và Pyle, thông tin bất cân xứng chính là động lực xuất hiện và tồn tại trung gian tài chính như các NHTM. Trong một hợp đồng vay vốn, bên đi vay thường có lợi thế do họ biết được các đặc điểm về tài chính, khả năng thanh toán, tài sản đảm bảo của bản thân mình tốt hơn bên cho vay. Do đó, nếu không có cơ chế truyền dẫn thông tin, thị trường sẽ hoạt động kém hiệu quả. Ngoài ra, chất lượng thông tin được truyền dẫn theo cách trực tiếp từ bên đi vay vốn sang bên cho vay cũng không tốt vì dễ xảy ra rủi ro đạo đức của bên cung cấp thông tin. Do vậy, các trung gian tài chính được kỳ vọng sẽ thu thập, xử lý và cung cấp thông tin cho thị trường để làm tăng mức độ tin cậy của thông tin.

Tiếp nối mô hình của Leland và Pyle (1977), Diamond (1984) phát triển luận điểm của Schumpeter (1939) và xây dựng mô hình về trung gian tài chính theo cách tiếp cận tối thiểu hóa chi phí quản lý thông tin hay còn gọi là tối thiểu hóa chi phí của quy trình sản xuất thông tin (information production) và chức năng ủy quyền giám sát (delegated monitoring). Bên cho vay trực tiếp không thể thu thập và quản lý thông tin của bên đi vay mà không tốn chi phí. Theo đó, các trung gian tài chính như NHTM có lợi thế hơn bên cho vay để thực hiện việc thu thập và quản lý thông tin của bên đi vay