Kết quả kiểm định sự phù hợp của ước lượng FEM hay sự tồn tại thành phần tác động cố định µi cho thấy mô hình ngưỡng áp dụng phù hợp với trường hợp biến phụ thuộc ROA với mức ý nghĩa 1%, trong khi việc áp dụng với trường hợp ROE không phù hợp với mức ý nghĩa 10%. Mặc dù từ kết quả kiểm đinh cho thấy không cần tiếp tục kiểm định sự tồn tại ngưỡng đối với các mô hình ngưỡng có biến phụ thuộc ROE, phù hợp với kỳ vọng khi khảo sát sơ bộ tại mục 3.7.1, tuy nhiên luận án vẫn thực hiện kiểm định sự tồn tại ngưỡng quy mô với các mô hình ngưỡng với ROE là biến phụ thuộc để kiểm tra tính vững của phân tích.

3.7.3. Kết quả kiểm định sự tồn tại ngưỡng quy mô

Để kiểm định số lượng ngưỡng trong mô hình ngưỡng, trước tiên, luận án kiểm định sự tồn tại một ngưỡng sử dụng phương pháp Bootstrap 300 lần và tìm kiếm lưới (grid search) trên 400 điểm phân vị. Nếu kết quả tồn tại một ngưỡng có ý nghĩa thống kê tại mức ý nghĩa 10%, luận án tiếp tục kiểm định sự tồn tại hai ngưỡng dựa trên kết quả ước lượng ngưỡng một trước đó. Nếu kiểm định sự tồn tại hai ngưỡng được chấp nhận, nghiên cứu tiếp tục kiểm định sự tồn tại các ngưỡng tiếp theo. Luận án cũng sử dụng phương pháp sai số chuẩn cải thiện (robust std. err) để khắc phục hiện tượng phương sai sai số thay đổi và tự tương quan (nếu có) cho ước lượng trong các mô hình ngưỡng.

Bên cạnh đó, nếu mô hình tồn tại ngưỡng, giá trị ngưỡng và kết quả ước lượng mô hình ngưỡng sẽ được xác định căn cứ trên kết quả kiểm định ngưỡng có ý nghĩa thống kê mạnh hơn dựa vào tiêu chuẩn thống kê F (F-stat) và giá trị P-value theo hai lựa chọn:

(i) Lựa chọn 1: Kiểm soát tác động của các nhân tố ngành và kinh tế vĩ mô được đựa vào mô hình gồm: Mức độ tập trung ngành (CON), Tốc độ tăng trưởng cung tiền (MSG), tốc độ tăng trưởng GDP thực tế (GDPG), tỷ lệ lạm phát (INF).

(ii) Lựa chọn 2: Thay thế các biến kiểm soát tại (i) bằng các biến giả năm (trừ năm cơ sở 2009) tương tự Hansen (1999). Điều này cho phép kiểm soát được tất cả sự thay đổi hàng năm trong các nhân tố ngành và kinh tế vĩ mô có tác động chung đến các NHTM, qua đó làm nổi bật hơn tác động của các nhân tố cấp độ NHTM và giảm thiểu khả năng xảy ra khuyết tật do thiếu biến nghiêm trọng hoặc hồi quy giả mạo trong mô hình do các nhân tố chung thay đổi theo thời gian (ví dụ: các biến kinh tế vĩ mô, đặc điểm ngành) chưa được kiểm soát gây nên.

(iii)

Bảng 3.11: Kết quả kiểm định sự tồn tại các ngưỡng quy mô S (Bootstrap 300 lần)

Biến

Biến độc lập

Mô

Kiểm định

một ngưỡng

Kiểm định

hai ngưỡng

phụ

Lựa chọn

hình

thay đổi

thuộc

tác động

Ngưỡng F- stat

Ngưỡng F- stat

13,2290

MH3 S 13,2290** 20,92

12,0233

5,68

Lựa chọn 1

(CON, MSG, GDPG, INF)

13,3391

MH4 CA 13,3391** 19,54

12,9135

13,2290

MH5 LDR 13,2290** 19,72

12,0233

13,3391

MH6 NIM 13,3391** 22,14

9,8542

8,42

5,45

10,11

13,3391

MH7 DIA 13,3391** 17,67

10,6417

5,97

ROA

MH3 S 13,2290*** 25,01

13,3391

12,9135

7,72

Lựa chọn 2 (Year dummy)

13,4216

MH4 CA 13,3391** 21,21

12,9135

13,3391

MH5 LDR 13,3391*** 23,21

12,9135

11,78

6,43

13,3391

MH6 NIM 13,3391*** 27,24

9,8589

9,67

Lựa chọn 1

(CON, MSG, GDPG, INF)

13,3391

MH7 DIA 13,3391** 22,21

9,8589

13,2290

MH8 NIM & DIA 13,3391* 23,71

9,8589

5,97

11,47

MH8 | NIM & DIA | 13,2290** | 29,04 | 11,73 | |||

(Year dummy) | 9,8589 | ||||||

MH3 | S | 8,6576 | 10,93 | ||||

Lựa chọn 1 | MH4 | CA | 12,5638 | 19,11 | |||

(CON, MSG, | MH5 | LDR | 12,5638 | 14,95 | |||

GDPG, INF) | MH6 | NIM | 13,3391 | 9,68 | |||

MH7 | DIA | 12,5638 | 14,29 | ||||

MH3 | S | 13,5664 | 12,41 | ||||

Lựa chọn 2 | MH4 | LDR | 12,5638 | 14,52 | |||

ROE | (Year dummy) | MH5 | CA | 12,5638 | 19,04 | ||

MH6 | NIM | 13,5664 | 12,95 | ||||

MH7 | DIA | 13,5664 | 14,83 | ||||

Lựa chọn 1 (CON, MSG, | MH8 | NIM & DIA | 12,5638 | 14,45 | |||

GDPG, INF) Lựa chọn 2 | |||||||

MH8 | NIM & DIA | 13,5772 | 15,81 | ||||

Có thể bạn quan tâm!

-

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm

Kiểm Định Khác Biệt Trung Bình Và Phương Sai Hai Nhóm Nhtm -

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm

Kết Quả So Sánh Các Tác Động Đến Roe Của Hai Nhóm Nhtm -

Kết Quả Các Mô Hình Thay Đổi Tác Động Theo Các Ngưỡng Quy Mô.

Kết Quả Các Mô Hình Thay Đổi Tác Động Theo Các Ngưỡng Quy Mô. -

Kết Quả Ước Lượng Các Mô Hình Ngưỡng Roa Là Biến Phụ Thuộc Với Sai Số Chuẩn Cải Thiện (Robust S.e)

Kết Quả Ước Lượng Các Mô Hình Ngưỡng Roa Là Biến Phụ Thuộc Với Sai Số Chuẩn Cải Thiện (Robust S.e) -

Đối Với Các Ngân Hàng Thương Mại Quy Mô Lớn (Tổng Tài Sản Trên

Đối Với Các Ngân Hàng Thương Mại Quy Mô Lớn (Tổng Tài Sản Trên -

Kiểm Định Các Lý Thuyết Hàm Ý Mối Quan Hệ Giữa Quy Mô Và Hiệu Quả Tài Chính Của Nhtm.

Kiểm Định Các Lý Thuyết Hàm Ý Mối Quan Hệ Giữa Quy Mô Và Hiệu Quả Tài Chính Của Nhtm.

Xem toàn bộ 248 trang tài liệu này.

Lựa chọn 2

13,2290

(Year dummy)

Nguồn: Kết quả thực hiện từ Stata 15.1;

*, ** và *** lần lượt là các ký hiệu tương ứng với các mức ý nghĩa 10%, 5% và 1%.

Kết quả kiểm định sự tồn tại ngưỡng một lần nữa bác bỏ sự tồn tại ngưỡng quy mô đối với các mô hình với ROE tại mức ý nghĩa 10%, khẳng định tính vững đối với các kiểm định về sự phù hợp của tác động cố định. Đối với các mô hình ROA là biến phụ thuộc, 12 kết quả kiểm định ngưỡng với mô hình 3 đến mô hình 8 đều chấp nhận sự tồn tại ngưỡng tại mức ý nghĩa 5% theo cả hai lựa chọn 1 và 2, với chỉ hai giá trị ngưỡng là 13,2290 và 13,3391 cho thấy tính vững trong việc tồn tại hai giá trị ngưỡng này.

Bên cạnh đó, các giá trị thống kê F (F-stat) cao hơn và ý nghĩa thống kê đạt được tại mức ý nghĩa thấp hơn của các ước lượng ngưỡng trong lựa chọn 2 so với lựa chọn 1 cho thấy việc kiểm soát đầy đủ các tác động thay đổi hàng năm của môi trường bên ngoài đến các NHTM làm nổi bật hơn ý nghĩa thống kê của ngưỡng hay nói cách

khác là lựa chọn 2 tốt hơn lựa chọn 1 trong việc xác định ngưỡng. Đối với mô hình ngưỡng, mối quan tâm chính của luận án dành cho các nhân tố đại diện đặc điểm NHTM (bank-level specific), do đó luận án lựa chọn kết quả ước lượng theo lựa chọn 2 tương tự Hansen (1999) để phân tích. Bên cạnh đó, kết quả kiểm định sự tồn tại hai ngưỡng của các mô hình với ROA đều bác bỏ giả thuyết tồn tại ngưỡng thứ hai tại mức ý nghĩa 10%.

Như vậy, các mô hình ngưỡng theo lựa chọn 2 với ROA là biến phụ thuộc đều có một ngưỡng và được trình bày theo Bảng 3.12. Trong Bảng 3.12, các ngưỡng lần lượt được xác định lần lượt là 556.264,96 tỷ VNĐ và 621.008,47 tỷ VNĐ. Đây đều là các giá trị lớn, đánh dấu mốc thay đổi trong tác động của các biến quy mô, tỷ lệ thu nhập lãi cận biên và tỷ lệ thu nhập ngoài lãi cận biên đến ROA của NHTM. Hai ngưỡng này đều thuộc các quan sát nằm trong bốn NHTM có vốn nhà nước gồm Agribank, BIDV, Vietinbank và Vietcombank. Cụ thể ngưỡng 556.265 nghìn tỷ VNĐ tương đương với tổng tài sản của Agribank cuối năm 2011 và ngưỡng 621.008,5 nghìn tỷ VNĐ tương đương với tổng tài sản của Agribank cuối năm 2012. Sáu ước lượng ngưỡng đều hội tụ về hai giá trị 556.264,96 tỷ VNĐ và 621.008,47 tỷ VNĐ, ngoài ra khoảng cách giữa hai ngưỡng (tính theo S) gần nhau cho thấy chúng thực sự đáng quan tâm về mặt chính sách.

Bảng 3.12: Kết quả các ngưỡng của các mô hình với ROA là biến phụ thuộc

Biến độc lập Số lượng | Giá trị ngưỡng Giá trị ngưỡng | |||

ngưỡng | ngưỡng | (S) | (tỷ VNĐ) | |

MH3 | S | 1 | 13,2290 | 556.264,96 |

MH4 | CA | 1 | 13,3391 | 621.008,47 |

MH5 MH6 | LDR | 1 | 13,3391 | 621.008,47 |

Mô hình phụ thuộc

NIM | 1 | 13,3391 | 621.008,47 | |

DIA | 1 | 13,3391 | 621.008,47 | |

MH8 | NIM & DIA | 1 | 13,2290 | 556.264,96 |

Nguồn: Kết quả được tổng hợp từ Bảng 16.

LR Statistics

10 15

LR Statistics 1015

20

0

5

20

25

LR Statistics 1015

LR Statistics 10

20

25

0

5

15

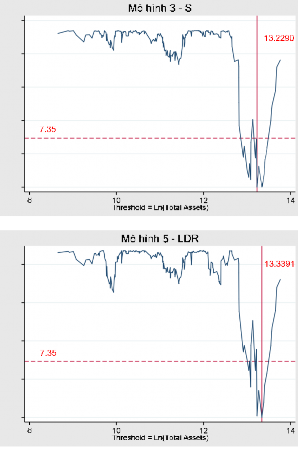

20

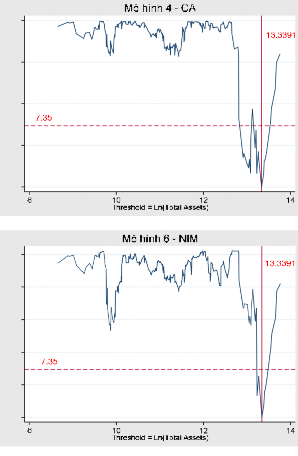

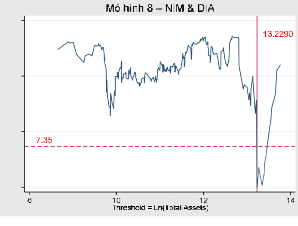

Biểu đồ 3.10 minh họa kết quả kiểm định sự tồn tại ngưỡng với mức ý nghĩa 5% tương ứng với giá trị thống kê LR bằng 7,35 theo Wang (2015). Biểu đồ 3.10 cho thấy các giá trị thống kê LR ứng với hai ngưỡng S bằng 13,2290 và 13,3391 đều nằm cách khá xa mức 7,35, vì vậy, kết quả sẽ vững với mức ý nghĩa 5% dù cho việc thực hiện kiểm định sự tồn tại ngưỡng theo phương pháp Bootstrap với số vòng lặp lớn hơn (ví dụ: Bootstrap 500 lần).

LR Statistics 10

0

5

15

20

0

5

LR Statistics

0

10

20

30

0

5

Biểu đồ 3.10: Thống kê LR và các giá trị ngưỡng

Nguồn: Kết quả thực hiện từ Stata 15.1

3.7.4. Kết quả ước lượng các mô hình ngưỡng

Kết quả ước lượng các mô hình ngưỡng quy mô được trình bày tại Bảng 3.14 cho thấy tất cả các biến độc lập có tác động thay đổi theo ngưỡng được sử dụng là quy mô, tỷ lệ vốn chủ sở hữu, tỷ lệ dư nợ trên tiền gửi, thu nhập lãi cận biên, tỷ lệ thu nhập ngoài lãi trên tổng tài sản đều tác động tích cực hơn khi quy mô vượt qua ngưỡng. Điều này ủng hộ kết luận của Greenspan (2010); Hughes và Mester (2013a); Beccalli và cộng sự (2015) cho rằng các NHTM có quy mô lớn nhất sẽ đạt được tính kinh tế nhờ quy mô cao nhất.

Đối với biến quy mô (S), sự thay đổi tác động theo kết quả Mô hình 3 là thấp (tác động của quy mô tăng từ 0,0036 lên 0,0038 khi tổng tài sản vượt ngưỡng 556.264,96 tỷ VNĐ). Điều này cho thấy tăng trưởng quy mô trong giai đoạn gần đây (từ 2011 với Agribank, từ 2012 với BIDV, từ 2013 với Vietinbank, từ 2014 với Vietcombank trở đi), một cách đơn thuần, không thể giải thích cho sự khác biệt trong sự thay đổi ROA hàng năm của chúng so với các NHTM khác. Điều này phù hợp nếu bốn NHTM này đã được nhìn nhận là “Too big to fail” từ trước ngưỡng đó. Khi đã được coi là “Too big to fail” từ trước đó, việc quy mô của chúng vượt ngưỡng không tác động nhiều đến cách mà thị trường đối xử với chúng, ví dụ chi phí vốn không được cắt giảm nhiều khi quy mô vượt ngưỡng. Vì vậy, tác động của sự thay đổi mô hình kinh doanh, hay chiến lược kinh doanh trong nội tại của nhóm này mới là nhân tố phù hợp giải thích cho sự tồn tại ngưỡng này. Điều thú vị là kết quả ước lượng ngưỡng theo quy mô S trùng hợp với kết quả ngưỡng Mô hình 8, khi hai tác động của hai biến NIM & DIA đồng thời thay đổi. Tuy vậy, sự thay đổi của NIM hoặc DIA theo các ngưỡng liên quan đến cả Mô hình 6 và Mô hình 7. Vì vậy, luận án sẽ giải thích đồng thời ý nghĩa sự thay đổi này trong các Mô hình 6,7 và 8.

Kết quả Mô hình 6 và Mô hình 7 cho thấy với cùng một giá trị ngưỡng 621.008,47 tỷ VNĐ, tác động của NIM tới ROA tăng từ 0,5627 lên 0,7075, tác động của DIA tăng từ 0,8217 lên 1,2994 (tất cả đều có ý nghĩa thống kê cao tại mức ý nghĩa 1%, ceteris paribus), hàm ý nhóm NHTM lớn nhất này có lợi thế hơn cả về biên lợi nhuận của hoạt động từ lãi và hoạt động ngoài lãi với các NHTM còn lại. Điều này tiếp nối một cách phù hợp kết quả so sánh với Mô hình 2 đã trình bày. Bên cạnh đó, Biểu đồ 3.10 với Mô hình 8 cho thấy hai ngưỡng S = 13,2290 và S = 13,3391 ngoài việc rất gần nhau, còn có ý nghĩa thống kê về ngưỡng (LR statistic) gần bằng nhau, mặc dù ngưỡng S = 13,2290 tương ứng với tổng tài sản bằng 556.264,96 tỷ VNĐ có ý nghĩa thống kê hơn và được lựa chọn theo kết quả kiểm định giá trị ngưỡng. Trên cơ

sở này, luận án tiến hành so sánh Mô hình 8 với Mô hình 6 và Mô hình 7 với giả định cả ba mô hình đều có cùng giá trị ngưỡng và sự khác biệt trong thay đổi tác động của NIM hoặc DIA giữa Mô hình 8 và Mô hình 6 hoặc Mô hình 7 là do sự khác biệt trong vai trò biến thay đổi tác động theo ngưỡng của chúng gây nên (ceteris paribus).

Kết quả Mô hình 8 cho thấy, khi NIM và DIA đồng thời thay đổi tác động, tác động dương của mỗi biến này đều thấp hơn tại Mô hình 6 hoặc Mô hình 7 tại cả hai cơ chế trước và sau khi vượt ngưỡng. Cụ thể, tác động của NIM lần lượt là 0,5591 và 0,5568 tại Mô hình 8 lần lượt thấp hơn 0,5627 và 07075 tại Mô hình 6; Tác động của DIA là 0,8131 và 1,1477 tại Mô hình 8 lần lượt thấp hơn 0,8217 và 1,2994 tại Mô hình

7. Điều này là do hai nguồn thu nhập từ lãi và ngoài lãi tại Việt Nam trong giai đoạn này có tương quan dương với nhau, và cũng tương quan dương với lợi nhuận của NHTM, chủ yếu do các hoạt động bán chéo sản phẩm (cross-selling) từ lãi và ngoài lãi của các NHTM tại mọi mức độ (cơ chế) quy mô. Do đó, khi chỉ cho phép một trong hai biến trên thay đổi tác động, nó sẽ kiểm soát thêm phần tác động do sự tương quan này gây nên. Khi cho phép hai biến đồng thời thay đổi tác động, kết quả ước lượng sẽ phản ánh chính xác hơn tác động riêng phần của mỗi biến đến hiệu quả tài chính.

Ngoài ra, kết quả Mô hình 8 cho thấy tác động dương của NIM giảm nhẹ (từ 0,5591 xuống 0,5568), trong khi tác động của DIA vẫn tăng mạnh 41,2% (từ 0,8131 lên 1,1477) sau khi sau khi quy mô vượt ngưỡng. Kết quả này hàm ý nhóm NHTM có tổng tài sản vượt 556.264,96 tỷ VNĐ có lợi thế tương đối lớn hơn so với các NHTM còn lại nếu chúng chuyển dịch mô hình kinh doanh sang các hoạt động ngoài lãi. Điều này phù hợp với lợi thế đa dạng hóa theo lý thuyết trung gian tài chính, cũng như các kết quả của Berger và Humphrey (1997); Rogers và Sinkey (1999); DeYoung và Roland (2001); Hughes và Mester (2013a). Kết quả của Hồng và cộng sự (2018) theo FGLS với các NHTM tại Việt Nam cũng cho thấy nhóm NHTM lớn có vốn nhà nước có lợi thế lớn hơn các NHTM khác về hiệu quả đạt được khi đa dạng hóa thu nhập.

Tác động của tỷ lệ vốn chủ sở hữu trên tổng tài sản tăng 4,86 lần từ 0,0147 lên 0,0715 và có ý nghĩa thống kê cao hơn tại mức ý nghĩa 1% khi tổng tài sản vượt 621.008,47 tỷ VNĐ hàm ý việc tăng cường vốn sở hữu có ý nghĩa rất quan trọng với ROA của các NHTM có quy mô lớn nhất, đặc biệt với việc tăng trưởng lợi nhuận từ hoạt động tín dụng (vốn là cấu phần chính trong tổng tài sản). Như đã chỉ ra trong kết quả so sánh tác động theo Mô hình 2 với ROA tại Bảng 3.7, trong một số ít trường hợp, tác động của tỷ lệ này đến ROA đối với nhóm NHTM có tổng tài sản trên

100.000 tỷ VNĐ tác động mạnh hơn so với trường hợp nhóm NHTM có tổng tài sản dưới 100.000 tỷ VNĐ khi sử dụng ước lượng REM và FEM, cho phép kiểm soát nhân

tố đặc thù, không thay đổi theo thời gian của các đối tương chéo (NHTM), theo đó, nhiều khả năng là nhân tố “Loại hình sở hữu” hoặc nhân tố “Too big to fail”, phân biệt các NHTM có vốn nhà nước và có quy mô rất lớn so với phần còn lại của hệ thống. Bởi vì các NHTM này có mức độ sử dụng đòn bẩy tài chính rất cao, tương ứng với tỷ lệ vốn chủ sở hữu thấp hơn hẳn nhóm NHTM còn lại. Bảng 3.13 thống kê tỷ lệ vốn chủ sở trên tổng tài sản trung bình của các nhóm quan sát phân loại theo ngưỡng quy mô 621.008,47 tỷ VNĐ; và theo loại hình sở hữu trong mẫu nghiên cứu. Trong đó, nhóm NHTM thuộc loại hình có vốn nhà nước là bốn NHTM Agribank, BIDV, Vietinbank, Vietcombank. Kết quả cho thấy nhóm quan sát có tổng tài sản vượt ngưỡng tổng tài sản 621.008,47 tỷ VNĐ (cũng nằm trong nhóm có vốn nhà nước) có tỷ lệ vốn chủ sở hữu trung bình thấp nhất, và chỉ bằng 51,48% trung bình nhóm NHTM có tổng tài sản dưới ngưỡng 621.008,47 tỷ VNĐ. Tương tự nhóm NHTM thuộc loại hình sở hữu này cũng có tỷ lệ vốn chủ sở hữu trung bình chỉ bằng 54,48% so với nhóm NHTM còn lại.

Bảng 3.13: Tỷ lệ vốn chủ sở hữu trên tổng tài sản trung bình các nhóm NHTM trong mẫu

Nhóm NHTM

Tỷ lệ vốn chủ sở

hữu trung bình Nhóm NHTM

Tỷ lệ vốn chủ sở hữu trung bình

Dưới ngưỡng 621.008,47

tỷ VNĐ

10,82% Còn lại 11,16%

Vượt ngưỡng 621.008,47

tỷ VNĐ

5,57%

Vốn nhà nước

(Agribank, BIDV, Vietinbank, Vietcombank)

6,08%

Nguồn: Thống kê từ mẫu nghiên cứu

Với mức độ sử dụng đòn bẩy tài chính cao hơn hẳn phần còn lại, các NHTM thuộc nhóm có tổng tài sản vượt ngưỡng 621.008,47 tỷ VNĐ sẽ gặp khó khăn về các quy định và tiêu chuẩn an toàn vốn trước các NHTM khác. Do đó, việc tăng cường vốn chủ sở hữu để tăng trưởng tín dụng, qua đó tăng trưởng lợi nhuận có vai trò quan trọng và cấp thiết hơn đối với chúng.