NH | 2008 | 2009 | 2010 | 2011 | 2012 | |

3 | Agribank | 5.55% | 6.78% | 7.55% | 7.84% | 8.80% |

4 | BIDV | 2.10% | 3.79% | 5.59% | 5.59% | 6.77% |

5 | DAB | 1.02% | 1.23% | 1.50% | 1.29% | 3.95% |

6 | Dai A Bank | 0.58% | 0.12% | 0.16% | 0.19% | 4.40% |

7 | Dai Tin Bank | 0.12% | 0.14% | 0.30% | 0.65% | 2.30% |

8 | Eximbank | 1.71% | 1.53% | 1.42% | 1.51% | 3.62% |

9 | HDBank | 0.93% | 0.20% | 0.80% | 0.33% | 3.35% |

10 | KienLongBank | 0.64% | 0.15% | 0.17% | 0.77% | 2.92% |

11 | LienVietBank | 0.01% | 0.30% | 0.40% | 0.43% | 0.91% |

12 | MB | 0.34% | 1.13% | 1.35% | 1.41% | 3.50% |

13 | MDBBank | 0.82% | 0.94% | 1.22% | 0.07% | 2.56% |

14 | MHB | 0.40% | 0.50% | 0.55% | 0.61% | 2.99% |

15 | MSB | 0.49% | 0.83% | 1.22% | 1.47% | 2.65% |

16 | Nam A Bank | 0.10% | 0.71% | 0.20% | 1.80% | 2.70% |

17 | NaviBank | 0.13% | 0.45% | 0.22% | 0.92% | 5.64% |

18 | OceanBank | 0.15% | 0.60% | 0.40% | 0.48% | 2.52% |

19 | PGBank | 0.44% | 0.23% | 0.42% | 0.56% | 8.44% |

20 | PhuongDongBank | 0.27% | 0.63% | 0.55% | 0.33% | 2.80% |

21 | PhuongNamBank | 0.25% | 0.43% | 1.22% | 1.32% | 4.02% |

22 | PhuongTayBank | 0.34% | 0.10% | 0.10% | 1.30% | 7.25% |

23 | Sacombank | 1.31% | 1.40% | 1.54% | 1.57% | 2.65% |

24 | Saigonbank | 0.18% | 0.28% | 0.91% | 2.75% | 2.93% |

25 | Seabank | 0.18% | 0.28% | 0.53% | 0.80% | 2.98% |

26 | Techcombank | 1.10% | 1.89% | 1.35% | 1.49% | 3.83% |

27 | Tienphongbank | 0.01% | 0.10% | 0.12% | 0.67% | 3.66% |

28 | VIB | 0.45% | 1.17% | 1.79% | 2.00% | 2.76% |

29 | Viet A Bank | 0.19% | 0.31% | 0.52% | 0.56% | 4.65% |

30 | VietCapitalBank | 0.23% | 0.46% | 4.00% | 0.69% | 1.60% |

31 | Vietcombank | 4.61% | 2.47% | 3.31% | 3.03% | 5.00% |

32 | Vietinbank | 2.81% | 2.61% | 3.66% | 5.75% | 6.07% |

33 | VPBank | 0.41% | 0.35% | 1.00% | 1.20% | 2.72% |

Có thể bạn quan tâm!

-

Tác Động Đến Hoạt Động Của Ngân Hàng Thương Mại

Tác Động Đến Hoạt Động Của Ngân Hàng Thương Mại -

Kinh Nghiệm Xử Lý Nợ Xấu Của Một Số Nước Trên Thế Giới 1

Kinh Nghiệm Xử Lý Nợ Xấu Của Một Số Nước Trên Thế Giới 1 -

Thực Trạng Xử Lý Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam.

Thực Trạng Xử Lý Nợ Xấu Tại Các Ngân Hàng Thương Mại Việt Nam. -

Áp Dụng Các Biện Pháp Hỗ Trợ, Kích Thích Thị Trường Bất Động Sản Nhằm Xử Lý Nợ Xấu Cho Các Ngân Hàng

Áp Dụng Các Biện Pháp Hỗ Trợ, Kích Thích Thị Trường Bất Động Sản Nhằm Xử Lý Nợ Xấu Cho Các Ngân Hàng -

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản

Thành Lập Các Công Ty Quản Lý Nợ Và Khai Thác Tài Sản -

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Của Các Nhtm

Phân Tích Các Nhân Tố Tác Động Đến Nợ Xấu Của Các Nhtm

Xem toàn bộ 104 trang tài liệu này.

Nguồn: số liệu BCTC của các NHTM

Nợ xấu của các NHTM cũng có xu hướng gia tăng nhanh chóng qua các năm. Chỉ tính riêng 4 ngân hàng TMNN lớn là Agribank, BIDV, Vietcombank, Vietinbank, tổng nợ xấu đã là 76,600 tỷ đồng trong năm 2012. Nợ xấu có tài sản đảm bảo bằng bất động

sản và bất động sản hình thành trong tương lai chiếm đến hơn 70% tổng nợ xấu. Cao nhất là Agribank khi mà tỷ lệ nợ xấu của NH này cuối năm 2012 là 8.80%. Nợ xấu của Agribank trong năm 2012 là khoảng 35,919 tỷ đồng, tập trung nhiều nhất vào các khoản cho vay bất động sản. Còn ở lĩnh vực kinh doanh truyền thống là nông nghiệp và nông thôn, nợ xấu lại ở mức thấp, dưới 1.5%.

Các NHTM có mức vốn điều lệ thấp nên tỷ lệ nợ xấu khá thấp. Tuy nhiên, một số Ngân hàng tuy có mức vốn điều lệ thấp nhưng nợ xấu khá cao là PG Bank, Tienphongbank…Nợ xấu của PG Bank tăng mạnh từ 249 tỷ đồng trong năm 2011 lên đến 1,163 tỷ đồng và khiến tỷ lệ nợ xấu năm 2012 tăng vọt lên 8.44%, cao hơn mức chuẩn của Ngân hàng Nhà nước là 3%. Đáng chú ý là tỷ trọng nợ đủ tiêu chuẩn (nhóm

1) trong tổng dư nợ của PGBank có xu hướng sụt giảm, trong khi nợ cần chú ý (nhóm

2) lại tăng cao. Do đó, rủi ro nợ xấu PGBank gia tăng trong thời gian tới là rất cao. Nợ xấu của ngân hàng phương Tây tăng 469% so với tỷ lệ 1.3% tại thời điểm cuối năm 2011. Con số nợ xấu tuyệt đối là 359 tỷ đồng, tương ứng với tỷ lệ nợ xấu là 7.25% , tăng gấp hơn 3 lần so với năm 2011. Tienphongbank tuy có tỷ lệ nợ xấu là 3.66% nhưng theo các báo cáo của Thanh tra NHNN thì nợ xấu tại Tienphongbank có thể lên đến hai con số, đồng thời khả năng thanh khoản rất kém.

Nợ xấu có tài sản đảm bảo bằng bất động sản và bất động sản hình thành trong tương lai chiếm đến hơn 70% tổng nợ xấu. Đáng chú ý, theo báo cáo của các ngân hàng, 84% số nợ xấu có tài sản bảo đảm, có giá trị bằng 135% so với nợ xấu. Nếu xét riêng tỷ lệ giá trị tài sản đảm bảo trên nợ xấu BĐS là 180%, đây là tỷ lệ khá cao. Tuy nhiên, đối với việc tình hình BĐS vẫn còn nhiều khó khăn như hiện nay thì xử lý các BĐS này vẫn còn nhiều thử thách

2.2.1.2 Nợ xấu của từng loại hình NHTM

Nếu xét theo từng nhóm ngân hàng, ta có thể thấy được khối NHLD và Ngân hàng 100% vốn đầu tư nước ngoài có tỷ lệ nợ xấu khá thấp.

Hiện có 4 ngân hàng liên doanh, 5 ngân hàng 100% vốn nước ngoài và 50 chi nhánh ngân hàng nước ngoài được cấp giấy phép hoạt động tại Việt Nam. Nợ xấu của khối ngân hàng này luôn chiếm tỷ lệ thấp nhất trong giai đoạn 2008 – 2012. Tỷ lệ nợ xấu của khối này luôn thấp 3%. Sở dĩ như vậy là do các ngân hàng này tập trung vào phân khúc khách hàng trung cấp và cao cấp, đồng thời có một hệ thống kiểm soát rủi ro hiện đại, quy trình chặt chẽ. Chất lượng phục vụ khách hàng ở các ngân hàng này cũng cao hơn hẳn so với các NHTM trong nước.

Bảng 2.3: Tỷ lệ nợ xấu theo từng khu vực Ngân hàng 2008 – 2012

Đơn vị tính: %

2008 | 2009 | 2010 | 2011 | 2012 | |

Tỷ lệ nợ xấu | 2.17% | 2.22% | 2.14% | 3.30% | 6.00% |

Trong đó | |||||

NHTM Nhà nước | 2.25% | 2.18% | 2.95% | 2.16% | 6.16% |

NHTM CP | 2.20% | 2.27% | 2.30% | 1.87% | 5.87% |

NHLD&NN | 1.71% | 1.89% | 1.86% | 1.20% | 3.12% |

Nguồn: số liệu thống kê NHNN Việt Nam

Dư nợ thấp nên cũng kéo theo tỷ lệ nợ xấu luôn ở mức an toàn nếu so sánh với các khối ngân hàng khác. Tỷ lệ nợ xấu của khối ngân hàng này trong năm 2011 và 2012 lần lượt là 1.20% và 3.12%.

Cũng theo bảng trên, ta dễ dàng nhận thấy tỷ lệ nợ xấu của khối NH TMNN và NH TMCP luôn ở mức khá cao.

Nếu chỉ tính riêng khối NHTM cổ phần và NHTM Nhà nước, nợ xấu chiếm gần 80% nợ xấu toàn hệ thống. Việc nợ xấu tập trung phần lớn ở các NHTM, đặc biệt là các NHTM Nhà nước cho thấy thực trạng tín dụng nóng trong thời gian vừa qua khi mà tốc độ tăng trưởng tín dụng tăng cao hơn tốc độ huy động. Các NHTM Nhà nước cho vay với điều kiện dễ dàng, điển hình là trường hợp các Cty Vinashin, Vinaline, Thủy Sản Bình An.. đã dẫn đến trường hợp nợ xấu tăng cao trong thời gian vừa qua.

Do cạnh tranh với nhau, nên các NHTM Việt Nam cũng dễ dàng bỏ qua nhiều yếu tố khi xét duyệt cấp tín dụng. Nhiều Ngân hàng chú trọng cho vay dựa trên TSĐB mà không xét đến tính hợp lý của khoản vay cũng dẫn đến nhiều rủi ro vỡ nợ

2.2.1.3 Nợ xấu đối với các khoản cho vay đối với Doanh Nghiệp Nhà Nước

Dư nợ ở lĩnh vực cho vay Doanh nghiệp nhà nước (DNNN) tại Việt Nam được tổ chức xếp hạng tín nhiệm quốc tế Moody’s đánh giá là có thể lên đến 40% tổng dư nợ tín dụng toàn hệ thống. Tính từ năm 2008 đến cuối năm 2012, tổng nợ của các DNNN là

1.3 triệu tỷ đồng, tổng dư nợ cho vay các DNNN của 26 ngân hàng có công bố quy mô dư nợ đối với nhóm khách hàng này là 284 nghìn tỷ đồng.

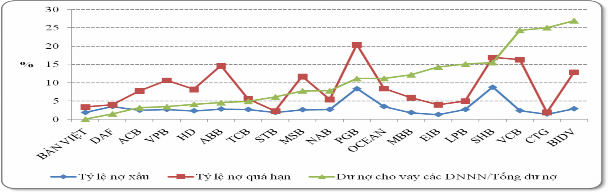

Hình 2.5: Tỷ lệ nợ xấu, quá hạn và cho vay các doanh nghiệp nhà nước so với tổng dư nợ tại một số ngân hàng trong hệ thống đến năm 2012

Đơn vị tính: %

Nguồn: BCTC của các NHTM Việt Nam

Dư nợ ở lĩnh vực cho vay Doanh ngiệp nhà nước (DNNN) ở một số NHTM chiếm tỷ trọng lớn khi so với tổng dư nợ, hầu như chỉ đứng sau lĩnh vực cho vay cá nhân. Đây là kết quả của một thời gian dài các ngân hàng đã quá chú trọng tập trung vốn cho vay các dự án lớn, các tổng công ty nhà nước.

Mặc dù tỷ trọng này đã có xu hướng sụt giảm rất nhanh và rò rệt ở các NHTMCP, tuy nhiên dư nợ vẫn rất đáng kể tại các ngân hàng thuộc nhóm quốc doanh cổ phần như Vietcombank, Vietinbank, BIDV, trong khi các ngân hàng này cùng với Agribank đang cùng nhau nắm giữ đến gần 60% thị phần cho vay khách hàng toàn hệ thống.

Tuy nhiên, các DNNN đang phải đối mặt với tình hình hoạt động kinh doanh sa sút, cũng như yêu cầu thoái vốn khỏi các khoản đầu tư ngoài ngành trước ngày 31/12/2015 của Chính Phủ. Theo báo cáo của 91 tập đoàn kinh tế, tổng công ty nhà nước (65 tập đoàn kinh tế, tổng công ty nhà nước đã được kiểm toán BCTC hợp nhất) gửi về Bộ Tài chính cho thấy, trong các năm gần đây, các khoản lỗ vẫn tiếp tục phát sinh, lỗ lũy kế tính đến cuối năm 2012 là gần 18,000 tỷ đồng. Trong khi đó tỷ trọng vay nợ trong cơ cấu nguồn vốn ngày càng cao, làm gia tăng gánh nặng trả nợ gốc và lãi.

Có thể thấy với tình hình hoạt động kinh doanh kém hiệu quả, hệ số nợ cao, quản lý yếu kém, đầu tư ngoài ngành quy mô lớn, vay nợ cao, DNNN là một đối tượng cần lưu ý cao trong quá trình giải quyết nợ xấu của hệ thống ngân hàng.

2.2.1.4 Nợ xấu theo nhóm ngành

Nợ xấu trong lĩnh vực công nghiệp, xây dựng chiếm hơn 50% nợ xấu toàn hệ thống. Sau đó nợ xấu của các ngành thương mại, vận tải, viễn thông khoảng 23%. Nợ xấu của các ngành dịch vụ khác chiếm 18% và nợ xấu đối với lĩnh vực nông nghiệp, lâm nghiệp và thủy sản chiếm 9% nợ xấu toàn hệ thống.

Hình 2.6: Cơ cấu nợ xấu theo nhóm ngành

Đơn vị tính: %

Các hoạt động dịch vụ khác

Hoạt động Thương mại, Vận tải và Viễn thông

Công nghiệp và

xây dựng

Nông nghiệp, lâm nghiệp và thuỷ sản

Cơ cấu nợ xấu theo nhóm ngành

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

15.43%

13.10% 15.23%

18.95%

17.21%

22.81%

21.12%

25.50%

24.56%

25.13%

51.13%

55.96%

49.71%

47.12%

48.57%

10.64% 9.82% 9.56%

9.37% 9.09%

Năm 2012 Năm 2011 Năm 2010 Năm 2009 Năm 2008

Tỷ lệ

Nguồn: số liệu thống kê NHNN Việt Nam

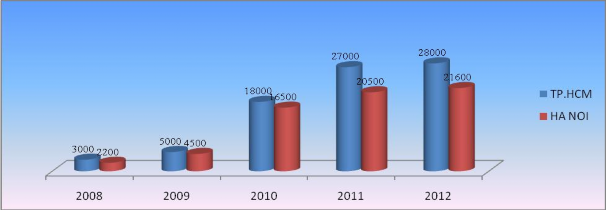

Nợ xấu đối với nhóm ngành công nghiệp và xây dựng chiếm tỷ trọng cao (năm 2012 là 51.13% nợ xấu toàn hệ thống). Đây là những nhóm ngành thi công xây dựng công trình, sản xuất vật liệu xây dựng. Do bị ảnh hưởng từ “bong bóng bất động sản” trong những năm 2008 và sau đó là việc BĐS bị đóng băng, vốn khó thu hồi, các dự án chậm tiến độ dẫn đến tình trạng mất khả năng thanh toán các khoản nợ cho Ngân hàng. Trong đó, nợ xấu trong lĩnh vực BĐS vẫn chiếm chủ yếu. Tính đến tháng 11/2011, tình hình kinh doanh bất động sản ở Hà Nội và Tp.HCM bắt đầu có dấu hiệu khó khăn. Nợ xấu bất động sản cũng từ đó xuất hiện và tăng mạnh trong hệ thống ngân hàng. Bắt đầu cho sự việc này là Sự kiện Công ty CP Địa ốc Dầu khí (PVL) bán lỗ vốn 70 tỉ đồng 85 căn hộ Petro Viet Nam Landmark (quận 2, TP.HCM) được chính doanh nghiệp thừa nhận là do áp lực phải trả lãi vay 100 tỉ đồng từ Ngân hàng Liên Việt. Trong năm 2012 đã có 680 doanh nghiệp với ngành nghề kinh doanh chính là kinh doanh BĐS đăng ký giải thể, ngừng hoạt động.

Bên cạnh đó, tăng trưởng kinh tế chậm lại và mặt bằng giá cả nhiều mặt hàng thiết yếu điều chỉnh tăng, tiết kiệm của người dân bị ảnh hưởng. Trong khi vay vốn ngân hàng khó khăn, việc tiêu thụ bất động sản hiện tại phụ thuộc chủ yếu vào nguồn tiền tiết kiệm, nên khi nguồn tiết kiệm bị ảnh hưởng, sự phục hồi của khu vực này sẽ tiếp tục chậm chạp. Đầu ra bất động sản bị ứ đọng khiến hàng loạt doanh nghiệp kinh doanh bất động sản rơi vào tình trạng thua lỗ, phá sản. Các khoản nợ của các doanh nghiệp này tại ngân hàng cũng lần lượt chuyển nợ quá hạn từ thấp đến cao. Tỷ lệ nợ xấu lại ngày càng tăng cao.

Ngoài ra, còn một vấn đề cần lưu ý là bất động sản cũng là nguồn thế chấp tài sản lớn nhất của các doanh nghiệp cũng như người dân trong việc vay vốn của ngân hàng. Theo những tính toán gần đây nhất của NHNN thì tỷ lệ thế chấp bằng BĐS chiếm khoảng 70% tổng tài sản đảm bảo của các ngân hàng. Khi thị trường BĐS suy giảm, những khoản nợ xấu, nợ quá hạn được thế chấp bởi bất động sản sẽ rất khó thanh lý. Việc thanh lý mạnh các tài sản thế chấp sẽ khiến cho giá BĐS bị suy giảm thêm và làm trầm trọng thêm tình hình nợ xấu của ngành ngân hàng

Hình 2.7: Lượng căn hộ tồn kho tại TP.HCM và Hà Nội qua các năm

Đơn vị tính: Căn hộ

Nguồn: số liệu thống kê NHNN Việt Nam

Nợ xấu đối với ngành nông nghiệp, lâm nghiệp, thủy sản chiếm tỷ trọng thấp trong cơ cấu nợ xấu, xoay quanh mức 10%. Trong đó, nợ xấu tập trung chủ yếu vào nhóm ngành thủy hải sản. Trong năm 2012, nhiều Cty Thủy hải sản rơi vào tình trạng kinh doanh khó khăn như Cty CP Thủy Sản Bình An, Docifish…Nhưng nguyên nhân chủ yếu khiến các Cty này rơi vào tình trạng rủi ro vỡ nợ là việc đầu tư vào thị trường BĐS dẫn đến việc khó thu hồi vốn.

2.2.2 Các quy định cụ thể về xử lý nợ xấu

![]() Ban hành các quy định về việc trích lập dự phòng các khoản cho vay

Ban hành các quy định về việc trích lập dự phòng các khoản cho vay

Quyết định 493/2005/QĐ-NHNN ban hành quy định về phân loại nợ trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng của TCTD.

Thông tư số 15/2010/TT-NHNN quy định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro cho vay trong hoạt động của các tổ chức tài chính quy mô nhỏ ban hành 16/06/2010

![]() Trong vấn đề xử lý nợ, NHNN ban hành quy định sau:

Trong vấn đề xử lý nợ, NHNN ban hành quy định sau:

Quyết định số 1627/2001/QĐ-NHNN và Quyết định số 127/2005/QĐ-NHNN sửa đổi bổ sung Quyết định 1627 về việc gia hạn nợ vay, điều chỉnh kỳ hạn trả nợ cho khách hàng.

Nghị định số 69/2002/NĐ-CP ngày 12/7 về quản lý và xử lý nợ tồn đọng đối với doanh nghiệp Nhà nước,

NHNN ban hành dự thảo thông tư thay thế quyết định 59/2006/QĐ-NHNN về quy chế mua, bán nợ của các TCTD.

Quyết định số 843/QĐ-TTg về việc phê duyệt đề án “xử lý nợ xấu của hệ thống các tổ chức tín dụng” và đề án “Thành lập Công ty quản lý Tài sản của các TCTD Việt Nam” ban hành ngày 31/05/2013.