cực trực tiếp đến bất bình đẳng thu nhập và cải thiện đời sống người dân ở những khu vực khó khăn.

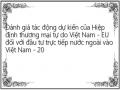

Hình 4.10: FDI từ EU vào Việt Nam theo địa bàn, lũy kế đến tháng 04/2019

Nguồn: Số liệu của Cục Đầu tư nước ngoài

Các nhà đầu tư EU đã có mặt tại 54 tỉnh thành trên cả nước, tuy nhiên cũng tập trung chủ yếu ở các thành phố lớn với kết cấu hạ tầng phát triển, có cảng biển, sân bay, như Thành phố Hồ Chí Minh (15,1%), Bà Rịa - Vũng Tàu (15%), Hà Nội (14,8%), Quảng Ninh (9%), Đồng Nai (8,3%), Bình Dương (6,9%) (Hình 4.10). Vì vậy, FDI từ EU cũng chưa giúp cải thiện được khoảng cách phát triển giữa các vùng và khu vực trong cả nước. Đây là xu hướng tất yếu vì nhà đầu tư quan tâm đến lợi nhuận chứ không đầu tư vì mục đích từ thiện. Do đó, việc thiếu vắng các chính sách khuyến khích thích hợp từ Chính phủ để định hướng dòng vốn FDI vào các khu vực khó khăn hơn thì xu hướng này vẫn còn tiếp diễn trong thời gian tới.

Như vậy, FDI nói chung và FDI từ EU đều tập trung chủ yếu ở các thành phố lớn và các địa phương có điều kiện thuận lợi để phát triển kinh tế. Nếu Việt Nam không có điều chỉnh trong chính sách thu hút đầu tư thì việc tham gia EVFTA sẽ khiến cho khoảng cách phát triển giữa các địa phương ngày càng bị nới rộng ra.

Bảng 4.7 sau đây tóm tắt ảnh hưởng của yếu tố quan hệ đầu tư của Việt Nam và Việt Nam đến tác động của EVFTA.

Bảng 4.7: Quan hệ đầu tư của Việt Nam và EU và tác động của EVFTA đến FDI vào Việt Nam

Đặc điểm | Tác động đến FDI | |

Giá trị dòng vốn FDI | - FDI nói chung gia tăng nhanh sau 2007, tương đối ổn định, ít chịu tác động tiêu cực từ khủng hoảng kinh tế thế giới. - Riêng FDI từ EU tuy có xu hướng tăng nhưng không ổn định, dễ bị tác động tiêu cực do khủng hoảng và suy thoái kinh tế thế giới. | - Tích cực: o FDI có xu hướng tiếp tục gia tăng sau EVFTA. - Tiêu cực: o Sự gia tăng FDI từ EU không chắc chắn khi nền kinh tế thế giới và nền kinh tế EU có các diễn biến không thuận lợi. |

FDI theo đối tác đầu tư | - Đối tác đầu tư chủ yếu là các nước Đông Á. - EU là đối tác lớn thứ 4 của Việt Nam song chiếm tỷ trọng rất thấp trong tổng FDI của EU vào ASEAN. - Hà Lan, Pháp, Luxembourg, Đức, Bỉ là các đối tác đầu tư lớn nhất trong EU. | - Tích cực: o Tái phân bổ FDI theo hướng gia tăng FDI từ đối tác EU o Tăng tỷ trọng trong tổng FDI của EU vào ASEAN, giúp gia tăng vị thế, mức độ tham gia vào chuỗi giá trị của khu vực. o FDI từ Hà Lan, |

Có thể bạn quan tâm!

-

Đánh Giá Tác Động Của Evfta Đến Fdi Vào Việt Nam: Tiếp Cận Từ Khung Phân Tích Tác Động

Đánh Giá Tác Động Của Evfta Đến Fdi Vào Việt Nam: Tiếp Cận Từ Khung Phân Tích Tác Động -

Sự Tương Đồng, Mối Quan Hệ Kinh Tế - Ngoại Giao Việt Nam - Eu Và Tác Động Của Evfta Đến Fdi Vào Việt Nam

Sự Tương Đồng, Mối Quan Hệ Kinh Tế - Ngoại Giao Việt Nam - Eu Và Tác Động Của Evfta Đến Fdi Vào Việt Nam -

Các Nước Eu Đầu Tư Trực Tiếp Nhiều Nhất Vào Việt Nam, Lũy Kế Đến Tháng 04/2019

Các Nước Eu Đầu Tư Trực Tiếp Nhiều Nhất Vào Việt Nam, Lũy Kế Đến Tháng 04/2019 -

So Sánh Cam Kết Trong Wto Và Evfta Trong Các Ngành, Phân Ngành Dịch Vụ Mà Việt Nam Cam Kết Mở Cửa Rất Hạn Chế

So Sánh Cam Kết Trong Wto Và Evfta Trong Các Ngành, Phân Ngành Dịch Vụ Mà Việt Nam Cam Kết Mở Cửa Rất Hạn Chế -

Chênh Lệch Cam Kết Trong Evfta Với Cam Kết Wto/ Chính Sách Hiện Hành Của Việt Nam Và Tác Động Của Evfta Đối Với Fdi Vào Việt Nam

Chênh Lệch Cam Kết Trong Evfta Với Cam Kết Wto/ Chính Sách Hiện Hành Của Việt Nam Và Tác Động Của Evfta Đối Với Fdi Vào Việt Nam -

Các Yếu Tố Khác Và Tác Động Của Evfta Đến Fdi Vào Việt Nam

Các Yếu Tố Khác Và Tác Động Của Evfta Đến Fdi Vào Việt Nam

Xem toàn bộ 225 trang tài liệu này.

Đặc điểm | Tác động đến FDI | |

Pháp và Đức, đặc biệt là Đức sẽ gia tăng nhiều nhất. | ||

FDI theo lĩnh vực đầu tư | - FDI chủ yếu trong lĩnh vực công nghiệp chế biến chế tạo, tuy nhiên tập trung nhiều ở các phân ngành thâm dụng lao động giá rẻ, công đoạn gia công lắp ráp, mang lại giá trị gia tăng thấp. - FDI từ EU cũng tập trung trong lĩnh vực công nghiệp chế biến, chế tạo; ngược lại với xu hướng FDI của EU ra nước ngoài thường tập trung vào các ngành dịch vụ. | - Tích cực: o FDI trong công nghiệp chế biến chế tạo tiếp tục gia tăng, giúp cải thiện cơ cấu kinh tế. o FDI từ EU sẽ gia tăng mạnh trong lĩnh vực dịch vụ. o Chất lượng FDI được cải thiện khi EU tăng FDI vào Việt Nam trong các lĩnh vực thế mạnh. |

FDI theo hình thức đầu tư | - Hình thức 100% vốn nước ngoài chiếm đa số. | - Tích cực: o Gia tăng hình thức liên doanh, góp phần, tăng cường tính liên kết giữa khu vực FDI và trong nước. |

FDI theo địa bàn đầu tư | - FDI nói chung và FDI từ EU tập trung chủ yếu ở các thành phố lớn và các | - Tiêu cực: o EVFTA không có tác động thay đổi |

Đặc điểm | Tác động đến FDI | |

địa phương có điều kiện | xu hướng này. | |

thuận lợi để phát triển | Nếu không có sự | |

kinh tế. | điều chỉnh trong | |

chính sách thu hút | ||

đầu tư thì tình | ||

trạng nới rộng | ||

khoảng cách phát | ||

triển giữa các | ||

vùng sẽ càng lớn. |

Nguồn: Tác giả tự xây dựng

4.1.4. Yếu tố 4: Chênh lệch giữa cam kết trong EVFTA với các cam kết khác hoặc chính sách hiện hành của Việt Nam

4.1.4.1. Cam kết về thương mại hàng hóa

Như đã phân tích ở phần cơ sở lý luận, các lĩnh vực sản xuất có triển vọng thu hút FDI nhiều hơn nhờ cam kết xóa bỏ thuế quan trong EVFTA phụ thuộc vào mức độ chênh lệch giữa thuế suất cơ sở và thuế sau cam kết. Với việc cam kết xóa bỏ thuế quan từ cả hai Bên lên tới gần 100% dòng thuế trong vòng tối đa 07-10 năm, tác giả lấy mức thuế suất cơ sở MFN làm tiêu chí để nhận diện các ngành sản xuất mà Việt Nam có triển vọng thu hút nhiều FDI. Mức thuế suất cơ sở MFN được lựa chọn thay vì mức thuế ưu đãi GSP vì sau năm 2018, với sự phát triển kinh tế của Việt Nam nhiều khả năng EU sẽ không tiếp tục dành cho Việt Nam các ưu đãi theo chương trình GSP nữa.

Hàng hóa được phân loại theo Hệ thống hài hòa mã hóa và mô tả hàng hóa (HS) của Tổ chức Hải quan thế giới. 99 chương hàng hóa trong HS được gộp thành 19 nhóm dựa trên cơ sở tên và mô tả chi tiết của từng loại hàng hóa, nhóm hàng hóa (Bảng 3.3).

Kết quả trình bày trong bảng 4.8 cho thấy nhóm sản phẩm xuất khẩu từ Việt Nam được giảm thuế nhiều nhất lần lượt là:

- Thực phẩm chế biến, đồ uống, thuốc lá (nhóm 3)

- Sản phẩm dệt may (nhóm 11)

- Ngọc trai, kim loại quý (nhóm 14)

- Giày dép, mũ và các sản phẩm đội đầu (nhóm 12)

- Động vật sống và các sản phẩm từ động vật (nhóm 1)

- Sản phẩm kim loại cơ bản (nhóm 15)

- Sản phẩm bằng đá, thạch cao, xi măng, mica, thủy tinh (nhóm 13)

- Sản phẩm gỗ (nhóm 8)

- Sản phẩm da (nhóm 7)

- Nguyên liệu dệt may (nhóm 10).

Bảng 4.8: Mức thuế MFN đối với hàng hóa xuất khẩu từ Việt Nam sang EU và hàng hóa nhập khẩu của Việt Nam từ EU theo nhóm ngành

Thuế suất cơ sở của hàng xuất khẩu của Việt Nam sang EU | Thuế suất cơ sở của hàng nhập khẩu của Việt Nam từ EU | |||||

NK của EU 2016 (triệu euro) | Thuế suất TB gia quyền (%) | Doanh thu thuế (triệu euro) | NK của VN 2017 (triệu euro) | TB gia quyền (%) | Doanh thu thuế (triệu euro) | |

1 | 700 | 9,38 | 6.566 | 498 | 5,44 | 2.709 |

2 | 2.226 | 1,58 | 3.517 | 233 | 5,81 | 1.354 |

3 | 506 | 17,87 | 9.042 | 448 | 10,51 | 4.708 |

4 | 30 | - | - | 43 | 2,69 | 116 |

5 | 172 | 2,34 | 402 | 1.486 | 2,41 | 3.581 |

6 | 793 | 4,31 | 3.418 | 295 | 5,67 | 1.673 |

7 | 804 | 7,60 | 6.110 | 317 | 9,64 | 3.056 |

8 | 147 | 7,62 | 1.120 | 124 | 0,56 | 69 |

9 | 25 | 0,89 | 22 | 160 | 8,57 | 1.371 |

Thuế suất cơ sở của hàng xuất khẩu của Việt Nam sang EU | Thuế suất cơ sở của hàng nhập khẩu của Việt Nam từ EU | |||||

10 | 3.205 | 5,23 | 29.250 | 260 | 9,51 | 3.250 |

11 | 13,42 | 12,18 | ||||

12 | 3.635 | 10,66 | 38.749 | 13 | 27,68 | 360 |

13 | 173 | 8,27 | 1.431 | 68 | 12,77 | 868 |

14 | 117 | 12,00 | 1.404 | 125 | 1,74 | 218 |

15 | 735 | 8,90 | 6.542 | 298 | 3,39 | 1010 |

16 | 17.261 | 0,28 | 4.833 | 2.484 | 2,28 | 5.664 |

17 | 361 | 1,14 | 412 | 1.984 | 6,03 | 11.964 |

18 | 391 | 0,06 | 23 | 512 | 0,59 | 302 |

19 | 1.322 | 4,71 | 6.227 | 124 | 16,66 | 2.066 |

Nguồn: Tổng hợp và tính toán từ cơ sở dữ liệu WITS – Ngân hàng thế giới (2018) Đây là các ngành có thể thu hút được FDI từ các nước ngoài khu vực EU,

đặc biệt là những nước có lợi thế so sánh tương tự với Việt Nam nhằm tận dụng các ưu đãi về thuế quan mà EU dành cho Việt Nam. FDI ngoại khối vào các ngành sản xuất nguyên liệu đầu vào cho các ngành kể trên cũng được thúc đẩy do các quy định về nguyên tắc xuất xứ trong EVFTA (nguyên liệu phải được sản xuất tại Việt Nam để hàng hóa cuối cùng xuất khẩu từ Việt Nam được áp dụng các mức thuế suất ưu đãi từ EU). Đặc biệt trong đó, một số nhóm vừa có mức thuế suất MFN vừa có mức kim ngạch xuất khẩu từ Việt Nam sang EU cao sẽ là những ngành thu hút được FDI nhiều hơn như: da giày (nhóm 12, 7), dệt may (nhóm 10, 11), thực phẩm chế biến, đồ uống (nhóm 3), động vật sống và sản phẩm từ động vật (nhóm 1),và sản phẩm kim loại cơ bản (nhóm 15).

Các nhóm sản phẩm xuất khẩu từ EU sang Việt Nam được giảm thuế nhiều nhất lần lượt là: giầy dép, mũ và các sản phẩm đội đầu (nhóm 12), sản phẩm bằng đá, thạch cao, xi măng, mica, thủy tinh (nhóm 13), sản phẩm dệt may (nhóm 11), thực phẩm chế biến, đồ uống (nhóm 3), sản phẩm da (nhóm 7), nguyên liệu dệt may (nhóm 10). Đáng lưu ý là các nhóm này được giảm thuế nhiều từ cả hai phía, giảm

cả ở nhóm hàng sản phẩm cuối cùng và nhóm nguyên liệu (như dệt may, da giày). Đây là các ngành có thể thu hút FDI theo chiều dọc từ các nước EU cũng như FDI ngoại khối, đặc biệt là hoạt động gia công quốc tế khi doanh nghiệp nước ngoài có thể nhập khẩu nguồn nguyên liệu từ EU sau đó xuất khẩu thành phẩm sang EU hoặc một nước thứ ba với chi phí thấp hơn đáng kể. Với những nhóm mặt hàng này, FDI chủ yếu theo chiều dọc, FDI theo chiều ngang từ EU vào Việt Nam tương đối ít, vì vậy có thể dự đoán rằng tác động tổng thể từ các cam kết về thuế quan làm gia tăng FDI từ EU nói chung vào Việt Nam trong lĩnh vực sản xuất.

Như vậy, từ các cam kết cắt giảm thuế quan trong EVFTA trong tương quan so sánh với mức thuế suất cơ sở trung bình gia quyền, xem xét đến yếu tố độ lớn kim ngạch xuất nhập khẩu có thể nhận diện được các ngành chịu tác động lớn nhất cả về thương mại và đầu tư bao gồm: (i) dệt may; (ii) da giầy; (iii) thực phẩm chế biến, đồ uống; và (iv) sản phẩm từ đá, thạch cao, xi măng, mica;...

4.1.4.2. Cam kết về dịch vụ

Các cam kết mở cửa rộng hơn và sâu hơn của EVFTA so với WTO trong thương mại dịch vụ mở ra cơ hội đầu tư trực tiếp nước ngoài của các doanh nghiệp EU vào thị trường Việt Nam.

Tham chiếu tới Bảng phân ngành dịch vụ của Liên Hiệp Quốc mà WTO và EVFTA sử dụng (bao gồm 12 ngành, được chia nhỏ thành 155 phân ngành dịch vụ) thì Việt Nam đã có cam kết mở cửa theo WTO và EVFTA trong 11 ngành và hơn 100 phân ngành dịch vụ. Thị trường dịch vụ của Việt Nam vốn được đánh giá là mở tương đối hạn chế đối với các nhà đầu tư nước ngoài theo các cam kết trong GATS của WTO. Thị trường này sẽ được mở rộng ở một số phân ngành sau các cam kết trong EVFTA. Các cam kết về dịch vụ của Việt Nam trong EVFTA không chỉ mở cửa cho các nhà cung cấp dịch vụ EU trong nhiều phân ngành hơn mà còn đưa ra các cam kết mở cửa sâu hơn cho phép nhà đầu tư EU có thể tiếp cận thị trường Việt Nam một cách dễ dàng hơn.

Các ngành/ phân ngành dịch vụ mà Việt Nam mở cửa rộng hơn trong EVFTA so với các cam kết trong WTO

Đối với nhóm dịch vụ mà Việt Nam mở cửa hoàn toàn (tức là Việt Nam cam kết không áp dụng đối với nhà đầu tư nước ngoài bất kỳ biện pháp hạn chế nào trong 06 nhóm biện pháp hạn chế tiếp cận thị trường và đối xử quốc gia bao gồm:

(i) số lượng doanh nghiệp được phép tham gia thị trường; (ii) trị giá giao dịch; (iii) số lượng hoạt động; (iv) tỷ lệ vốn góp của nước ngoài; (v) hình thức của pháp nhân; và (vi) số lượng thể nhân được tuyển dụng), có một số phân ngành Việt Nam cam kết trong EVFTA mà không cam kết trong WTO được thể hiện trong Bảng 4.9.

Bảng 4.9: So sánh cam kết trong WTO và EVFTA trong các ngành, phân ngành dịch vụ mà Việt Nam cam kết mở cửa hoàn toàn

Phân ngành đã cam kết mở cửa hoàn toàn | WTO | EVFTA | |

1. Dịch vụ kinh doanh | - Dịch vụ pháp lý - Dịch vụ kế toán, kiểm toán và ghi sổ - Dịch vụ kiến trúc - Dịch vụ quy hoạch đô thị và kiến trúc cảnh quan đô thị - Dịch vụ máy tính và các dịch vụ liên quan - Dịch vụ nghiên cứu và phát triển đối với khoa học tự nhiên - Dich vụ nghiên cứu thị trường (trừ thăm dò ý kiến công chúng) - Dịch vụ tư vấn quản lý, dịch vụ liên quan đến tư vấn quản lý - Dịch vụ phân tích và kiểm định kỹ thuật (ngoại trừ đăng kiểm phương tiện vận tải) | X | X |

- Dịch vụ do bà đỡ, y tá, bác sỹ trị liệu và nhân viên y tế không chuyên (CPC 93191) - Dịch vụ lau dọn các tòa nhà | X | ||

2. Dịch vụ phân phối | - Nhượng quyền thương mại | X | X |

- Đại lý hoa hồng - Bán buôn, bán lẻ | X | ||

4. Dịch | - Dịch vụ thông quan | X | X |