- Những biến động bất khả kháng xảy ra trong môi trường tự nhiên như hạn hán, lũ lụt, hoả hoạn làm ảnh hưởng tới hoạt động SXKD, thu nhập của KH và cả NH từ đó làm giảm chất lượng tín dụng của NHTM.

Trên đây là những nhân tố chính gây ảnh hưởng tới chất lượng TDCN. Để quản lý chất lượng TD đòi hỏi chúng ta phải hiểu rõ các yếu tố trên, cùng với đánh giá đúng chất lượng TDCN, để từ đó đưa ra các giải pháp có tính khả thi cao.

1.3.4 Các chỉ tiêu đánh giá chất lượng tín dụng cá nhân

1.3.4.1 Trên góc độ ngân hàng

Nhóm chỉ tiêu về doanh số cho vay và doanh số thu nợ KHCN

- Doanh số cho vay khách hàng cá nhân

Chỉ tiêu này phản ánh số tiền mà NH đã giải ngân cho KHCN vay vốn một khoảng thời gian nào đó, không kể món cho vay đó đã thu hồi về hay chưa. DSCV thường được xác định theo tháng, quí, năm, nó thể hiện quy mô, xu hướng mở rộng hay thu hẹp TDCN. Tùy vào đặc điểm, tiềm lực của NH, tình hình kinh tế để đưa ra nhận xét hợp lý.

DSCVCN trong kỳ = DNCN cuối kỳ + DSTNCN trong kỳ - DNCN đầu kỳ

- Doanh số thu nợ khách hàng cá nhân

Có thể bạn quan tâm!

-

Đánh giá chất lượng tín dụng khách hàng cá nhân tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 1

Đánh giá chất lượng tín dụng khách hàng cá nhân tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 1 -

Đánh giá chất lượng tín dụng khách hàng cá nhân tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 2

Đánh giá chất lượng tín dụng khách hàng cá nhân tại ngân hàng thương mại cổ phần á châu – chi nhánh Huế - 2 -

Khảo Sát Thực Tế Hoạt Động Cho Vay Khcn Ở Nh Á Châu Huế

Khảo Sát Thực Tế Hoạt Động Cho Vay Khcn Ở Nh Á Châu Huế -

Nqh Và Nợ Xấu Nh Á Châu Huế Đơn Vị: Triệu Đồng

Nqh Và Nợ Xấu Nh Á Châu Huế Đơn Vị: Triệu Đồng -

Kiểm Định One-Sample T Test Sự Hài Lòng Của Khách Hàng

Kiểm Định One-Sample T Test Sự Hài Lòng Của Khách Hàng

Xem toàn bộ 83 trang tài liệu này.

Doanh số này phản ánh số tiền mà NH thu được từ những KHCN đã vay vốn tại NH. Doanh số thu nợ cao cho thấy khả năng thu nợ của NH tốt cũng như tình hình trả nợ của KH đang sáng sủa.

DSTNCN trong kỳ = DNCN đầu kỳ + DSCVCN trong kỳ - DNCN cuối kỳ

Chỉ tiêu về dư nợ tín dụng cá nhân

- Dư nợ tín dụng cá nhân

Là số nợ cho KHCN vay nhưng chưa thu về được, số tiền này còn trong thời hạn vay gọi là dư nợ trong hạn, nằm ngoài thời hạn cho vay gọi là dư nợ quá hạn. Chỉ tiêu này phản ánh sự mở rộng về quy mô của hoạt động tín dụng cá nhân.

Dư nợ CN cuối kỳ = DNCN đầu kỳ + DSCVCN trong kỳ - DSTNCN trong kỳ

-Tỷ lệ tăng trưởng tín dụng cá nhân

Tỷ lệ tăng trưởng TDCN = (DNCN kỳ sau- DNCN kỳ trước)/DNCN kỳ trước

- Nếu tỷ lệ này >1 : dư nợ tín dụng cá nhân có sự tăng trưởng. Chỉ tiêu này càng lớn nghĩa là quy mô tín dụng cá nhân ngày càng lớn.

- Nếu tỷ lệ này =1: quy mô tín dụng kỳ sau như kỳ trước đó

- Nếu tỷ lệ này <1 : quy mô tín dụng kỳ sau thu hẹp so với kỳ trước

- Tỷ lệ dư nợ tín dụng cá nhân

Dư nợ CN

Tỷ lệ dư nợ KHCN =

Tổng dư nợ tín dụng

Tỷ lệ này phản ánh cơ cấu dư nợ TDCN chiếm bao nhiêu phần trăm trong tổng dư nợ của NH. Tỷ lệ này càng cao cho thấy quy mô TDCN của NH càng lớn.

Chỉ tiêu về nợ quá hạn

Nợ quá hạn KHCN là số tiền mà KHCN vay mà không trả hoặc chưa trả được khi đã đến hạn trả nợ nếu không được giám đốc ngân hàng cho phép gia hạn nợ.

- Tỷ lệ nợ quá hạn:

Nợ quá hạn

Tỷ lệ nợ quá hạn =

Tổng dư nợ tín dụng

Tỷ lệ này phản ánh sự an toàn trong hoạt động của các NH, theo quy định của NHNN, tỷ lệ này ở dưới mức 3% sẽ đảm bảo cho mức độ lành mạnh của hoạt động TD

- Tỷ lệ nợ quá hạn KHCN

Tỷ lệ nợ quá hạn KHCN =

Nợ quá hạn KHCN

Tổng dư nợ KHCN

Việc xác định tỷ lệ nợ quá hạn là yếu tố rất quan trọng trong việc đánh giá chấtlượng TDCN của ngân hàng, nhằm phản ánh những khoản cho vay có khả năng hoàntrả kém. Nếu tỷ lệ này thấp là tốt, hầu hết các khoản tín dụng đều sinh lãi và có khảnăng thu hồi. Ngược lại, nếu tỷ lệ này cao thì ngân hàng cần có những biện pháp kiểmsoát nợ quá hạn, hạn chế những rủi ro có thể mất vốn.

Chỉ tiêu về lợi nhuận hoạt động tín dụng trung dài hạn.

Chỉ tiêu này phản ánh khả năng sinh lời của các khoản TDCN của NH, cho biết một đồng dư nợ cho KHCN vay mang lại bao nhiêu đồng lợi nhuận. Tỷ lệ cao cho thấy lợi nhuận TDCN lớn, chất lượng cao.

Lợi nhuận từ hoạt động TDCN

Mức đóng góp của TDCN =

Tổng lợi nhuận trước thuế của NH

Chỉ tiêu này cho biết mức độ đóng góp của hoạt động TDCN vào toàn bộ kết quả hoạt động kinh doanh của NH. Nếu tỷ lệ này ở mức cao phản ánh chất lượng tín dụng khả quan nhưng cũng đồng nghĩa với việc NH chấp nhận đối mặt với nguy cơ rủi ro tiềm tàng.

Để đánh giá chất lượng TDCN thì không thể chỉ căn cứ vào một chỉ tiêu đơn lẻ mà phải sử dụng tổng hợp một hệ thống các chỉ tiêu để có thể đưa ra kết luận một cách chính xác và xác thực nhất.

1.3.4.2 Trên góc độ khách hàng

Để đánh giá chất lượng tín dụng cá nhân về phía khách hàng chúng ta sẽ đánh giá sự hài lòng của khách hàng về tín dụng cá nhân.

a. Định nghĩa sự hài lòng của khách hàng

Hài lòng là phản ứng của khách hàng về sự khác biệt giữa mong muốn và mức độ cảm nhận sau khi sử dụng sản phẩm, dịch vụ (Tse và Wilton, 1988) hay hài lòng là phản ứng của người tiêu dùng khi được đáp ứng mong muốn (Oliver,1997).

b. Chất lượng sản phẩm, dịch vụ và sự hài lòng của khách hàng

Theo Cronin và Taylor (1992); Yavas et al (1997); Ahmad và Kamal (2002): Chất lượng sản phẩm, dịch vụ là nhân tố tác động nhiều nhất đến sự hài lòng của khách hàng. Vì vậy, muốn nâng cao sự hài lòng khách hàng, nhà cung cấp dịch vụ phải nâng cao chất lượng sản phẩm, dịch vụ - cái được tạo ra trước và quyết định đến sự hài lòng của khách hàng. Spreng và Mackoy (1996) cũng chỉ ra rằng chất lượng dịch vụ là tiền đề của sự hài lòng khách hàng.

Ngoài ra, cũng theo Cronin và Taylor (1992): những nhân tố như cảm nhận của KH về giá cả sẽ tác động đến sự hài lòng của KH. Giá cả được xem như nhận thức của người tiêu dùng về việc từ bỏ hoặc hy sinh một cái gì đó để được sở hữu một sản phẩm hoặc một dịch vụ (Zeithaml, 1988). Trong bối cảnh thị trường ngày càng cạnh tranh gay gắt và nhận định của KH về sản phẩm, dịch vụ có sự thay đổi, các nhà nghiên cứu đã xác định rằng giá cả và sự hài lòng khách hàng có mối quan hệ mật thiết với nhau (Patterson et al, 1997). Zeithaml and Bitner (2000) cho rằng giá của dịch vụ có thể ảnh hưởng rất lớn vào nhận thức về chất lượng dịch vụ, hài lòng và giá trị. Bởi sản phẩm dịch vụ có tính vô hình nên thường rất khó để đánh giá trước khi mua, giá cả thường được xem như công cụ thay thế mà nó ảnh hưởng vào sự hài lòng về dịch vụ mà người tiêu dùng sử dụng.

Ta thiết lập mô hình xem xét yếu tố then chốt tác động đến sự hài lòng khách hàng là chất lượng dịch vụ kế đến là yếu tố giá cả.

c. Mô hình nghiên cứu

Mô hình đo lường chất lượng dịch vụ được lựa chọn là mô hình SERVPERF, một biến thể của mô hình SERQUAL.

Mô hình SERVQUAL (Parasuraman, Zeithaml & Berry 1988) là mô hình nghiên cứu chất lượng dịch vụ phổ biến và được áp dụng nhiều nhất trong các nghiên cứu marketing nhằm khái quát hóa các tiêu chí đo lường chất lượng dịch vụ. Trong đó, chất lượng dịch vụ phụ thuộc vào cảm nhận của khách hàng đối với dịch vụ và sự cảm nhận này được xem xét trên nhiều yếu tố tạo thành thang đo gồm năm tiêu chí:

- Sự tin cậy (Reliability): khả năng cung cấp dịch vụ chính xác, đúng giờ và uy tín, tôn trọng các cam kết, giữ lời hứa với khách hàng

- Hiệu quả phục vụ (Responsiveness): khả năng giải quyết vấn đề nhanh chóng, xử lý hiệu quả các khiếu nại, sẵn sàng giúp đỡ KH và đáp ứng các yêu cầu của KH.

- Phương tiện hữu hình (Tangibles): là hình ảnh bên ngoài của cơ sở vật chất, trang thiết bị, công cụ…

- Sự đảm bảo (Assurance): là yếu tố tạo nên sự tin tưởng cho khách hàng, được cảm nhận thông qua sự phục vụ chuyên nghiệp, kiến thức chuyên môn giỏi, phong cách lịch thiệp và khả năng giao tiếp tốt của nhân viên phục vụ, nhờ đó khách hàng cảm thấy an tâm mỗi khi sử dụng dịch vụ của NH, tạo nên sự tin tưởng cho KH

- Sự cảm thông (Empathy): chính là sự quan tâm, chăm sóc đến từng cá nhân khách hàng, giúp cho khách hàng cảm thấy mình là “thượng khách” của ngân hàng

Sự tin cậy (Reliability)

Hiệu quả phục vụ (Responsiveness) Phương tiện hữu hình (Tangibles) Sự đảm bảo (Assurance)

Sự cảm thông (Empathy)

Mức độ cảm

nhận

Giá trị kỳ

vọng

Chất lượng dịch vụ cảm nhận

Sơ đồ 1. Mô hình SERVQUAL (Parasuraman, Zeithaml & Berry, 1988)

SERVQUAL được xây dựng trên quan điểm chất lượng dịch vụ cảm nhận là sự so sánh giữa các giá trị kỳ vọng và các giá trị mà khách hàng cảm nhận được khi sử dụng dịch vụ: Chất lượng dịch vụ = Mức độ cảm nhận – Giá trị kỳ vọng

SERVQUAL được thừa nhận như một thang đo có giá trị lý thuyết cũng như thực tiễn sau nhiều nghiên cứu kiểm định cũng như ứng dụng . Tuy nhiên, thủ tục đo lường SERVQUAL lại dài dòng. Do vậy, đã xuất hiện một biến thể của SERVQUAL là SERVPERF, mô hình cảm nhận (Perception model).

Mô hình SERVPERF được Cronin & Taylor (1992, dẫn theo Thongsamak, 2001) giới thiệu, xác định chất lượng dịch vụ bằng cách chỉ đo lường chất lượng dịch vụ cảm nhận. Chất lượng dịch vụ được phản ánh tốt nhất bởi chất lượng cảm nhận mà không cần có chất lượng kỳ vọng cũng như đánh giá trọng số của 5 thành phần.

Chất lượng dịch vụ = Mức độ cảm nhận

Lý do lựa chọn mô hình SERVPERF: so với SERVQUAL, mô hình SERVPERF có những ưu điểm nổi trội hơn như:

- Phần mong đợi của khách hàng trong mô hình SERVQUAL không bổ sung thêm thông tin gì từ phần cảm nhận của khách hàng (Babakus và Boller, 1992). Sự cảm nhận có thể định nghĩa và đo lường một cách dễ dàng dựa trên niềm tin của khách hàng về những dịch vụ họ đã sử dụng trong khi sự mong đợi có thể được hiểu theo nhiều cách và có thể được giải thích khác nhau đối với những tác giả và những nhà nghiên cứu khác nhau (Dasholkar, 2000; Babakus và Boller, 1992; Teas, 1993).

- Bằng chứng từ thực nghiệm của Cronin và Taylor khi thực hiện các nghiên cứu so sánh trong bốn lĩnh vực ngân hàng, kiểm soát sâu bệnh, làm khô và thức ăn nhanh; và các nghiên cứu của Parasuraman cũng cho thấy SERVPERF đều tốt hơn SERVQUAL.

- Bảng câu hỏi theo mô hình SERVPERF ngắn gọn hơn phân nửa so với SERVQUAL, không gây nhàm chán và mất thời gian cho người trả lời. Khái niệm sự kỳ vọng cũng khá mơ hồ đối với người trả lời (Phong và Thúy, 2007).

- Đo lường kỳ vọng của khách hàng là rất khó khăn.

Từ những phân tích trên , mô hình nghiên cứu đánh giá sự hài lòng của khách hàng về tín dụng cá nhân ngân hàng Á Châu chi nhánh Huế dựa trên 6 nhân tố tác

động với 24 biến quan sát6 bao gồm 5 nhân tố thuộc chất lượng dịch vụ (sự tin cậy, phương tiện hữu hình, hiệu quả phục vụ, sự cảm thông, sự đảm bảo) và nhân tố giá cả.

Thiết kế bảng hỏi: Bảng hỏi được thiết kế gồm 2 phần:

- Phần 1: Một số thông tin cá nhân của KH và thông tin về việc tham gia TDCN

- Phần 2: Thu thập đánh giá của KH về chất lượng TDCN và sự hài lòng của KH Thang đo: Hình thức đo lường được sử dụng trong nghiên cứu định lượng là thang đo do Rennis Likert (1932) giới thiệu, thang đo 5 mức độ phổ biến từ 1-5 để tìm hiểu mức độ đánh giá của người trả lời.

Phương pháp chọn mẫu: Kỹ thuật lấy mẫu ngẫu nhiên.

-Một số nghiên cứu về tín dụng cá nhân, cho vay KHCN trước đây

Các đề tài trước đây (xem phụ lục 3) đã hệ thống hóa lý thuyết về tín dụng ngân hàng, tín dụng dành cho KHCN và các vấn đề về chất lượng TDCN; nêu lên thực trạng và đánh giá chất lượng hoạt động TDCN tại NH nghiên cứu thông qua một loạt các chỉ tiêu hay phân tích tình huống thực tế, từ đó đưa ra các giải pháp cụ thể góp phần nâng cao chất lượng, mở rộng TDCN. Tuy nhiên, những nghiên cứu này chỉ dừng lại ở đánh giá chất lượng, hiệu quả TDCN đứng trên góc độ ngân hàng, chưa đánh giá sự hài lòng của KH khi tham gia TDCN tại NH. Do vậy, trong đề tài nghiên cứu này, tôi sẽ đánh giá chất lượng tín dụng KHCN trên 2 góc độ ngân hàng và cả khách hàng.

6 Xem phụ lục 1: Phiếu điều tra

Chương 2: Đánh giá chất lượng TDCN tại ngân hàng thương mại cổ phần Á Châu chi nhánh Huế

2.1. GIỚI THIỆU TỔNG QUAN VỀ NHTM Á CHÂU – ACB

2.1.1 Vài nét sơ lược về NHTM Á Châu – ACB

NHTM cổ phần Á Châu (ACB) được thành lập theo giấy phép số 0032/NH-GP do thống đốc NHNN Việt Nam cấp ngày 24/04/1993 và chính

thức đi vào hoạt động ngày 04/06/1993. Kể từ 31/12/2011 vốn điều lệ của ACB là 9.376.965.060.000 đồng.

Từ khi ra đời đến nay, ACB không ngừng mở rộng quy mô với mạng lưới hoạt động rộng khắp gồm 345 chi

nhánh và phòng giao dịch tại những vùng kinh tế phát triển trên toàn quốc. Tính đến ngày 31/08/2012 tổng số nhân viên của Ngân hàng Á Châu là 10.309 người. Cán bộ có trình độ đại học và trên đại học chiếm 93%, thường xuyên được đào tạo chuyên môn nghiệp vụ tại trung tâm đào tạo riêng của ACB.

Với tầm nhìn trở thành ngân hàng TMCP bán lẻ hàng đầu Việt Nam và chiến lượt cạnh tranh bằng sự khác biệt hóa, hiện nay ACB đã trở thành NH bán lẻ hàng đầu tại Việt Nam với hơn 200 sản phẩm và dịch vụ được đánh giá là một trong những NH cung cấp dịch vụ phong phú dựa trên nền tảng công nghệ hiện đại.

Sản phẩm dịch vụ chính của ACB gồm:

- Huy động vốn (nhận tiền gửi) bằng đồng Việt Nam, ngoại tệ và vàng.

- Sử dụng vốn (cung cấp tín dụng, đầu tư, hùn vốn liên doanh) bằng đồng Việt Nam, ngoại tệ và vàng.

- Các dịch vụ trung gian (thanh toán trong và ngoài nước, dịch vụ ngân quỹ, chuyển tiền kiều hối và chuyển tiền nhanh, bảo hiểm nhân thọ qua ngân hàng).

- Kinh doanh ngoại tệ và vàng.

- Phát hành và thanh toán thẻ tín dụng, thẻ ghi nợ.

ACB đã và đang khẳng định mình là một trong những NHTMCP hàng đầu Việt Nam, qua rất nhiều giải thưởng và bằng khen do Nhà nước và các tờ báo danh tiếng bình chọn như: Huân chương lao động hạng Nhì do Chủ tịch nước trao tặng; Cờ thi

đua của Chính Phủ, NH nhà nước; “Ngân hàng tốt nhất Việt Nam” do tạp chí Euromoney bình chọn7 vào các năm 1997, 2006, 2008, 2009, 2011, 2012; giải thưởng từ các tạp chí quốc tế uy tín Global Finance, The Asian Banker, AsiaMoney, FinanceAsia, The Asset, World Finance bình chọn là "Ngân hàng tốt nhất Việt Nam" và "Ngân hàng vững mạnh nhất Việt Nam" vào 3 năm 2009, 2010, 2011.

ACB không ngừng cải tiến chất lượng dịch vụ, gắn kết với khách hàng thông qua chất lượng dịch vụ cung ứng, đưa ra những bó sản phẩm khác nhau phù hợp từng đối tượng khách hàng, đồng thời gia tăng nhiều tiện ích cho khách hàng qua đầu tư công nghệ. ACB cũng đưa vào vận hành chức năng quản trị rủi ro, quản lý tài chính và quản trị nguồn nhân lực và triển khai chiến lược công nghệ thông tin giai đoạn 2011- 2020 với tiêu chí "vận hành an toàn và phát triển nhanh".

2.1.2 Ngân hàng TMCP Á Châu – Chi nhánh Huế

Ngân Hàng TMCP Á Châu chi nhánh Huế được thành lập theo quyết định số 904/QĐ-BPC ngày 29/11/2002. Ngày 24/06/2005 Ngân hàng được cấp giấy phép kinh doanh và đi vào hoạt động chính thức ngày 22/07/2005.

Địa chỉ : 01 Trần Hưng Đạo, TP. Huế, tỉnh Thừa Thiên Huế Điện thoại : 0543.571175 Fax : 0543.571234

Tại thời điểm đó, trên địa bàn tỉnh Thừa Thiên Huế đã có sự tham gia hoạt động của bốn NH Nhà nước và một số NHTMCP khác nên áp lực cạnh tranh khá lớn. ACB luôn cố gắng cải tiến, hoàn thiện, đưa ra các sản phẩm mới đáp ứng nhu cầu khách hàng và được biết đến như là một thương hiệu đáng tin cậy. ACB ngày càng khẳng định được vị thế của mình, NH tiếp tục mở thêm hai phòng giao dịch Phú Hội (30/09/2008) và An Cựu (09/06/2011) nhằm đưa NH đến gần với KH hơn.

* Phòng giao dịch Phú Hội – Huế:

+ Địa chỉ : 30 Hùng Vương, P.Phú Hội, TP.Huế

+ Điện thoại : 054.3936639 + Fax : 054.3936937

* Phòng giao dịch An Cựu - Huế

+ Địa chỉ : 100 Hùng Vương, P.Phú Nhuận, TP.Huế

7 Giải thưởng được bình chọn dựa trên các tiêu chí: doanh số giao dịch; tính đối mới và năng lực lãnh đạo; định mức tín nhiệm; chất lượng tài sản có và lợi nhuận; các hệ số về hiệu quá hoạt động.

+ Điện thoại : 054.388369 + Fax : 054.3883696

Tổ chức bộ máy và chức năng, nhiệm vụ các phòng ban:

Cơ cấu tổ chức ngân hàng ACB chi nhánh Huế (xem sơ đồ tổ chức ở phụ lục 4)

+ Ban giám đốc: điều hành toàn bộ hoạt động của chi nhánh, xây dựng, thực hiện, kiểm tra các chương trình hành động để hoàn thành kế hoạch do Tổng giám đốc giao cho.

+Bộ phận KHCN, trong đó có bộ phận tư vấn tài chính cá nhân (PFC): hoàn thiện, phát triển các sản phẩm dịch vụ cho KHCN: Lập kế hoạch kinh doanh, tìm kiếm KH, phát hiện nhu cầu của KH để từ đó tư vấn các sản phẩm và dịch vụ phù hợp, đánh giá KH, thu thập các thông tin ban đầu để phục vụ việc thẩm định sau này, giới thiệu cho KH các sản phẩm dịch vụ và quảng cáo thương hiệu của NH cũng như của chi nhánh, hướng dẫn KH hoàn tất thủ tục nhanh chóng và thuận tiện.

+ Bộ phận KHDN: thực hiện các sản phẩm, dịch vụ KHDN và DNTN như mở tài khoản và thanh toán, cho vay phục vụ SXKD, thực hiện các dịch vụ thanh toán quốc tế, bảo lãnh trong nước… bộ phận này sẽ lập kế hoạch kinh doanh, tìm kiếm khách hàng, đánh giá khách hàng doanh nghiệp.

+ Bộ phận hỗ trợ nghiệp vụ: thực hiện các chức năng hổ trợ công tác nghiệp vụ chuyên môn cho các bộ phận: Theo dõi hồ sơ vay, quản lý KH, tư vấn sản phẩm cho KH tiền vay và tiền gửi, lập và thực hiện hợp đồng, thẩm định TSĐB, xử lý NQH,…

+Phòng giao dịch – Ngân quỹ: gồm hai bộ phận chính là Kế Toán- Ngân Quỹ, có chức năng tiếp xúc, giao dịch khách hàng, thực hiện việc thu chi; kinh doanh vàng, các loại ngoại tệ và trực tiếp hạch toán kế toán, hạch toán thống kê và thanh toán theo quy định.

+ Bộ phận Hành chính: với các chức năng chính là xây dựng các quy chế tổ chức NH, quản lý về số lượng, chất lượng, hồ sơ toàn bộ cán bộ, nhân viên; xây dựng kế hoạch lao động tiền lương; quản lý quỹ tiền lương trong NH, xây dựng nội quy lao động, thoả ước lao động tập thể… Bộ phận kế toán: trực tiếp hạch toán kế toán, hạch toán thống kê.

+ Bộ phận kiểm toán nội bộ: do Hội sở chính cử đến để thực hiện các công việc sau: giám sát các hoạt động tại đơn vị, kiểm tra nghiệp vụ, lập báo cáo…

2.1.3 Kết quả hoạt động kinh doanh NH ACB chi nhánh Huế giai đoạn 2008– 2012

Ngàn đồng

160.000.000

137.965.942

89.898.209

74.296.040

81.725.644

64.266.075

118.591.000

54.140.873

62.590.604

68.849.665

75.734.631

54.140.873 11.705.436 12.875.980 14.163.578 19.104.172

140.000.000

![]()

120.000.000 Thu nhập

100.000.000

80.000.000

60.000.000

40.000.000

20.000.000

0

2.008 2.009 2.010 2.011 2.012

Chi phí

![]()

![]()

Tổng lợi nhuân trước thuế

Năm

Hình 2.1: Biểu đồ lợi nhuận NH ACB- Huế 2008-2012

Nhìn vào biểu đồ lợi nhuận của ngân hàng ACB – chi nhánh Huế trong khoảng thời gian 2008-2012 ta thấy thu nhập của chi nhánh không ngừng tăng lên qua mỗi năm. Cụ thể năm 2009 thu nhập tăng 15,6% so với năm 2008 (tương ứng 10.029,9 triệu đồng), trong giai đoạn 2009-2011, tăng với tốc độ khá ổn định, mỗi năm tăng 10%, năm 2011, thu nhập của chi nhánh đạt 89.898,2 triệu đồng. Đến năm 2012, thu nhập tăng so với năm 2011 hơn 48 tỷ đồng (tương ứng 53,47%).

Xét về mặt chi phí, năm 2009, tổng chi phí của ngân hàng ACB- Huế 62.590,6 triệu đồng, tăng so với năm 2008 8.449,7 triệu đồng tương ứng 15,6%. Cũng như thu nhập, chi phí trong giai đoạn 2009-2011 tăng khá đồng đều, mỗi năm chi phí tăng 10%. Tổng chi phí trong năm 2011 là 75.734,6 triệu đồng, năm 2012 chi phí tăng so với năm 2011 56,6% ( tương ứng với 4.940,6 triệu đồng).

Về lợi nhuận:

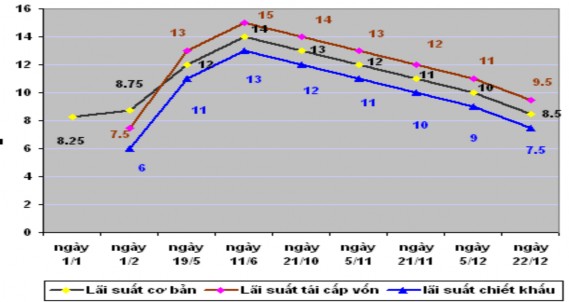

Năm 2008: Khủng hoảng kinh tế đã tạo nên sức ép lớn đối với hoạt động của các ngân hàng, trong đó có NH ACB- Huế. Lạm phát tăng cao (năm 2008: 19,89%) và những biến động quá nhanh và quá lớn của lãi suất trong năm đã khiến các NH luôn ở thế bị động. Những tháng đầu năm mức lãi suất tăng liên tục với mức đỉnh lãi suất cho vay đạt 23%-24%/năm và đỉnh lãi suất huy động cũng đạt 20%/năm vào thời điểm giữa năm. Nhưng đến cuối năm, lãi suất giảm một cách nhanh chóng. NHNN đã 8 lần

điều chỉnh lãi suất cơ bản sau 2 năm 2 tháng duy trì lãi suất cơ bản ở mức 8,25% (từ 1/12/2005 đến 1/2/2008).Mặc dù trong hoàn cảnh khó khăn này, ACB nói chung và chi nhánh Huế nói riêng luôn thích ứng nhanh với thị trường, giữ thế chủ động, thực hiện đồng bộ các giải pháp để phát triển và đảm bảo khả năng thanh toán, hơn nữa NH đã thực hiện nghiêm túc chỉ đạo của chính phủ và NHNN nhằm kiềm chế lạm phát. Tổng lợi nhuận trước thuế của chi nhánh trong năm này đạt mức 10.125,2 triệu đồng.

Hình 2.2: Diễn biến lãi suất năm 2008

Năm 2009: Thành công của nền kinh tế Việt Nam trong năm này là kiềm chế được lạm phát (chưa tới 7%) tuy nhiên việc duy trì lãi suất cơ bản ở mức 7% khá lâu khiến cho hoạt động NH có nhiều lúc rất khó khăn do chênh lệch đầu vào với đầu ra trong hoạt động tín dụng quá thấp. Mặc dù vậy, nhưng hệ thống NH vẫn cố gắng phát huy vai trò là kênh truyền dẫn vốn cho nền kinh tế, với chính sách tiền tệ nới lỏng và các biện pháp kích thích tài chính kinh tế của chính phủ yêu cầu NH cần có một quy trình kiểm soát chặt chẽ hiệu quả đồng vốn và thận trọng hơn với các khoản cho vay. Kết thúc năm tài chính, tổng lợi nhuận trước thuế của NH ACB- Huế là 11.705 triệu đồng, tăng 15,6% so với năm 2008 ( tương ứng với 1,58 tỷ đồng).

Năm 2010: Lạm phát trong năm ở mức hai chữ số (11,75%), kinh tế trong nước tăng trưởng cao. Trong 10 tháng đầu năm, lãi suất cơ bản và lãi suất tái cấp vốn ổn định ở mức 8%/năm, NHNN điều hành linh hoạt nghiệp vụ thị trường mở và giám sát việc thực hiện các tỷ lệ an toàn của TCTD, đã điều tiết lãi suất huy động và cho vay

giảm dần theo chỉ đạo của Chính phủ (đến cuối tháng 10, lãi suất huy động VND bình quân 10,44%/năm, cho vay 13,18%/năm). Hai tháng cuối năm, NHNN điều chỉnh lãi suất cơ bản và tái cấp vốn tăng 1%/năm, kết hợp với điều hành chặt chẽ lượng tiền cung ứng, quy định trần lãi suất huy động VND 14%/năm để ổn định thị trường tiền tệ, đã làm tăng lãi suất thị trường và giảm cầu tín dụng. Tổng lợi nhuận trước thuế chi nhánh đạt được 12.876 triệu đồng, tăng so với năm 2009 1.170,5 triệu.

Hình 2.3: Biểu đồ lạm phát Việt Nam 2011-2012

Năm 2011: NHNN cắt giảm cung tiền và giảm tăng trưởng tín dụng đột ngột gây ra hệ quả lãi suất cho vay và nợ xấu tăng cao, thanh khoản của hệ thống NH căng thẳng, thị trường chứng khoán suy kiệt, thị trường BĐS đóng băng, nhưng lạm phát thực tế vẫn ở mức quá cao (trên 18%). Tuy nhiên vượt qua thách thức, NH vẫn trụ vững vị thế của mình, giữ tốc độ tăng trưởng lợi nhuận 10% so với năm 2010.

Năm 2012:Tình hình kinh tế đã được cải thiện nhiều so với năm 2011. Lạm phát giảm đáng kể, giúp chính phủ có cơ sở hạ lãi suất 6 lần trong năm. Tình trạng thâm hụt ngân sách và tụt giá tiền đồng cũng gần như được chế ngự. Lợi nhuận của NH Á Châu Huế tăng 34,9% so với năm 2011, tổng lợi nhuận trước thuế đạt được hơn 19 tỷ đồng.

Tóm lại, trong giai đoạn 2008- 2012, trong hoàn cảnh kinh tế Việt Nam và thế giới gặp nhiều khó khăn, nhưng với chỉ đạo của NHNN, các giải pháp đồng bộ của ngân hàng, nổ lực của toàn thể lãnh đạo và nhân viên, NH vẫn đạt được kết quả kinh doanh khả quan, tăng trưởng tốt. Đây là một kết quả đáng được khích lệ và phần nào chứng tỏ tiềm lực, uy tín của ngân hàng ACB- chi nhánh Huế .