VCB-Digibank trên trình duyệt web, VCB-Digibank trên app, Ngừng dịch vụ VCB- Digibank trên trình duyệt web, VCB-Digibank trên app.”

- Tiếp nhận yêu cầu, kiểm tra thông tin cho khách hàng, giải đáp các thắc mắc, làm tra soát đối với các trường hợp giao dịch bị lỗi.

2.3. Thực trạng chất lượng dịch vụ ngân hàng số dành cho KH cá nhân của Vietcombank

“Để đánh giá chất lượng dịch vụ ngân hàng số dành cho KH cá nhân, tác giả đã tiến hành khảo sát 200 khách hang cá nhân của Vietcombank về dịch vụ ngân hàng số bằng bảng câu hỏi, nội dung các câu hỏi xoay quanh 6 tiêu chí định tính đã được phân tích ở chương 1, ngoài ra để làm rõ thêm một số vấn đề sau:

- . Đặc diểm đối tượng khách hàng đang sử dụng dịch vụ ngân hàng số tại Vietcombank

-.. Khách hàng tiếp cận với ngân hàng số qua nguồn thông tin nào

- .. Đánh giá của khách hàng về chất lượng dịch vụ ngân hàng số mà Vietcombank cung cấp

Tác giả đã tiến hành gửi phiếu câu hỏi tại một số địa điểm giao dịch trên khu vực Hà Nội đã có 200 khách hàng trả lời phiếu câu hỏi và kết quả đạt được như sau:””

2.3.1. Đặc tính thiết kế

Có thể bạn quan tâm!

-

Kinh Nghiệm Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Các Ngân Hàng Thương Mại Và Bài Học Cho Vietcombank

Kinh Nghiệm Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Các Ngân Hàng Thương Mại Và Bài Học Cho Vietcombank -

Tổng Quan Về Ngân Hàng Tmcp Ngoại Thương Việt Nam (Vietcombank)

Tổng Quan Về Ngân Hàng Tmcp Ngoại Thương Việt Nam (Vietcombank) -

Sms Banking: Cho Phép Khách Hàng Thực Hiện Các Tính Năng Sau:

Sms Banking: Cho Phép Khách Hàng Thực Hiện Các Tính Năng Sau: -

Đánh Giá Chất Lượng Theo Ý Kiến Của Khách Hàng

Đánh Giá Chất Lượng Theo Ý Kiến Của Khách Hàng -

Định Hướng Và Mục Tiêu Về Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Vietcombank

Định Hướng Và Mục Tiêu Về Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Vietcombank -

Giải Pháp Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Vietcombank

Giải Pháp Nâng Cao Chất Lượng Dịch Vụ Ngân Hàng Số Dành Cho Khách Hàng Cá Nhân Tại Vietcombank

Xem toàn bộ 107 trang tài liệu này.

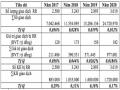

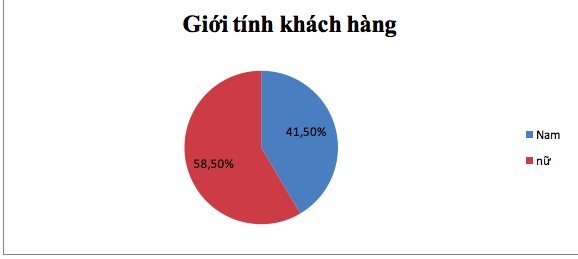

Biểu đồ 2.1: Khảo sát giới tính khách hàng

Nguồn: tác giả tổng hợp

Trong cuộc khảo sát ta thấy số lượng khách nữ sử dụng dịch vụ nhiều hơn khách hàng nam. Cụ thể khách hàng nữ chiếm 58,5% còn khách hàng nam là 41,5%

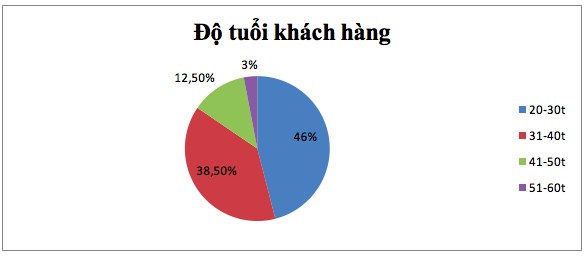

Biểu đồ 2.2: Khảo sát độ tuổi khách hàng

Nguồn: tác giả tổng hợp

“Từ biểu đồ trên ta cũng có thể nhận ra khách hang sử dịch dịch vụ của Vietcombank có sẽ có độ tuổi giao động từ 20 tuổi cho đến 60 tuổi. Phần lớn nhóm khách hàng từ 20 đến 30 tuổi là sử dụng nhiều nhất. Sau đó là đến nhóm khách hàng từ 31 đến 40 tuổi, tiếp theo là đến nhóm khách hàng từ 41 đến 50 tuổi và cuối cùng là nhóm khách hàng từ 51 đến 60 tuổi. Từ đó ta thấy đối với dịch vụ ngân hàng số khách hàng trẻ sẽ có xu hướng sử dụng nhiều hơn. Vì những người trẻ họ thường tiếp thu học hỏi những các mới nhanh hơn so với lứa tuổi trung niên. Họ rất nhạy bén với cái mới nên vì vậy lượng khách hàng từ 20 cho đến 30 tuổi chiến đến 46%.

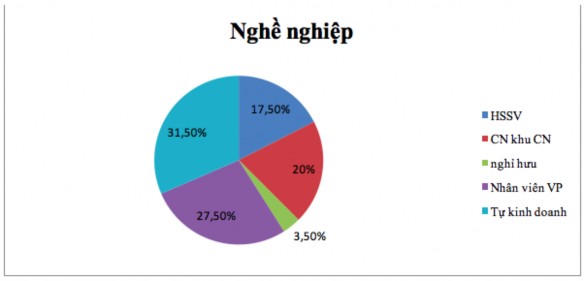

Biểu đồ 2.3: Khảo sát nghề nghiệp khách hàng

Nguồn: tác giả tổng hợp

Về nghề nghiệp ta cũng có thể thấy phần lớn khách hàng sử dụng dịch vụ ngân hang số của Vietcombank là những người trẻ và đã có công việc ổn định. Từ biểu đồ ta có thể thấy khách hàng kinh doanh tự do là lượng khách hàng sử dụng nhiều nhất. Vì tính chất công việc của họ cần phái giao dịch rất là nhiều ví dụ như chuyển khoản thanh toán tiền hàng hay nhận tiền qua tài khoản thông qua các giao dịch bán hàng cho khách. Chính tính chất công việc cộng thêm với những tiện ích mà dịch vụ ngân hàng số mang lại họ sẽ ưu tiên lựa chọn sử dụng dịch vụ này nhiều hơn. Như trên biểu đồ ta cũng có thể thấy là nhóm khách hàng này chiếm tỷ lệ là 31,5%. Tiếp theo sau và chiếm tỷ lệ cũng không nhỏ là nhóm nhân viên văn phòng. Nhóm nhân viên văn phòng sử dụng dịch vụ này chủ yếu dùng để nhận lương, thanh toán chuyển khoản hoặc mua vé máy bay, vé xem phim. Đây có thể nói cũng là nhóm khách hàng tiềm năng mà ngân hàng đang hướng đến vì nhu cầu sử dụng dịch vụ rất cao chiếm 27,5%. Tiếp theo là nhóm công nhân tại các khu công nghiệp. Nhóm khách hang này thì nhu cầu sử dụng cũng sẽ giống với mục đích sử dụng của nhóm nhân viên văn phòng nhưng những tính năng họ sử dụng nhiều hơn là thanh toán hoá đơn tiền điện tiền nước, nạp tiền điện thoại và chuyển khoản,…Nhóm cũng chiếm tỷ lệ khá cao là 20%. Hai nhóm cuối cùng là học sinh sinh viên và người đã nghỉ hưu. Hai nhóm này thì hầu như thu nhập sẽ thấp và nhu cầu sử dụng cũng sẽ ít hơn các nhóm trên. Học sinh sinh viên thường là chưa có thu nhập ổn định và đi làm những công việc part time, mở tài khoản chủ yếu là để nhận tiền của bố mẹ chuyển để đóng tiền học hoặc sinh hoạt phí. Còn với nhóm khách hàng đã nghỉ hưu thì họ mở tài khoản cũng chỉ có mục đích là nhận tiền lương hưu và sẽ có xu hướng là rút tiền mặt để sử dụng luôn thay vì thực hiện thanh toán mua sắm trên các ứng dụng thương mại điện tử. Bên cạnh đó họ tiếp cận với công nghệ không được nhanh nhạy như giới trẻ nên nhu cầu sử dụng ngân hàng số là thấp. Như ta có thể thấy trên biểu đồ lượng khách hàng này là ít nhất chiếm 3,5%.

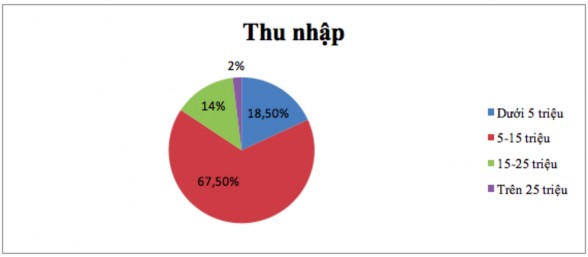

Biểu đồ 2.4: Khảo sát thu nhập khách hàng

Nguồn: tác giả tổng hợp

“Nhìn qua biểu đồ thấy khách hàng sử dụng dịch vụ có thu nhập từ 5-15tr chiếm nhiều nhất 67,5%; dưới 5tr chiếm 18,5%; từ 15-25tr chiếm 14% và trên 25tr chiếm 2%.”

2.3.2. Chất lượng thông tin và sự tin cậy

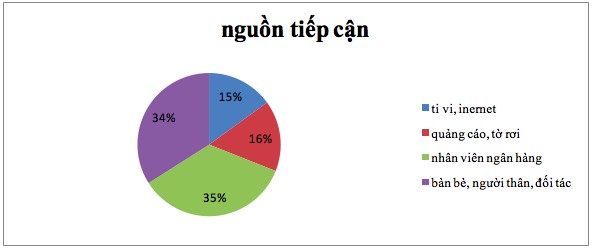

Biểu đồ 2.5: Khảo sát nguồn tiếp cận của khách hàng

Nguồn: tác giả tổng hợp

“Phần lớn khách hàng biết đến dịch vụ ngân hàng số thông qua sự giới thiệu của nhân viên ngân hàng 35% và qua bạn bè, người thân và đối tác chiếm 34%. Quảng cáo, ti vi, internet chỉ chiếm 15% và 16%. Qua đó cho thấy sự tận tình của nhân viên ngân hàng đóng vai trò rất quan trọng để khuyến khích khách hàng sử dụng dịch vụ. Mặt khác chất lượng dịch vụ tốt thì khách hàng mới giới thiệu cho người thân của mình sử dụng. Điều đó phần nào chứng minh việc đề cao chất lượng dịch vụ là rất quan trọng.

Bên cạnh đó trên website của Vietcombank, các mục giới thiệu, lợi ích, tính năng, biểu phí, hướng dẫn sử dụng của từng dịch vụ được cung cấp trên kênh ngân hàng số đều được Vietcombank cập nhập tạo sự thuận tiện cho khách hàng trong quá trình tiếp cận nguồn thông tin, tham khảo các tính năng mà dịch vụ ngân hàng số của Vietcombank đem lại.

Hình 2.4: Thông tin dịch vụ ngân hàng số trên website của Vietcombank

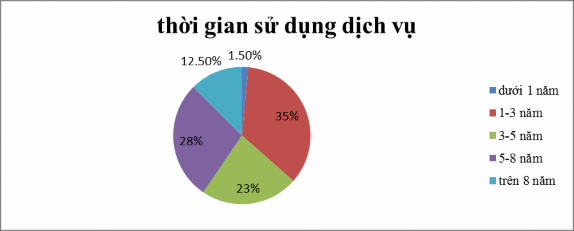

Biểu đồ 2.6: Khảo sát thời gian sử dụng dịch vụ của khách hàng

Nguồn: tác giả tổng hợp

Nhìn vào biểu đồ ta thấy khách hàng sử dụng dịch vụ Vietcombank đã có thâm niên. Phần lớn khách hàng sử dụng dịch vụ Vietcombank có thời gian từ 1-3 năm chiếm 35%, từ 5-8 năm chiếm 28%, từ 3-5 năm chiếm 23%. Trên 8 năm cũng có tỷ trọng cao 12,5%. Qua đây thấy rõ là Vietcombank có lượng khách hàng sử dụng lâu dài khá lớn. Đây là một ưu thế mà Vietcombank đang năm giữ, cần được phát huy và càng cần phát triển dịch vụ để khách hàng ngày càng tin tưởng vào sự lựa chọn của mình.”

2.3.3. Dễ sử dụng

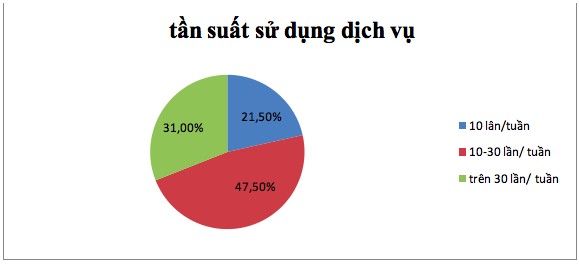

Biểu đồ 2.7 : Khảo sát tần suất sử dụng dịch vụ

Nguồn: tác giả tổng hợp

Nhìn trên biểu đồ ta có thể thấy tần suất sử dụng dịch vụ ngân hàng số của khách hàng cũng khá là thường xuyên. Từ 10 đến 30 lần trên tuần chiến tỷ trọng cao nhất lên đến 47,5%. Từ đó chứng tỏ lượng khách hàng cũng đã dần làn quen với việc không chi tiêu bằng tiền mặt nữa mà chuyển sang sử dụng dịch vụ ngân hàng số. Do tỷ trọng khách hàng sử dụng dịch vụ tăng lên khá lớn vì vậy ngân hàng nên đảm bảo hệ thống máy chủ luôn trong tình trạng hoạt động bình thường để không xảy ra các lỗi như giao dịch không thành công nhưng tài khoản vẫn bị trừ tiền, hoặc xảy ra các lỗi như time out,long… từ gây mất lòng tin từ phía khách hàng.

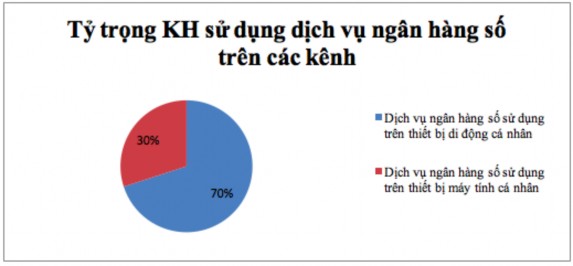

Biểu đồ 2.8: Tỷ trọng KH sử dụng dịch vụ ngân hàng số trên hai kênh trên thiết bị di động cá nhân và trên thiết bị máy tính cá nhân

Từ biểu đồ trên ta có thể thấy tỷ trọng khách hàng sử dụng dịch vụ ngân hàng số trên thiết bị di động cá nhân chiếm 70% nhiều hơn hẳn so với sử dụng trên thiết bị máy tính cá nhân. Nhưng hiện nay một số tính năng trên Digiapp và Digiweb chưa được Vietcombank đồng nhất ví dụ như tính năng liên kết ví điện tử, thay đổi tài khoản mặc định gắn với thẻ, thay đổi mật khẩu,… chỉ sử dụng được trên Digiweb tạo sự bất tiện cho khách hàng trong quá trình sử dụng nhất là đối với KH lớn tuổi.

2.3.4. Tính bảo mật

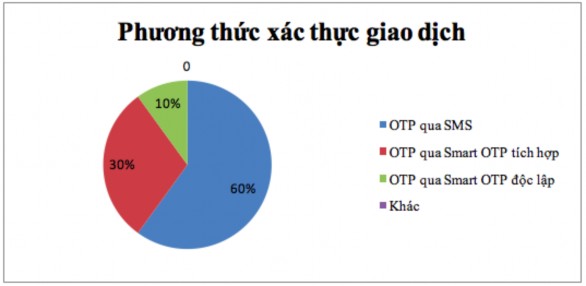

Biểu đồ 2.9: Khảo sát phương thức xác thực giao dịch

Nguồn: tác giả tổng hợp

Hiện tại phương thức xác thực SMS OTP là phương thức vẫn được khách hàng sử dụng nhiều nhất do tính tiện dụng của nó. Đối với phương thực SMS OTP khách hàngb sẽ chuyển tối đa được 100 triệu 1 ngày và 50 triệu 1 lần, ngân hàng sẽ gửi mã OTP qua điện thoại cho khách hàng khi đến bước xác thực. Với sự tiện lợi đó hầu như các khách hàng đều ưu tiên sử dụng. Tỷ lệ khách hàng sử dụng xác thực giao dịch qua SMS chiếm tỷ lệ cao 60% trong khi các phương thức còn lại chiếm tỷ lệ khá. Nhưng phương thức xác thực này không có tính bảo mật quá cao. Khi sử dụng Smart otp ngân hàng yêu cầu khách hàng cần phải đặt mật khẩu cho thiết bị và mật khẩu cho dịch vụ nữa nên vì vậy nó có tính bảo mật hơn so với SMS OTP. Do vậy hạn mức chuyển khoản đối với phương thức này cũng cao hơn là 3 tỷ 1 ngày đỗi với khách hàng thường và 10 tỷ đối với khách hàng vip (chính là khách hàng có thẻ visa priority). Qua đây ta có thể thấy ngân hàng cũng đang tăng tính bảo mật để giảm thiểu rủi ro khi khách hang mất thiết bị

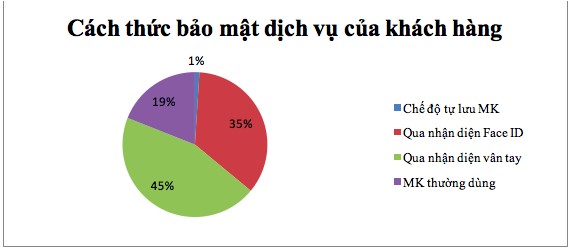

Biểu đồ 2.10: Cách thức nào để đăng nhập dịch vụ

Nguồn: tác giả tổng hợp

“Nhìn vào biểu đồ ta thấy, khách hàng đã chú trọng tới việc bảo mật thông tin của mình. Phần lớn khách hàng thích cách thức đăng nhập qua nhận diện cá nhân như vân tay, face ID chiếm tỷ trọng 45% và 35%. Còn các thông thường là nhập mật khẩu vẫn sử dụng nhưng chiếm tỷ trọng ít hơn 19%. Chỉ có 1% khách hàng lựa chọn chế độ lưu mật khẩu.”

Về cơ cấu tổ chức và rà soát quản trị rủi ro, Vietcombank thường xuyên rà soát, kiện toàn bộ máy quản trị rủi ro phù hợp với nguyên tắc ba tuyến bảo vệ: