Xét giả thuyết H0: Phương sai không đổi

H1: Phương sai thay đổi

Hình 4.6 Kết quả kiểm định phương sai thay đổi (biến phụ thuộc là ROE)

. xttest0

Breusch and Pagan Lagrangian multiplier test for random effects

roe [bank, t] = Xb + u[bank] + e[bank, t]

Estimated results:

Var | sd = sqrt(var) | |

roe | .0042939 | .0655279 |

e | .002028 | .045033 |

u | .0009952 | .0315471 |

Có thể bạn quan tâm!

-

Lược Khảo Các Nghiên Cứu Thực Nghiệm Liên Quan Đến Tỷ Suất Sinh Lợi Của Ngân Hàng

Lược Khảo Các Nghiên Cứu Thực Nghiệm Liên Quan Đến Tỷ Suất Sinh Lợi Của Ngân Hàng -

Tóm Tắt Cách Tính Các Biến Và Sự Kỳ Vọng Dấu Của Các Biến Trong Mô Hình

Tóm Tắt Cách Tính Các Biến Và Sự Kỳ Vọng Dấu Của Các Biến Trong Mô Hình -

Kết Quả Hồi Quy Của Các Yếu Tố Tác Động Đến Tỷ Suất Sinh Lợi Nhtm Việt Nam Được Đại Diện Bởi Roa

Kết Quả Hồi Quy Của Các Yếu Tố Tác Động Đến Tỷ Suất Sinh Lợi Nhtm Việt Nam Được Đại Diện Bởi Roa -

Thể Hiện Tương Quan Giữa Dư Nợ Cho Vay Của Các Ngân Hàng Được Đo Lường Bởi Tỷ Lệ Giữa Cho Vay Trên Tổng Tài Sản Với Roa Và Roe Trung Bình

Thể Hiện Tương Quan Giữa Dư Nợ Cho Vay Của Các Ngân Hàng Được Đo Lường Bởi Tỷ Lệ Giữa Cho Vay Trên Tổng Tài Sản Với Roa Và Roe Trung Bình -

Hạn Chế Của Bài Nghiên Cứu Và Gợi Ý Hướng Nghiên Cứu

Hạn Chế Của Bài Nghiên Cứu Và Gợi Ý Hướng Nghiên Cứu -

Số Liệu Của Các Ngân Hàng Thương Mại Việt Nam

Số Liệu Của Các Ngân Hàng Thương Mại Việt Nam

Xem toàn bộ 96 trang tài liệu này.

Test: Var(u) = 0

chibar2 (01) = 103.47 Prob > chibar2 = 0.0000

Nguồn: Chiết xuất từ kết quả nghiên cứu của tác giả

Nhìn vào hình 4.6, có thể thấy p_value < α nên bác bỏ giả thuyết H0 tức có hiện tượng phương sai thay đổi.

- Kiểm tra tự tương quan:

Xét giả thuyết H0: không có hiện tượng tự tương quan bậc 1 H1: có hiện tượng tự tương quan bậc 1

Hình 4.7 Kết quả kiểm định tự tương quan (biến phụ thuộc là ROE)

. xtserial roe size loan capital deposit gdp inf Wooldridge test for autocorrelation in panel data H0: no first-order autocorrelation

F( 1, 24) =

Prob > F =

13.707

0.0011

Nguồn: Chiết xuất từ kết quả nghiên cứu của tác giả Nhìn vào hình 4.7, có thể thấy p_value < α nên bác bỏ giả thuyết H0 tức có hiện tượng tự tương quan bậc 1.

Qua các kiểm định trên, tác giả thấy mô hình xảy ra hiện tượng phương sai thay đổi và tự tương quan. Do đó, phương pháp bình phương bé nhất tổng quát khả thi (FGLS) được sử dụng để khắc phục hiện tượng trên nhằm đảm bảo ước lượng thu được vững và hiệu quả.

Kết quả ước lượng từ mô hình với phương pháp hồi quy bình phương bé nhất tổng quát khả thi (FGLS).

Bảng 4.6 Kết quả hồi quy của các yếu tố tác động đến tỷ suất sinh lợi NHTM Việt Nam được đại diện bởi ROE theo phương pháp FGLS

Biến độc lập | Hệ số hồi quy |

β0 | -0.4760169* (0.000) |

SIZE | 0.0184966* (0.000) |

LOAN | 0.089023* (0.002) |

CAPITAL | -0.1185532*** (0.073) |

DEPOSITS | -0.1128856* (0.001) |

GDP | -0.0854165 (0.473) |

INF | 0.2237334** (0.021) |

Nguồn: Tổng hợp từ kết quả nghiên cứu của tác giả Vậy kết quả mô hình nghiên cứu đối với ROE có phương trình như sau: ROEit= -0.4760169 + 0.0184966SIZEit + 0.089023LOANit -

0.1185532CAPITALit - 0.1128856DEPOSITSit + 0.2237334INFit + εi

Biến SIZEit, LOANit, INFit tác động cùng chiều đến ROEit và có ý nghĩa thống kê với mức ý nghĩa tương ứng là 1%, 1% và 5%. Điều đó có nghĩa là khi biến Quy mô ngân hàng, cho vay, lạm phát tăng lên 1% sẽ làm tỷ suất sinh lợi ROE tăng lần lượt là 1.84966%; 8.9023% và 22.37334%.

Biến CAPITALit, DEPOSITSit tác động ngược chiều đến ROE và có ý nghĩa thống kê với mức ý nghĩa tương ứng là 10% và 1%. Điều đó có nghĩa là khi biến vốn chủ sở hữu trên tổng tài sản và tỷ lệ cho vay trên tổng tài sản tăng lên 1% sẽ làm tỷ suất sinh lợi ROE giảm 11.85532% và 11.28856%.

Biến GDPit có p_value = 0.473 nên không có ý nghĩa và không đưa vào công thức cuối cùng.

4.2.3.3 Tổng hợp kết quả nghiên cứu

Tôi tiến hành tổng hợp các kết quả nghiên cứu đạt được từ việc ước lượng phương trình hồi quy các yếu tố quyết định tỷ suất sinh lợi của ngân hàng thông qua hai đại diện cho tỷ suất sinh lợi là lợi nhuận sau thuế trên tổng tài sản và lợi nhuận sau thuế trên vốn chủ sở hữu trong bảng 4.7. Dựa vào bảng 4.7 có thể thấy rằng nhìn chung tuy các yếu tố đều có ảnh hưởng giống nhau đến hai cách đo lường tỷ suất sinh lợi, chẳng hạn như yếu tố quy mô ngân hàng, dư nợ cho vay, quy mô tiền gửi và tỷ lệ lạm phát; nhưng cơ bản là mỗi yếu tố đều có ảnh hưởng riêng biệt đến mỗi đại diện. Do vậy, việc đưa ra các hàm ý chính sách cũng như chiến lược tăng trưởng ngân hàng cũng cần phải xem xét đến mục tiêu là tăng đại diện nào trong tỷ suất sinh lợi để từ đó mới có thể tận dụng triệt để ảnh hưởng của các yếu tố đến từng cách đo lường tỷ suất sinh lợi.

Bảng 4.7 Tổng hợp kết quả nghiên cứu

ROA | ROE | |

SIZE | + | + |

LOAN | + | + |

CAPITAL | + | - |

- | - | |

GDP | Không có ý nghĩa | Không có ý nghĩa |

INF | + | + |

4.3 Thảo luận kết quả

4.3.1 Quy mô ngân hàng

SIZE - biến quy mô ngân hàng có mối tương quan dương với tỷ suất sinh lợi của các NHTM tại Việt Nam. Khi các yếu tố khác không đổi, nếu quy mô ngân hàng tăng 1% thì tỷ suất sinh lợi ROA sẽ tăng 0.07875% và ROE tăng 1.84966% . Kết quả này phù hợp với nghiên cứu của Molyneux và Thornton (1992), Bikker và Hu (2012), Goddard và các cộng sự (2004), Khizer Ali và các cộng sự (2011), Alper và Anbar (2011), Phạm Hữu Hồng Thái (2013) khi cho rằng lợi nhuận sẽ gia tăng từ tính hiệu quả kinh tế theo quy mô. Điều này rất phù hợp với tình hình thực tế của các NHTM tại Việt Nam hiện nay khi các ngân hàng đang cố gắng mở rộng mạng lưới, quy mô để đến thu hút khách hàng, gia tăng tỷ suất sinh lợi.

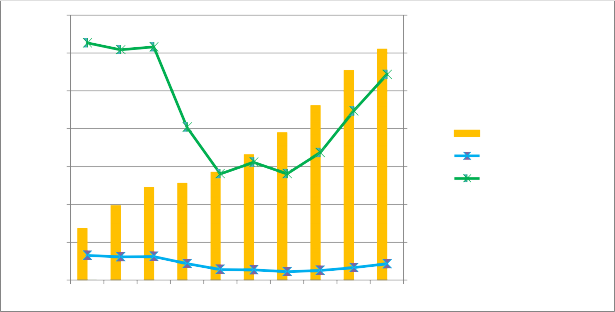

Ta có thể quan sát thực tế số liệu của các NHTM Việt Nam qua bảng 4.8 và biểu đồ 4.1 sau đây:

Bảng 4.8 Tổng tài sản, ROA và ROE trung bình của các NHTM Việt Nam giai đoạn 2009 - 2018

Tổng tài sản (tỷ đồng) | ROA | ROE | |

2009 | 68,336 | 1.30% | 12.54% |

2010 | 98,525 | 1.23% | 12.17% |

2011 | 122,647 | 1.24% | 12.33% |

2012 | 128,138 | 0.87% | 8.07% |

2013 | 142,631 | 0.56% | 5.61% |

2014 | 165,691 | 0.54% | 6.22% |

194,806 | 0.44% | 5.61% | |

2016 | 230,579 | 0.50% | 6.74% |

2017 | 277,056 | 0.66% | 8.94% |

2018 | 305,392 | 0.86% | 10.87% |

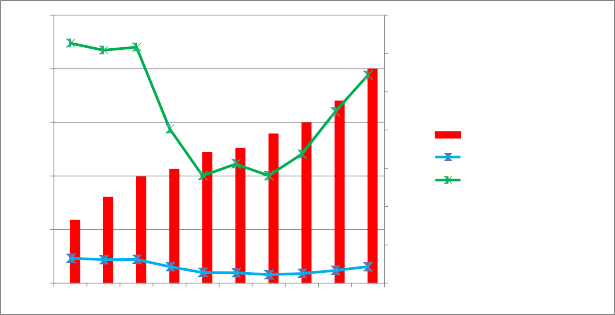

Nguồn: Báo cáo tài chính của các Ngân hàng Biểu đồ 4.1 Thể hiện tương quan giữa tổng tài sản của NHTM Việt Nam với ROA và ROE trung bình của các ngân hàng trong mẫu nghiên cứu từ 2009 – 2018

350,000

300,000

305,392

277,056

14%

12%

250,000

200,000

150,000

100,000

50,000

230,579

194,806

165,691

142,631

122,641728,138

98,525

68,336

10%

8%

6%

4%

2%

Tổng tài sản (tỷ đồng) ROA

ROE

- 0%

2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

Nguồn: Tính toán từ Báo cáo tài chính của các Ngân hàng Nhìn vào biểu đồ 4.1, ta thấy tổng tài sản đều tăng qua các năm, từ năm 2010 – 2011 tăng mạnh nhưng đến năm 2012, 2013 tăng ít hơn, và có xu hướng tăng mạnh trở lại từ năm 2014 đến 2018, tính đến năm 2018 tổng tài sản đã tăng hơn 4 lần so với năm 2009 trong 10 năm. Qua biểu đồ 4.1, ta có thể thấy tác động cùng chiều của tổng tài sản cùng chiều đối với ROA và ROE, đặc biệt từ năm 2015 – 2018 khi mà tốc độ tăng trưởng của tổng tài sản tăng lên thì thấy rò được sự tăng lên đáng kể của ROA

và đặc biệt ROE.

4.3.2 Quy mô vốn chủ sở hữu

CAPITAL - biến quy mô vốn chủ sở hữu mang giá trị dương đối với ROA với mức ý nghĩa 1% nhưng lại mang giá trị âm đối với ROE với mức ý nghĩa 10%. Cụ thể, trong điều kiện các yếu tố khác không đổi khi quy mô vốn chủ sở hữu tăng 1% thì ROA sẽ tăng 3.89172% và ROE giảm 11.85532%. Kết quả dương của ROA phù hợp với hầu hết các nghiên cứu của Sammy Ben Naceur (2003), Syfari (2012), Berger (1995), Trujillo – Ponce (2013), Phạm Hữu Hồng Thái (2013), Trần Việt Dũng (2014) và cấu trúc vốn mạnh sẽ làm tăng sự an toàn cho các khoản tiền gửi trong điều kiện nền kinh tế vĩ mô không ổn định đồng thời gia tăng sự tin tưởng của khách hàng trong quá trình huy động vốn trên thị trường. Điều này cũng phù hợp với tình hình thực tế của các NHTM tại Việt Nam hiện nay khi những lợi thế của vốn chủ sở hữu được phát huy. Kết quả âm của ROE phù hợp với nghiên cứu của Sherish Gul và các cộng sự (2011), Hồ Thị Hồng Minh và Nguyễn Thị Cành (2015).

Ta có thể quan sát thực tế số liệu của các NHTM Việt Nam qua bảng 4.9 và biểu đồ 4.2 sau đây:

Bảng 4.9 Vốn chủ sở hữu, ROA và ROE trung bình của các NHTM Việt Nam giai đoạn 2009 – 2018

Vốn chủ sở hữu (tỷ đồng) | ROA | ROE | |

2009 | 5,888 | 1.30% | 12.54% |

2010 | 8,032 | 1.23% | 12.17% |

2011 | 9,904 | 1.24% | 12.33% |

2012 | 10,618 | 0.87% | 8.07% |

2013 | 12,206 | 0.56% | 5.61% |

2014 | 12,556 | 0.54% | 6.22% |

2015 | 13,931 | 0.44% | 5.61% |

14,954 | 0.50% | 6.74% | |

2017 | 17,003 | 0.66% | 8.94% |

2018 | 19,993 | 0.86% | 10.87% |

25000

14%

19,993 12%

20000

17,003

14,954

9,90 10,618

4

6%

Vốn chủ sở hữu (tỷ đồng) ROA

ROE

Nguồn: Báo cáo tài chính của các Ngân hàng Biểu đồ 4.2 Thể hiện tương quan giữa vốn chủ sở hữu của NHTM Việt Nam với ROA và ROE trung bình của các ngân hàng trong mẫu nghiên cứu từ 2009 – 2018

10%

15000

13,931

12,20612,556

8%

5,888 4%

5000

2%

0

0%

2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

10000

8,032

Nguồn: Tính toán từ Báo cáo tài chính của các Ngân hàng

Nhìn vào biểu đồ 4.2, ta thấy vốn chủ sở hữu đều tăng qua năm nhưng với tỷ lệ khác nhau, tăng nhiều từ năm 2009 – 2011, sau đó tăng chậm đến 2014, tăng mạnh trở lại đến năm 2018, tính đến năm 2018 vốn chủ sở hữu đã tăng gần 4 lần so với năm 2009 trong 10 năm. Qua biểu đồ 4.2, ta có thể thấy tác động cùng chiều của tổng tài sản cùng chiều đối với ROA, đặc biệt trong giai đoạn từ năm 2015 – 2018. Đối với ROE thì ta có thể thấy tác động ngược chiều của vồn chủ sở hữu thể hiện rò nhất trong giai đoạn từ năm 2009 – 2013.

4.3.3 Dư nợ cho vay

LOAN - Biến dư nợ cho vay có mối tương quan dương với tỷ suất sinh lợi của các NHTM tại Việt Nam. Nếu các yếu tố khác không đổi thì khi dư nợ cho vay tăng 1% thì ROA tăng 0.72245% và ROE tăng 8.9023%. Kết quả này phù hợp với nghiên cứu của Sherish Gul và các cộng sự (2011), Sufian và cộng sự (2009), Athanasoglou và các cộng sự (2005), Trujillo – Ponce (2013). Kết quả nghiên cứu đã phản ánh được tình hình thực tế của các NHTM tại Việt Nam hiện nay, ngân hàng tăng cho vay góp phần làm tăng thu nhập từ lãi và khi chất lượng các khoản vay tốt sẽ góp phần tăng lợi nhuận ngân hàng. Hiện nay, Chính phủ và Ngân hàng nhà nước tiếp tục kiểm soát chặt chẽ tăng trưởng tín dụng để đảm bảo an toàn tín dụng và an toàn hệ thống.

Ta có thể quan sát thực tế số liệu của các NHTM Việt Nam qua bảng 4.10 và biểu đồ 4.3 sau đây:

Bảng 4.10 Tỷ lệ cho vay (LOAN), ROA và ROE trung bình của các NHTM Việt Nam giai đoạn 2009 – 2018

LOAN | ROA | ROE | |

2009 | 0.56 | 1.30% | 12.54% |

2010 | 0.49 | 1.23% | 12.17% |

2011 | 0.46 | 1.24% | 12.33% |

2012 | 0.50 | 0.87% | 8.07% |

2013 | 0.51 | 0.56% | 5.61% |

2014 | 0.52 | 0.54% | 6.22% |

2015 | 0.57 | 0.44% | 5.61% |

2016 | 0.60 | 0.50% | 6.74% |

2017 | 0.61 | 0.66% | 8.94% |

2018 | 0.62 | 0.86% | 10.87% |

Nguồn: Báo cáo tài chính của các Ngân hàng