(CP2), Lãi suất ngân hàng áp dụng cho dư nợ thẻ tín dụng cạnh tranh trên thị trường (CP3), Chủ thẻ được thông báo khi có thay đổi về lãi và chi phí sử dụng thẻ (CP4),

![]()

Thang đo chất lượng dịch vụ

Thang đo khái niệm Chất lượng dịch vụ gồm 7 biến quan sát: Tính thuận tiện, dễ sử dụng của thẻ (CL1), Thẻ có nhiều tiện ích gia tăng(Giao dịch qua máy ATM, POS, internet banking, mobile banking, phone banking, home banking) (CL2), Địa điểm đặt máy ATM và POS tiện lợi (CL3), Hạ tầng công nghệ thông tin dễ sử dụng và hiện đại (CL4), Hệ thống xử lý chính xác các giao dịch (CL5), Nếu hệ thống xảy ra lỗi, quyền lợi chủ thẻ luôn bảo đảm (CL6), Anh/chị sẽ giới thiệu người khác sử dụng thẻ tín dụng của ngân hàng mình đang sử dụng? (CL7).

![]()

Phương pháp phân tích dữ liệu:

Nghiên cứu sử dụng nhiều công cụ phân tích dữ liệu: đầu tiên là kiểm định thang đo bằng hệ số Cronbach’s Alpha và loại bỏ các biến có hệ số tương quan giữa biến và tổng nhỏ. Sử dụng phân tích nhân tố khám phá (EFA) loại bỏ các biến có thông số nhỏ bằng cách kiểm tra các hệ số tải nhân tố (factor loading) và các phương sai trích được. Sau đó, sẽ kiểm tra độ thích hợp của mô hình, xây dựng mô hình hồi quy, kiểm định các giả thuyết.

![]()

Phân tích kết quả nghiên cứu:

Mô tả mẫu nghiên cứu:

Mẫu nghiên cứu định lượng chính thức, theo Hair & ctg (2006), để có thể phân tích nhân tố khám phá EFA cần dựa vào số (1) kích thước mẫu tối thiểu và (2) số lượng biến đưa vào phân tích. Hair và ctg (2006) cho rằng để sử dụng EFA thì kích thước mẫu tối thiểu tốt là 100 và thu thập bộ dữ liệu với ít nhất 5 mẫu trên 1 biến quan sát 5:1. Tổng số bảng câu hỏi là 400 bảng. Sau khi phân tích và kiểm tra, có 44 bảng bị loại, do đó còn 356 bảng câu hỏi được sử dụng trong đề tài này, tỷ lệ hồi đáp là 89%, đảm bảo điều kiện cỡ mẫu là n=5 x m với m=26. Mẫu được chọn theo phương pháp chọn mẫu thuận tiện. Dữ liệu nghiên cứu đưa vào xử lý, phân tích trên phần mềm xử lý dữ liệu thống kê SPSS phiên bản 22.0

Mẫu được chọn theo phương pháp phi xác suất, thuận tiện để giúp tiết kiệm thời gian, chi phí thực hiện và theo những đối tượng đã xác định trong phần nghiên cứu định tính. Phương pháp thu thập dữ liệu bằng bảng câu hỏi khảo sát thông qua địa chỉ mail, đồng thời nghiên cứu cũng khảo sát qua mạng (thực hiện với công cụ Google Docs). Các bảng khảo sát được trả lời đầy đủ, không có mâu thuẫn lẫn nhau, thái độ trả lời nghiêm túc.

Từ kết quả khảo sát, ta có các đặc điểm mẫu nghiên cứu như sau:

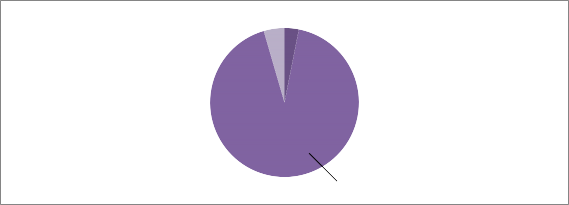

Về giới tính: Trong số 356 người tham gia khảo sát có 194 người là nam chiếm tỷ lệ 54,5%, có 162 người là nữ chiếm tỷ lệ 45,5%.

Nữ, 45.50%

Nam , 54.50%

(Nguồn: dữ liệu khảo sát của tác giả)

Hình 4.1 Cơ cấu giới tính trong mẫu nghiên cứu (Đơn vị tính: %)

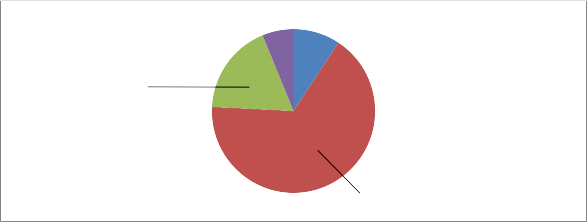

Về độ tuổi: Trong 356 người khảo sát, có 11 người dưới 22 tuổi (3,1%), có 329 người từ 22 tới 35 tuổi (92,4%) và 16 người trên 35 tuổi (4,5%). Kết quả này cho ta thấy phần lớn người sử dụng thẻ tín dụng nằm ở độ tuổi từ 22 tới 35. Ở độ tuổi này, họ rất thành thạo về mặt công nghệ nên việc sử dụng thẻ tín dụng là khá phổ biến. Ở độ tuổi dưới 22, nhu cầu về mua sắm chưa cao và nguồn thu nhập còn thấp nên mức độ sử dụng thẻ còn hạn chế. Ở độ tuổi trên 35, do vẫn giữ thói quen tiêu dùng tiền mặt và họ đã ổn định, nhu cầu không nhiều nên tỷ lệ sử dụng ở nhóm này vẫn còn thấp.

Từ 36 đến 45,

Dưới 22,

4.50% 3.10%

Từ 22 đến 35,

92.40%

(Nguồn: dữ liệu khảo sát của tác giả)

Hình 4.2 Cơ cấu độ tuổi trong mẫu nghiên cứu (Đơn vị tính: %)

Về thu nhập: Trong 356 người khảo sát, phần lớn có thu nhập từ 5 tới 10 triệu đồng 237 người (66,5%), các mức thu nhập tiếp theo là có 33 người thu nhập dưới 5 triệu (9,3%), 10-20 triệu có 64 người (18%) và cuối cùng chiến tỷ lệ 6,2% với 22 người có thu nhập trên 20 triệu. Con số này cho thấy chuẩn trung bình cấp thẻ tín dụng thường quy định vào chuẩn thu nhập ở mức khá là từ 5-10 triệu đồng, nhóm này cũng là mức có quan tâm về thẻ tín dụng nhiều nhất.

Trên 20 triệu

đồng, 6.20%

Từ 10 đến

20 triệu

đồng, 18%

Dưới 5 triệu

đồng, 9.30%

Từ 5 đến 10 triệu đồng, 66.50%

(Nguồn: dữ liệu khảo sát của tác giả)

Hình 4.3 Cơ cấu thu nhập trong mẫu nghiên cứu (Đơn vị tính: %)

Các đặc điểm nghiên cứu khác:

Bảng 4.1 Các đặc điểm thống kê mô tả khác

Số lượng | Tỷ lệ % trong mẫu | ||

Tình trạng hôn nhân | Độc thân | 319 | 89,6% |

Có gia đình | 37 | 10,4% | |

Trình độ học vấn | Tốt nghiệp THPT | 10 | 2,8% |

Sau đại học | 91 | 25,6% | |

Đại học/Cao đẳng | 255 | 71,6% | |

Nghề nghiệp | Sản xuất kinh doanh | 64 | 18% |

Tài chính ngân hàng | 196 | 55,1% | |

Kỹ thuật, công nghệ | 40 | 11,2% | |

Khác(dịch vụ, truyền thông,..) | 56 | 15,7% | |

Chức vụ | Nhân viên văn phòng | 285 | 80,1% |

Quản lý | 39 | 11% | |

Chủ doanh nghiệp | 4 | 1,1% | |

Giám đốc | 7 | 2% | |

Khác(giáo viên, sinh viên,..) | 21 | 5,8% | |

Quê quán | Miền Nam | 190 | 53,4% |

Miền Trung | 146 | 41% | |

Miền Bắc | 20 | 5,6% | |

Số lượng | Chưa sử dụng | 116 | 32,6% |

Có thể bạn quan tâm!

-

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 2

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 2 -

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 3

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 3 -

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam -

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập -

Giải Pháp Vận Dụng Các Yếu Tố Ảnh Hưởng Tích Cực Đến Quyết Đinh Sử Dụng Thẻ Tín Dụng Của Khách Hàng Cá Nhân Tại Các Nhtm Việt Nam Và Kết

Giải Pháp Vận Dụng Các Yếu Tố Ảnh Hưởng Tích Cực Đến Quyết Đinh Sử Dụng Thẻ Tín Dụng Của Khách Hàng Cá Nhân Tại Các Nhtm Việt Nam Và Kết -

Dàn Bài Phỏng Vấn Định Tính

Dàn Bài Phỏng Vấn Định Tính

Xem toàn bộ 89 trang tài liệu này.

1 (một) | 125 | 35,1% | |

2 (hai) | 100 | 28,1% | |

Trên 2 cái | 15 | 4,2% | |

Tỷ lệ chi tiêu qua thẻ hàng tháng | Dưới 20% | 119 | 49,5% |

20-50% | 113 | 47,1% | |

50-70% | 4 | 1,7% | |

Trên 70% | 4 | 1,7% | |

Các giao dịch chủ yếu qua thẻ | Rút tiền | 58 | 24,2% |

Thanh toán hàng hóa dịch vụ qua mạng Internet | 89 | 37,1% | |

Thanh toán hàng hóa dịch vụ tại các điểm thanh toán POS | 93 | 38,7% |

(Nguồn: dữ liệu khảo sát của tác giả)

Về tình trạng hôn nhân, người độc thân chiếm đa số với 89,6% tương ứng số lượng 319 người, còn lại là đã lập gia đình với tỉ lệ 10,4%. Tỷ lệ này cho thấy nhu cầu chi tiêu và mua sắm cũng như sử dụng thẻ tín dụng ở phân khúc người độc thân chiếm ưu thế hơn người đã lập gia đình.

Về trình độ học vấn, tỷ lệ cao nhất là Đại học/ Cao đẳng với 255 người(71,6%), tiếp theo là sau đại học với 91 người (25,6%), số người chỉ tốt nghiệp THPT xếp cuối với 10 người tỳ lệ 2,8%. Điều này chứng tỏ số lượng phân bổ vào những người có học thức nhất định và nắm bắt được thông tin đầy đủ về thẻ tín dụng.

Về nghề nghiệp và chức vụ, ta thấy đa phần tập trung ở ngành Tài chính ngân hàng(55,1%) và chức vụ là nhân viên văn phòng (80,1%). Do đặc thù công việc nên hầu như những người làm ở lĩnh vực Tài chính ngân hàng đều sở hữu thẻ tín dụng

cho riêng mình. Với nhân viên văn phòng, do thói quen không di chuyển nhiều và nhu cầu mua sắm và thanh toán trên mạng cũng nhiều nên tỷ lệ ở chức vụ này khá cao.

Về quê quán, qua khảo sát vùng tỷ lệ phân chia đối tượng như sau: Miền Nam 190 người (53,4%), Miền Trung 146 người(41%), Miền Bắc 20 người (5,6%).

Trong 356 bảng khảo sát, thì có 240 người đang sử dụng từ 1 thẻ tín dụng trở lên, chiếm tỷ lệ 67,4%. Đây là con số đáng khả quan, trong đó 125 người sử dụng 1 thẻ và 100 người sử dụng 2 thẻ. Trong số những người sử dụng thẻ tín dụng, hầu hết tỷ lệ chi tiêu hàng tháng trên thu nhập đều dưới 50%. Giao dịch nhiều nhất là thanh toán qua internet và thanh toán qua các điểm máy POS thanh toán.

![]()

Đánh giá thang đo

Số lượng mẫu trong nghiên cứu sẽ được kiểm định bằng hệ số tin cậy Cronbach’s Alpha và phương pháp phân tích nhân tố khám phá EFA.

![]()

Kiểm định hệ số tin cậy Cronbach’s Alpha

Nếu một biến đo lường có hệ số tương quan biến – tổng lớn hơn hoặc bằng 0,3 thì biến đó chấp nhận được. Một thang đo có hệ số Cronbach’s Alpha từ 0,7 - 0,8 trở lên là thang đo lường tốt. Tuy nhiên, đối với những trường hợp khái niệm đang nghiên cứu là khái niệm mới hoặc mới đối với người trả lời trong bối cảnh nghiên cứu thì hệ số từ 0,6 trở lên vẫn có thể chấp nhận được (Nguyễn Đình Thọ, 2011).

Bảng 4.2 Kết quả kiểm định Cronbach’s Anpha các thang đo

Trung bình thang đo nếu loại biến | Phương sai thang đo nếu loại biến | Tương quan biến tổng | Hệ số Cronbach’s Alpha nếu loại biến | |

Thương hiệu ngân hàng: Cronbach’s Alpha = 0.798 |

22.294 | 16.865 | 0.436 | 0.779 | |

HA2 | 22.209 | 16.800 | 0.459 | 0.775 |

HA3 | 22.161 | 16.073 | 0.607 | 0.749 |

HA4 | 22.198 | 15.054 | 0.744 | 0.722 |

HA5 | 22.302 | 15.979 | 0.598 | 0.749 |

HA6 | 22.884 | 17.259 | 0.251 | 0.828 |

HA7 | 22.291 | 15.635 | 0.663 | 0.738 |

Ảnh hưởng của những người xung quanh: Cronbach’s Alpha= 0.792 | ||||

TK1 | 7.392 | 3.307 | 0.580 | 0.775 |

TK2 | 7.361 | 3.265 | 0.589 | 0.766 |

TK3 | 7.192 | 3.200 | 0.743 | 0.608 |

An toàn bảo mật: Cronbach’s Alpha = 0.817 | ||||

AT1 | 15.258 | 10.124 | 0.534 | 0.802 |

AT2 | 15.156 | 9.513 | 0.659 | 0.765 |

AT3 | 15.178 | 9.522 | 0.625 | 0.776 |

AT4 | 15.167 | 10.424 | 0.500 | 0.812 |

AT5 | 15.037 | 9.314 | 0.728 | 0.745 |

Chi phí sử dụng: Cronbach’s Alpha = 0.825 | ||||

CP1 | 11.719 | 5.690 | 0.556 | 0.826 |

CP2 | 11.733 | 5.503 | 0.626 | 0.791 |

11.545 | 5.528 | 0.821 | 0.711 | |

CP4 | 11.654 | 5.793 | 0.631 | 0.787 |

Chất lượng dịch vụ: Cronbach’s Alpha = 0.831 | ||||

CL1 | 23.144 | 18.221 | 0.406 | 0.838 |

CL2 | 22.739 | 16.193 | 0.850 | 0.767 |

CL3 | 22.864 | 16.959 | 0.644 | 0.797 |

CL4 | 23.159 | 18.838 | 0.356 | 0.844 |

CL5 | 22.754 | 16.453 | 0.828 | 0.772 |

CL6 | 22.909 | 17.418 | 0.541 | 0.814 |

CL7 | 22.952 | 17.501 | 0.532 | 0.816 |

Quyết định sử dụng: Cronbach’s Alpha = 0.711 | ||||

QĐ1 | 7.233 | 1.058 | 0.514 | 0.638 |

QĐ2 | 7.579 | 1.045 | 0.551 | 0.693 |

QĐ3 | 7.919 | 1.055 | 0.521 | 0.630 |

(Nguồn: kết quả phân tích SPSS)

Kiểm định sơ bộ cho thấy các biến thành phần đo lường có hệ số Cronbach’s’s Alpha lần lượt là:

Thương hiệu ngân hàng: 0.798.

Ảnh hưởng của những người xung quanh: 0.792.

An toàn bảo mật: 0.817.

Chi phí sử dụng: 0.82.