Hình 2.1 Mô hình tiến trình ra quyết định sử dụng 5

Hình 2.2 Mô hình TRA 6

Hình 2.3 Mô hình TPB 7

Hình 2.4 Mô hình TAM 8

Hình 2.5 Mô hình khoảng cách chất lượng dịch vụ của Parasuraman và cộng sự (mô hình SERVQUAL) 10

Hình 2.6 Mô hình nghiên cứu đề nghị 14

Hình 3.1 Số lượng thẻ phát hành qua các năm 16

Hình 3.2 Tỷ lệ thanh toán tiền mặt so với tổng phương tiện thanh toán 17

Hình 3.3 Số lượng ATM và POS qua các năm 18

Hình 4.1 Cơ cấu giới tính trong mẫu nghiên cứu 23

Có thể bạn quan tâm!

-

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 1

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 1 -

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 3

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 3 -

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam -

Các Đặc Điểm Thống Kê Mô Tả Khác

Các Đặc Điểm Thống Kê Mô Tả Khác

Xem toàn bộ 89 trang tài liệu này.

Hình 4.2 Cơ cấu độ tuổi trong mẫu nghiên cứu 24

Hình 4.3 Cơ cấu thu nhập trong mẫu nghiên cứu 24

Lý do chọn đề tài nghiên cứu: quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam chịu sự tác động của nhiều yếu tố, từ tình hình kinh tế - xã hội, đến cơ sở hạ tầng, kỹ thuật của ngân hàng và bản thân khách hàng. Vì vậy, làm thế nào để ngân hàng có thể đưa ra các chiến lược để phát triển dịch vụ thẻ tín dụng là điều rất cần thiết. Đó chính là lý do tác giả quyết định chọn đề tài.

Mục tiêu nghiên cứu: xác định và đánh giá những nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng.

Phương pháp nghiên cứu: đề tài sử dụng phương pháp nghiên cứu định tính và phương pháp nghiên cứu định lượng.

Kết quả nghiên cứu: nghiên cứu cho thấy có 5 thành phần có ý nghĩa thống kê hay nói cách khác là có 5 thành phần với 23 biến quan sát là có ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại các NH TMCP tại Việt Nam.

Kết luận và hàm ý: nghiên cứu này đã đem lại kết quả nhất định trong việc xác định các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng. Từ đó, các ngân hàng có thể đưa ra chiến lược nhằm thúc đẩy mảng thẻ tín dụng của ngân hàng mình, đồng thời nâng cao chất lượng dịch vụ để thu hút thêm nhiều khách hàng.

Reason for writing: the decision to use credit cards of individual customers is influenced by many factors, such as socio-economic situation, infrastructure, banking techniques and customers. Therefore, it is essential to have strategies to develop credit card services. That is why the author decided to choose the topic.

Problem: dentify and evaluate factors that influence the decision to use credit cards.

Methods: the topic uses qualitative research methods and quantitative research methods.

Results: the study shows that there are 5 components that are statistically significant or in other words, there are 5 components with 23 observed variables affecting the decision to use credit cards at commercial banks in Vietnam.

Conclusion: this study has yielded results in determining the factors affecting the decision to use credit cards. From there, banks can come up with strategies to promote their credit cards, while improving the quality of services to attract more customers.

CHƯƠNG 1 GIỚI THIỆU ĐỀ TÀI

![]()

Lý do thực hiện đề tài

Ở các nước phát triển như Mỹ, Nhật Bản hay các nước Châu Âu, sự phát triển của thẻ tín dụng được xem như là một tín hiệu cho thấy sự đi lên của cơ sở hạ tầng công nghệ cao, một minh chứng cho thấy sự phát triển của dịch vụ ngân hàng.

Thẻ tín dụng ngày một trở nên phổ biến hơn trong thói quen chi tiêu của người Việt Nam nên thị trường thẻ tín dụng Việt Nam cũng trở nên sôi nổi hơn bao giờ hết. Thẻ tín dụng dần trở thành công cụ quản lý chi tiêu cá nhân, không chỉ thanh toán nhanh chóng mà còn hỗ trợ nhiều cho việc mua sắm, thanh toán các khoản phí sinh hoạt thường ngày.

Quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các NHTM chịu sự tác động của nhiều yếu tố, từ tình hình kinh tế - xã hội, đến cơ sở hạ tầng, kỹ thuật của ngân hàng và bản thân khách hàng. Vì vậy, làm thế nào để ngân hàng có phát triển dịch vụ thẻ tín dụng và thu hút thêm nhiều khách hàng là điều rất cần thiết. Đó chính là lý do tác giả quyết định chọn đề tài “Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam”.

![]()

Mục tiêu nghiên cứu

Mục tiêu nghiên cứu của đề tài là xác định và đánh giá những nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng tại các ngân hàng TMCP Việt Nam.

Nghiên cứu này có những vấn đề cần phải tìm hiểu như sau:

• Đưa ra mô hình, điều chỉnh và kiểm định mô hình nghiên cứu để xác định yếu tố nào ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam.

• Đo lường mức độ ảnh hưởng của các yếu tố tác động đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam.

• Đề xuất một số chính sách và giải pháp ảnh hương tích cực đến quyết đinh sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam.

![]()

Đối tượng nghiên cứu

Đối tượng nghiên cứu: Các nhân tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam.

![]()

Phạm vi nghiên cứu

Các dữ liệu nghiên cứu là các số liệu liên quan đến thẻ tín dụng của các ngân hàng TMCP Việt Nam được thu thập từ năm 2009 đến năm 2018.

![]()

Phương pháp nghiên cứu

Với mục tiêu, đối tượng và phạm vi nghiên cứu như trên, đề tài sử dụng phương pháp nghiên cứu định tính và phương pháp nghiên cứu định lượng. Phương pháp nghiên cứu định lượng gồm các bước:

Xây dựng thang đo dựa trên việc tham khảo các nghiên cứu có liên quan và thảo luận lấy ý kiến của những người đã và đang sử dụng dịch vụ thẻ tín dụng của ngân hàng.

Thu thập dữ liệu sơ cấp: phỏng vấn điều tra khách hàng bằng bảng câu hỏi khảo sát. Sau đó dữ liệu sẽ được xử lý bằng phần mềm SPSS.

Thu thập dữ liệu thứ cấp: thu thập từ các báo cáo, tài liệu, các niên giám thống kê, thông tin trên báo chí, truyền thông, internet và các nghiên cứu trước đây.

Sau khi thu thập, thống kê và nghiên cứu, sẽ đưa ra kết luận yếu tố nào ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân, cũng như đưa ra hướng giải quyết thích hợp;

CHƯƠNG 2 TỔNG QUAN VỀ CÁC YẾU TỐ TÁC ĐỘNG ĐẾN QUYẾT ĐỊNH SỬ DỤNG THẺ TÍN DỤNG CỦA KHÁCH HÀNG CÁ NHÂN TẠI CÁC NGÂN HÀNG TMCP VIỆT NAM

![]()

Tổng quan về thẻ tín dụng

![]()

Khái niệm

Theo từ điển Oxford, thẻ tín dụng được định nghĩa là một thẻ nhựa phát hành bởi ngân hàng để chủ thẻ có thể mua hàng hoặc dịch vự trên cơ sở tín dụng.

Theo từ điển bách khoa toàn thư Wikipedia thì Thẻ tín dụng là một hình thức thay thế cho việc thanh toán trực tiếp. Hình thức thanh toán này được thực hiện dựa trên uy tín. Chủ thẻ không cần phải trả tiền mặt ngay khi mua hàng. Thay vào đó, ngân hàng sẽ ứng trước tiền cho người bán và chủ thẻ sẽ thanh toán lại sau cho ngân hàng khoản giao dịch.

Theo Khoản 5, Điều 2 Quy chế phát hành, thanh toán, sử dụng và cung cấp dịch vụ hỗ trợ hoạt động thẻ ngân hàng (Ban hành kèm theo Quyết định số 20/2007/QĐ- NHNN ngày 15/05/2007 của Thống đốc Ngân hàng Nhà nước), thẻ tín dụng" (credit card) là thẻ cho phép chủ thẻ thực hiện giao dịch thẻ trong phạm vi hạn mức tín dụng đã được cấp theo thoả thuận với tổ chức phát hành thẻ.

Căn cứ vào những đặc tính cơ bản của thẻ tín dụng và các khái niệm trên, trong nghiên cứu này, khái niệm về thẻ tín dụng được đưa ra như sau:

“Thẻ tín dụng là công cụ thanh toán do ngân hàng hoặc tổ chức tài chính phát hành cho phép chủ thẻ thanh toán các nhu cầu tín dụng trong một hạn mức nhất định thông qua xác lập quan hệ thanh toán giữa chủ thẻ và đơn vị chấp nhận thẻ, đồng thời xác lập quan hệ tín dụng giữa chủ thẻ và đơn vị phát hành thẻ”.

![]()

Các chủ thể tham gia hoạt động kinh doanh thẻ

Chủ thẻ (Card Holder)

Chủ thẻ là người sở hữu thẻ tín dụng, chỉ có chủ thẻ mới có quyền sử dụng thẻ để thành toán hàng hóa và dịch vụ hoặc rút tiền mặt theo quy định riêng từng ngân hàng.

Khi sử dụng thẻ, chủ thẻ lập qua hệ tín dụng với đơn vị phát hành thẻ, chủ thẻ có nghĩa vụ thanh toán các khoản nợ đúng hạn cho ngân hàng phát hành.

Ngân hàng phát hành (Issuing Bank)

Ngân hàng phát hành là đơn vị phát hành thẻ. Ngân hàng phát hành chịu trách nhiệm nhận hồ sơ xin cấp thẻ, xử lý và ra quyết định phát hành thẻ, mở và quản lý tài khoản thẻ, đồng thời thực hiện việc theo dòi chi tiêu, thanh toán cuối cùng với chủ thẻ.

Ngân hàng thanh toán (Acquiring Bank)

Ngân hàng thanh toán là những ngân hàng có chức năng trung gian thanh toán giữa chủ thẻ và ngân hàng phát hành thẻ. Khi tham gia thanh toán thẻ, ngân hàng trung gian thu được các khoản phí chiết khấu.

Đơn vị chấp nhận thẻ

Đơn vị chấp nhận thẻ là các đơn vị bán hàng hóa – dịch vụ có ký hợp đồng với ngân hàng thanh toán thẻ hoặc ngân hàng phát hành thẻ.

Tổ chức thẻ quốc tế

Là đơn vị đứng đầu quản lý mọi hoạt động và thanh toán thẻ trong mạng lưới của mình. Đây là hiệp hội các tổ chức tài chính tín dụng lớn có mạng lưới hoạt động rộng khắp và đạt được sự nổi tiếng với thương hiệu và các sản phẩm đa dạng: tổ chức thẻ Visa, tổ chức thẻ MasterCard, công ty thẻ AmericanExpress, công ty thẻ JCB, công ty thẻ DinersClub, công ty Mondex...

![]()

![]()

Cơ sở lý thuyết về hành vi lựa chọn của người tiêu dùng: Xu hướng tiêu dùng:

Nghiên cứu hành vi người tiêu dùng là nhằm giải thích quá trình mua hay không mua một loại hàng hóa nào đó thông qua xu hướng tiêu dùng của khách hàng. Theo

Fishbein & Ajzen (1975), “Xu hướng tiêu dùng nghĩa là sự nghiêng theo chủ quan của người tiêu dùng về một sản phẩm, thương hiệu nào đó, và nó đã được chứng minh là yếu tố then chốt để dự đoán hành vi người tiêu dùng”. Có sự tương đồng giữa thuật ngữ “Xu hướng tiêu dùng” nói chung và “Xu hướng chọn” vì cả hai đều hướng đến hành động chọn sử dụng một sản phẩm, dịch vụ nào đó.

Theo Kolter, P., &Keller, K.L (2006), Marketing Mangement “Quyết định sử dụng” chính là hành vi khách hàng trao đổi một thứ có giá trị này (như tiền...) với một thứ có giá trị khác (như lợi ích được sử dụng sản phẩm đó).

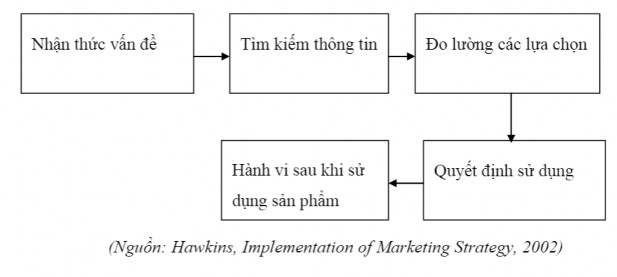

Hawkins trong công trình nghiên cứu của ông (Implementation of Marketing Strategy, 2002) định nghĩa quyết định sử dụng của người tiêu dùng là một chuỗi các hành động thông qua đó người tiêu dùng thu thập, phân tích các thông tin và đưa ra các lựa chọn giữa các sản phẩm và dịch vụ. Tiến trình đưa ra quyết định gồm 5 giai đoạn cơ bản như sau:

Hình 2.1 Mô hình tiến trình ra quyết định sử dụng