![]()

Thuyết hành động hợp lí (TRA-Theory of Reasoned Action)

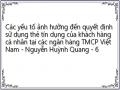

Thuyết hành động hợp lý TRA do Fishbein & Ajzen (1975) thể hiện xu hướng tiêu dùng là cách để dự đoán hành vi tiêu dùng tốt nhất bao gồm 2 yếu tố là thái độ và chuẩn chủ quan của khách hàng.

Trong mô hình TRA, yếu tố thái độ được đo lường bởi những thuộc tính mang lại lợi ích cho khách hàng. Yếu tố chuẩn chủ quan được đo lường bởi những thuộc tính các tác động của những người có liên quan đến khách hàng (gia đình, bạn bè...

Hình 2.2 Mô hình TRA

Có thể bạn quan tâm!

-

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 1

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 1 -

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 2

Các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân tại các ngân hàng TMCP Việt Nam - Nguyễn Huỳnh Quang - 2 -

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam

Thực Trạng Phát Hành Và Sử Dụng Thẻ Tín Dụng Tại Các Ngân Hàng Tmcp Việt Nam -

Các Đặc Điểm Thống Kê Mô Tả Khác

Các Đặc Điểm Thống Kê Mô Tả Khác -

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Kết Quả Phân Tích Nhân Tố Efa Đối Với Các Thang Đo Biến Độc Lập

Xem toàn bộ 89 trang tài liệu này.

![]()

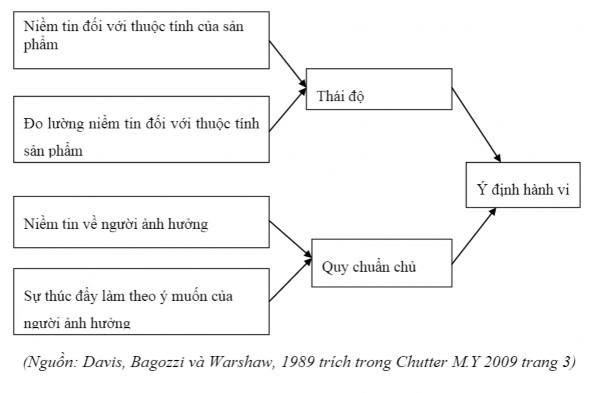

Thuyết hành vi hoạch định (TPB -Theory of Planned Behavior)

Theo Ajzen (1991), sự ra đời của thuyết hành vi dự định TPB xuất phát từ giới hạn của hành vi mà con người có ít sự tự kiểm soát. Nhân tố thứ ba mà Ajzen cho là có ảnh hưởng tới ý định của con người là yếu tố Nhận thức kiểm soát hành vi (Perceived behavioral control). Mô hình TPB khắc phục nhược điểm của TRA bằng cách thêm vào một biến nữa là hành vi kiểm soát cảm nhận. Kiểm soát cảm nhận được định nghĩa như là đánh giá của chính cá nhân về mức độ khó khăn hay dễ dàng ra sao để thực hiện một

hành vi. Mô hình TPB được xem như tối ưu hơn đối với TRA trong việc dự đoán và giải thích hành vi người tiêu dùng.

Hình 2.3 Mô hình TPB

![]()

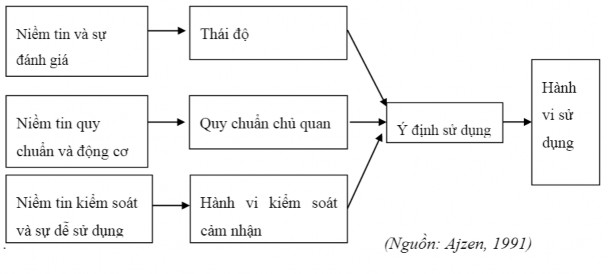

Mô hình chấp nhận công nghệ (TAM-Technology Acceptance Model)

Mô hình TAM chuyên sử dụng để giải thích và dự đoán về sự chấp nhận và sử dụng một công nghệ. Hai yếu tố cơ bản của mô hình là sự hữu ích cảm nhận và sự dễ sử dụng cảm nhận. Sự hữu ích cảm nhận là mức độ mà một người tin rằng sử dụng một công nghệ cụ thể sẽ nâng cao hiệu suất công việc của mình. Sự dễ sử dụng cảm nhận đề cập đến mức độ mà cá nhân tin rằng sử dụng hệ thống công nghệ sẽ không cần sự nỗ lực. Khái niệm thái độ nói về sự đánh giá có tính cảm xúc của con người về chi phí và lợi ích của việc sử dụng công nghệ mới (Davis et el,1989).

Ý định sử dụng được coi là đại diện hợp lý cho hành vi sử dụng thực sự (Chau anh Hu, 2002). Ý định sử dụng được coi như là yếu tố quyết định của một hành vi (Aijen and Fishbein, 1980). Còn Sử dụng thực tếđược dùng để đo lường hành vi sử dụng của người sử dụng trong thực tế, khái niệm này thường được đo bằng số lần hoặc số lượng sử dụng hệ thống công nghệ (Davis et al,1989).

Hình 2.4 Mô hình TAM

![]()

Tổng quan về các nhân tố ảnh hưởng đến quyết định lựa chọn ngân hàng của khách hàng cá nhân:

![]()

Hình ảnh thương hiệu của ngân hàng

Hình ảnh của ngân hàng là một thuật ngữ marketing thể hiện giá trị vô hình của ngân hàng trong mắt khách hàng, một tài sản vô hình liên quan đến bản chất và kênh giao tiếp với bên ngoài (Leuthesser và Kohli, 1997).

Hình ảnh tổng thể của ngân hàng sẽ được cấu thành bởi nhiều yếu tố liên quan đến cấu trúc và hoạt động, danh tiếng và nhân sự, xây dựng và quảng bá thương hiệu của ngân hàng đó. Danh tiếng và sự tin cậy là hai thành phần chính đo lường hình ảnh của ngân hàng.

Khi khách hàng có nhu cầu về các dịch vụ ngân hàng và họ đến ngân hàng một cách vô thức thì ngân hàng đã xây dựng được cho mình một thương hiệu vững chắc trong tâm trí khách hàng (Nguyễn & ctg, 2002).

![]()

Chất lượng dịch vụ

Chất lượng dịch vụ là một thuật ngữ thể hiện khả năng thỏa mãn nhu cầu khách hàng của một tổ chức. Tuy nhiên, nhu cầu của khách hàng thường thay đổi theo mỗi thời kỳ

nhất định. Theo quy luật chung, nhu cầu của khách hàng ngày càng cao cùng với sự phát triển của xã hội.

Chất lượng dịch vụ là vô hình nên không dễ đo lường. Trên thế giới đã có nhiều nghiên cứu đưa ra các mô hình đo lường chất lượng dịch vụ. Tuy nhiên, được nhắc đến và sử dụng nhiều hơn là mô hình của Parasuraman và cộng sự (1985) đến năm 1988 được đặt tên là mô hình SERVERQUAL.

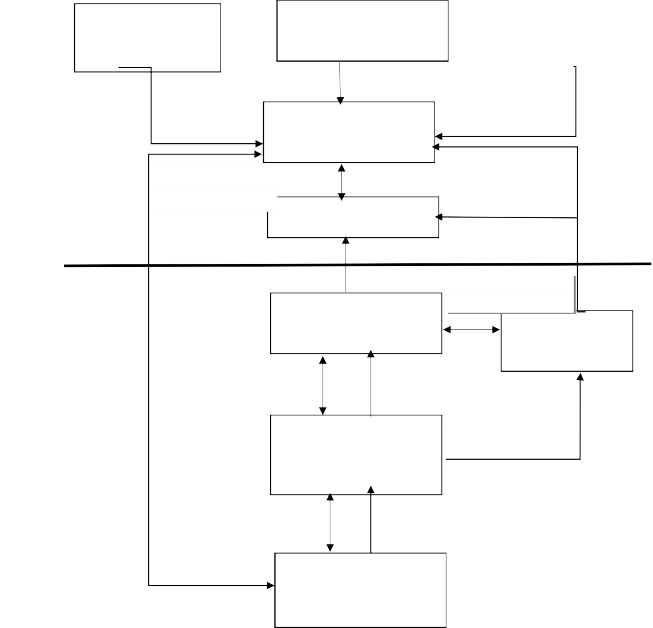

Parasuraman và cộng sự (1985) cho rằng: “Chất lượng dịch vụ là khoảng cách giữa sự mong đợi (kỳ vọng) của khách hàng và nhận thức (cảm nhận) của họ khi đã sử dụng qua dịch vụ”. Mô hình chất lượng dịch vụ được xây dựng dựa trên phân tích các khoảng cách chất lượng dịch vụ.

Thông tin truyền miệng

Nhu cầu cá nhân

Kinh nghiệm

Sự kỳ vọng vào dịch vụ

KHÁCH HÀNG

Khoảng cách 5

Sự nhận thức dịch vụ

NHÀ CUNG CẤP

Khoảng cách 1

Cung cấp dịch vụ

Khoảng cách 3

Chuyển nhận thức vào các đặc tính chất lượng dịch vụ

Khoảng cách 4

Thông tin đến khách hàng

Khoảng cách

Nhận thức của quản lý về kỳ vọng của khách hàng

Hình 2.5 Mô hình khoảng cách chất lượng dịch vụ của Parasuraman và cộng sự (mô hình SERVQUAL)

Khoảng cách 1: thể hiện sự khác biệt giữa mong đợi của khách hàng và nhận thức

của nhà quản lý công ty về mong đợi của khách hàng. Như vậy, nếu nhà quản lý hiểu lầm những đòi hỏi của khách hàng thì họ sẽ có rất ít cơ hội đáp ứng nhu cầu của khách hàng.

Khoảng cách 2: nhà quản lý truyền đạt sai hoặc không truyền đạt được mong đợi của khách hàng thành quy trình, quy cách chất lượng; nói cách khác, cách biệt này có

thể xảy ra khi ban giám đốc thất bại trong việc chuyển hóa sự hiểu biết của mình về những mong đợi của khách hàng thành những quy cách chính xác của dịch vụ. Nếu quy trình tạo giao không được thiết kế để tạo giao cho khách hàng những gì mà khách hàng muốn thì thêm lần nữa vẫn có rất ít cơ hội cung cấp những gì khách hàng muốn.

Khoảng cách 3: nhân viên làm việc không đúng quy trình đã định, nghĩa là ngay cả khi dịch vụ được thực hiện đúng theo quy cách thì vẫn có chỗ cho sự sơ hở nếu người nhân viên không thực hiện đúng cách thức.

Khoảng cách 4: khác biệt giữa những gì đang được cung cấp và những gì đã thông tin, quảng cáo đến khách hàng.

Khoảng cách 5: hình thành từ sự khác biệt giữa chất lượng cảm nhận và chất lượng kỳ vọng khi khách hàng sử dụng dịch vụ, CLDV chính là khoảng cách thứ năm, khoảng cách này lại phụ thuộc vào bốn khoảng cách trước.

Parasuraman cho rằng chất lượng dịch vụ là hàm số của khoảng cách thứ năm, khoảng cách thứ năm lại phụ thuộc vào các khoảng cách trước đó. Như vậy để rút ngắn khoảng cách thứ năm tức là làm tăng chất lượng dịch vụ thì các nhà quản trị dịch vụ phải tìm mọi cách nỗ lựcđể rút ngắn các khoảng cách này.

Năm 1985, Parasuraman và các cộng sự cho rằng, để đánh giá CLDV phải dựa trên quan điểm của khách hàng, trên cơ sở so sánh giữa mong đợi trước khi sử dụng dịch vụ và cảm nhận sau khi dịch vụ được thực hiện theo 10 tiêu chí: Hữu hình, sự tin cậy, đáp ứng, năng lực phục vụ, lịch sự, tín nhiệm, an toàn, truyền thông, tiếp cận, hiểu biết khách hàng.

![]()

Chi phí sử dụng thẻ:

Chi phí sử dụng thẻ là khoản phí khách hàng phải bỏ ra để có thể sử dụng các dịch vụ của thẻ từ khi khách hàng yêu cầu mở thẻ đến khi khách hàng sử dụng các dịch vụ từ thẻ như: phí phát hành thẻ, phí thường niên, phí rút tiền, lãi phạt, phí in sao kê, phí cấp lại thẻ, phí đổi mã,...

![]()

An toàn bảo mật:

An toàn, bảo mật thể hiện ở việc những thông tin của thẻ và thông tin giao dịch của khách hàng được bảo mật, ngăn ngừa sự giả mạo trong thanh toán gây thiệt hại về tài chính cho khách hàng. Ngoài ra, những giao dịch thực hiện của khách hàng phải được xử lý an toàn và chính xác. Đây là những vấn đề khách hàng thường e ngại khi sử dụng thẻ tín dụng, do đó ngân hàng phải ứng dụng những công nghệ, những giải pháp để nâng cao tính an toàn, bảo mật trong giao dịch thẻ tín dụng của khách hàng. Mức độ đánh giá của khách hàng về tính an toàn, bảo mật dịch vụ thẻ tín dụng của ngân hàng có ảnh hưởng đến quyết định sử dụng thẻ tín dụng của ngân hàng

![]()

Các nghiên cứu liên quan đến sự lựa chọn ngân hàng khi sử dụng thẻ tín

Theo nghiên cứu của Maolin Zhang về sự chấp nhận thẻ tín dụng của sinh viên đại học, dựa trên mô hình TAM mở rộng thêm nhận thức rủi ro, niềm tin vào kênh điện tử, khuyến mãi, chi tiêu chủ quan đã chỉ ra Sự dễ sử dụng cảm nhận, sự hữu ích cảm nhận, khuyến mãi, nhận thức rủi ro có ảnh hưởng đến quyết dịnh sử dụng

Theo nghiên cứu của Zineldin (1996) cho thấy vị trí thuận tiện, giá cả và hình ảnh có ảnh hưởng đến quyết địnhc của khách hàng. Sự thân thiện của nhân viên và hỗ trợ giải quyết các vấn đề phát sinh là yếu tố quan trọng nhất ảnh hưởng đến quyết định lựa chọn ngân hàng ở Thụy Điển

Theo nghiên cứu của Shi Yu (2009), tác giả đã sử dụng mô hình TAM mở rộng thêm nhận thức rủi ro, nhận thức sự tin cậy, nhận thức chi phí tài chính, sự tự tin và dịch vụ khách hàng để cho thấy rằng các nhân tố đều ảnh hưởng đến quyết định lựa chọn của khách hàng ngoại trừ nhân tố chi phí tài chính và nhận thức rủi ro.

Theo nghiên cứu của Phó giáo sư – Tiến sĩ Lê Thế Giới và Thạc sĩ Lê Văn Huy về “Những nhân tố ảnh hưởng đến ý định sử dụng thẻ ATM tại Việt Nam” năm 2005. Mô hình hồi quy tuyến tính đã cho kết quả như sau:

Nhóm các nhân tố: pháp luật, hạ tầng công nghệ, nhận thức vai trò của thẻ, độ tuổi, khả năng đáp ứng của ngân hàng, tiện ích sử dụng, chính sách marketing có ảnh hưởng đến ý định sử dụng thẻ ATM.

Nhóm các nhân tố: ý định sử dụng thẻ, khả năng sẵn sàng, chính sách marketing, tiện ích sử dụng có mối quan hệ tác động đến việc lựa chọn sử dụng thẻ của khách hàng.

Các bài nghiên cứu về thẻ ATM được nhắc đến phía trên nói chung vẫn bao gồm thẻ ghi nợ, thẻ tín dụng, thẻ trả trước vì vậy vẫn có giá trị tham khảo với bài nghiên cứu này.

![]()

Mô hình nghiên cứu đề xuất và các giả thuyết kiểm định:

Để xác định các yếu tố ảnh hưởng đến quyết định sử dụng thẻ tín dụng của khách hàng cá nhân, nghiên cứu này sử dụng các lý thuyết đã đề cập ở trên, trong đó mô hình TPB và mô hình TAM làm cơ sở trong nghiên cứu này.

Lý do chọn mô hình TPB và mô hình làm TAM làm mô hình chủ đạo trong nghiên cứu này là vì hai mô hình trên đã được sử dụng nhiều trong các nghiên cứu trước đây và được khẳng định như mô hình nên tảng khi nghiên cứu về ứng dụng công nghệ thông tin.

Mô hình nghiên cứu sẽ khảo sát về một quyết định lựa chọn bắt nguồn từ việc cá nhân đã có nhu cầu sử dụng thẻ tín dụng. Vì vậy, phạm vi nghiên cứu sẽ lược qua giai đoạn nhận thức nhu cầu sử dụng thẻ tín dụng. Dựa trên các yếu tố đo lường như Hình ảnh thương hiệu, An toàn bảo mật, Tham khảo những người khác, Chi phí sử dụng của mô hình TPB. Ngoài ra, do nghiên cứu liên quan đến việc sử dụng dịch vụ ngân hàng để thanh toán trên cơ sở ứng dụng công nghệ thông tin nên tác giả đề nghị thành phần gốc mô hình TAM là hữu ích cảm nhận sẽ được phản ánh trong thành phần chất lượng dịch vụ cảm nhận. Trong nghiên cứu này, sẽ lược bỏ nhân tố Thái độ để đơn giản hóa mô hình. Qua phân tích cơ sở lý thuyết, mô hình nghiên cứu đề xuất như sau: