166

109. Malik and Younus (2020), ‘Voluntary Tax-compliance Behavior in SMEs; Evidence from Pakistan and Turkey’, Review of Economics and Development Studies, Vol. 6 (4) 2020, 905 – 918.

110. Matthias Kasper, Christoph Kogler, Erich Kirchler (2014), ‘Tax policy and the news: An empirical analysis of taxpayers’ perceptions of tax-related media coverage and its impact on tax compliance’, Journal of Behavioral and Experimental Economics, 54, 58-63

111. Marandu, E. E., Mbekomize, C. J., & Ifezue, A. N. (2015), ‘Determinants of tax compliance: A review of factors and conceptualizations’, International Journal of Economics and Finance, 7(9), 207–218, https://doi:10.5539/ijef.v7n9p207

112. Manchilot Tilahun (2018), ‘Determinants of Tax Compliance: a Systematic Review’, Economics, Volume 8, Issue 1, pp. 1-7

113. McKerchar M (2010), Design and conduct of research in tax, law and accounting, Sydney: Thomson Reuters/Lawbook Co

114. McGee, R., & Tyler, M. (2007), ‘Tax evasion and ethics: A demographic study of thirty-three countries’, International Journal of Business, Accounting, and Finance, 1(1), 95–114.

115. Mendoza, J. P., Wielhouwer, J. L., & Kirchler, E. (2017), ‘The backfiring effect of auditing on tax compliance’, Journal of Economic Psychology, 62, 284–294

116. Muehlbacher, Kirchler & Schwarzenberger (2011), ‘Voluntary versus enforced tax compliance: Empirical evidence for the "slippery slope" framework’, European Journal of Law and Economics, 32(1):89-97.

117. Muthukrishna, M., Francois, P., Pourahmadi, S., & Henrich, J. (2017), ‘Corrupting cooperation and how anti-corruption strategies may backfire’, Nature Human Behaviour, 1(7).

118. Natrah Saad (2012), ‘Perceptions of Tax Fairness and Tax Compliance Behaviour: A Comparative Study’, Jurnal Pengurusan, 36 . pp. 89-100. ISSN 0127-2713

119. Nagel, Hanskje; Rosendahl Huber, Laura; Van Praag, Mirjam; Goslinga, Sjoerd (2018), ‘The effect of a tax training program on tax compliance and business outcomes of starting entrepreneurs: Evidence from a field experiment’, Journal of Business Venturing, https:// doi:10.1016/j.jbusvent.2018.10.006

120. Nguyễn Hải Nam (2020), ‘Quản lý thuế đối với hộ KDCT trên địa bàn Huyện Việt Yên, tỉnh Bắc Giang’, Tạp chí Kinh tế & Quản trị Kinh doanh, Số 13

121. Nguyễn Hoàng, Đào Thị Phương Liên (2013), ‘Ảnh hưởng của chính sách thuế đến tuân thủ thuế: Kết quả khảo sát và một số kiến nghị’, Tạp chí Kinh tế và Phát triển, Số 190 (II), tháng 04 năm 2013, trang 40-45.

122. Nguyễn Minh Hà, Nguyễn Hoàng Quân (2012), ‘Các nhân tố ảnh hưởng đến hành vi tuân thủ thuế của doanh nghiệp tư nhân – Xét trên khía cạnh nộp thuế đúng hạn’, Tạp chí Công nghệ và Ngân hàng, Số 80, tr 22-34.

167

123. Nguyễn Thị Bất, Vũ Duy Hào (2002), Giáo trình quản lý thuế, Nhà xuất bản Thống Kê, Hà Nội.

124. Nguyễn Thị Biên (2017), Tăng cường quản lý thuế đối với hộ kinh doanh cá thể nộp thuế theo phương pháp khoán trên địa bàn huyện Thanh trì, thành phố Hà Nội, Luận văn Thạc sỹ Kinh tế, Trường Đại học Kinh doanh và công nghệ Hà Nội.

125. Nguyễn Thị Liên, Nguyễn Văn Hiệu (2009), Giáo trình thuế, Nhà xuất bản Tài Chính, Hà Nội

126. Nguyễn Thị Lệ Thúy (2009), Hoàn thiện quản lý thu thuế của nhà nước nhằm tăng cường sự tuân thủ thuế của doanh nghiệp (nghiên cứu tình huống Hà Nội), Luận án Tiến sĩ kinh tế, Đại học kinh tế quốc dân, Hà Nội.

127. Nguyễn Thị Thanh Hoài (2011), ‘Một số vấn đề lý luận về tuân thủ thuế’, Kỷ yếu Nghiên cứu Khoa học, Học viện Tài chính, Hà Nội.

128. Nguyễn Thị Thủy (2017), ‘Thực trạng quản lý thuế hộ kinh doanh’, Tạp chí Kế toán và Kiểm toán, số tháng 12.

129. Nurgroho, A., Andini, R., & Raharjo, K. (2016), ‘Effects of taxpayer awareness and taxpayer knowledge of taxpayers on compliance of taxpayers in paying income taxes(Case Study on KPP Semarang Candi)’, Journal of Accounting, 2(2), 1-13.

130. Nurkhin, A., Novanty, I., Muhsin, M., & Sumiadji, S. (2018), ‘The influence of tax understanding, tax awareness and tax amnesty toward taxpayer compliance’, Journal of Finance and Banking, 22(2), 240-255.

131. Thi Thuy Dương Nguyen, Thi My Linh Pham, Thanh Tam Le, Thi Hoai Linh Truong, Manh Dung Tran (2020), ‘Determinants Influencing Tax Compliance: The Case of Vietnam’, Journal of Asian Finance, Economics and Business, Vol 7 No 2 (2020) 65-73.

132. Olsen, J., Kasper, M., Enachescu, J., Benk, S., Budak, T., & Kirchler, E. (2018), ‘Emotions and tax compliance among small business owners: An experimental survey’, International Review of Law & Economics, 56, 42–52, https://doi.org/10.1016/j.irle.2018.05.004

133. Ottone, S. , Ponzano, F. , Andrighetto, G. , (2018), ‘Tax compliance under different institutional settings in Italy and Sweden: an experimental analysis’, Econ, Polit. 1–36

134. Palil, M.R. and Mustapha, A.F. (2011), ‘Tax Audit and Tax Compliance in Asia: A Case Study of Malaysia’, European Journal of Social Sciences, 24, 7-32

135. Palil, M. R., Rusyidi, M. A., & Ahmad, W. F. bin W. (2013), ‘The perception of tax payers on tax knowledge and tax education with level of tax compliance: A study the influences of religiosity’, ASEAN Journal of Economics, Management and Accounting, 1(1), 118–129

168

136. Park, C.-G. và Hyun, J. K. (2003), ‘Examining the determinants of tax compliance by experimental data: a case of Korea’, Journal of Policy Modeling, 25(8), 673– 684. https://doi:10.1016/s0161-8938(03)00075-9

137. Phan Hữu Nghị, Nguyễn Thị Bất (2020), Giáo trình thuế, Trường Đại học KTQD

138. Phạm Thị Mỹ Linh (2019), Các nhân tố ảnh hưởng đến tuân thủ thuế của doanh nghiệp Việt Nam: Nghiên cứu trường hợp thành phố Hà Nội, Luận án tiến sĩ, Trường Đại học Kinh tế quốc dân, Hà Nội

139. Phan Thị Mỹ Dung và Lê Quốc Hiếu (2015), ‘Các yếu tố ảnh hưởng đến tuân thủ thuế của các doanh nghiệp’, Tạp chí Tài chính, Kỳ 2, Tháng 7, 2015.

140. Prinz, A., Muehlbacher, S., & Kirchler, E. (2014), ‘The slippery slope framework on tax compliance: An attempt to formalization’, Journal of Economic Psychology, 40, 20–34.

141. Raihana, M. and Pope, J. (2014), ‘The Influence of Religiosity on Taxpayers‟ Compliance Attitudes’, Accounting Research Journal, Vol. 27 No. 1, pp. 71–91.

142. Riahi-Belkaoui, A. (2004), ‘Relationship between tax compliance internationally and selected determinants of tax morale’, Journal of International Accounting, Auditing and Taxaxtion, 13, 135-143. http://dx.doi.org/10.1016/j.intaccaudtax.2004.09.001

143. Richardson, G. (2006), ‘Determinants of tax evasion: A cross-country investigation’, Journal of International Accounting, Auditing and Taxation, 15(2), 150–169, http://doi:10.1016/j.intaccaudtax.2006.08.005

144. Robbins, B. G., & Kiser, E. (2020), ‘State coercion, moral attitudes, and tax compliance: evidence from a national factorial survey experiment of income tax evasion’, Social Science Research, 102448.

145. Roth, J. A., Scholz, J. T., & Witte, A. D. (1989), Taxpayer Compliance, Volume 1: An Agenda for Research (Vol. 1), Philadelphia, PA: University of Pennsylvania Press.

146. Saad, N. (2014), ‘Tax Knowledge, Tax Complexity and Tax Compliance: Taxpayers’ View’, Procedia-Social and Behavioral Sciences, 109, 1069-1075. http://dx.doi.org/10.1016/j.sbspro.2013.12.590

147. Savitri, E., & Musfialdy. (2016), ‘The effect of taxpayer awareness, tax socialization, tax penalties, compliance cost at taxpayer compliance with service quality as mediating variable’, Procedia - Social and Behavioral Sciences, 2(19), 682-687.

148. Siglé, M., Goslinga, S., Speklé, R., van der Hel, L., & Veldhuizen, R. (2018), ‘Corporate tax compliance: Is a change towards trust-based tax strategies justified?’, Journal of International Accounting, Auditing and Taxation.

149. Singh, S., & Mbekomize, C. (2009), ‘Factors contributing to tax evasion in Botswana: A Student Perspective’, International Journal of Fianance and Policy Analyst, 2(1), 31-46.

169

150. Sinnasamy, P., Bidin, Z. and Ismail, S.S.S. (2015), ‘A Proposed Model of Non- compliance Behaviour on Excise Duty: A Moderating Effects of Tax Agents’, Procedia - Social and Behavioral Sciences, Elsevier B.V., Vol. 211 No. September, pp. 299–305.

151. Slemrod, J. (1985), ‘An Empirical Test for tax evasion’, The review of Economics and Statistics, 67(2), 232-238. http://dx.doi.org/10.2307/1924722

152. Slemrod, J., Blumenthal, M., & Christian, C. (2001), ‘Taxpayer response to an increased probability of audit: Evidence from a controlled experiment in Minnesota’, Journal of Public Economics, 79(3), 455–483

153. Slemrod, J. (2016), Tax Compliance and Enforcement, New Research and Its Policy Implications. SSRN 2726077.

154. Spicer, M. and Becker, L. (1980), ‘Fiscal inequity and tax evasion: an experimental approach’, National Tax Journal, Vol. 33 No. 2, pp. 171-175.

155. Taing, Heang Boong; Chang, Yongjin (2020), ‘Determinants of Tax Compliance Intention: Focus on the Theory of Planned Behavior’, International Journal of Public Administration, 1–12. http://doi:10.1080/01900692.2020.1728313

156. Tittle, C. (1980), Sanctions and social deviance: The question of deterrence, New York,NY: Praeger.

157. Tổng cục thống kê (2022), Tổng điều tra kinh tế Việt Nam năm 2021 – Kết quả sơ bộ, Nhà xuất bản Thống kê, Hà Nội

158. Tổng Cục thuế (2021), Báo cáo Tổng kết công tác thuế năm 2020 và Nhiệm vụ, giải pháp thực hiện công tác thuế năm 2021.

159. Torgler, B., Demir, I. C., Macintyre, A., dan Schaffner, M. (2008), ‘Causes and Consequences of Tax Morale: An Empirical Investigation’, Economic Analysis and Policy, 38(2), 313-339. http://dx.doi.org/10.1016/S0313-5926(08)50023-3

160. Trivedi, V., Shehata, M., & Mestelman, S. (2005), ‘Attitudes, Incentives, and Tax Compliance’, Canadian Tax Journal, 53(1), 29-61.

161. Van Dijke, M., & Verboon, P. (2010), ‘Trust in authorities as a boundary condition to procedural fairness effects on tax compliance’, Journal of Economic Psychology, 31(1), 80–91.

162. Verboon, P. and Van Dijke, M. (2007), ‘A Self-Interest Analysis of Justice and Tax Compliance: How Distributive Justice Moderates The Effect of Outcome Favorability’, Journal of Economic Psychology, 28, 704–727.

163. Wahl, I., Kastlunger, B. and Kirchler, E. (2010), ‘Trust in authorities and power to enforce tax compliance: An empirical analysis of the “slippery slope framework’”, Law and Policy, Vol. 32 No. 4, pp. 383–406.

170

164. Wadesongo, N., Mhaka, C., Mutema, A., & Wadesongo, O. V. (2018), ‘Tax Compliance of Small and Medium Enterprises through the Self-Assessment System: Issues and Challenges’, Academy of Accounting and Financial Studies Journal, 22(3), 1–15.

165. Wenzel Michael (2002), ‘The impact of outcome orientation and justice concerns on tax compliance: the role of taxpayers' identity’, Journal of applied psychology, Số 87(4), tr 629.

166. Wenzel Michael (2004), ‘The social side of sanctions: personal and social norms as moderators of deterrence’, Journal Law and human behavior, Số 28(5), tr 547.

167. Wenzel, M. (2005), ‘Motivation or rationalization? Causal relations between ethics, norms, and tax compliance’, Journal of Economic Psychology, 26, 491–508.

168. Xin He và Huina Xiao (2019), ‘A Typology of Tax Compliance in Developing Economies: Empirical Evidence from China's Shoe Industry’, Law & Policy, 41(2), 242–266. doi:10.1111/lapo.12126

169. Yasa and Martadinata (2018), ‘Taxpayer Compliance from the Perspective of Slippery Slope Theory An Experimental Study’, Jurnal Akuntansi dan Keuangan, Vol. 20, No. 2, November 2018, 53-61.

170. James, S. and Alley, C. (2004), ‘Tax Compliance, Self Assessment and Tax Administration’, Journal of Financial and Management in Public Services, 2, 27-42.

PHỤ LỤC 01 – KẾT QUẢ TỔNG QUAN NGHIÊN CỨU

Bảng 1: Thống kê các công trình, hướng nghiên cứu về tuân thủ thuế và không tuân thủ thuế

Tuân thủ thuế | Không tuân thủ thuế | |||||

Tác giả, năm | Quốc gia | Hướng nghiên cứu | Tác giả, năm | Quốc gia | Hướng nghiên cứu | |

1 | Alm, Jackson, và Mckee, (1992) | Hoa Kỳ | Tuân thủ thuế của người nộp thuế | Slemrod (1985) | Hoa Kỳ | Trốn thuế |

2 | Park, và Hyun (2003) | Hàn Quốc | Các yếu tố ảnh hưởng quyết định tuân thủ thuế | Fjeldastad và Semboja (2001) | Tanzania | Tuân thủ thuế, trốn thuế |

3 | Trivedi và cộng sự, (2005) | Canada | Thái độ, ưu đãi và tuân thủ thuế | Singh và Mbekomize (2009) | Botswana | Trốn thuế |

4 | Kastlunger và cộng sự (2009). | Ý | Các chuỗi kiểm tra, tuân thủ thuế và chiến lược nộp thuế | Fagbemi, Uadiale, và Noah (2010) | Nigeria | Đạo đức và trốn thuế |

5 | Alan Lewis và cộng sự (2009) | Ý và Vương quốc Anh | Sự khác biệt cá nhân, nhận thức và văn hóa trong việc tuân thủ thuế | Hai và See (2011) | Malaysia | Ý định không tuân thủ thuế |

6 | Kirchler and Wahl, (2010) | Áo | Thang đo tuân thủ thuế | Sinnasamy và cộng sự (2015) | Malaysia | Hành vi không tuân thủ thuế: một tác động điều tiết của các đại lý thuế. |

7 | Wahl, Kastlunger và Kirchler, (2010) | Áo | Sự tin tưởng, Quyền lực của cơ quan chức năng và Tuân thủ thuế | Nguyễn Thị Loan và cộng sự (2019) | Việt Nam | Không tuân thủ thuế thu nhập doanh nghiệp |

8 | Alm và cộng sự (2010) | Dịch vụ hỗ trợ thông tin người nộp thuế và hành vi tuân thủ thuế | ||||

9 | Benk và cộng sự | Thổ Nhĩ Kỳ | Ý định tuân thủ thuế | |||

10 | Damayanti | Indonesia | Tuân thủ thuế |

Có thể bạn quan tâm!

-

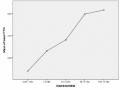

Mối Quan Hệ Giữa Số Năm Hoạt Động Kinh Doanh Và Ttt Tự Nguyện

Mối Quan Hệ Giữa Số Năm Hoạt Động Kinh Doanh Và Ttt Tự Nguyện -

Một Số Khuyến Nghị Nhằm Thúc Đẩy Tuân Thủ Thuế Ở Hộ Kinh Doanh Cá Thể Trong Các Làng Nghề Ở Việt Nam

Một Số Khuyến Nghị Nhằm Thúc Đẩy Tuân Thủ Thuế Ở Hộ Kinh Doanh Cá Thể Trong Các Làng Nghề Ở Việt Nam -

Bộ Tài Chính (2021), Thông Tư Số 40/2021/tt-Btc Hướng Dẫn Thuế Giá Trị Gia Tăng, Thuế Thu Nhập Cá Nhân Và Quản Lý Thuế Đối Với Hộ Kinh Doanh, Cá Nhân Kinh

Bộ Tài Chính (2021), Thông Tư Số 40/2021/tt-Btc Hướng Dẫn Thuế Giá Trị Gia Tăng, Thuế Thu Nhập Cá Nhân Và Quản Lý Thuế Đối Với Hộ Kinh Doanh, Cá Nhân Kinh -

Tổng Quan Về Lý Thuyết Nền Tảng Và Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế

Tổng Quan Về Lý Thuyết Nền Tảng Và Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế -

Bảng Tổng Hợp Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế Từ Kết Quả Tổng Quan Nghiên Cứu

Bảng Tổng Hợp Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế Từ Kết Quả Tổng Quan Nghiên Cứu -

Kết Quả Tổng Quan Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Hành Vi Ttt

Kết Quả Tổng Quan Nghiên Cứu Các Yếu Tố Ảnh Hưởng Đến Hành Vi Ttt

Xem toàn bộ 256 trang tài liệu này.

Tuân thủ thuế | STT | Tuân thủ thuế | |||||

Tác giả, năm | Quốc gia | Hướng nghiên cứu | Tác giả, năm | Quốc gia | Hướng nghiên cứu | ||

11 | Natrah Saad (2012) | New Zealand và Malaysia | Nhận thức về công bằng thuế và hành vi tuân thủ thuế | 20 | Gangl và cộng sự. (2015) | Tương tác của cơ quan thuế với người nộp thuế | |

12 | Kastlunger và cộng sự (2013) | Ý | Tuân thủ thuế | 21 | Kogler và cộng sự (2015) | Áo | Phản hồi chậm trễ về việc kiểm tra, thanh tra thuế ảnh hưởng đến sự tuân thủ thuế và nhận thức công bằng |

13 | Eichfelder và Kegels (2014) | Bỉ | Mối liên hệ giữa hành vi của cơ quan thuế và gánh nặng tuân thủ của người nộp thuế kinh doanh. | 22 | Damayanti và cộng sự (2015) | Indonesia | Tuân thủ thuế |

14 | Lisi, G. (2014) | Tác động chính sách kinh tế vĩ mô đến tuân thủ thuế | 23 | Alm và cộng sự (2016) | Hoa Kỳ và Ý | Hành vi người nộp thuế: văn hóa, tuân thủ và bảo mật | |

15 | Raihana, M. and Pope, J. (2014), | Malaysia | Tôn giáo và tuân thủ thuế | 24 | Azmi và cộng sự (2016) | Malaysia | Chi phí và áp dụng CNTT về tuân thủ thuế của DNVVN: trường hợp thuế giá trị gia tăng |

16 | Mas’ud và cộng sự (2014) | Châu Phi | Sự tin tưởng và quyền lực của các cơ quan chức năng và mối quan hệ với tuân thủ thuế. | 25 | Casal và cộng sự (2016) | Áo | Ý kiến tham gia đóng góp và tuân thủ thuế của người nộp thuế |

17 | Saad, Natrah (2014) | New Zealand | Kiến thức về thuế, sự phức tạp của hệ thống thuế và tuân thủ thuế | 26 | Choo và cộng sự. (2016) | Sinh viên có cư xử như những người nộp thuế thực sự trong phòng thí nghiệm không? | |

18 | Abdul Hamid, (2014), | Malaysia và New Zealand | Hành vi tuân thủ thuế của các đại lý thuế | 27 | Gobena và Van Dijke (2016) | Ethiopia | Quyền lực, công lý và niềm tin và hành vi tuân thủ thuế |

19 | Casagrande và cộng sự (2015) | Ý | Cạnh tranh chiến lược giữa những người nộp thuế và chi phí tâm lý khi bị phát hiện và tuân thủ thuế của cá nhân | 28 | Lilia Arcos và cộng sự (2016) | Thấu hiểu hành vi tuân thủ thuế |

Tuân thủ thuế | STT | Tuân thủ thuế | |||||

Tác giả, năm | Quốc gia | Hướng nghiên cứu | Tác giả, năm | Quốc gia | Hướng nghiên cứu | ||

29 | Jimenez và Iyer, (2016) | Hoa Kỳ | Chuẩn mực xã hội, niềm tin vào cơ quan thuế, sự công bằng với sự tuân thủ của người nộp thuế | 39 | Fjeldstad và cộng sự. (2020) | Tanzania | Tuân thủ thuế GTGT ở Tanzania |

30 | Mendoza và cộng sự, (2017) | Ảnh hưởng của kiểm tra đối với việc tuân thủ thuế | 40 | Nguyễn Thị Thùy Dương và cộng sự (2019) | Việt Nam | Tuân thủ thuế của doanh nghiệp | |

31 | Adimasu và Daare (2017) | Ethiopia | Nhận thức về thuế, cảm nhận về thuế và Tuân thủ thuế tự nguyện | 41 | Harju và cộng sự (2019). | Phần Lan | Chi phí tuân thủ và ưu đãi thuế |

32 | Xin He và Huina Xiao, (2019) | Trung Quốc | Tuân thủ thuế trong nền kinh tế đang phát triển | 42 | Mas’ud và cộng sự (2019) | 158 quốc gia | Niềm tin và quyền lực là yếu tố dự báo tuân thủ thuế |

33 | Nagel và cộng sự (2018) | Hà Lan | Ảnh hưởng của chương trình đào tạo về thuế đối với việc tuân thủ thuế | 43 | Abba Ya’u, Natrah Saad (2019) | Nigeria | Nhận thức công bằng và tuân thủ thuế tự nguyện: vai trò điều tiết của niềm tin |

34 | Olsen,và cộng sự (2018). | Thổ Nhĩ Kỳ | Cảm xúc và tuân thủ thuế | 44 | Robbins và Kiser (2020) | Hoa Kỳ | Sự cưỡng chế của nhà nước, thái độ đạo đức và tuân thủ thuế |

35 | Siglé và cộng sự (2018) | Hà Lan | Niềm tin quyền lực và tuân thủ thuế của doanh nghiệp lớn | 45 | Alshira’h và cộng sự (2020) | Jordan | Tuân thủ thuế bán hàng của các doanh nghiệp vừa và nhỏ |

36 | Andi Nurwanah và cộng sự (2018) | Indonesia | Các yếu tố quyết định tuân thủ thuế theo lý thuyết về TPB và lý thuyết về quan điểm của các bên liên quan | 46 | Carsamer(2020) | Ghana | Tôn giáo và tuân thủ thuế |

37 | Cechovsky (2018) | Áo | Tầm quan trọng của kiến thức về thuế đối với việc tuân thủ thuế | 47 | Taing và Chang, (2020) | Campuchia | Các yếu tố ảnh hưởng ý định Tuân thủ thuế |

38 | Alice Guerra và cộng sự (2018) | Ý và Đan Mạch | Sự nhất quán về thái độ - hành vi trong việc tuân thủ thuế: So sánh giữa các quốc gia | 48 | Swee Kiow Tan và cộng sự (2021) | Malaysia | Ảnh hưởng của trình độ học vấn đối với hành vi tuân thủ thuế |

Nguồn: Kết quả tổng quan nghiên cứu