Hình 4.7. Mối quan hệ giữa số năm hoạt động kinh doanh và TTT tự nguyện

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

4.3.4.2. Khác biệt về hành vi tuân thủ thuế bắt buộc theo số năm hoạt động kinh doanh

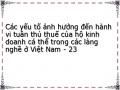

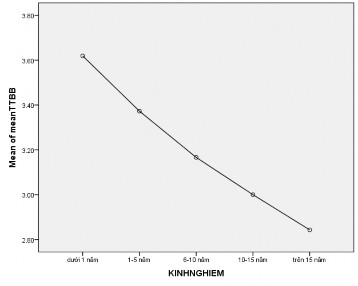

Để kiểm định sự khác biệt về hành vi tuân thủ thuế bắt buộc theo số năm hoạt động kinh doanh của hộ KDCT trong các làng nghề ở Việt nam. Tác giả tiến hành kiểm tra tính đồng nhất giữa các nhóm, kết quả từ bảng 4.24 cho thấy phương sai giữa các nhóm là đồng nhất (chỉ số Sig. = 0,089 >0,05), và do đó, tác giả tiếp tục tiến hành kiểm định kiểm định kiếm định ANOVA và phân tích sâu (lựa chọn Benfforoni ở Post Hoc). Kết quả kiểm định ANOVA cho thấy chỉ số Sig.< 0,05 nên giữa các nhóm có sự khác biệt về giá trị trung bình và kết quả cho thấy số năm kinh doanh tăng lên thì chủ hộ KDCT có hành vi tuân thủ bắt buộc giảm xuống (Xem hình 4.8)

Bảng 4.24: Kiểm định khác biệt về hành vi tuân thủ thuế bắt buộc theo số năm hoạt động kinh doanh của hộ KDCT

Test of Homogeneity of Variances

meanTTBB

df1 | df2 | Sig. | |

2.036 | 4 | 353 | .089 |

Có thể bạn quan tâm!

-

Độ Tin Cậy Của Thang Đo Với Các Biến Phụ Thuộc

Độ Tin Cậy Của Thang Đo Với Các Biến Phụ Thuộc -

Kết Quả Phân Tích Nhân Tố Khẳng Định (Cfa) – Dạng Chuẩn Hóa

Kết Quả Phân Tích Nhân Tố Khẳng Định (Cfa) – Dạng Chuẩn Hóa -

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế Tự Nguyện Của Hộ Kdct Trong Các Làng Nghề Ở Việt Nam

Mô Hình Các Yếu Tố Ảnh Hưởng Đến Hành Vi Tuân Thủ Thuế Tự Nguyện Của Hộ Kdct Trong Các Làng Nghề Ở Việt Nam -

Một Số Khuyến Nghị Nhằm Thúc Đẩy Tuân Thủ Thuế Ở Hộ Kinh Doanh Cá Thể Trong Các Làng Nghề Ở Việt Nam

Một Số Khuyến Nghị Nhằm Thúc Đẩy Tuân Thủ Thuế Ở Hộ Kinh Doanh Cá Thể Trong Các Làng Nghề Ở Việt Nam -

Bộ Tài Chính (2021), Thông Tư Số 40/2021/tt-Btc Hướng Dẫn Thuế Giá Trị Gia Tăng, Thuế Thu Nhập Cá Nhân Và Quản Lý Thuế Đối Với Hộ Kinh Doanh, Cá Nhân Kinh

Bộ Tài Chính (2021), Thông Tư Số 40/2021/tt-Btc Hướng Dẫn Thuế Giá Trị Gia Tăng, Thuế Thu Nhập Cá Nhân Và Quản Lý Thuế Đối Với Hộ Kinh Doanh, Cá Nhân Kinh -

Tổng Cục Thuế (2021), Báo Cáo Tổng Kết Công Tác Thuế Năm 2020 Và Nhiệm Vụ, Giải Pháp Thực Hiện Công Tác Thuế Năm 2021.

Tổng Cục Thuế (2021), Báo Cáo Tổng Kết Công Tác Thuế Năm 2020 Và Nhiệm Vụ, Giải Pháp Thực Hiện Công Tác Thuế Năm 2021.

Xem toàn bộ 256 trang tài liệu này.

ANOVA

meanTTBB

Sum of Squares | df | Mean Square | F | Sig. | |

Between Groups | 17.241 | 4 | 4.310 | 13.002 | .000 |

Within Groups | 117.020 | 353 | .332 | ||

Total | 134.260 | 357 |

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

Hình 4.8. Mối quan hệ giữa số năm hoạt động kinh doanh và hành vi tuân thủ thuế bắt buộc của hộ KDCT

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

4.3.5. Sự khác biệt theo thu nhập hàng năm của hộ kinh doanh

4.3.4.1. Khác biệt về hành vi TTTN theo thu nhập hàng năm của hộ kinh doanh

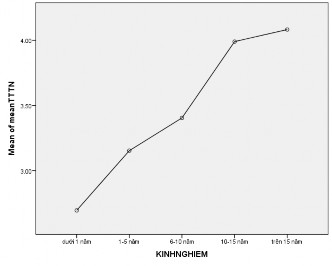

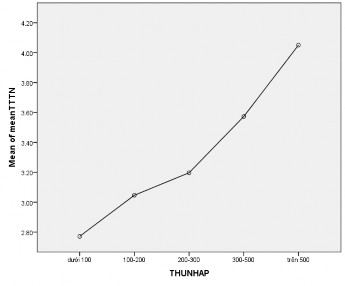

Để kiểm định sự khác biệt về hành vi tuân thủ thuế tự nguyện theo thu nhập hàng năm của hộ KDCT trong các làng nghề ở Việt nam. Tác giả tiến hành kiểm tra tính đồng nhất giữa các nhóm, kết quả từ bảng 4.25 cho thấy phương sai giữa các nhóm là không đồng nhất (chỉ số Sig. =0,000 <0,05). Vì vậy, tác giả tiếp tục tiến hành kiểm định kiểm định kiếm định ANOVA và phân tích sâu (lựa chọn Tamhane’s T2 ở Post Hoc) .Kết quả kiểm định ANOVA cho thấy chỉ số Sig.< 0,05 nên giữa các nhóm có sự khác biệt về giá trị trung bình và kết quả cho thấy số năm kinh doanh tăng lên thì chủ hộ KDCT có hành vi tuân thủ bắt buộc giảm xuống (Xem hình 4.9)

Bảng 4.25: Kiểm định khác biệt về hành vi TTTN theo thu nhập hàng năm

meanTTTN

df1 | df2 | Sig. | |

4.437 | 4 | 353 | .002 |

ANOVA | |||||

meanTTTN | |||||

Sum of Squares | df | Mean Square | F | Sig. | |

Between Groups | 55.189 | 4 | 13.797 | 30.176 | .000 |

Within Groups | 161.401 | 353 | .457 | ||

Total | 216.590 | 357 |

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

Hình 4.9. Mối quan hệ giữa thu nhập hàng năm của hộ KDCT và hành vi tuân thủ thuế tự nguyện

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

4.3.5.2. Khác biệt về hành vi TTBB theo thu nhập hàng năm của hộ KD

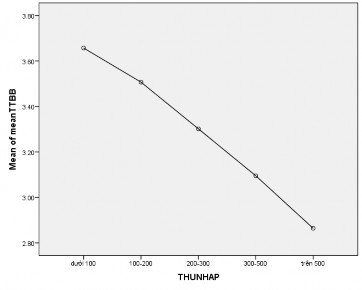

Để kiểm định sự khác biệt về hành vi tuân thủ thuế bắt buộc theo thu nhập hàng năm của hộ KDCT trong các làng nghề ở Việt nam. Tác giả tiến hành kiểm tra tính đồng nhất giữa các nhóm và kiểm định ANOVA. Kiểm định ANOVA cho thấy chỉ số Sig.< 0,05 nên giữa các nhóm có sự khác biệt về giá trị trung bình và kết quả cho thấy thì thu nhập của hộ KDCT tăng lên thì có hành vi TTBB giảm xuống (Xem hình 4.10)

Hình 4.10. Mối quan hệ giữa thu nhập hàng năm và hành vi tuân thủ thuế bắt buộc của hộ KDCT

Nguồn: Kết quả phân tích dữ liệu bởi SPSS 22.0

CHƯƠNG 5: THẢO LUẬN KẾT QUẢ NGHIÊN CỨU VÀ KHUYẾN NGHỊ NHẰM THÚC ĐẨY TUÂN THỦ THUẾ Ở HỘ KINH DOANH CÁ THỂ TRONG CÁC LÀNG NGHỀ Ở VIỆT NAM

5.1. Thảo luận kết quả nghiên cứu

Kết quả nghiên cứu của luận án đã chỉ ra ảnh hưởng của các yếu tố: (i) chuẩn mực chủ quan, niềm tin vào CQT, tinh thần thuế, thông tin thuế, nhận thức về tính công bằng, nhận thức về thuế lần lượt là những yếu tố ảnh hưởng thuận chiều đến hành vi TTT tự nguyện của hộ KDCT trong các làng nghề ở Việt Nam; (ii) khả năng bị kiểm tra (hoặc thanh tra) thuế, chuẩn mực chủ quan, xử phạt, nhận thức về quyền lực của cơ quan thuế, thông tin thuế ảnh hưởng thuận chiều đến hành vi TTT bắt buộc, trong khi các yếu tố niềm tin vào cơ quan thuế, nhận thức về tính công bằng, nhận thức về thuế, tinh thần thuế có ảnh hưởng nghịch chiều với hành vi TTT bắt buộc của HKDCT trong các làng nghề ở Việt Nam. Trong đó, luận án có một số kết quả nghiên cứu chính như sau:

Thứ nhất, chuẩn mực chủ quan ảnh hưởng nhiều đến hành vi TTT (tự nguyện hoặc bắt buộc) của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu của luận án đã chỉ ra chuẩn mực chủ quan ảnh hưởng thuận chiều đến hành vi TTT (tự nguyện hoặc bắt buộc) của hộ KDCT trong các làng nghề ở Việt Nam. Kết quả nghiên cứu này khẳng định là nhận thức của hộ kinh doanh về cách mà hầu hết mọi người quan trọng đối với người đó ở làng nghề cho rằng anh ta

/cô ta nên hay không nên thực hiện hành vi tuân thủ thuế thì sẽ ảnh hưởng đến hành vi tuân thủ thuế của họ (Fishbein và Ajzen, 1975). Như vậy, quan điểm của các thành viên trong gia đình, bạn bè và những người quan trọng với người nộp thuế trong làng nghề sẽ có những ảnh hưởng đến quyết định trốn thuế hoặc không trốn thuế của hộ KDCT (đồng thuận với nhận định của Allingham và Sandmo, 1972) cũng như hành vi tuân thủ thuế tự nguyện/bắt buộc của người nộp thuế (đồng thuận với các kết quả nghiên cứu của Bobek và Hatfield, 2003; Natrah Saad, 2012; Lidija Hauptman và cộng sự; 2015; Damayanti và cộng sự; 2015; Andi Nurwanah và cộng sự, 2018; Robbins và Kiser, 2020; Malik và Younus, 2020; trái với kết quả nghiên cứu của Adellia và cộng sự (2020) và Abdul Hamid (2014) – nghiên cứu đã chỉ ra chuẩn mực chủ quan không có ảnh hưởng đáng kể đến hành vi TT của các đại lý thuế ở Malaysia và New Zealand).

Đặc biệt, kết quả nghiên cứu của luận án đã chỉ ra chuẩn mực chủ quan là yếu tố tác động nhiều nhất đến hành vi TTT tự nguyện và là yếu tố tác động nhiều thứ hai đến hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam. Đây là đóng góp mới về mặt lý luận của luận án (bởi vì theo kết quả tổng quan các kết quả nghiên

cứu trước mà tác giả có thể tiếp cận, chưa có nghiên cứu nào đưa ra kết quả trên) và kết quả này là phù hợp với đặc điểm riêng với hộ KDCT làm nghề và kinh doanh nghề trong các làng nghề ở Việt Nam:

Làng nghề thường ở các vùng nông thôn, nơi mà văn hóa “làng xã”, văn hóa gia đình và dòng tộc được thể hiện ở tinh thần đùm bọc, thương yêu nhau. Người trong họ có trách nhiệm hỗ trợ nhau về mặt vật chất; hỗ trợ nhau về trí tuệ, tinh thần; và dìu dắt nhau, làm chỗ dựa cho nhau trong cuộc sống, chỗ dựa trong kinh doanh. Nên chính vì thế, ảnh hưởng của những người trong gia đình, dòng họ sẽ tác động nhiều đến hộ KDCT trong quyết định trốn thuế hoặc không trốn thuế của hộ KDCT, cũng như hành vi tuân thủ thuế tự nguyện/bắt buộc của họ.

Bên cạnh đó, làng nghề với đặc điểm cơ cấu tổ chức theo phường, hội (theo Trần Quốc Vượng, 2000). Ở đó, làng nghề có những bộ phận cư dân (hộ KDCT) sinh sống bằng nghề, họ liên kết chặt chẽ với nhau và các hộ KDCT trong làng nghề có thể tham gia các tổ chức theo nghề nghiệp, tạo thành tổ chức gọi là PHƯỜNG. Ở nông thôn có thể gặp hàng loạt phường như phường gốm làm sành sứ, phường chài làm nghề đánh cá, phường vải làm nghề dệt vải, rồi những phường nón, phường giấy, phường mộc, phường thợ tiện, phường đúc đồng…; Bên cạnh phường để liên kết những người cùng nghề, ở nông thôn Việt Nam và mở rộng ra là xã hội Việt Nam nói chung, còn có HỘI là tổ chức nhằm liên kết những người cùng ngành nghề (cùng sở thích, thú vui, đẳng cấp) và có tính liên kết, ảnh hưởng về nhận thức giữa các thành viên trong hội với nhau. Chính vì vậy, ảnh hưởng từ những thành viên trong các tổ chức phường, hội trong các làng nghề cũng sẽ ảnh hưởng đến hành vi TTT tự nguyện/bắt buộc của chủ hộ KDCT trong các làng nghề.

Thứ hai, niềm tin vào cơ quan thuế có ảnh hưởng tích cực đến hành vi tuân thủ thuế tự nguyện của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu của luận án chỉ ra, niềm tin vào cơ quan thuế tác động trực tiếp và ảnh hưởng nhiều thứ hai đến hành vi tuân thủ thuế tự nguyện; tác động nghịch chiều đến hành vi tuân thủ thuế bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam. Như vậy, có thể khẳng định việc gia tăng niềm tin vào cơ quan thuế của người nộp thuế dẫn đến gia tăng hành vi tuân thủ thuế tự nguyện (đồng thuận với kết quả nghiên cứu của Kirchler, Hoelzl và Wahl 2008; Wahl, Kastlunger và Kirchler,2010; Benk và cộng sự , 2012; Kastlunger và cộng sự , 2013; Mas’ud và cộng sự, 2014; Gangl và cộng sự, 2015; Siglé và cộng sự, 2018; Yasa và Martadinata, 2018; Mas’ud và cộng sự, 2019; Abba Ya’u, Natrah Saad, 2019; Da Silva và cộng sự, 2019; Malik và Younus, 2020). Hay có thể hiểu khi người nộp thuế tin tưởng vào cơ quan thuế sẽ

147

làm tăng hành vi tuân thủ thuế tự nguyện, cũng như cam kết của họ đối với hệ thống thuế và việc nộp thuế (Torgler, 2003b; Jimenez và Iyer, 2016). Hay có thể hiểu, khi chính phủ sử dụng nguồn ngân sách (với thuế là nguồn thu ngân sách chủ yếu) hiệu quả và hướng đến cung cấp về dịch vụ công như cơ sở hạ tầng và công trình công cộng, cầu đường, trường học, trung tâm y tế và bệnh viện... có chất lượng tốt, thì niềm tin của người nộp thuế vào chính phủ tăng lên, đồng thời người nộp thuế cũng trở nên mong muốn thực hiện nghĩa vụ thuế của mình.

Thứ ba, nhận thức về quyền lực của cơ quan thuế, khả năng kiểm tra, xử phạt là những yếu tố ảnh hưởng nhiều đến hành vi TTBB của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu chỉ ra nhận thức khả năng bị kiểm tra, xử phạt, nhận thức về quyền lực của cơ quan thuế lần lượt là các yếu tố ảnh hưởng nhiều đến hành vi TTBB nhưng chưa có cơ sở để khẳng định mối quan hệ của những yếu tố này với hành vi TTTN của hộ KDCT trong các làng nghề ở Việt Nam. Kết quả nghiên cứu này là phù hợp bởi vì: (i) về cơ bản, quyết định tuân thủ thuế do người nộp thuế đưa ra trong những trường hợp không chắc chắn, do lo sợ về khả năng bị bắt và bị xử phạt (Allingham và Sandmo, 1972; Alm và McKee, 1998). Vì vậy, biện pháp răn đe thông qua kiểm tra, thanh tra thuế và xử phạt vẫn là những yếu tố cơ bản mà nhiều chính phủ áp dụng nhằm cải thiện sự tuân thủ của người nộp thuế (Alm và cộng sự, 2016); (ii) kết quả nghiên cứu này là phù hợp với mô hình SSF cho rằng gia tăng từng khía cạnh về quyền lực của cơ quan thuế hoặc cải thiện niềm tin vào cơ quan thuế sẽ dẫn đến kết quả là hành vi tuân thủ bắt buộc trong trường hợp trước và tuân thủ tự nguyện trong trường hợp sau (Kirchler, Hoelzl và Wahl, 2008). Khi đó, các biện pháp răn đe như kiểm tra (thanh tra thuế) và xử phạt đối với hành vi không tuân thủ cho thấy quyền lực của cơ quan thuế và làm gia tăng hành vi tuân thủ thuế bắt buộc ở người nộp thuế.

Thứ tư, khi hộ KDCT nhận thức hệ thống thuế là công bằng sẽ ảnh hưởng tích cực đến tinh thần thuế, niềm tin vào CQT và qua đó gia tăng hành vi TTT tự nguyện, giảm hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam

Ảnh hưởng của nhận thức tính công bằng về thuế đến hành vi TTT tự nguyện và hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu của luận án chỉ ra mối quan hệ giữa nhận thức về tính công bằng của hệ thống thuế và hành vi tuân thủ thuế của hộ KDCT trong các làng nghề ở Việt Nam. Kết quả này đồng thuận với kết quả của hầu hết các nghiên cứu trước chỉ ra công bằng của hệ thống thuế với người nộp thuế tạo nên hành vi tuân thủ thuế của

148

người nộp thuế (Spicer và Becker, 1980; Alm và cộng sự, 1992; Hite và Roberts, 1992; Shih-Ying và Mei-Jane, 2005; Azmi et cộng sự, 2008; Merima và cộng sự, 2013; Siahaan, 2012; Faizal và Palil, 2015; Fany Inasius, 2018; Doreen Musimenta và cộng sự, 2017; Tehulu và Dinbem, 2014) và trái với kết quả nghiên cứu của Benk và cộng sự (2010) khi cho rằng nhận thức công bằng về hệ thống thuế không có tác dụng thống kê đáng kể đến ý định tuân thủ thuế của người nộp thuế. Tuy nhiên, tác giả cho rằng một trong những nguyên tắc cơ bản khi thiết kế hệ thống thuế là tính công bằng (Smith, 1776) và hầu hết mọi người thường đề cập đến sự công bằng khi được hỏi họ nghĩ gì về hệ thống thuế (Braithwaite, 2003; Rawlings, 2003; Taylor, 2003).

Không những thế, kết quả nghiên cứu của luận án chỉ ra nhận thức về tính công bằng có tác động tích cực với hành vi TTT tự nguyện của hộ KDCT trong các làng nghề ở Việt Nam (kết quả này đồng thuận với kết quả nghiên cứu của Fadjar,2012, Manchilot Tilahun, 2018; Gobena và cộng sự, 2016;Manchilot Tilahun; 2018)) và có quan hệ nghịch chiều với hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam. Điều này có thể hiểu, khi người nộp thuế nhận thấy họ được cơ quan thuế đối xử tử tế và công bằng thì họ sẽ hợp tác và có xu hướng tuân thủ các quyết định của cơ quan thuế hơn hay có nhiều hành vi tuân thủ thuế tự nguyện hơn.

Ảnh hưởng của nhận thức tính công bằng về thuế đến tinh thần thuế và hành vi TTT tự nguyện/ hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu của luận án chỉ ra tinh thần thuế là biến trung gian trong mối quan hệ giữa nhận thức công bằng và hành vi tuân thủ thuế của hộ KDCT trong các làng nghề ở Việt Nam. Kết quả nghiên cứu này là phù hợp khi nhìn nhận công bằng dưới quan điểm cá nhân người nộp thuế về công bằng (trong phân phối, thủ tục và xử phạt công bằng) trong mối quan hệ tương tác giữa cá nhân người nộp thuế và cơ quan thuế (Wenzel, 2003). Bởi vì, theo Alan Lewis (1982) nói rằng nhận thức của cá nhân người nộp thuế đóng một vai trò quan trọng, đặc biệt là nhận thức của họ đối với chính phủ (cơ quan thuế). Khi mà các khoản thuế đã nộp và các dịch vụ công (công bằng về thủ tục) do chính phủ cung cấp được người nộp thuế nhìn nhận là công bằng, thì người nộp thuế có thể có xu hướng tuân thủ luật thuế và ảnh hưởng đến tinh thần thuế của người nộp thuế (Hart và Frey, 1994).

Ảnh hưởng của nhận thức về tính công bằng về thuế của người nộp thuế không chỉ giới hạn ở việc cơ quan thuế đối xử với cá nhân người nộp thuế, mà còn liên quan đến gánh nặng thuế của các cá nhân khác (công bằng về phân phối), cũng như hành vi tuân thủ (không tuân thủ thuế) của các cá nhân khác được họ quan sát (Sour 2004; Walsh, 2012) – công bằng về xử phạt. Tỷ lệ tuân thủ được ghi nhận là sẽ tăng lên khi

một cá nhân nhận thấy gánh nặng thuế của mình là “… cùng mức độ với những người khác có thể so sánh…” (Feld và Frey, 2006). Khi đó, người nộp thuế nhận thấy gánh nặng thuế được phân bổ công bằng giữa người nộp thuế, thì sẽ ảnh hưởng đến nhận thức, tinh thần thuế của họ và thúc đẩy hành vi tuân thủ thuế của họ.

Ảnh hưởng của nhận thức tính công bằng về thuế đến niềm tin vào CQT và hành vi TTT tự nguyện/ hành vi TTT bắt buộc của hộ KDCT trong các làng nghề ở Việt Nam

Kết quả nghiên cứu của luận án chỉ ra niềm tin vào cơ quan thuế là biến trung gian trong mối quan hệ giữa nhận thức công bằng và hành vi tuân thủ thuế. Kết quả nghiên cứu của luận án là phù hợp, bởi vì niềm tin vào cơ quan thuế của người nộp thuế chịu ảnh hưởng bởi chính nhận thức của người đó về hệ thống thuế là công bằng (Alm và cộng sự, 2012). Hay có thể hiểu, trong một xã hội mà cơ quan thuế tôn trọng người nộp thuế và áp dụng các thủ tục minh bạch, công bằng thì sẽ tăng niềm tin (tin tưởng) của người nộp thuế và tính tuân thủ thuế cũng cao hơn (Lisi, 2014). Như vậy, khi cơ quan thuế hành động công bằng đối với người nộp thuế, sẽ nuôi dưỡng lòng tin trong họ và qua đó kích thích sự tuân thủ tự nguyện (Kogler và cộng sự, 2013). Hay có thể khẳng định, nhận thức về tính công bằng của hệ thống thuế giúp gia tăng niềm tin vào cơ quan thuế của người nộp thuế và qua đó gia tăng hành vi tuân thủ thuế (Alm và cộng sự, 2012; Kogler và cộng sự, 2013; Lisi, 2014)

Thứ năm, khả năng bị kiểm tra, thanh tra thuế ảnh hưởng đến hành vi TTT bắt buộc, nhưng ảnh hưởng này chỉ rõ ràng khi nhận thức về quyền lực của cơ quan thuế ở hộ KDCT trong các làng nghề ở Việt Nam là cao

Kết quả nghiên cứu chỉ ra nhận thức quyền lực của CQT điều chỉnh mối quan hệ giữa khả năng bị kiểm tra, thanh tra thuế và hành vi TTT bắt buộc của hộ KD cá thể trong các làng nghề ở Việt Nam. Để hiểu kết quả này, đầu tiên dưới góc độ tuân thủ thuế thì số tiền phạt và khả năng bị kiểm tra, thanh tra thuế có thể tạo ra mức độ tuân thủ cao hơn ở người nộp thuế (Blackwell 2007) và đóng vai trò là động lực bên ngoài chủ yếu ảnh hưởng đến hành vi tuân thủ thuế (Kastlunger và cộng sự, 2013). Tuy nhiên, nếu việc kiểm tra, thanh tra thuế được thực hiện thường xuyên mà không phát hiện ra được những sai phạm, cũng như các hình phạt (hoặc xử phạt) không đủ sức răn đe có thể dẫn đến nhận thức ở người nộp thuế về quyền lực của cơ quan thuế là thấp (Muehlbacher, Kirchler và Scharzenberger, 2011). Hoặc trong bối cảnh các hành vi không tuân thủ thuế như trốn thuế, tránh thuế trở thành hành vi bình thường và được xã hội chấp nhận (Nhận thức quyền lực chính phủ thấp) (Wenzel 2005), và khi đó trong điều kiện người nộp thuế nhận thức về quyền lực của cơ quan thuế thấp thì dù khả năng kiểm tra nhiều (số cuộc kiểm tra nhiều lên) nhưng hành vi tuân thủ của người nộp thuế