Chau và Leung (2009), khi xem xét mô hình tuân thủ thuế Fischer (1992), khẳng định rằng hệ thống thuế phải đơn giản, được thể hiện bằng các luật và thủ tục thuế đơn giản và rõ ràng giúp người nộp thuế hiểu dễ dàng hơn các nghĩa vụ thuế của họ và tính toán số thuế họ cần phải nộp qua đó gia tăng tuân thủ thuế.

Trong khi đó, James và Edwards (2008) đưa ra một lưu ý cảnh báo rằng việc đơn giản hóa luật thuế hoặc giảm chi phí thuế đơn thuần không dẫn đến việc tuân thủ cao hơn. Hay như, Alm (2014) lập luận rằng trong các hệ thống thuế phức tạp hơn, các cá nhân khó dự đoán chính xác mức độ thực sự của nghĩa vụ thuế của họ và sự không chắc chắn cộng thêm này dẫn đến hành vi tuân thủ thuế nhiều hơn. Và Richardson (2006) điều tra hành vi trốn thuế ở 45 quốc gia, chỉ ra sự phức tạp là yếu tố quan trọng nhất quyết định đến hành vi tuân thủ thuế

Như vậy, tác giả nhận thấy chưa có sự thống nhất hoàn toàn về mối quan hệ giữa sự phức tạp về thuế và hành vi tuân thủ thuế. Do đó, giả thuyết nghiên cứu được đề xuất như sau:

Nhận thức hệ thống thuế là phức tạp dẫn đến giảm hành vi TTT tự nguyện và tăng hành vi TTT bắt buộc ở hộ KDCT trong các làng nghề ở Việt Nam |

Có thể bạn quan tâm!

-

Lý Thuyết Hành Động Hợp Lý Và Lý Thuyết Hành Vi Có Kế Hoạch

Lý Thuyết Hành Động Hợp Lý Và Lý Thuyết Hành Vi Có Kế Hoạch -

Mô Hình Khung Sườn Dốc Trơn Trượt Về Tuân Thủ Thuế - Ssf

Mô Hình Khung Sườn Dốc Trơn Trượt Về Tuân Thủ Thuế - Ssf -

Ảnh Hưởng Của Các Yếu Tố Tâm Lý Xã Hội Đến Hành Vi Tuân Thủ Thuế

Ảnh Hưởng Của Các Yếu Tố Tâm Lý Xã Hội Đến Hành Vi Tuân Thủ Thuế -

Thông Tin Về Người Được Phỏng Vấn

Thông Tin Về Người Được Phỏng Vấn -

Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của hộ kinh doanh cá thể trong các làng nghề ở Việt Nam - 13

Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của hộ kinh doanh cá thể trong các làng nghề ở Việt Nam - 13 -

Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của hộ kinh doanh cá thể trong các làng nghề ở Việt Nam - 14

Các yếu tố ảnh hưởng đến hành vi tuân thủ thuế của hộ kinh doanh cá thể trong các làng nghề ở Việt Nam - 14

Xem toàn bộ 256 trang tài liệu này.

Thông tin về thuế

Để tăng tính tuân thủ của người nộp thuế, thì thông tin về thuế được cơ quan thuế cung cấp đến người nộp thuế cần phải chính xác, kịp thời và đầy đủ (Chen, 2010). Đôi khi người nộp thuế không cố ý không tuân thủ mà có thể là do không tìm được thông tin đầy đủ và chính xác về vấn đề thuế của họ. Do đó, Kornhauser (2005) cho rằng cải thiện hoạt động công khai thông tin thuế có thể nâng cao nhận thức của người nộp thuế. Lefebvre và cộng sự (2015) thực hiện một thử nghiệm về thông tin trốn thuế và tuân thủ thuế ở một số quốc gia và nhận thấy rằng khi người trả lời nhận được thông tin tích cực về việc tuân thủ thuế thì hành vi của họ không bị ảnh hưởng. Ngược lại, khi họ nhận được thông tin tiêu cực, chẳng hạn như thông tin khẳng định tỷ lệ trốn thuế cao thì tỷ lệ không tuân thủ của họ tăng lên đáng kể. Devos và Zackrisson (2015) thực hiện một nghiên cứu so sánh giữa Úc và Na Uy về hoạt động công bố thông tin thuế công khai, kết quả chỉ ra rằng hoạt động công bố thông tin thuế công khai có tác động tích cực đến việc tuân thủ thuế.

Trong khi đó, Taing và Chang (2020) trong nghiên cứu về ý định tuân thủ thuế của người nộp thuế ở Campuchia, kết quả chỉ ra thông tin thuế không có ý nghĩa thống kê trong nghiên cứu này. Vì vậy, giả thuyết được đề xuất như sau:

Khi cơ quan thuế cung cấp thông tin công khai, rõ ràng, cập nhật sẽ làm tăng hành vi TTT tự nguyện và giảm hành vi TTT bắt buộc ở hộ KDCT trong các làng nghề ở Việt Nam |

2.5.2.3. Ảnh hưởng của các yếu tố kinh tế đến hành vi tuân thủ thuế

Xử phạt

Tiếp cận dưới góc độ kinh tế (lợi ích – chi phí), quyết định tuân thủ thuế do người nộp thuế đưa ra trong những trường hợp không chắc chắn, do lo sợ về khả năng bị bắt và bị xử phạt (Alm và McKee, 1998). Xử phạt được hiểu là việc áp dụng những hình phạt nhằm mục đích thực thi các nghĩa vụ pháp lý với người nộp thuế (Schwartz và Orleans, 1967).

Allingham và Sandmo (1972) định nghĩa TTT là quyết định kê khai thu nhập thực tế với CQT trong điều kiện không chắc chắn. NNT có thể quyết định kê khai thuế để hướng đến số tiền nộp thuế đúng (bằng) hoặc ít hơn số tiền thuế phải nộp. Quyết định của họ phụ thuộc vào xác suất bị phát hiện và khả năng bị xử phạt. Cũng chính vì thế, biện pháp răn đe thông qua kiểm tra, thanh tra thuế và xử phạt vẫn là những yếu tố cơ bản mà nhiều chính phủ áp dụng nhằm cải thiện sự tuân thủ của người nộp thuế (Alm và cộng sự, 2016). Tuy nhiên, mối quan hệ giữa xử phạt và hành vi tuân thủ thuế hiện có những quan điểm trái chiều, một số nghiên cứu (Beck, Jon, và Jung, 1991; Park và Hyun, 2003) chỉ ra ảnh hưởng tích cực của xử phạt đối với việc tuân thủ thuế nhưng các nghiên cứu khác lại dẫn đến những phát hiện ngược lại (Alm, Bahl, và Murray, 1990; Alm , Jackson, và McKee, 1992).

Tuy nhiên, Raihana Mohdali và cộng sự (2014) lại chỉ ra rằng ảnh hưởng của xử phạt/trừng phạt là không đáng kể đối với những người nộp thuế sẵn sàng tuân thủ luật thuế. Hay như, Nguyễn Thị Thùy Dương và cộng sự (2019) chỉ ra tuân thủ thuế tự nguyện bị ảnh hưởng trực tiếp bởi ba yếu tố xác suất kiểm tra, uy tín doanh nghiệp và quyền sở hữu doanh nghiệp; tuân thủ thuế bắt buộc bị ảnh hưởng trực tiếp bởi ba yếu tố xác suất kiểm tra, xử phạt nghiêm minh và chuẩn mực xã hội. Phạm Thị Mỹ Linh (2019) chỉ ra xử phạt có tác động thuận chiều với tuân thủ thuế bắt buộc. Như vậy, phải chăng xử phạt không ảnh hưởng đến hành vi TTT tự nguyện mà chỉ ảnh hưởng đến hành vi TTT bắt buộc của người nộp thuế? Vì vậy, giả thuyết nghiên cứu được đề xuất như sau:

Xử phạt có ảnh hưởng thuận chiều đến hành vi TTT bắt buộc ở hộ KDCT trong các làng nghề ở Việt Nam |

Khả năng bị kiểm tra, thanh tra thuế

Khả năng bị kiểm tra, thanh tra thuế là việc người nộp thuế nhận thức được khả năng CQT sẽ phát hiện ra được những hành vi không TTT của họ và khi đó CQT sẽ thực hiện hoạt động kiểm tra, thanh tra thuế với họ (theo Jackson và Milliron, 1986a)

Alm, Jackson, và Mckee (1992) chỉ ra mức độ tuân thủ của người nộp thuế tăng lên với tỷ lệ kiểm tra, thanh tra và tiền phạt cao hơn. Vì thế, biện pháp răn đe thông qua kiểm tra và phạt tiền vẫn là những yếu tố cơ bản mà nhiều chính phủ áp dụng nhằm cải thiện sự tuân thủ của người nộp thuế (Alm và cộng sự, 2016) và nhiều nghiên cứu cũng chứng mình rằng các cuộc kiểm tra, thanh tra thuế dẫn đến thu nhập chịu thuế được báo cáo cao hơn (Advani và cộng sự, 2017; DeBacker và cộng sự, 2018), hay khả năng bị kiểm tra có thể tạo ra mức độ tuân thủ cao hơn (Blackwell 2007), đóng vai trò là động lực bên ngoài chủ yếu để tuân thủ (Kastlunger và cộng sự, 2013). Như vậy, khả năng bị kiểm tra (xác xuất bị kiểm tra) dẫn đến người nộp thuế tuân thủ hơn (Jackson và Jaouen, 1989; Wickerson, 1994; Shanmugam, 2003; Dubin, 2004; Riahi-Belkaoui, 2004; Andreoni và cộng sự, 1998; và Eisenhauer, 2008). Tuy nhiên, một số nghiên cứu khác, chẳng hạn như Slemrod và cộng sự, (2001), Braithwaite (2009), và Inasius (2015) thu được những kết quả trái ngược với các kết quả trên.

Bên cạnh đó, tác động của khả năng kiểm tra, thanh tra thuế đối với việc tuân thủ thuế rất khác nhau tùy thuộc vào từng nhóm đối tượng nộp thuế. Ví dụ, xác suất kiểm tra được phát hiện có ảnh hưởng mạnh mẽ đến việc tuân thủ thuế đối với các chủ sở hữu duy nhất nhưng chỉ ảnh hưởng rất ít đến những người nộp thuế làm công ăn lương (Witte và Woodbury, 1985). Loo và cộng sự (2009), với một nghiên cứu sử dụng phương pháp hỗn hợp (một cuộc khảo sát và một cuộc thử nghiệm) cũng cho thấy việc kiểm tra, thanh tra thuế được cho là kém hiệu quả hơn đối với những người làm công ăn lương về khía cạnh tuân thủ.

Nguyễn Thị Thùy Dương và cộng sự (2019) xác xuất (khả năng) bị kiểm tra, thanh tra thuế ảnh hưởng trực tiếp đến hành vi TTT tự nguyện và hành vi TTT bắt buộc của doanh nghiệp ở Việt Nam. Phạm Thị Mỹ Linh (2019) cũng đã chỉ ra khả năng bị kiểm tra thuế có tác động thuận chiều với hành vi tuân thủ thuế tự nguyện và hành vi tuân thủ thuế bắt buộc của doanh nghiệp trên địa bàn thành phố Hà Nội ở Việt Nam.

Từ các phân tích ở trên, cho thấy chưa có sự thống nhất hoàn toàn về ảnh hưởng của nhận thức khả năng bị kiểm tra, thanh tra thuế đến hành vi TTT tự nguyện hoặc TTT bắt buộc ở người nộp thuế. Do đó, giả thuyết nghiên cứu được đề xuất:

Nhận thức khả năng bị kiểm tra, thanh tra thuế tăng lên sẽ gia tăng hành vi TTT tự nguyện, hành vi TTT bắt buộc ở hộ KDCT trong các làng nghề ở Việt Nam |

Biện pháp răn đe thông qua kiểm tra, thanh tra thuế vẫn là một trong những yếu tố cơ bản mà nhiều chính phủ (cơ quan thuế) áp dụng nhằm cải thiện sự tuân thủ của người nộp thuế (Alm và cộng sự, 2016).Tuy nhiên, nếu việc kiểm tra, thanh tra thuế thường xuyên mà vẫn không phát hiện ra được những sai phạm có thể dẫn đến nhận thức về quyền lực của cơ quan thuế là thấp ở người nộp thuế (Muehlbacher, Kirchler và Scharzenberger, 2011); và trong một xã hội mà trốn thuế, tránh thuế trở thành hành vi bình thường và được xã hội chấp nhận có thể dẫn đến giảm hành vi tuân thủ thuế của người nộp thuế (Wenzel 2005). Khi đó, sức mạnh quyền lực của cơ quan thuế sẽ có tác động mạnh đến hành vi tuân thủ thuế bắt buộc của NNT (theo mô hình SSF do Kirchler và cộng sự(2008) đề xuất). Điều đó, đặt ra một câu hỏi phải chăng chính nhận thức về quyền lực của cơ quan thuế (nhận thức của người nộp thuế về việc bị cơ quan thuế phát hiện những sai phạm và các hình phạt các tội phạm về thuế) không cao ở người nộp thuế dẫn đến hành vi tuân thủ thuế không cao dù gia tăng các cuộc kiểm tra, thanh tra thuế? Vì vậy, giả thuyết sau được đề xuất:

Khả năng bị kiểm tra, thanh tra thuế ảnh hưởng đến hành vi TTT bắt buộc, nhưng ảnh hưởng này chỉ rõ ràng khi nhận thức về quyền lực của cơ quan thuế ở hộ KDCT trong các làng nghề ở Việt Nam là cao. |

2.5.2.4. Các yếu tố nhân khẩu học

Giới tính

Ảnh hưởng của giới tính đến hành vi tuân thủ thuế của người nộp thuế cũng chưa có sự thống nhất. Hầu hết các trường hợp chứng minh rằng mức độ tuân thủ của phụ nữ cao hơn so với nam giới; tuy nhiên, phát hiện này không quá rõ ràng trong các phân tích khác. Các thí nghiệm về tuân thủ thuế cung cấp cùng một bằng chứng gây tranh cãi. Trong một số nghiên cứu, phụ nữ tuân thủ nhiều hơn hơn nam giới (Baldry, 1987; Brooks và Doob, 1990; Dollar, Fisman, và Gatti, 2001; Mason và Calvin, 1978; McGee và Bose, 2007; McGee và Cohn, 2008; Mocan, 2008; Ruegger và King, 1992; Spicer và Becker, 1980; Vogel, 1974), các nghiên cứu khác khẳng định rằng nam giới tuân thủ nhiều hơn (Barnett và Karson, 1987; McGee và Benk, 2011; McGee và Tusan, 2008; Weeks, Moore, McKinney, và Longenecker, 1999; Fadi Alasfour và cộng sự,

2016), với một số lượng đáng kể các nghiên cứu không tìm thấy mối tương quan giữa giới tính và tuân thủ thuế (McGee và An, 2006; McGee và Rossi, 2006).

Độ tuổi

Tittle (1980) lập luận rằng những người lớn tuổi (trên 65 tuổi) nhạy cảm hơn với các mối đe dọa trừng phạt, cả về xã hội và tài chính, so với các cá nhân ở các nhóm tuổi khác trên quy mô xã hội. Tương tự, Clotfelter (1983) và Dubin và Wilde (1988) cho rằng tuổi tác có liên quan tích cực đến việc tuân thủ. Fadi Alasfour và cộng sự (2016) cho rằng có sự tác động thuận chiều giữa của tuổi tác đối với việc tuân thủ thuế của người nộp thuê, kết quả của nghiên cứu này hỗ trợ cho các phát hiện của Tittle (1980), Clotfelter (1983), Dubin và Wilde (1988), Gupta và McGee (2010) và Tekeli (2011) đã khẳng định độ tuổi đó có liên quan tích cực đến việc tuân thủ thuế. Các giải thích có thể bao gồm rằng người cao tuổi nhạy cảm hơn với các mối đe dọa trừng phạt, hơn các cá nhân ở các nhóm tuổi khác trên quy mô xã hội (Tittle, 1980), và cũng gắn bó chặt chẽ hơn với cộng đồng (Pommerehne và Weck-Hannemann, 1996) dẫn đến sự phụ thuộc nhiều hơn vào phản ứng của người khác (Torgler và Murphy, 2004). Cụ thể, những người cao tuổi đã có được nhiều của cải vật chất hơn, có được vị thế cao hơn trong cộng đồng của họ và có sự phụ thuộc mạnh mẽ hơn vào phản ứng của những người khác (Torgler và Murphy, 2004). Không những thế, các phát hiện tội phạm học cũng chỉ ra rằng tuổi tác có tương quan nghịch với việc vi phạm pháp luật (Gottfredson và Hirschi, 1990; Torgler và Valev, 2010). Tuy nhiên, Warneryd và Walerud (1982) báo cáo rằng những người lớn tuổi ít tuân thủ hơn so với người trẻ tuổi.

Hay như Spicer và Lundstedt (1976); Spicer và Becker (1980) và Porcano (1988) không tìm thấy mối quan hệ nào giữa độ tuổi và hành vi tuân thủ thuế ở người nộp thuế. Tuy nhiên, Güzel, Sonnur Aktaş (2018) cho thấy dữ liệu nhân khẩu học (giới tính, tuổi tác, tình trạng hôn nhân) không ảnh hưởng đến tuân thủ thuế ở người nộp thuế. Kết quả này trùng với kết quả của các nghiên cứu tương tự với các kết quả nghiên cứu trước (Kogler, Mittone, và Kirchler, 2016; Hofmann và cộng sự, 2017; Muehlbacher, Kirchler, và Schwarzenberger, 2011).

Như vậy, ảnh hưởng của độ tuổi đến hành vi TTT của người nộp thuế chưa hoàn toàn có sự thống nhất.

Trình độ học vấn

Tài liệu về tuân thủ thuế cung cấp hỗ trợ cho mối liên hệ trực tiếp, tích cực giữa trình độ học vấn và sự tuân thủ ở người nộp thuế. Những người đóng thuế được đào

tạo có thể nhận thức rõ hơn về trách nhiệm của họ và các biện pháp trừng phạt sẽ được áp dụng nếu họ không tuân thủ luật thuế (Chan, Troutman, và O’Bryan, 2000). Fadi Alasfour và cộng sự (2016) chỉ ra có mối liên hệ trực tiếp, tích cực giữa trình độ học vấn và sự tuân thủ ở người nộp thuế (Chan và cộng sự, 2000; Jackson và Milliron, 1986; Alan Lewis, 1982; Roth, Scholz và Witte, 1989). Có nghĩa là, mặc dù những người nộp thuế được đào tạo có thể nhận thức được các cơ hội từ việc không tuân thủ, nhưng sự hiểu biết toàn diện hơn của họ về hệ thống thuế và trình độ đạo đức cao hơn thúc đẩy thái độ của người nộp thuế thuận lợi hơn và tuân thủ cao hơn (Chan và cộng sự, 2000). Các cá nhân có trình độ học vấn cao hơn có nhiều khả năng đóng góp tích cực vào sự hiểu biết về thuế, đặc biệt là về luật và quy định về thuế (Eriksen và Fallan, 1996). Ngược lại, những cá nhân này cũng có thể chỉ trích nhiều hơn về cách nhà nước vận hành và chi tiêu ngân sách. Hơn nữa, trình độ học vấn cao hơn sẽ dẫn đến mức thu nhập tốt hơn và sẽ nâng cao kiến thức của một người về các cơ hội trốn tránh có sẵn. Do đó, điều này cuối cùng có thể thay đổi thái độ của một người đối với việc tuân thủ thuế (Loo, 2006).

Tuy nhiên, Deyganto (2018); Güzel, Sonnur Aktaş (2018) chỉ ra chưa có cơ sở khẳng định những người có trình độ học vấn cao hơn sẽ tuân thủ thuế hơn. Như vậy, ảnh hưởng của trình độ học vấn đến hành vi TTT của người nộp thuế chưa có sự thống nhất hoàn toàn.

Như vậy, với đối tượng nghiên cứu là hộ kinh doanh cá thể trong các làng nghề ở Việt Nam, tác giả quyết định sẽ xem xét ảnh hưởng của các yếu tố giới tính, độ tuổi, trình độ học vấn đến hành vi TTT của hộ KDCT trong các làng nghề ở Việt Nam.

2.5.2.5. Các yếu tố khác

Thu nhập

Khi hoạt động kinh doanh có thu nhập không như kỳ vọng hoặc thua lỗ - đây là tình huống người nộp thuế gặp khó khăn về tài chính, kết quả là những người nộp thuế gặp phải các vấn đề tài chính dễ trốn thuế hơn so với những người ít bị ràng buộc hơn về tài chính (Abdul, 2001; Fadi Alasfour và cộng sự, 2016). Những người bị gặp khó khăn về tài chính có xu hướng ưu tiên các nhu cầu và nghĩa vụ tài chính của họ hơn là đóng thuế. Tuy nhiên, kết quả này mâu thuẫn với kết quả nghiên cứu của Vogel (1974) và Warneryd và Walerud (1982), khi kết quả nghiên cứu chỉ ra rằng những người không gặp khó khăn về tài chính tuân thủ thuế không cao hơn những người đang gặp khó khăn về tài chính khi họ cũng trốn thuế và mức độ trốn thuế cao hơn. Hay mức thu nhập của người nộp thuế không có ảnh hưởng đáng kể đến hành vi tuân thủ thuế tự nguyện (Deyganto, 2018).

Số năm hoạt động kinh doanh

Số năm hoạt động kinh doanh nhiều hơn dường như dẫn đến ít tuân thủ thuế hơn (Sapiei và cộng sự, 2014). Carsamer (2020) chỉ ra số năm hoạt động của các doanh nhân làm giảm việc tuân thủ thuế nhưng vốn và tuổi của doanh nghiệp có liên quan tích cực đến việc tuân thủ thuế.

Như vậy, ảnh hưởng của thu nhập, số năm hoạt động kinh doanh đến hành vi TTT của người nộp thuế chưa có sự thống nhất hoàn toàn. Do đó, với đối tượng nghiên cứu là hộ kinh doanh cá thể trong các làng nghề ở Việt Nam, tác giả quyết định sẽ xem xét ảnh hưởng của các yếu tố thu nhập, số năm hoạt động kinh doanh của hộ KDCT đến hành vi tuân thủ thuế của hộ KDCT trong các làng nghề ở Việt Nam.

Tinh thần thuế

77

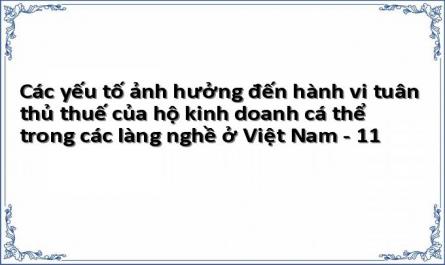

Chuẩn mực chủ quan

Các yếu tố tâm lý xã hội

Nhận thức về tính công bằng

Nhận thức về quyền lực của cơ quan thuế

Hành vi tuân thủ thuế

tự nguyện

Nhận thức về thuế

Hành vi

tuân thủ thuế

Niềm tin vào cơ quan thuế

bắt buộc

Các yếu tố về thể chế

Thông tin về thuế

Mức độ phức tạp về thuế

Biến kiểm soát

Tuổi; Giới tính; Trình độ

Số năm hoạt động kinh doanh Thu nhập của Hộ KD

Các yếu tố về kinh tế

Xử phạt

Khả năng bị thanh tra, kiểm tra thuế

Hình 2.6. Mô hình nghiên cứu đề xuất