Trong thời gian qua, đặc biệt từ sau khi Việt Nam gia nhập WTO, các ngân hàng thương mại Việt Nam đã có sự chuyển mình mạnh mẽ để tận dụng tốt những cơ hội trong quá trình hội nhập, khai thác tối đa lợi thế cạnh tranh. Đó là có mạng lưới rộng lớn, có khách hàng truyền thống và hiểu biết về khách hàng cũng như các điều kiện kinh doanh tại Việt Nam, kinh nghiệm nghiệp vụ tích lũy trong nhiều năm qua. Đây là một lợi thế trong việc chăm sóc khách hàng. Do vậy, các NHTM trong nước vẫn chiếm vai trò chủ đạo trong việc cung cấp các dịch vụ truyền thống là huy động vốn và cho vay.

Công nghệ ngân hàng là lĩnh vực được các ngân hàng rất chú trọng, coi là phương tiện chủ lực để rút ngắn khoảng cách phát triển so với ngân hàng của các nước tiên tiến trong khu vực và trên thế giới. Hầu hết các ngân hàng thương mại đã đầu tư xây dựng hệ thống ngân hàng lõi (core banking), cho phép quản trị dữ liệu một cách tập trung tại hội sở chính, giảm thiểu rủi ro trong hoạt động kinh doanh.

Về sản phẩm dịch vụ: các NHTM đã tập trung đổi mới, cho ra đời nhiều sản phẩm phù hợp với nhu cầu của khách hàng. Bên cạnh những sản phẩm truyền thống như tiền gửi và cho vay, đã xuất hiện nhiều sản phẩm mới tăng tiện ích cho khách hàng như: tăng tiện ích của tài khoản cá nhân, phát triển dịch vụ thẻ, phát triển các dịch vụ ngân hàng hiện đại như phone banking, internet banking… Dịch vụ tiền gửi được đa dạng hóa, cho phép người gửi có nhiều lựa chọn cho đồng vốn nhàn rỗi của mình. Bên cạnh các sản phẩm tiền gửi tiết kiệm với lãi suất cố định truyền thống, các ngân hàng còn đưa ra các sản phẩm tiền gửi được hưởng lãi suất biến động theo tỷ lệ lạm phát, đảm bảo theo giá trị vàng, được bù chênh lệch tỷ giá…

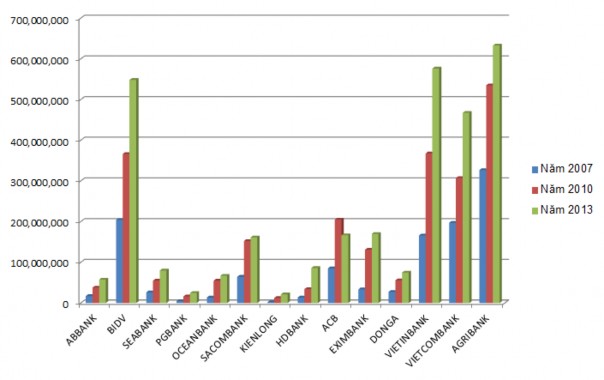

Về năng lực tài chính: quy mô vốn của các NHTM đã được tăng lên đáng kể qua từng năm. Bên cạnh đó các ngân hàng còn đẩy mạnh việc thực hiện cơ cấu lại tài chính như tăng vốn tự có, xử lý nợ xấu, cơ cấu lại tổ chức và hoạt động. Việc tuân thủ các quy định đảm bảo an toàn, phân loại nợ và trích lập dự phòng rủi ro…đã giúp các NHTM cải thiện chất lượng tài sản một cách đáng kể. Ngoài ra, một số NHTM đã và

đang nỗ lực trong việc đổi mới cơ cấu quản trị điều hành theo hướng phù hợp với các tiêu chuẩn về tổ chức và hoạt động của NHTM.

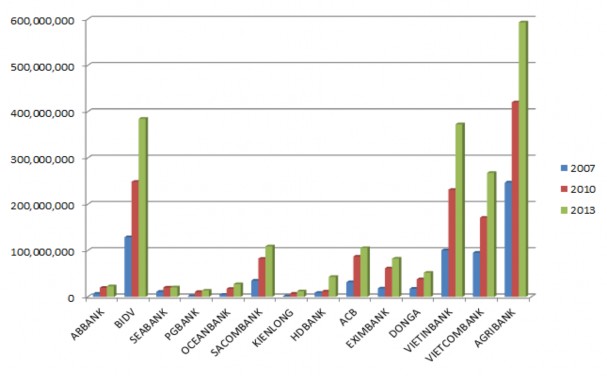

Biểu đồ 2.1. Tổng tài sản của một số NHTM Việt Nam qua các năm

Nguồn: Tổng hợp từ Báo cáo thường niên của các ngân hàng.

Tuy nhiên, bên cạnh đó các NHTM Việt Nam còn tồn tại nhiều hạn chế như sau:

Tồn tại đầu tiên là sự chi phối quá lớn của NHNN. NHNN vẫn còn can thiệp sâu vào hoạt động của hệ thống các NHTM, dẫn đến hiện tượng thiếu tinh thần trách nhiệm và tự chủ trong công tác quản lý hoạt động kinh doanh. Lộ trình tái cơ cấu hệ thống ngân hàng còn chậm và kém hiệu quả.

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 1

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 1 -

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 2

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 2 -

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 4

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 4 -

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 5

Các nhân tố ảnh hưởng đến rủi ro thanh khoản của các ngân hàng thương mại Việt Nam - 5

Xem toàn bộ 42 trang tài liệu này.

Điểm yếu thứ hai là quy mô của các NHTM còn nhỏ dẫn đến năng lực cạnh tranh còn kém. Theo tổng hợp từ báo cáo thường niên của các NHTM, phần lớn các NHTM trong nước có số vốn điều lệ từ 1.000 đến 7.000 tỷ đồng. Cá biệt có một vài NHTM nhà nước có vốn điều lệ tương đối cao (như Agribank, Vietcombank…) nhưng so với quy mô những ngân hàng trong khu vực thì con số này còn quá nhỏ.

Thứ ba, hệ thống dịch vụ NHTM Việt Nam còn đơn điệu, chất lượng chưa cao, chưa định hướng theo nhu cầu khách hàng và nặng về dịch vụ ngân hàng truyền thống. Các ngân hàng huy động vốn chủ yếu dưới dạng tiền gửi chiếm 94% tổng nguồn vốn huy động và cấp tín dụng là hoạt động chủ yếu của ngân hàng chiếm trên 80% tổng thu nhập.

Thứ tư, năng lực quản lý, điều hành còn nhiều hạn chế so với yêu cầu của NHTM hiện đại, bộ máy quản lý cồng kềnh, không hiệu quả.

Thứ năm, chính sách xây dựng thương hiệu còn kém.

Thứ sáu, chất lượng nguồn nhân lực kém, chính sách tiền lương chưa thỏa đáng, dễ dẫn đến chảy máu chất xám.

Thứ bảy, thiếu sự liên kết giữa các NHTM với nhau, thêm vào đó hệ thống pháp luật trong nước, thể chế thị trường chưa đầy đủ, chưa đồng bộ nhất quán.

Thứ tám, lĩnh vực tín dụng nhiều rủi ro, tỷ lệ nợ xấu cao.

Thứ chín, việc thực hiện chương trình hiện đại hóa của các NHTM chưa đồng đều nên sự phối hợp trong việc phát triển các sản phẩm dịch vụ chưa thuận lợi.

2.1.2. Thực trạng rủi ro thanh khoản của các NHTM Việt Nam trong giai đoạn 2007-2013

Rủi ro thanh khoản của các NHTM Việt Nam bắt đầu từ cuối năm 2007 khi tình trạng dư thừa thanh khoản trước những năm 2007 đã tồn tại và cuộc khủng hoảng kinh tế thế giới xuất hiện. Khủng hoảng thanh khoản diễn ra tại các ngân hàng thương mại Việt Nam do chính sách thắt chặt tiền tệ nhanh và gấp của NHNN. Chính sách tín dụng nới lỏng của NHNN (từ năm 2003 đến 2007, cung tiền tăng 25% mỗi năm trong khi giữ lãi suất và tỉ lệ dự trữ bắt buộc không đổi) đã khiến lạm phát liên tục ở mức cao, và nhảy vọt đến trên 12% vào cuối 2007. Tổng dư nợ giữa 2007 là gần 1000 nghìn tỉ

đồng, tăng hơn ba lần so với 2003 và nằm trong khoảng 90%-100% GDP 200711. Với lãi suất thực âm (giá vốn quá rẻ), các nhà đầu tư vay tiền đầu tư vào bất động sản (và ở quy mô nhỏ hơn, vào chứng khoán) bất chấp rủi ro tín dụng khi lãi suất tăng và khả năng suy thoái của thị trường này. Các ngân hàng hưởng lợi lớn từ cơn lốc đầu tư này, nên tốc độ cho vay tăng rất nhanh. Ngân hàng càng năng động thì tăng trưởng tín dụng càng cao (70%/năm trong khối ngân hàng cổ phần, và 20%/năm trong khối ngân hàng quốc doanh trong năm 2007). Các ngân hàng không đủ động cơ để hạn chế rủi ro thất bại của dự án vay cũng như rủi ro lãi suất, đẩy rủi ro về phía người gửi tiền. Trước sức ép của lạm phát và lo ngại rủi ro quá lớn từ các khoản cho vay bất động sản và cổ phiếu, từ giữa năm 2007, NHNN đã có những động thái mạnh mẽ nhằm rút tiền ra khỏi lưu thông: điều chỉnh tăng tỉ lệ dự trữ bắt buộc lên gấp đôi đối với cả nội tệ, điều chỉnh các lãi suất cơ bản, tái cấp vốn và chiết khấu, phát hành 20300 tỷ đồng tín phiếu bắt buộc. Hệ quả tức thời của việc này là các ngân hàng, do không huy động kịp vốn nên phải vay nóng trên thị trường liên ngân hàng để tránh mất thanh khoản, đẩy lãi suất lên rất cao. Mặc dù tiền mặt trong dân vẫn nhiều, nhưng khi hệ thống ngân hàng thiếu tiền mặt thì tín dụng cấp cho nền kinh tế cũng bị cạn kiệt nhanh chóng. Hệ quả của khủng hoảng thanh khoản năm 2008 là trong ngắn hạn, nhiều ngân hàng phải ngừng cho vay, dẫn đến sự thiếu vốn đột ngột của doanh nghiệp, làm các dự án kinh doanh cần nhiều vốn (như bất động sản) bị đình đốn.

Tình hình thanh khoản của các NHTM đã được cải thiện nhưng vẫn còn diễn biến phức tạp sang năm 2009, NHNN chỉ đạo các NHTM không được tăng trưởng tín dụng quá 25%, đồng thời NHNN cũng thông báo kiểm soát chặt lượng cung tiền qua thị trường mở. Chỉ đạo không được dùng vốn cho vay đầu tư BĐS và các hoạt động đầu tư tài chính cũng là một biện pháp để kiềm chế mức tăng trưởng tín dụng. Một trong

11 www.vnexpress.net

những điểm đáng quan tâm trong năm 2010 là nghị định 13 quy định vốn điều lệ tối thiểu của các ngân hàng thương mại phải đạt 3000 tỷ đồng. việc tăng vốn điều lệ là yêu cầu hợp lý của NHNN để đảm bảo tính an toàn cho hoạt động của ngân hàng thương mại. tuy nhiên, đang trong giai đoạn các ngân hàng đang thiếu vốn cho hoạt động kinh doanh của mình thì đây là một vấn đề nan giải. Chính vì thế áp lực thanh khoản lại càng cao hơn. Đến cuối 2010 vẫn có 10 NH chưa đáp ứng yêu cầu về vốn điều lệ tối thiểu. Nhưng nhờ chính sách kiềm tăng trưởng tín dụng năm 2009 mà trong trường hợp xấu nhất khi các NH này không hoàn thành được việc tăng vốn trong năm 2010, thì thanh khoản của hệ thống NH hầu như sẽ không bị ảnh hưởng quá nhiều. Hầu hết các NH đều đáp ứng đửợc tỷ lệ CAR tối thiểu 9% tại thời điểm cuối 2010. Tính đến cuối

2010, hầu hết các NHTM đã đáp ứng được yêu cầu về hệ số CAR tối thiểu 9%12. Mặc

dù hệ số an toàn vốn đảm bảo đúng theo yêu cầu nhưng điều này vẫn chưa phản ánh đúng tình trạng thanh khoản của hệ thống ngân hàng trong giai đoạn này.

Năm 2011 rủi ro thanh khoản trở thành mối quan ngại sâu sắc với hệ thống ngân hàng. Thị trường huy động vốn từ dân cư và các tổ chức kinh tế sụt giảm so với các năm trước. Tổng tiền gửi của các tổ chức kinh tế tại NHTM đã giảm mạnh trong năm 2011, dẫn đến giảm tốc độ luân chuyển tiền tệ của toàn nền kinh tế. Thêm vào đó, chính sách trần lãi suất huy động VND ở mức 14% đã gây ra sự suy giảm nguồn vốn huy động tiền gửi từ dân cư, đồng thời khuyến khích sự tích lũy dưới các dạng tài sản khác của dân chúng. Chính vì vậy cuộc đua lãi suất giữa các NHTM những tháng cuối năm 2010 vẫn được tiếp tục trong năm 2011 với lãi suất huy động phổ biến ở mức 14- 16%. Từ những khó khăn của thị trường, một số NHTM có lợi thế huy động vốn đã cho vay lại trên thị trường liên ngân với mức lãi suất cao, khiến cho nguồn vốn huy động không được cho vay ra nền kinh tế mà di chuyển qua lại trong hệ thống ngân

12 www.vnexpress.net

hàng. Khó khăn thanh khoản tại một số ngân hàng nhỏ có khoản tiền vay từ các ngân hàng lớn, cộng với thực trạng vay nợ chằng chịt giữa các ngân hàng càng khiến cho mức độ rủi ro của cả hệ thống ngân hàng Việt Nam trở nên lớn hơn. Lãi suất liên ngân hàng trong tháng 9/2011, sau 4 tháng liên tục ổn định ở mức 11-12%/năm, đã bật tăng và tại một số phiên giao dịch trung tuần tháng 10 lên tới 30-40%/năm, đã bộc lộ rõ việc thiếu hụt thanh khoản tại một số NHTM.

Trong năm 2012, sự căng thẳng về thanh khoản chỉ mang tính nhất thời, cục bộ chứ không còn diễn ra trên diện rộng như thời kỳ trước đó. Bên cạnh đó, những TCTD không còn dám cho vay với các điều kiện được hạ thấp để nhận về rủi ro tín dụng và mất cân đối giữa huy động và cho vay những tháng cuối năm 2012, tình hình thanh khoản đã có nhiều thay đổi sau khi 5 TCTD được tái cơ cấu trọn vẹn, diễn ra êm thấm. Kết quả là tiền gửi hệ thống ngân hàng vẫn tăng khoảng 16%, thanh khoản ngân hàng dồi dào, giải quyết được vấn đề nhức nhối bấy lâu nay của hệ thống ngân hàng.

Năm 2012, vấn đề rủi ro thanh khoản của toàn hệ thống ngân hàng đã được củng cố và ổn định. Ðiều này được thể hiện dựa trên các dấu hiệu sau đây: (i) Lãi suất trên thị trường liên ngân hàng khá ổn định và giảm mạnh từ mức trên 20% xuống còn 10%

- 12% tùy thuộc vào kỳ hạn, đặc biệt các giao dịch qua đêm đã tạm thời lắng dịu; (ii) Không có dấu hiệu sụt giảm tiền gửi trong khi các kênh đầu tư khác như bất động sản, chứng khoán đang yên ắng; (iii) Thị trường không xuất hiện các cuộc đua lãi suất huy động tiền gửi công khai.

NHNN đã giảm thiểu được rủi ro thanh khoản của hệ thống bằng cách phối hợp với các ngân hàng mạnh hơn để cung cấp thanh khoản cho các ngân hàng yếu hơn. Một số ngân hàng nhỏ khác có nguy cơ mất khả năng thanh khoản đã được ngăn chặn và đang hoạt động ổn định trở lại. Hoạt động thị trường liên ngân hàng đã được chấn chỉnh theo hướng minh bạch hơn. Tăng trưởng huy động vốn từ dân cư khá cao, kể cả nội tệ và ngoại tệ.

Trong năm 2013, thanh khoản của hệ thống ngân hàng tiếp tục được củng cố và hiện khá dồi dào so với giai đoạn trước do tốc độ tăng huy động luôn đạt mức tăng cao hơn nhiều so với tốc độ tăng trưởng tín dụng của hệ thống. Tăng trưởng tín dụng toàn hệ thống năm 2013 được NHNN xác định ở mức 12%. Tình trạng thừa thanh khoản đã góp phần kéo mặt bằng lãi suất hạ và các TCTD bắt đầu chuyển hướng sang các tài sản khác như trái phiếu. Đây là một thành công của NHNN trong việc sử dụng các công cụ thưc thi chính sách tiền tệ của mình.

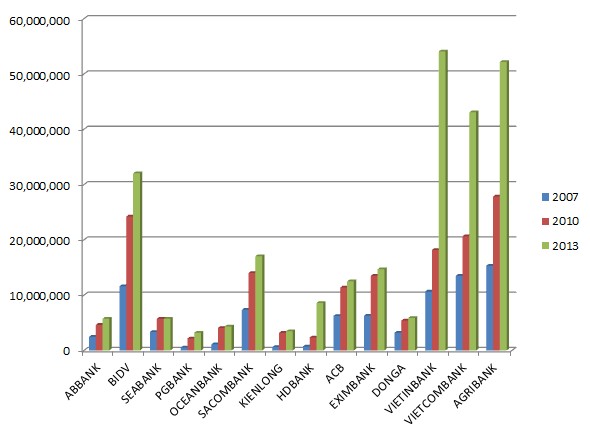

Để nhìn nhận rõ hơn tình hình thanh khoản tại các NHTM Việt Nam, chúng ta xem xét đến các nhân tố quan trọng như vốn tự có, tỷ lệ cho vay của các ngân hàng qua các năm thông qua biểu đồ 2.2 và 2.3

Biểu đồ 2.2. Tình hình cho vay của một số NHTM Việt Nam qua các năm

Nguồn: Tổng hợp từ Báo cáo thường niên của các ngân hàng.

Biểu đồ 2.3. Vốn tự có của một số NHTM Việt Nam qua các năm

Nguồn: Tổng hợp từ Báo cáo thường niên của các ngân hàng.

2.2. Phân tích các nhân tố ảnh hưởng đến rủi ro thanh khoản của hệ thống ngân hàng thương mại Việt Nam

2.2.1. Mô hình các nhân tố ảnh hưởng đến rủi ro thanh khoản của hệ thống ngân hàng thương mại Việt Nam

Dữ liệu sử dụng trong bài nghiên cứu được thu thập từ Báo cáo tài chính của 14 NHTM tại Việt Nam trong khoảng thời gian từ 2007-2013, các dữ liệu kinh tế vĩ mô được lấy từ số liệu IMF. Do sử dụng dữ liệu theo thời gian (2007 – 2013) và theo không gian (các NHTM khác nhau) nên phương pháp hồi quy với dữ liệu bảng (panel data) được sử dụng trong nghiên cứu. Dữ liệu bảng là dữ liệu kết hợp giữa chuỗi thời

gian và các quan sát chéo. Phân tích hồi quy bằng dữ liệu bảng giúp nhà nghiên cứu có nhiều thông tin tốt hơn trong tổng thể nghiên cứu, tính biến thiên nhiều hơn, ít hiện tượng đa cộng tuyến giữa các biến hơn, nhiều bậc tự do hơn và hiệu quả cao hơn.

Đối với dữ liệu bảng có 3 mô hình có thể sử dụng tùy vào đặc điểm các phạm vi nghiên cứu bao gồm:

Mô hình Pooled OLS: là mô hình đơn giản, khi không xem xét tới sự khác biệt giữa các công ty nghiên cứu.

Mô hình Fixed effect (FEM): phát triển thêm từ Pooled khi có đưa thêm sự khác nhau về các công ty, và có sự tương quan giữa phần dư của mô hình và các biến độc lập.

Mô hình Random effect (REM): cũng giống như mô hình Fixed về sự khác nhau giữa các công ty nhưng không có mối quan hệ nào giữa phần dư và các biến độc lập của mô hình.

Việc lựa chọn mô hình nghiên cứu sẽ sử dụng kiểm định Hausman giữa mô hình Fixed effect và Random effect. Để xác định các yếu tố quyết định tính thanh khoản của các ngân hàng thương mại Việt Nam mô hình được tác giả xây dựng như sau:

![]()

![]()

Trong đó:

![]()

![]() ở ợc đo lường bằng cách lấy

ở ợc đo lường bằng cách lấy

chênh lệch giữa các khoản tín dụng và huy động vốn chia cho tổng tải sản (khe hở tài trợ).

![]() ồm:

ồm:

SIZE: Quy mô tổng tài sản ngân hàng ETA: Tỉ lệ vốn tự có trên tổng nguồn vốn

TLA: Tỉ lệ cho vay trên tổng tài sản

ROE: Tỷ suất lợi nhuận trên vốn chủ sở hữu GDP: Tăng trưởng kinh tế

INF: Tỷ lệ lạm phát

2.2.2. Kết quả nghiên cứu

2.2.2.1. Kết quả thống kê mô tả

![]()

![]() ợc thể hiện ở

ợc thể hiện ở

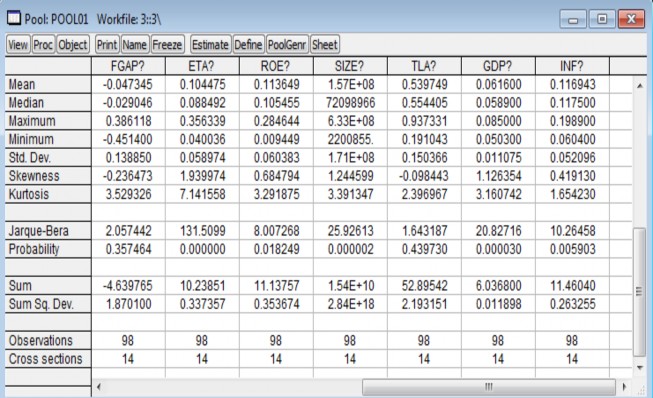

Bảng 2.1. Kết quả thống kê mô tả

Nguồn: theo tính toán của tác giả

Khe hở ![]() – Khe hở

– Khe hở ![]()

![]()

![]()

-45,14%.

![]() Tỉ

Tỉ ![]()

![]()

![]()

Lợi nhuận trên vốn chủ sở hữu (ROE): tỷ lệ lợi nhuận trên vốn chủ sở hữu bình quân chung của các ngân hàng là 11,36%, trung bình cao nhất 28,46% và thấp nhấp là 0,94%.

![]()

![]() ả

ả ![]() ấ

ấ

![]() ỉ

ỉ

![]()

![]()

![]()

-

![]()

![]()

2.2.2.2. Kết quả phân tích hồi quy

![]()

![]()

![]() ế

ế ![]() ở

ở ![]() ả ậ

ả ậ

![]()

![]()

Sự khác biệt giữa 3 mô hình Pooled, FEM và REM:

Pooled: Mô hình này bỏ qua kích thước dữ liệu gộp theo không gian và thời gian mà chỉ ước lượng mô hình hồi quy OLS thông thường (mô hình dữ liệu chéo gộp chung Pooled).

FEM: Với giả định mỗi thực thể đều có những đặc điểm riêng biệt có thể ảnh hưởng đến các biến giải thích, FEM phân tích mối tương quan này giữa phần dư của mỗi thực thể với các biến giải thích qua đó kiểm soát và tách ảnh hưởng của các đặc điểm riêng biệt (không đổi theo thời gian) ra khỏi các biến giải thích để có thể ước lượng những ảnh hưởng thực của biến giải thích lên biến phụ thuộc.

REM: Mô hình hồi quy theo hình thức tiếp cận ảnh hưởng ngẫu nhiên. Ý tưởng của tiếp cận này cho rằng sự khác biệt về điều kiện đặc thù của các đơn vị chéo được chứa đựng trong sai số ngẫu nhiên. Đặc điểm riêng giữa các thực thể được giả sử là ngẫu nhiên và không tương quan đến các biến giải thích.

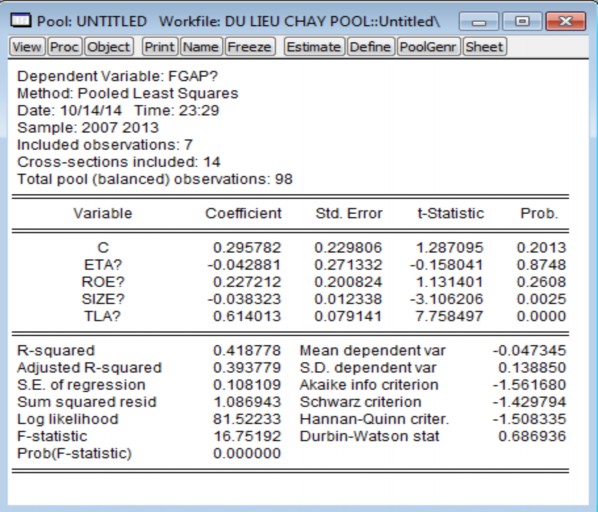

● Kết quả ước lượng với mô hình Pooled

- Trường hợp không có các biến nhân tố bên ngoài hệ thống ngân hàng

Bảng 2.2. Kết quả ước lượng với mô hình Pooled khi không có các nhân tố bên ngoài hệ thống ngân hàng

Nguồn: theo tính toán của tác giả

![]()

![]()

thống kê đối ![]() ế

ế

![]()

![]() ở

ở ![]()

![]()

![]() ịch chiều ở

ịch chiều ở ![]()

![]()

ợc lại. Biến TLA có quan hệ cùng chiều, nghĩa là tỷ lệ cho vay trên tổng tài sản càng tăng thì sẽ làm tăng rủi ro thanh khoản, làm thanh khoản của ngân hàng kém đi.

- Trường hợp có các biến nhân tố bên ngoài hệ thống ngân hàng

Kết quả ước lượng với mô hình Pooled khi có các nhân tố bên ngoài hệ thống ngân hàng được trình bày tại Bảng 2.3.

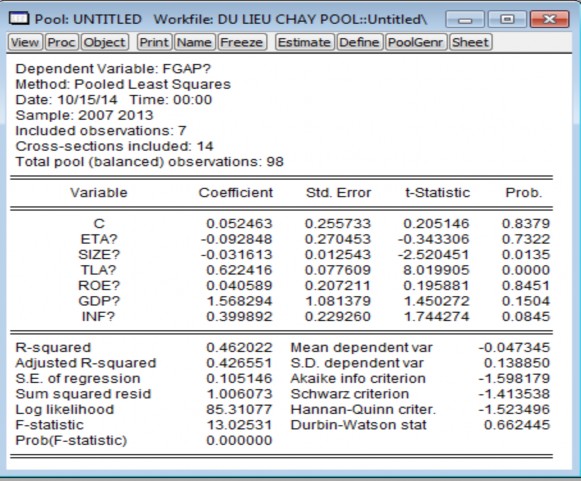

Bảng 2.3. Kết quả ước lượng với mô hình Pooled khi có các nhân tố bên ngoài hệ thống ngân hàng

Nguồn: theo tính toán của tác giả

Khi đưa vào mô hình Pooled các nhân tố bên ngoài hệ thống ngân hàng (GDP và INF) thì kết quả hồi quy cũng cho thấy ngoài 2 biến SIZE và TLA có ý nghĩa thống kê trong mối tương quan với FGAP thì những biến còn lại không có ý nghĩa với mô hình (thể hiện qua giá trị p-value > α = 5%).

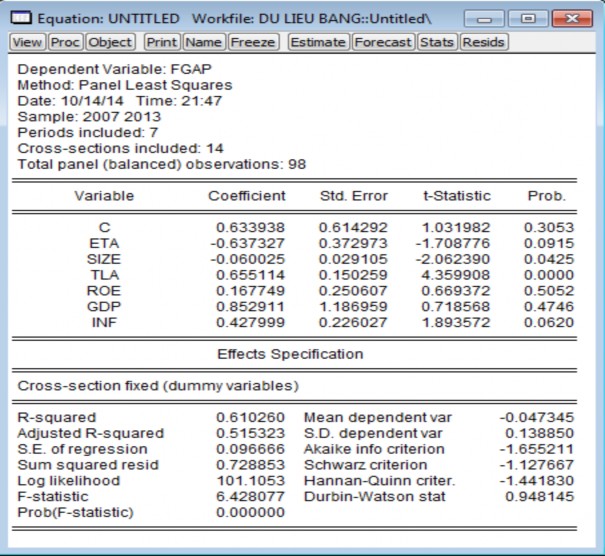

● Kết quả ước lượng với mô hình FEM

Bảng 2.4. Kết quả ước lượng với mô hình FEM

Nguồn: theo tính toán của tác giả