trong nhận thức của khách hàng về thói quen thanh toán không dùng tiền mặt, đồng thời hỗ trợ chi nhánh triển khai các dịch vụ khác cho khách hàng (thanh toán lương, BSMS,...).

Dịch vụ thanh toán hóa đơn tiền điện tăng trưởng ổn định qua các năm, các dịch vụ thanh toán vé máy bay Jestar, hóa đơn điện thoại Mobifone, Viettel mới được triểnkhai từ năm 2010 chưa tiếp thị sâu rộng trên các phương tiện thông tin đại chúng nên chưa thu hút được sự quan tâm của khách hàng.

Nhìn chung, các sản phẩm dịch vụ gia tăng tiện ích cho khách hàng tại BIDV nói chung và BIDV Đông Sài Gòn nói riêng mặc dù được triển khai chậm hơn so với các ngân hàng bạn nhưng chất lượng dịch vụ vẫn chưa hoàn thiện, chính sách hậu mãi không hấp dẫn. Đặc biệt công tác tiếp thị, quảng cáo, các kênh phân phối chưa được quan tâm và triển khai rộng khắp nên tính cạnh tranh chưa cao, nguồn thu từ các sản phẩm dịch vụ này chiếm tỷ trọng nhỏ, không đáng kể trong tổng nguồn thu dịch vụ của chi nhánh.

ٱNhóm dịch vụ ngân hàng điện tử

Dịch vụ BSMS: Dịch vụ BSMS - tiền đề phát triển kênh phân phối điện tử Mobilebanking đã đạt được những kết quả nhất định. Dịch vụ BSMS về cơ bản đã đáp ứng được nhu cầu về thông tin của KH khi sử dụng dịch vụ NH, cung cấp chất lượng tương đối ổn định, đem lại một nguồn thu phí chắc chắn cho NH.

Bảng 2.5: Số liệu dịch vụ BSMS tại BIDV Đông Sài Gòn

2010 | 2011 | 2012 | 12/11 | |

Số khách hàng sử dụng Tổng thu phí (triệu đồng) | 1,093 129 | 931 233 | 1,442 301 | 55% 29% |

Có thể bạn quan tâm!

-

Nghiên Cứu Của Beerli, Martin & Quintana, 2004.a Model Of Customer Loyalty, European Journal Of Marketing.

Nghiên Cứu Của Beerli, Martin & Quintana, 2004.a Model Of Customer Loyalty, European Journal Of Marketing. -

Mô Hình Lòng Trung Thành Của Abdul Naveed Tariq Và Nadia Moussaoui (2009)

Mô Hình Lòng Trung Thành Của Abdul Naveed Tariq Và Nadia Moussaoui (2009) -

Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Đông Sài Gòn

Thực Trạng Hoạt Động Dịch Vụ Ngân Hàng Bán Lẻ Tại Ngân Hàng Tmcp Đầu Tư Và Phát Triển Việt Nam - Chi Nhánh Đông Sài Gòn -

Thang Đo Lòng Trung Thành Của Khách Hành Đối Với Dvnhbl

Thang Đo Lòng Trung Thành Của Khách Hành Đối Với Dvnhbl -

Kết Quả Phân Tích Efa Thang Đo Các Thành Phần Lòng Trung Thành

Kết Quả Phân Tích Efa Thang Đo Các Thành Phần Lòng Trung Thành -

Kết Quả Kiểm Định Các Giả Thuyết Nghiên Cứu Chính Thức.

Kết Quả Kiểm Định Các Giả Thuyết Nghiên Cứu Chính Thức.

Xem toàn bộ 97 trang tài liệu này.

Nguồn: Báo cáo tổng kết hàng năm của BIDV Đông Sài Gòn

ٱDịch vụ BIDV Direct banking: Đến nay, tổng số lượng khách hàng BIDV- Directbanking tại BIDV Đông Sài Gònkhoảng 500 khách hàng.

Nhìn chung, trong thời gian vừa qua, dịch vụ đã góp phần tăng trưởng nền khách hàng e-banking cho BIDV. Đây là nền tảng tốt để BIDV triển khai thành công dự án Internetbanking trong thời gian tới. Về cơ bản, dịch vụ đã đem lại một kênh thông tin chính xác, kịp thời cho các khách hàng của BIDV. Tuy nhiên, tốc độ tăng trưởng khách hàng trong thời gian vừa qua không cao do chất lượng dịch vụ trong giai đoạn mới triển khai chưa ổn định.

ٱDịch vụ bảo hiểm

Năm 2012, BIDV triển khai nhiều cơ chế chính sách động lực và các chương trình marketing cho sản phẩm như cơ chế khen thưởng với giải thưởng cao, nhiều chương trình khuyến mãi cho khách hàng mua bảo hiểm qua BIDV đã góp phần thúc đẩy doanh thu và phí hoa hồng bảo hiểm.

Bảng 3.6: Số liệu dịch vụ bảo hiểm tại BIDV Đông Sài Gòn

2010 | 2011 | 2012 | 12/11 | |

Tổng thu phí (triệu đồng) | 2 | 24 | 46 | 92% |

Nguồn: Báo cáo tổng kết hàng năm của BIDV Đông Sài Gòn

Năm 2012, thu phí hoa hồng bảo hiểm tăng 92% đạt 46 triệu đồng. Tuy nhiên, doanh thu phí bảo hiểm chưa tương xứng với tiềm năng, quy mô và năng lực của BIDV Đông Sài Gòn. Việc phối hợp kinh doanh bảo hiểm mới chỉ ở khía cạnh khai thác các mối quan hệ, cán bộ chưa tích cực giới thiệu cho khách hàng các sản phẩm bảo hiểm.

2.3 Đánh giá thực trạng phát triển dịch vụ ngân hàng bán lẻ tại BIDV Đông Sài Gòn

2.3.1. Những điểm tích cực:

BIDV Đông Sài Gòn là một chi nhánh thuộc BIDV Việt Nam - một trong những ngân hàng lớn nhất Việt Nam, là Ngân hàng có lịch sử phát triển lâu đời, được chứng nhận bảo hộ thương hiệu tại Mỹ và nhiều năm giành được các giải thưởng lớn của các tổ chức, định chế tài chính trong và ngoài nước.

Cơ sở hạ tầng CNTT hiện đại, được triển khai đầy đủ và đồng bộ bao gồm các hệ thống NH cốt lòi, mạng, truyền thông, bảo mật, trung tâm dự phòng… Đây là nền tảng quan trọng để hỗ trợ phát triển các dịch vụ NHBL hiện đại.

Mạng lưới BIDV Đông Sài Gònđã có bước phát triển lớn mạnh cả về quy mô lẫn chất lượng, có đóng góp quan trọng vào hoạt động kinh doanh nói chung và hoạt động kinh doanh NHBL nói riêng:

Mạng lưới PGD đã hỗ trợ tích cực trong kết quả kinh doanh chung chi nhánh. Hầu hết các PGD đều được đặt tại các vị trí thuận lợi, trang bị tốt về cơ sở vật chất cũng như công nghệ có khả năng cung ứng tốt các sản phẩm dịch vụ. Mạng lưới được phân bố khá hợp lý, tập trung ở những khu vực có tiềm năng về hoạt động bán lẻ, nơi đông dân cư, siêu thị, trung tâm thương mại. Mạng lưới ATM liên tục mở rộng kéo theo tốc độ gia tăng số lượng giao dịch và doanh số giao dịch luôn ở mức rất cao và đã được kết nối với Banknet, Smartlink và kết nối thanh toán thẻ VISA.

Mô hình tổ chức kinh doanh NHBL từ Hội sở chính đến chi nhánh đã bước đầu hình thành theo thông lệ quốc tế. Tại Hội sở chính, có bộ phận chuyên trách quản lý và phát triển hoạt động NHBL. Tại BIDV Đông Sài Gòn, đã hình thành bộ phận chuyên trách bán sản phẩm, dịch vụ NHBL: Phòng Quản lý khách hàng cá nhân, Phòng Dịch vụ khách hàng cá nhân, Phòng giao dịch trực tiếp bán DVNHBL.

Danh mục bao gồm đầy đủ các sản phẩm bán lẻ cơ bản trên thị trường. Nhiều sản phẩm bán lẻ của BIDV có những điều kiện khá cạnh tranh so với thị trường, như các sản phẩm tín dụng bán lẻ có lãi suất cạnh tranh, thời hạn cho vay tối đa dài và không thu các loại phí… Các sản phẩm bán lẻ khác như thanh toán, thanh toán hoá đơn, thanh toán lương, dịch vụ kiều hối và WU, BSMS, direct banking… được tích cực triển khai đã đóng góp lợi nhuận đáng kể cho NH, đa dạng hoá danh mục sản phẩm bán lẻ đáp ứng ngày càng nhiều nhu cầu của KH và mang lại cho BIDV một nền KH rộng lớn, tạo cơ sở quan trọng để BIDV phát triển mạnh hoạt động NHBL.

Cơ chế, chính sách, quy trình, quy định cũng được từng bước xây dựng đồng bộ, phù hợp với mục tiêu và tình hình thực tế, tăng cường kiểm soát rủi ro.

2.3.2. Tồn tại, hạn chế

![]()

Các quy chế, quy định trong quản lý kinh doanh hoạt động NHBL còn chưa đầy đủ, chưa được chuẩn hoá và hoàn thiện để phù hợp với thông lệ quốc tế. Hệ thống thông tin phục vụ quản trị điều hành còn thiếu.

Thiếu các cơ chế chính sách đồng bộ để thúc đẩy và tạo điều kiện cho hoạt động kinh doanh NHBL phát triển (cơ chế giao và đánh giá kế hoạch kinh doanh bán lẻ, cơ chế ghi nhận, đánh giá kết quả kinh doanh của chi nhánh, đánh giá cán bộ, cơ chế phân phối thu nhập...).

Trong quản lý hoạt động NHBL, chưa có một hệ thống xuyên suốt từ HSC tới chi nhánh, chưa thống nhất đầu mối, địa chỉ cụ thể tại chi nhánh: phòng Kế hoạch-Tổng hợp đầu mối triển khai các sản phẩm HĐV dân cư (sản phẩm được bán tại phòng DVKH, PGD), phòng QHKH đầu mối các sản phẩm tín dụng, phòng DVKH đầu mối triển khai sản phẩm phi tín dụng khác.

ٱVề công tác phát triển sản phẩm bán lẻ

Sản phẩm bán lẻ hiện có của BIDV không thiếu so với NH khác nhưng còn kém sức cạnh tranh hoặc chưa thực sự giành được thiện cảm từ khách hàng do quy trình thủ tục còn phức tạp, sản phẩm thiếu tiện ích, mức độ ổn định của công nghệ trong sản phẩm thấp. Đặc biệt, các sản phẩm thẻ ghi nợ chưa đa dạng và chưa có sự cải tiến linh hoạt về tính năng, chưa cung cấp các gói sản phẩm phù hợp với nhu cầu khách hàng. Các dịch vụ giá trị gia tăng cho chủ thẻ của BIDV còn quá ít và chưa chấp nhận thanh toán nhiều loại thẻ - đây là những kênh chính mang lại nguồn thu phí chính của mạng lưới BIDV – ATM.

Việc phát triển các sản phẩm bán lẻ nói chung và đặc biệt là sản phẩm thẻ phụ thuộc nhiều vào các yếu tố công nghệ và các đối tác nên thời gian nghiên cứu và triển khai sản phẩm mới thường kéo dài, làm giảm hiệu quả và khả năng cạnh tranh của sản phẩm.

Nhiều sản phẩm dịch vụ được nghiên cứu phát triển nhưng chưa tính đến hiệu quả thực sự thu được của sản phẩm.

![]()

Việc tổ chức hoạt động kinh doanh ngân hàng bán lẻ tại chi nhánh chưa chuyên nghiệp, các bộ phận QHKHCN tại chi nhánh chưa thực sự thực hiện theo đúng chức năng nhiệm vụ quy định. BIDV vẫn hoạt động theo mô hình bán hàng thụ động (khách hàng đến quầy giao dịch và gặp GDV để được cung ứng dịch vụ), cán bộ QHKHCN vẫn thực chất là cán bộ tín dụng. Việc tiếp nhận triển khai các sản phẩm mới tại chi nhánh còn phân tán tại nhiều bộ phận, chưa có đầu mối rò ràng (phòng QHKH và phòng DVKH). Phòng QHKHCN chủ yếu vẫn quản lý nghiệp vụ tín dụng chưa đi sâu triển khai, phát triển các nghiệp vụ bán lẻ khác do chưa có kinh nghiệm tiếp thị, giới thiệu sản phẩm

![]()

ộng kinh doanh NHBL

Hình ảnh BIDV còn mờ nhạt và chưa có chỗ đứng vững chắc trong nhận thức cũng như thói quen sử dụng các dịch vụ NHBL của khách hàng cá nhân.

Công tác chủ động tìm kiếm chăm sóc khách hàng còn yếu đặc biệt là trong hoạt động kinh doanh thẻ thể hiện: số lượng đơn vị chấp nhận thẻ và POS ít, còn bỏ ngỏ lĩnh vực nhà hàng, khách sạn, resort, trung tâm thương mại, ngay tại các khu vực trọng điểm, các tỉnh thành phố lớn, các tỉnh có tiềm năng du lịch, như khu vực Nam Trung Bộ...

Cơ sở hạ tầng hỗ trợ công tác Marketing hoạt động ngân hàng bán lẻ chưa đồng bộ: một số kênh truyền thông của BIDV (như website, trang intranet) hiện đang trong quá trình nâng cấp.

Kiến thức về marketing của đội ngũ bán hàng còn nhiều hạn chế, các chương trình đào tạo kiến thức sản phẩm cho đội ngũ bán hàng chưa bài bản, chuyên nghiệp, chất lượng phục vụ khách hàng tại chi nhánh chưa đồng đều và phần lớn các chi nhánh còn chưa hướng tới khách hàng

Các chương trình, chiến dịch và công cụ marketing hỗ trợ bán sản phẩm NHBL còn yếu, chưa chuyên nghiệp.

2.3.3. Nguyên nhân

BIDV Đông Sài Gòn chưa có một chiến lược dẫn đường cho phát triển kinh doanh bán lẻ, trước mắt các hoạt động của khối (kể cả phát triển sản phẩm, kênh phân phối) đều chưa theo một chiến lược được hoạch định bài bản; chưa có một phân đoạn khách hàng bán lẻ rò ràng để làm nền tảng cơ bản cho việc thiết kế sản phẩm, thiết lập quy định về việc phục vụ khách hàng, cách thức bán hàng,...

Cơ chế động lực dành cho hoạt động bán lẻ chưa rò ràng và chưa đủ mạnh để khuyến khích cán bộ gia tăng bán lẻ & nỗ lực duy trì khách hàng.

Công tác đào tạo cán bộ của BIDV về quản lý quan hệ khách hàng bán lẻ, về kỹ năng bán hàng mới bước đầu nghiên cứu triển khai nên chưa thực sự có hệ thống, đúng đối tượng và chưa cụ thể đến từng sản phẩm dịch vụ.

Chưa có chính sách động lực thúc đẩy bán hàng. Hoạt động PR và marketing chưa xây dựng được kế hoạch chiến lược hiệu quả.

Công nghệ đang trong giai đoạn đầu tư, chưa có tính nổi trội so với thị trường.

2.4 Kết luận

Chương 2 đã khái quát tình hình cạnh tranh và xu hướng phát triển hoạt động kinh doanh ngân hàng bán lẻ tại Việt Nam. Thông qua việc phân tích, đánh giá thực trạng hoạt động kinh doanh ngân hàng bán lẻ tại BIDV Đông Sài Gòn dựa trên những số liệu thực tế đã thấy được những kết quả đạt được và chỉ rò những nguyên nhân tồn tại, hạn chế trong việc phát triển hoạt động ngân hàng bán lẻ.

Từ đó tác giả có cơ sở để nghiên cứu phát triển lòng trung thành của khách hàng đối với DVNHBL tại BIDV Đông Sài Gòn.

CHƯƠNG 3: PHƯƠNG PHÁP NGHIÊN CỨU, PHÂN TÍCH DỮ LIỆU VÀ KẾT QUẢ KIỂM ĐỊNH

Trong chương 1, tác giả đã trình bày cơ sở lý thuyết về dịch vụ ngân hàng bán lẻ, lòng trung thành khách hàng và các nhân tố của lòng trung thành khách hàng. Chương 3 tác giả phân tích những hạn chế trong công tác ngân hàng bán lẻ tại BIDV Đông Sài Gòn. Cơ sở lý thuyết này và thực trạng hoạt động bán lẻ tại Chi nhánh sẽ làm nền tảng cho nghiên cứu của tác giả trong chương 4.

Chương này, tác giả sẽ giới thiệu phương pháp nghiên cứu được sử dụng trong điều chỉnh và đánh giá các thang đo. Nội dung chính của chương bao gồm 2 phần:

(1) thiết kế nghiên cứu, trong đó trình bày chi tiết quy trình nghiên cứu;phương pháp nghiên cứu định tính, định lượng.

(2) các thang đo đo lường các khái niệm nghiên cứu.

3.1. Phương pháp

Nghiên cứu này bao gồm các bước chính : (1) nghiên cứu sơ bộ định tính, (2) Xây dựng và điều chỉnh thang đo và (3) nghiên cứu chính thức bằng phương pháp định lượng.

Bảng 3.1: Tiến độ nghiên cứu

Phương pháp | Kỹ thuật | Mẫu | Thời gian | |

(1) Sơ bộ (2) Xây dựng và điều chỉnh thang đo | Định tính | Thảo luận nhóm | 15 | Tháng 6/2013 |

(3) Chính thức | Định lượng | Phỏng vấn trực tiếp, gửi email | 350 | Từ tháng 7/2013 - tháng 9/2013 |

3.1.1. Nghiên cứu sơ bộ định tính

Nghiên cứu sơ bộ định tính được thực hiện tại Chi nhánh vào tháng 06/2013 nhằm mục đích khám phá, điều chỉnh, bổ sung thang đo các kháiniệm nghiên cứu.

Đầu tiên, dựa trên cơ sở lý thuyết về dịch vụ ngân hàng bán lẻ, lòng trung thành khách hàng, mộttập hợp các nhân tố của lòng trung thành được nêu ra và đưa vào bảng câu hỏi nghiên cứu định tính.

Đối tượng phỏng vấn là các đối tượng làm trong lĩnh vực ngân hàng (05 người) và chọnngẫu nhiên 10 khách hàng để tham gia phỏng vấn tay đôi, qua đó ghi nhận ý kiếncủa họ về các nhân tố ảnh hưởng đến lòng trung thành, dịch vụ ngân hàng và các mong muốn của họ đối vớingân hàng.

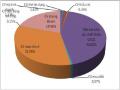

Sau khi thảo luận nhóm 05 người và phỏng vấn ngẫu nhiên 10 khách hàng đang giao dịch tại các ngân hàng, tác giả rút ra được một số nhân tố tác động lên lòng trung thành khách hàng là: Chất lượng sản phẩm dịch vụ, sự hài lòng, thói quen, sự tin cậy, sự cạnh tranh của đối thủ, chi phí chuyển đổi, hình ảnh ngân hàng…

Như vậy, tác giả chọn lọc ra 04 nhân tố tác động lên lòng trung thành được người phỏng vấn đồng tình nhiều nhất là: Chất lượng sản phẩm dịch vụ, Sự hài lòng, Sự tin cậy, Hình ảnh ngân hàng. Các nhân tố này phù hợp với mô hình nghiên cứu đề xuất.

3.1.2. Nghiên cứu định lượng

Nghiên cứu chính thức được thực hiện bằng phương pháp định lượngthông qua bảng câu hỏi khảo sát (phụ lục 2- Bảng phỏng vấn chính thức). Nghiên cứu này dùng để kiểm định lại môhình đo lường cũng như mô hình lý thuyết và các giả thuyết trong mô hình.

Thang đo chính thức được dùng cho nghiên cứu định lượng và đượckiểm định bằng phương pháp hệ số tin cậy Cronbach Alpha và phân tích yếutố khám phá EFA.

Đối tượng được mời phỏng vấn là các khách hàng đã từng giao dịch hoặc sử dụng một sản phẩm/dịch vụ của BIDV Đông Sài Gòn. Kết quả nghiên cứu được xử lý bằng phầnmềm SPSS 17.0.

Nghiên cứu định lượng được tiến hành qua 2 bước như sau: Bước 1: Nghiên cứu định lượng sơ bộ