Chi phí chuyển đổi | |

Danh tiếng | |

Thói quen | |

Niềm tin | |

Chất lượng dịch vụ | |

Sự hài lòng | |

Có thể bạn quan tâm!

-

Các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ thanh toán quốc tế tại Ngân hàng thương mại cổ phần Á Châu - 2

Các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ thanh toán quốc tế tại Ngân hàng thương mại cổ phần Á Châu - 2 -

Lý Thuyết Lòng Trung Thành Của Khách Hàng Và Các Nhân Tố Ảnh Hưởng.

Lý Thuyết Lòng Trung Thành Của Khách Hàng Và Các Nhân Tố Ảnh Hưởng. -

Sự Cần Thiết Phải Duy Trì Lòng Trung Thành Của Khách Hàng.

Sự Cần Thiết Phải Duy Trì Lòng Trung Thành Của Khách Hàng. -

Tổng Dư Nợ Cho Vay Hợp Nhất Tính Đến 31/12/2013.

Tổng Dư Nợ Cho Vay Hợp Nhất Tính Đến 31/12/2013. -

Tỷ Trọng Doanh Số Phí Ttqt Thu Được Trong Tổng Doanh Số Phí Giao Dịch Qua Các Năm.

Tỷ Trọng Doanh Số Phí Ttqt Thu Được Trong Tổng Doanh Số Phí Giao Dịch Qua Các Năm. -

Hiệu Chỉnh Mô Hình Áp Dụng Cho Nghiên Cứu Chính Thức

Hiệu Chỉnh Mô Hình Áp Dụng Cho Nghiên Cứu Chính Thức

Xem toàn bộ 131 trang tài liệu này.

LÒNG TRUNG THÀNH

Hình 1.1: Mô hình nghiên cứu của BaharehMoradiAliabadi, Babakjamshidinavid, Farshidnamamian (2013).

1.3.2. Nghiên cứu của Goulrou Abdollahi (2008)

Nghiên cứu này được thực hiện với mục tiêu xác định những yếu tố có ảnh hưởng đến lòng trung thành của khách hàng và xem xét mối quan hệ của những yếu tố đó trong thị trường ngân hàng Iran, để từ đó tác giả xây dựng được mô hình phù hợp. Các yếu tố đó là: thói quen (habit), chất lượng dịch vụ hữu hình (tangible quality), chất lượng dịch vụ vô hình (intangible quality), chi phí chuyển đổi (switching cost), sự lựa chọn (choosing), sự hài lòng (satisfaction).

Thói quen

CL DV

vô hình

Lòng trung thành

CL DV

hữu hình

Sự lựa

chọn

Sự hài lòng

Chi phí chuyển đổi

Hình 1.2: Mô hình nghiên cứu của Goulrou Abdollahi (2008).

1.3.3. Nghiên cứu của Bilal Afsar, Zia Ur Rehman, Jaweria Andleeb Qureshi

và Asad Shahjehan (2010).

Nghiên cứu này đã được thực hiện tại thị trường ngân hàng Pakistan nhằm mục đích phân tích những yếu tố ảnh hưởng đến lòng trung thành của khách hàng và từ đó đưa ra mô hình cụ thể. Theo nghiên cứu, các yếu tố được khẳng định là có tác động đến lòng trung thành của khách hàng là: chất lượng cảm nhận (perceived quality), sự hài lòng (satisfaction), sự cam kết (commitment), niềm tin (trust), và chi phí chuyển đổi (switching cost).

Chất lượng cảm

Sự hài lòng

Sự cam

kết

Chi phí chuyển

Lòng trung

Niềm tin

Hình 1.3: Mô hình nghiên cứu của Bilal Afsar, Zia Ur Rehman, Jaweria Andleeb Qureshi và Asad Shahjehan (2010).

1.4 Đề nghị mô hình nghiên cứu về lòng trung thành của khách hàng đối với

việc sử dụng dịch vụ thanh toán quốc tế tại ngân hàng ACB.

Với nhiều nghiên cứu đã được thực hiện trước đây về lòng trung thành của khách hàng, đặc biệt trong lĩnh vực NH thì đa số các nghiên cứu đều đưa ra kết luận chung về một số nhân tố chính ảnh hưởng đến lòng trung thành của khách hàng. Căn cứ vào các nghiên cứu khác nhau trên thế giới như đã giới thiệu phần trên, mô hình thích hợp nhất cho chủ đề luận án này là mô hình của nhóm nghiên cứu thuộc Đại học Iran đối với các yếu tố tác động đến lòng trung thành của khách hàng trong dịch vụ NH điện tử. Tuy nhiên, thay vì thử nghiệm trên tất cả những nhân tố của mô hình, nghiên cứu này chỉ nhằm mục đích tập trung vào các khách hàng trung thành tại thị trường NH trên địa bàn Thành phố Hồ Chí Minh và cụ thể là tại ACB trên nhóm đối tượng khách hàng doanh nghiệp có sử dụng dịch vụ TTQT. Do đó, với mục tiêu chỉ tập trung vào một số yếu tố chính chưa hoặc ít được đề cập trong những nghiên cứu trước đây, mô hình của luận văn này chỉ bao gồm các nhân tố quan trọng mà có thể có tác động tích cực trên lòng trung thành của khách hàng với dịch vụ TTQT, trong đó bao gồm các yếu tố về chất lượng dịch vụ, sự hài lòng, chi phí chuyển đổi, giá trị khách hàng, niềm tin và danh tiếng. Còn về nhân tố thói quen, tác giả nhận thấy đã có nhiều nghiên cứu trước đây kiểm định mối quan hệ tác động của yếu tố này, cụ thể là tác giả Nguyễn Thị Kim Anh (2010) kiểm định là

không có tác động rò nét của nhân tố này đối với lòng trung thành trong mô hình đo lường lòng trung thành tại thị trường NH Thành phố Hồ Chí Minh, hoặc với tác giả Trần Thị Thuỳ Trang (2013) cũng đã kiểm định và đưa ra kết luận nhân tố thói quen lựa chọn không có tác động đến lòng trung thành của khách hàng đối với NHTMCP tại Thành phố Hồ Chí Minh. Với lý do đó, tác giả đã không đưa nhân tố thói quen vào mô hình nghiên cứu của luận văn.

Tóm lại đề tài về các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đã được thực hiện rất nhiều trong các nghiên cứu trước đây. Tuy nhiên, xét về mức độ ảnh hưởng của đề tài này vào thực trạng phát triển hiện này của ngành NH nói chung và của ACB nói riêng vẫn là vấn đề cần thiết, cụ thể là trong hoạt động TTQT, một mảng dịch vụ chưa được đưa vào xem xét trong các nghiên cứu về lòng trung thành. Vì thế tác giả vẫn muốn thực hiện đề tài nghiên cứu về các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ TTQT tại NHTMCP Á Châu, với đối tượng tập trung xem xét là khách hàng doanh nghiệp.

KẾT LUẬN CHƯƠNG 1

Chương một của đề tài đã trình bày tổng quát các vấn đề lý luận về TTQT nói chung, từ đó làm rò khái niệm, đặc điểm, vai trò cũng như các phương thức TTQT. Đồng thời, trong chương một, tác giả cũng đã trình bày cơ sở lý thuyết về lòng trung thành và một số nhân tố ảnh hưởng đến lòng trung thành của khách hàng, cũng như nguyên nhân tại sao hiện nay các ngân hàng phải duy trì lòng trung thành của khách hàng. Ngoài ra, chương một cũng nêu ra một cách tổng quát một số mô hình lý thuyết điển hình về nghiên cứu lòng trung thành của khách hàng đã được thực hiện trên thế giới. Trên cơ sở đó, chương một đã đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến lòng trung thành của khách hàng đối với dịch vụ TTQT tại NHTMCP Á Châu. Những cơ sở lý luận này là nền tảng để phân tích trong các chương tiếp theo.

CHƯƠNG 2: THỰC TRẠNG HOẠT ĐỘNG KINH DOANH VÀ HOẠT

ĐỘNG THANH TOÁN QUỐC TẾ TẠI NGÂN HÀNG TMCP Á CHÂU.

2.1 Tổng quan về Ngân hàng TMCP Á Châu.

2.1.1. Lịch sử hình thành và phát triển.

2.1.1.1. Bối cảnh thành lập.

Pháp lệnh về Ngân hàng Nhà nước và Pháp lệnh về NHTM, hợp tác xã tín dụng và công ty tài chính được ban hành vào tháng 5 năm 1990 đã tạo dựng một khung pháp lý cho hoạt động NHTM tại Việt Nam. Trong bối cảnh đó, NHTMCP Á Châu đã được thành lập theo Giấy phép số 0032/NH-GP do NHNN Việt Nam cấp ngày 24/04/1993, Giấy phép số 533/GP-UB do Ủy ban Nhân dân TP. Hồ Chí Minh cấp ngày 13/05/1993.

Ngày 04/06/1993, ACB chính thức đi vào hoạt động với vốn điều lệ ban đầu chỉ có 20 tỷ đồng thuộc sở hữu của 27 cổ đông. Qua nhiều lần tăng vốn điều lệ, tính đến ngày 31/12/2013 vốn điều lệ của ACB đã đạt mức 9.376.965.060.000 đồng.

Tên gọi : Ngân hàng Thương mại cổ phần Á Châu.

Tên giao dịch quốc tế : Asia Commercial Bank.

Trụ sở chính : 442 Nguyễn Thị Minh Khai, Quận 3, TP. Hồ Chí Minh.

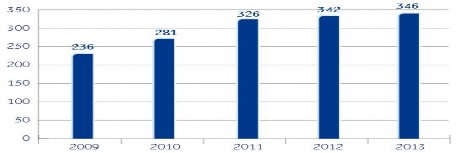

Mạng lưới hoạt động : Tính đến 31/12/2013, ACB có tổng cộng 346 CN và PGD. Số lượng KPP tăng thêm mỗi năm trong 5 năm vừa qua là : 51 (2009), 45 (2010), 45 (2011), 16 (2012) và 4 (2013)

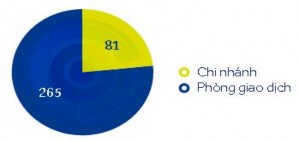

(Nguồn : Báo cáo thường niên của ACB năm 2013)

Biểu đồ 2.1 : Số lượng chi nhánh và phòng giao dịch từ năm 2009 – 2013

(Nguồn : Báo cáo thường niên của ACB năm 2013)

Biểu đồ 2.2 : Cơ cấu kênh phân phối.

2.1.1.2. Tầm nhìn.

Ngay từ ngày đầu hoạt động, ACB đã xác định tầm nhìn là trở thành NHTMCP bán lẻ hàng đầu Việt Nam. Trong bối cảnh kinh tế xã hội Việt Nam vào thời điểm đó “Ngân hàng bán lẻ với khách hàng mục tiêu là cá nhân, doanh nghiệp vừa và nhỏ” là định hướng rất mới đối với NH Việt Nam, nhất là một NH mới thành lập như ACB.

2.1.2. Cơ cấu tổ chức.

Cơ cấu tổ chức quản lý của ACB bao gồm Đại hội đồng cổ đông, Hội đồng Quản trị, Ban Kiểm soát, và Tổng giám đốc theo như quy định của Luật Các tổ chức tín dụng năm 2010 tại Điều 32.1 về cơ cấu tổ chức quản lý của tổ chức tín dụng.

Đại hội đồng cổ đông là cơ quan có thẩm quyền cao nhất của NH. Đại hội đồng cổ đông bầu, bãi nhiệm, miễn nhiệm thành viên Hội đồng Quản trị và Ban Kiểm soát.

2.1.3. Kết quả hoạt động kinh doanh

2.1.3.1. Hoạt động kinh doanh chủ yếu của ACB

Các hoạt động chính của NHTMCP Á Châu và các công ty con là huy động vốn ngắn hạn, trung hạn và dài hạn dưới các hình thức tiền gửi có kỳ hạn, không kỳ hạn, tiếp nhận vốn ủy thác đầu tư và phát triển của các tổ chức trong nước, vay vốn của các tổ chức tín dụng khác; cho vay ngắn hạn, trung hạn và dài hạn; chiết khấu thương phiếu, trái phiếu và giấy tờ có giá; hùn vốn và liên doanh theo luật định; làm dịch vụ thanh toán giữa các khách hàng, thực hiện kinh doanh ngoại tệ, vàng bạc và thanh toán quốc tế, huy động các loại vốn từ nước ngoài và các dịch vụ ngân hàng

khác trong quan hệ với nước ngoài khi được NHNN cho phép; hoạt động bao thanh toán; đại lý bảo hiểm; mua bán vàng trang sức, mỹ nghệ cung cấp dịch vụ cho thuê tài chính; kinh doanh chứng khoán; môi giới và tư vấn đầu tư chứng khoán; lưu ký, tư vấn tài chính doanh nghiệp và bảo lãnh phát hành; các dịch vụ về quản lý quỹ đầu tư và khai thác tài sản, và cung cấp các dịch vụ ngân hàng khác.

2.1.3.2. Kết quả hoạt động kinh doanh

Năm 2013, tuy vẫn còn chịu ảnh hưởng của biến cố tháng 8/2012, ACB đã trụ vững, tiếp tục lành mạnh hóa bảng tổng kết tài sản, củng cố các hoạt động NH truyền thống, và thu hẹp hoạt động đầu tư. Trong năm 2013 ACB đã thực hiện một số hành động nổi bật như sau:

Triệt để tất toán trạng thái vàng tài khoản, chấm dứt huy động vàng, tích cực khuyến khích và hỗ trợ khách hàng chuyển đổi dư nợ cho vay bằng vàng sang dư nợ cho vay bằng VND.

Liên tục xử lý thu hồi nợ cũng như trích lập dự phòng đối với các khoản tín

dụng và khoản phải thu tồn đọng.

Tập trung cao độ vào việc xử lý và kiểm soát nợ xấu, rà soát tình trạng nợ, trích lập dự phòng, xóa nợ, và bán nợ. (Cuối tháng 12/2013 ACB đã bán hơn 400 tỷ đồng nợ xấu cho VAMC.)

Thận trọng xử lý các khoản ủy thác cá nhân gửi tiền tại một ngân hàng thương mại cổ phần, thông qua việc thoái lãi và trích dự phòng, tổng cộng 382 tỷ đồng.

Kiên trì và nhất quán trong việc xây dựng một bảng tổng kết tài sản lành mạnh và có tính thanh khoản cao; tỷ lệ an toàn vốn cấp 1 và tỷ lệ an toàn vốn chung hợp nhất đạt lần lượt 10,2% và 14,7%; và tỷ lệ cho vay/huy động ổn định quanh mức 77%. Đặc biệt, ACB luôn giữ khoản mục trái phiếu chính phủ ở mức 13-15% tổng tài sản làm thanh khoản.

Kết thúc năm, Tập đoàn ACB đã đạt được các chỉ tiêu tài chính tín dụng cơ

bản như sau:

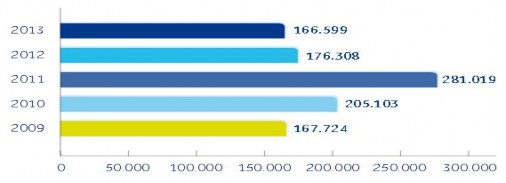

Tổng tài sản: đạt mức 167.000 tỷ đồng, có một sự sụt giảm so với năm 2012. Tuy nhiên hiện nay, xét về tổng tài sản và vốn điều lệ, ACB vẫn là một trong những NHTMCP trong nước có quy mô lớn.

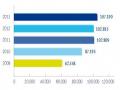

Tổng tài sản (tỷ đồng)

(Nguồn: Báo cáo thường niên ACB năm 2013)

Biểu đồ 2.3: Tổng tài sản hợp nhất tính đến 31/12/2013.

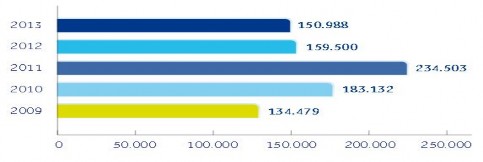

Vốn huy động: 150.988 tỷ đồng. Cũng như tổng tài sản, mức huy động vốn

so với năm 2012 cũng giảm 5,34 %

Tổng vốn huy động (tỷ đồng).

(Nguồn: Báo cáo thường niên ACB năm 2013)

Biểu đồ 2.4: Tổng vốn huy động hợp nhất tính đến 31/12/2013.

Dư nợ cho vay khách hàng: 107.000 tỷ đồng. Trong năm 2013, ACB đã đẩy mạnh công tác tín dụng, nhờ đó mà mức dư nợ cho vay kết thúc năm 2013 đã tăng so với đầu năm.