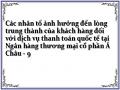

Tổng dư nợ cho vay (tỷ đồng)

(Nguồn: Báo cáo thường niên ACB năm 2013)

Biểu đồ 2.5: Tổng dư nợ cho vay hợp nhất tính đến 31/12/2013.

Tỷ lệ nợ xấu (nhóm 3 – nhóm 5): 3%

2009 | 2010 | 2011 | 2012 | 2013 | |

Nợ xấu (nhóm 3 – 5) | 0.41% | 0.34% | 0.88% | 2.46% | 3.00% |

Có thể bạn quan tâm!

-

Lý Thuyết Lòng Trung Thành Của Khách Hàng Và Các Nhân Tố Ảnh Hưởng.

Lý Thuyết Lòng Trung Thành Của Khách Hàng Và Các Nhân Tố Ảnh Hưởng. -

Sự Cần Thiết Phải Duy Trì Lòng Trung Thành Của Khách Hàng.

Sự Cần Thiết Phải Duy Trì Lòng Trung Thành Của Khách Hàng. -

Mô Hình Nghiên Cứu Của Baharehmoradialiabadi, Babakjamshidinavid, Farshidnamamian (2013).

Mô Hình Nghiên Cứu Của Baharehmoradialiabadi, Babakjamshidinavid, Farshidnamamian (2013). -

Tỷ Trọng Doanh Số Phí Ttqt Thu Được Trong Tổng Doanh Số Phí Giao Dịch Qua Các Năm.

Tỷ Trọng Doanh Số Phí Ttqt Thu Được Trong Tổng Doanh Số Phí Giao Dịch Qua Các Năm. -

Hiệu Chỉnh Mô Hình Áp Dụng Cho Nghiên Cứu Chính Thức

Hiệu Chỉnh Mô Hình Áp Dụng Cho Nghiên Cứu Chính Thức -

Kết Quả Phân Tích Cronbach’S Alpha Biến Phụ Thuộc

Kết Quả Phân Tích Cronbach’S Alpha Biến Phụ Thuộc

Xem toàn bộ 131 trang tài liệu này.

(Nguồn: Báo cáo thường niên ACB năm 2013)

Bảng 2.1: Tỷ lệ nợ xấu qua các năm 2009 - 2013.

Tuy tỷ lệ nợ xấu có tăng hơn năm 2012 hơn 50 điểm phần trăm nhưng tỷ lệ

này phản ánh đúng tình hình chất lượng tài sản có của ACB.

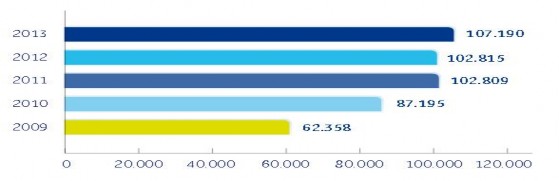

Lợi nhuận trước thuế: 1.035 tỷ đồng

Tổng lợi nhuận trước thuế (tỷ đồng)

(Nguồn: Báo cáo thường niên ACB năm 2013)

Biểu đồ 2.6: Tổng lơi nhuận trước thuế tính đến 31/12/2013.

Năm 2012 là một năm đầy sóng gió đối với nền kinh tế Việt Nam nói chung và hệ thống NH nói riêng, hầu hết các NH đều gặp khó khăn và lợi nhuận giảm đáng kể so với các năm trước và ACB cũng không là ngoại lệ. Nguyên nhân chủ yếu là do những ảnh hưởng bất lợi từ thị trường cùng với những tác động liên quan đến chấm dứt hoạt động huy động vàng, các NH phải tất toán trạng thái vàng theo yêu cầu của NHNN trong điều kiện thị trường khó khăn; quy định về hạn chế đối với các hoạt động giao dịch vốn trên thị trường liên ngân hàng. Và bước sang năm 2013, tuy còn chịu ảnh hưởng của những tài sản kế thừa làm tăng dự phòng phải trích lập, chịu ảnh hưởng của sức ép giảm lãi suất cho vay và tồn đọng của những năm trước làm biên lãi bị suy giảm, nhưng hoạt động kinh doanh của ACB được củng cố và có hiệu quả; ACB đã hoàn thành xuất sắc kế hoạch trong bối cảnh nền kinh tế nói chung và ngành ngân hàng gặp nhiều khó khăn. Có thể nhận thấy các yếu tố tích cực bao gồm thu nhập ngoài lãi tăng rất cao, chi phí hoạt động giảm, và khống chế được tỷ lệ nợ xấu.

2.2 Thực trạng về hoạt động thanh toán quốc tế tại NHTMCP Á Châu

2.2.1. Sơ lược về dịch vụ thanh toán quốc tế tại NHTMCP Á Châu.

Giới thiệu chung

Từ năm 1994, sau 1 năm chính thức đi vào hoạt động, ACB bắt đầu triển khai dịch vụ TTQT. Ngày 27/05/2008, theo quyết định của ban tổng giám đốc, TT.TTQT chính thức được thành lập, đánh dấu việc triển hai mô hình TTQT theo dạng tập trung. Ngày 01/12/2008, mô hình này được áp dụng thí điểm tại một số CN lớn và dần dần được áp dụng rộng rãi. Và đến 01/07/2009, mô hình này đã được triển khai thực hiện trên toàn hệ thống. Thời điểm hiện tại, ACB đã có 77 CN và 155 PGD được tiếp nhận hồ sơ TTQT và với mạng lưới ngân hàng đại lý rộng khắp trên toàn thế giới bao gồm gần 1.200 ngân hàng đại lý tại hơn 100 quốc gia. Chất lượng dịch vụ TTQT của ACB đã được công nhận bởi các NH hàng đầu như JP Morgan Chase, Wachovia, Standard Chartered và Citi. Với các giải thưởng được công nhận về chất lượng dịch vụ, ACB đã hỗ trợ tối đa cho các doanh nghiệp đạt

được sự thành công trong các giao dịch ngoại thương với các phương thức TTQT phổ biến.

Sản phẩm thanh toán tại ACB.

Cùng với những sản phẩm TTQT truyền thống như chuyển tiền bằng điện (T/T), tín dụng chứng từ (L/C), Nhờ thu (D/P, D/A), và CAD…ACB cũng nghiên cứu phát triển để tạo ra những bó sản phẩm đi kèm như: tài trợ xuất nhập khẩu, chuyển tiền nhanh ghi có trong ngày, giải pháp L/C trả chậm thanh toán trả ngay…Song hành với đó, ACB còn luôn đi đầu trong việc áp dụng các công nghệ tiên tiến vào hoạt động TTQT. Cụ thể, ACB là NH Việt Nam tiên phong trong việc áp dụng ngân hàng điện tử vào hoạt động TTQT. Đồng thời liên tục phát triển, nâng cấp các quy trình điện tử hóa như xử lý tài liệu, truyền ảnh, hệ thống báo cáo thông tin, truyền tải dữ liệu, và bảo mật để nâng cao tính tiện lợi của các sản phẩm đồng thời hạ thấp chi phí giao dịch.

Hiện nay, hệ thống NH điện tử ACB Online đang cung cấp cho khách hàng các tiện ích TTQT online với rất nhiều tiện lợi cho khách hàng trong hoạt động kinh doanh quốc tế. Khi sử dụng dịch vụ này, khách hàng có thể trực tiếp truy xuất các bức điện Swift chuyển tiền T/T, phát hành L/C, L/C xuất khẩu… trên ACB Online; được ACB thông báo bằng tin nhắn đến điện thoại di động của khách hàng khi có phát sinh bất kỳ bức điện Swift nào liên quan đến khách hàng. Ngoài ra, chương trình còn tạo liên kết truy xuất nội dung các bức điện để gửi cho đối tác mà không cần mã truy cập và mật khẩu, cũng như tiện ích tra soát bộ chứng từ xuất khẩu trên ACB Online…

2.2.2. Thực trạng về hoạt động thanh toán quốc tế tại NHTMCP Á Châu.

Doanh số TTQT qua các năm giai đoạn 2010-2013

Là một trong những NH tiên phong trong lĩnh vực TTQT, qua chặng đường hơn 20 năm hoạt động và phát triển, ACB ngày càng lớn mạnh, đạt hiệu quả cao trong việc cung cấp các sản phẩm dịch vụ TTQT cho cả đối tượng khách hàng cá nhân, lẫn khách hàng doanh nghiệp. Theo thời gian khi quy mô địa bàn được mở

rộng, thu hút ngày càng nhiều lượng khách hàng tiềm năng tìm đến giao dịch và sử dụng các dịch vụ tiện ích hiện đại của NH.

Bảng 2.2: Doanh số TTQT giai đoạn 2010 - 2013

Tổng doanh số (USD) | Mức tăng trưởng (%) | |

2010 | 4,335,185,129 | - |

2011 | 5,269,694,589 | 21.56 |

2012 | 5,339,047,971 | 1.32 |

2013 | 5,885,630,864 | 10.24 |

(Nguồn: Báo cáo của TT.TTQT qua các năm từ 2010 - 2013)

Nhìn vào bảng báo cáo tổng kết của TT.TTQT giai đoạn từ năm 2010-2013, có thể nhận thấy doanh số TTQT của ACB tương đối khả quan, điều này đã được thể hiện qua mức tăng trưởng qua các năm. Cụ thể, tình hình doanh số năm 2011 có tăng mạnh so với năm 2010 với mức tăng trưởng đạt 21.56%, đây có thể nói là mức tăng ấn tượng nhất trong các năm gần đây. Bước sang năm 2012 cùng với tình hình kinh tế trong và ngoài nước vẫn còn nhiều khó khăn, công thêm sự cố ACB gặp phải vào tháng 08/2012 đã ảnh hưởng khá lớn đến kết quả hoạt động kinh doanh của ACB, và doanh số TTQT cũng không là một ngoại lệ. Mặc dù vậy, doanh số năm 2012 vẫn có tăng nhưng tốc độ tăng khá thấp chỉ đạt mức 1.32% so với năm 2011. Và xu hướng tăng trưởng này vẫn tiếp tục thể hiện rò nét ở năm 2013, với sự tăng mạnh trở lại, tuy chưa khôi phục lại mức của các năm trước đó nhưng vẫn đạt ở khoảng 5,885,630,864 USD, tăng 10.24% so với năm 2012. Có thể thấy trong năm 2013, ACB đã triển khai khá nhiều sản phẩm mới cũng như những tiện ích đi kèm đáp ứng kịp thời nhu cầu khách hàng theo hướng hiện đại. Ngoài ra, các chương trình khuyến mãi về phí dịch vụ đã được triển khai và áp dụng cho nhiều đối tượng khách hàng sử dụng, từ đó đã nâng cao được chất lượng cũng như tăng sức cạnh tranh, góp phần vào mức tăng trưởng doanh số TTQT.

Qua tình hình doanh số TTQT trong những năm vừa qua, có thể thấy dịch vụ

TTQT của ACB đang có sự tăng trưởng khá ổn định, góp phần lớn vào mảng lợi

nhuận cho NH bên cạnh một số hoạt động kinh doanh khác. Với phương châm chung “ngân hàng của mọi nhà”, ACB đang tích cực đáp ứng nhu cầu thanh toán trong điều kiện tốt nhất cho khách hàng đồng thời có thể phát triển các tiện ích đi kèm và đảm bảo cho hoạt động của NH an toàn và hiệu quả.

Doanh số xuất khẩu và nhập khẩu giai đoạn 2010 - 2013

Bảng 2.3: Doanh số xuất khẩu giai đoạn 2010 - 2013

Doanh số xuất khẩu (USD) | Mức tăng trưởng (%) | |

2010 | 1,800,944,440 | - |

2011 | 2,253,616,317 | 25.14 |

2012 | 2,438,374,178 | 8.20 |

2013 | 2,766,246,506 | 13.42 |

(Nguồn: Báo cáo của TT.TTQT qua các năm từ 2010 - 2013)

Những năm gần đây, nhất là sau khi Việt Nam chính thức trở thành thành viên của Tổ chức Thương mại Thế giới (WTO), tình hình xuất khẩu có nhiều khởi sắc hơn so với giai đoạn trước. Hoà cùng xu hướng chung đó, với nỗ lực tiếp tục đẩy mạnh định hướng phát triển dịch vụ TTQT trong những năm trở lại đây, thì qua bảng 2.3 có thể nhận thấy doanh số xuất khẩu tại ACB có một sự tăng trưởng khá ổn định, tuy mức tăng không đều qua các các năm. Có thể nói nguyên nhân là do năm 2012, tình hình kinh tế thế giới và trong nước có rất nhiều khó khăn, ảnh hưởng đến hoạt động kinh doanh của các doanh nghiệp xuất nhập khẩu. Bước sang năm 2013, doanh số xuất khẩu vẫn tăng theo hướng tích cực, các bộ chứng từ xuất khẩu xuất trình qua ACB trong giai đoạn này chủ yếu tập trung vào mặt hàng như cao su, gạo và thuỷ sản và có giá trị tương đối lớn, góp phần đem lại thu nhập phí cao cho ACB, giúp ACB hoàn thành được chỉ tiêu đặt ra, thu hút và duy trì thêm một lượng khách hàng tốt nhưng vẫn phù hợp với những quy định của NHNN.

Bảng 2.4: Doanh số nhập khẩu giai đoạn 2010 - 2013

Doanh số nhập khẩu (USD) | Mức tăng trưởng (%) | |

2010 | 2,534,240,689 | - |

2011 | 3,016,078,272 | 19.01 |

2012 | 2,900,673,793 | -3.83 |

2013 | 3,119,384,358 | 7.54 |

(Nguồn: Báo cáo của TT.TTQT qua các năm từ 2010 - 2013)

Giai đoạn năm 2010-2011, cùng với sự phát triển của nền kinh tế chung trên cả nước, tình hình nhập khẩu của các doanh nghiệp có nhiều tiến triển rò rệt, kéo theo đó là doanh số nhập khẩu tại ACB cũng đạt tốc độ tăng khá đều, các mặt hàng nhập khẩu chủ yếu tập trung vào máy móc thiết bị, cũng như mặt hàng hóa chất, ngoài ra trong giai đoạn này ACB vẫn luôn duy trì được mức tỷ giá hối đoái tương đối ổn định, đảm bảo nguồn ngoại tệ phục vụ cho hoạt động TTQT, cùng với việc chú trọng nâng cao hơn về chất lượng dịch vụ. Do đó cũng góp phần vào sự phát triển doanh số TTQT trong giai đoạn này.

Bước sang năm 2012, khi ACB phải đối mặt với một số biến cố trong hoạt động ảnh hưởng đến kết quả kinh doanh chung của cả hệ thống và doanh số TTQT cũng không là ngoại lệ, có thể thấy trong năm 2012, doanh số nhập khẩu của các doanh nghiệp thực hiện tại ACB có sự sụt giảm rò rệt mức 3.83%, tuy mức giảm không cao nhưng đã làm thay đổi xu hướng tăng đều trong những năm trước đó. Tình hình này đã cải thiện đáng kể qua năm 2013, với việc triển khai thêm nhiều chương trình khuyến mãi cho các khách hàng đã và đang sử dụng dịch vụ TTQT cùng với nhiều tiện ích hiện đại đi kèm đã góp phần thúc đẩy mức doanh số nhập khẩu giai đoạn này gia tăng với tốc độ tăng so với năm 2012 đạt mức 7.54%.

Cơ cấu các phương thức thanh toán.

Nhìn qua bảng 2.5 có thể nhận thấy, trong cơ cấu doanh số TTQT của ACB theo phương thức thanh toán thì có thể nhận thấy phương thức đơn giản nhất là T/T được các doanh nghiệp sử dụng nhiều nhất và luôn chiếm một tỷ trọng khá cao qua

các năm, luôn đạt mức trên 50% trong tổng doanh số TTQT, đóng góp không nhỏ vào lợi nhuận hằng năm của NH. Thực tế với quá trình hơn 20 năm hình thành và phát triển dịch vụ TTQT, thì phương thức T/T vẫn được các doanh nghiệp sử dụng chủ yếu, đặc biệt là các doanh nghiệp nhập khẩu. Và hiện nay thì có thể nhận xét đây là mảng thanh toán quan trọng, đã trở thành một thế mạnh chủ lực của NH mà NH đã và đang tiếp tục tập trung phát triển với một lượng khách hàng doanh nghiệp tiềm năng và quen thuộc, đảm bảo cho hoạt động TTQT duy trì ổn định và phát triển. Tuy nhiên, bước sang năm 2012 và 2013, do tình hình ngoại thương ngày phát triển mạnh kèm theo đó là các rủi ro trong kinh doanh cao, các doanh nghiệp xuất nhập khẩu đã có sự thay đổi về nhận thức và dần dần có thói quen sử dụng các phương thức TTQT đảm bảo và an toàn hơn cho các bên, giai đoạn này cơ cấu phương thức thanh toán rò ràng đã có sự chuyển dịch, với mức tăng trong tỷ trọng phương thức L/C, nhờ thu và CAD đều tăng nhẹ, còn tỷ trọng phương thức T/T bị sụt giảm, nếu trong năm 2011 là 67.24% thì qua năm 2012 mức tỷ trọng này chỉ đạt 65.27% và chỉ đạt mức 62.11% trong năm, một trong những nguyên nhân khiến khách hàng thay đổi chuyển qua sử dụng phương thức thanh toán khác là do tính rủi ro cao trong phương thức T/T trả trước, phương thức sử dụng chủ yếu của đa số các doanh nghiệp nhập khẩu hiện nay. Khác với những loại hình thanh toán khác, phương thức T/T đơn giản hơn, không phải mất nhiều thời gian và đòi hỏi quy định thủ tục phức tạp, và tốn ít chi phí hơn. Tuy nhiên, đây là loại hình chứa đựng rủi ro nhất định, cần phải được quản lý chặt chẽ. Đặc biệt, khi thanh toán theo phương thức T/T bao gồm các khoản thanh toán tuy giá trị không lớn bằng các loại hình cho khác, nhưng lại bao gồm số lượng các khoản thanh toán đáng kể. Vì vây việc quản lý rủi ro của phương thức thanh toán này cũng khá phức tạp mà các NH cần phải tư vấn thật kỹ cho khách hàng trước khi thực hiện để hạn chế đến mức thấp nhất thiệt hại cho khách hàng giao dịch. Nắm rò cơ cấu này giúp ACB có những chiến lược đúng đắn để phát triển từng loại sản phẩm trong từng thời kỳ cụ thể, và đây vẫn hứa hẹn là một mảng kinh doanh còn đầy tiềm năng mà NH cần phải tích cực cạnh tranh với hàng loạt các NH trong và ngoài nước khác trong cuộc chạy đua giữ khách

hàng. Tuy nhiên, để hoạt động TTQT tại ACB tăng trưởng bền vững hơn nữa, NH cần nỗ lực nhiều hơn trong các năm sau, nhằm quân bình hơn về tỷ trọng cho từng loại phương thức, tránh tình trạng lệ thuộc vào một vài phương thức nhất định, khi có biến động sẽ ảnh hưởng đến tổng doanh thu và hoạt động kinh doanh của NH.

Bảng 2.5: Tỷ trọng doanh số xuất nhập khẩu theo phương thức thanh toán

Năm 2011 | Năm 2012 | Năm 2013 | ||||

Doanh số (USD) | Tỷ trọng (%) | Doanh số (USD) | Tỷ trọng (%) | Doanh số (USD) | Tỷ trọng (%) | |

T/T | 3,543,332,641 | 67.24 | 3,484,593,048 | 65.27 | 3,655,683,042 | 62.11 |

L/C | 1,434,410,867 | 27.22 | 1,514,367,567 | 28.36 | 1,833,385,164 | 31.15 |

Nhờ thu | 291,100,200 | 5.52 | 338,805,986 | 6.34 | 394,905,831 | 6.71 |

CAD | 850,881 | 0.02 | 1,281,371 | 0.02 | 1,656,827 | 0.03 |

Tổng | 5,269,694,589 | 100 | 5,339,047,971 | 100 | 5,885,630,864 | 100 |

(Nguồn: Báo cáo của TT.TTQT qua các năm từ 2010 - 2013)

Doanh số phí TTQT thu được qua các năm.

Bằng việc xây dựng khung biểu phí hoàn chỉnh áp dụng riêng cho từng đối tượng khách hàng cá nhân và khách hàng doanh nghiệp, có thể thấy hiện thu nhập chủ yếu của hoạt động TTQT là từ nguồn phí dịch vụ, đóng góp một phần đáng kể vào lợi nhuận hằng năm của toàn hệ thống. Ngoại trừ giai đoạn năm 2012, thì mỗi năm tổng phí thu được từ hoạt động TTQT đều tăng, tuy mức tăng không đồng đều nhưng đã phần nào tạo ra một tín hiệu đáng mừng cho hoạt động TTQT nói riêng và của ACB nói chung. Đặc biệt năm 2013, một năm sau khi tình hình khó khăn làm sụt giảm nghiêm trọng trong doanh số xuất nhập khẩu cũng như tổng thu nhập phí, mức thu phí năm 2013 đã được cải thiện đáng kể với tốc độ tăng trưởng đạt 56.86%, điều này đã phản ánh niềm tin của khách hàng vẫn dành cho ACB.