Từ kết quả kiểm định GLS ta có mô hình sau:

NIM = – 0.009 + 0.075EQTA + 0.019LOTA – 0.011DETA + 0.051 PRTO + 0.038NETA

– 0.031NIGI + 0.003INDE – 0.092FIXED – 0.117RGDP – 0.090INFL

Các biến EQTA, LOTA, DETA, NIGI, FIXED, RGDP, INFL có tác động đến NIM với mức ý nghĩa 5%. Các biến độc lập còn lại là PRTO, NETA, INDE không có ý nghĩa thống kê ở mức ý nghĩa 5%.

EQTA có tác động cùng chiều với NIM. Khi các yếu tố khác không đổi, EQTA tăng 1% thì NIM tăng 0.075%. Một ngân hàng được tài trợ bằng tiềm lực vốn chủ sở hữu mạnh sẽ tạo điều kiện cho ngân hàng đó có tỷ lệ thu nhập lại thuần (NIM) cao.

LOTA có tác động cùng chiều với NIM. Khi các yếu tố khác không đổi, LOTA tăng 1% thì NIM tăng 0.019%. Một phần thu nhập lãi thuần là thu nhập từ cho vay khách hàng. Khi ngân hàng đẩy mạnh cho vay sẽ giúp cho tỷ lệ thu nhập lãi thuần của ngân hàng tăng.

DETA có tác động ngược chiều với NIM. Khi các yếu tố khác không đổi, DETA

tăng 1% thì NIM giảm 0.011%. Mặc dù tiền gửi của khách hàng là nguồn vốn giá rẻ

cho ngân hàng, nhưng ngân hàng phải trả lãi cho khách hàng. Nên khi tiền gửi

khách hàng tăng thì chi phí cho khoản tiền gửi đó cũng tăng làm giảm NIM.

NIGI có tác động ngược chiều với NIM. Khi các yếu tố khác không đổi, NIGI tăng 1% thì NIM giảm 0.031%. Thu nhập ngoài lãi làm tăng thu nhập cho ngân hàng, nhưng khi tỷ lệ thu nhập ngoài lãi tăng thì tỷ lệ thu nhập lãi thuần giảm.

Tỷ lệ tài sản cố định trên tổng tài sản (FIXED) có tác động ngược chiều với NIM. Khi các yếu tố khác không đổi, FIXED tăng 1% thì NIM giảm 0.092%.

Theo kết quả hồi quy, tốc độ tăng trưởng kinh tế thực có tác động ngược chiều với NIM, hệ số hồi quy là -0.117. Căn cứ theo số liệu nghiên cứu, thời gian RGDP tăng là trong năm 2009 và 2012-2013. Trong hai giai đoạn này do ảnh hưởng của suy thoái kinh tế khiến cho tăng trưởng tín dụng của ngân hàng chậm. Cụ thể năm 2008 có sự ảnh hưởng của cuộc khủng hoảng kinh tế toàn cầu, năm 2011 -2012 hàng loạt doanh nghiệp phá sản, hoạt động cầm chừng nên nhu cầu vay đầu tư giảm. Mặt khác vào thời điểm trước đó (và năm 2008 và 2011) khi tăng trưởng kinh tế suy giảm, NHNN sẽ thúc đẩy nền kinh tế tăng trưởng bằng cách áp đặt lãi suất trần cho vay thấp, làm giảm biên độ chênh lệch giữa huy động và cho vay của ngân hàng, do đó mặc dù tăng trưởng tín dụng có tăng trong năm 2009 nhưng NIM lại khá thấp. Trong năm 2013 mặc dù tăng trưởng tín dụng có tăng đạt 12.51%, nhưng theo phân tích con số này là do tín dụng tăng đột biến vào những tháng cuối năm, mặt khác lãi suất cho vay khá thấp nên NIM thấp.

Lạm phát có ảnh hưởng ngược chiều với NIM. Hệ số hồi quy là -0.09. Điều này là phù hợp với giả thiết đặt ra, khi lạm phát gia tăng thu nhập ngân hàng giảm, tuy nhiên mức độ giảm không nhiều. Khi có lạm phát NHNN tăng lãi suất huy động để kiềm chế lạm phát, làm giảm chênh lệch lãi suất huy động và cho vay ngân hàng, từ đó làm giảm thu nhập lãi thuần. Tuy nhiên theo mô hình hồi quy của ROA và ROE thì khi lạm phát tăng, ROA và ROE tăng. Điều này cho thấy trong giai đoạn lạm phát, thu nhập ngoài lãi của ngân hàng tăng. Cụ thể năm 2007 Việt Nam gia nhập WTO, nhu cầu xuất nhập khẩu gia tăng nên thu nhập từ phí dịch vụ ngân hàng cũng

tăng theo đáng kể. Bên cạnh đó, nhiều ngân hàng còn thu được lợi nhuận ngoài lãi cao từ hoạt động đầu tư ngoại hối, chứng khoán.

KẾT LUẬN CHƯƠNG 3

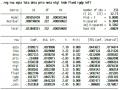

Từ kết quả các mô hình xây dựng, ta tổng hợp bảng các nhân tố tác động như sau:

Bảng 3.30: Tổng hợp kết quả nghiên cứu

Nhân tố | Chiều tác động | Hệ số hồi quy | |

EQTA | + | 0.044 | |

PRTO | - | -0.191 | |

NETA | - | -0.028 | |

INDE | + | 0.003 | |

FIXED | - | -0.061 | |

RGDP | + | 0.096 | |

INFL | + | 0.101 | |

Mô hình các nhân tố ảnh hưởng đến ROE | LOTA | + | 0.069 |

DETA | - | -0.111 | |

PRTO | - | -2.091 | |

NETA | - | -0.232 | |

INDE | + | 0.074 | |

FIXED | - | -0.538 | |

RGDP | + | 1.585 | |

INFL | + | 1.659 | |

Mô hình các nhân tố ảnh hưởng đến NIM | EQTA | + | 0.075 |

LOTA | + | 0.019 |

Có thể bạn quan tâm!

-

Gdp, Lạm Phát Và Rgdp Của Việt Nam Giai Đoạn 2007-2013

Gdp, Lạm Phát Và Rgdp Của Việt Nam Giai Đoạn 2007-2013 -

Kết Quả Kiểm Định Xttest0 Mô Hình Roa

Kết Quả Kiểm Định Xttest0 Mô Hình Roa -

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim -

Thực Hiện Kích Cầu Để Thúc Đẩy Tăng Trưởng Kinh Tế

Thực Hiện Kích Cầu Để Thúc Đẩy Tăng Trưởng Kinh Tế -

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 12

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 12 -

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 13

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 13

Xem toàn bộ 112 trang tài liệu này.

DETA | - | -0.011 |

NIGI | - | -0.031 |

FIXED | - | -0.092 |

RGDP | - | -0.117 |

INFL | - | -0.009 |

Kết quả thực nghiệm chỉ ra một ngân hàng được tài trợ bằng vốn chủ sở hữu (EQTA) mạnh sẽ đem lại lợi nhuận tốt hơn so với ngân hàng có tỷ số vốn chủ sở hữu thấp. Bởi lẽ ngân hàng đó sẽ nhiều khả năng đối phó với các cuộc khủng hoảng và tạo niềm tin đối với người gửi tiền vào ngân hàng.

Tỷ lệ cho vay (LOTA) có tác động cùng chiều với ROE và NIM. Ngân hàng có tỷ lệ cho vay cao sẽ thu được lợi nhuận từ hoạt động tín dụng cao hơn.

Tỷ lệ huy động vốn trên tổng tài sản (DETA) có tác động ngược chiều với lợi nhuận ngân hàng. Có thể thấy thực trạng nhiều ngân hàng hiện nay đang nằm trong tình trạng dư vốn, huy động nhiều nhưng lại khó cho vay. Vì vậy khi tiếp tục tăng huy động, ngân hàng phải gánh chịu chi phí lãi huy động cho vay cao, trong khi đầu ra của vốn vẫn khá ỳ ạch, do đó làm lợi nhuận giảm.

Tỷ lệ dự phòng rủi ro tín dụng (PRTO), tỷ trọng tài sản cố định (FIXED) và tỷ lệ chi phí ngoài lãi (NETA) tỷ lệ nghịch với lợi nhuận ngân hàng. Kết quả nghiên cứu này là phù hợp với lý thuyết.

Quy mô tiền gửi (INDE) có tác động cùng chiều với ROA, tuy nhiên hệ số hồi quy rất thấp. Điều này cho thấy các ngân hàng hiện nay đang mất dần lợi thế về quy mô.

Các nhân tố vĩ mô là RGDP và INFL có tác động cùng chiều với ROA và ROE

nhưng lại tác động ngược chiều với NIM.

CHƯƠNG 4: MỘT SỐ GIẢI PHÁP ĐƯA RA DỰA TRÊN MÔ HÌNH NHẰM NÂNG CAO KHẢ NĂNG SINH LỢI CỦA CÁC NHTMCP VIỆT NAM

4.1 Giải pháp đối với ngân hàng

4.1.1 Tăng tỷ lệ vốn chủ sở hữu

Ngân hàng thực hiện tăng tỷ lệ vốn chủ sở hữu, tăng vốn điều lệ bằng cách:

Phát hành thêm cổ phần. Để thực hiện điều này ngân hàng cần đưa ra kế hoạch cụ thể và có lộ trình chia cổ tức cho cổ đông thích hợp. Bởi lẽ việc phát hành thêm cổ phần trong giai đoạn ngân hàng đang gặp khó khăn trong như hiện nay không hề dễ dàng, nhất là đối với các ngân hàng nhỏ. Tuy nhiên nếu ngân hàng đưa ra kết hoạch phát triển trong thời gian tới và có kế hoạch chia lợi nhuận phù hợp khi phát triển thì có thể khuyến khích các cổ đông đầu tư thêm cho ngân hàng.

Tăng lợi nhuận giữ lại bằng cách trả ít cổ tức hơn cho cổ đông. Trong giai đoạn khó khăn ngân hàng có thể tăng vốn chủ sổ hữu bằng cách chia ít cổ tức hơn cho cổ đông. Tuy nhiên ngân hàng cần có cam kết sẽ chia cổ tức hợp lý trong giai đoạn phát triển của ngân hàng nhằm khuyến khích các cổ đông hiện hữu.

Một cách khác để tăng vốn chủ sở hữu ngân hàng là giảm quy mô tín dụng hoặc bán chứng khoán trong danh mục đầu tư, sau đó dùng tiền thu được đẩ giảm tài sản nợ. Tuy nhiên tín dụng được xem là nguồn thu chính của ngân hàng, nên việc giảm quy mô tín dụng sẻ dẫn đến giảm lợi nhuận. Chính vì vậy cách này thường ít được ngân hàng sử dụng và không được khuyến khích trong giải pháp đưa ra nhằm nâng cao khả năng sinh lợi ngân hàng.

4.1.2 Tăng tỷ lệ cho khách hàng vay (tăng trưởng tín dụng)

Nguồn thu nhập chính của ngân hàng thường là thu nhập từ hoạt động cho vay. Vì vậy khi tăng tỷ lệ cho vay sẽ giúp ngân hàng thu được nhiều lợi nhuận hơn. Ngân hàng có thể thúc đẩy cho vay bằng cách:

Hỗ trợ khách hàng bằng cách cho ân hạn vốn và lãi trong thời gian đầu doanh

nghiệp đầu tư, đối với các phương án đầu tư được thẩm định là có tính khả thi. Trong giai đoạn đầu của dự án, khách hàng thường chưa thu được dòng tiền lớn và phải bỏ chi phí đầu tư nhiều. Vì vậy việc ân hạn vốn và lãi sẽ giúp khách hàng chủ động hơn trong việc đầu tư giai đoạn ban đầu và khuyến khích khách hàng mạnh dạn đầu tư cho dự án tốt.

Có những sản phẩm ưu đãi đối với các ngành nghề nhà nước đang khuyến khích

và ưu đãi đầu tư nhằm khuyến khích doanh nghiệp mạnh dạn đầu tư.

Cho phép khách hàng được vay 100% giá trị tài sản đảm bảo. Hiện nay mỗi ngân hàng đều có bộ phận định giá riêng của mình. Giá ngân hàng thẩm định thường được điều chỉnh theo khung ngân hàng và thấp hơn giá thị trường. Mặt khác, giải pháp này được đưa ra khi ngân hàng có khả năng thẩm định khách hàng tốt, nguồn thu của khách hàng đủ để đảm bảo cho nghĩa vụ vay của khách, không làm dẫn đến nợ quá hạn. Khi đó việc nới rộng tỷ lệ sẽ giúp tăng trưởng tín dụng ngân hàng.

Đơn giản hóa thủ tục cho vay. Hiện nay một số ngân hàng đã xây dựng được quy trình cho vay và quy trình phê duyệt thống nhất và hiệu quả như ACB. Tuy nhiên một số ngân hàng còn có quy trình cho vay và phê duyệt quá nhiều cấp, khiến cho thời gian giải quyết chậm trong khi người đi vay có nhu cầu thanh toán nhanh. Mặt khác một số ngân hàng đòi hỏi phải xuất trình hóa đơn hoặc hợp đồng mua bán hàng hóa mới được phép giải ngân trong khi nhiều khách hàng giao dịch đặt hàng mua bán qua điện thoại.

4.1.3 Quản lý rủi ro tín dụng

Nợ quá hạn không những làm giảm lợi nhuận của ngân hàng mà còn đẩy ngân hàng vào khả năng mất vốn do nợ không có khả năng thu hồi. Do đó quản lý tốt rủi ro tín dụng sẽ giúp ngân hàng hoạt động tốt hơn. Ngân hàng có thể quản lý rủi ro tín dụng bằng cách:

Xây dựng quy trình phê duyệt hợp lý. Các cấp phê duyệt tín dụng được phân

quyền tùy vào mức cấp tín dụng, ngoại lệ sản phẩm… Đối với các mức cấp lớn và hồ sơ lớn cần những cấp thẩm quyền phê duyệt cao hơn và có hội đồng tín dụng cùng bàn bạc và phân tích để đưa ra quyết định thống nhất và hiệu quả.

Xây dựng thang đo, hệ thống chấm điểm và xếp hạng tín dụng hiệu quả. Hiện nay hầu như xếp hạng tín dụng khách hàng mà các nhân viên kinh doanh thực hiện đều mang tính chủ quan theo đánh giá của nhân viên. Nhân viên có thể bỏ qua những rủi ro mà khách hàng tiềm ẩn để xếp hạng tín dụng khách hàng tốt nhằm đạt được mục đích cấp tín dụng cho khách. Như vậy có thể gây ảnh hưởng đến quyết định cấp tín dụng cho khách, từ đó góp phần gây ra nợ xấu cho giai đoạn về sau. Vì vậy việc xây dựng thang đo, hệ thống chấm điểm khách hàng cũng đóng vai trò quan trọng trong quản lý rủi ro tín dụng.

Xây dựng đội ngũ cán bộ tín dụng được đào tạo tốt, có khả năng thẩm định khách hàng tốt, không vì tư lợi cá nhân mà cho vay những khách hàng có khả năng bị nợ quá hạn. Nhân viên tín dụng là người trực tiếp tiếp xúc với khách hàng nhiều nhất và là đầu mối liên lạc giữa khách hàng và ngân hàng. Nhân viên tín dụng có khả năng thẩm định tốt sẽ góp phần làm tăng chất lượng hồ sơ tín dụng và giảm thiểu được rủi ro tín dụng.

4.1.4 Quản lý chi phí ngoài lãi

Ngân hàng có thể giảm chi phí ngoài lãi bằng cách:

Cơ cấu lại nhân sự. Hàng loạt ngân hàng hiện nay đang thực hiện giảm chi phí theo hướng này. Nhờ cắt giảm nhân sự phù hợp với quy mô và tình hình hoạt động, doanh nghiệp có thể giảm một khoản lớn chi phí ngoài lãi do giảm được chi lương người lao động. Tuy nhiên ngân hàng cần tạo động lực làm việc cho nhân sự ở lại bởi lẽ việc cắt giảm lương và nhân sự hàng loạt sẽ gây tâm lý lo lắng cho người lao động, người lao động không có tâm huyết vào công việc gây giảm chất lượng nhân sự.

Giảm nhân sự lao động ngày thứ bảy. Các ngân hàng TMCP thường hoạt động

vào sáng thứ bảy. Hoạt động tại ngân hàng vào sáng thứ bảy chủ yếu là các giao dịch nộp, rút tiền mặt, chuyển khoản, thu nợ…Ít phát sinh các giao dịch về tín dụng trong ngày thứ bảy. Mặt khác hoạt động ngân hàng trong ngày thứ bảy không mang lại hiệu quả cao. Do đó một số ngân hàng đã thực hiện cho các nhân viên kinh doanh, thẩm định nghỉ vào sáng thứ bảy, chỉ có bộ phận vận hành và một người thuộc ban Giám đốc đi làm ngày thứ bảy. Qua đó ngân hàng cắt giảm lương nhân viên và giảm được chi phí ngoài lãi.

Đóng của một số phòng giao dịch hoạt động không hiệu quả. Một số phòng giao dịch có chi phí hoạt động khá cao nhưng thu nhập không đáng kể gây ra lãng phí chi phí hoạt động. Do đó ngân hàng cần xem xét cắt giảm các phòng giao dịch này nhăm tiết kiệm chi phí và nâng cao hiệu quả hoạt động.

4.1.5 Cân bằng giữa huy động và cho vay

Khi đầu ra cho vay gặp khó khăn, vốn huy động đang dồi dào thì ngân hàng nên hạn chế huy động tăng thêm bằng cách điều chỉnh lãi suất huy động, hạn chế các chương trình khuyến mãi về huy động. Đồng thời sở giao dịch của ngân hàng cần điều chỉnh chỉ tiêu huy động hoặc ra chủ trương đẩy mạnh tín dụng thay thế chỉ tiêu huy động đến các chi nhánh, phòng giao dịch của ngân hàng đó nhằm thống nhất hoạt động của ngân hàng. Tuy nhiên ngân hàng nên chăm sóc các khách hàng tiền gửi hiện hữu, tránh tình trạng khách hàng bỏ đi.

Bên cạnh đó ngân hàng cần xem xét tình hình kinh tế và nhu cầu tín dụng thực để

có kế hoạch huy động vốn phù hợp.

4.1.6 Hạn chế mở rộng quy mô một cách ồ ạt

Trước đây, ngân hàng mở rộng quy mô hoạt động ngày càng lớn thì lợi nhuận ngày càng nhiều. Nhưng hiện nay cạnh tranh ngân hàng ngày càng gay gắt, ngân hàng không còn thu được nhiều lợi nhuận khi mở rộng quy mô như trước đây. Mặt khác việc mở rộng quy mô một cách ồ ạt không tìm hiểu sẽ càng làm tăng chi phí hoạt động và chi phí đầu tư tài sản cố định, từ đó làm giảm lợi nhuận chung của ngân hàng.