ngân hàng không phải lúc nào cũng giúp ngân hàng tăng thêm lợi nhuận. Như trường hợp ACB vào năm 2012 đã bị lỗ trong hoạt động kinh doanh ngoại hối của mình, NIGI trong năm 2012 là -17.75%. Hay như trường hợp của ngân hàng Bản Việt (tiền thân là ngân hàng Gia Định) vào năm 2008 đã bị thua lỗ 44.785 triệu đồng do hoạt động mua bán chứng khoán đầu tư của mình, NIGI là -55.16%.

Thị phần tiền gửi của mỗi ngân hàng có sự khác biệt tùy vào quy mô cũng như uy tín hoạt động của ngân hàng đó. Một số ngân hàng hoạt động lâu năm, có uy tín thanh khoản tốt thường có lượng tiền gửi của khách hàng lớn (NHTMCP Ngoại Thương Việt Nam, NH TMCP Đầu Tư và Phát Triển Việt Nam, NHTMCP Công Thương Việt Nam…). Mặt khác một số ngân hàng nhỏ lẻ có uy mô tiền gửi tương đối thấp (NHTMCP Phát Triển Mê Công, NHTMCP Xây Dựng Việt Nam…).

Quy mô ngân hàng (SIZE) không đồng đều. Bên cạnh một số ngân hàng có quy mô lớn như Viettinbank, BIDV, Vietcombank thì vẫn có những ngân hàng hoạt động với quy mô tương đối nhỏ. Kể từ năm 2007 đến nay thì quy mô của các ngân hàng đã tăng hơn gấp đôi, tuy nhiên quy mô vẫn thấp hơn mức trung bình của các nước trong khu vực như Trung Quốc, Malaysia, Ấn Độ, Thái Lan và Indonesia.

Tài sản cố định (FIXED) trung bình chiếm 1.63% tổng tài sản. Tỷ trọng tài sản cố định thấp nhất là Oceanbank trong năm 2007 (0.10%) và cao nhất là ngân hàng Xây Dựng Việt Nam năm 2007 (10.93%). Theo báo cáo tài chính các ngân hàng năm 2013 thì tỷ trọng tài sản cao nhất là SaiGonBank (5.80%) và thấp nhất là TienPhongBank (0.21%).

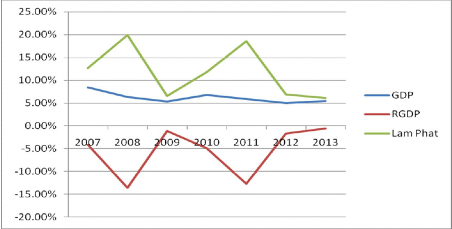

Tốc độ tăng trưởng kinh tế thực trung bình trong giai đoạn từ 2007-2013 là -5.62%. Nguyên nhân là do lạm phát trong giai đoạn này co hơn so với tốc độ phát triển kinh tế. Từ những năm 2000, Chính phủ đã nới lỏng tín dụng và khích thích mở rộng đầu tư, đồng thời ký kết quan hệ trao đổi song phương Mỹ vào tháng 7/2000. Kết quả là tăng trưởng kinh tế tăng cao, kèm theo đó là lạm phát. Hơn nữa việc Việt Nam gia nhập WTO đã tạo điều kiện cho một lượng lớn ngoại tệ đổ vào Việt Nam. Lúc này Ngân Hàng Nhà Nước đã thực hiện cung lượng VND để mua lượng ngoại tệ vào,

gây áp lực lạm phát tăng cao (12.6% vào năm 2007 và 19.89% vào năm 2008). Thêm vào đó khủng hoảng kinh tế toàn cầu năm 2008 đã ảnh hưởng đến sự ổn định kinh tế vĩ mô của Việt Nam, cụ thể là bội chi ngân sách lớn, nợ công tăng cao, thâm hụt cán cân vãng lai làm cho tốc độ tăng trưởng chậm lại (6.78% năm 2010, 5.89% năm 2011) mặc dù Chính Phủ đã có những biện pháp kích cầu nhằm thúc đẩy tăng trượng kinh tế. Đi kèm với biện pháp kích cầu là lạm phát tăng cao (11.75% năm 2010 và 18.58% năm 2012). Năm 2012-2013 tốc độ tăng trưởng kinh tế lần lượt là 5.03% và 5.42%. Nguyên nhân là do sự suy giảm tổng cầu do chính sách tiền tệ thắt chặt kiềm chế lạm phát của Ngân Hàng Nhà Nước từ năm 2011, nhiều doanh nghiệp bị thua lỗ và phá sản, nền kinh tế trì trệ. Lạm phát năm 2012 và 2013 lần lượt là 6.81% và 6.04%.

Bảng 3.5 GDP, lạm phát và RGDP của Việt Nam giai đoạn 2007-2013

Có thể bạn quan tâm!

-

Các Nghiên Cứu Thực Nghiệm Về Các Nhân Tố Tác Động Đến Lợi Nhuận Ngân Hàng Trên Phạm Vi Đa Quốc Gia

Các Nghiên Cứu Thực Nghiệm Về Các Nhân Tố Tác Động Đến Lợi Nhuận Ngân Hàng Trên Phạm Vi Đa Quốc Gia -

Tăng Trưởng Huy Động Và Tín Dụng Việt Nam 2001-2013

Tăng Trưởng Huy Động Và Tín Dụng Việt Nam 2001-2013 -

Chỉ Số Lợi Nhuận Trung Bình Các Ngân Hàng Nghiên Cứu 2007-2013

Chỉ Số Lợi Nhuận Trung Bình Các Ngân Hàng Nghiên Cứu 2007-2013 -

Kết Quả Kiểm Định Xttest0 Mô Hình Roa

Kết Quả Kiểm Định Xttest0 Mô Hình Roa -

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim -

Một Số Giải Pháp Đưa Ra Dựa Trên Mô Hình Nhằm Nâng Cao Khả Năng Sinh Lợi Của Các Nhtmcp Việt Nam

Một Số Giải Pháp Đưa Ra Dựa Trên Mô Hình Nhằm Nâng Cao Khả Năng Sinh Lợi Của Các Nhtmcp Việt Nam

Xem toàn bộ 112 trang tài liệu này.

Nguồn: Tổng cục thống kê Lạm phát bình quân trong gia đoạn này là 11.77%. Khá cao so với các đối tác và

các nước trong khu vực. Lạm phát đạt đỉnh điểm vào năm 2008 với tỉ lệ lạm phát là 19.89%.

3.4 Phân tích tương quan giữa các biến

Ta xem xét sự tương quan giữa các biến thông qua hệ số tương quan trong bảng số ma trận tương quan sau:

Bảng 3.6 Ma trận tương quan

Bảng ma trận tương quan thể hiện hệ số tương quan giữa các biến. Hệ số tương quan giao động từ 1 đến -1. Hệ số tương quan càng gần -1 và 1 thì tương quan càng mạnh.

Hệ số tương quan giữa ROA và ROE là +0.42, ROA và NIM là +0.53, ROE và NIM là +0.05 cho thấy các biến phụ thuộc này có quan hệ đồng biến với nhau.

Hệ số tương quan giữa ROA và các biến độc lập khác như sau: EQTA (0.49), LOTA

(0.099), DETA (-0.28), PRTO (-0.20), NETA (-0.098), NIGI (-0.022), INDE (-0.31),

SIZE (-0.28), FIXED (0.10), RGDP (-0.14), INFL (0.18).

Hệ số tương quan giữa ROE và các biến độc lập khác như sau: EQTA (-0.34), LOTA (0.08), DETA (0.0024), PRTO (0.053), NETA (-0.18), NIGI (0.12), INDE

(0.44), SIZE (0.46), FIXED (-0.17), RGDP (-0.090), INFL (0.13).

Hệ số tương quan giữa NIM và các biến độc lập khác như sau: EQTA (0.56), LOTA

(0.29), DETA (-0.28), PRTO (-0.008), NETA (0.098), NIGI (-0.56), INDE (-0.25),

SIZE (-0.23), FIXED (0.18), RGDP (-0.09), INFL (0.057).

Hệ số tương quan giữa RGDP và INFL là -0.98 là khá cao, có khả năng xảy ra hiện tượng đa cộng tuyến. Tuy nhiên do RGDP được tính bằng GDP – INFL. Mặc khác do GDP của Việt Nam khá ổn định ở mức 6.17%, không có biến động nhiều nên khi vẽ biểu đồ giữa RGDP và INFL giống như quan hệ nghịch. Thêm vào đó số liệu thu thập chỉ từ năm 2007 – 2013, chưa đủ dữ liệu để kết luận có đa cộng tuyến nên

trong bài nghiên cứu sẽ giữ cả hai biến RGDP và INFL.

2 2

Hệ số tương quan giữa INDE và SIZE là 0.98 là khá cao, có khả năng xảy ra hiện tượng đa cộng tuyến. Các ngân hàng có quy mô lớn thì có khả năng huy động tốt hơn so với các ngân hàng nhỏ. Ta tiến hành kiểm tra đa cộng tuyến bằng hệ số phóng đại phương sai VIF. Công thức: VIFj = 1/(1-Rj ), với Rj là hệ số xác định khi biến thứ j được lấy làm biến phục thuộc để chạy hồi quy với các biến độc lập còn lại.

Chạy hồi quy phụ của biến độc lập SIZE theo các biến độc lập còn lại:

Bảng 3.7: Kết quả hồi quy biến SIZE theo các biến độc lập còn lại

Xảy ra đa cộng tuyến. Chạy hồi quy phụ của biến độc 3 class= lazyload > 3" class="lazyload"> 10 => Xảy ra đa cộng tuyến. Chạy hồi quy phụ của biến độc 3" class="lazyload">

Xảy ra đa cộng tuyến. Chạy hồi quy phụ của biến độc 3 class= lazyload > 3" class="lazyload"> 10 => Xảy ra đa cộng tuyến. Chạy hồi quy phụ của biến độc 3" class="lazyload">

VIFSIZE = 60.24 > 10 => Xảy ra đa cộng tuyến.

Chạy hồi quy phụ của biến độc lập INDE theo các biến độc lập còn lại:

Bảng 3.8: Kết quả hồi quy biến INDE theo các biến độc lập còn lại

Xảy ra đa cộng tuyến. Ta sẽ tiến hành kiểm tra để loại 4 class= lazyload > 4" class="lazyload"> 10 => Xảy ra đa cộng tuyến. Ta sẽ tiến hành kiểm tra để loại 4" class="lazyload">

Xảy ra đa cộng tuyến. Ta sẽ tiến hành kiểm tra để loại 4 class= lazyload > 4" class="lazyload"> 10 => Xảy ra đa cộng tuyến. Ta sẽ tiến hành kiểm tra để loại 4" class="lazyload">

VIFINDE = 63.29 > 10 => Xảy ra đa cộng tuyến.

Ta sẽ tiến hành kiểm tra để loại biến (loại biến SIZE hoặc INDE) ở từng mô hình để

khắc phục đa cộng tuyến.

3.5 Kết quả hồi quy mô hình

Đầu tiên đối với mỗi mô hình sẽ tiến hành kiểm tra loại biến để khắc phục đa cộng tuyến.

Tiếp theo sẽ thực hiện chạy dữ liệu phân tích với các mô hình sau: Pool Model (POOL), Fixed Effects Model (FEM) và Random Effects Model (REM).

Sau đó sẽ tiến hành kiểm định Hausman để lựa chọn mô hình tối ưu.

Sau khi lựa chọn mô hình tối ưu sẽ kiểm tra xem mô hình có tồn tại hiện tượng tự tương quan, phương sai thay đổi. Nếu có sẽ thực hiện khắc phục.

3.5.1 Hồi quy mô hình với biến phụ thuộc ROA

3.5.1.1 Khắc phục đa cộng tuyến

Ta chạy hồi quy ROA theo các biến độc lập và bỏ lần lượt biến INDE và SIZE, sau

đó so sánh giữa hai mô hình và chọn mô hình tối ưu. Sau khi so sánh R-squared

giữa hai mô hình (phụ lục 2) ta loại bỏ biến SIZE, mô hình còn lại:

ROA = ![]() 0 +

0 + ![]() 1EQTA +

1EQTA + ![]() 2LOTA +

2LOTA + ![]() 3DATE +

3DATE + ![]() 4PRTO +

4PRTO + ![]() 5NETA +

5NETA + ![]() 6NIGI +

6NIGI +

![]()

7INDE + ![]() 8FIXED +

8FIXED + ![]() 9RGDP +

9RGDP + ![]() 10INFL + it

10INFL + it

3.5.1.2 Kết quả hồi quy theo POOL

Bảng 3.9: Kết quả hồi quy Pool của mô hình ROA

Kết quả tại bảng 3.9 cho thấy hệ số R-squared điều chỉnh của mô hình là 33,62%. Mô hình giải thích cho ROA không cao.

Sử dụng hồi quy Pool không phân biệt được đặc tính riêng của từng biến độc lập, nó chỉ thực hiện hồi quy một cách tổng quát và không phù hợp với phân tích dữ liệu bảng nên ta sẽ thực hiện hồi quy theo FEM và REM để so sánh.

3.5.1.3 Kết quả hồi quy theo FEM (Fixed Effects Model)

Bảng 3.10: Kết quả hồi quy FEM của mô hình ROA

Kết quả theo hồi quy FEM cho thấy các biến EQTA, PRTO, NIGI, FIXED có tác động đến tỉ lệ ROA của ngân hàng, trong đó biến EQTA và NIGI tác động cùng chiều, biến PRTO và FIXED tác động ngược chiều đến ROA. Các biến này đều có ý nghĩa thống kê ở mức 5%. Các biến còn lại là LOTA, DETA, NETA, INDE, RGDP, INFL không có ý nghĩa thống kê.

Giả thiết:

H0: Ước lượng của Pool và FEM không khác nhau

Ta có: Giá trị P_value (Prob>F = 0.00) của mô hình có mức ý nghĩa 5%, do đó ta có cơ sở bác bỏ giả thiết H0. Khi ược lượng của Pool và FEM khác nhau, ta chọn mô hình FEM.

3.5.1.4 Kết quả hồi quy theo REM (Random Effects Model) Bảng 3.11 Kết quả hồi quy REM của mô hình ROA

Kết quả hồi quy theo REM cho thấy các biến EQTA, LOTA, PRTO, NETA, NIGI, FIXED, INFL có tác động đến ROA. Trong đó biến EQTA, LOTA, NIGI, INFL có tác động cùng chiều với ROA, biến PRTO, NETA, FIXED có tác động ngược chiều với ROA, các biến này có ý nghĩa thống kê ở mức ý nghĩa 5%. Các biến còn lại là DETA, INDE, RGDP không có ý nghĩa thống kê.

3.5.1.5 Kiểm định Hausman để lựa chọn mô hình

Để lựa chọn giữa hai mô hình FEM và REM, mô hình nào cho kết quả tốt hơn ta sẽ

tiến hành thực hiện kiểm định Hausman. Giả thiết:

H0: Ước lượng của FEM và REM không khác nhau

Bảng 3.12: Kết quả Hausman test của mô hình ROA