4.1.7 Đa dạng hóa hoạt động ngân hàng

Đối với ngân hàng thương mại, hoạt động tín dụng là hoạt động quan trọng nhất và đem lại doanh thu cũng như lợi nhuận nhiều. Nhưng để giảm rủi ro trong hoạt động và tăng doanh thu, ngân hàng nên đa dạng hóa hoạt động của. Phát triển đa dạng hóa là xu hướng tất yếu của ngân hàng trong giai đoạn hiện nay. Trong giai đoạn khó khăn, thu nhập từ tín dụng giảm sút, tuy nhiên ngân hàng vẫn có thể duy trì thậm chí tăng tỷ suất lợi nhuận bằng cách tăng thêm thu nhập ngoài lãi của mình. Ngân hàng có thể thực hiện đa dạng hóa như: phát triển thêm các sản phẩm dịch vụ (chuyển tiển điện tử, thanh toán qua tài khoản, thanh toán qua thẻ, thu đổi ngoại tệ, nhận và chi trả kiều hối, bảo lãnh, bảo hiểm, tư vấn, giữ hộ tài sản…), đầu tư tài chính…

4.2 Kiến nghị đối với chính phủ

Nhằm hỗ trợ ngân hàng phát triển, nhà nước cần có những chính sách và hành động hỗ trợ như:

4.2.1 Nâng cao chất lượng thông tin của CIC

Để nâng cao chất lượng tín dụng, ngân hàng Nhà Nước cùng với các ngân hàng thương mại phải phối hợp chặt chẽ, củng cố hệ thống thông tin tín dụng, tạo kênh thông tin phục vụ đắc lực cho công tác quản lý của ngân hàng Nhà Nước và cung cấp thông tin phòng ngừa rủi ro tín dụng cho các ngân hàng thương mại. Ngân hàng Nhà Nước cần nghiên cứu, mở rộng phạm vi nội dung và nâng cao chất lượng thông tin của CIC, tăng cường sự điều phối và tổ chức cung cấp thông tin CIC qua các biện pháp cụ thể sau:

Có thể bạn quan tâm!

-

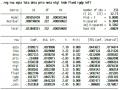

Kết Quả Kiểm Định Xttest0 Mô Hình Roa

Kết Quả Kiểm Định Xttest0 Mô Hình Roa -

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim

Kết Quả Hồi Quy Theo Rem (Random Effects Model) Bảng 3.25 Kết Quả Hồi Quy Rem Của Mô Hình Nim -

Một Số Giải Pháp Đưa Ra Dựa Trên Mô Hình Nhằm Nâng Cao Khả Năng Sinh Lợi Của Các Nhtmcp Việt Nam

Một Số Giải Pháp Đưa Ra Dựa Trên Mô Hình Nhằm Nâng Cao Khả Năng Sinh Lợi Của Các Nhtmcp Việt Nam -

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 12

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 12 -

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 13

Các nhân tố ảnh hưởng đến khả năng sinh lợi của các Ngân hàng thương mại cổ phần tại Việt Nam - 13

Xem toàn bộ 112 trang tài liệu này.

Bắt buộc cung cấp thông tin đầy đủ đối với các ngân hàng bao gồm cả ngân hàng thương mại nhà nước, ngân hàng thương mại cổ phần, ngân hàng nước ngoài, chi nhánh ngân hàng nước ngoài, các công ty tài chính.

Làm rò những yêu cầu về tính trung thực, tính đầy đủ, tính cập nhật thông tin

được cung cấp, trách nhiệm của các ngân hàng và chế tài áp dụng trong trường

hợp thông tin cung cấp không đảm bảo các yêu cầu đề ra. Có như vậy, những thông tin do các ngân hàng cung cấp (thông tin đầu vào) mới đảm bảo độ tin cậy. Nhờ đó chất lượng thông tin đầu ra mới có giá trị phục vụ tốt cho công tác thẩm định.

Tăng cường xúc tiến quan hệ với các tổ chức thông tin quốc tế để thu thập thông tin về các tổ chức và cá nhân nước ngoài muốn đầu tư hoặc quan tâm đến kinh tế Việt Nam.

4.2.2 Thực hiện kích cầu để thúc đẩy tăng trưởng kinh tế

Nhà nước có thể thúc đẩy tăng trưởng kinh tế bằng cách:

Thực hiện các gói kích cầu để khuyến khích người dân chi tiêu, đẩy mạnh tiêu

dùng trong nước.

Tiến hành xúc tiến thương mại trong và ngoài nước, hỗ trợ doanh nghiệp trong tiêu thụ sản phẩm. Từ đó các doanh nghiệp mới mạnh dạn đầu tư sản xuất hàng hóa. Khi nên kinh tế dần khôi phục và phát triển, nhu cầu vay đầu tư sẽ tăng.

Ngoài ra, chính phủ cần có chính sách và các gói hỗ trợ cho vay mua nhà, đất. Điều này không chỉ làm cho nhu cầu vay tăng lên mà còn góp phần giúp tháo gỡ khó khăn cho thị trường bất động sản. Nhìn chung, thị trường bất động sản bị đóng băng là một trong những nguyên nhân trực tiếp ảnh hưởng đến xuất khẩu và trì trệ sản xuất trong nước.

4.2.3 Thực hiện kiểm soát tốt lạm phát

Lạm phát ở mức cao sẽ làm giảm thu nhập lãi thuần của ngân hàng, từ đó giảm lợi nhuận. Một nền kinh tế với mức lạm phát vừa phải sẽ thúc đẩy nền kinh tế phát triển tốt. Chính vì vậy chính phủ cần kiểm soát lạm phát để tránh tình trạng lạm phát cao, ảnh hưởng đến nền kinh tế và hoạt động ngân hàng. Theo các chuyên gia kinh tế phân tích, lạm phát Việt Nam hiện nay nên giữ ổn định ở mức 7%. Với mức lạm phát ổn định đó sẽ giúp thúc đẩy kinh tế tăng trưởng tốt. Để thực hiện mục tiêu đó, các cấp, các ngành, các địa phương cần thực hiện:

Tiếp tục thực hiện chính sách tiền tệ linh hoạt, chính sách tài khóa chặt chẽ. Điều hành lãi suất phù hợp với mục tiêu kiểm soát lạm phát. Tăng dư nợ tín dụng phù hợp và bảo đảm chất lượng tín dụng. Điều hành hiệu quả tỷ giá, thị trường ngoại hối, thị trường vàng, bảo đảm giá trị đồng tiền Việt Nam. Đẩy mạnh xuất khẩu, kiểm soát nhập khẩu. Tăng dự trữ ngoại hối. Thúc đẩy phát triển thị trường vốn, thị trường chứng khoán.

Tăng cường quản lý ngân sách nhà nước, tập trung chống thất thu, thực hiện triệt để tiết kiệm, kiên quyết cắt giảm các khoản chi chưa thật cần thiết. Tăng cường quản lý thị trường, giá cả, tiếp tục thực hiện cơ chế giá thị trường đối với các mặt hàng, dịch vụ công thiết yếu như điện, than, xăng dầu, nước, dịch vụ y tế... theo lộ trình phù hợp, bảo đảm yêu cầu kiểm soát lạm phát, công khai minh bạch và có hỗ trợ cho các đối tượng chính sách, người nghèo.

Tiếp tục cải thiện môi trường đầu tư, tháo gỡ khó khăn cho doanh nghiệp. Chính phủ cũng cần có giải pháp cụ thể, giúp doanh nghiệp chuẩn bị và nâng cao tính cạnh tranh trong môi trường kinh doanh ngày càng cởi mở và tiệm cận với chuẩn mực quốc tế.

Thúc đẩy phát triển thị trường trong nước và tiếp tục khai thác tìm kiếm mở rộng thị trường xuất khẩu hàng hóa mang lại hiệu quả cao cho nền kinh tế.

Thực hành tiết kiệm chống lãng phí. Theo đó, các cơ quan quản lý cần kiểm tra và rà soát kỹ các quy định, văn bản trước khi ban hành để tránh có lỗ hổng làm thất thu, lọt thuế. Bên cạnh đó, phải tăng cường kiểm tra, giám sát để kịp thời phát hiện và xử lý nghiêm đối với các doanh nghiệp thực hiện hành vi chuyển giá gây thất thu cho ngân sách nhà nước, ảnh hưởng tiêu cực đến phát triển kinh tế. Bội chi ngân sách cần được kiểm soát chặt chẽ, nâng bội chi phải đi đôi với đầu tư công hiệu quả để tránh lạm phát. Rà soát những khoản chi thường xuyên không hợp lý, gây lãng phí. Bảo đảm tính hiệu quả và nâng cao chất lượng các khoản chi trong đó có chi cho phúc lợi xã hội.

Việc điều chỉnh giá các mặt hàng cơ bản và dịch vụ công cần có sự phối hợp

đồng bộ giữa các ngành liên quan và lộ trình hợp lý về thời điểm tăng giá, mức tăng giá…

Lạm phát rất nhạy cảm, thường không bền vững, dễ bị phá vỡ và nếu bùng phát trở lại sẽ rất khó kiểm soát. Do vậy, cần tập trung kiểm soát lạm phát ngay cả khi vẫn ở mức thấp để tránh rủi ro cho những năm tới.

KẾT LUẬN CHƯƠNG 4

Dựa trên kết quả hồi quy các mô hình, đề tài đưa ra một số giải pháp, kiến nghị nhằm nâng cao khả năng sinh lợi của các ngân hàng thương mại cổ phần Việt Nam.

Các giải pháp đối với ngân hàng thương mại cổ phần Việt Nam bao gồm: tăng tỷ lệ vốn chủ sở hữu, tăng cường cho vay khách hàng (tăng trưởng tín dụng), quản lý rủi ro tín dụng, cắt giảm chi phí ngoài lãi, cân bằng giữa huy động và cho vay, hạn chế mở rộng quy mô một cách ồ ạt, đa dạng hóa hoạt động của ngân hàng.

Các kiến nghị đưa ra đối với nhà nước nhằm giúp các ngân hàng tăng được khả năng sinh lợi gồm: nâng cao chất lượng thông tin của CIC, đẩy mạnh phát triển kinh tế, kiểm soát tốt lạm phát.

KẾT LUẬN

Đề tài thực hiện nghiên cứu các nhân tố ảnh hưởng đến tỷ suất sinh lời của các ngân hàng thương mại cổ phần Việt Nam. Qua đó sẽ đưa ra những giải pháp phù hợp nhằm nâng cao khả năng sinh lợi của các ngân hàng thương mại cổ phần Việt Nam. Dữ liệu nghiên cứu của đề tài được lấy dựa trên báo cáo tài chính của 35 ngân hàng thương mại cổ phần Việt Nam trong thời gian từ năm 2007 – 2013. Đề tài sử dụng phần mềm Stata 11 để thực hiện hồi quy đa biến với dữ liệu bảng. Kết quả nghiên cứu chỉ ra các nhân tố bên trong ngân hàng ảnh hưởng đến khả năng sinh lợi của ngân hàng thương mại cổ phần Việt Nam gồm: tỷ số vốn chủ sở hữu trên tổng tài sản, tỷ lệ cho vay trên tổng tài sản, tỷ lệ huy động vốn trên tổng tài sản, tỷ lệ dự phòng rủi ro tín dụng, tỷ lệ chi phí ngoài lãi, tỷ lệ thu nhập ngoài lãi, thị phần tiền gửi, tỷ trọng tài sản cố định. Các nhân tố bên ngoài ngân hàng ảnh hưởng đến khả năng sinh lợi ngân hàng thương mại cổ phần Việt Nam gồm: tốc độ tăng trưởng kinh tế thực và lạm phát.

Hạn chế của đề tài: đề tài sử dụng dữ liệu dựa trên báo cáo tài chính của 35 ngân hàng thương mại cổ phần Việt Nam trong thời gian từ năm 2007 – 2013. Tuy nhiên do một số ngân hàng không công bố báo cáo tài chính trong một vài năm, nên bộ dữ liệu không cân bằng. Bên cạnh đó một vài ngân hàng đã thực hiện hợp nhất và sáp nhập trong thời gian gần đây, khiến cho quy mô tài sản, nợ quá hạn…của ngân hàng đó tăng sau khi hợp nhất và sáp nhập nên không phản ánh đúng hoạt động của ngân hàng. Hơn nữa một số ngân hàng mới thành lập từ năm 2008 nên hoạt động và số liệu tài chính còn hạn chế.

Hướng nghiên cứu trong tương lai: Dữ liệu cần nghiên cứu trên khoảng thời gian dài để đánh giá chính xác tác động của các nhân tố, nhất là ảnh hưởn của tốc độ tăng trưởng kinh tế thực và lạm phát. Các nghiên cứu sau có thể nghiên cứu thêm các biến như tỷ giá, lãi suất, khả năng thanh khoản và tính chất sở hữu vốn của ngân hàng có tác động như thế nào đến tỷ suất sinh lợi của các ngân hàng tại Việt Nam.

TÀI LIỆU THAM KHẢO

Danh mục tài liệu tiếng Việt

- Bích Diệp, 2014. Giải phẫu nguyên nhân gây “teo tóp” lợi nhuận ngân hàng. Báo Dân Trí [E-jounal]

- Các chuyên viên công ty TNHH Chứng khoán NHTMCP Việt Nam Thịnh Vượng, 2014. Báo cáo ngành ngân hàng Việt Nam. [pdf]

- Chương Huỳnh Ngọc, 2013. Các vấn đề trong kiểm định xử lý dữ liệu bảng. [E- jounal]

- Huỳnh Thị Diệu Linh, 2012. Báo cáo phân tích ngành ngân hàng năm 2012. Công ty CP Chứng Khoán Phương Nam. [pdf]

- Lê Đỗ Mạch, 2005. Nghiên cứu xây dựng qui trình và phương pháp thực hành hồi quy tuyến tính dựa trên phần mềm Stata. Viện khoa học thống kê.

- Lý Tú Quỳnh, 2013. Nghiên cứu các nhân tố quyết định đến lợi nhuận của các ngân hàng TMCP Việt Nam. Luận văn thạc sĩ kinh tế. Trường đại học kinh tế TP.HCM.

- Nguyễn Thành Nam, 2013. Mối quan hệ giữa tăng trưởng kinh tế, thâm hụt ngân sách với lạm phát ở Việt Nam. Tạp chí tài chính. [E-jounal]

- Nhuệ Mẫn, 2014. Tăng trưởng tín dụng 2013 ảo, ảo chỗ nào? Báo lãi suất [E- jounal]

- www.wikipedia.org

- www.cafef.vn

- www.gso.gov.vn

- www.sbv.gov.vn

- www.vcsc.com.vn

Danh mục tài liệu tiếng Anh

- Andreas Dietrich and Gabrielle Wanzenried, 2011. Determinants of bank profitability before and during the crisis: Evidence from Switzerland, Lucerne University of Applied Sciences and Arts, Institute of Financial, 307-327. [pdf]

- Anna P.I Vong, 2009. Determinants of Bank Porfitability in Macao. University of Macau, 93-113. [pdf]

- Antonina Davydenko, 2010. Determinants of Bank Profitability in Ukraine. American University in Bulgaria, 01-30. [pdf] .iwu.edu/cgi/viewcontent .cgi?article=1106&context=uer>. [Ngày truy cập: 02/03/2014]. - Bashir, 2003. Determinants of Profitability in Islamic Banks: Some Evidence From The Middle East, Islamic Economic Studies, 31-57. [pdf] - Christos Staikouras, 2006. Determinants of Bank Profitability in The South Eastern Eropean Region, 01-31. [pdf] - Deger Alper and Adem Anbar, 2011. Bank Specific and Macroeconomic Determinants of Commercial Bank Profitability: Empirical Evidence from Turkey, Business and Economics Reseach Journal, 139-152. [pdf] berjournal.com/wp-content/plugins/downloads-manager/upload/BERJ%202(2)2011 %20article8%20pp139-152.pdf>. [Ngày truy cập: 02/03/2014]. - Demirguc - Kunt and Huizinga, 1999. Determinants of Commercial Bank Interest Margins and Profitability: Some International Evidence, 01-38. [pfd] truy cập 04/03/2014]. - Dr.Aremu and Mukaila Ayanda, 2013. Deterinants of Bank’s Profitability In a Developing Economy: Evidence From Negerian Banking Industry, University of Ilorin, 155-181. [pdf] < http://journal-archieves27.webs.com/155-181.pdf>. [Ngày truy cập 04/03/2014]. - Faiza Irshad and Khalid Zaman, 2011. Factors Affecting Bank Profitability in Palistan, The Romanian Economic Journal, 61-87. [pdf] - Guru et al, 2002. Determinants of Comercial Bank Profitability in Malaysia, 01-22. [pdf] - Molyneux and Thornton, 1992. Determinants of European Bank Profitability: A note, Journal of Baking and Finance 16, 1173-1178. [pdf] < http://www.google.com.vn/url?sa=t&rct=j&q=&esrc=s&frm=1&source=web&cd= 1&cad=rja&uact=8&ved=0CCQQFjAA&url=http%3A%2F%2Fwww.researchgate. net%2Fpublication%2F222642583_Determinants_of_European_bank_profitability _A_note%2Flinks%2F09e415108f5544f8af000000&ei=GlDkU8WPEJXm8AXflIH 4CQ&usg=AFQjCNHnA__Sb3rc0wBr7HTF0ZydV2X4hQ>. [Ngày truy cập 04/03/2014]. - Samy Ben Naceur, 2003. The Determinants of The Tunisian Banking Industry Profibility: Panel Evidence. Université Libre de Tunis. [pdf] < http://www.mafhoum.com/press6/174E11.pdf>. [Ngày truy cập 04/03/2014]. - Seok Weon Lee, 2012. Profitability Determinants of Korea banks, Ewha Womans University, 6-18. [pdf]