chọn một ngày đáo hạn thích hợp và thời hạn hợp đồng sẽ tính trên số ngày thực tế.

Trong giao dịch hoán đổi, ngày thanh toán bao gồm hai loại ngày khác nhau: ngày hiệu lực và ngày đáo hạn. Ngày hiệu lực là ngày thực hiện thanh toán giao dịch giao ngay và ngày đáo hạn là ngày thực hiện thanh toán giao dịch có kỳ hạn (đối với loại hình Spot - Forward swap).

Tỷ giá áp dụng trong hợp đồng hoán đổi phụ thuộc vào loại hình hợp đồng. Trên thực tế, tỷ giá giao ngay trong giao dịch hoán đổi do ngân hàng yết giá quyết định và thường là tỷ giá trung bình giữa tỷ giá mua vào và tỷ giá bán ra. Qua đó, ta cũng dễ dàng xác định được tỷ giá kỳ hạn nhờ vào công thức:

Theo đó tỷ giá kỳ hạn bán ra và mua vào trong hợp đồng hoán đổi sẽ tương ứng là:

![]()

![]()

Có thể bạn quan tâm!

-

Các công cụ phái sinh trên thị trường ngoại hối Việt Nam: Thực trạng và giải pháp phát triển - 1

Các công cụ phái sinh trên thị trường ngoại hối Việt Nam: Thực trạng và giải pháp phát triển - 1 -

Các công cụ phái sinh trên thị trường ngoại hối Việt Nam: Thực trạng và giải pháp phát triển - 2

Các công cụ phái sinh trên thị trường ngoại hối Việt Nam: Thực trạng và giải pháp phát triển - 2 -

Các Công Cụ Phái Sinh Trên Thị Trường Ngoại Hối.

Các Công Cụ Phái Sinh Trên Thị Trường Ngoại Hối. -

Kinh Nghiệm Ứng Dụng Và Phát Triển Các Công Cụ Phái Sinh Trên Thị Trường Ngoại Hối Quốc Tế

Kinh Nghiệm Ứng Dụng Và Phát Triển Các Công Cụ Phái Sinh Trên Thị Trường Ngoại Hối Quốc Tế -

Thực Trạng Ứng Dụng Và Phát Triển Các Công Cụ Phái Sinh Trên Ttnh Việt Nam

Thực Trạng Ứng Dụng Và Phát Triển Các Công Cụ Phái Sinh Trên Ttnh Việt Nam -

Kế Toán Nghiệp Vụ Liên Quan Đến Công Cụ Tài Chính Phái Sinh

Kế Toán Nghiệp Vụ Liên Quan Đến Công Cụ Tài Chính Phái Sinh

Xem toàn bộ 105 trang tài liệu này.

Trong đó:

![]()

F: tỷ giá kỳ hạn

,

S: là tỷ giá giao ngay;

ra

lần lượt là tỷ giá giao ngay mua vào và bán

P: là điểm kỳ hạn. Trong hợp đồng hoán đổi, người ta gọi điểm kỳ hạn là tỷ lệ hoán đổi và được ký hiệu là W.2

2 PGS. TS. NguyÔn V¨n TiÕn, (2009) Gi¸o tr×nh Tµi chÝnh quèc tÕ, Nhµ xuÊt b¶n thèng kª, Trang 165.

Để hiểu hơn về hợp đồng giao dịch hoán đổi, dưới đây xin trình bày một ví dụ cụ thể về giao dịch này.

Vào ngày 28/12/2009, công ty B đang có 100,000 EUR trong tài khoản không dùng tới, công ty này lại đang cần tiền đồng để thanh toán một số lô hàng trong nước nhưng công ty B lại có một khoản thanh toán tới hạn bằng đồng EUR vào ngày 11/01/2010. Công ty B sẽ tới Ngân hàng để ký một hợp đồng hoán đổi với chi tiết như sau:

Vào ngày 28/12/2009, công ty B bán giao ngay 100,000 EUR cho Ngân hàng với tỷ giá 26,534 để có tiền đồng để phục vụ thanh toán.

Vào ngày 28/12/2009, công ty B mua kỳ hạn 100,000 EUR của Ngân hàng với tỷ giá 26,560 hiệu lực của giao dịch này là ngày 11/01/2010.

Bằng việc tham gia vào hợp đồng hoán đổi này, công ty B vừa có tiền đồng để dùng ngay đồng thời không phải lo lắng thanh khoản cho 2 tuần sau đó.

Xét về góc độ phòng ngừa rủi ro, có thể nói giao dịch hoán đổi là một phương thức đem lại nhiều lợi ích cho các chủ thể tham gia vào TTNH. Đặc biệt có thể nói đến hai chủ thể lớn đó là các NHTM và nhóm các doanh nghiệp thuộc nhóm khách hàng mua bán lẻ. Sử dụng giao dịch hoán đổi giúp các doanh nghiệp đáp ứng được nhu cầu ngoại tệ và đồng thời cũng phòng ngừa được những rủi ro về tỷ giá và lãi suất. Đặc biệt là các doanh nghiệp xuất nhập khẩu, khi mà thời điểm doanh nghiệp thực sự phát sinh nhu cầu ngoại tệ lại không phải là lúc đáo hạn của hợp đồng kỳ hạn hoặc tại thời điểm đó doanh nghiệp nắm trong tay ngoại tệ khác. Các NHTM dựa vào việc cung cấp dịch vụ cũng thu được khoản lãi do sự chênh lệch tỷ giá hoặc lãi suất hoán đổi.

2.4. Hợp đồng giao dịch quyền chọn

2.4.1. Khái niệm và đặc điểm

Hợp đồng giao dịch quyền chọn là thỏa thuận giữa hai bên, theo đó một bên cho bên kia được quyền mua hoặc bán một số lượng xác định tài sản cơ sở, tại hay trước một thời điểm xác định trong tương lai với một mức giá xác định ngay tại thời điểm thỏa thuận của hợp đồng.

Theo đó, hợp đồng giao dịch quyền chọn ngoại hối là hợp đồng thỏa thuận giữa hai bên, mà theo đó bên mua quyền có quyền (không có nghĩa vụ) mua hoặc bán một lượng ngoại tệ xác định ở một mức tỷ giá xác định tại thời điểm thỏa thuận của hợp đồng.

Khi nghiên cứu về hợp đồng giao dịch quyền chọn, cần chú ý một số nội dung dưới đây.

Quyền chọn mua (Call option): cho phép người mua (người nắm giữ) quyền chọn được quyền (nhưng không phải có nghĩa vụ) mua ngoại tệ vào một thời điểm hay trước một thời điểm trong tương lai tại một tỷ giá xác định.

Quyền chọn bán (Put option): trao cho người mua quyền chọn được quyền (nhưng không có nghĩa vụ) bán ngoại tệ vào một thời điểm hay trước một thời điểm trong tương lai với một tỷ giá xác định.

Phí mua quyền (premium): là chi phí mà người mua quyền phải trả cho người bán quyền để được nắm giữ hay sở hữu quyền chọn. Chi phí này thường được tính bằng một số nội tệ trên mỗi ngoại tệ giao dịch.

Thời hạn của quyền chọn (maturity): thời hạn hiệu lực của quyền chọn.

Nếu quá thời hạn này, quyền chọn không còn giá trị.

Tỷ giá thực hiện (exercise or strike rate): là tỷ giá sẽ được áp dụng nếu người mua quyền yêu cầu thực hiện quyền chọn. Tỷ giá trong các hợp đồng giao dịch giao ngay, kỳ hạn hay tương lai đều dựa trên cơ sở cung cầu hay các thông số có sẵn trên thị trường, còn trong giao dịch quyền chọn tiền tệ thì không hoàn toàn như vậy. Các “tỷ giá quyền chọn” ngoài yếu tố cung cầu còn

phụ thuộc vào mức phí quyền chọn là cao hay là thấp. Chính vì vậy mà tỷ giá quyền chọn có thể thấp hơn hoặc cao hơn đáng kể so với tỷ giá giao ngay hay tỷ giá kỳ hạn. Điều này có nghĩa là tỷ giá quyền chọn có thể là bất cứ giá trị nào nếu như người mua muốn. Tỷ giá quyền chọn và phí quyền chọn có mối quan hệ với nhau do đó người bán luôn sẵn sàng chấp nhận mọi tỷ giá quyền chọn và sẽ đưa ra mức phí tương ứng.

Kiểu quyền chọn: là kiểu giao dịch do hai bên thoả thuận cho phép người mua quyền được lựa chọn thời điểm thực hiện quyền chọn. Có hai kiểu quyền chọn là:

Quyền chọn kiểu châu Âu (European style): chỉ cho phép người mua thực hiện quyền khi đến hạn.

Quyền chọn kiểu Mỹ (American style): người mua quyền được phép thực hiện quyền bất cứ thời điểm nào trong thời hạn hiệu lực của hợp đồng.

Trị giá hợp đồng quyền chọn: phụ thuộc vào các yếu tố cấu thành nên hợp đồng và vào loại hình hợp đồng là quyền chọn kiểu Mỹ hay kiểu Âu.

Dưới đây xin trình bày một ví dụ minh họa về quyền chọn ngoại tệ.

Khách hàng C vào ngày 28/12/2009 ký hợp đồng mua quyền chọn mua EUR/USD theo kiểu Mỹ, khối lượng 100,000 EUR giá thực hiện là 1.4510 thời hạn là 1 tuần, đáo hạn ngày 04/01/2010 và phải trả phí Quyền chọn là 600 USD. Đến ngày đáo hạn sẽ xảy ra hai trường hợp:

Trường hợp 1: Vào ngày 04/01/2010, tỷ giá EUR/USD là 1.4620, khách hàng C sẽ có một khoản lợi nhuận do mua được EUR với tỷ giá thấp hơn.

Trường hợp 2: Vào ngày 04/01/2010, tỷ giá EUR/USD là 1.4460 thì khách hàng C sẽ bị lỗ nếu thực hiện hợp đồng, do đó khách hàng sẽ chấp nhận

chịu khoản lỗ là phí ban đầu thay vì chịu lỗ nhiều hơn nếu thực hiện hợp đồng.

2.4.2. Định giá quyền chọn

Đối với quyền chọn kiểu Mỹ: Gọi giá trị của quyền chọn mua là ![]() , giá trị của quyền chọn bán là

, giá trị của quyền chọn bán là ![]() , tỷ giá thực hiện là E và tỷ giá giao ngay là S.

, tỷ giá thực hiện là E và tỷ giá giao ngay là S.

Ta có giá trị quyền chọn kiểu Mỹ được xác định bởi công thức:3

![]() (S, E) ≥ max (0, S- E)

(S, E) ≥ max (0, S- E)

![]() (S, E) ≥ max (0, E- S)

(S, E) ≥ max (0, E- S)

Đối với quyền chọn kiểu châu Âu: Gọi giá trị của quyền chọn mua là ![]() , giá trị của quyền chọn bán là

, giá trị của quyền chọn bán là ![]() , tỷ giá thực hiện là E, tỷ giá giao ngay là S, lãi suất phi rủi ro của đồng tiền A là a, lãi suất phi rủi ro của đồng tiền B là b và thời hạn hợp đồng là t. Ta có giá trị quyền chọn kiểu châu Âu được xác định theo công thức sau:

, tỷ giá thực hiện là E, tỷ giá giao ngay là S, lãi suất phi rủi ro của đồng tiền A là a, lãi suất phi rủi ro của đồng tiền B là b và thời hạn hợp đồng là t. Ta có giá trị quyền chọn kiểu châu Âu được xác định theo công thức sau:

![]() và

và

![]()

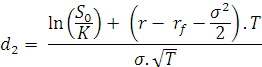

Định giá theo mô hình Black - Scholes cho quyền chọn tiền tệ kiểu Âu

Mô hình Black - Scholes nguyên thủy được xây dựng cho việc định giá quyền chọn mua theo kiểu Âu và áp dụng cho cổ phiếu không trả cổ tức. Đối với quyền chọn mua tiền tệ kiểu Âu, mô hình này được diễn tả bởi công thức sau4:

3 NguyÔn Minh KiÒu/ NguyÔn Xu©n Thµnh, Ch•¬ng tr×nh Gi¶ng d¹y kinh tÕ Fulbright, Bµi gi¶ng 14, Trang 8.

4 John C.Hull, (2006), Options, Futures and other derivatives, Pearson Prentice Hall, trang 321 - 322.

![]()

Trong đó:

c, p là phí quyền chọn mua và bán kiểu Âu.

![]() là tỷ giá giao ngay tại thời điểm ký kết hợp đồng. K là tỷ giá thực hiện của hợp đồng.

là tỷ giá giao ngay tại thời điểm ký kết hợp đồng. K là tỷ giá thực hiện của hợp đồng.

![]() là lãi suất của ngoại tệ. r là lãi suất của nội tệ.

là lãi suất của ngoại tệ. r là lãi suất của nội tệ.

![]() là giá trị của hàm phân phối chuẩn tại

là giá trị của hàm phân phối chuẩn tại ![]() ,

, ![]() .

. ![]() và

và ![]() được xác định bằng cách:

được xác định bằng cách:

Sự hình thành và phát triển của giao dịch quyền chọn góp phần hoàn thiện thị trường các công cụ phái sinh nói chung và từ đó hỗ trợ cho sự phát triển hiệu quả, ổn định của thị trường các tài sản cơ sở (đặc biệt là thị trường ngoại hối) cũng như thị trường tài chính. Khi sử dụng giao dịch quyền chọn, nhà kinh doanh không những có cơ hội đầu cơ mà còn phòng ngừa được rủi ro tỷ giá. Với chức năng cố định giá của mình, hợp đồng quyền chọn có thể được các nhà đầu cơ sử dụng cho việc kinh doanh chênh lệch tỷ giá của mình khi thị trường của hàng hoá cơ sở (ở đây là thị trường ngoại hối) biến động từng giờ, từng ngày. Do sự biến động giá cả của thị trường các tài sản cơ sở

nên giao dịch quyền chọn với việc đưa cho nhà đầu tư “quyền” với mức giá đã được xác định là một biện pháp bảo hiểm rủi ro tỷ giá cực kỳ hiệu quả.

2.5. Hợp đồng giao dịch tương lai

2.5.1. Khái niệm

Hợp đồng giao dịch tương lai là hợp đồng thỏa thuận mua hoặc bán một số lượng tài sản cơ sở xác định đã được chuẩn hóa (về số lượng các đơn vị tài sản cơ sở, phương thức thanh toán, kỳ hạn …) tại một thời điểm xác định trong tương lai với một mức giá xác định tại thời điểm thỏa thuận hợp đồng.

Vậy giao dịch ngoại hối tương lai là giao dịch theo đó hai bên cam kết sẽ mua hoặc bán với nhau một lượng ngoại tệ theo một mức tỷ giá xác định và việc thanh toán sẽ được thực hiện vào một thời điểm ấn định trong tương lai.

Về bản chất, giao dịch ngoại hối tương lai là một giao dịch kỳ hạn được thực hiện tại sở giao dịch và đối tượng giao dịch là các hợp đồng ngoại tệ đã được tiêu chuẩn hoá về loại, số lượng ngoại tệ và thời gian thanh toán.

2.5.2. Đặc điểm

Các hợp đồng tương lai đều được thực hiện tại các sở giao dịch chứ không xuất hiện trên thị trường OTC.

Các hợp đồng tương lai đều được tiêu chuẩn hoá. Ví dụ như tại Sở giao dịch Chicago (Mỹ) hợp đồng tương lai ngoại tệ chỉ áp dụng với 6 ngoại tệ là CAD, CHF, AUD, GBP, JPY, EUR mua bán trực tiếp với USD ; số lượng ngoại tệ của mỗi hợp đồng là: 100,000 CAD; 62,500 GBP ; 125,000 EUR …

Việc thanh toán hợp đồng tương lai chỉ được thực hiện thông qua trung tâm thanh toán bù trừ (được gọi là Clearing house) và vào các thời

điểm do sàn giao dịch qui định. Ví dụ với Sở giao dịch Chicago là vào thứ 4 của tuần thứ 3 của các tháng 3,6,9,12.

Hợp đồng ngoại hối tương lai là giao dịch thông qua nhà môi giới (broker), trong đó người mua và người bán phải có khoản ký quĩ (margin) tại Trung tâm giao dịch và phải trả phí.

Tỷ giá trong hợp đồng tương lai thường cao hơn hợp đồng kỳ hạn do phí của giao dịch tương lai thường cao hơn.

Giao dịch tương lai ngoại hối là giao dịch mang tính đầu cơ lớn.

Mặc dù hợp đồng kỳ hạn linh hoạt hơn về phương diện thời hạn và số tiền giao dịch nhưng chúng hạn chế về mặt thanh khoản bởi hợp đồng chỉ được thanh toán khi đến kỳ hạn. Trong khi đó, hợp đồng tương lai có thể “đáo hạn” bất cứ khi nào có một bên yêu cầu. Khi đó, các bên sẽ thanh toán cho nhau phần chênh lệch giá trị tại thời điểm kết thúc giao dịch và hợp đồng ban đầu được xoá bỏ. Hợp đồng tương lai thường được dùng nhằm mục đích:

Bảo hiểm rủi ro tỷ giá: cũng như hợp đồng kỳ hạn, mục đích này rất rõ ràng do các bên tham gia hợp đồng thống nhất tỷ giá ngay tại thời điểm ký kết.

Đầu cơ ngoại tệ: các nhà đầu cơ hưởng lợi nhuận cao từ rủi ro chênh lệch tỷ giá. Có ba dạng nhà đầu cơ. Thứ nhất, đó là nhà kinh doanh (Arbitrate) thu lợi nhuận đồng thời tránh được rủi ro nhờ kinh doanh chênh lệch giữa tỷ giá tương lai và tỷ giá giao ngay. Thứ hai, đó là các nhà kinh doanh điểm tỷ giá, họ thu lợi nhuận từ sự chênh lệch giữa các tỷ giá tương lai. Thứ ba, là các nhà kinh doanh dựa vào việc mở trạng thái (open position) thu lợi nhuận từ việc mua hoặc bán hợp đồng tương lai với kỳ vọng tỷ giá sẽ tăng hoặc giảm.