markets. It is characterized by rapid increases in valuations of real property such as housing until they reach unsustainable levels relative to incomes and other economic elements.”[51]

Tạm dịch là: “Bong bóng bất động sản hay bong bóng tài sản (còn gọi là bong bóng nhà đất trong thị trường nhà ở) là một loại của bong bóng kinh tế xảy ra theo chu kỳ trong thị trường bất động sản khu vực hoặc thế giới. Nó được đặc trưng bởi sự tăng lên nhanh chóng trong giá trị của những tài sản thực như nhà cửa cho tới khi không thể chống đỡ được và có mối liên hệ với thu nhập và các thành phần kinh tế khác”.

Như vậy, có thể hiểu bong bóng bất động sản là hiện tượng xảy ra khi nhu cầu của nhà đầu tư lên quá cao, khiến cho giá trị giao dịch vượt qua giá trị chính xác của chúng và cứ tiếp tục tăng cho đến khi giá đột ngột rơi vào tự do, thị trường rơi vào khủng hoảng. Lịch sử đã chứng kiến nhiều cuộc khủng hoảng là kết quả của một thời kỳ bong bóng kéo dài như khủng hoảng hoa Tulip 1634 – 1637, khủng hoảng châu Á, và gần đây là khủng hoảng thị trường bất động sản tại Mỹ…

2. Khái niệm vay thế chấp và chứng khoán hóa

2.1. Vay thế chấp (hay còn gọi là “vay tài sản” hoặc thế chấp thứ cấp)

Theo từ điển Wikipedia tiếng Anh, vay thế chấp được định nghĩa như

sau:

“A mortgage is the pledging of a property to a lender as a security for a mortgage loan. While a mortgage in itself is not a debt, it is evidence of a debt… In other words, the mortgage is a security for the loan that the lender makes to the borrower.” [52]

Tạm dịch là: “Thế chấp là việc cầm cố tài sản cho người cho vay như một sự bảo đảm cho khoản vay thế chấp. Bản thân sự cầm cố đó không phải

là một khoản nợ, mà nó là một bằng chứng cho khoản nợ. Việc cầm cố cũng kết thúc khi trách nhiệm được hoàn thành hoặc nếu không, người cho vay sẽ tiến hành tịch thu tài sản”. Thế chấp tài sản thường diễn ra trong lĩnh vực bất động sản hơn là trong các lĩnh vực khác, và trong một vài trường hợp, đất đai cũng được đem ra để thế chấp. Nghiệp vụ cho vay thế chấp sẽ giúp cho các tổ chức hoặc cá nhân có thể mua bất động sản dân sinh hoặc bất động sản thương mại mà không cần trả toàn bộ tiền ngay lập tức.

Như vậy, vay thế chấp là khoản vay tiêu dùng được đảm bảo bởi một đơn vị thế chấp thứ cấp, cho phép người sở hữu nhà được vay bằng tài sản họ có trên cơ sở căn nhà sở hữu. Khoản vay này được xác định dựa trên khoản chênh lệch giữa tài sản của người chủ sở hữu và giá trị thị trường ở thời điểm hiện tại của căn nhà. Đơn vị thế chấp thứ cấp, trên cơ sở người vay phát hành chứng khoán bảo đảm bằng tài sản, sẽ cung cấp một khoản vay thế chấp và lãi suất của khoản vay này thường được miễn thuế. Nghiệp vụ vay thế chấp thường đi kèm với những điều kiện tín dụng rất khắt khe và thận trọng, để đảm bảo người đi vay có đủ khả năng thanh toán các khoản nợ khi đến hạn. Tuy nhiên, trên thực tế vẫn tồn tại khái niệm “vay thế chấp dưới chuẩn” hay còn gọi là “nợ dưới chuản”. Nợ dưới chuẩn được hiểu là các khoản cho vay các đối tượng có mức tín nhiệm thấp. Những đối tượng đi vay này thường là những người nghèo, không có công ăn việc làm ổn định, vị thế xã hội thấp hoặc có lịch sử thanh toán tín dụng không tốt trong quá khứ. Những đối tượng này tiềm ẩn rủi ro không có khả năng thanh toán nợ đến hạn và do đó rất khó khăn trong việc tiếp cận nguồn vốn tín dụng truyền thống vốn chỉ dành cho những đối tượng trên chuẩn. Chính vì vậy, nợ dưới chuẩn có mức độ rủi ro tín dụng rất cao song bù lại có mức lãi suất cũng rất hấp dẫn [13]

2.2. Chứng khoán hoá

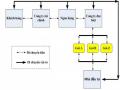

Thị trường bất dộng sản và thị trường chứng khoán, ở một góc độ nào đó, hiện đang cạnh tranh nhau về cơ hội đầu tư và nguồn vốn đầu tư. Qua từng giai đoạn, chu kỳ của hai thị trường này lệch pha nhau, đi từ thái cực “nóng” sang “lạnh” và ngược lại. Việc thiếu sự điều hòa của các thị trường tạo ra những rủi ro rất lớn, không chỉ ảnh hưởng trực tiếp đến đối tượng tham gia, mà còn có ảnh hưởng đến các thị trường khác trong đó có hệ thống tín dụng. Một trong những biện pháp hữu hiệu để giải quyết tình trạng trên và góp phần liên thông giữa hai thị trường chính là nghiệp vụ “chứng khoán hóa”.

Chứng khoán hóa (CKH) hiện đại xuất hiện cách đây đã 30 năm nhưng cho đến nay vẫn chưa có định nghĩa chính thức cho cụm từ này. Theo định nghĩa của các nước thuộc khối OECD đưa ra năm 1995, chứng khoán hóa là việc phát hành các chứng khoán có tính khả mại được đảm bảo không phải bằng khả năng thanh toán của chủ thể phát hành, mà bằng các nguồn thu dự kiến có được từ các tài sản đặc biệt. Chủ thể phát hành không còn là nhân tố quyết định chất lượng của chứng khoán phát hành, mà khả năng sinh lời của các tài sản dùng làm tài sản đảm bảo sẽ quyết định thu nhập và độ an toàn của chứng khoán phát hành. Kết quả của quá trình chứng khoán hóa là các tài sản có tính thanh khoản kém thành chứng khoán – một loại hàng hóa được giao dịch trên thị trường vốn. [14] Do đó, với nghiệp vụ CKH mà người ta đã tạo ra được những kênh huy động vốn nhanh chóng và hiệu quả. Chứng khoán hóa là một trong những loại nghiệp vụ khá phổ biến trong hoạt động tài chính

- tiền tệ trên thế giới, đặc biệt ở các nước có nền kinh tế phát triển cao. Tại Mỹ, qua huy động vốn theo cách này mà hàng năm người ta có thể huy động được hàng trăm tỷ USD. Tại một số nước khác như Hàn Quốc, Nhật Bản, Malaysia, Singapore… kỹ thuật CKH ngày càng được coi trọng.

2.3. Mối quan hệ giữa thị trường bất động sản và thị trường tài chính

Thị trường bất động sản, bản thân nó không thể tự tồn tại độc lập mà nó nằm trong mối quan hệ tổng hòa với các thành phần của nền kinh tế vĩ mô. Nó chịu tác động của các yếu tố như: cung, cầu, các chính sách của Nhà nước, và đăc biệt có mối liên hệ mật thiết với thị trường tài chính. Bất kỳ một sản phẩm BĐS nào cũng đều được hình thành từ một nguồn tài chính nào đó, có thể từ nguồn tích lũy, tiết kiệm của tổ chức, cá nhân, có thể từ nguồn vay ngân hàng, vay tổ chức, vay cá nhân, gia đình, quỹ tín dụng… Như vậy, sản phẩm và theo đó là thị trường BĐS được hình thành từ những nguồn tài chính khác nhau của xã hội, trong đó có thị trường tài chính. Ngược lại, trong rất nhiều trường hợp, sản phẩm BĐS lại là cơ sở để tạo ra các nguồn tài chính mới thông qua các nghiệp vụ về cầm cố, thế chấp, bảo lãnh, các nghiệp vụ về tín dụng và phát hành …Tại các nước có nền kinh tế thị trường phát triển thì mối liên hệ này rất mật thiết. Chúng ta đã từng chứng kiến sự khủng hoảng tài chính dẫn đến sự đổ vỡ của thị trường BĐS tại Thái Lan, Malaysia, Hàn Quốc… vào những năm 1997, 1998. Do các giao dịch bất động sản có quy mô chiếm tỷ trọng tương đối lớn so với nguồn thu nhập và năng lực đầu tư nên các ngân hàng thương mại không thể bỏ qua thị trường tiềm năng này với việc tung ra nhiều chương trình tín dụng bất động sản hấp dẫn. Điều này đã làm tăng đáng kể nguồn vốn cho thị trường bất động sản và kích thích phát triển, dẫn đến những cơn sốt bất động sản với khối lượng giao dịch và giá cả tăng lên một cách nhanh chóng. Tuy nhiên, chính vì sức hấp dẫn với những khoản lợi nhuận khổng lồ đã khiến cho các ngân hàng thương mại đầu tư quá nhiều vào bất động sản cũng như nới lỏng chính sách tín dụng, khiến cho tỷ trọng dư nợ tín dụng bất động sản trên tổng số dư nợ của ngân hàng tăng lên đáng kể. Trong lịch sử, bất động sản từng là nguyên nhân gây ra sự phá sản

của 4.800 ngân hàng của Hoa Kỳ trong giai đoạn 1931-1933, hàng trăm thành phố và chính quyền địa phương bị vỡ nợ, mất khả năng chi trả.

Dấu hiệu của sự liên thông giữa thị trường bất động sản và thị trường tài chính còn được thể hiện thông qua sự tham gia đông đảo của các tổ chức kinh doanh bất động sản, các công ty có dư tiền vốn hoặc năng lực tín dụng (có phần đóng góp quan trọng của các khoản thặng dư vốn cổ phần) vào lĩnh vực bất động sản mặc dù đó không phải là ngành nghề kinh doanh chính. Tiềm năng tăng trưởng của thị trường này cũng là yếu tố hấp dẫn nhiều nhà đầu tư tài chính với nhóm cổ phiếu của doanh nghiệp bất động sản.

CHƯƠNG 2: BONG BÓNG BẤT ĐỘNG SẢN Ở MỸ GIAI ĐOẠN 2001- 3/2008

I. Tổng quan về thị trường bất động sản Mỹ

Thị trường bất động sản Mỹ là một thị trường có quy mô lớn và có lịch sử phát triển từ lâu đời. Bất động sản ở Mỹ được chia làm 5 loại:

- Bất động sản dân sinh: gồm có nhà ở cho một hộ gia đình, nhà ở cho nhiều gia đình, chung cư, nhà lưu động.

- Bất động sản bán lẻ.

- Bất động sản dành cho khu vực văn phòng.

- Bất động sản dành cho sản xuất.

- Kho bãi…

Năm 1990, tổng tài sản bất động sản có giá trị khoảng 8,8 nghìn tỷ USD, chiếm 56 % tổng tài sản quốc gia. Trong đó, gần 70% là thuộc khu vực bất động sản dân sinh với 6122 tỷ USD. Nếu xét trong khu vực bất động sản dân sinh thì có tới 90% là thuộc khu vực nhà ở dành cho một hộ gia đình.

Khu vực | Tỷ USD | Tỷ lệ % |

BĐS dân sinh (Residential) | 6122 | 69,8 |

Nhà ở cho gia đình gồm một thế hệ (single-family homes) | 5419 | 61,7 |

Nhà ở cho gia đình gồm nhiều thế hệ (multifamily) | 552 | 6,3 |

Chung cư (Condominiums) | 96 | 1,1 |

Có thể bạn quan tâm!

-

Bong bóng bất động sản ở Mỹ giai đoạn 2001 - 3/ 2008 và bài học cho Việt Nam - 1

Bong bóng bất động sản ở Mỹ giai đoạn 2001 - 3/ 2008 và bài học cho Việt Nam - 1 -

Bong bóng bất động sản ở Mỹ giai đoạn 2001 - 3/ 2008 và bài học cho Việt Nam - 2

Bong bóng bất động sản ở Mỹ giai đoạn 2001 - 3/ 2008 và bài học cho Việt Nam - 2 -

Nội Dung Kinh Doanh Dịch Vụ Quản Lý Bất Động Sản Bao Gồm:

Nội Dung Kinh Doanh Dịch Vụ Quản Lý Bất Động Sản Bao Gồm: -

Diễn Biến Bong Bóng Bất Động Sản Ở Mỹ Giai Đoạn 2001-3/2008 1. Giai Đoạn 2001- 2005

Diễn Biến Bong Bóng Bất Động Sản Ở Mỹ Giai Đoạn 2001-3/2008 1. Giai Đoạn 2001- 2005 -

Nguyên Nhân Dẫn Đến Tình Trạng Bong Bóng Bất Động Sản Ở Mỹ

Nguyên Nhân Dẫn Đến Tình Trạng Bong Bóng Bất Động Sản Ở Mỹ -

Tỷ Lệ Lãi Suất Liên Bang (Federal Fund Rate) Thay Đổi Liên Tục.

Tỷ Lệ Lãi Suất Liên Bang (Federal Fund Rate) Thay Đổi Liên Tục.

Xem toàn bộ 120 trang tài liệu này.

55 | 0,6 | |

BĐS bán lẻ (Retail) | 1115 | 12,7 |

BĐS dành cho khu vực văn phòng (Office) | 1009 | 11,5 |

BĐS dành cho khu vực sản xuất (Manufacturing) | 308 | 3,5 |

Kho bãi… (Warehouse) | 223 | 2,5 |

Tổng cộng | 8777 | 100 |

Hình 1: Giá trị bất động sản Mỹ năm 1990 [51]

Nguồn: IREM Foundation & Arthur Anderson 1991. “Managing the future – Real estate in the 1990s” 28,31. From DiPas Quale & Wheaton: Urban Economics & Real estate markets: Prentice – All 1996

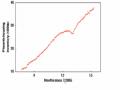

Thị trường bất động sản Mỹ có khuynh hướng tập trung vào khu vực bất động sản dân sinh. Theo số liệu được công bố bởi trưởng ban dự trữ liên bang Mỹ, tổng tài sản trong khu vực bất động sản dân sinh (houshold real estate assets) là khoảng 20,6 nghìn tỷ USD vào cuối năm 2006. Trong đó, vay thế chấp là 9,8 nghìn tỷ USD. Như vậy, giá trị bất động sản ròng (Net housing wealth) là vào khoảng 11 nghìn tỷ USD. Nếu xét tỷ lệ tài sản ròng này trong GDP, ta có thể thấy nó biến động theo thời gian, giảm từ 78% vào năm 1987 xuống còn 60% sau 10 năm. Tỷ lệ này tăng cao nhất là vào năm 2005 với 85% và sau đó bắt đầu trượt dốc vào năm 2006.

Hình 2: Tỷ lệ tổng số tài sản ròng danh nghĩa của khu vực bất động sản dân sinh trong GDP giai đoạn 1952 - 2006 [51]

Nguồn: Board of Governors of the Federal Reserve System and author’s calculation.

Bất động sản cũng đóng góp vào GDP một tỷ lệ đáng kể thông qua đồ thị dưới đây:

Hình 3: Tỷ lệ của các ngành dịch vụ, hàng hoá và xây dựng trong GDP thực tế giai đoạn 1950 - 2006 [51]

Nguồn: Bureau of Economic Analysis and author’s calculation.