trợ khác. Năm 1980, Đạo Luật giao dịch thế chấp tương đương (Alternative Mortgage Transaction Parity Act) được ban hành, nới rộng những quy định cho vay và khuyến khích việc thành lập những kênh tài trợ khác. Điều này đã dẫn đến sự ra đời của một loạt các công ty địa ốc. Nhiều ngân hàng cũng không muốn đứng ngoài cuộc, đã thành lập hoặc liên kết với các công ty tài trợ địa ốc đẩy số kênh cho vay trả góp nhà tăng vọt. Không những thế, để tránh tình trạng kẹt vốn trong ngân hàng với những món nợ cho vay địa ốc, chính phủ Mỹ đã thành lập một số “Công ty do Nhà nước bảo trợ” mà hai tổ chức lớn nhất là: Hiệp hội Quốc gia tài trợ bất động sản (Federal National Mortgage Association) và Công ty Quốc gia tài trợ địa ốc (Federal Home Loan Mortgage Corporation) để mua lại danh mục tín dụng từ các ngân hàng đầu tư. Quy trình này được thực hiện như sau:

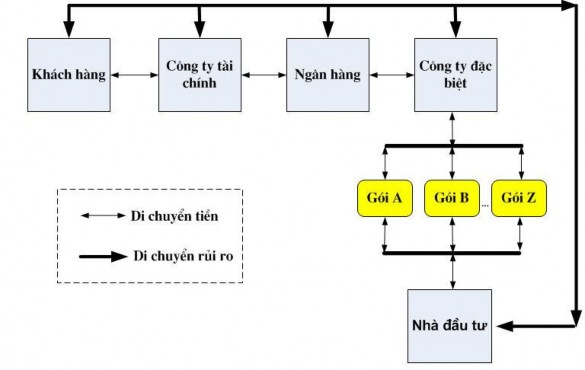

Hình 16: Quy trình cung cấp vốn cho thị trường bất động sản.

Trước tiên, ngân hàng đầu tư tạm ứng nguồn vốn cho các công ty tài chính hay các công ty tài trợ địa ốc chuyên về cho vay thế chấp mua nhà. Các công ty này thực hiện việc thẩm định và cho vay mua nhà thông qua mạng lưới các đại lý của mình. Sau đó, các công ty tài chính sẽ gom các khoản cho vay lại thành một danh mục tín dụng và bán lại cho ngân hàng đầu tư mà thực chất là để thanh toán số tiền ngân hàng đầu tư đã cung ứng trước cho công ty tài chính. Ngân hàng đầu tư có thể bán lại danh mục tín dụng này cho các công ty do Nhà nước bảo trợ hoặc tiến hành chứng khoán hoá để phát hành trái phiếu bất động sản bán cho các nhà đầu tư khác. Các trái phiếu này được gọi là CMO (Collaterized Mortgage Obligation). Trái phiếu được phân ra thành nhiều gói được định mức tín nhiệm với các hệ số khác nhau, có mức độ rủi ro khác nhau và cuống lãi suất khác nhau, ví dụ gói A, gói B, gói Z. Gói A có hệ số tín dụng cao nhất, sau đó lần lượt đến gói B… và cuối cùng là gói Z không được định mức hệ số tín nhiệm, rủi ro cao nhất do đó có tính chất giống như cổ phiếu, nhưng khi danh mục tín dụng hoạt động tốt thì cũng có lợi nhuận nhiều nhất và ngược lại. Như vậy, các nhà đầu tư có rất nhiều sự lựa chọn gói trái phiếu hình thành từ chứng khoán hoá tuỳ theo sở thích rủi ro của họ. Từ đó, các món nợ địa ốc được liên tục luân chuyển và thay thế bằng những đồng vốn mới từ tiền bán những trái phiếu trên thị trường tiền tệ. Tuy nhiên, rủi ro cũng theo đó được phân chia cho các chủ thể tham gia vào quá trình này, và người chịu nhiều rủi ro nhất chính là các nhà đầu tư. Ngân hàng đầu tư vừa thu lãi từ cung cấp vốn cho công ty tài chính, vừa thu lãi từ nghiệp vụ chứng khoán hoá. Hàng loạt các chủ thể tham gia vào quy trình cho vay và chứng khoán hoá như ngân hàng đầu tư, công ty tài chính, môi giới cho vay, công ty định mức tín nhiệm, công ty quản lý … đều thu được những khoản lợi nhuận khổng lồ. Mối liên kết này tạo thành một hệ thống gắn bó chặt chẽ với nhau. Thị trường trái phiếu được đảm bảo bằng khoản vay thế chấp phát triển rất sôi động. Cho tới nay, thị trường trái phiếu được đảm bảo bằng các khoản

vay thế chấp đã lên tới 6,000 tỷ USD, chiếm 22,2% trong tổng giá trị 27,000 tỷ USD của thị trường trái phiếu Mỹ, thậm chí còn lớn hơn cả trái phiếu kho bạc [47]. Điều này đã tạo nên một sự bấp bênh trên thị trường tài chính, vì các CMO này chỉ có giá trị khi những người vay thế chấp có khả năng chi trả.

Nói chung, CMO có thể lành mạnh nếu chúng không phát triển ồ ạt vào khu vực dân cư ít khả năng trả nợ. Tuy nhiên, vì những khoản lợi nhuận kếch xù, các nhà đầu tư địa ốc đã mở rộng thị trường bất kể quyền lợi của người tiêu dùng, gây vốn cho vay cả những người thu nhập thấp ít có khả năng trả nợ. Ngân hàng, thay vì hoạt động môi giới giữa người gửi tiền và người đi vay thì cũng lao vào đầu tư, mua giữ các CMO này. Chỉ trong vòng 6 tháng đầu năm 2007, 8 ngân hàng lớn và công ty tài chính lớn của Mỹ như: Merrill Lynch, Golden Sachs, City Group, JP Morgan Chase, Bank of America đã phát hành 286 tỷ CMO dưới chuẩn. [47]

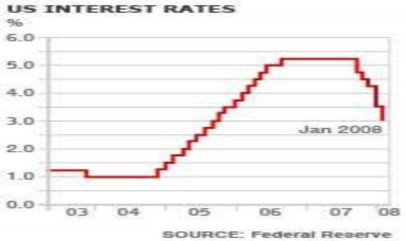

4. Tỷ lệ lãi suất liên bang (Federal Fund Rate) thay đổi liên tục.

Nguyên nhân tác động trực tiếp tới khủng hoảng nhà đất ở Mỹ, đó là việc Cục dự trữ liên bang Mỹ FED liên tục thay đổi lãi suất liên bang.

Hình 17: Biểu đồ biểu thị sự thay đổi tỷ lệ lãi suất liên bang Mỹ giai đoạn 2003-2/2008 [56]

Nguồn: Theo Cục dự trữ liên bang Mỹ: http://www.federalreserve.gov/

Sau cuộc khủng hoảng Dot-Com, để cứu vãn nền kinh tế Mỹ đang trên đà suy thoái, FED đã 11 lần cắt giảm lãi suất từ 6,5% xuống còn 1,75%. Chỉ số trên thị trường chứng khoán NASDAQ giảm 70% đã dẫn tới việc nhiều người rút tiền ra khỏi thị trường cổ phiếu và quay sang mua bất động sản với niềm tin rằng đây sẽ là một sự đầu tư an toàn hơn. Nay với mức lãi suất thấp như vậy càng kích thích nhiều người đổ tiền vào thị trường nhà đất.

Như giá của những tài sản khác, giá nhà cũng chịu ảnh hưởng của lãi suất liên bang. Mức lãi suất này ảnh hưởng trực tiếp tới tỉ lệ lãi suất ngắn hạn như tiền gửi, các khoản vay ngân hàng, lãi suất vay thế chấp có điều chỉnh. Từ năm 2000 đến năm 2003, lãi suất cố định cho khoản vay thế chấp có thời hạn 30 năm đã giảm từ 8% xuống còn 5,5% [48]. Lãi suất thả nổi cho những khoản vay thế chấp có thời hạn 1 năm giảm 3% (từ 7% xuống khoảng 4%). Giảm lãi suất của các khoản vay thế chấp sẽ khiến cho nhiều người có cơ hội vay tiền để mua nhà hơn, đẩy giá nhà tăng cao, đặc biệt ở những thị trường mà hầu như dân chúng đều vay tiền để mua nhà như ở Mỹ.

Thời gian này, người dân Mỹ lại ưa thích những khoản vay thế chấp có lãi suất thả nổi hơn, do sau mỗi năm, mức lãi suất này sẽ được xác định lại dựa trên lãi suất liên bang. Do đó, việc FED cắt giảm lãi suất xuống mức thấp đã khiến cho người dân ồ ạt đổ tiền vào bất động sản chứ không còn có tác dụng thúc đẩy tăng trưởng kinh tế như dự tính ban đầu của FED. Cũng nhờ lãi suất thấp, các ngân hàng có thể vay nợ nhiều hơn để cho vay nhiều hơn. Do đó, họ thu được nhiều lợi nhuận hơn nhưng cũng phải đối mặt với nhiều rủi ro hơn. Một hệ thống khổng lồ “vay - cho vay” được tạo ra, ai trong số đó cũng phải gánh chịu vô số rủi ro mà yếu tố quyết định là giá nhà. Thay vì phải duy trì dự trữ để đề phòng tình huống xấu, các tập đoàn lại dốc hết vốn để đầu tư.

Giá nhà và các giao dịch tăng lên một cách nhanh chóng trong giai đoạn 2001

- 2005:

Hình 18: Chỉ số giá nhà Mỹ giai đoạn 1996 - 2007 theo S/P 500 và OFEHO[47]

Nguồn: http://news.bbc.co.uk/2/hi/business/7073131.stm

Nhưng khi nền kinh tế có dấu hiệu tăng trưởng quá nóng, FED đột ngột tăng lãi suất để kiềm chế lạm phát, mức lãi suất điều chỉnh của các khoản vay thế chấp cũng vì thế mà tăng theo, thị trường không kịp phản ứng, những người đi vay thế chấp để mua nhà, đặc biệt những người vay thế chấp dưới chuẩn không có khả năng trả lãi và thanh toán các khoản nợ đến hạn. Giá nhà tụt xuống một cách nhanh chóng. Các khoản nợ xấu thì tăng vọt, kéo theo các khoản thâm hụt tài sản và thua lỗ, trong khi tính thanh khoản thì sụt giảm

Nghiệp vụ “chứng khoán hoá” từng đem lại những khoản lợi nhuận kếch xù cho các công ty này, nhưng nay lại gây ra những thiệt hại rất lớn. Các khoản cho vay thế chấp không có khả năng thu hồi và giá trị của những ngôi nhà bị sụt giảm dẫn đến việc các gói trái phiếu bị đánh giá lại và giảm giá

không phanh, đặc biệt là các gói trái phiếu có rủi ro cao. Các nhà đầu tư nắm giữ trái phiếu từ chứng khoán nợ dưới chuẩn là người chịu hậu quả nặng nề. Dự báo số tổn thất do giảm giá trị trái phiếu cho toàn thị trường lên tới khoảng 220 tỷ - 450 tỷ USD. Điều này dẫn đến tình trạng một loạt các vụ xiết nợ và phát mại tài sản lớn xảy ra trên toàn nước Mỹ. Nhiều người dân đứng trước nguy cơ không có nhà ở. Nhằm cứu thị trường bất động sản, năm 2007 FED đã bắt đầu giảm lãi suất và bơm những khoản tiền khổng lồ vào thị trường tài chính. Tuy nhiên, ở một góc nhìn khác, nhiều chuyên gia lại cho rằng, biện pháp của FED sẽ mở đầu cho một chu kỳ bong bóng mới. Lãi suất thấp sẽ làm cho nền kinh tế Mỹ tăng trưởng trở lại, giá bất động sản sẽ lại tăng cao và áp lực lạm phát càng thêm mạnh mẽ.

Dưới đây là bảng liệt kê những lần FED thay đổi lãi suất từ năm 2000 đến tháng 3/2008.

Date | Increase | Decrease | Level (percent) | |

2008 | ||||

March 18 | ... | 75 | 2.25 | |

January 30 | ... | 50 | 3.00 | |

January 22 | ... | 75 | 3.50 | |

2007 | ||||

Có thể bạn quan tâm!

-

Vay Thế Chấp (Hay Còn Gọi Là “Vay Tài Sản” Hoặc Thế Chấp Thứ Cấp)

Vay Thế Chấp (Hay Còn Gọi Là “Vay Tài Sản” Hoặc Thế Chấp Thứ Cấp) -

Diễn Biến Bong Bóng Bất Động Sản Ở Mỹ Giai Đoạn 2001-3/2008 1. Giai Đoạn 2001- 2005

Diễn Biến Bong Bóng Bất Động Sản Ở Mỹ Giai Đoạn 2001-3/2008 1. Giai Đoạn 2001- 2005 -

Nguyên Nhân Dẫn Đến Tình Trạng Bong Bóng Bất Động Sản Ở Mỹ

Nguyên Nhân Dẫn Đến Tình Trạng Bong Bóng Bất Động Sản Ở Mỹ -

Tác Động Tới Thị Trường Tài Chính Thế Giới

Tác Động Tới Thị Trường Tài Chính Thế Giới -

Thực Trạng Thị Trường Bất Động Sản Việt Nam Giai Đoạn 2001 -3/2008 Và Nguyên Nhân Dẫn Đến Thực Trạng Đó.

Thực Trạng Thị Trường Bất Động Sản Việt Nam Giai Đoạn 2001 -3/2008 Và Nguyên Nhân Dẫn Đến Thực Trạng Đó. -

Một Số Bài Học Rút Ra Từ Khủng Hoảng Bất Động Sản Ở Mỹ Có Thể Áp Dụng Cho Việt Nam

Một Số Bài Học Rút Ra Từ Khủng Hoảng Bất Động Sản Ở Mỹ Có Thể Áp Dụng Cho Việt Nam

Xem toàn bộ 120 trang tài liệu này.

December 11 | ... | 25 | 4.25 | |

October 31 | ... | 25 | 4.50 | |

September 18 | ... | 50 | 4.75 | |

2006 | ||||

June 29 | 25 | ... | 5.25 | |

May 10 | 25 | ... | 5.00 | |

March 28 | 25 | ... | 4.75 | |

January 31 | 25 | ... | 4.50 | |

2005 | ||||

December 13 | 25 | ... | 4.25 | |

November 1 | 25 | ... | 4.00 | |

September 20 | 25 | ... | 3.75 | |

August 9 | 25 | ... | 3.50 | |

June 30 | 25 | ... | 3.25 | |

May 3 | 25 | ... | 3.00 | |

March 22 | 25 | ... | 2.75 | |

February 2 | 25 | ... | 2.50 | |

2004 | ||||

December 14 | 25 | ... | 2.25 | |

November 10 | 25 | ... | 2.00 | |

September 21 | 25 | ... | 1.75 | |

August 10 | 25 | ... | 1.50 | |

June 30 | 25 | ... | 1.25 | |

2003 | ||||

June 25 | ... | 25 | 1.00 | |

2002 | ||||

November 6 | ... | 50 | 1.25 | |

2001 | ||||

December 11 | ... | 25 | 1.75 | |

November 6 | ... | 50 | 2.00 | |

October 2 | ... | 50 | 2.50 | |

September 17 | ... | 50 | 3.00 | |

August 21 | ... | 25 | 3.50 | |

June 27 | ... | 25 | 3.75 | |

May 15 | ... | 50 | 4.00 | |

April 18 | ... | 50 | 4.50 | |

March 20 | ... | 50 | 5.00 | |

January 31 | ... | 50 | 5.50 | |

January 3 | ... | 50 | 6.00 | |

2000 | ||||

May 16 | 50 | ... | 6.50 | |

March 21 | 25 | ... | 6.00 | |