này giảm tỷ lệ đòn bẩy (phần lớn là vay từ ngân hàng) xuống vì e ngại các ngân hàng sẽ gia tăng lãi suất cho vay để bù đắp phần bù rủi ro phát sinh từ SMV gia tăng. Trong trường hợp này, các ngân hàng có thể gặp hạn chế trong việc cho vay để đáp ứng mục đích nâng cao lợi nhuận cho ngân hàng. Theo đó, ngân hàng gặp nhiều rủi ro hơn trong thời kỳ SMV gia tăng (Chen và cộng sự, 2014).

Tuy nhiên, kết quả này trái ngược với lý thuyết bất ổn tài chính của Minsky (1992) và quan điểm nghịch lý biến động của Adrian và Shin (2014). Theo đó, lý thuyết bất ổn tài chính cho rằng biến động thấp trong thời gian dài, làm gia tăng thái độ lạc quan của các ngân hàng, khi đó các ngân hàng này sẽ chấp nhận thêm rủi ro (thông qua nới lỏng cho vay hoặc đa dạng hóa kinh doanh vào các hoạt động phi truyền thống) vì tin rằng biến động thấp của thị trường sẽ tiếp tục được duy trì. Hành vi gia tăng chấp nhận rủi ro khi thị trường biến động thấp cũng được phản ánh qua quan điểm nghịch lý biến động.

91

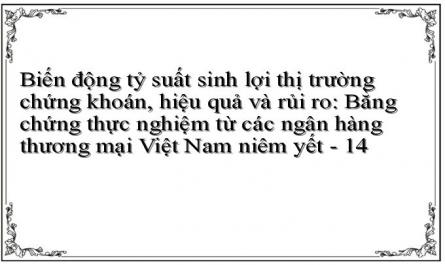

Bảng 4.4: Ảnh hưởng của SMV lên rủi ro ngân hàng

(1) | (2) | (3) | (4) | (5) | (6) | |

ZSCORE | DROA | DROE | ZSCORE | DROA | DROE | |

SMV1 | -0.642 | 0.001 | 0.009 | |||

(0.637) | (0.001) | (0.007) | ||||

SMV2 | -10.435* | 0.012** | 0.147** | |||

(5.434) | (0.005) | (0.059) | ||||

SIZE | 0.144** | -0.000 | -0.000 | 0.107 | -0.000 | -0.000 |

(0.060) | (0.000) | (0.001) | (0.129) | (0.000) | (0.001) | |

CAP | 5.059*** | 0.002 | -0.062*** | 6.693*** | 0.002 | -0.062*** |

(1.616) | (0.002) | (0.019) | (1.759) | (0.002) | (0.019) | |

CE | -119.387*** | 0.124*** | 1.351*** | -120.127*** | 0.127*** | 1.384*** |

(23.333) | (0.024) | (0.270) | (24.934) | (0.024) | (0.269) | |

NTA | -0.366 | 0.000 | 0.001 | -0.226 | 0.000 | 0.001 |

(0.317) | (0.000) | (0.003) | (0.322) | (0.000) | (0.003) | |

LOTA | 0.313*** | -0.000*** | -0.004*** | 0.381*** | -0.000*** | -0.004*** |

(0.065) | (0.000) | (0.001) | (0.104) | (0.000) | (0.001) | |

INF | 0.153 | -0.001 | -0.000 | 0.316 | -0.001 | -0.001 |

(0.808) | (0.001) | (0.009) | (0.791) | (0.001) | (0.009) | |

CONS | -4.702*** | 0.009*** | 0.104*** | -5.524*** | 0.009*** | 0.103*** |

(1.519) | (0.002) | (0.017) | (1.580) | (0.001) | (0.017) | |

N | 728 | 728 | 728 | 728 | 728 | 728 |

R2 | 0.118 | 0.152 | 0.109 | 0.125 | 0.156 | 0.115 |

Hausman test | 0.611 | 0.030 | 0.038 | 0.000 | 0.003 | 0.067 |

Method | REM | FEM | FEM | FEM | FEM | FEM |

Có thể bạn quan tâm!

-

Hồi Quy Tuyến Tính Cổ Điển, Mô Hình Tác Động Cố Định Và Mô Hình Tác Động Ngẫu Nhiên

Hồi Quy Tuyến Tính Cổ Điển, Mô Hình Tác Động Cố Định Và Mô Hình Tác Động Ngẫu Nhiên -

Kết Quả Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả

Kết Quả Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả -

Kết Quả Hồi Quy Ảnh Hưởng Của Smv Lên Hiệu Quả Ngân Hàng

Kết Quả Hồi Quy Ảnh Hưởng Của Smv Lên Hiệu Quả Ngân Hàng -

Kết Quả Hồi Quy Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả Trong Điều Kiện Thay Đổi Quy Mô Ngân Hàng

Kết Quả Hồi Quy Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả Trong Điều Kiện Thay Đổi Quy Mô Ngân Hàng -

Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả (Sử Dụng Phương Pháp Hồi Quy S-Gmm)

Ảnh Hưởng Của Biến Động Tỷ Suất Sinh Lợi Thị Trường Chứng Khoán Lên Hiệu Quả (Sử Dụng Phương Pháp Hồi Quy S-Gmm) -

Câu Hỏi Nghiên Cứu, Giả Thuyết Có Liên Quan Và Kết Quả

Câu Hỏi Nghiên Cứu, Giả Thuyết Có Liên Quan Và Kết Quả

Xem toàn bộ 186 trang tài liệu này.

Ghi chú: Biến độc lập đại diện cho rủi ro bao gồm hệ số ổn định (ZSCORE), rủi ro thanh khoản (LIQ), độ lệch chuẩn hiệu quả sử dụng vốn (DROE) và độ lệch chuẩn hiệu quả sử dụng tài sản (DROA). Biến độc lập chính trong mô hình là biến động tỷ suất sinh lợi TTCK (SMV) gồm 2 biến thành phần SMV1 và SMV2. Các biến kiểm soát trong mô hình gồm có: quy mô (SIZE), thanh khoản (LIQ), tỷ lệ vốn chủ sở hữu (CAP), hiệu quả sử dụng chi phí (CE), tỷ lệ thu nhập ngoài lãi (NTA), quy mô tổng tài sản ngân hàng (LOTA) và tăng trưởng GDP (GDPG). Kiểm định Hausman để chọn lựa phương pháp hồi quy phù hợp giữa hồi quy tác động cố định (FEM) và hồi quy tác động ngẫu nhiên (REM). Ký hiệu ***, ** và * biểu thị cho các mức ý nghĩa thống kê lần lượt là 1%, 5% và 10%.

Sau khi đã trình bày và thảo luận kết quả ước lượng chính, tiếp theo các yếu tố khác có ảnh hưởng tiềm năng đến rủi ro của ngân hàng cũng sẽ được thảo luận. Các yếu tố này được khai thác để làm biến kiểm soát trong ước lượng mô hình, và được chọn lọc bằng cách khảo lược các công trình nghiên cứu thực nghiệm trước. Một điểm cần chú ý, dấu của ZSCORE ngược với dấu của DROA và DROA do ZSCORE đo lường rủi ro ngược, theo đó giá trị ZSCORE tăng đồng nghĩa với mức độ ổn định của ngân hàng cao và rủi ro thấp. Trong khi đó, DROE và DROA cao hàm ý ngân hàng gặp rủi ro gia tăng.

Quy mô ngân hàng (SIZE) thuận chiều tác động đối với rủi ro tổng thể (ZSCORE), điều này hàm ý các ngân hàng có quy mô lớn ổn định hơn các ngân hàng nhỏ. Kết quả này phù hợp với quan điểm cho rằng rằng các ngân hàng lớn hơn ít bị rủi ro hơn vì năng lực quản lý của các ngân hàng lớn tỏ ra hiệu quả hơn so với các ngân hàng nhỏ. Quan điểm này được thể hiện bởi Boyd và Prescott (1986) và Salas và Saurina (2002); theo đó, các ngân hàng lớn hơn có thể đa dạng hóa rủi ro danh mục cho vay hiệu quả hơn do quy mô và phạm vi kinh tế lớn hơn, từ đó rủi ro từ hoạt động cho vay sẽ giảm xuống. Tuy nhiên, có quan điểm khác cho rằng quy mô lớn trong tổng tài sản thường khiến các ngân hàng có xu hướng gặp rủi ro cao hơn do phát sinh vấn đề rủi ro có liên quan đến đạo đức (De Jonghe, 2010; Uhde và Heimeshoff, 2009). Ngoài ra, các ngân hàng lớn có thể vì lợi nhuận cao nên tăng cường thực hiện các hành vi chấp nhận thêm rủi ro và giảm đi động cơ tuân thủ kỷ luật thị trường và tạo ra sự bóp méo cạnh tranh bởi vì các ngân hàng này biết rằng họ sẽ được cứu vì sự suy yếu của các ngân hàng có quy mô lớn gây ra các tổn hại rất nghiêm trọng đến TTTC nói riêng và nền kinh tế nói chung (được đề cập bởi hiện tượng quá lớn để bị sụp đổ - “too big to fail”).

Tỷ lệ vốn của ngân hàng (CAP) có ảnh hưởng cùng chiều với rủi ro tổng thể (ZSCORE) và nghịch biến với rủi ro biến động hiệu quả sử dụng vốn (DROE), hàm ý quy mô vốn lớn sẽ giúp các ngân hàng vận hành ổn định hơn trong tương quan so sánh với các ngân hàng có quy mô vốn ít. Điều ủng hộ cho các bằng chứng nghiên cứu trước

như sau: (i) Theo Furlong và Keeley (1989), các ngân hàng sẽ tăng nguồn vốn do các ràng buộc về tiêu chuẩn vốn từ đó làm giảm rủi ro của ngân hàng, cải thiện rủi ro đạo đức do hệ thống bảo hiểm tiền gửi được yêu cầu thực thi; (ii) Theo Gennotte và Pyle (1991) và Isnurhadi và cộng sự (2021), yêu cầu buộc phải gia tăng vốn của ngân hàng sẽ làm giảm đi xác suất vỡ nợ; (iii) Ở các ngân hàng có mức vốn thấp, các nhà quản lý có động cơ liên quan đến rủi ro đạo đức để tham gia vào các hoạt động cho vay có rủi ro cao, cùng với việc chấm điểm tín dụng và giám sát khách hàng vay kém (Keeton và Morris, 1987). Giả thuyết “rủi ro đạo đức” (Moral hazard) hàm ý tác động nghịch biến giữa nguồn vốn tự có và mức độ rủi ro. Tuy nhiên, có lập luận cho rằng nhà quản lý ở các ngân hàng có mức vốn cao có thể ban hành và thực thi chính sách cho vay quá tự do và nới lỏng các tiêu chuẩn cho vay quá mức vì họ tin tưởng vào thực tế ngân hàng có quy mô vốn “quá lớn để thất bại” (Rajan, 1994), từ đó gây ra rủi ro đối với ngân hàng.

Tỷ lệ chi phí hoạt động trên quy mô tổng tài sản có ảnh hưởng thuận chiều với rủi ro của ngân hàng (DROE và DROA) và tác động ngược chiều đối với rủi ro tổng thể (ZSCORE). Theo đó, chi phí tăng sẽ làm gia tăng rủi ro do biến động hiệu quả sử dụng vốn và hiệu quả sử dụng tài sản và làm ngân hàng mất ổn định. Điều này hàm ý các ngân hàng quản trị chi phí chưa tốt khi ngân hàng tốn thêm chi phí nhưng lại làm rủi ro tăng cao và độ bất ổn tăng cao. Hiệu quả sử dụng chi phí đại diện cho kỹ năng quản trị của nhà quản lý ngân hàng liên quan đến hoạt động cho vay. Hiệu quả chi phí có thể đóng vai trò là chỉ số hàng đầu cho các khoản vay có vấn đề trong tương lai (Louzis và cộng sự, 2012). Theo “giả thuyết không may mắn” (bad luck hypothesis), các sự kiện bất ngờ từ bên ngoài nằm ngoài tầm với của ngân hàng làm tăng các khoản cho vay có vấn đề đối với ngân hàng. Sau khi các khoản vay quá hạn và không thể kiểm soát, ngân hàng bắt đầu tốn kém thêm nỗ lực quản lý và chịu chi phí cao hơn để giám sát các khoản vay có vấn đề này. Các khoản vay có vấn đề tăng cao dẫn đến mức chi phí không hiệu quả cao hơn. Hay nói cách khác, ngân hàng tốn kém chi phí nhưng không giải quyết được nợ xấu phát sinh từ các rủi ro ngoại sinh xảy ra bất ngờ. Theo “giả thuyết quản lý tồi” (bad

management), các nhà quản lý cấp dưới có thể có kỹ năng kém trong việc chấm điểm tín dụng, thẩm định tài sản thế chấp cầm cố và theo dõi, kiểm soát khách hàng vay sau khi khoản vay được cung cấp. Những nhà quản lý này có thể chưa kiểm soát được một cách hiệu quả chi phí vận hành của họ khi tỷ số chi phí gia tăng nhưng chất lượng khoản vay kém. Hay nói cách khác, các nhà quản trị ngân hàng có kỹ năng kém có thể làm gia tăng chi phí tuy nhiên lại cấp các khoản vay cho các đối tượng ít có khả năng thực hiện theo cam kết hợp đồng, từ đó tạo ra mức rủi ro nhất định cho ngân hàng. Tuy nhiên, kết quả rủi ro tăng do chi phí tăng nêu trên trái ngược với quan điểm của “Giả thuyết bỏ qua” (Skimping hypothesis). Theo đó, việc cắt giảm (bỏ qua) chi phí có thể giúp cho ngân hàng tiết kiệm được một khoản chi phí trong ngắn hạn, tuy nhiên về dài hạn rủi ro ngân hàng sẽ gia tăng do không đầu tư chi phí đúng mức vào các khoản chi phí cần thiết cho hoạt động kiểm soát các hoạt động cho vay (Adusei, 2016). Nói cách khác, chiến lược tiết kiệm về chi phí có thể dẫn đến việc ngân hàng gặp phải các vấn đề do các khoản nợ xấu gia tăng về lâu dài. Berger và DeYoung (1997) ủng hộ quan điểm trên khi cho rằng các ngân hàng sử dụng ít nguồn lực để kiểm soát rủi ro từ việc cho vay sẽ đạt được hiệu quả về mặt chi phí. Tuy nhiên, ngân hàng sẽ phải đối mặt với nợ xấu tăng cao trong tương lai.

Tỷ lệ doanh thu ngoài lãi trên mức lãi gộp (NTA) không có ảnh hưởng có ý nghĩa thống kê đối với rủi ro của ngân hàng. Theo đó, chưa có kết luận về ảnh hưởng có ý nghĩa thống kê cho tác động tích cực hay tiêu cực của sự đa dạng hóa lên rủi ro của ngân hàng. Kết quả này không đồng nhất với các lập luận và bằng chứng thực nghiệm trước. Ngoài hai nghiệp vụ kinh tế chính của ngân hàng là huy động và cho vay, ngân hàng còn có nhiều hoạt động khác tạo ra các thu nhập ngoài lãi như như phí, hoa hồng và lợi nhuận từ giao dịch tài sản tài chính. Tỷ trọng của các hoạt động này trong danh mục đầu tư của ngân hàng càng lớn thì ngân hàng đó càng đa dạng hóa. Dựa trên lý thuyết về danh mục đầu tư truyền thống và các lý thuyết trong lĩnh vực ngân hàng, các nghiên cứu cho thấy việc đa dạng hóa có thể tạo ra ảnh hưởng nhất định đến mức rủi ro ngân hàng phải gánh

chịu mặc dù các kết luận này có chiều hướng khác nhau (Deng và cộng sự, 2007). Nhiều tác giả ủng hộ ý tưởng rằng đa dạng hóa có thể làm gia tăng rủi ro không lường trước được. Do vậy, các hoạt động ngân hàng truyền thống đem lại ít rủi ro hơn (De Jonghe, 2010). Vì vậy, các ngân hàng nên khai thác chính vào các hoạt động cho vay truyền thống vì hoạt động này là thế mạnh và đóng góp nhiều hơn vào sự ổn định của hệ thống ngân hàng so với các ngân hàng đa dạng hóa.

Quy mô tài sản của ngành ngân hàng (LOTA) nghịch biến với biến động trong hiệu quả sử dụng tài sản (DROA) và biến động trong hiệu quả sử dụng vốn (DROE) và đồng biến với rủi ro tổng thể (ZSCORE), hàm ý quy mô của ngành ngân hàng càng lớn, biến động trong hiệu quả sử dụng vốn và hiệu quả sử dụng tài sản ngày càng giảm, đi liền với mức độ ổn định của ngân hàng gia tăng. Quy mô tổng tài sản của ngành ngân hàng là chỉ báo cho sự phát triển của hệ thống ngân hàng và mức độ trưởng thành của hệ thống ngân hàng gây ra rủi ro cho hoạt động của ngân hàng do mức độ cạnh tranh ngày một lớn (Tan và Floros, 2012b; Albertazzi và Gambacorta, 2009). Tuy nhiên, luận án cung cấp bằng chứng cho thấy hệ thống ngân hàng trưởng thành dù gây ra cạnh tranh, tuy nhiên vẫn có mặt tích cực ở chỗ sẽ giúp cho các ngân hàng đang vận hành trong hệ thống giảm thiểu được rủi ro và có được mức độ an toàn nhất định.

Cuối cùng, tác giả chưa phát hiện bằng chứng nào có ý nghĩa thống kê cho thấy lạm phát có ảnh hưởng thuận lợi hay không đối với rủi ro như các công trình nghiên cứu thực nghiệm trước đó. Xem xét ở góc độ giá trị bản thân khoản nợ, Khemraj và Pasha (2009) cho thấy rằng tỷ lệ lạm phát tăng sẽ làm tăng khả năng trả nợ của người đi vay bằng cách làm xói mòn giá trị thực của các khoản nợ đã vay. Về mặt lý thuyết, đối với lãi suất danh nghĩa không đổi, lạm phát sẽ làm giảm giá trị thực của nợ và do đó làm cho việc xử lý nợ dễ dàng hơn. Điều này sẽ làm giảm nợ xấu. Nếu xem xét ở góc độ ngân sách trả nợ, tỷ lệ lạm phát cao làm xói mòn giá trị ngân sách của người đi vay, điều này tác động đến nguồn vốn thanh khoản của họ và làm giảm khả năng trả nợ. Do đó, các

ngân hàng sẽ gặp rủi ro liên quan đến các khoản vay. Uhde và Heimeshoff (2009) cho rằng ảnh hưởng của những thay đổi trong tỷ lệ lạm phát phụ thuộc vào việc liệu các ngân hàng có dự đoán được lạm phát hay không và liệu nó có trùng với sự suy yếu kinh tế chung. Theo đó, nếu tỷ lệ lạm phát có xu hướng tăng sẽ gây ra mức rủi ro cho vay nhất định. Lạm phát cao có thể chuyển sang lãi suất danh nghĩa, làm giảm khả năng người đi vay có thể hoàn trả được nợ đã vay do lạm phát có thể ảnh hưởng tiêu cực đến thu nhập thực tế của người đi vay khi mức lương danh nghĩa là cố định. Nếu thu nhập không tăng theo lạm phát, lạm phát có thể tạo ra áp lực tăng chi phí (đối với cả hộ gia đình và doanh nghiệp) và do đó làm giảm lượng vốn khả dụng để trả nợ. Từ đó gây ra mức rủi ro nhất định đối với nợ xấu của các ngân hàng.

4.3.3 Kết quả tác động biến động tỷ suất sinh lợi thị trường chứng khoán lên hiệu quả và rủi ro trong điều kiện thay đổi quy mô của ngân hàng

Phần này trình bày kết quả hồi quy xem xét ảnh hưởng của SMV lên hiệu quả và rủi ro của các ngân hàng được niêm yết trong mẫu nghiên cứu khi cân nhắc đến tác động của yếu tố quy mô. Phần kết quả của biến kiểm soát có kết quả tương đồng với phân tích chi tiết trong phần trên, do đó phần này tác giả không diễn giải lại để tránh trùng lắp.

Bảng 4.5 và Bảng 4.6 lần lượt cho biết tác động của SMV theo 2 cách tính toán (SMV1 và SMV2) và các cách đo lường khác nhau của hiệu quả trong điều kiện thay đổi quy mô ngân hàng. Trong đó, biến quy mô được tiếp cận theo 2 cách tính: biến tuyệt đối SIZE (lấy logarit của tổng tài sản) và biến giả DUM_SIZE (lấy giá trị 1 nếu giá trị tài sản của ngân hàng nhỏ hơn trung vị của toàn bộ mẫu nghiên cứu và 0 trong trường hợp ngược lại). Dấu của biến tương tác SMV1*SIZE và SMV2*SIZE dương và có ý nghĩa thống kê mạnh với tất cả các biến đo lường hiệu quả EVA, EROE, ROE và NIM. Kết quả cũng có ý nghĩa thống kê cho cách tiếp cận sử dụng biến giả quy mô trong trường hợp biến hiệu quả là EROE, ROE và NIM. Điều này cho thấy ảnh hưởng của SMV lên hiệu quả mạnh hơn đối với các ngân hàng có quy mô lớn. Trong thời kỳ SMV gia tăng

(hàm ý rủi ro gia tăng), các ngân hàng lớn với mức độ tín nhiệm và an toàn cao thu hút được hiệu quả dòng vốn dưới dạng tiền gửi từ các nhà đầu tư e ngại rủi ro khi đầu tư chứng khoán và sử dụng nguồn vốn này để tăng cường khả năng thanh khoản và hiệu quả vận hành. Kết quả này trái ngược với lập luận của một vài nghiên cứu thực nghiệm. Milbourn và cộng sự (1999) giải thích rằng việc tăng quy mô ngân hàng có thể mang lại lợi thế chiến lược trong việc tăng lợi nhuận vì khai thác được ưu thế theo quan điểm kinh tế theo quy mô (Economics of scale). Tuy nhiên, khi SMV gia tăng, các ngân hàng lớn càng có nhiều thứ để mất. Nhu cầu về tỷ lệ bù đắp cao của các ngân hàng trong bối cảnh biến động lớn có xu hướng làm giảm yêu cầu vay của người đi vay. Rashid (2014) nhận định rằng khi rủi ro kinh tế vĩ mô tăng cao, các doanh nghiệp có ít khả năng thực hiện tài trợ bên ngoài thông qua các khoản nợ. Do đó, tiền gửi của các tổ chức tài chính có thể không được kiểm soát một cách hiệu quả trong bối cảnh thị trường có nhiều biến động. Từ đó ngân hàng phải đối mặt với rủi ro gia tăng và hiệu quả sụt giảm.

Xem xét các biến đóng vai trò kiểm soát trong mô hình ước lượng, kết quả hồi quy tương tự với kết quả đã thảo luận ở phần trước. Cụ thể, hiệu quả hoạt động của ngân hàng gia tăng khi ngân hàng có quy mô vốn lớn (SIZE), thanh khoản tốt (LIQ) và điều kiện kinh tế thuận lợi (GDPG); tuy nhiên, hiệu quả hoạt động suy giảm khi hệ thống ngân hàng ngày càng phát triển (LOTA) do áp lực cạnh tranh lớn. Một điểm đáng lưu ý là tác động của hiệu quả sử dụng chi phí (CE) và quy mô vốn (CAP) nhạy cảm với các thước đo khác nhau của hiệu quả. Thêm nữa, tác giả chưa phát hiện ý nghĩa thống kê trong kết quả cho thấy thu nhập được đa dạng hóa (NTA) có tác động kích thích đến hiệu quả hoạt động của ngân hàng.

Bảng 4.7 và Bảng 4.8 lần lượt cho biết tác động của SMV (SMV1 và SMV2) lên hiệu quả trong điều kiện thay đổi quy mô ngân hàng; trong đó biến quy mô được tiếp cận theo 2 cách tính: biến tuyệt đối SIZE và biến giả DUM_SIZE. Trong các trường hợp hồi quy, chỉ có 1 trường hợp biến tương tác SMV2*SIZE có liên hệ dương với DROA