CHƯƠNG 2: ẢNH HƯỞNG NHÓM YẾU TỐ THUỘC ĐẶC ĐIỂM NGÂN HÀNG ĐẾN RỦI RO TÍN DỤNG TẠI CÁC NGÂN HÀNG THƯƠNG MẠI VIỆT NAM

2.1 HỆ THỐNG NGÂN HÀNG VIỆT NAM VÀ RỦI RO TÍN DỤNG

2.1.1 Hệ thống NHTM Việt Nam

NHTM chính thức xuất hiện tại Việt Nam từ cuối thế kỷ 19 và đến năm 1975 đã đạt mức phát triển nhất định tại miền Nam Việt Nam. Sau năm 1975, hệ thống này bị giải tán, thanh lý, sáp nhập vào hệ thống ngân hàng ở phía Bắc, thành hệ thống ngân hàng đơn cấp chung của cả nước, kéo dài đến cuối thập niên 1980 khi hai Pháp lệnh về ngân hàng có hiệu lực thi hành. Đến năm 1998, hai Pháp lệnh ngân hàng được thay bằng 2 bộ Luật – Luật sau đó được điều chỉnh, bổ sung – có hiệu lực đến ngày nay.

Hệ thống tài chính-ngân hàng tại Việt Nam, đến nay, bao gồm 06 NHTM gốc Nhà nước, 02 ngân hàng chính sách, 33 NHTMCP, 53 Chi nhánh ngân hàng nước ngoài và ngân hàng có 100% vốn nước ngoài, 05 ngân hàng liên doanh với nước ngoài, 1.202 Quỹ Tín dụng Nhân dân. Ngoài ra, còn có thêm 18 công ty tài chính, 12 công ty cho thuê tài chính, 105 công ty chứng khoán, 47 Quỹ đầu tư, 43 công ty bảo hiểm nhân thọ và phi nhân thọ, hơn 10 công ty môi giới bảo hiểm và tái bảo hiểm.

Có thể bạn quan tâm!

-

Ảnh hưởng nhóm yếu tố thuộc đặc điểm ngân hàng đến rủi ro tín dụng tại ngân hàng thương mại Việt Nam - 2

Ảnh hưởng nhóm yếu tố thuộc đặc điểm ngân hàng đến rủi ro tín dụng tại ngân hàng thương mại Việt Nam - 2 -

Sự Cần Thiết Phải Phân Tích Ảnh Hưởng Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rrtd

Sự Cần Thiết Phải Phân Tích Ảnh Hưởng Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rrtd -

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rrtd

Cơ Sở Lý Thuyết Về Ảnh Hưởng Của Nhóm Yếu Tố Thuộc Đặc Điểm Ngân Hàng Đến Rrtd -

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng

Một Số Mô Hình Nghiên Cứu Về Rủi Ro Tín Dụng -

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng .

Qui Mô Ngân Hàng (Size) Và Rủi Ro Tín Dụng . -

Thống Kê Tổng Quan Các Chỉ Số Cơ Bản Về Quy Mô Các Ngân Hàng Được Nghiên Cứu.

Thống Kê Tổng Quan Các Chỉ Số Cơ Bản Về Quy Mô Các Ngân Hàng Được Nghiên Cứu.

Xem toàn bộ 109 trang tài liệu này.

Với mạng lưới rộng khắp, quy mô vốn ngày càng lớn, trình độ công nghệ và chất lượng dịch vụ không ngừng được cải thiện, các tổ chức tín dụng đáp ứng hiệu quả nhu cầu sản xuất, kinh doanh, chuyển dịch cơ cấu kinh tế, xoá đói, giảm nghèo, nâng cao đời sống nhân dân và đẩy nhanh chu chuyển vốn tiền tệ trong nền kinh tế. Dư nợ tín dụng của các ngân hàng trong 10 năm qua tăng bình quân 31%/năm,

trong đó tín dụng đầu tư vào khu vực nông nghiệp, nông thôn tăng gần 40%, cao hơn nhiều so với mức tăng dưới 10% ở thập niên 19902.

Tính đến cuối tháng 12/2012, tổng tài sản của các NHTM là 5.085,8 nghìn tỷ đồng, tăng 2,54% so với cuối năm 2011, trong đó phần lớn là sự đóng góp của các ngân hàng thương mại gốc Nhà nước.

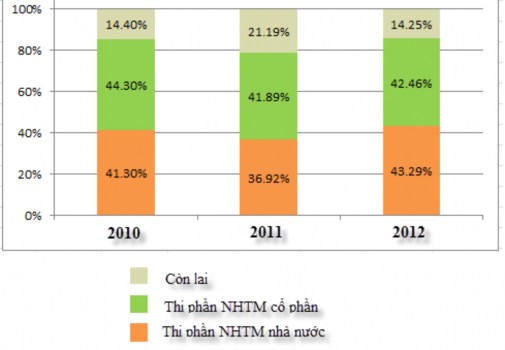

Đồ thị 2.1: Tỷ trọng tổng tài sản của các khối NHTM (ĐVT: %)

(Nguồn: Ngân hàng Nhà nước 2012; BCTC hợp nhất các ngân hàng 2010-1012 do tác giả tự tổng hợp)

Thống kê cho thấy, những năm gần đây tỷ trọng tổng tài sản của khối NHTM gốc Nhà nước có giảm nhưng lại phục hồi, của khối NHTMCP giảm nhẹ, của khối còn lại biến động ngược chiều với khối NHTM gốc Nhà nước.

2http://www.sbv.gov.vn

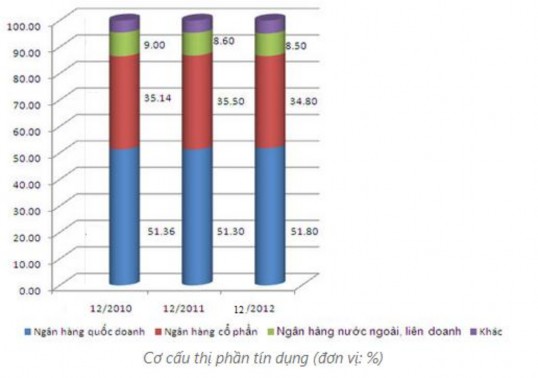

Tính đến cuối năm 2012, tín dụng chỉ tăng khoảng 7% so với cuối năm 2011; trong khi đó, lượng vốn huy động lại ở mức cao 20,29%, tăng mạnh so với 9,89% năm 20113. Theo số liệu thống kê tháng 12/2012, khối NHTM gốc Nhà nước vẫn chiếm tỷ trọng lớn nhất trong hệ thống với 51,8%; khối NHTMCP chiếm tỷ trọng 34,8%.

Đồ thị 2.2: Tỷ trọng tín dụng của các khối NHTM đến tháng 12/2012

(Nguồn: Ngân hàng Nhà nước 2012; BCTC hợp nhất các ngân hàng 2010-1012 do tác giả tự tổng hợp)

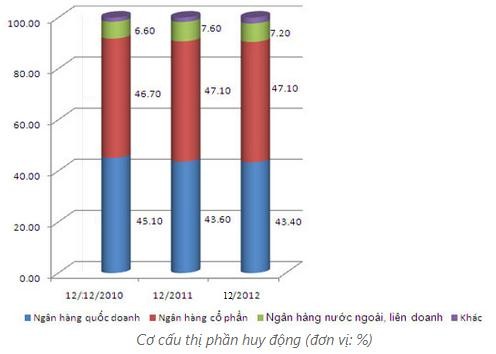

Về huy động vốn trên thị trường, đến tháng 12/2012, khối NHTMCP chiếm tỷ trọng lớn nhất với 47,1%; khối NHTM gốc nhà nước chỉ chiếm 43,4%.

3http://nif.mof.gov.vn

Đồ thị 2.3: Cơ cấu thị phần huy động các khối NHTM đến tháng 12/2012 (Nguồn: Ngân hàng Nhà nước 2012; BCTC hợp nhất các ngân hàng 2010-1012 do tác giả tự tổng hợp)

2.1.2 Thực trạng rủi ro tín dụng tại các NHTM Việt Nam

Nền kinh tế Việt Nam, với đặc tính phát triển dựa trên thâm dụng vốn, phụ thuộc nhiều vào ngân hàng. Tỷ lệ tổng tài sản của các TCTD/GDP cao hơn nhiều so với các nước trong khu vực, nên khi ngân hàng không làm tốt chức năng dẫn vốn với quy mô lớn, hoạt động kinh tế sẽ suy giảm mạnh và hệ thống ngân hàng dễ bị ảnh hưởng khi kinh tế vĩ mô bất ổn. Đến cuối năm 2011, tỷ lệ tổng tài sản của các TCTD/GDP đạt 200% và tỷ lệ dư nợ tín dụng cho nền kinh tế/GDP đạt trên 100%.

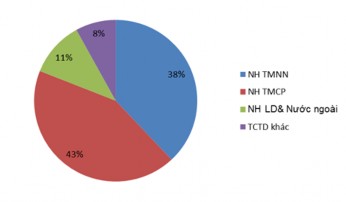

Tổng tài sản của các TCTD tăng trưởng nhanh qua các năm, tuy không đồng đều giữa các khối và chứa yếu tố “ảo” khi quy mô tài sản có thể bị “thổi phồng”. Tổng tài sản của khối NHTMCP thường dẫn đầu, tiếp đến là khối NHTM gốc Nhà nước, khối nước ngoài bao gồm ngân hàng liên doanh, ngân hàng nước ngoài và chi nhánh ngân hàng nước ngoài; sau cùng là các TCTD phi ngân hàng và các tổ chức khác.

Đồ thị 2.4: Thị phần tổng tài sản của các tổ chức tín dụng đến 31/12/2012 (ĐVT: %)

(Nguồn: Ngân hàng nhà nước và MSB tổng hợp)

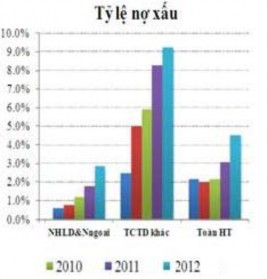

Đồ thị 2.5: Tỷ lệ nợ xấu của hệ thống ngân hàng (2010 - 2012)

(Nguồn: http://www.sbv.gov.vn)

Tốc độ tăng tín dụng rất cao trước đây, đã suy giảm mạnh trong năm 2010 – 2011, thậm chí không tăng trong 5 tháng đầu 2012, trong khi tỷ lệ nợ xấu tăng nhanh. Nợ xấu đáng quan ngại không chỉ ở quy mô tăng nhanh, mà còn ở việc nợ nghi ngờ và nợ có nguy cơ mất vốn chiếm tỷ trọng cao. Nợ cần chú ý cũng chiếm tỷ trọng lớn, tuy chưa thành nợ xấu, nhưng có nguy cơ nhanh chóng trở thành nợ xấu nếu tình hình kinh tế tiếp tục diễn biến xấu và/hoặc nếu việc phân loại nợ được thực hiện gắt gao hơn.

Cơ cấu tín dụng theo kỳ hạn cũng đáng ngại. Dư nợ cho vay trung dài hạn toàn hệ thống chiếm tỷ trọng cao trong khi nguồn vốn huy động hầu hết là ngắn hạn. Chênh lệch kỳ hạn là nguyên nhân quan trọng thường xuyên gây căng thẳng thanh khoản, bên cạnh nguyên nhân lệch cơ cấu loại tiền. Dư nợ cho vay DNNN khá cao, trong đó, dư nợ của các tập đoàn kinh tế chiếm tới trên 50%. Người ta nghi ngờ về số nợ bị bất động không có khả năng thu hồi (3). Khi tái cơ cấu DNNN, việc xử lý nợ xấu ở đây sẽ là vấn đề lớn.

Trong khoảng 250 nghìn tỷ đồng dư nợ cho vay BĐS theo các TCTD báo cáo (chưa tính các khoản cho vay dưới hình thức đầu tư trái phiếu doanh nghiệp, đảo nợ qua ủy thác đầu tư, cho vay gián tiếp vào BĐS), khoản đầu tư cho dự án xây dựng và đầu cơ BĐS ước chiếm tới 90%. Trong bối cảnh thị trường BĐS tiếp tục đóng băng, sụt giá và chưa có dấu hiệu hồi phục, riêng nợ xấu từ khu vực này có thể chiếm tới 60% tổng nợ xấu của ngân hàng.

Chất lượng tài sản suy giảm nhanh nhưng mức trích lập DPRR đạt thấp. Theo các số liệu báo cáo, số dư quỹ DPRR (tín dụng) thấp so với tổng nợ xấu trên sổ sách, hàm ý sự an toàn trong hoạt động ngân hàng bị đe dọa khi rủi ro xảy ra.

Nếu không được xử lý kịp thời, những yếu kém hiện nay của một số TCTD có thể phá sự ổn định kinh tế-tài chính vĩ mô. Ngân hàng yếu kém không thể làm tốt chức năng điều hòa vốn trong nền kinh tế, còn ảnh hưởng đến chính sách tiền tệ. Cơ cấu lại là yêu cầu bức thiết để lành mạnh hóa, nâng cao hiệu quả và năng lực cạnh tranh của các NHTM, góp phần ổn định kinh tế vĩ mô, nâng cao hiệu quả đầu tư và tăng trưởng kinh tế bền vững. Để thực hiện Chiến lược Phát triển kinh tế - xã hội giai đoạn 2011 - 2020 và Kế hoạch phát triển kinh tế - xã hội 2011 - 2015, Việt Nam cần phát triển các TCTD có quy mô lớn hơn, chất lượng và hiệu quả hoạt động tốt hơn. Trong bối cảnh hội nhập quốc tế ngày càng sâu rộng, các TCTD phải được củng cố và phát triển để đủ sức tận dụng cơ hội mới, chịu được những biến động bất lợi của thị trường tài chính, tiền tệ quốc tế.

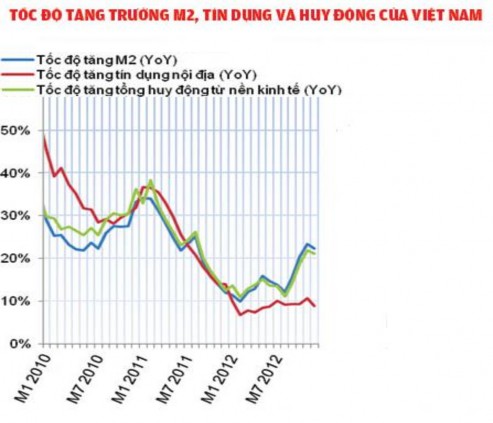

Đồ thị 2.6: Tốc độ tăng trưởng tín dụng và huy động của Việt Nam 2006-2012

(Nguồn: http://www.sbv.gov.vn)

Khi nền kinh tế ngưng trệ từ giữa 2011 trở đi, tín dụng tăng thấp hơn nguồn vốn huy động. (Giai đoạn 2006 – 2007 tín dụng tăng cao hơn nguồn vốn huy động, chủ yếu do nguồn vốn đầu tư nước ngoài được tạm gửi vào ngân hàng trước khi giải ngân).

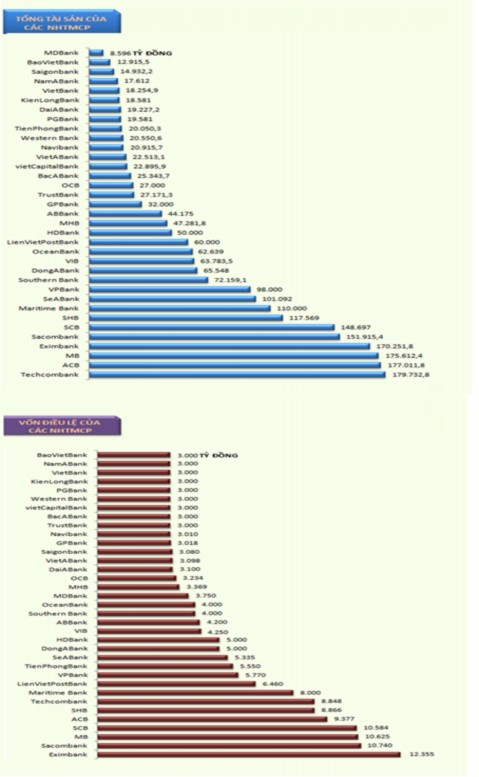

Đồ thị 2.7: Quy mô các NHTMCP

(Nguồn : http://www.sbv.gov.vn)